Ethylen-Vinyl-Acetat (EVA) Marktgröße und -anteil

Ethylen-Vinyl-Acetat (EVA) Marktanalyse von Mordor Intelligenz

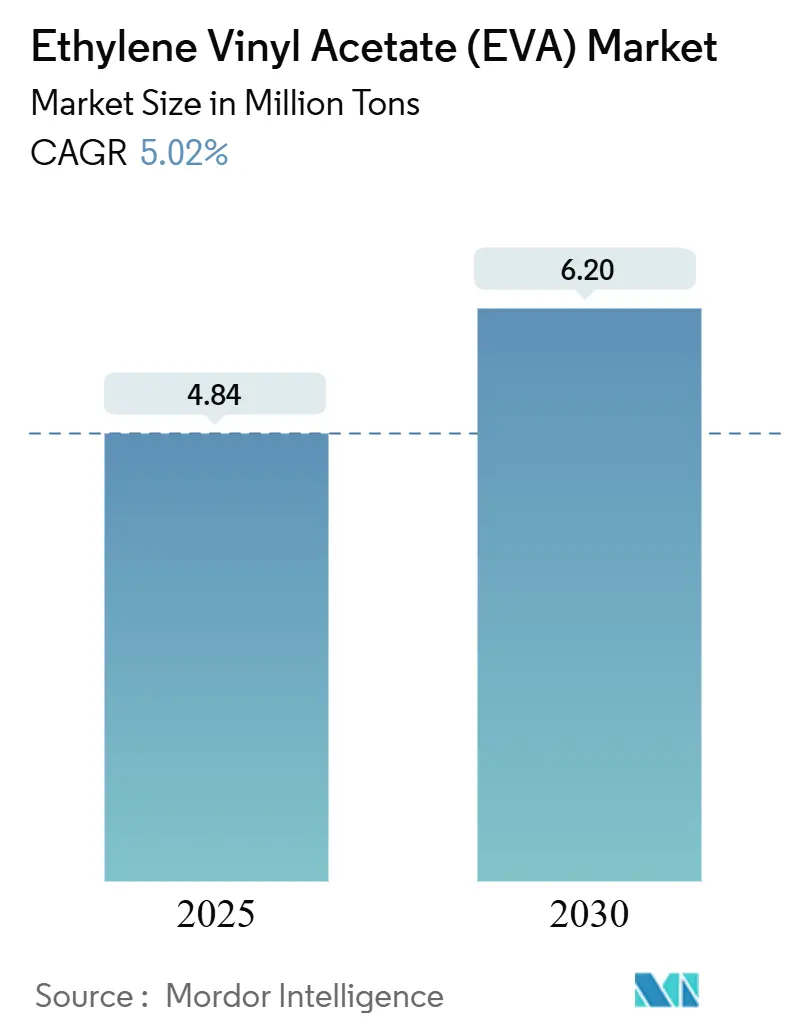

Der Ethylen-Vinyl-Acetat-Markt steht bei 4,84 Millionen Tonnen im Jahr 2025 und wird voraussichtlich 6,20 Millionen Tonnen bis 2030 erreichen, was eine gesunde CAGR von 5,02% über 2025-2030 widerspiegelt. In Volumenbegriffen projiziert dies eine Expansion von 1,6 Millionen Tonnen, verankert In EVAs Vielseitigkeit bei flexiblen Verpackungen, Schuhschäumen, Solarverkapselung und Spezialfolien. Die niedrigen Verarbeitungstemperaturen von EVA, seine Kompatibilität mit einer breiten Palette von Polymermischungen und seine Fähigkeit, anspruchsvolle Siegelfähigkeits-durch-Kontamination-Anforderungen zu erfüllen, haben es für Markeninhaber unverzichtbar gemacht, die nach Effizienzgewinnen und Abfallreduzierung suchen. Die Lokalisierung der Lieferkette im asiatisch-pazifischen Raum, gekoppelt mit steigendem Verbrauch von Agrarfolien In ariden Regionen, verstärkt die regionale Nachfrage. Währenddessen ermöglichen Innovationen wie überkritisches CO₂-Schäumen leichtere Zwischensohlen und orthopädische Einlagen, was EVAs Wertversprechen In Leistungsschuhen erhöht. Anhaltende Rohstoffvolatilität und eskalierende regulatorische Prüfung von Einwegkunststoffen Dämpfen die kurzfristige Rentabilität, aber Hersteller kontern diese Gegenwind durch vertikale Integration, biomassebezogene Sorten und Pilotprojekte für geschlossene Kreislaufrecycling und erhalten so den Wachstumspfad des Ethylen-Vinyl-Acetat-Marktes aufrecht.

Wichtige Berichtserkenntnisse

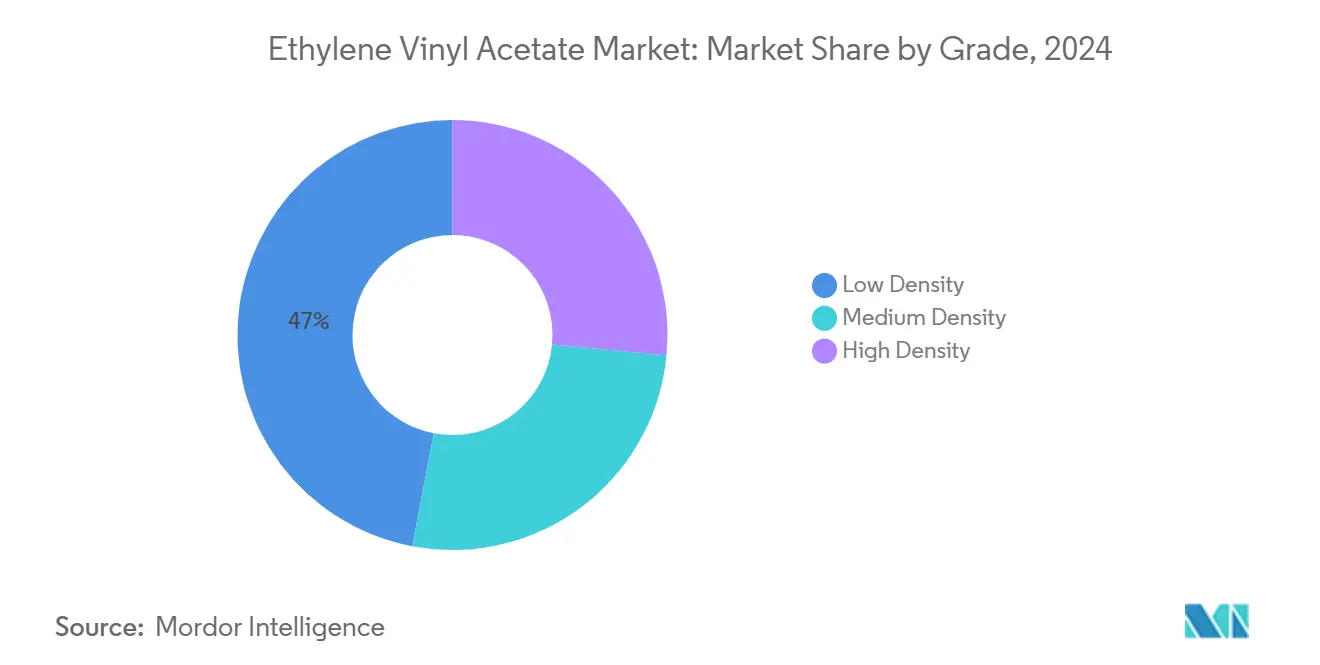

- Nach Dichte führten niedrigdichte Sorten mit 47% des Ethylen-Vinyl-Acetat-Marktanteils In 2024, während hochdichte Sorten voraussichtlich mit einer CAGR von 6,56% bis 2030 expandieren werden.

- Nach Anwendung eroberten Folien 43% der Ethylen-Vinyl-Acetat-Marktgröße In 2024; Solarzellen-Verkapselung wird voraussichtlich mit einer CAGR von 7,05% zwischen 2025-2030 voranschreiten.

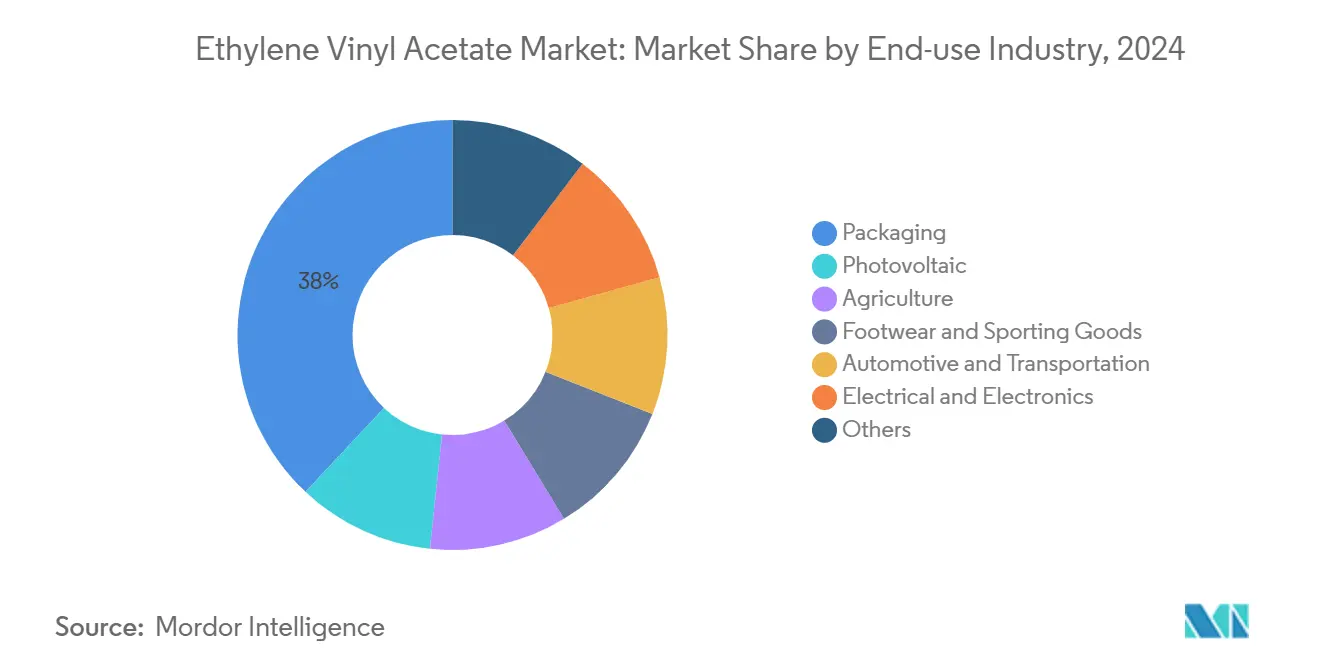

- Nach Endverbraucherindustrie machte Verpackung 38% der Ethylen-Vinyl-Acetat-Marktgröße In 2024 aus, während Photovoltaik-Installationen die schnellste CAGR von 6,55% bis 2030 verzeichnen werden.

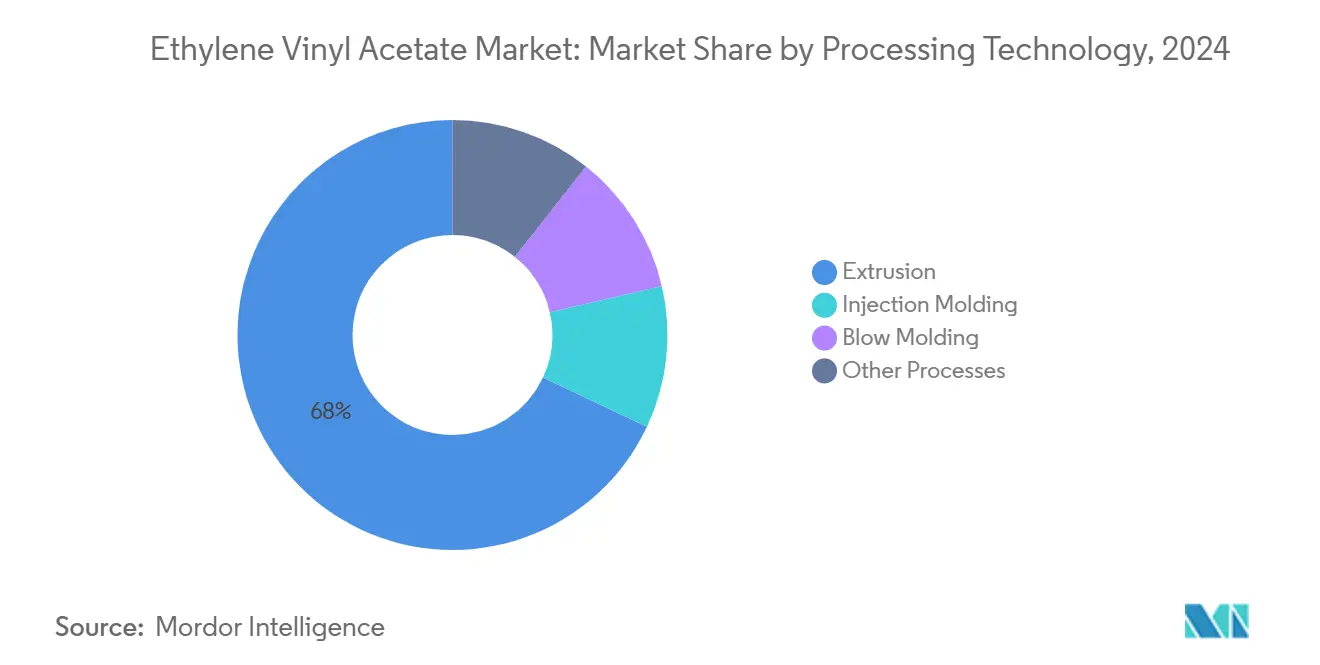

- Nach Verarbeitungstechnologie führte Extrusion mit 68% des Ethylen-Vinyl-Acetat-Marktanteils In 2024 und wird voraussichtlich mit einer CAGR von 6% bis 2030 expandieren.

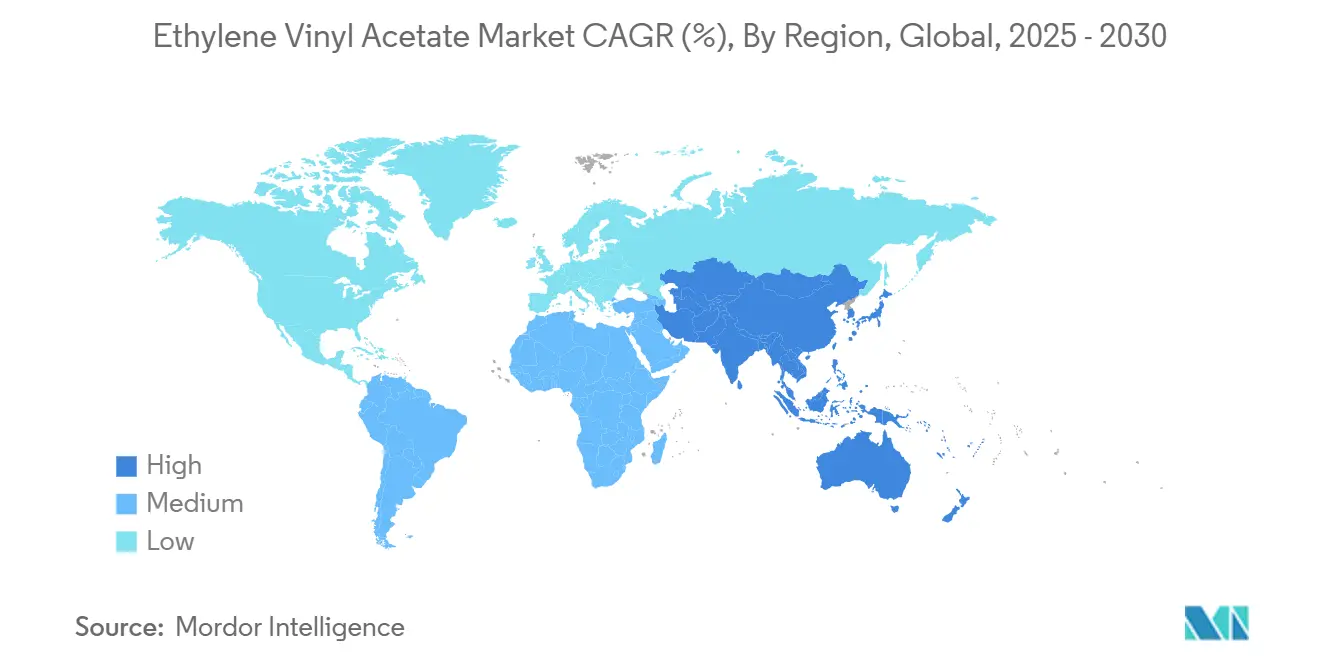

- Nach Geographie kommandierte der asiatisch-pazifische Raum 63% des Ethylen-Vinyl-Acetat-Marktanteils In 2024; und wird voraussichtlich mit einer CAGR von 6,45% bis 2030 voranschreiten.

Globale Ethylen-Vinyl-Acetat (EVA) Markttrends und Erkenntnisse

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Leichte EVA-Schäume treiben Schuhherstellung im asiatisch-pazifischen Raum an | +1.20% | China, Vietnam | Kurzfristig (≤ 2 Jahre) |

| Steigende Nachfrage aus landwirtschaftlichen Anwendungen | +0.90% | Naher Osten, Indien, Spanien | Mittelfristig (2-4 Jahre) |

| Wechsel zu recycelbaren flexiblen Lebensmittelverpackungen In Nordamerika | +0.60% | Vereinigte Staaten, Kanada | Mittelfristig (2-4 Jahre) |

| Wachstum erneuerbarer Energien | +1.50% | China, Vereinigte Staaten, Indien | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage aus der Verpackungsindustrie | +0.70% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Leichte EVA-Schäume revolutionieren die Schuhherstellung

Überkritisches CO₂-Schäumen, das 2024 eingeführt wurde, ermöglicht es Herstellern, geschlossenzellige EVA-Strukturen mit Dichten unter 0,15 G/cm³ zu erzeugen, wodurch das Gewicht fertiger Schuhe um bis zu 30% reduziert wird, während die Rückfederung verbessert wird. Schuhmarken adoptierten diese Technologie schnell In chinesischen und vietnamesischen Fabriken, um die Verbrauchernachfrage nach leichteren Sportschuhen zu erfüllen und unternehmerische Treibhausgas-Reduktionsziele zu erreichen. Investitionen In hauseigene Schäumlinien bieten nun Versorgungssicherheit und reduzieren die Abhängigkeit von ausgelagerten Zwischensohlen. Neben Gewichtseinsparungen führen Marken niedrigere Zykluszeiten und weniger flüchtige organische Verbindungsemissionen als bei traditionellem chemischen Schäumen an, was EVAs Position im Ethylen-Vinyl-Acetat-Markt für Sport- und Medizinschuhe stärkt.

Steigende Nachfrage aus landwirtschaftlichen Anwendungen

Feldversuche im ariden Nordwesten Chinas zeigten, dass EVA-Mulchfolien die Bodenverdunstung um 75% reduzierten und Sojabohnenerträge um 19%[1]Danni Yang et al., "Effect von Film-Mulching soil Und Plant Transpiration In Sojabohne," agronomyjournal.org steigerten. Diese Verbesserungen, gekoppelt mit EVAs hoher Dehnung und Rissbeständigkeit, treiben Gewächshaus-, Silage- und Tunnelfolie-Upgrades In Indien und Nordafrika an. Globale Düngemittelkosteninflation neigt die Farmerwirtschaft weiter zu Folien, die Nährstoffaufnahme und Wassereffizienz maximieren. Mit Regierungen, die wassersparende Landwirtschaft fördern, profitiert der Ethylen-Vinyl-Acetat-Markt von politischen Subventionen, die Landwirte Vorabfolienkosten ausgleichen.

Wechsel zu recycelbaren flexiblen Lebensmittelverpackungen in Nordamerika

Große uns-Einzelhändler erfordern nun Folien, die Store-Drop-aus-Recycling-Protokolle bestehen und strenge Heißsiegelleistung bei 80-90 °C erfüllen. EVAs niedrige Siegelinitiierungstemperatur ermöglicht Mono-Material Polyethylen-EVA-Strukturen, die komplexe Haustier/PE-Laminate ersetzen. Markeninhaber berichten von 12% Materialverbrauchsreduzierungen und verbesserten Liniengeschwindigkeiten nach dem Wechsel zu neuen 6-9% VA-Gehalt-Formulierungen. Konverter-Versuche bestätigen eine 25%ige Reduzierung des Gesamtenergieverbrauchs gegenüber bestehenden Mischungen, was EVAs Rolle als Go-Zu-Modifikator im Ethylen-Vinyl-Acetat-Markt für zirkuläre Flexibel Verpackungen verstärkt.

Wachstum erneuerbarer Energien treibt Solarverkapselungs-Nachfrage an

In kristallinen Silizium-Solarmodulen verkapseln bei 150 °C laminierte EVA-Folien Zellen, verhindern Feuchtigkeitseintritt und erhalten Modulzuverlässigkeit für 25 Jahre. Da globale jährliche Solarinstallationen 2025 440 GW überschreiten, folgt die Nachfrage nach EVA-Verkapselungsfolien einer nahezu linearen Trajektorie. Formulierungsanpassungen, wie Silan-Vernetzungsmittel und UV-Absorber, haben Vergilbung um 35% reduziert und Modultransparenz verlängert[2]H.B. Fuller, "Encapsulants," hbfuller.com . Kostenparität mit aufkommenden Polyolefin-Elastomeren hält EVA dominant und untermauert langfristige Ethylen-Vinyl-Acetat-Markt-Expansion.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Volatilität bei Vinylacetat-Monomer- & Ethylen-Rohstoffpreisen | -0.80% | Global | Kurzfristig (≤ 2 Jahre) |

| Regulatorische Verschärfung bei Einwegkunststoffen In EU & USA | -1.10% | EU, Vereinigte Staaten | Mittelfristig (2-4 Jahre) |

| Steigende Bedrohung durch Ersatz | -0.60% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatilität bei Vinylacetat-Monomer- & Ethylen-Rohstoffen

VAM und Ethylen repräsentieren bis zu 80% der EVA-Produktionskosten. Geopolitische Spannungen und geplante Cracker-Stilllegungen In 2024 schwangen Spot-VAM-Preise um 18% von Quartal zu Quartal und erodierten Verarbeitungsmargen. Integrierte Akteure wie LyondellBasell optimieren Rohstoffpools und nutzen vorteilhafte nordamerikanische Ethan-Wirtschaft zur Risikominderung. Nicht-integrierte Konverter müssen jedoch Preisverträge mit breiteren Eskalationsklauseln navigieren, was Unsicherheit für die kurzfristige Rentabilität des Ethylen-Vinyl-Acetat-Marktes schafft.

Regulatorische Verschärfung bei Einwegkunststoffen

Die EU-Verpackungs- und Verpackungsabfall-Verordnung, wirksam ab Februar 2025, verpflichtet alle Verpackungen bis 2030 vollständig recycelbar zu sein und stipuliert Mindest-Recycling-Inhaltschwellen. Mehrere uns-Bundesstaaten erheben nun erweiterte Herstellerverantwortungsgebühren auf nicht-recycelbare Kunststofffolien. Während EVA Mono-Material-Strukturen unterstützen kann, stehen bestimmte vernetzte oder metallisierte Laminate vor End-von-Leben-Hürden, was Formulierer dazu veranlasst, Mischungen neu zu entwickeln und Bio-Rohstoff-Alternativen wie das 2024 von Dow-Mitsui eingeführte biomassebezogene EVA zu entwickeln[3]Dow-Mitsui Polychemicals, "Biomass EVA Launch," mitsuichemicals.com . Diese Einhaltung-Kosten Dämpfen kurz- bis mittelfristige Ethylen-Vinyl-Acetat-Marktwachstum, eröffnen aber auch Wege für margenreichere nachhaltige Sorten.

Segmentanalyse

Nach Dichte: Niedrigdichtes EVA verankert breite Adoption

Niedrigdichtes EVA machte 47% des Ethylen-Vinyl-Acetat-Marktes In 2024 aus, was seine überlegene Flexibilität, Klarheit und einfache Verarbeitung über Extrusions-, Spritzguss- und Blasformlinien widerspiegelt. Innerhalb dieses Segments wird hochdichtes EVA voraussichtlich mit einer CAGR von 6,56% bis 2030 steigen, da Schuhe, Medizinschläuche und Dämpfungsschäume proliferieren. Niedrige Vinylacetat-Varianten (weniger als 12%) dienen Verpackungsschrumpffolien, während höherer VA-Gehalt (28-40%) elastische Rückstellung für Sportschuh-Zwischensohlen liefert. Mitteldichte Sorten balancieren Steifigkeit und Zähigkeit für laminierte Beutel, während hochdichtes EVA In Draht-und-Kabel-Ummantlung eine Nische bleibt. Kundenspezifische Compoundierung-wie Celaneses EVA-Polyamid-Hybride für Batteriedichtungen-ermöglicht es Konvertern, Schmelzindizes und Siegelfenster innerhalb des Ethylen-Vinyl-Acetat-Marktes feinzustimmen.

Hersteller steigern die Nachhaltigkeit durch Mischung von Bio-Naphtha und zertifizierten Massenbilanz-Rohstoffen. Dow-Mitsuis biomassebezogenes Portfolio ersetzt fossilen Kohlenstoff ohne Änderung der Verarbeitungsparameter und gibt Marken einen direkten Weg zu Scope-3-Emissionsreduzierungen. Gekoppelt mit recyclatfreundlichen Additivpaketen, die Vergilbung minimieren, zementieren solche Angebote niedrigdichtes EVAs Führung innerhalb des Ethylen-Vinyl-Acetat-Marktes.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Folien halten Führung während Solarverkapselung beschleunigt

Folien eroberten 43% des Ethylen-Vinyl-Acetat-Marktes In 2024, gestützt durch Lebensmittelverpackung, Stretchhauben und industrielle Paletten-Schrumpfung. Marktführer erreichten Down-Gauge-Verhältnisse von nahezu 20% über die letzten drei Jahre, dank verbesserter Gleitmittel-Dispersion und Echtzeit-Dickenkontrollsensoren. Agrarfolien sind ein wachstumsstarkes Untersegment; EVA-basierte Gewächshausabdeckungen erreichen über 90% Lichtdurchlässigkeit und reduzieren Heizkosten In kontinentalen Klimazonen eine&C Kunststoffe. Klebstoffe bilden den zweitgrößten Anwendungscluster, wo Hotmelt-EVA-Systeme diverse Substrat bei niedrigeren Temperaturen verbinden und Verkohlung und Linienwartung reduzieren.

Solarverkapselung ist das dynamischste Untersegment. Die Ethylen-Vinyl-Acetat-Marktgröße für Verkapselungsfolien wird voraussichtlich mit einer CAGR von 7,05% bis 2030 wachsen, da die globale Solarpanel-Produktion skaliert. EVAs niedrigere Kosten gleichen seine moderate Feuchtigkeitsbeständigkeit im Vergleich zu Polyolefin-Elastomeren aus und bewahren seinen Marktvorsprung. Laminator-Hersteller optimieren weiterhin Zykluszeiten und Gel-Gehalt-Ziele, um Moduldurchsatz zu steigern und EVA als etablierte Technologie zu verankern.

Nach Endverbraucherindustrie: Verpackungsdominanz, Photovoltaik-Momentum

Verpackung verbrauchte 38% des EVA-Volumens In 2024. Mono-Material PE-EVA-Beutel erfüllen nun Recycling-Schwellenwerte ohne Verzicht auf Heißsiegelintegrität und verstärken EVAs Unentbehrlichkeit In Brot-, Tiefkühl- und Körperpflegesachets. Markeninhaber-Nachhaltigkeits-Scorecards erheben Dünnere, hochklare Folien als Kohlenstoff-Reduzierungshebel und erhalten robuste Nachfrage für den Ethylen-Vinyl-Acetat-Markt. Gleichzeitig tragen Photovoltaik-Installationen eine schnell steigende Aufnahme bei; Zell- und Modulhersteller spezifizieren 0,45-0,55 mm EVA-Folien laminiert über 145 °C, und beschleunigende Dachinstallationen In Indien, den Vereinigten Staaten und Europa werden EVA-Nachfrage auf einem Aufwärtsbogen halten.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Verarbeitungstechnologie: Extrusion dominiert mit Innovationen in der Effizienz

Im Jahr 2024 führt die Extrusionsverfahren In der EVA-Verarbeitung und kommandiert etwa 55% des Marktanteils. Seine Anpassungsfähigkeit ermöglicht die konsistente Produktion von Folien, Platten und Profilen. Jüngste Fortschritte In der Extrusionstechnologie betonen Energieeffizienz und Präzision, unterstrichen durch bemerkenswerte Upgrades In Überwachungs- und Kontrollsystemen. Ein bahnbrechender Sprung ist die Infusion künstlicher Intelligenz In die Extrusion, exemplifiziert durch Colines' Mastermind KI-Assistent, der Extrusionslinienverwaltung für Spitzeneffizienz und Produktexzellenz automatisiert und feinabstimmt. Spritzgießen, das 25% des Marktes erobert, bedient vorwiegend Anwendungen, die komplizierte Geometrien erfordern, wie Schuhteile und verschiedene Konsumgüter. Blasformen, das einen 15%igen Anteil hält, wird hauptsächlich für die Herstellung von Behältern und hohlen Produkten eingesetzt, während eine diverse Palette spezialisierter Prozesse die finalen 5% ausmacht.

Nachhaltigkeit nimmt In der EVA-Verarbeitung die Hauptbühne ein, mit einem ausgeprägten Schwerpunkt auf der Reduzierung des Energieverbrauchs und der Minimierung von Materialabfall. Ein bemerkenswerter Fortschritt In diesem Bereich ist Oak Ridge National Laboratorys vakuumunterstützte Extrusionstechnik, die interne Porosität In Polymerkomponenten um beeindruckende 75% reduziert. Dieser Durchbruch stärkt nicht nur die Festigkeit extrudierter EVA-Teile, sondern fördert auch Nachhaltigkeit durch Maximierung der Materialeffizienz und Stärkung der strukturellen Integrität. Da die Industrie mit zunehmendem Druck kämpft, ihren Umweltfußabdruck zu reduzieren, erweisen sich diese pionierenden Verarbeitungsverfahren als entscheidende Wettbewerbsvorteile, die Herstellern ermöglichen, Spitzenprodukte zu produzieren und gleichzeitig Ressourcen zu schonen.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Ethylen-Vinyl-Acetat (EVA) Markt im asiatisch-pazifischen Raum

Der asiatisch-pazifische Raum behielt einen 63%igen Volumenanteil des Ethylen-Vinyl-Acetat-Marktes In 2024. China kommandiert die größte installierte EVA-Kapazität, unterstützt durch integrierte Naphtha-Cracker und energieeffiziente Autoklavprozesse. Die regionale Schuhlieferkette ist stark auf vietnamesische und indonesische Schaumextruder angewiesen, während chinesische Solarpanel-Hersteller wie LONGi und JinkoSolar Große Mengen Verkapselungsfolie verbrauchen. Regierungsanreize für Gewächshausmodernisierung In Indien treiben EVA-Agrarfolienaufnahme an.

Nordamerika bleibt Technologieführer In recycelbarer flexibler Verpackung. Konverter In den Vereinigten Staaten rüsteten Blasfolienlinien mit mehrschichtigen Düsenköpfen auf, die hochwertige VA-EVA-Siegelschichten gegen hochdichte Kernschichten koextrudieren und die Gesamtstruktursdicke um 12-15% reduzieren. Die Nachfrage wird durch föderale Steuerkredite für heimische Photovoltaik-Herstellung gestützt, die eine heimische Verlagerung zu 3-Schicht-Verkapselungsfolien antreibt.

Europa steht der strengsten regulatorischen Umgebung gegenüber. Deutsche und französische Automobilhersteller beziehen vernetzte EVA-Schalldämpfungsfolien für batterieelektrische Fahrzeuge und nutzen die hohe Dämpfung und chemische Beständigkeit des Polymere. Die neue Verpackungs- und Verpackungsabfall-Verordnung verlangt jedoch Recycling-Pfade und ermutigt Compoundierer, peroxidfreie Vernetzungssysteme zu entwickeln, die mit bestehenden Recycling-StröMänner kompatibel bleiben. Westeuropäische Hersteller investieren In Bio-Naphtha-basierte EVA-Sorten, um Kunden-Net-Null-Ziele zu erfüllen und die Widerstandsfähigkeit des Ethylen-Vinyl-Acetat-Marktes trotz legislativen Drucks zu erhalten.

Wettbewerbslandschaft

Top-Unternehmen im Ethylen-Vinyl-Acetat (EVA) Markt

Der Wettbewerb im Ethylen-Vinyl-Acetat-Markt ist mäßig fragmentiert. Integrierte Lieferpositionen geben führenden Akteuren Kostenhebel während Rohstoffvolatilität, während Konverter auf mehrere-regionale Beschaffung angewiesen sind, um Preisschwankungen abzusichern. Jüngste Expansionen veranschaulichen divergierende strategische Prioritäten: Sipchems 187 Millionen USD Debottlenecking-Projekt wird bis 2027 70.000 Tonnen hochwertiges EVA hinzufügen und Photovoltaik- und Schuh-Nachfrage ansprechen, während Dow-Mitsui biomasse-basierte Sorten betont, um Prämie-Nachhaltigkeits-suchende Nischen zu erobern.

Innovation beschleunigt entlang drei Achsen: Schaumzellmorphologie-Kontrolle für ultraleichte Schuhe, silan-vernetzte Verkapselungsmittel für langlebige PV-Modul und massenbilanz-zertifiziertes Bio-EVA für Kohlenstoff-Fußabdruck-Reduzierung. LyondellBasells 2024 F&e-Roadmap identifiziert Katalysator-Redesign, um Schmelzfließindex-Fenster ohne Klarheitsverlust breiter zu gestalten und schnellere Liniengeschwindigkeiten In Gießfolie-Extrusion zu ermöglichen. Gleichzeitig integriert Celanese maschinelles Lernen In reaktive Extrusion, um Gelbildung zu reduzieren und optische Homogenität zu verbessern, höhere Ausbeuten zu sichern und Ausschussraten zu senken.

Fusionen und Übernahmen zeigen selektive vertikale Integration. INEOS' Übernahme von LyondellBasells Ethylenoxid-Anlagen In 2024 liefert Rohstoff-Optionalität für nachgelagerte EVA-Derivate. Hersteller partnern auch mit Recyclern, um Kreisläufe zu schließen; ExxonMobils Zusammenarbeit mit einem Texas-basierten mechanischen Recycler ergab den ersten kommerziellen Lauf post-Verbraucher-recycelter PE-EVA-Schrumpffolie Ende 2024, was die Neigung des Ethylen-Vinyl-Acetat-Marktes zur Zirkularität unterstreicht.

Ethylen-Vinyl-Acetat (EVA) Industrieführer

-

Celanese Corporation

-

Dow

-

Exxon Mobil Corporation

-

Hanwha Lösungen

-

LyondellBasell Industries Holdings B.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- September 2024: Dow-Mitsui Polychemicals begann die Vermarktung von biomasse-abgeleitetem EVA und LDPE nach der Sicherung der ISCC PLUS-Zertifizierung In seinem Chiba-Werk und lieferte kohlenstoffreduzierte Äquivalente zu konventionellen Sorten.

- Juli 2024: Sipchem vergab EPC-Verträge im Wert von 187 Millionen USD zur Erweiterung seines International Polymere Company EVA-Werks um 70.000 Tonnen und hebt die jährliche Gesamtkapazität auf etwa 290.000 Tonnen bei Inbetriebnahme 2027.

Globaler Ethylen-Vinyl-Acetat (EVA) Marktbericht Umfang

Ethylen-Vinyl-Acetat ist das thermoplastische Harz, das durch Vinyl-Acetat-Monomer- und Ethylen-Kopolymerisationsprozess In einem Hochdruckreaktor produziert wird. Die Hauptanwendungen von EVA umfassen Verpackung, Kunststoffwarenindustrie, Schuhe, Rohre, Draht- und Kabelisolierung, Spielzeug, Photovoltaik-Verkapselung, Korken, medizinische Verpackung, Hotmelt-Klebstoffe und Glaslaminierung.

Der Ethylen-Vinyl-Acetat (EVA) Markt ist nach Dichte, Anwendung und Geographie segmentiert. Nach Dichte ist der Markt In niedrige Dichte, mittlere Dichte und hohe Dichte unterteilt. Nach Anwendung ist der Markt In Folien, Klebstoffe, Schäume, Solarzellen-Verkapselung und andere Anwendungen segmentiert. Der Bericht deckt die Marktgrößen und Prognosen für den globalen Ethylen-Vinyl-Acetat (EVA) Markt In 15 Ländern In den wichtigsten Regionen ab. Der Bericht bietet die Marktgröße In Volumen (Tonnen) für alle oben genannten Segmente.

| Niedrige Dichte |

| Mittlere Dichte |

| Hohe Dichte |

| Folien |

| Klebstoffe |

| Schäume |

| Solarzellen-Verkapselung |

| Andere Anwendungen |

| Verpackung |

| Photovoltaik |

| Landwirtschaft |

| Schuhe und Sportartikel |

| Automobil und Transport |

| Elektrotechnik und Elektronik |

| Sonstige |

| Extrusion |

| Spritzgießen |

| Blasformen |

| Andere Prozesse |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Ägypten | |

| Rest von Naher Osten und Afrika |

| Nach Dichte | Niedrige Dichte | |

| Mittlere Dichte | ||

| Hohe Dichte | ||

| Nach Anwendung | Folien | |

| Klebstoffe | ||

| Schäume | ||

| Solarzellen-Verkapselung | ||

| Andere Anwendungen | ||

| Nach Endverbraucherindustrie | Verpackung | |

| Photovoltaik | ||

| Landwirtschaft | ||

| Schuhe und Sportartikel | ||

| Automobil und Transport | ||

| Elektrotechnik und Elektronik | ||

| Sonstige | ||

| Nach Verarbeitungstechnologie | Extrusion | |

| Spritzgießen | ||

| Blasformen | ||

| Andere Prozesse | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Ägypten | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Was treibt das schnelle Volumenwachstum im Ethylen-Vinyl-Acetat-Markt an?

Steigende Nachfrage nach leichten Schuhschäumen, recycelbaren flexiblen Verpackungen und Solarverkapselungsfolien hebt globale EVA-Anforderungen mit einer CAGR von 5,02% bis 2030 an.

Warum hält niedrigdichtes EVA den größten Anteil des Ethylen-Vinyl-Acetat-Marktes?

Seine überlegene Flexibilität, Klarheit und Niedrigtemperatur-Siegelbarkeit machen es zur bevorzugten Wahl für Folien, Schäume und Hotmelt-Klebstoffe und sichern einen 47%igen Anteil In 2024.

Wie werden Vorschriften zu Einwegkunststoffen den Ethylen-Vinyl-Acetat-Markt beeinflussen?

EU- und uns-Mandate für recycelbare Verpackungen treiben Reformulierung zu Mono-Material PE-EVA-Strukturen an, spornen Innovation an, schaffen aber Einhaltung-Kosten für nicht-recycelbare Designs.

Welche Anwendung wird die schnellste Wachstumsrate innerhalb des Ethylen-Vinyl-Acetat-Marktes bis 2030 sehen?

Solarverkapselung wird voraussichtlich eine CAGR von 7,05% verzeichnen, da globale Photovoltaik-Installationen beschleunigen und EVA das dominierende Modul-Verkapselungsmaterial bleibt.

Wie mildern Hersteller Rohstoffpreisvolatilität im Ethylen-Vinyl-Acetat-Markt?

Integrierte Majors sichern Ethylen und VAM durch eigene Anlagen, während andere langfristige Lieferverträge annehmen, geografische Beschaffung diversifizieren und In biomasse-abgeleitete Alternativen investieren.

Seite zuletzt aktualisiert am: