Marktanalyse für Epoxidbeschichtungen

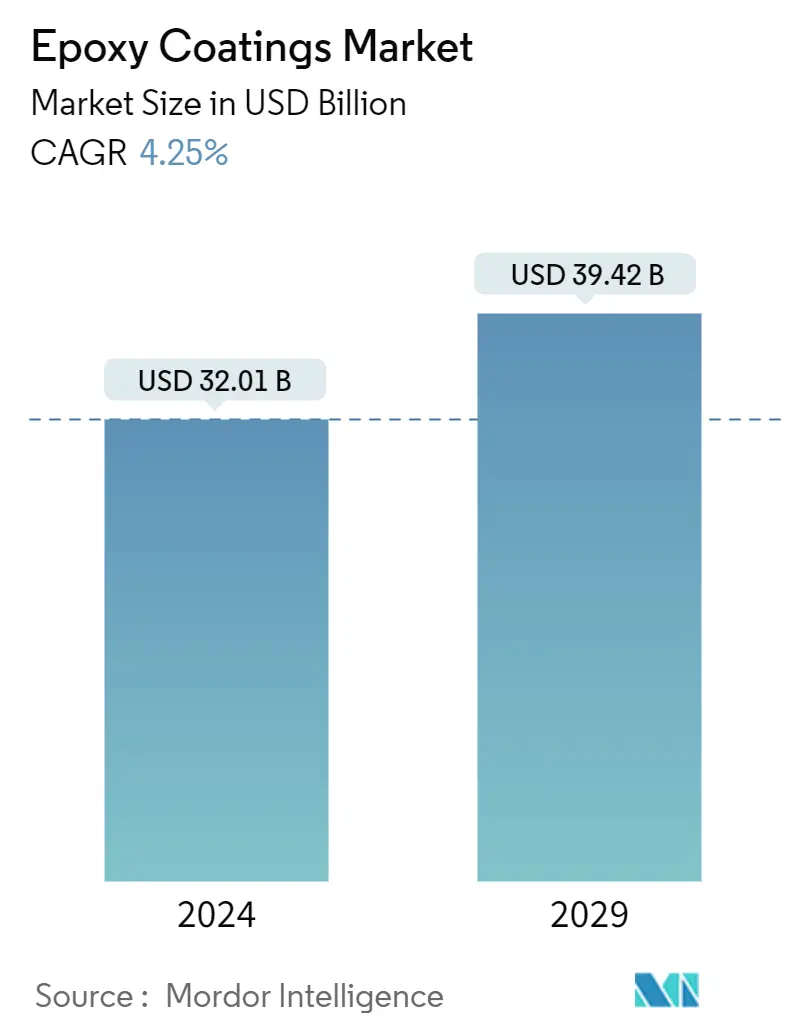

Die Marktgröße für Epoxidbeschichtungen wird im Jahr 2024 auf 32,01 Milliarden US-Dollar geschätzt und soll bis 2029 39,42 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,25 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Epoxidbeschichtungen wurde durch die COVID-19-Pandemie negativ beeinflusst. Die schwächelnde Automobil- und Transportindustrie sowie ein kurzer Stillstand der Bautätigkeit aufgrund der Pandemie-Sperre wirkten sich nachteilig auf die Marktnachfrage nach Phasenwechselmaterialien aus. Allerdings hat der Markt inzwischen das Niveau vor der Pandemie erreicht und wird im Prognosezeitraum voraussichtlich stetig wachsen.

- Die Hauptfaktoren, die den untersuchten Markt antreiben, sind die steigende Nachfrage nach Epoxidbeschichtungen auf Wasserbasis, und es wird erwartet, dass das Wachstum in der Bauindustrie auch die Marktnachfrage nach Epoxidbeschichtungen erhöhen wird.

- Es wird jedoch erwartet, dass strenge Vorschriften zu Emissionen flüchtiger organischer Verbindungen (VOC) das Wachstum des Marktes behindern.

- Die Einführung von Epoxidharzen mit minimalen oder keinen VOC-Emissionen dürfte in der Zukunft eine Chance darstellen.

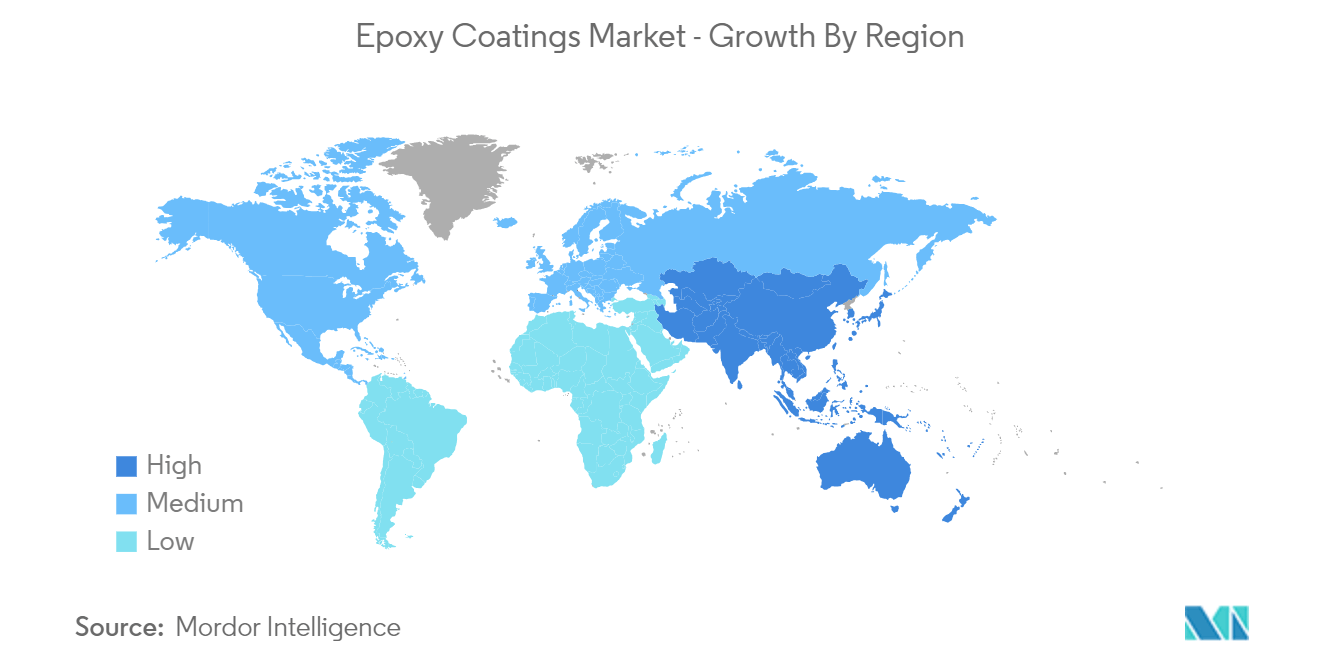

- Es wird erwartet, dass der asiatisch-pazifische Raum den Weltmarkt dominieren wird, wobei im Prognosezeitraum der größte Verbrauch an Epoxidbeschichtungen zu verzeichnen ist.

Markttrends für Epoxidbeschichtungen

Steigende Nachfrage aus der Bauindustrie

- Epoxidbeschichtungen werden hauptsächlich für schnell trocknende, schützende Beschichtungen usw. für Böden, Metall und andere Materialien verwendet. Epoxidbeschichtungen können als Epoxid-Bodenfarben in Anwendungen wie industriellen oder gewerblichen Bodenbelägen verwendet werden.

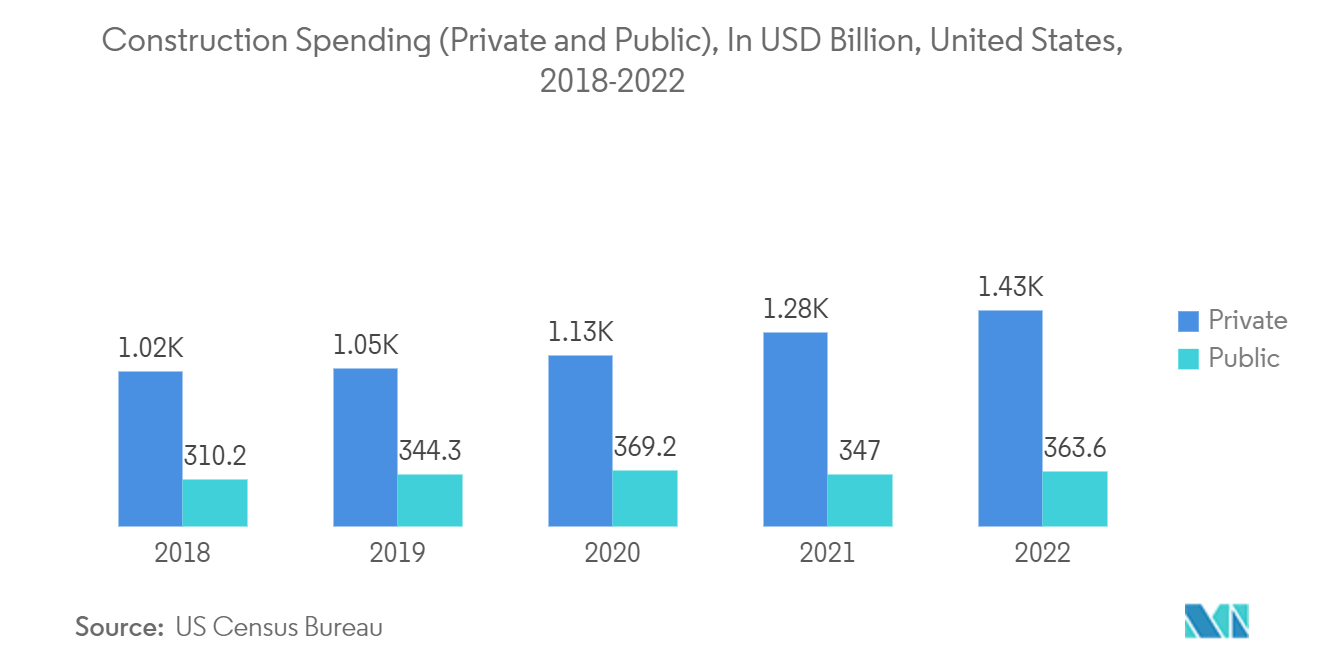

- Nach Angaben des United States Census Bureau wurden die Bauausgaben im April 2023 auf eine saisonbereinigte Jahresrate von 1.908,4 Milliarden US-Dollar geschätzt, 1,2 Prozent über der revidierten Märzschätzung von 1.885,0 Milliarden US-Dollar. Der April-Wert liegt 7,2 Prozent über der Schätzung vom April 2022 von 1.780,9 Milliarden US-Dollar.

- Darüber hinaus beliefen sich die Bauausgaben in den ersten vier Monaten des Jahres 2023 auf 566,7 Milliarden US-Dollar und lagen damit etwa 6 Prozent über den Ausgaben im gleichen Zeitraum des Jahres 2022 in Höhe von 533,9 Milliarden US-Dollar.

- Mit dem größten Gebäudebestand des Kontinents ist Deutschland Europas größter Baumarkt. Eines der Hauptziele der Bundesregierung für das Land war bezahlbarer Wohnraum. Die Regierung plant, jedes Jahr 400.000 neue Wohneinheiten zu bauen, 100.000 davon würden öffentlich gefördert.

- Auch Deutschland hatte für Oktober 2022 grünes Licht für den Bau von 25.399 Wohnungen gegeben. Im Vergleich zum Oktober 2021 bedeutet dies nach Angaben des Statistischen Bundesamtes (Destatis) einen Rückgang der Baugenehmigungen um 4.198 bzw. 14,2 %. Darüber hinaus wurden zwischen Januar und Oktober 2022 insgesamt 297.453 Wohnbaugenehmigungen erteilt.

- Es wird erwartet, dass die Expansion und Verbreitung des Bausektors der Haupttreiber des Marktes für Epoxidbeschichtungen sein und damit den Markt vorantreiben wird.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum das höchste Wachstum verzeichnen wird, was auf die steigende Nachfrage aus den Endverbraucherindustrien zurückzuführen ist, darunter Baugewerbe, Automobilindustrie, Transportwesen, Industrie und andere Branchen.

- Nach Angaben des National Bureau of Statistics of China stieg die Bauproduktion Chinas im vierten Quartal 2022 im Vergleich zum Vorquartal (27,6 Milliarden US-Dollar) um rund 50 % und erreichte einen geschätzten Wert von 276 Milliarden CNY (rund 40 Milliarden US-Dollar). Aufgrund der landesweiten Betonung energieeffizienter Bauwerke werden Phasenwechselmaterialien auch im Bausektor häufig eingesetzt.

- Auch für den japanischen Bausektor wird aufgrund der bevorstehenden Veranstaltungen im Land ein Boom prognostiziert. Beispielsweise wird Osaka im Jahr 2025 Gastgeber der Weltausstellung sein. Der Großteil des Gebäudes dient der Sanierung und Wiederherstellung nach Naturkatastrophen. Zwei Hochhäuser für die Tokioter Bahnhöfe, ein 37-stöckiger, 230 m hoher Büroturm, dessen Eröffnung für 2021 geplant ist, und ein 61-stöckiger, 390 m hoher Büroturm, der für 2027 geplant ist.

- Darüber hinaus dürfte die Zahl der im Rahmen des PMAY-Plans entwickelten und genehmigten Wohnungen in den städtischen Regionen Indiens im Jahr 2022 nach Angaben der Federation of Indian Chambers of Commerce and Industry (FICCI) voraussichtlich etwa 5,5 Millionen bzw. 11,4 Millionen betragen.

- Darüber hinaus war China das größte und dominierende Land in Bezug auf die Produktion und den Verkauf von Fahrzeugen aller Art. Im Jahr 2022 erreichte die Automobilproduktion im Land 27,02 Millionen Einheiten, was einem Anstieg von etwa 3,4 % entspricht, verglichen mit 26,08 Millionen produzierten Fahrzeugen im Jahr 2021, wie der chinesische Verband der Automobilhersteller mitteilte.

- Darüber hinaus haben viele Automobilhersteller im Zuge der Expansion des japanischen Automobilsektors ihre Produktionskapazitäten im Land erhöht. Nach Angaben der Japan Automobile Dealers Association (JADA) war Toyota im Jahr 2022 der größte Automobilhersteller in Japan und verkaufte im Inland rund 1,25 Millionen Fahrzeuge, gefolgt von Suzuki, das im selben Jahr etwas mehr als 600.000 Fahrzeuge im Inland verkaufte.

- Daher wird erwartet, dass der Markt für Epoxidbeschichtungen im asiatisch-pazifischen Raum im Untersuchungszeitraum erheblich wachsen wird.

Überblick über die Epoxidbeschichtungsbranche

Der Markt für Epoxidbeschichtungen ist seiner Natur nach teilweise konsolidiert. Zu den größten Unternehmen gehören (nicht in einer bestimmten Reihenfolge) unter anderem PPG Industries, Inc., AkzoNobel NV, Axalta Coating Systems, LLC, The Sherwin-Williams Company und RPM International Inc.

Marktführer für Epoxidbeschichtungen

-

AkzoNobel NV

-

Axalta Coating Systems LLC

-

The Sherwin-Williams Company

-

PPG Industries, Inc.

-

RPM International Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Epoxidbeschichtungen

- April 2023 Dur-A-Flex Inc. stellt Vent-E vor, eine revolutionäre Formel, die speziell entwickelt wurde, um Betonböden, die die Feuchtigkeits- und Salzgehaltsgrenzwerte herkömmlicher Epoxidbeschichtungen überschreiten, zusätzlichen Schutz zu bieten. Diese Beschichtungslösung eignet sich gut für verschiedene Anwendungen, darunter Gewerbegebäude, Lagerbereiche, Lagerhallen, Montage- und Produktionsbereiche und mehr.

- März 2023 Wanhua Chemical Group Co. Ltd. hielt auf der European Coatings Show (ECS) 2023 in Nürnberg technische Vorträge zu vier seiner innovativen Beschichtungslösungen. Zu diesen Konzepten gehört die aktive Förderung der Umstellung traditioneller ölbasierter Beschichtungen auf wasserbasierte Formulierungen und die Herstellung biobasierter Lösungen, während gleichzeitig Kunden dabei unterstützt werden, die Produktionseffizienz und Kosteneffizienz zu steigern.

Segmentierung der Epoxidbeschichtungsindustrie

Eine Epoxidbeschichtung ist eine langlebige Schutzsubstanz, die verhindert, dass Kohlenstoffstahltanks und andere entsprechende Materialien an der Außenseite beschädigt werden. Epoxidbeschichtungen bieten eine hervorragende Beständigkeit gegen Abrieb, Turbulenzen, aggressive Chemikalien und extreme Temperaturen.

Der Markt für Epoxidbeschichtungen ist nach Technologietyp, Endverbraucherindustrie und Geografie segmentiert. Nach Technologietyp ist der Markt in wasserbasierte, lösungsmittelbasierte und pulverbasierte Produkte unterteilt. Nach Endverbraucherbranche ist der Markt in Bau-, Automobil-, Transport-, Industrie- und andere Endverbrauchsbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Epoxidbeschichtungen in 15 Ländern in den wichtigsten Regionen.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Auf wässriger Basis |

| Auf Lösungsmittelbasis |

| Auf Pulverbasis |

| Bauwesen und Konstruktion |

| Automobil |

| Transport |

| Industriell |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Technologie | Auf wässriger Basis | |

| Auf Lösungsmittelbasis | ||

| Auf Pulverbasis | ||

| Endverbraucherindustrie | Bauwesen und Konstruktion | |

| Automobil | ||

| Transport | ||

| Industriell | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Epoxidbeschichtungen

Wie groß ist der Markt für Epoxidbeschichtungen?

Es wird erwartet, dass der Markt für Epoxidbeschichtungen im Jahr 2024 32,01 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,25 % auf 39,42 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Epoxidbeschichtungen derzeit?

Im Jahr 2024 wird der Markt für Epoxidbeschichtungen voraussichtlich 32,01 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Epoxidbeschichtungen?

AkzoNobel NV, Axalta Coating Systems LLC, The Sherwin-Williams Company, PPG Industries, Inc., RPM International Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Epoxidbeschichtungen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Epoxidbeschichtungen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Epoxidbeschichtungen?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Epoxidbeschichtungen.

Seite zuletzt aktualisiert am:

Branchenbericht über Epoxidbeschichtungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Epoxidbeschichtungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Epoxidbeschichtungen umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.