Marktanalyse für Motoröl

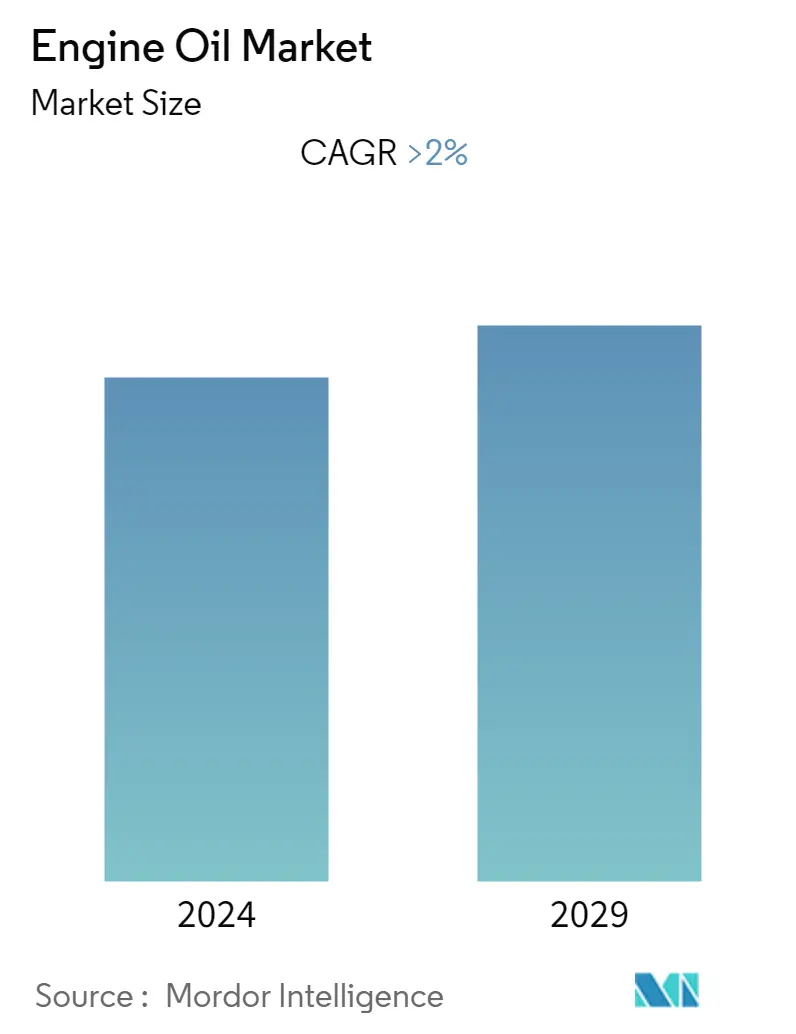

Der weltweite Motorölmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 2 % verzeichnen.

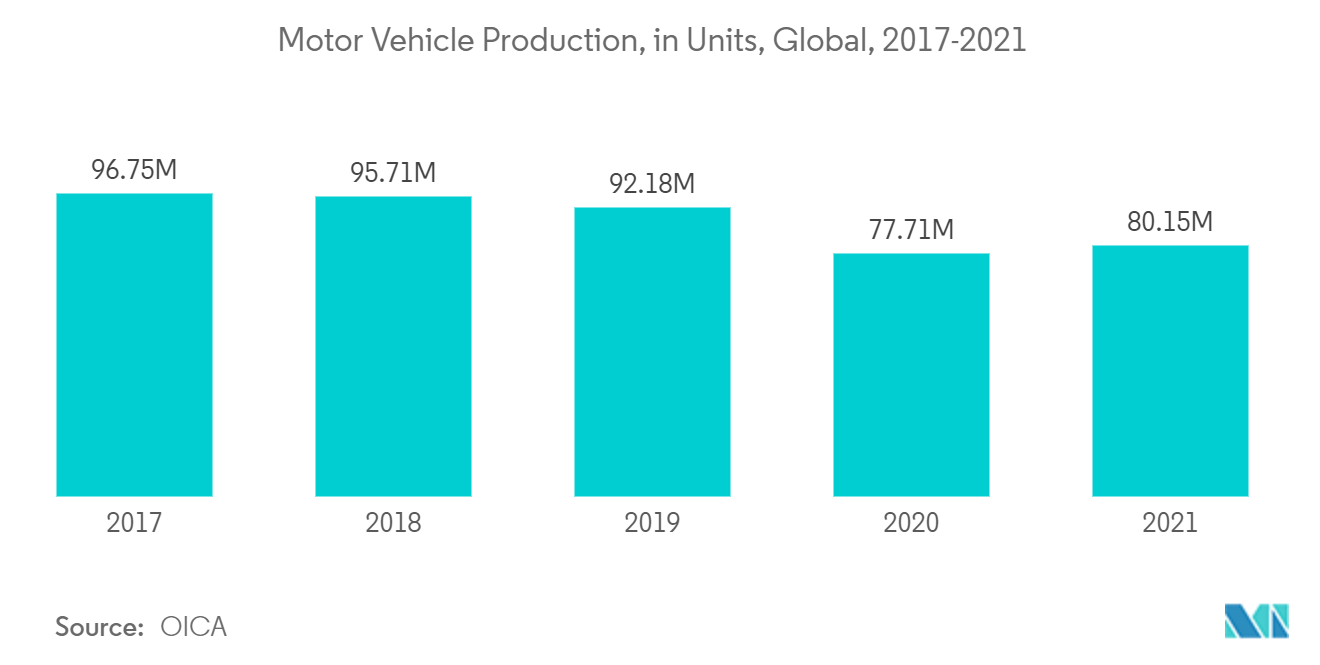

Die weltweite Automobilzulieferindustrie war von der COVID-19-Krise stark betroffen, da sowohl die Produktion als auch der Verkauf von Kraftfahrzeugen in den meisten Regionen plötzlich zum Erliegen kamen. Diese Arbeitsunterbrechungen führten weltweit zu Produktionsausfällen von Millionen von Fahrzeugen. Die Automobilindustrie hat einen direkten Einfluss auf den Motorölmarkt, da sie dazu dient, den Gesamtwirkungsgrad eines Motors zu verbessern und Emissionen zu reduzieren. Aufgrund der verstärkten Automobilaktivitäten nach der Aufhebung der Beschränkungen in der zweiten Jahreshälfte 2021 wird der Markt jedoch voraussichtlich stetig wachsen und zu einer Markterholung führen.

- Mittelfristig sind die steigende Automobilproduktion und der zunehmende Automobilabsatz sowie der zunehmende Einsatz von Hochleistungsschmierstoffen wesentliche Treiber für das Wachstum des untersuchten Marktes.

- Zu den Faktoren, die das Wachstum des Motorölmarkts begrenzen, gehören andererseits verlängerte Motorölwechselintervalle und die potenziellen Auswirkungen von Elektrofahrzeugen (EVs), die sich voraussichtlich negativ auf die Nachfrage nach Motoröl auswirken werden.

- Allerdings sind verlängerte Ölwechselintervalle und die moderaten Auswirkungen von Elektrofahrzeugen (EVs) Schlüsselfaktoren, die das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen werden.

- Dennoch dürften die wachsende Automobilindustrie im Nahen Osten und in Afrika sowie zahlreiche bevorstehende Bauprojekte in Nordamerika und APAC bald lukrative Wachstumschancen für den Weltmarkt schaffen.

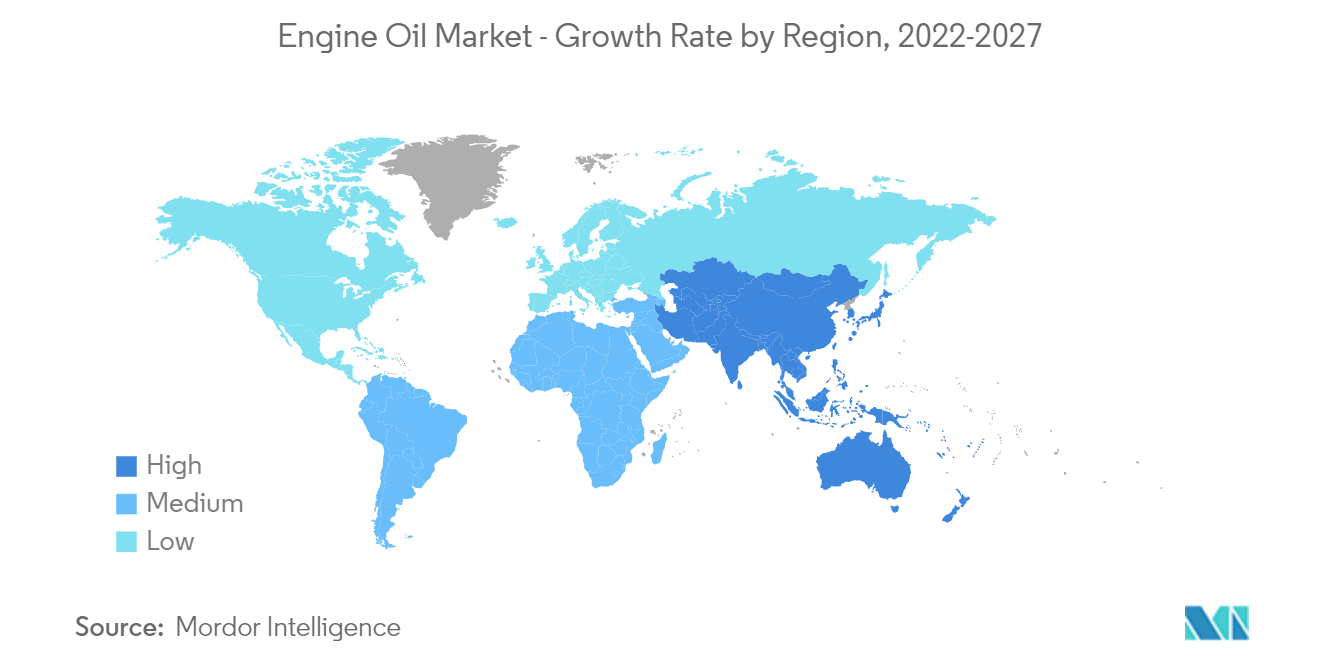

- Der asiatisch-pazifische Raum dominierte den Markt weltweit, wobei der größte Verbrauch aus Ländern wie China und Indien stammte.

Trends auf dem Motorölmarkt

Das Segment Automobil und andere Transportmittel dominierte den Markt

- Motoröle werden häufig zur Schmierung von Verbrennungsmotoren verwendet und bestehen zu 75–90 % aus Grundölen und 10–25 % Additiven werden hauptsächlich in der Automobilindustrie und anderen Transportsegmenten auf der ganzen Welt verwendet.

- Die wesentlichen Vorteile des Einsatzes von Motorenölen liegen in der Verschleißreduzierung, dem Korrosionsschutz und der Laufruhe des Motors. Ihre Funktion besteht darin, einen dünnen Film zwischen den beweglichen Teilen zu erzeugen, um die Wärmeübertragung zu verbessern und die Spannung beim Kontakt der Teile zu verringern.

- Es wird geschätzt, dass die zunehmende Produktion und der Verkauf von leichten Nutzfahrzeugen einen direkten Einfluss auf den Motorölverbrauch haben, der wiederum voraussichtlich die Nachfrage nach Motoröl im Prognosezeitraum ankurbeln wird.

- Im Gesamtjahr 2021 stiegen die weltweiten Automobilverkäufe in den meisten wichtigen Regionen der Welt. Mit einem Absatzanstieg um 6,6 % auf mehr als 21 Millionen Autos blieb China der weltweit größte und leistungsstärkste große Einzelland-Automarkt.

- Den OICA-Daten zufolge belief sich die weltweite Produktion von Kraftfahrzeugen im Jahr 2021 auf 80.145.988 Einheiten, verglichen mit 77.711.725 Einheiten in den ersten neun Monaten des Jahres 2020.

- In Indien wuchsen die Autoverkäufe schneller um 30 %, obwohl der gesamte Fahrzeugmarkt klein blieb. Im Jahr 2021 waren die Pkw-Neuzulassungen in Japan und Europa geringer, während der Markt für Light Vehicles in Russland, den USA und Brasilien leicht wuchs.

- Daher wird erwartet, dass die oben genannten Faktoren in den kommenden Jahren einen erheblichen positiven Einfluss auf den Motorenölmarkt haben werden.

Der asiatisch-pazifische Raum wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den globalen Motorölmarkt vor allem aufgrund der enorm wachsenden Nachfrage für die Automobilproduktion und die Energieerzeugungsindustrie.

- Nach Angaben des Verbands der Automobilindustrie erreichte China im Jahr 2021 einen jährlichen Automobilabsatz von 21.090.200 Einheiten und ist damit der größte Markt der Welt.

- Nach Angaben der India Brand Equity Foundation erreichte die indische Automobilindustrie im Geschäftsjahr 2021 eine Gesamtproduktion von Personenkraftwagen, Dreirädern, Zweirädern und Vierrädern von etwa 1.860.809 Einheiten. Darüber hinaus erreichten Indiens Automobilexporte im Jahr 2021 4,13 Millionen Fahrzeuge

- Ebenso haben im Februar 2022 20 Automobilhersteller aus Indien, darunter Tata Motors Ltd, Suzuki Motor Gujarat, Mahindra und Mahindra, Hyundai und Kia India Pvt. Ltd wurden ausgewählt, um produktionsbezogene Anreize (PLI) zu erhalten, als Teil des Plans der Regierung, die lokale Fahrzeugproduktion zu steigern und neue Investitionen anzuziehen.

- Im Jahr 2021 erreichten die Neuwagenverkäufe in Indonesien, Thailand, Malaysia, Vietnam, den Philippinen und Singapur 2,79 Millionen Autos, ein Anstieg von 14 % gegenüber 2020, wobei Indonesien mit einem Anstieg von 67 % führend war.

- Daher wird davon ausgegangen, dass die oben genannten Faktoren in den kommenden Jahren einen erheblichen Einfluss auf den Motorenölmarkt in der Region haben werden.

Überblick über die Motorenölindustrie

Der globale Motorenölmarkt ist fragmentierter Natur. Zu den Hauptakteuren zählen (nicht in bestimmter Reihenfolge) Total Energies, Exxon Mobile Corporation, BP plc , Shell PLC und China Petrochemical Corporation.

Marktführer für Motoröle

-

Exxon Mobil Corporation

-

Shell PLC

-

BP p.l.c

-

China Petrochemical Corporation

-

TotalEnergies

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Motorölmarkt

- Oktober 2022 Valvoline Cummins Private Limited bringt sein neues Produkt Valvoline All Fleet Turbo Plus (Haulage Expert) auf den Markt, ein Motoröl für den intensiven Einsatz von leistungsstarken Traktoren auf der Straße und anderen verwandten landwirtschaftlichen Betrieben. Das Unternehmen hat sein Produktportfolio durch Innovation gestärkt.

- September 2022 Chevron gibt den Abschluss eines Erweiterungsprojekts in seinem Singapore Manufacturing Plant (SMP) bekannt. Das Unternehmen produziert den Großteil der Komponenten, die in Additivpaketen verarbeitet werden.

- März 2021 Shell und Maserati erweiterten ihre technische und kommerzielle Zusammenarbeit durch die Einführung des neuen Shell Helix Ultra Hybrid-Öls für Maserati-Hybridmotoren für lang anhaltende Leistung und hervorragenden Schutz für die Lebensdauer von Automotoren.

Segmentierung der Motorölindustrie

Motoröl ist dazu bestimmt, die inneren Komponenten von Verbrennungsmotoren zu schmieren, sie vor Korrosion zu schützen und sie während des Betriebs kühl zu halten. Der globale Motorölmarkt ist nach Endverbraucherbranche und Geografie segmentiert. Nach Endverbraucherbranche ist der Markt in Stromerzeugung, Automobil- und andere Transportmittel, Schwermaschinen, Metallurgie und Metallverarbeitung, chemische Herstellung und andere Endverbraucherbranchen segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Motorölmarkt in 24 Ländern in wichtigen Regionen ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) bereitgestellt.

| Energieerzeugung |

| Automobil- und andere Transportmittel |

| Schwere Ausrüstung |

| Metallurgie und Metallverarbeitung |

| Chemische Herstellung |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Philippinen | |

| Indonesien | |

| Malaysia | |

| Thailand | |

| Vietnam | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Mexiko | |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Katar | |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas |

| Nach Endverbraucherbranche | Energieerzeugung | |

| Automobil- und andere Transportmittel | ||

| Schwere Ausrüstung | ||

| Metallurgie und Metallverarbeitung | ||

| Chemische Herstellung | ||

| Andere Endverbraucherbranchen | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Philippinen | ||

| Indonesien | ||

| Malaysia | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Mexiko | ||

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Katar | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Motoröl-Marktforschung

Wie groß ist der Motorölmarkt derzeit?

Der Motorölmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem Motoröl-Markt?

Exxon Mobil Corporation, Shell PLC, BP p.l.c, China Petrochemical Corporation, TotalEnergies sind die wichtigsten Unternehmen, die auf dem Motorölmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Motorölmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Motorölmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Motorölmarkt.

Welche Jahre deckt dieser Motorölmarkt ab?

Der Bericht deckt die historische Marktgröße des Motorölmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Motorölmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Motorölindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Motoröl im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Motorölanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.