| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

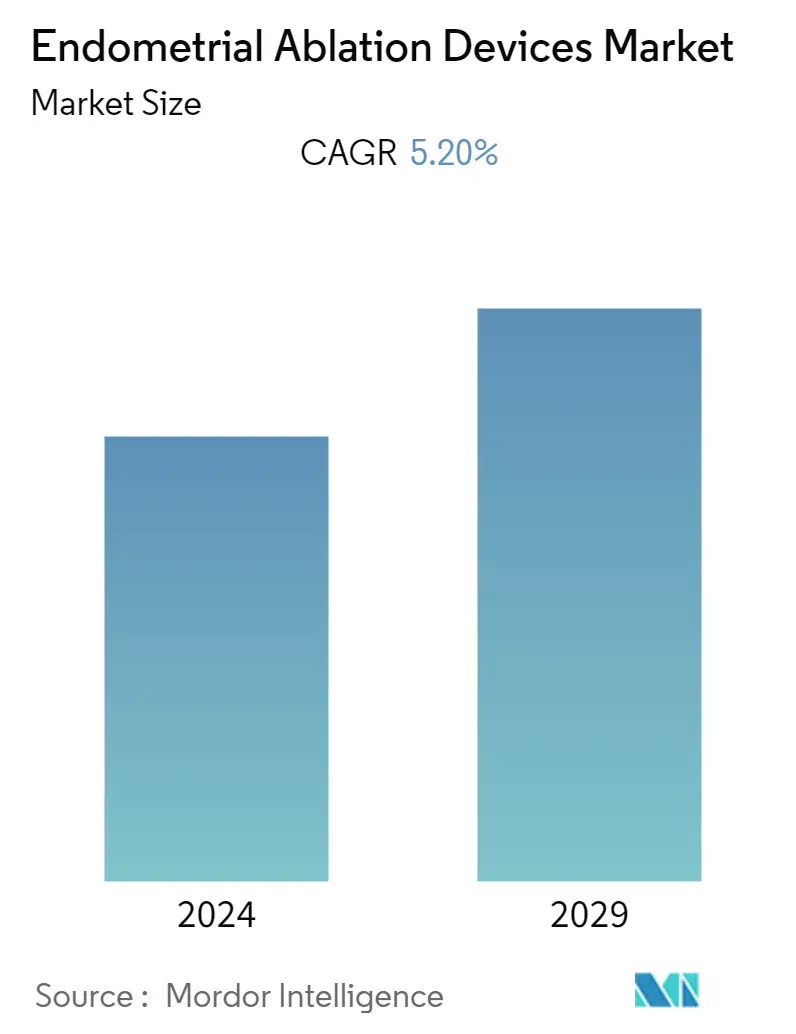

| CAGR | 5.20 % |

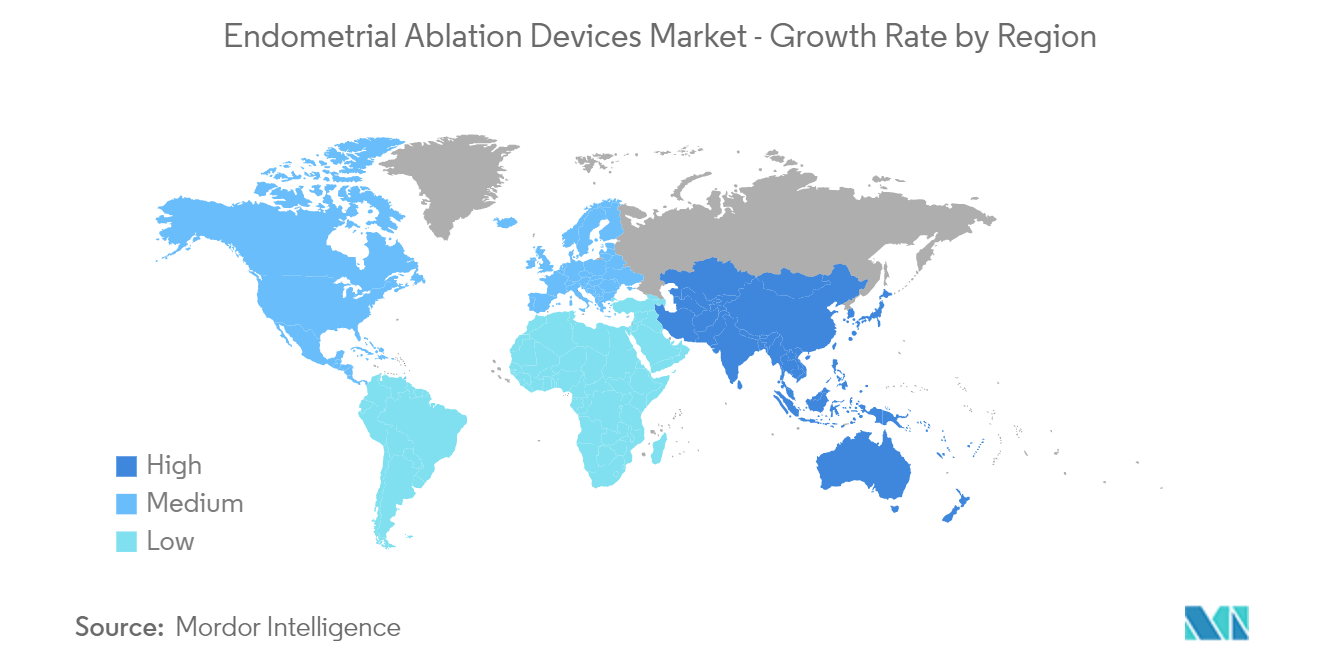

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Endometriumablationsgeräte

Für den untersuchten Markt für Endometriumablationsgeräte wurde im Prognosezeitraum ein jährliches Wachstum von 5,2 % prognostiziert.

Während des COVID-19-Ausbruchs wurden alle ambulanten Behandlungen verschoben oder eingeschränkt, um das Risiko einer Virusübertragung zu verringern, da die meisten chronischen Therapien als elektiv behandelt wurden. Laut dem im September 2022 im Springer Journal veröffentlichten Artikel wurde während der COVID-19-Pandemie die Zahl der Behandlungen für Endometriose-Patienten reduziert, insbesondere während des ersten Lockdowns (März 2020 bis Mai 2020). In der Endometriose-Ambulanz kam es zu einer Reduzierung um 37 % und bei chirurgischer Endometriose um 90 %. Daher wirkte sich der Rückgang der Endometriumkonsultationen und chirurgischen Eingriffe während COVID-19 erheblich auf das Marktwachstum in der Anfangsphase der Pandemie aus. Aufgrund der Wiederaufnahme von Endometriumoperationen nach der Lockerung der strengen Sperrvorschriften in der Zeit nach der Pandemie wird jedoch erwartet, dass der Markt im Prognosezeitraum wächst.

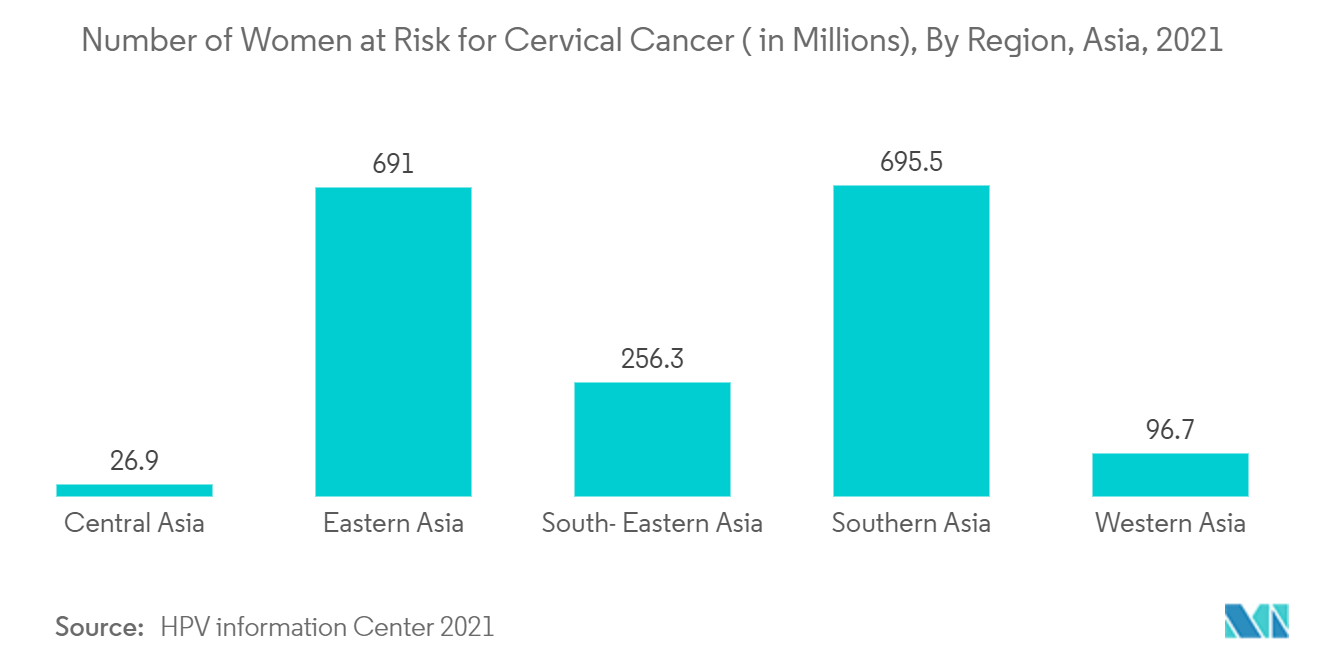

Der Hauptfaktor für das Wachstum des Marktes ist die zunehmende Prävalenz gynäkologischer Erkrankungen bei Frauen, wie Gebärmutterhalskrebs, Menorrhagie, abnormale Vaginalblutungen und PCOD bzw. polyzystische Ovarialerkrankung. Laut dem im Juni 2021 in Elsevier veröffentlichten Artikel waren weltweit insgesamt 116 Millionen Frauen vom polyzystischen Ovarialsyndrom betroffen. Darüber hinaus wurde in der im Oktober 2021 im HPV Information Center veröffentlichten Studie jedes Jahr bei 351.720 Frauen in Asien Gebärmutterhalskrebs diagnostiziert. Der Bericht schätzte auch, dass in Asien eine Bevölkerung von 1766,41 Millionen Frauen im Alter von 15 Jahren und älter einem Risiko ausgesetzt sei, an Gebärmutterhalskrebs zu erkranken. Daher wird erwartet, dass die zunehmende Prävalenz verschiedener gynäkologischer Erkrankungen aufgrund der wirksamen Behandlung die Nachfrage nach Geräten zur Endometriumablation ankurbeln und dadurch das Marktwachstum im Prognosezeitraum ankurbeln wird. Es wird erwartet, dass auch die zunehmende Anzahl von Produkteinführungen verschiedener wichtiger Marktteilnehmer, um der wachsenden Nachfrage nach Endometriumablationsgeräten gerecht zu werden, das Marktwachstum im Prognosezeitraum ankurbeln wird. Beispielsweise stellte Hologic, Inc. im November 2021 auf dem 50. Weltkongress der American Association of Gynecologic Laparoscopists (AAGL) in den Vereinigten Staaten das globale Endometriumablationsgerät (GEA) NovaSure V5 vor.

Somit wird erwartet, dass die oben genannten Faktoren, wie beispielsweise eine Zunahme der Prävalenz gynäkologischer Erkrankungen und häufige Produkteinführungen durch verschiedene Marktteilnehmer, zum Wachstum des Marktes beitragen. Es wird jedoch erwartet, dass strenge Regulierungsmaßnahmen das Wachstum des Marktes im Prognosezeitraum behindern.

Markttrends für Endometriumablationsgeräte

Es wird erwartet, dass das Radiofrequenz-Endometriumablationsgerät im Prognosezeitraum einen erheblichen Marktanteil halten wird

Hochfrequenz-Ablationsgeräte werden verwendet, um Hochfrequenzenergie zu übertragen und das Gewebe der Gebärmutter (Endometrium) zu zerstören. Diese Geräte sorgen für ein verringertes Infektionsrisiko. Der beträchtliche Anteil an Radiofrequenz-Endometriumablationsgeräten ist auf Faktoren wie hohe Sicherheit und schnelle Genesung, zunehmendes Bewusstsein für diese Technik in Entwicklungsländern und hohe Präferenz seitens mehrerer Ärzte zurückzuführen. Treiber des Segmentwachstums sind neben den Vorteilen der Geräte auch die steigende Prävalenz von Gebärmutterhalskrebs, Menorrhagie und anderen gynäkologischen Erkrankungen.

Laut der im August 2022 veröffentlichten NCBI-Studie gaben in der klinischen Studie, die zur Prüfung der Sicherheit und Wirksamkeit des Cerene-Geräts, eines Radiofrequenz-Endometriumablationsgeräts, durchgeführt wurde, 91 % der eingeschriebenen Probanden an, dass sie keine Einschränkungen bei der Aktivität des Geräts hatten 85 % der Probanden waren mit der Leistung des Geräts zufrieden. Daher wird erwartet, dass die höhere Sicherheit und Wirksamkeit des Hochfrequenzablationssystems das Segmentwachstum im Prognosezeitraum steigern wird. Darüber hinaus wird erwartet, dass die zunehmende Prävalenz von Endometriumkrebs das Segmentwachstum ankurbeln wird. Laut dem ACS 2022-Update gab es in den Vereinigten Staaten mehr als 600.000 Überlebende von Endometriumkrebs. Laut derselben Quelle werden im Jahr 2022 voraussichtlich rund 65.950 neue Fälle von Krebs des Gebärmutterkörpers (Uteruskörper oder Corpus) diagnostiziert. Daher wird erwartet, dass die wachsende Prävalenz von Endometriumkrebs die Nachfrage nach Endometriumablationsgeräten erhöhen wird.

Darüber hinaus wird erwartet, dass auch die steigende Zahl an Produktzulassungen zum Wachstum des Marktes beitragen wird. Beispielsweise erhielt Gynesonics im September 2021 von der US-amerikanischen FDA die Zulassung für die Radiofrequenzablation von Myomtumoren Sonata System 2.2 der nächsten Generation. Diese Sonata-Technologieplattform integriert ein kommerzielles intrauterines Ultraschallsystem mit einem fortschrittlichen Radiofrequenz-Ablationsgerät, um eine schnittfreie, gebärmuttererhaltende Behandlung zu ermöglichen. Daher wird erwartet, dass die hohe Sicherheit und Effizienz der Radiofrequenz-Endometriumablationsgeräte und die Zulassung der fortschrittlichen Produkte zum Wachstum des untersuchten Segments beitragen werden.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil halten wird

Es wird erwartet, dass Nordamerika im gesamten Prognosezeitraum einen erheblichen Anteil am Gesamtmarkt halten wird. Steigende Fälle gynäkologischer Erkrankungen, eine wachsende Gesundheitsinfrastruktur und die starke Etablierung wichtiger Marktteilnehmer, die innovative Endometriumablationsgeräte anbieten, sind für die Förderung des Marktes für Endometriumablationsgeräte in dieser Region verantwortlich. Laut der im Mai 2022 veröffentlichten NCBI-Studie ist Endometriose eine chronisch entzündliche Schmerzerkrankung, von der jedes Jahr 6,5 Millionen Frauen in den Vereinigten Staaten betroffen sind. Darüber hinaus wurde in den von der Canadian Cancer Society im Jahr 2022 veröffentlichten Daten erwähnt, dass im Jahr 2022 bei schätzungsweise 1.450 kanadischen Frauen Gebärmutterhalskrebs diagnostiziert wird. Daher wird erwartet, dass die wachsende Prävalenz von Endometritis und gynäkologischen Erkrankungen in dieser Region die Nachfrage nach Endometriumablationen ankurbeln wird Geräte und trägt so zum Wachstum des Marktes in dieser Region bei.

Darüber hinaus unterstützen die Strategien wichtiger Marktteilnehmer wie Übernahmen und Fusionen sowie steigende Investitionen das Marktwachstum. Beispielsweise erwarb Hologic, Inc. im Oktober 2021 Bolder Surgical für etwa 160 Millionen US-Dollar. Durch die ergänzende Übernahme von Bolder Surgical wurde die chirurgische Produktlinie von Hologic erweitert, zu der auch das Endometriumablationssystem Novasure zur Behandlung abnormaler Uterusblutungen gehört. Darüber hinaus stimmte CooperSurgical im Februar 2022 zu, 875 Millionen US-Dollar für das reproduktive Gesundheitsportfolio von Cook Medical auszugeben, das Fruchtbarkeit, Geburtshilfe, Gynäkologie und medizinische Geräte für die In-vitro-Fertilisation umfasst.

Branchenüberblick über Endometriumablationsgeräte

Der Markt für Endometriumablationsgeräte ist mäßig wettbewerbsintensiv und besteht aus mehreren großen Anbietern. Zu den Unternehmen, die derzeit den Markt dominieren, gehören Boston Scientific Corporation, Cooper Surgical, Medtronic, Johnson Johnson, Olympus Corporation, Richard Wolf GmbH, Minerva Surgical, Inc., AngioDynamics und Hologic, Inc.

Marktführer bei Endometriumablationsgeräten

-

Cooper Surgical

-

Medtronic

-

Olympus Corporation

-

Boston Scientific Corporation

-

Johnson & Johnson

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Endometriumablationsgeräte

- Oktober 2022 Channel MedSystems gab bekannt, dass die ersten Eingriffe in Europa mit dem Cerene-Kryotherapiegerät zur Behandlung starker Menstruationsblutungen durchgeführt wurden. Für diese Eingriffe waren die Bergman-Kliniken in Amsterdam zuständig.

- Januar 2022 Inovus Medical veröffentlicht HystAR, einen neuen High-Fidelity-Hysteroskopie-Simulator. Der HystARTM ist der dritte Hysteroskopie-Simulator im Inovus-Portfolio und ergänzt die äußerst erfolgreiche Bozzini-Hysteroskopie-Linie, die seit mehreren Jahren auf dem Markt ist.

Branchensegmentierung für Endometriumablationsgeräte

Gemäß dem Umfang des Berichts handelt es sich bei der Endometriumablation um einen Eingriff, bei dem die Gebärmutterschleimhaut chirurgisch zerstört wird. Das Ziel der Endometriumablation besteht darin, den Menstruationsfluss zu reduzieren; Bei manchen Frauen kommt der Menstruationsfluss vollständig zum Erliegen. Der Markt für Endometriumablationsgeräte ist nach Gerätetyp (Hysteroskopiegeräte, thermische Ballonablatoren, Radiofrequenz-Endometriumablationsgeräte, hydrothermale Ablatoren, elektrische Ablatoren usw.), Endbenutzer (ambulante chirurgische Zentren, Krankenhäuser, Kliniken) und Geografie (Nordamerika) segmentiert , Europa, Asien-Pazifik, Naher Osten, Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends von 17 Ländern in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Gerätetyp | Hysteroskopiegeräte | ||

| Thermische Ballonablatoren | |||

| Geräte zur Radiofrequenz-Endometriumablation | |||

| Hydrothermale Ablatoren | |||

| Elektrische Ablatoren | |||

| Andere Gerätetypen | |||

| Vom Endbenutzer | Ambulante chirurgische Zentren | ||

| Krankenhäuser | |||

| Kliniken | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für Endometriumablationsgeräte

Wie groß ist der Markt für Geräte zur Endometriumablation?

Der Markt für Endometriumablationsgeräte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Endometriumablationsgeräte-Markt?

Cooper Surgical, Medtronic, Olympus Corporation, Boston Scientific Corporation, Johnson & Johnson sind die wichtigsten Unternehmen, die auf dem Markt für Endometriumablationsgeräte tätig sind.

Welches ist die am schnellsten wachsende Region im Endometriumablationsgeräte-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Endometriumablationsgeräte-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Endometriumablationsgeräte.

Welche Jahre deckt dieser Endometriumablationsgeräte-Markt ab?

Der Bericht deckt die historische Marktgröße des Marktes für Endometriumablationsgeräte für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Endometriumablationsgeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zu Endometriumablationsgeräten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Endometriumablationsgeräten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Endometriumablationsgeräten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.