Marktanalyse für Emulgatoren

Die Größe des Emulgatormarkts wird im Jahr 2024 auf 9,59 Milliarden US-Dollar geschätzt und soll bis 2029 11,97 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 4 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte negative Auswirkungen auf den Emulgatormarkt, da Produktion und Vertrieb unterbrochen wurden. Dies war auf Faktoren wie Schwierigkeiten bei der Beschaffung von Rohstoffen, Grenzübertrittsbeschränkungen und eingeschränkten Zugang zu Arbeitskräften zurückzuführen. Der daraus resultierende Rückgang der Angebots- und Verarbeitungskapazitäten führte zu verschlechterten Absatzbedingungen und verzögerten Produktions- und Marktaktivitäten. Allerdings hat sich der Markt danach stetig erholt und wächst moderat, was auf den erhöhten Emulgatorverbrauch verschiedener Branchen nach der Pandemie zurückzuführen ist.

Der zunehmende Einsatz von Emulgatoren in Lebensmitteln und die steigende Nachfrage nach verpackten und verarbeiteten Lebensmitteln sind die Haupttreiber dieses Marktes.

Auf der anderen Seite könnten strenge staatliche Vorschriften und die Verfügbarkeit ähnlicher Ersatzstoffe wie Enzyme das Wachstum des Emulgatormarktes behindern.

Es wird erwartet, dass die zunehmende Forschung und Entwicklung von Emulgatoren als Mehrzweckwirkstoffe in Körperpflege- und Kosmetika neue Wachstumsmöglichkeiten für den Markt schaffen wird.

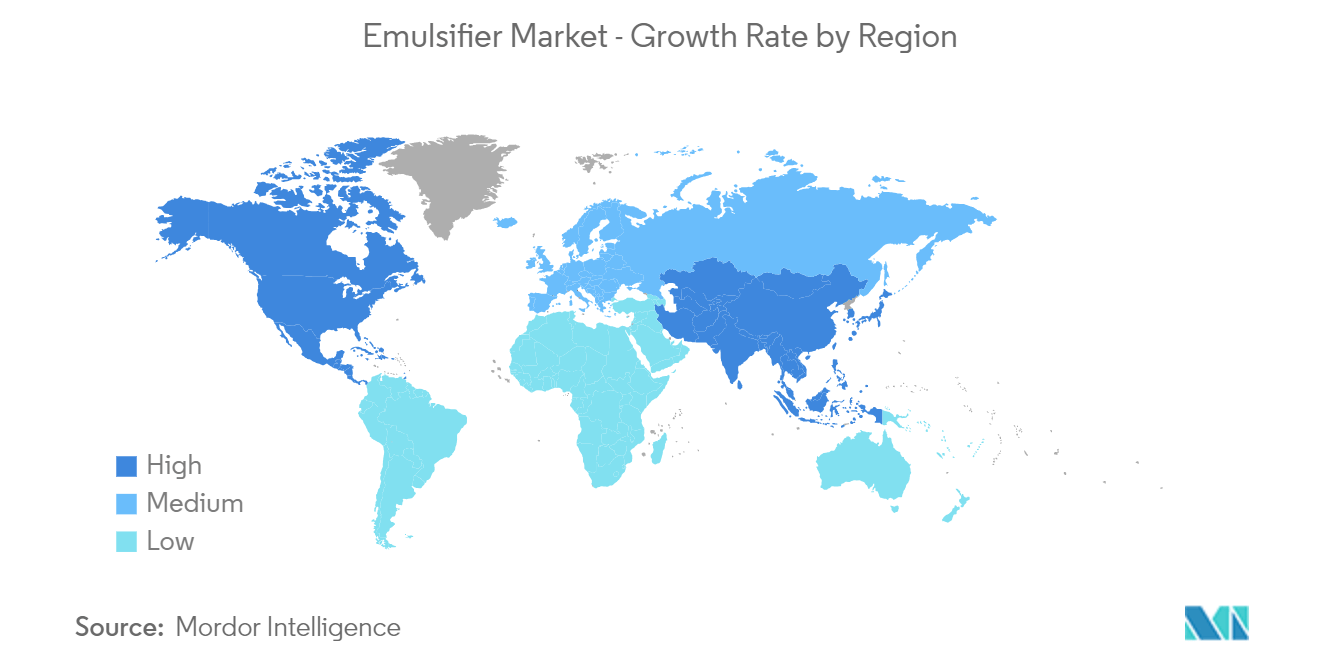

Der asiatisch-pazifische Raum dominierte den Markt weltweit, wobei der größte Verbrauch aus Ländern wie China, Indien und Japan stammte. Als größter Verbraucher.

Markttrends für Emulgatoren

Steigende Nachfrage aus dem Lebensmittelsegment

- Emulgatoren sind oberflächenaktive Stoffe oder Tenside, die eine Emulsion stabilisieren, indem sie ihre kinetische Stabilität erhöhen. Emulgatormoleküle haben zwei Enden ein polares oder hydrophiles (wasserlösliches) Ende und ein unpolares oder hydrophobes (wasserabweisendes) Ende.

- Es wird erwartet, dass die zunehmende Verwendung von Emulgatoren in Lebensmitteln wie Cerealien, Fertiggerichten, Säuglings- und Kindernahrungsprodukten, Snacks, Desserts und anderen die Nachfrage nach Emulgatoren weltweit steigern wird.

- Mit fortschreitender Technologie wenden sich Industrieunternehmen neuen Emulgatorquellen zu, um die Produktqualität zu verbessern, die Effizienz zu steigern und die Verarbeitungszeit zu verkürzen. Die Emulsionstechnologie wird in der Lebensmittelindustrie seit Jahrzehnten zur Herstellung verschiedenster Produkte wie homogenisierte Milch, Cremes, Dips, Dressings, Saucen, Desserts und Toppings eingesetzt.

- Laut IBEF (India Brand Equity Foundation) ist die indische Lebensmittelverarbeitungsindustrie in den letzten fünf Jahren schnell gewachsen und verzeichnete ein durchschnittliches jährliches Wachstum von 8,3 %. Mit einer Marktgröße von 866 Milliarden US-Dollar im Jahr 2022 wird die Lebensmittelindustrie eine Schlüsselrolle beim Emulgatorverbrauch spielen.

- Darüber hinaus entwickeln verschiedene Unternehmen mit dem zunehmenden Konsum funktioneller Lebensmittel spezielle Zutaten, die mit Proteinen, Aminosäuren und Omega-3-Fettsäuren angereichert sind und in Produkten auf Milchbasis, Soßen, Aufstrichen, Backwaren, Frühstückszerealien usw. zum Einsatz kommen Babynahrung. Aufgrund der starken Nachfrage nach Spezialzutaten mit verbesserten Nährwerteigenschaften wird der Bedarf an Zusatzstoffen wie Emulgatoren im Prognosezeitraum steigen.

- Nach Angaben des National Food Management Center of China Light Industry hat der Lebensmittelsektor trotz der Pandemie in der Vergangenheit im Jahr 2022 eine starke Dynamik und Widerstandsfähigkeit gezeigt und wird voraussichtlich im Jahr 2023 in diesem Tempo wachsen.

- Laut CDIC (China Daily Information Co.) verzeichnete der chinesische Lebensmittelmarkt im Jahr 2022 ein stetiges Wachstum und wird voraussichtlich auch im Jahr 2023 das gleiche Wachstum beibehalten. Die chinesischen Lebensmittelunternehmen berichteten, dass der Umsatz im Jahr 2022 einen Höchststand von über 9,8 Billionen CNY (ca. 1,3 Billionen US-Dollar), was einer jährlichen Steigerung von 5,6 % gegenüber dem Vorjahr entspricht.

- Aufgrund aller oben genannten Faktoren für einen Emulgator wird erwartet, dass sein Markt im Prognosezeitraum wächst.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Emulgatoren dominieren wird. In Ländern wie China und Indien ist aufgrund der wachsenden Bevölkerung und des steigenden verfügbaren Einkommens die Nachfrage nach Emulgatoren in der Region gestiegen.

- Der zunehmende Einsatz von Emulgatoren, insbesondere Lecithin, in Lebensmitteln wie Schokolade und Süßwaren, die verschiedene Vorteile bei der Verarbeitung und Lagerung bieten, dürfte die Nachfrage nach Emulgatoren in der Region erhöhen.

- Das Segment Lebensmittelprodukte wird voraussichtlich mehr als 40 % des Emulgatormarktes in der Region halten, und das Segment Körperpflege und Kosmetik wird voraussichtlich den zweitgrößten Anteil mit mehr als 25 % des Emulgatormarkts in der Region halten.

- Der Einsatz von Emulgatoren in der Körperpflege- und Kosmetikindustrie trägt zu einer besseren Durchmischung von Wasser und Ölen bei. Kosmetikprodukte, nämlich Lotionen und Cremes, nutzen beides; Um die Homogenität dieser Produkte aufrechtzuerhalten, muss das perfekte Gleichgewicht zwischen Öl und Wasser erreicht werden, was durch den Einsatz von Emulgatoren erreicht wird.

- In China wird der Umsatz der Kosmetikindustrie im Jahr 2023 voraussichtlich 70,65 Milliarden US-Dollar erreichen.

- Die oben genannten Faktoren tragen zusammen mit der staatlichen Unterstützung zur steigenden Nachfrage nach Emulgatoren im Prognosezeitraum bei.

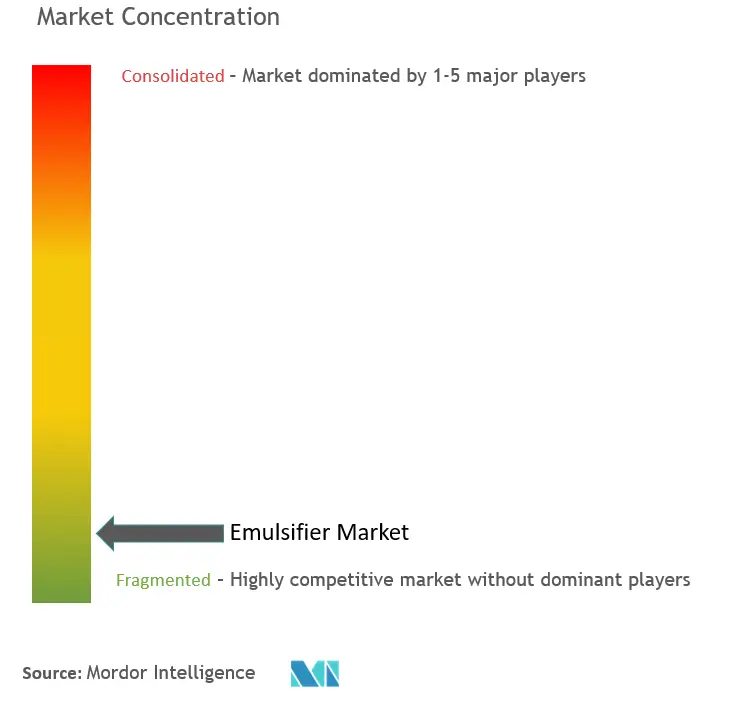

Überblick über die Emulgatorbranche

Der Emulgatormarkt ist stark fragmentiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) zählen unter anderem BASF SE, DuPont, Kerry Inc., Akzo Nobel NV und Corbion.

Marktführer bei Emulgatoren

-

BASF SE

-

DuPont

-

Kerry Inc

-

Akzo Nobel N.V.

-

Corbion

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Emulgatoren

September 2022 BASF SE und das US-amerikanische Technologie-Start-up RiKarbon Inc. geben eine Innovationspartnerschaft für aus Bioabfällen gewonnene Weichmacher bekannt. Damit erweitert das Partnerschaftsunternehmen sein Produktportfolio und orientiert sich in Richtung Nachhaltigkeit.

September 2022 Evonik Industries AG hat die Kapazitäten zweier Additiv-Produktgruppen für Baufarben erhöht Hydrophobierungsmittel TEGO Phobe und Polyurethan-Verdicker TEGO Viscoplus. Dies geschah aufgrund der gestiegenen Nachfrage nach Additiven für Bautenfarben in Europa.

Segmentierung der Emulgatorindustrie

Emulgatoren sind Stoffe mit einem hydrophilen und einem hydrophoben Ende, die als Grenzfläche zwischen nicht mischbaren Flüssigkeiten fungieren. Sie tragen zur Bildung einer stabilen, homogenen und glatten Emulsion bei, indem sie die Oberflächenspannung zwischen den flüssigen Komponenten verringern. Emulgatoren werden in großem Umfang als Zusatzstoffe in einer Reihe kulinarischer Verfahren eingesetzt, die von der Fleischverarbeitung bis zur Bäckerei reichen. Sie können auch zum Mischen heterogener Elemente in der Körperpflege-, Pharma- sowie Öl- und Gasindustrie verwendet werden. Derzeit sind verschiedene Arten natürlicher, synthetischer oder halbsynthetischer Emulgatoren auf dem Markt erhältlich.

Der Emulgatormarkt ist nach Quelle, Anwendung und Geografie segmentiert. Nach Herkunft ist der Markt in biobasierte und synthetische Produkte unterteilt. Je nach Anwendung ist der Markt in Lebensmittelprodukte, Pharmazeutika, Körperpflege- und Kosmetikprodukte, Agrochemikalien, Ölfelder und andere Anwendungen (allgemeine industrielle Anwendungen) unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Emulgatormarkt für 15 große Länder in der Großregion.

Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt.

| Biobasiert |

| Synthetik |

| Lebensmittel |

| Arzneimittel |

| Körperpflege- und Kosmetikprodukte |

| Agrochemikalien |

| Ölfelder |

| Andere Anwendungen (allgemeine industrielle Anwendungen) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Quelle | Biobasiert | |

| Synthetik | ||

| Anwendung | Lebensmittel | |

| Arzneimittel | ||

| Körperpflege- und Kosmetikprodukte | ||

| Agrochemikalien | ||

| Ölfelder | ||

| Andere Anwendungen (allgemeine industrielle Anwendungen) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Emulgatoren

Wie groß ist der Emulgatormarkt?

Es wird erwartet, dass die Größe des Emulgatormarkts im Jahr 2024 9,59 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 4 % auf 11,97 Milliarden US-Dollar bis 2029 wachsen wird.

Wie groß ist der Emulgatormarkt derzeit?

Im Jahr 2024 wird die Größe des Emulgatormarkts voraussichtlich 9,59 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Emulgator-Markt?

BASF SE, DuPont, Kerry Inc, Akzo Nobel N.V., Corbion sind die wichtigsten Unternehmen, die auf dem Emulgatormarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Emulgatormarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Emulgator-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Emulgatormarkt.

Welche Jahre deckt dieser Emulgatormarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Emulgatormarktes auf 9,22 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Emulgatormarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Emulgatormarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Emulgatoren

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Emulgatoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Emulgatoranalyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.