Marktanalyse für elektromagnetische Simulationssoftware

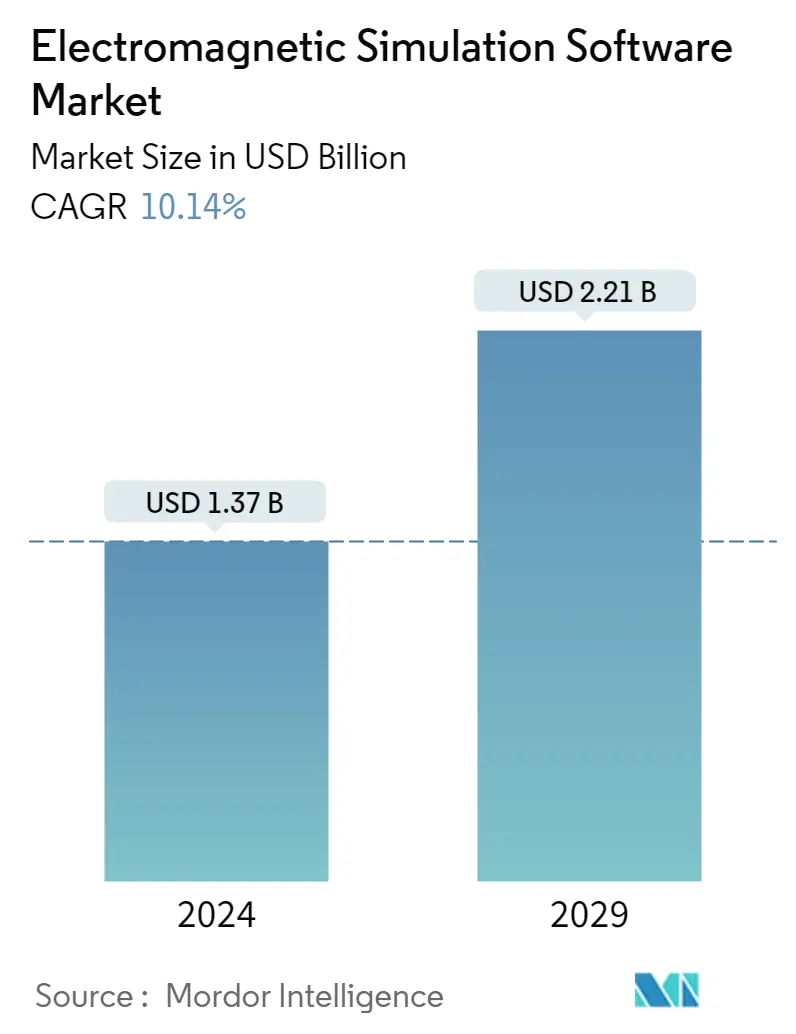

Die Marktgröße für elektromagnetische Simulationssoftware wird im Jahr 2024 auf 1,37 Milliarden US-Dollar geschätzt und soll bis 2029 2,21 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,14 % im Prognosezeitraum (2024–2029) entspricht.

Ein simulationsgesteuerter Ansatz für die Produktentwicklung bietet in erster Linie eine effektive Lösung für mehrere Herausforderungen. Der Einsatz von Simulation ermöglicht es den Ingenieurteams, die Leistung ihrer Konstruktionen unter einem breiten Spektrum von Betriebsbedingungen sowohl auf Komponenten- als auch auf Systemebene schnell zu bewerten. Diese Software kann außerdem schnell Dutzende vorläufiger Designentscheidungen analysieren und einige ausgewählte dann den strengen Tests unterziehen, die vor jeder Markteinführung erforderlich sind.

- Es wird erwartet, dass die aufgrund des technologischen Fortschritts und der zunehmenden Abhängigkeit von der Automatisierung rasch steigende Nachfrage nach Gebrauchsgütern, Elektronikgütern und High-End-Technologieprodukten den Markt antreiben wird. Die zunehmende Verbreitung des Internets auf der ganzen Welt hat Anbieter dazu ermutigt, ihre Geschwindigkeit und Konnektivität zu verbessern, was zur Entwicklung von 5G geführt hat. Auch die Nachfrage nach kostengünstiger, genauer elektromagnetischer Simulationssoftware ist in den letzten Jahren in den Bereichen Industrie, Handel, Automobil und Kommunikation stark gestiegen.

- Darüber hinaus wird die Stromnetzinfrastruktur zunehmend digitalisiert und vernetzt, um den zuverlässigen und sicheren Fluss kritischer digitaler Kommunikation zu gewährleisten. Daher ist eine Smart-Grid-Infrastruktur, sei es in einem Umspannwerk oder in Wohngebieten, von entscheidender Bedeutung. Intelligente Messgeräte, die die Echtzeitmessungen ermöglichen, die zur Überwachung des Gerätezustands, der Netzüberlastung und -stabilität sowie zur Systemsteuerung erforderlich sind, sind ein wesentlicher Bestandteil intelligenter Netze. Die elektromagnetische Simulationssoftware wird hauptsächlich zur Analyse der Störungen des netzfrequenten Magnetfelds durch die wesentlichen Teile dieser Smart Meter eingesetzt. Aufgrund des großflächigen Einsatzes dieser intelligenten Zähler wird mit einer weiteren Nachfrage gerechnet.

- Nach Angaben des US-Energieministeriums sollen die Investitionen in Smart-Grid-Geräte oder -Systeme, wie z. B. Advanced Metering Infrastructure (AMI), in den Vereinigten Staaten bis 2024 6,4 Milliarden US-Dollar erreichen. Da mehrere Länder erhebliche Investitionen in intelligente Netze getätigt haben, wird erwartet, dass der Weltmarkt im Laufe des Jahrzehnts weiter wachsen wird.

- Die Multiple-Input- und Multiple-Output-Technologie (MIMO) ist die neueste Entwicklung von Antennen. Mit einer Vielzahl von Vorteilen, wie z. B. einer größeren Reichweite und 3D-Beamforming, wird erwartet, dass diese Technologie die Akzeptanzrate dieser Technologie, insbesondere in den fortgeschrittenen Telekommunikationsmärkten wie Nordamerika und Europa, rasch steigern wird.

- Die anhaltende COVID-19-Pandemie hat Unternehmen in allen Branchen dazu veranlasst, entweder ihre Produktion vollständig einzustellen oder allen ihren Mitarbeitern die Arbeit von zu Hause aus zu ermöglichen. Dadurch hat die Internetnutzung für verschiedene Zwecke deutlich zugenommen, etwa für das Durchsuchen von Online-Medieninhalten, für verstärkte Telefongespräche unter anderem und für einige der Faktoren, die die bestehenden Netzwerke belasten. Daher ist es für die Akteure der Telekommunikationsbranche unerlässlich geworden, nach Lösungen wie MIMO zu suchen, um ihren Verbrauchern unterbrechungsfreie Dienste bereitzustellen.

Markttrends für elektromagnetische Simulationssoftware

Es wird erwartet, dass der Telekommunikationssektor das Marktwachstum vorantreiben wird

- Die fortschreitende Einführung von LTE und Fortschritte im Bereich der drahtlosen Verbindungstechnologien wie General Packet Radio Service (GPRS), Wi-Fi und weltweite Interoperabilität für Mikrowellenzugang (WiMax) in verschiedenen Bereichen haben die Anzahl der verbundenen Geräte erhöht und zu einem Wachstum elektromagnetischer Simulationssoftware geführt, da diese zur Durchführung hochpräziser 3D-EM-Simulationen, zur Analyse geometrischer Skalenvariationen, zur Durchführung thermomechanischer Spannungsanalysen und zur Optimierung des Antennendesigns verwendet wird.

- Aufgrund der Frequenzverfügbarkeit und des enormen Zeit- und Kostenaufwands für die Einführung der nächsten Generation mobiler Netze planen die meisten Mobilfunknetzbetreiber in den reifen Märkten in den nächsten Jahren ein Upgrade auf 5G. Um den Prozess zu beschleunigen und auf dem Telekommunikationsmarkt wettbewerbsfähig zu bleiben, arbeiten große Player mit Technologieanbietern zusammen.

- So kooperierte Samsung Electronics Co. Ltd im Februar 2020 beispielsweise mit US Cellular bei 5G- und 4G-LTE-Netzwerklösungen. Im Rahmen der Vereinbarung kann US Cellular, ein wichtiger Anbieter von Mobilfunkdiensten für Millionen von Kunden in den Vereinigten Staaten, die kommerziell bewährten Netzwerklösungen von Samsung erwerben, darunter die 5G New Radio (NR)-Technologie, und wird seinem Kundenstamm bahnbrechende 4G-LTE- und 5G-Technologien anbieten und diese auf Verbraucher- und Geschäftsanwendungen ausweiten.

- Darüber hinaus konzentrieren sich Elektronikunternehmen auf die Entwicklung neuer Produkte, wie z. B. 5G-MIMO-Mikrostreifenantennen, um eine Vielzahl von Strukturen in Betracht zu ziehen und so die oft widersprüchlichen Anforderungen verschiedener Anwendungen zu erfüllen. So brachte Fractus Antennas im Februar 2020 einen neuen Multiband-5G- und Mobilfunk-IoT-Antennenverstärker auf den Markt, der so klein ist wie ein Reiskorn. Er bietet globale Konnektivität und löst das übliche Größenproblem, da er nur 7,0 mm x 3,0 mm x 1,0 mm groß ist. Eine einzelne Antenne kann 2G-, 3G-, 4G- und 5G-Frequenzbänder von 824 MHz bis 5 GHz abdecken. Weitere Fortschritte im Antennendesign werden den Markt für Simulationssoftware deutlich vorantreiben.

Nordamerika wird einen bedeutenden Marktanteil halten

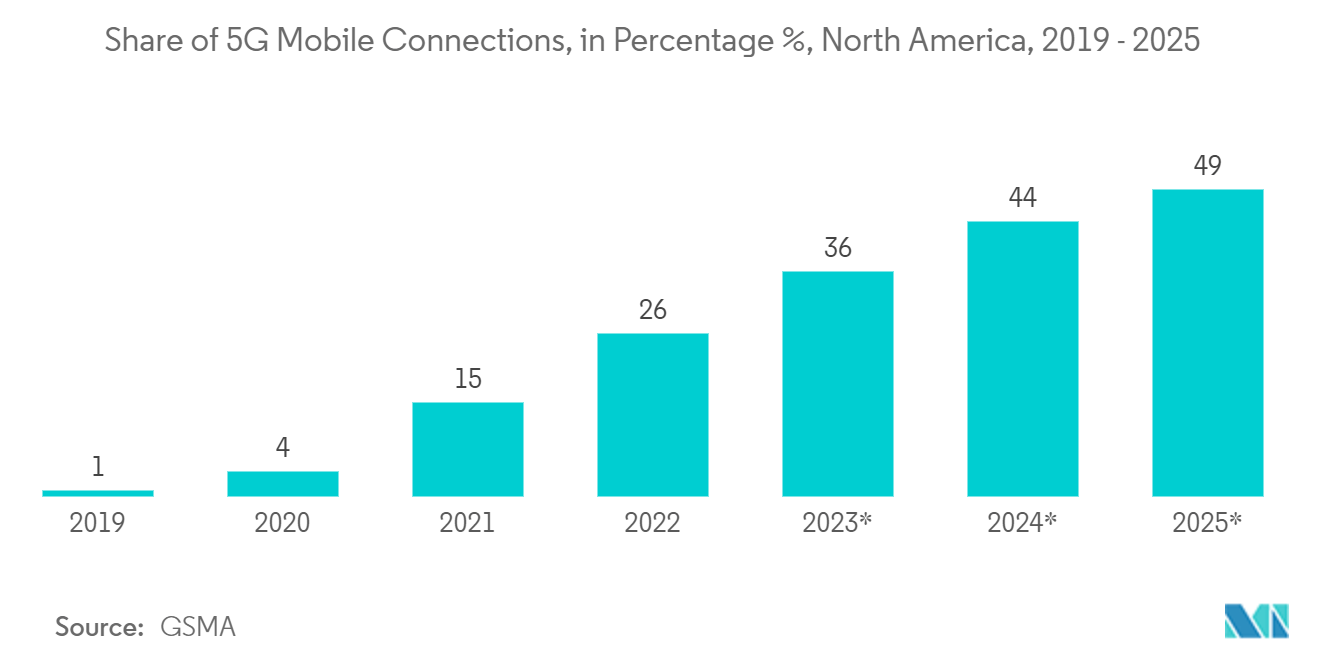

- Nordamerika gilt als einer der fortschrittlichsten Märkte für Mobilkommunikation und MIMO-Technologie weltweit. Nach Angaben der GSMA lag die Zahl der einzigartigen Mobilfunkteilnehmer in den Vereinigten Staaten im Jahr 2019 bei 281 Millionen und soll bis 2025 um bis zu 297 Millionen steigen.

- In den Vereinigten Staaten entfallen fast 95 % aller Abonnements auf große Player wie ATT, Verizon, T-Mobile und Sprint. Da die meisten Unternehmen erhebliche Investitionen in die 5G-Technologie tätigen, wird erwartet, dass die MIMO-Nutzung in dieser Region im Prognosezeitraum stark ansteigen und damit den Markt ankurbeln wird.

- Aufgrund dieser Entwicklungen wird erwartet, dass die Multiple-Input-Multiple-Output-Technologien in der nordamerikanischen Region in absehbarer Zeit eine herausragende Stellung einnehmen werden. Darüber hinaus hat Galtronics USA, eine Tochtergesellschaft von Baylin Technologies, eine 1,80 Meter lange Basisstationsantenne (Makroantenne) mit 12 Anschlüssen für große nordamerikanische Netzbetreiber eingeführt. Die Basisstationsantenne unterstützt alle nordamerikanischen Mittelbandfrequenzen an acht ihrer Ports und echtes 4×4 MIMO im bestehenden Cellular 850-Band, LTE 700-Band und dem neuen 600-MHz-Band.

- Smartphones, Tablets und KI-gestützte Elektronik verzeichnen in der Region ein starkes Wachstum. Es wird erwartet, dass dies das Wachstum des Marktes in der Region beeinflussen wird. Laut der US-amerikanischen Consumer Technology Sales and Forecast-Studie der Consumer Technology Association (CTA) beliefen sich die mit Smartphones erzielten Umsätze in den Jahren 2018 und 2019 auf 79,1 Milliarden US-Dollar bzw. 77,5 Milliarden US-Dollar. Kanada ist auch einer der größten Hersteller von Unterhaltungselektronik weltweit.

- Es wird erwartet, dass der Automobilsektor der Region erhebliche Chancen für den Markt bietet. Angesichts der sich verändernden Dynamik in der Branche setzen Automobilhersteller auf Elektrofahrzeuge, um den Verbraucherbedürfnissen der nächsten Generation gerecht zu werden.

- Aufgrund der COVID-19-Pandemie stehen die Autohersteller in den USA jedoch unter erhöhtem Druck, ihre Fabriken zu schließen. Nachdem die Bundes-, Landes- und Kommunalverwaltungen begonnen hatten, den Menschen zu empfehlen, so weit wie möglich in ihren Häusern zu bleiben. Dies hat in verschiedenen Branchen zu Unterbrechungen der Lieferkette geführt.

Branchenüberblick über elektromagnetische Simulationssoftware

Der Markt für elektromagnetische Simulationssoftware ist konzentriert und wird von einigen großen Playern dominiert, wie Remcom Inc., Altair Engineering Inc., Mician GmbH, Sonnet Software, Inc. und ElectroMagneticWorks, Inc. Die wichtigsten Player mit einem bedeutenden Marktanteil , konzentrieren sich auf die Erweiterung ihres Kundenstamms im Ausland. Diese Unternehmen nutzen strategische Kooperationsinitiativen, um ihren Marktanteil und ihre Rentabilität zu steigern. Mit technologischen Fortschritten und Produktinnovationen erhöhen mittlere und kleinere Unternehmen jedoch ihre Marktpräsenz, indem sie neue Verträge abschließen und neue Märkte erschließen. Einige der wichtigsten Entwicklungen auf dem Markt sind:.

- Januar 2023 – Remcom kündigte die Veröffentlichung der elektromagnetischen 3D-Simulationssoftware XFdtd an, die es Benutzern ermöglicht, Komponentenwerte einfach anzupassen, um Entwurfsziele zu erreichen und das Schaltkreisverhalten zu verstehen, indem sie dem Schaltplaneditor von XFdtd ein Analysetool hinzufügt, wodurch das Toolset dieser Software weiter erweitert wird für umfassende passende Netzwerkdesigns.

Marktführer für elektromagnetische Simulationssoftware

-

Remcom Inc.

-

Altair Engineering Inc.

-

Mician GmbH

-

Sonnet Software, Inc.

-

ElectroMagneticWorks, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für elektromagnetische Simulationssoftware

- November 2023 – Nullspace, Inc., ein Unternehmen, das Simulationssoftware für elektromagnetische (EM) Anwendungen entwickelt, hat sein akademisches Partnerschaftsprogramm gestartet. Diese Initiative soll die Spitzenforschung im Bereich der Elektromagnetik stärken und beschleunigen. Die EM-Simulationssoftware von Nullspace bietet Leistung und Geschwindigkeit und ermöglicht den Entwurf und die Optimierung von Antennen, Radaren und anderen HF-Geräten schneller und flexibler als andere EM-Simulationstools.

- Juni 2022 – Keysight Technologies Inc., eines der führenden Technologieunternehmen, das fortschrittliche Design- und Validierungslösungen zur Unterstützung und Beschleunigung von Innovationen zur Vernetzung und Sicherung der Welt liefert, hat das PathWave Advanced Design System (ADS) 2023 auf den Markt gebracht, ein integriertes Design und eine Simulation Software, die sich häufig mit der Verbesserung der Designkomplexität und der Frequenzen in der Hochfrequenz- (RF) und Mikrowellenindustrie befasst.

Branchensegmentierung für elektromagnetische Simulationssoftware

Elektromagnetische Simulationssoftware ist eine moderne Technologie, die vor allem zur Simulation elektromagnetischer Geräte auf Basis verschiedener Simulationsmethoden eingesetzt wird. Diese Software ist populär geworden und hat die kostspielige traditionelle Praxis des Prototyping erfolgreich ersetzt. Diese Pakete sind im Wesentlichen in zwei Gruppen unterteilt, nämlich Schaltungssimulatoren und Feldsimulatoren. Diese können problemlos zum Entwurf einer Reihe von elektromechanischen, leistungselektronischen, HF- und Mikrowellen- sowie hochfrequenten elektronischen Geräten und Anwendungen wie Sensoren, Transformatoren, Antennen und Radomen verwendet werden.

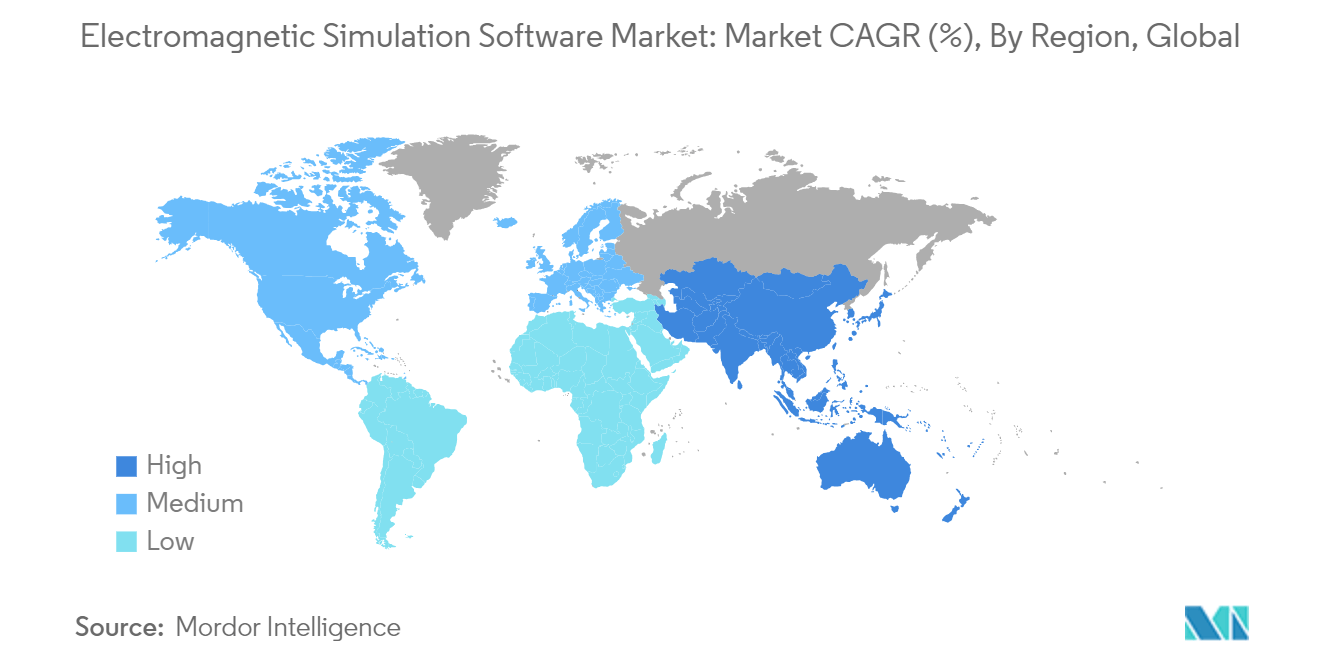

Der Markt für elektromagnetische Simulationssoftware ist nach geografischen Gesichtspunkten segmentiert (Nordamerika, Europa, Asien-Pazifik, Rest der Welt). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für elektromagnetische Simulationssoftware

Wie groß ist der Markt für elektromagnetische Simulationssoftware?

Die Größe des Marktes für elektromagnetische Simulationssoftware wird im Jahr 2024 voraussichtlich 1,37 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,14 % auf 2,21 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für elektromagnetische Simulationssoftware?

Im Jahr 2024 wird die Größe des Marktes für elektromagnetische Simulationssoftware voraussichtlich 1,37 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für elektromagnetische Simulationssoftware?

Remcom Inc., Altair Engineering Inc., Mician GmbH, Sonnet Software, Inc., ElectroMagneticWorks, Inc. sind die wichtigsten Unternehmen, die auf dem Markt für elektromagnetische Simulationssoftware tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für elektromagnetische Simulationssoftware?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für elektromagnetische Simulationssoftware?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für elektromagnetische Simulationssoftware.

Welche Jahre deckt dieser Markt für elektromagnetische Simulationssoftware ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für elektromagnetische Simulationssoftware auf 1,24 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für elektromagnetische Simulationssoftware für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für elektromagnetische Simulationssoftware für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht zu elektromagnetischer Simulationssoftware

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von elektromagnetischer Simulationssoftware im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse elektromagnetischer Simulationssoftware umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.