Marktgröße für Schmierstoffe in Ägypten

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

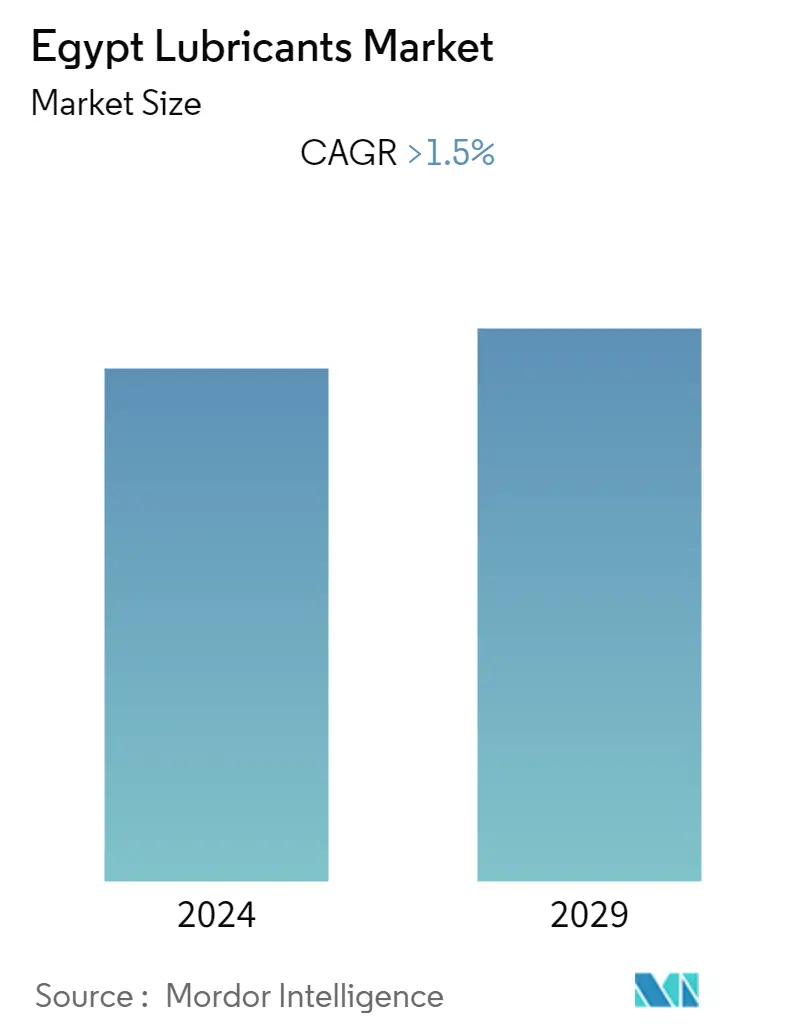

| CAGR | > 1.50 % |

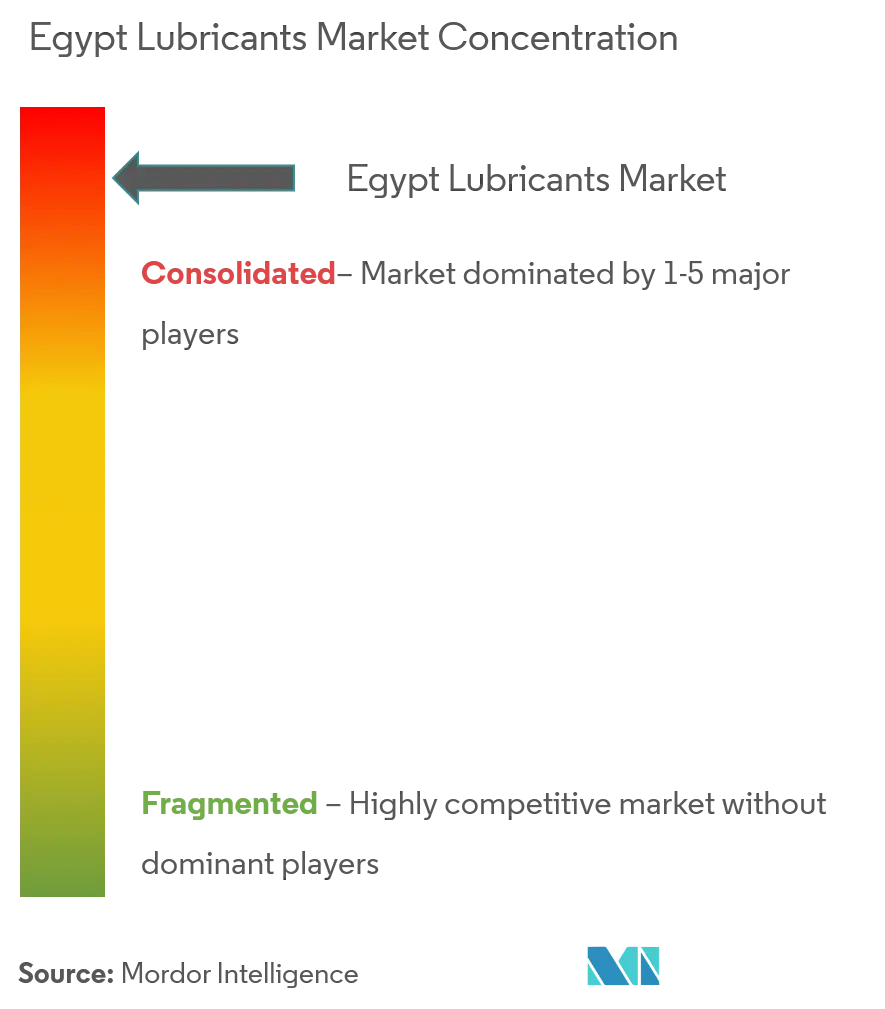

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Schmierstoffe in Ägypten

Die Größe des ägyptischen Schmierstoffmarktes betrug im Jahr 2021 über 400 Kilotonnen, und der Markt wird im Prognosezeitraum (2022–2027) voraussichtlich eine jährliche Wachstumsrate von über 1 % verzeichnen.

Im Jahr 2020 hatte COVID-19 einen negativen Einfluss auf den Markt. Aufgrund der Pandemiesituation wurde das Land abgeriegelt, was dazu führte, dass Einzelpersonen weniger private Autos und andere Transportmittel nutzten, was zu einem Rückgang der Nachfrage nach Kfz-Schmierstoffen führte. Im Jahr 2021 verzeichnete der Markt weiterhin einen rückläufigen Trend. Laut CEIC-Daten liegt die Zahl der verkauften Pkw im Land bei über 101.046 Einheiten, verglichen mit 167.792 Einheiten im letzten Jahr. Dies hat sich negativ auf den Schmierstoffmarkt im Land ausgewirkt. Aufgrund der neuesten technologischen Fortschritte in der Automobilindustrie und verschiedenen anderen Branchen wird jedoch erwartet, dass der Markt im Prognosezeitraum eine Erholungsphase erleben wird.

- Die wichtigsten Faktoren, die sich positiv auf den untersuchten Markt auswirken, sind die Entwicklung der Infrastruktur und der Automobilbau.

- Im Automobilsektor dürfte sich die Innovation von Elektroautos im prognostizierten Zeitraum positiv auswirken.

- Die aktuelle Pandemie dürfte das Wachstum des untersuchten Marktes behindern.

- Die steigende Nachfrage aus dem Windenergiesektor dürfte im Prognosezeitraum eine große Wachstumschance für den untersuchten Markt darstellen.

Markttrends für Schmierstoffe in Ägypten

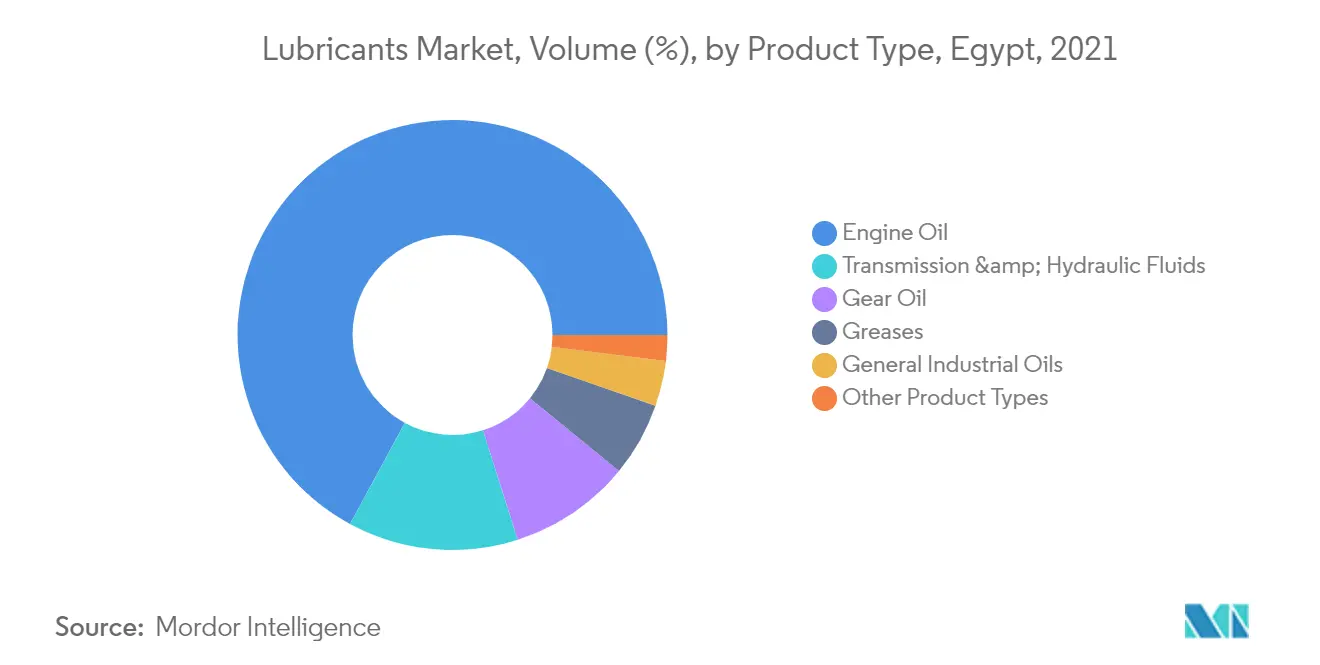

Steigende Nachfrage nach Motoröl

- Motoröle werden typischerweise für Anwendungen wie Verschleißreduzierung, Korrosionsschutz und reibungslosen Betrieb von Motorinnenteilen verwendet. Die Funktion besteht darin, einen dünnen Film zwischen den beweglichen Teilen zu erzeugen, um die Wärmeübertragung zu verbessern und die Spannung beim Kontakt der Teile zu verringern.

- Laut OICA-Daten stieg die Produktion von Personenkraftwagen im Jahr 2020 im Vergleich zum Vorjahr um 28 %. Dies hat zu einem Anstieg des Motorölverbrauchs im Automobilsektor des Landes geführt.

- Die ägyptische Regierung hat sich zum Ziel gesetzt, bis 2022 jährlich 500.000 Autos zu produzieren. Dadurch dürfte der Motorölverbrauch in den kommenden Jahren steigen.

- Motorenöle mit hoher Laufleistung sind derzeit sehr gefragt, da sie Öllecks vorbeugen und den Ölverbrauch reduzieren.

- In den letzten Jahren hat die Automobilproduktion im Land zugenommen, was zu einem Anstieg des Motorölabsatzes geführt hat.

- Mit den oben genannten Faktoren wird erwartet, dass sie zur Nachfrage nach Motorenölen in der Automobilindustrie beitragen.

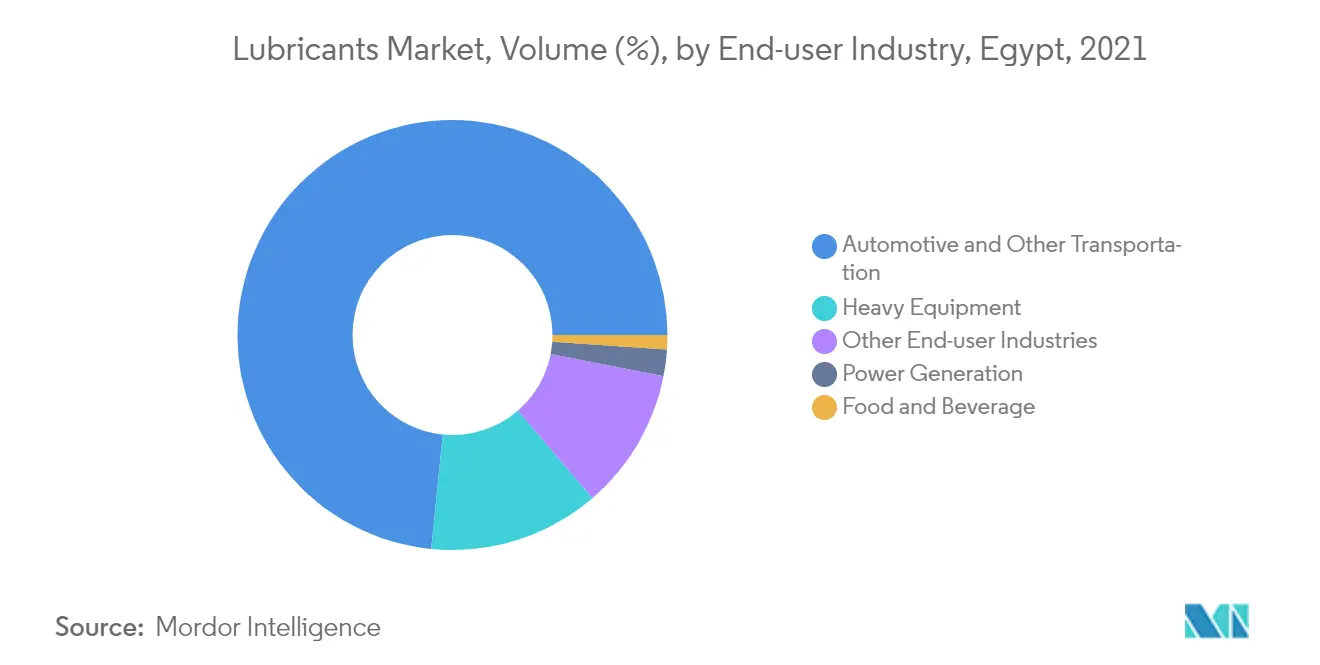

Energieerzeugungssegment verzeichnet lukratives Wachstum

- Die Stromerzeugung ist einer der wichtigsten Sektoren, ohne den fast alle Produktionsbetriebe zum Erliegen kommen könnten. In Ägypten beträgt die Gesamtproduktion rein elektrischer Energieerzeugungsanlagen 184 Milliarden kWh, was 115 Prozent des Eigenverbrauchs des Landes entspricht.

- Das Land verzeichnete in den letzten Jahren einen rasanten Anstieg des Stromverbrauchs. Insgesamt verbraucht das Land laut World Dara über 159 Milliarden kWh Strom pro Jahr.

- Luftfeuchtigkeit, hoher Druck, hohe Belastungen, Vibrationen und Temperatur sind Variablen, die sich auf Turbinen, Transformatoren und stationäre Motoren auswirken. Getriebe- und Turbinenöle werden in dieser Branche häufig zur Schmierung verwendet. Mit der Schmierung können Sie viel Geld sparen, indem Sie verhindern, dass Lager verschleißen und vorzeitig ausfallen.

- Die oben genannten Faktoren dürften den Markt für Schmierstoffe im Stromerzeugungssektor in Ägypten antreiben.

Überblick über die Schmierstoffindustrie in Ägypten

Der ägyptische Schmierstoffmarkt ist unter den sechs größten Akteuren stark konsolidiert. Die Top-Unternehmen nutzen Wettbewerbsstrategien und Investitionen, um ihre Anteile zu halten und auszubauen. Hauptakteure, nämlich ExxonMobil Corporation, Co-operative Soceite des Petroleum (Copetrole), Misr Petroleum Company, Royal Dutch Shell PLC und Total, machen mehr als 80 % des untersuchten Marktes aus.

Marktführer für Schmierstoffe in Ägypten

-

Exxon Mobil Corporation

-

Co-Operative Soceite des Petroleum (Copetrole)

-

Royal Dutch Shell PLC

-

Total

-

Misr Petroleum

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum ägyptischen Schmierstoffmarkt

- Im März 2021 ging EMA Lubricants (ExxonMobil) eine Partnerschaft mit TENDERD ein, um arabischen Kunden verschiedene Dienstleistungen, einschließlich Öldienstleistungen, anzubieten.

- Im März 2021 hat FUCHS die Gründung eines neuen ägyptischen Unternehmens bekannt gegeben. FUCHS EGYPT LUBRICANTS LLC ist ein brandneues Vertriebsunternehmen, das 2021 gegründet wurde. Mit einem Hauptsitz und einem Zentrallager in Kairo konzentriert sich die Lieferung auf Produktimporte aus Saudi-Arabien und Europa.

- Im November 2020 ging Total Marketing Middle East eine Partnerschaft mit der Al Masaood Group ein. Diese Partnerschaft macht Al Masaood TBA zum offiziellen Distributor von TotalEnergies und baut seine Präsenz auf dem Automobil-Aftersales-Markt der VAE weiter aus.

Ägypten-Schmierstoffmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage aus der Baubranche

4.1.2 Andere Treiber

4.2 Einschränkungen

4.2.1 Rückgang der Neuwagenverkäufe

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Produktart

5.1.1 Motoröl

5.1.2 Getriebe- und Hydraulikflüssigkeit

5.1.3 Allgemeines Industrieöl

5.1.4 Getriebeöl

5.1.5 Fett

5.1.6 Andere Produkttypen

5.2 Endverbraucherindustrie

5.2.1 Energieerzeugung

5.2.2 Automobil- und andere Transportmittel

5.2.3 Schwere Ausrüstung

5.2.4 Nahrungsmittel und Getränke

5.2.5 Andere Endverbraucherbranchen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteilsanalyse

6.3 Von den führenden Akteuren übernommene Strategien

6.4 Firmenprofile

6.4.1 Astron Energy Pty

6.4.2 Castrol Limited

6.4.3 Co-operative Soceite des petroleum (Copetrole)

6.4.4 ENOC Lubricants

6.4.5 ExxonMobil Corporation

6.4.6 FUCHS

6.4.7 LUKOIL

6.4.8 Misr Petroleum Company

6.4.9 Pakelo Motor Oil SRL

6.4.10 Royal Dutch Shell PLC

6.4.11 TotalEnergies

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Vielversprechender Windenergiesektor

Segmentierung der ägyptischen Schmierstoffindustrie

Schmierstoffprodukte werden aus einer Kombination von Grundölen und Additiven hergestellt. Die Zusammensetzung des Grundöls bei der Formulierung von Schmierstoffen liegt hauptsächlich zwischen 75 und 90 %. Grundöle besitzen Schmiereigenschaften und machen bis zu 90 % des Endprodukts Schmierstoff aus. Der Markt ist nach Produkttyp und Endverbraucherbranche segmentiert. Nach Produkttyp ist der Markt in Motoröl, Getriebe- und Hydraulikflüssigkeit, allgemeines Industrieöl, Getriebeöl, Fett und andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Energieerzeugung, Automobil- und andere Transportindustrie, Schwermaschinen, Lebensmittel und Getränke sowie andere Endverbraucherindustrien unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Millionen Liter) erstellt.

| Produktart | ||

| ||

| ||

| ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Schmierstoffe in Ägypten

Wie groß ist der ägyptische Schmierstoffmarkt derzeit?

Der ägyptische Schmierstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1,5 % verzeichnen.

Wer sind die Hauptakteure auf dem ägyptischen Schmierstoffmarkt?

Exxon Mobil Corporation, Co-Operative Soceite des Petroleum (Copetrole), Royal Dutch Shell PLC, Total, Misr Petroleum sind die wichtigsten Unternehmen, die auf dem ägyptischen Schmierstoffmarkt tätig sind.

Welche Jahre deckt dieser ägyptische Schmierstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des ägyptischen Schmierstoffmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des ägyptischen Schmierstoffmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der ägyptischen Schmierstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von ägyptischen Schmierstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Egypt Lubricants umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.