Marktgröße für Kfz-Motorenöle

|

|

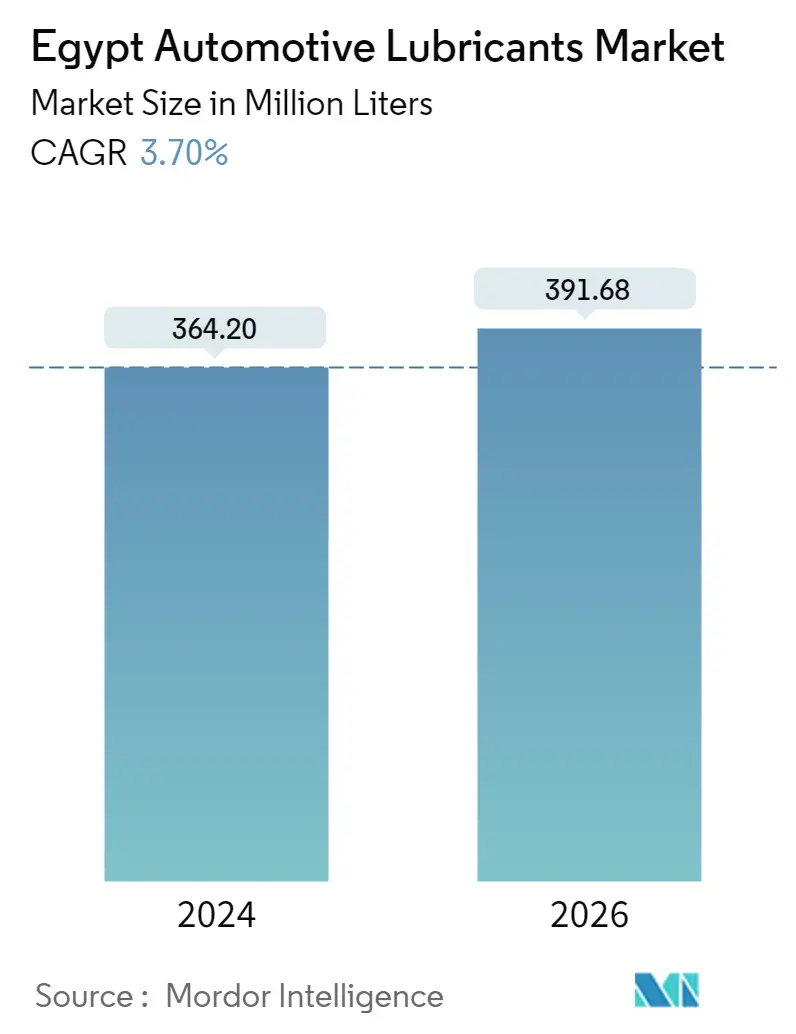

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 364.20 Millionen Liter |

|

|

Marktvolumen (2026) | 391.68 Millionen Liter |

|

|

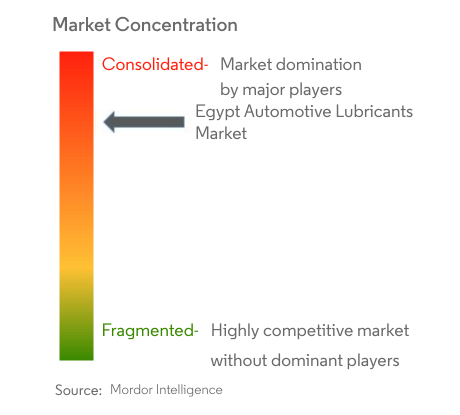

Marktkonzentration | Hoch |

|

|

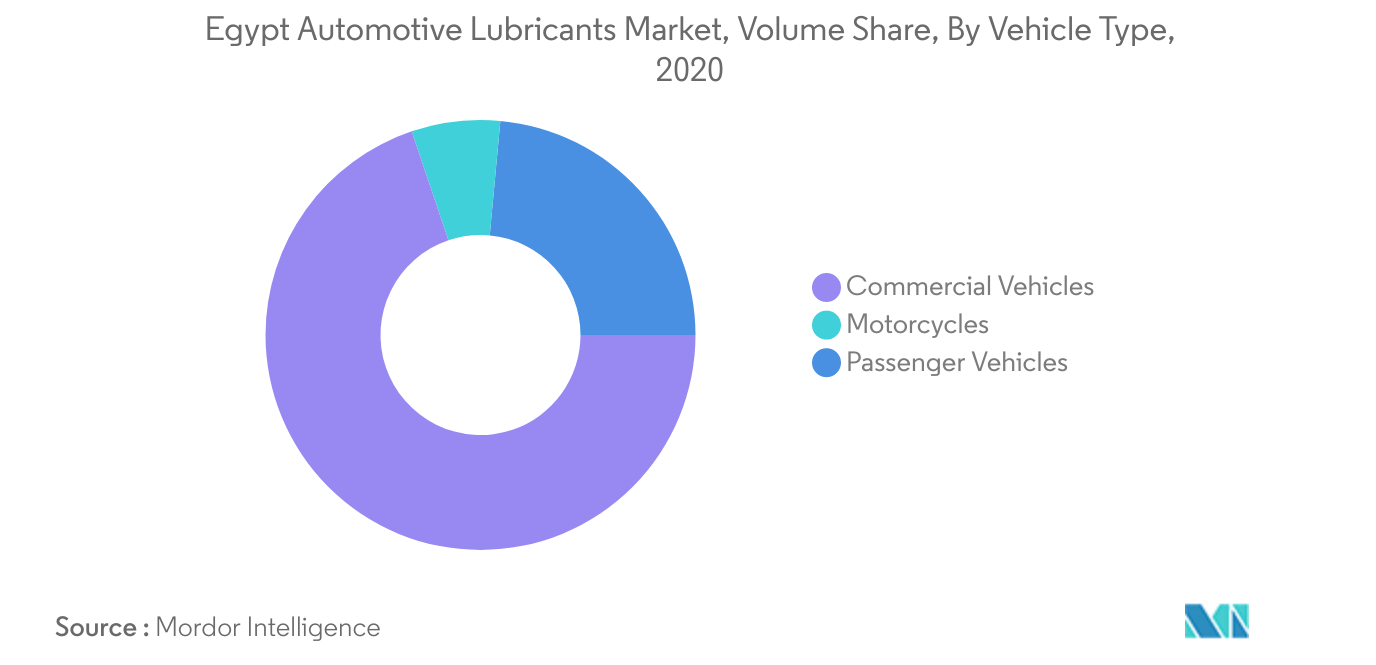

Größter Anteil nach Fahrzeugtyp | Nutzfahrzeuge |

|

|

CAGR(2024 - 2026) | 3.70 % |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kfz-Motorenöle

Die Marktgröße für Kfz-Schmierstoffe in Ägypten wird im Jahr 2024 auf 364,20 Millionen Liter geschätzt und soll bis 2026 391,68 Millionen Liter erreichen, was einem jährlichen Wachstum von 3,70 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Fahrzeugtyp – Nutzfahrzeuge Der ägyptische Nutzfahrzeugsektor ist der größte Schmierstoffverbraucher, da er über eine große Nutzfahrzeugflotte mit einem hohen Anteil älterer Lkw verfügt, die häufig Ölwechsel benötigen.

- Schnellstes Segment nach Fahrzeugtyp – Motorräder Ägypten wird voraussichtlich den schnellsten Anstieg des Schmierstoffverbrauchs für Motorräder verzeichnen, was auf einen starken Aufschwung beim Verkauf von Billigmotorrädern und höhere Reisetarife zurückzuführen ist.

- Größtes Segment nach Produkttyp – Motoröle Motoröl ist der am häufigsten verwendete Produkttyp in alten ägyptischen Fahrzeugen. Alte Fahrzeuge benötigen höhere Ölmengen und müssen häufiger nachgefüllt werden als andere Produktkategorien.

- Schnellstes Segment nach Produkttyp – Getriebe- und Getriebeöle Der Getriebeölverbrauch wird voraussichtlich der höchste aller Typen in der ägyptischen Automobilindustrie sein, da die Verbreitung von Automatik- und Gebrauchtwagen zunehmen könnte.

Größtes Segment nach Fahrzeugtyp Nutzfahrzeuge

- In Ägypten hatten Personenkraftwagen (PV) im Jahr 2020 mit rund 50 % den größten Anteil an der Gesamtzahl der Straßenfahrzeuge, gefolgt von Motorrädern (MC) und Nutzfahrzeugen (CV) mit einem Anteil von 33,2 % bzw. 17 % %, jeweils.

- Das CV-Segment hatte im Jahr 2020 mit rund 70 % den höchsten Anteil am gesamten Automobilschmierstoffverbrauch, gefolgt von PV (23,5 %) und MC (6,6 %). Im Jahr 2020 führte der COVID-19-Ausbruch zu einem deutlichen Rückgang des Schmierstoffverbrauchs, wobei der PV-Schmierstoffverbrauch mit 8,2 % den höchsten Rückgang verzeichnete, gefolgt von CV (8,1 %) und MC (4,7 %).

- Das Motorradsegment dürfte mit einer durchschnittlichen jährlichen Wachstumsrate von 5,76 % im Zeitraum 2021–2026 der am schnellsten wachsende Schmierstoffverbraucher sein. Es wird erwartet, dass das Wachstum in den kommenden Jahren durch eine Erholung des Low-Cost-Moped-Verkaufs und die zunehmende Marktdurchdringung ausländischer Motorradmarken vorangetrieben wird.

Überblick über die Automobilmotorenölbranche

Der ägyptische Markt für Kfz-Schmierstoffe ist ziemlich konsolidiert, wobei die fünf führenden Unternehmen 86,50 % ausmachen. Die Hauptakteure in diesem Markt sind Coperative Soceite des Petroleum, ExxonMobil Corporation, Misr Petroleum, Royal Dutch Shell Plc und TotalEnergies (alphabetisch sortiert).

Marktführer bei Kfz-Motorenölen

Coperative Soceite des petroleum

ExxonMobil Corporation

Misr Petroleum

Royal Dutch Shell Plc

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kfz-Motorenöle

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

- Juli 2021 ExxonMobil und Trella haben eine Partnerschaft unterzeichnet, die es Trella ermöglicht, die Produktivität und Effizienz des Lkw-Transports zu verbessern und gleichzeitig Fahrer und Flotten durch den Einsatz von Mobil Delvac zu stärken.

- März 2021 Castrol kündigt die Einführung von Castrol ON (eine E-Fluid-Reihe von Castrol, die E-Getriebeöle, E-Kühlmittel und E-Fette umfasst) in seinem Produktportfolio an. Dieses Sortiment ist speziell für Elektrofahrzeuge konzipiert.

Marktbericht zu Motorölen für Kraftfahrzeuge – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

2.1. Studienannahmen und Marktdefinition

2.2. Umfang der Studie

2.3. Forschungsmethodik

3. Wichtige Branchentrends

3.1. Trends in der Automobilindustrie

3.2. Gesetzlicher Rahmen

3.3. Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

4.1. Nach Fahrzeugtyp

4.1.1. Nutzfahrzeuge

4.1.2. Motorräder

4.1.3. Passagierfahrzeuge

4.2. Nach Produkttyp

4.2.1. Motoröle

4.2.2. Fette

4.2.3. Hydraulikflüssigkeiten

4.2.4. Getriebe- und Getriebeöle

5. Wettbewerbslandschaft

5.1. Wichtige strategische Schritte

5.2. Marktanteilsanalyse

5.3. Firmenprofile

5.3.1. BP PLC (Castrol)

5.3.2. Chevron Corporation

5.3.3. Coperative Soceite des petroleum

5.3.4. Emarat

5.3.5. ExxonMobil Corporation

5.3.6. FUCHS

5.3.7. Misr Petroleum

5.3.8. Petromin Corporation

5.3.9. Royal Dutch Shell Plc

5.3.10. TotalEnergies

6. Anhang

6.1. Anhang-1 Referenzen

6.2. Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- FAHRZEUGBEVÖLKERUNG, ANZAHL DER EINHEITEN, ÄGYPTEN, 2015 – 2026

- Abbildung 2:

- BEVÖLKERUNG VON NUTZFAHRZEUGEN, ANZAHL DER EINHEITEN, ÄGYPTEN, 2015 – 2026

- Abbildung 3:

- BEVÖLKERUNG VON MOTORRÄDERN, ANZAHL DER EINHEITEN, ÄGYPTEN, 2015 – 2026

- Abbildung 4:

- PKW-BEVÖLKERUNG, ANZAHL DER EINHEITEN, ÄGYPTEN, 2015 – 2026

- Abbildung 5:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NACH FAHRZEUGTYP, 2015–2026

- Abbildung 6:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 7:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NUTZFAHRZEUGE, 2015-2026

- Abbildung 8:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, NUTZFAHRZEUGE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 9:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, MOTORRÄDER, 2015-2026

- Abbildung 10:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, MOTORRÄDER, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 11:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, PKW, 2015–2026

- Abbildung 12:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, PKW, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 13:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, NACH PRODUKTTYP, 2015–2026

- Abbildung 14:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 15:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, MOTORENÖLE, 2015-2026

- Abbildung 16:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, MOTORENÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 17:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, FETTE, 2015-2026

- Abbildung 18:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, FETTE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 19:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, HYDRAULIKFLÜSSIGKEITEN, 2015-2026

- Abbildung 20:

- ÄGYPTEN MARKT FÜR KFZ-SCHMIERSTOFFE, HYDRAULIKFLÜSSIGKEITEN, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 21:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, VOLUMEN IN LITER, GETRIEBE- UND GETRIEBEÖLE, 2015-2026

- Abbildung 22:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, GETRIEBE- UND GETRIEBEÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 23:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, AKTIVSTE UNTERNEHMEN, NACH ANZAHL DER STRATEGISCHEN UMFANGREICHE, 2018 – 2021

- Abbildung 24:

- ÄGYPTEN-MARKT FÜR KFZ-SCHMIERSTOFFE, AM MEISTEN ANGEWENDETE STRATEGIEN, 2018 – 2021

- Abbildung 25:

- ÄGYPTISCHER MARKTANTEIL FÜR KFZ-SCHMIERSTOFFE (%), NACH WICHTIGSTEN AKTEUREN, 2020

Segmentierung der Automobilmotorenölindustrie

| Nach Fahrzeugtyp | |

| Nutzfahrzeuge | |

| Motorräder | |

| Passagierfahrzeuge |

| Nach Produkttyp | |

| Motoröle | |

| Fette | |

| Hydraulikflüssigkeiten | |

| Getriebe- und Getriebeöle |

Marktdefinition

- Fahrzeugtypen - Im Kfz-Schmierstoffmarkt werden Personenkraftwagen, Nutzfahrzeuge und Motorräder berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug wird im Rahmen der Studie das Nachfüllen von Service-/Wartungsarbeiten berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.