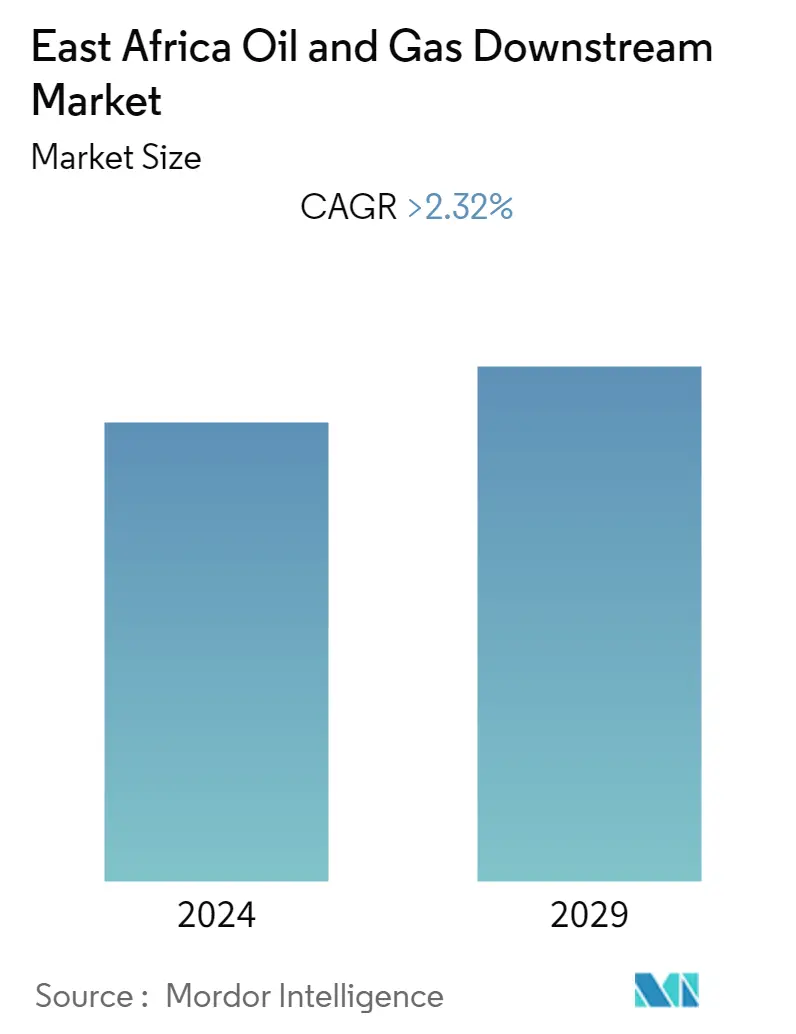

Größe des Öl- und Gas-Downstream-Marktes in Ostafrika

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2021 - 2022 |

| CAGR | > 2.32 % |

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Ostafrikanische Öl- und Gas-Downstream-Marktanalyse

Es wird erwartet, dass der Markt für Öl und Gas im Downstream-Bereich in Ostafrika im Prognosezeitraum 2022–2027 eine jährliche Wachstumsrate von etwa 2,32 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit. Der Markt hat das Niveau vor der Pandemie erreicht.

- Langfristig wird erwartet, dass die steigende Nachfrage nach Öl und Erdgas die Nachfrage nach dem nachgelagerten Markt für Öl und Gas in Ostafrika im Prognosezeitraum ankurbeln wird.

- Andererseits hemmt die politische Instabilität aufgrund des Bürgerkriegs in Ländern Ostafrikas wie Südsudan und Somalia das Wachstum des Öl- und Gas-Downstream-Sektors.

- Dennoch wird erwartet, dass eine Steigerung der Öl- und Gasproduktion in der Region die Raffineriedurchsatzkapazität erhöhen wird, was das Wachstum des nachgelagerten Marktes ermöglichen wird.

- Es wird erwartet, dass der Südsudan den Markt dominieren wird, da verstärkt in den nachgelagerten Öl- und Gasmarkt investiert wird.

Öl- und Gas-Downstream-Markttrends in Ostafrika

Raffineriekapazitäten werden Wachstum verzeichnen

- Die ostafrikanischen Länder verfügen im Vergleich zur Bevölkerung in der Region über geringe Raffineriekapazitäten. In den Küstengebieten der Region wurden zentrale Gasquellen entdeckt. Länder wie Mosambik und Tansania haben versucht, Projekte zur Steigerung der Erdgasproduktion voranzutreiben.

- Im Jahr 2022 verfügte Afrika über die nachgewiesenen Erdgasreserven des Kontinents von 600 Billionen Kubikfuß. Der Südsudan verfügt über Rohölreserven von über 3,5 Milliarden Barrel und Mosambik über mehr als 180 Billionen Kubikfuß Erdgasreserven. Während Kenia im Jahr 2021 über ein kommerziell abbaubares Volumen von 585 Millionen Barrel verfügte, stärkt das enorme Potenzial in den ostafrikanischen Ländern den Ausbau der Raffineriekapazitäten.

- Darüber hinaus wird von Ostafrikas Unternehmen erwartet, dass sie in die Öl- und Gasindustrie in der Region Ostafrika investieren. Die Investition würde wahrscheinlich die Produktion steigern und den Raffinerien die Möglichkeit bieten, billigeres Öl und Gas zu beziehen. Daher wird erwartet, dass im Prognosezeitraum neue Investitionen im Raffinerie- und Petrochemiesektor hinzukommen.

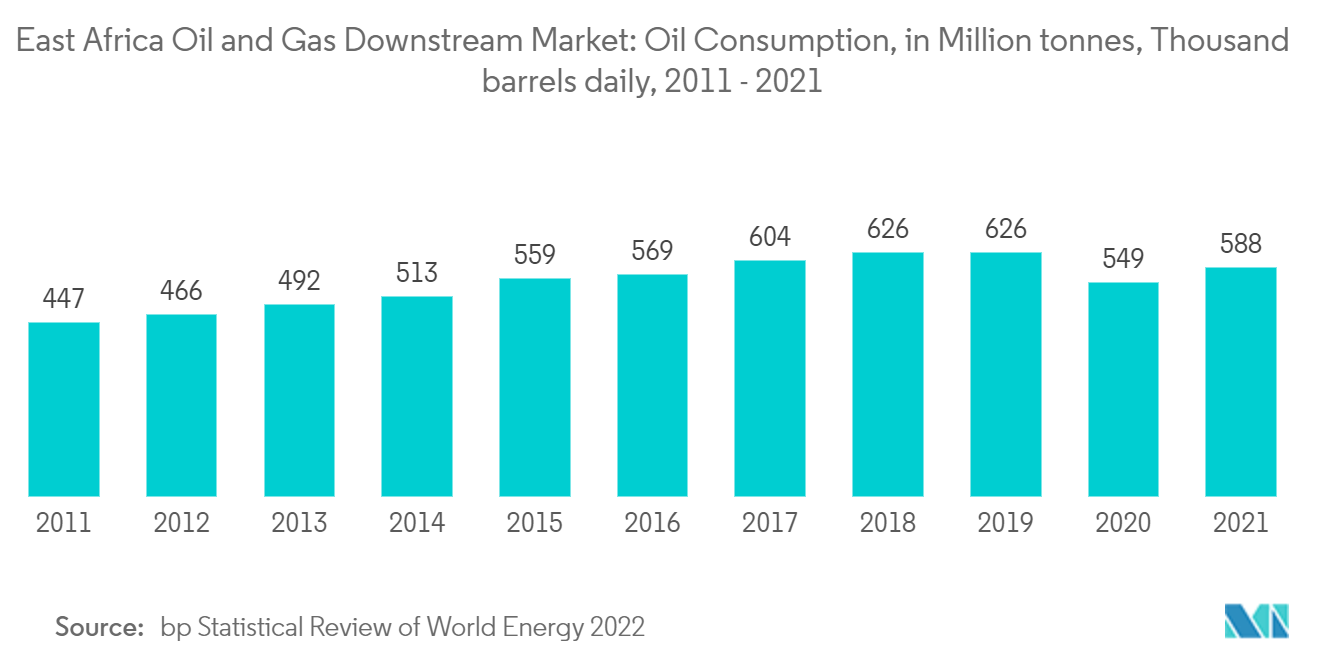

- Darüber hinaus stieg der Ölverbrauch Ostafrikas im Jahr 2021 um 7 % auf 588.000 Barrel pro Tag, was 549.000 Barrel pro Tag im Jahr 2020 entspricht. Es wird erwartet, dass die wachsende Nachfrage nach Öl in der ostafrikanischen Region das Wachstum der Raffineriekapazität vorantreiben wird.

- Aufgrund des Anstiegs der Gasproduktion in der Region wird daher im Prognosezeitraum mit einem Anstieg der Raffineriekapazität gerechnet.

Südsudan verzeichnet deutliches Wachstum

- Nach Angaben des Oil Gas Journal verfügten Sudan und Südsudan im Januar 2022 gemeinsam über nachgewiesene Ölreserven von 5 Milliarden Barrel. In der jüngsten Lizenzrunde bot Sudan acht Ölblöcke an, um die Upstream-Entwicklung zu modernisieren, und die Vergabe der Zuschläge wird vorläufig im Jahr 2023 bekannt gegeben.

- Der Südsudan startete 2021 seine erste Lizenzrunde überhaupt und bot fünf Explorationslizenzen an, mit denen die Regierung hofft, eine vielfältige Gruppe ausländischer Investoren anzuziehen, um Upstream-Investitionen anzuregen und seine Rohölproduktion zu steigern. Die Regierung hat die Interessenbekundungen bis zum 23. August 2022 gesammelt und wird voraussichtlich später Investorenveranstaltungen organisieren, um mehr Daten und Transparenz für die Angebotsblöcke zu gewährleisten.

- Sudans Lagereinrichtungen für Rohöl und raffinierte Produkte befinden sich am Bashayer Marine Terminal. Das Bashayer Marine Terminal wird von der Greater Nile Petroleum Operating Company (GNPOC) betrieben, die über eine Lageranlage mit einer Kapazität von 2,5 Millionen Barrel und eine Export- und Importanlage mit einer Umschlagkapazität von 1,2 Millionen b/d verfügt.

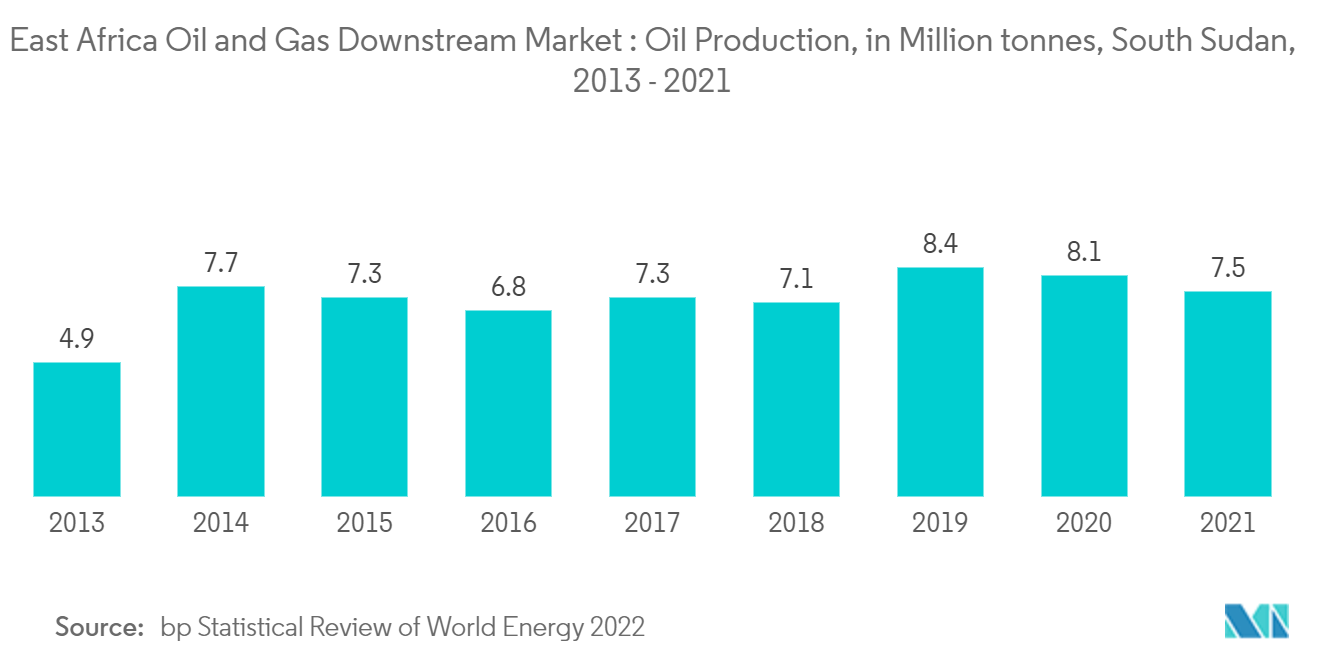

- Im Jahr 2021 betrug die Ölproduktion im Südsudan 7,5 Millionen Tonnen, ein Rückgang von 8 % gegenüber dem Vorjahr. Die Ölproduktion im Südsudan verzeichnete in der Vergangenheit sowohl einen Aufwärts- als auch einen Abwärtstrend. Die Erschließung des enormen Öl- und Gasressourcenpotenzials, das der Südsudan derzeit besitzt, würde in Zukunft zu einer Zunahme der nachgelagerten Marktaktivitäten führen.

- Es wird erwartet, dass die südsudanesische Öl- und Gas-Downstream-Industrie im Prognosezeitraum ein Wachstum verzeichnen wird, da die Regierung Anstrengungen zur Aufnahme von Explorationsaktivitäten im Land eingeleitet hat.

Überblick über die Öl- und Gas-Downstream-Industrie in Ostafrika

Der nachgelagerte Markt für Öl und Gas in Ostafrika wird konsolidiert. Zu den größten Unternehmen gehören (in keiner bestimmten Reihenfolge) Sudan National Petroleum Corporation, China National Petroleum Corporation, Eni SpA, Royal Dutch Shell PLC und Petrogal SA.

Öl- und Gas-Downstream-Marktführer in Ostafrika

-

Sudan National Petroleum Corporation

-

China National Petroleum Corporation

-

Eni S.P.A.

-

Royal Dutch Shell PLC

-

Petrogal SA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gas-Downstream-Markt in Ostafrika

- Im Dezember 2022 gab Savannah Energy den Erwerb produzierender Ölfelder im Südsudan vom malaysischen staatlichen Öl- und Gasunternehmen Petronas bekannt. Die Investition hat einen Wert von 1,25 Milliarden US-Dollar. Zu den weiteren Partnern gehören das internationale Energieunternehmen China National Petroleum Corporation, Indiens Flaggschiff-Energiekonzern Oil and Natural Gas Corporation und Südsudans staatliches Öl- und Gasunternehmen Nilepet.

Ostafrikanischer Öl- und Gas-Downstream-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Installierte Raffineriekapazität und Prognose in Tausend Barrel pro Tag bis 2027

4.3 Aktuelle Trends und Entwicklungen

4.4 Regierungsrichtlinien und -vorschriften

4.5 Marktdynamik

4.5.1 Treiber

4.5.2 Einschränkungen

4.6 Supply-Chain-Analyse

4.7 Porters Fünf-Kräfte-Analyse

4.7.1 Verhandlungsmacht der Lieferanten

4.7.2 Verhandlungsmacht der Verbraucher

4.7.3 Bedrohung durch neue Marktteilnehmer

4.7.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.7.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Raffinerien

5.2 Petrochemische Anlagen

5.3 Erdkunde

5.3.1 Mosambik

5.3.2 Südsudan

5.3.3 Kenia

5.3.4 Rest von Ostafrika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Von führenden Spielern übernommene Strategien

6.3 Firmenprofile

6.3.1 China National Petroleum Corporation

6.3.2 Eni SpA

6.3.3 Sudan National Petroleum Corporation

6.3.4 Royal Dutch Shell PLC

6.3.5 Petrogal SA

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Öl- und Gas-Downstream-Industrie in Ostafrika

Der Downstream bezieht sich auf die Aktivitäten, die nach der Produktion von Rohöl und Erdgas durchgeführt werden. Es ist der letzte Schritt in der gesamten Wertschöpfungskette des Öl- und Gassektors, der die Raffinierung von Rohöl zu Verbrauchsprodukten sowie dessen Vermarktung und Vertrieb für Endverbraucher umfasst. Das Downstream-Segment ist ein globales Unternehmen, das ein Netzwerk von Tankstellen, Händlern, Jobber-Distributoren und internationalen Unternehmen beherbergt, die über Vertriebsressourcen verfügen, um Endverbraucher im Einzelhandel zu erreichen.

Der nachgelagerte Markt für Öl und Gas in Ostafrika ist in Raffinerien, petrochemische Anlagen und Geografie unterteilt. Der Bericht deckt die Marktgröße und Prognosen für alle wichtigen Länder Ostafrikas ab. Die Marktgröße und Prognose basieren auf der installierten Raffineriekapazität (in Tausend Barrel pro Tag).

| Raffinerien |

| Petrochemische Anlagen |

| Erdkunde | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Öl- und Gas-Downstream-Marktforschung in Ostafrika

Wie groß ist der Öl- und Gas-Downstream-Markt in Ostafrika derzeit?

Der ostafrikanische Öl- und Gas-Downstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,32 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Downstream-Markt in Ostafrika?

Sudan National Petroleum Corporation, China National Petroleum Corporation, Eni S.P.A., Royal Dutch Shell PLC, Petrogal SA sind die größten Unternehmen, die im ostafrikanischen Öl- und Gas-Downstream-Markt tätig sind.

Welche Jahre deckt dieser Öl- und Gas-Downstream-Markt in Ostafrika ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gas-Downstream-Marktes in Ostafrika für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Downstream-Marktes für Öl und Gas in Ostafrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht zur Öl- und Gas-Downstream-Industrie in Ostafrika

Statistiken für den Öl- und Gas-Downstream-Marktanteil, die Größe und die Umsatzwachstumsrate in Ostafrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Downstream-Analyse für Öl und Gas in Ostafrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.