Marktanalyse für digitale Röntgengeräte

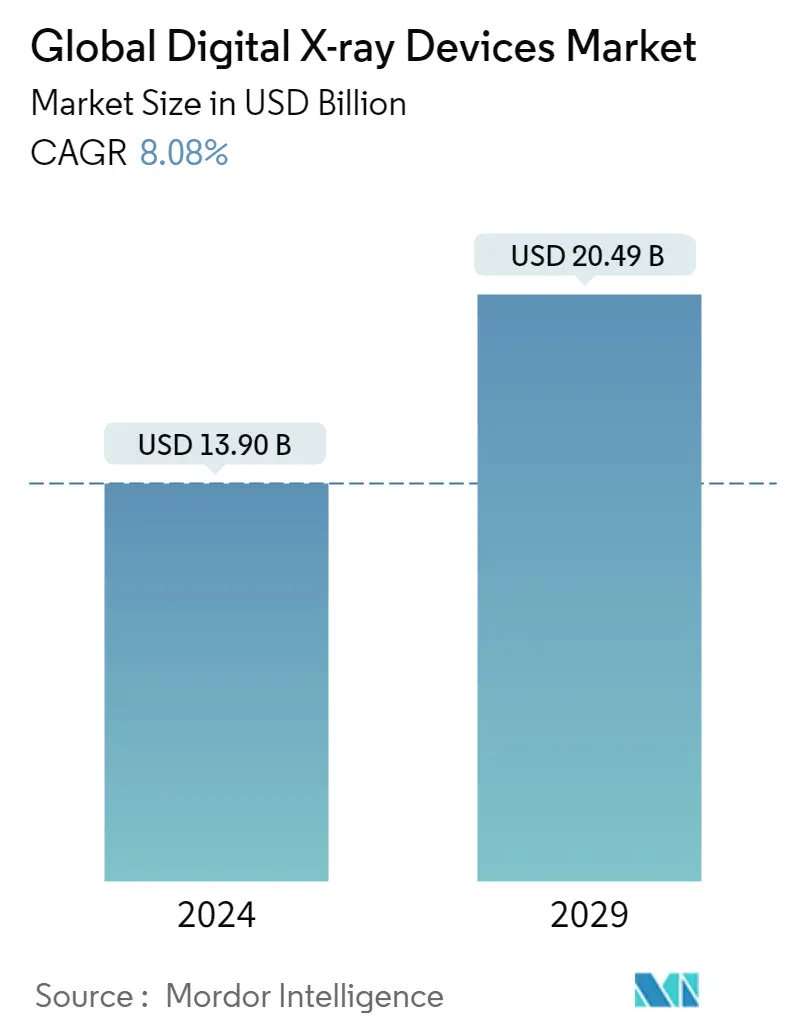

Die globale Marktgröße für digitale Röntgengeräte wird im Jahr 2024 auf 13,90 Milliarden US-Dollar geschätzt und soll bis 2029 20,49 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,08 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat die diagnostische Bildgebung, insbesondere digitale Röntgengeräte, in den Mittelpunkt gerückt. Die digitale Bildgebung spielt eine Schlüsselrolle bei der Diagnose von COVID-19 und zeigt das betroffene Lungengewebe bei infizierten Patienten an. Mehrere wichtige Marktteilnehmer hatten sich auf Innovationen bei der Herstellung von Röntgengeräten konzentriert. Beispielsweise hat Agfa HealthCare im Dezember 2020 sein neues SmartXR-Portfolio für künstliche Intelligenz (KI) im Röntgenbereich für die digitale Radiographie auf den Markt gebracht, um den radiologischen Alltag zu unterstützen, was sich während der COVID-19-Krise als wichtig erwiesen hat. Daher wird erwartet, dass der Markt für digitale Röntgengeräte während der Pandemie durch die genaue Diagnose und Behandlung von COVID-19 positiv beeinflusst wird.

Das untersuchte Marktwachstum ist größtenteils auf Faktoren wie das zunehmende Auftreten orthopädischer Erkrankungen und Krebserkrankungen, die zunehmende Zahl schwerer Verletzungen, die Vorteile digitaler Röntgensysteme gegenüber konventionellem Röntgen, technologische Fortschritte und Produktentwicklung zurückzuführen. Digitale Röntgengeräte verwenden zur Bilderfassung digitale Röntgensensoren anstelle von Filmen. Dies führt zu einer sofortigen Vorschau der Bilder, was letztendlich die Zeiteffizienz und die Kapazität für die digitale Übertragung von Bildern verbessert.

Die Hauptvorteile der digitalen Bildgebung sind Kosteneffizienz und einfache Zugänglichkeit. Die Krankenhäuser können die Kostensenkung bewältigen, indem sie den Filmpreis senken, den Bedarf an Lagerraum verringern und die Anzahl der Mitarbeiter verringern, die für die Leitung der Dienste und Archivbereiche erforderlich sind. Die Bilder stehen auch sofort zur Verteilung an die klinischen Dienste zur Verfügung, ohne dass Zeit und körperliche Anstrengung erforderlich sind, um Filmpakete abzurufen, und die Überprüfung früherer Bildaufnahmen eines Patienten ist viel einfacher. Dieser Faktor hat großen Einfluss auf das Wachstum des Marktes für digitale Röntgengeräte. Digitales Röntgen setzt etwa 70–80 % weniger Strahlung frei als herkömmliches Röntgen. Dies ist für die langfristige Gesundheit der Patienten, insbesondere schwangerer Frauen oder bereits erkrankter Patienten, enorm vorteilhaft und sorgt so für Sicherheit. Mit Hilfe digitaler Röntgenaufnahmen können Zahnärzte jetzt Mundprobleme leicht erkennen, was dazu führt, dass die Notwendigkeit einer invasiven Untersuchung in der Diagnosephase abnimmt. Darüber hinaus werden in der digitalen Radiographie die Röntgenaufnahmen des Patienten sicher aufbewahrt, sodass die Halterungen nicht verloren gehen.

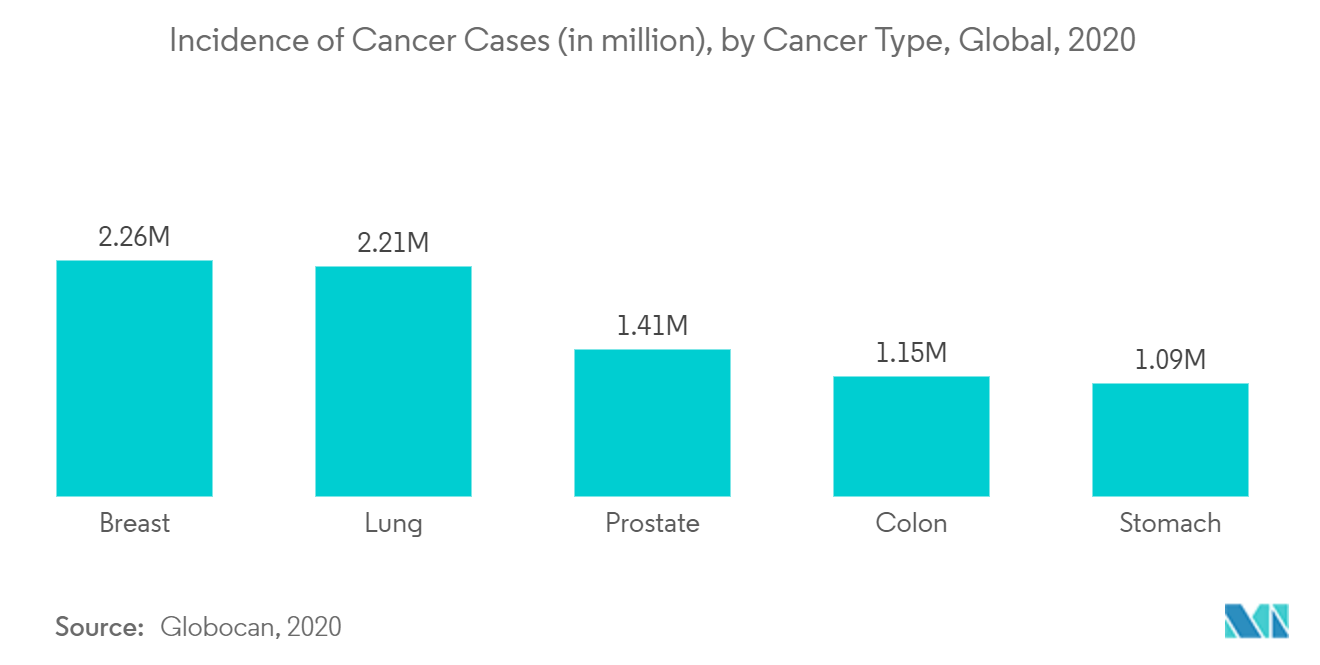

Aufgrund der zunehmenden Zahl von Zahnerkrankungen, Herzerkrankungen und Krebserkrankungen, insbesondere Brustkrebs, besteht weltweit eine erhöhte Nachfrage nach digitalen Röntgengeräten. Die aktualisierten Daten der American Heart Association (AHA) zu Herzkrankheiten und Schlaganfallstatistiken – 2022 zeigen, dass Herz-Kreislauf-Erkrankungen (CVD) als primäre Todesursache aufgeführt sind und im Jahr 2020 weltweit 19,05 Millionen Todesfälle verursachten Laut derselben Quelle wurden im Jahr 2020 weltweit rund 7,08 Millionen Todesfälle auf zerebrovaskuläre Erkrankungen zurückgeführt. Eine derart hohe Prävalenz von Herzerkrankungen in der Bevölkerung des Landes hat die Nachfrage nach bildgebenden Geräten mit präziser Diagnose geweckt, und daher gewinnen digitale Röntgengeräte an Bedeutung in diesem Kontext.

Darüber hinaus tragen die Fortschritte in der Technologie und zunehmende Produktzulassungen sowie Partnerschaften und Kooperationen wichtiger Akteure zum Marktwachstum bei. Beispielsweise hat Carestream Health India im Februar 2022 die Einführung des DRX Compass angekündigt, einer präzisen, praktischen und konfigurierbaren digitalen Bestrahlungslösung, die Radiologen ein völlig neues Maß an Effizienz bietet. Darüber hinaus bietet DRX Compass Vielseitigkeit bei der Konfiguration gewünschter Konfigurationen aus einer breiten Palette von Detektoren, Röhren, Generatoren, Tischen und Kollimatoren sowie bei der Art und Weise, wie Strahlungsanlagen diese futuristische digitale Strahlungstechnologie einsetzen.

Alle oben genannten Faktoren fördern derzeit das Wachstum des Marktes für digitale Röntgengeräte. Allerdings dürften die hohen Installations- und Gerätekosten sowie der zunehmende Einsatz generalüberholter Geräte das Marktwachstum behindern.

Markttrends für digitale Röntgengeräte

Es wird erwartet, dass das Segment der tragbaren Systeme den Markt im Prognosezeitraum dominieren wird

Zu den Hauptfaktoren, die das Wachstum tragbarer Systeme vorantreiben, gehören fortschrittliche Technologie, eine steigende Zahl von Patienten mit chronischen Krankheiten, eine wachsende geriatrische Bevölkerung und ein zunehmendes Bewusstsein für die Verfügbarkeit tragbarer Systeme. Darüber hinaus hat das tragbare Röntgengerät das Potenzial, Standortbarrieren zu überwinden und Patienten zu helfen, die sich in lebensbedrohlichen Situationen befinden und eine sofortige Behandlung benötigen, egal wo sie sich befinden, und möglicherweise eine Diagnose vor Ort benötigen.

Daher spielen tragbare Röntgengeräte eine wichtige Rolle bei der Diagnose und Überwachung am Krankenbett des Patienten, ohne dass die Überführung des Patienten in den Röntgenraum eine Hürde darstellt. Die tragbaren Röntgensysteme bieten gegenüber den herkömmlichen Röntgensystemen mehrere Vorteile. Laut den im März 2020 veröffentlichten Empfehlungen des American College of Radiology (ACR) kann beispielsweise die nach der Untersuchung von COVID-19-Patienten erforderliche CT-Dekontamination die Verfügbarkeit radiologischer Dienste beeinträchtigen und hat vorgeschlagen, eine tragbare Thoraxradiographie in Betracht zu ziehen, um das Kreuzrisiko zu minimieren -Infektion während der Pandemie.

Die zunehmenden Produkteinführungen im Zusammenhang mit tragbaren Röntgengeräten beschleunigen das Wachstum des untersuchten Marktes. Im August 2020 brachte Canon Medical USA beispielsweise das mobile digitale Röntgensystem SOLTUS 500 auf den Markt, das mit Verbesserungen ausgestattet ist, die Untersuchungen am Krankenbett rationalisieren und so zur Verbesserung von Arbeitsabläufen und Produktivität beitragen können. Im März 2021 kündigte Fujifilm India Private Limited erneut die Einführung seines mobilen digitalen Radiologiesystems FDR nano an, das im Vergleich zu herkömmlichen mobilen Röntgengeräten rund 80 % leichter ist.

Außerdem kündigte die Shimadzu Corporation im Juli 2022 die Aufnahme des neuen digitalen mobilen Röntgensystems MobileDaRt Evolution MX8 Version v in die Palette der mobilen Röntgensysteme für die Veröffentlichung außerhalb Japans an. Das System beinhaltet die digitale Radiographie (DR), die außerhalb Japans gefragt ist.

Angesichts der Vorteile tragbarer Systeme und zunehmender Produkteinführungen wird daher erwartet, dass das Segment im Prognosezeitraum deutlich wächst.

Nordamerika war bisher dominant auf dem Markt für digitale Röntgengeräte und ähnliches wird für den Prognosezeitraum erwartet.

Innerhalb Nordamerikas halten die Vereinigten Staaten den größten Marktanteil für den untersuchten Markt und werden voraussichtlich im Prognosezeitraum dominieren. Die zunehmende Einführung hochentwickelter Technologien in den Gesundheitssystemen und die wachsende Belastung durch chronische Krankheiten wie Krebs und Diabetes in der Region sind die Hauptfaktoren für den Markt für digitale Röntgengeräte in Nordamerika. Die GLOBOCON 2020-Daten zeigen, dass im Jahr 2020 in den Vereinigten Staaten 2.281.658 neue Krebsfälle diagnostiziert wurden, mit 612.390 Todesfällen.

Darüber hinaus wird laut Arthritis Foundation Fact Sheet 2019 die Zahl der Erwachsenen in den Vereinigten Staaten mit ärztlich diagnostizierter Arthritis bis 2040 voraussichtlich 78,4 Millionen erreichen. Außerdem leben nach den im Oktober 2021 aktualisierten Daten der Arthritis Foundation 1,5 Millionen Menschen in der In den Vereinigten Staaten gibt es rheumatoide Arthritis, wobei die Arthritis am häufigsten bei Frauen im Alter zwischen 30 und 60 Jahren auftritt. Die hohe Inzidenz dieser chronischen Krankheiten erhöht die Nachfrage nach genauen Diagnosen und Plänen für eine effiziente und pünktliche Behandlung durch den Gesundheitsdienstleister. Treibt daher das Wachstum des untersuchten Marktes in Nordamerika voran.

Darüber hinaus wird erwartet, dass die hohe Konzentration wichtiger Akteure sowie die zunehmenden Produktzulassungen und -einführungen den untersuchten Markt vorantreiben werden. Beispielsweise brachte Canon Medical System USA, Inc. im Dezember 2020 das digitale Radiographiesystem OMNERA 500A mit einer fortschrittlichen intelligenten automatischen Positionierungsfunktion auf den Markt, um den Arbeitsablauf zu verbessern. Außerdem stellte Samsung im April 2022 das GM85 Fit vor, eine neue Konfiguration des Premium-AccE GM85, ein digitales Radiographiegerät mit einem benutzerzentrierten Design, das eine effiziente und effektive Patientenversorgung unterstützt. Der GM85 Fit hat kürzlich die 510(k)-Zulassung der US-amerikanischen Food and Drug Administration für den kommerziellen Einsatz in den Vereinigten Staaten erhalten.

Angesichts der oben genannten Faktoren wird daher erwartet, dass der Markt für digitale Röntgengeräte in Nordamerika im Prognosezeitraum erheblich wachsen wird.

Branchenüberblick über digitale Röntgengeräte

Der Markt für digitale Röntgengeräte ist nahezu konsolidiert und gemäß der Wettbewerbsanalyse aufgrund der wenigen Unternehmen, die derzeit den Markt dominieren, mäßig wettbewerbsintensiv. Zu diesen Unternehmen gehören unter anderem GE Healthcare, Koninklijke Philips NV, Fujifilm Holdings Corporation, Siemens Healthineers und Canon Medical System Corporation (Toshiba Corporation). Der Wettbewerb auf dem Markt basiert hauptsächlich auf technologischen Fortschritten und der Preisgestaltung digitaler Röntgengeräte. Darüber hinaus waren die Hauptakteure an verschiedenen strategischen Allianzen wie Übernahmen, Kooperationen und der Einführung fortschrittlicher Produkte beteiligt, um ihre Position auf dem Weltmarkt zu sichern.

Marktführer bei digitalen Röntgengeräten

-

Canon Medical Systems Corporation(Toshiba Corporation)

-

GE Healthcare

-

Koninklijke Philips NV

-

Fujifilm Holdings Corporation

-

Siemens Healthineers

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitale Röntgengeräte

- Im Juli 2022 gab Fujifilm die Markteinführung des FDR Cross in den USA bekannt, einer innovativen hybriden C-Bogen- und tragbaren Röntgenlösung für Krankenhäuser und ambulante Chirurgiezentren (ASC). Der Doppelfunktions-C-Bogen ist der erste seiner Art, der tragbare Durchleuchtungs- und Röntgenbildgebung auf einer einzigen Plattform bietet, wodurch die Notwendigkeit, zusätzliche Bildgebungsausrüstung für wichtige bildgeführte Verfahren mitzubringen, reduziert wird.

- Im März 2022 brachte Konica Minolta, Inc. in Japan AeroDR TX m01 auf den Markt, ein mobiles Röntgensystem mit einer drahtlosen dynamischen digitalen Radiographiefunktion.

Branchensegmentierung für digitale Röntgengeräte

Gemäß dem Umfang dieses Berichts handelt es sich bei digitalem Röntgen bzw. digitaler Radiographie um eine Form der Röntgenbildgebung, bei der digitale Röntgensensoren anstelle herkömmlicher Fotofilme verwendet werden. Dies bietet einen zusätzlichen Vorteil der Zeiteffizienz und der Möglichkeit, Bilder digital zu übertragen und sie für eine bessere Sichtbarkeit aufzuwerten. Bei dieser Methode wird die chemische Verarbeitung fotografischer Filme umgangen. Die digitale Röntgenbildgebung ist sehr gefragt, da sie im Vergleich zu herkömmlichen Röntgenaufnahmen eine geringere Strahlenbelastung erfordert. Der Markt für digitale Röntgengeräte ist segmentiert nach Anwendung (Orthopädie, Krebs, Zahnmedizin, Herz-Kreislauf und andere Anwendungen), Technologie (Computerradiographie und Direktradiographie), Portabilität (feste Systeme und tragbare Systeme), Endbenutzer (Krankenhäuser, Diagnosezentren, andere Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Auf Antrag | Orthopädisch | ||

| Krebs | |||

| Dental | |||

| Herz-Kreislauf | |||

| Andere Anwendungen | |||

| Durch Technologie | Computerradiographie | ||

| Direkte Radiographie | |||

| Durch Portabilität | Feste Systeme | ||

| Tragbare Systeme | |||

| Vom Endbenutzer | Krankenhäuser | ||

| Diagnosezentren | |||

| Andere Endbenutzer | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für digitale Röntgengeräte

Wie groß ist der globale Markt für digitale Röntgengeräte?

Die globale Marktgröße für digitale Röntgengeräte wird im Jahr 2024 voraussichtlich 13,90 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,08 % auf 20,49 Milliarden US-Dollar wachsen.

Wie groß ist der globale Markt für digitale Röntgengeräte derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für digitale Röntgengeräte voraussichtlich 13,90 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für digitale Röntgengeräte?

Canon Medical Systems Corporation(Toshiba Corporation), GE Healthcare, Koninklijke Philips NV, Fujifilm Holdings Corporation, Siemens Healthineers sind die wichtigsten Unternehmen, die auf dem globalen Markt für digitale Röntgengeräte tätig sind.

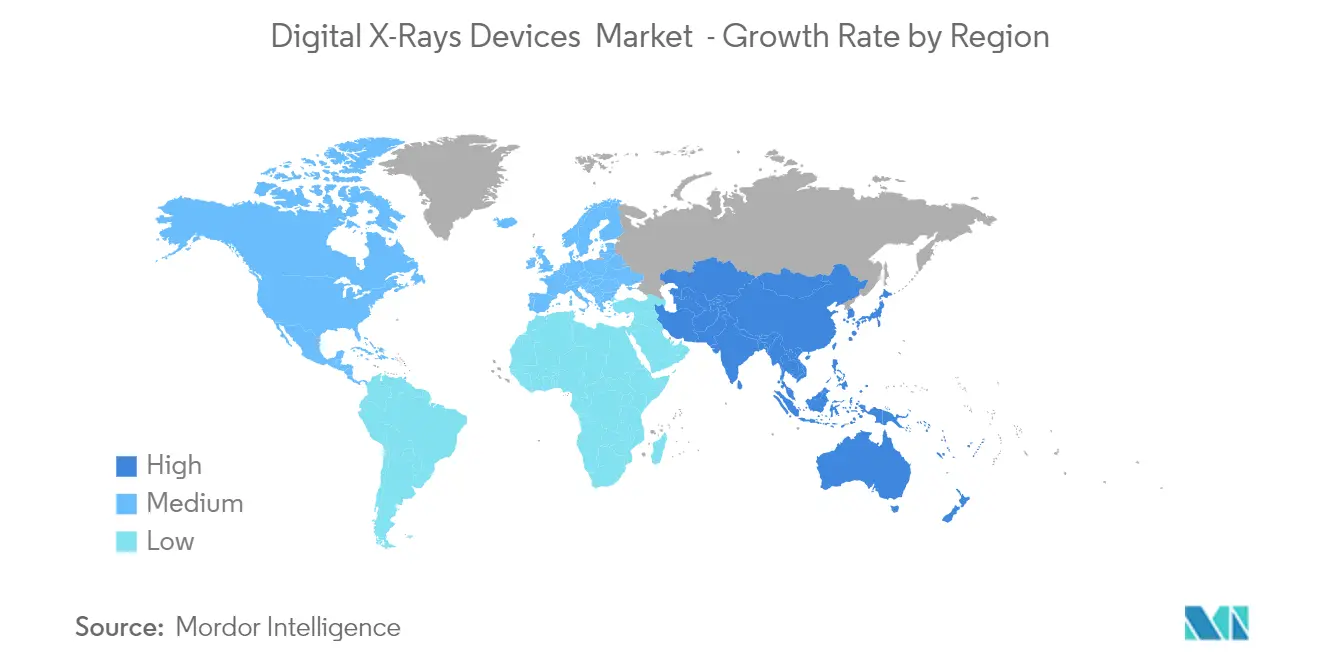

Welches ist die am schnellsten wachsende Region im globalen Markt für digitale Röntgengeräte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für digitale Röntgengeräte?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für digitale Röntgengeräte.

Welche Jahre deckt dieser globale Markt für digitale Röntgengeräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die globale Marktgröße für digitale Röntgengeräte auf 12,86 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für digitale Röntgengeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für digitale Röntgengeräte für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zu digitalen Röntgengeräten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate digitaler Röntgengeräte im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse digitaler Röntgengeräte umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.