| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 13.32 Billion |

| Marktgröße (2029) | USD 51.17 Billion |

| CAGR (2024 - 2029) | 30.88 % |

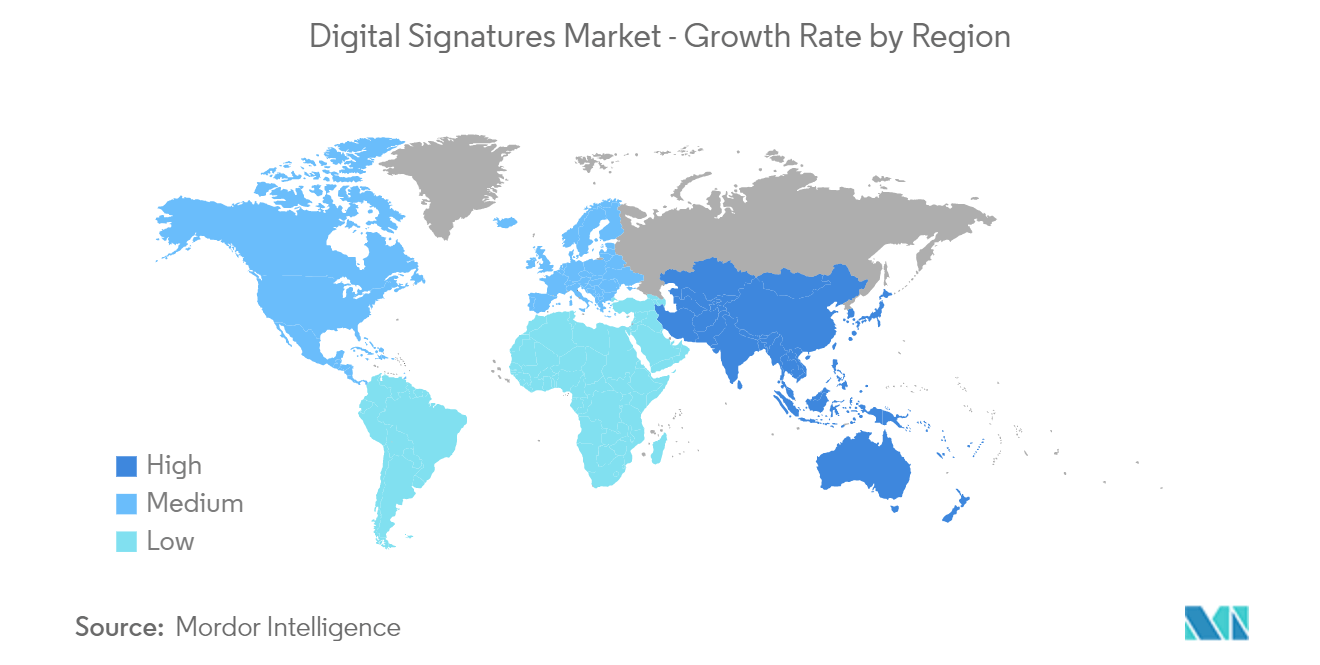

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

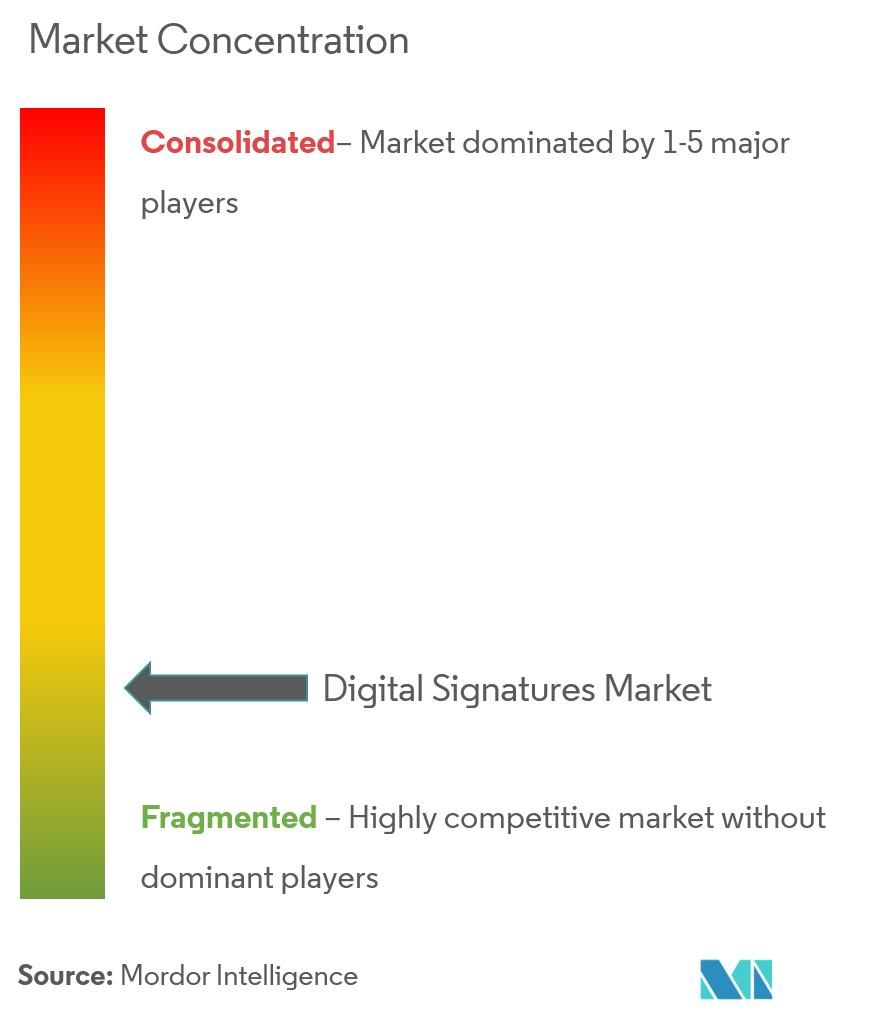

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für digitale Signaturen

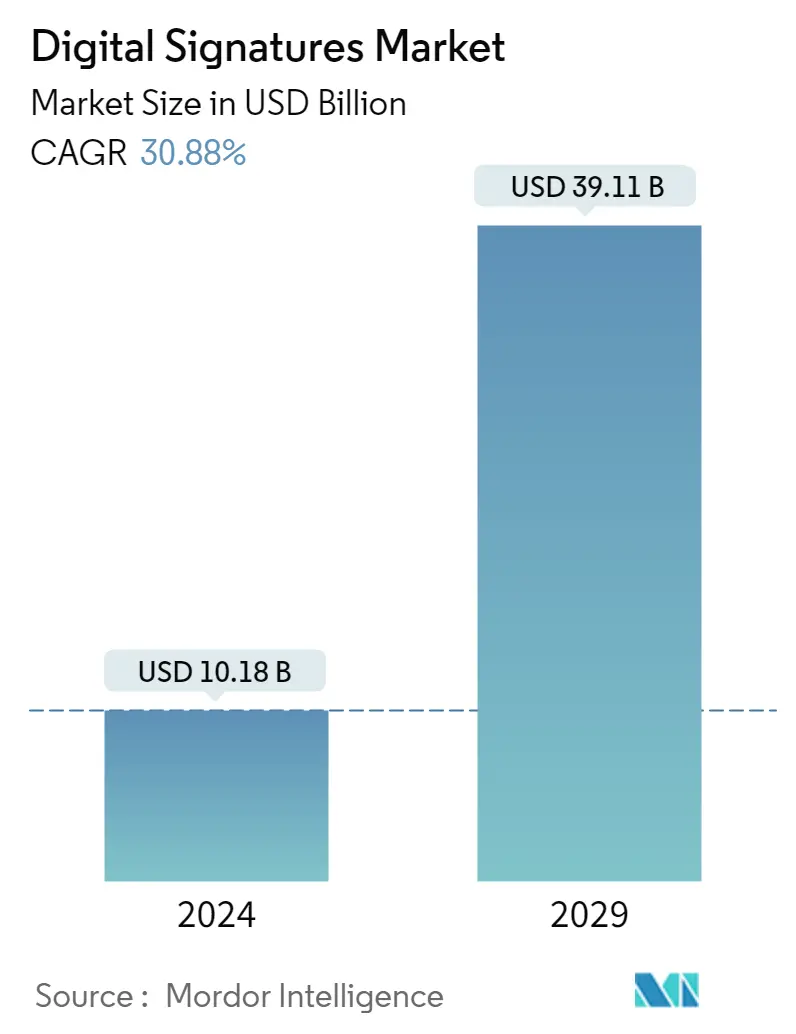

Die Größe des Marktes für digitale Signaturen wird im Jahr 2024 auf 10,18 Milliarden US-Dollar geschätzt und soll bis 2029 39,11 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 30,88 % im Prognosezeitraum (2024–2029) entspricht.

Unternehmen wechseln von herkömmlichen zu digitalen Signaturen, da sie das Risiko von Rechtsstreitigkeiten verringern und stärkere Beweise liefern.

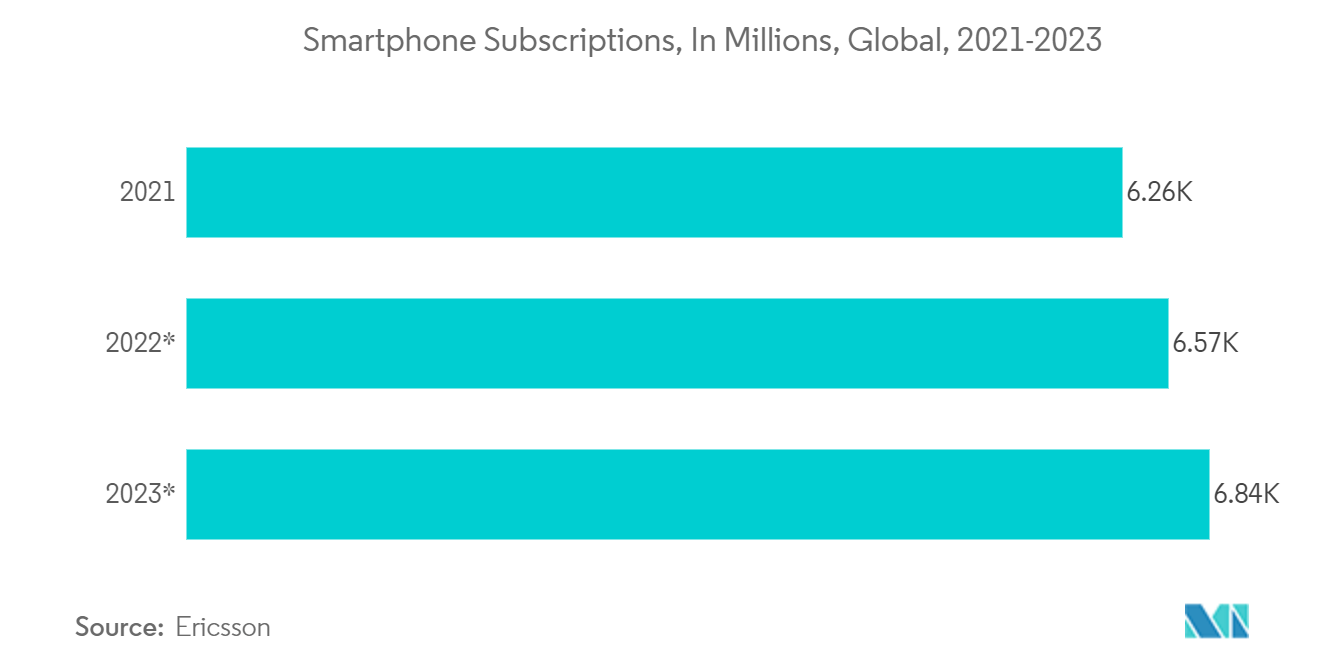

- Bei der Übertragung sensibler Informationen besteht ein ständiger Bedarf an Datensicherheit. Aufgrund des E-Commerce- und Online-Banking-Booms mussten Unternehmen ihre Netzwerke absichern, um das Vertrauen der Kunden zu gewinnen. Dies hat zu einer größeren und schnelleren Akzeptanz digitaler Signaturen geführt, die als Echtheitssiegel des Absenders für jedes elektronische Dokument dienen.

- Mit der Entwicklung der Technologie hat sich auch die Art der Dokumentenausführung weiterentwickelt. Elektronische Verträge und digitale Signaturen haben in den letzten Jahren mit der steigenden Nachfrage nach modernen, komfortablen Methoden zur Eingabe verbindlicher Transaktionen stark an Bedeutung gewonnen. Solche Entwicklungen haben die Art und Weise, wie diese Transaktionen eingegeben werden, und die Ausführungsprozesse erheblich verändert.

- Jüngere Verbraucher waren auch eine treibende Kraft hinter der Zunahme digitaler Signaturen in der Finanzdienstleistungsbranche. Verschiedene Generation Z- und Millennials auf der ganzen Welt unterzeichneten während der Pandemie Finanzdokumente wie die Eröffnung eines Bankkontos, Kreditverträge, Investitionen, Vermögensverwaltungs- und Hypothekenverträge, was zu einer wachsenden Nachfrage nach digitalen Signaturen führte. Darüber hinaus haben Regierungsbehörden wie das DMV und die Einwanderungsbehörde mehr Unterstützung für elektronische Signaturen für wichtige Dokumente bereitgestellt.

- Mit dem Ausbruch von COVID-19 wird erwartet, dass der Markt für digitale Signaturen eine positive Wachstumsrate aufweisen wird, da die zunehmende Fernarbeit zunimmt und sich der Schwerpunkt von der papierbasierten Dokumentation auf die zunehmende Digitalisierung des Transaktionsprozesses verlagert. Unternehmen suchen Geschäftsmethoden, die nahtlos und effizient sind und von überall aus durchgeführt werden können. Auch Unternehmen denken darüber nach, Dokumentenprozesse online durchzuführen.

Markttrends für digitale Signaturen

Der Regierungssektor wird voraussichtlich ein deutliches Wachstum verzeichnen

- Die Einführung digitaler Signaturlösungen hilft bei einer Vielzahl von Dokumentenverarbeitungs- und Automatisierungsfunktionen für Bundes-, Landes- und Kommunalverwaltungen, verbessert den Zugriff auf kritische Daten und senkt gleichzeitig die mit der Beschaffung verbundenen Kosten. Zu den wesentlichen Anwendungen der Regierung, bei denen Signatur- und Verifizierungslösungen hilfreich sind, gehören die Automatisierung von Petitionen, die Stimmabgabe per E-Mail, die Extraktion von Formulardaten und die Postverarbeitung.

- In Kommunen, Bundesstaaten und Kommunalverwaltungen kommt es immer häufiger zu Betrugsfällen mit gefälschten Unterschriften. Landes- und Kommunalverwaltungen geben erhebliche Summen bei Tausenden verschiedener Unternehmen aus, und es ist aufwändig, den Überblick über die Transaktionen zu behalten.

- Die Regierung hat verschiedene Anstrengungen unternommen, um eine digitale Infrastruktur zu entwickeln, die den Bedarf an softwarebasierten Lösungen für die gesammelten Daten auslöst. Die US-Regierung verfügt bereits über IT-Initiativen wie digitale Erfahrung, Identität, Anmeldeinformationen, Zugriffsverwaltung (ICAM) und digitale Strategie.

- Zu den wichtigen Inhalten des Gesetzes gehören Standards für Einrichtungen, die sich mit der Zertifizierung digitaler Signaturen und Datenschutzmethoden befassen, Gegenmaßnahmen gegen Fälschung und Verfälschung elektronischer Signaturen und elektronischer Dokumente, Verfahren für die Anmeldung und Nutzung des Authentifizierungsdienstes digitaler Signaturen sowie Methoden zur Überprüfung der Abonnenten.

Nordamerika hält den höchsten Marktanteil

- Die nordamerikanische Region war einer der umsatzstärksten Märkte, vor allem aufgrund der zunehmenden Verlagerung von Unternehmen hin zur Einführung cloudbasierter Lösungen, der schnellen Einführung mobiler Lösungen und der Präsenz prominenter Akteure, die einen erheblichen Marktanteil einnehmen.

- Laut Cisco ging man beispielsweise davon aus, dass die Region bis Ende letzten Jahres eine der Regionen mit der höchsten Cloud-Bereitschaft sein würde. Dies ist auf die zunehmende Präferenz von Unternehmen für Cloud-basierte Dienste zurückzuführen, die voraussichtlich das Wachstum digitaler Lösungen in der sicheren Cloud vorantreiben wird.

- Regierungsinitiativen im Zusammenhang mit elektronischen Signaturen, wie der Uniform Electronic Transactions Act (UETA) und der Electronic Signatures in Global and National Commerce Act (E-SIGN), erlaubten die Verwendung elektronischer Signaturen für jede Transaktion und spielten dabei eine entscheidende Rolle dabei, den Markt voranzutreiben. Handelsabkommen wie das Abkommen zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA) fördern ebenfalls die Verwendung elektronischer Signaturen.

- Große Anbieter führen innovative Angebote ein, um auf dem Markt wettbewerbsfähig zu bleiben. Unternehmen waren an technologischen Fortschritten beteiligt, wie der Einführung von Check Intelligence durch Mitek, einer in den USA ansässigen Plattform zur Signaturüberprüfung, im Juni 2021. Mit solch schnellen technologischen Fortschritten, gepaart mit verstärkter Regulierung durch die Regierung, wie dem Improving Digital Identity Act von Es wird erwartet, dass das Land im Jahr 2020 ein sichereres Umfeld für das Wachstum des untersuchten Marktes erleben wird.

- In der Region wurden besonders häufig Softwarelösungen eingesetzt, und die COVID-19-Pandemie schränkte die Bewegungsfreiheit von Millionen von Wählern ein, was die Regierung dazu zwang, die Wähler zur Einführung digitaler Stimmabgaben zu ermutigen. Dies wirkte sich direkt auf die Nutzung digitaler Signatursoftware aus und veranlasste die Regierung zur Zusammenarbeit mit Entwicklerunternehmen für die Signaturverifizierung.

Überblick über die Branche für digitale Signaturen

Der Markt für digitale Signaturen ist aufgrund der Nachfrage von Unternehmen, die nach kostengünstigen Lösungen suchen, und staatlicher Initiativen stark fragmentiert. Doch mit innovativen und fortschrittlichen Lösungen steigern viele Unternehmen ihre Marktpräsenz, indem sie neue Verträge abschließen und neue Märkte erschließen. Einige wichtige Marktteilnehmer sind DocuSign, HelloSign, SunGard Signix Inc., SafeNet Inc. und ePadLink.

- September 2022 IDnow, ein führender Anbieter von Identitätsprüfungsplattformen in Europa, kündigt eine globale Zusammenarbeit mit Adobe Document Cloud an, der weltweit führenden PDF- und E-Signatur-Tools-Lösung, um die Identitätsüberprüfung für validierte Signaturen zu vereinfachen und sicherer zu machen. Die neuen Authentifizierungsfunktionen stehen auch Kunden zur Verfügung, die Acrobat Sign über native Integrationen auf Plattformen wie Workday, Salesforce, Microsoft oder Google verwenden.

- Februar 2022 Smart Communications und OneSpan schließen sich zusammen, um den Wert von Kundengesprächen durch die Integration elektronischer Signaturen zu steigern, betriebliche Effizienz zu schaffen und das Kundenerlebnis durch die Optimierung digitaler Vereinbarungsprozesse zu verbessern; Gemeinsame Kunden erreichen eine höhere Kundenzufriedenheit und erhöhen die Zahl der abgeschlossenen Anträge, wodurch sich die Zeit bis zum Umsatz verkürzt, und das alles bei gleichzeitigem Nachweis der Compliance.

Marktführer für digitale Signaturen

-

DocuSign

-

HelloSign

-

SunGard Signix Inc.

-

SafeNet Inc.

-

ePadLink

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitale Signaturen

- Oktober 2022 Das Ministerium für digitale Entwicklung, Innovationen und Luft- und Raumfahrtindustrie und der Verband des Rates ausländischer Investoren haben ein Pilotprojekt gestartet, das internationale digitale Signaturen nutzt, um die Effizienz kommerzieller Transaktionen zwischen kasachischen und globalen Unternehmen zu steigern.

- März 2022 Odyssey Tech führt Xorkeesign ein, um Benutzern die digitale Unterzeichnung von GST- und IT-Retouren zu erleichtern. Xorkeesign G2C ist eine Browsererweiterung, die unsichtbar bleibt, bis ein Benutzer auf die Portale IT, GST oder Ministry of Corporate Affairs zugreift. Anschließend können Benutzer ihre Rücksendungen unterzeichnen, ohne dass zusätzliche Tools erforderlich sind.

Branchensegmentierung für digitale Signaturen

Digitale Signaturen sind die fortschrittlichste und sicherste Art der elektronischen Signatur. Mit ihnen können die anspruchsvollsten gesetzlichen und behördlichen Anforderungen erfüllt werden, da sie ein Höchstmaß an Sicherheit hinsichtlich der Identität jedes Unterzeichners und der Echtheit der von ihm unterzeichneten Dokumente bieten. Es findet Anwendung in den Bereichen Regierung, Justiz, Telekommunikation, E-Commerce und BFSI. Die betrachtete Studie umfasst Hardware-, Software- und Serviceangebote. Die Studie analysiert auch verschiedene Einsatzmodi digitaler Signaturen, beispielsweise On-Premise- und Cloud-Plattformen.

Der Markt für digitale Signaturen kann nach Bereitstellung (vor Ort und Cloud), Angebot (Software, Hardware und Service), Endbenutzerindustrie (BFSI, Regierung, Gesundheitswesen, Öl und Gas, Militär und Verteidigung, Logistik und Transport) segmentiert werden. Forschung und Bildung sowie andere Endverbraucherbranchen (Immobilien, Fertigung, Recht, IT und Telekommunikation) und Geografie (Nordamerika, Europa, Asien-Pazifik und der Rest der Welt)..

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben..

| Durch Bereitstellung | Vor Ort | ||

| Wolke | |||

| Durch Anbieten von | Software | ||

| Hardware | |||

| Service | |||

| Nach Endverbraucherbranche | BFSI | ||

| Regierung | |||

| Gesundheitspflege | |||

| Öl und Gas | |||

| Militär und Verteidigung | |||

| Logistik und Transport | |||

| Forschung und Bildung | |||

| Andere Endverbraucherbranchen (Immobilien, Fertigung, Recht, IT und Telekommunikation) | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Rest der Welt | Lateinamerika | ||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Marktforschung für digitale Signaturen

Wie groß ist der Markt für digitale Signaturen?

Die Größe des Marktes für digitale Signaturen wird im Jahr 2024 voraussichtlich 10,18 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 30,88 % auf 39,11 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für digitale Signaturen derzeit?

Im Jahr 2024 wird die Größe des Marktes für digitale Signaturen voraussichtlich 10,18 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für digitale Signaturen?

DocuSign, HelloSign, SunGard Signix Inc., SafeNet Inc., ePadLink sind die wichtigsten Unternehmen, die auf dem Markt für digitale Signaturen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für digitale Signaturen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für digitale Signaturen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für digitale Signaturen.

Welche Jahre deckt dieser Markt für digitale Signaturen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für digitale Signaturen auf 7,78 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für digitale Signaturen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für digitale Signaturen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für digitale Signaturen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate digitaler Signaturen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse digitaler Signaturen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.