Marktanalyse für digitale Beschilderung

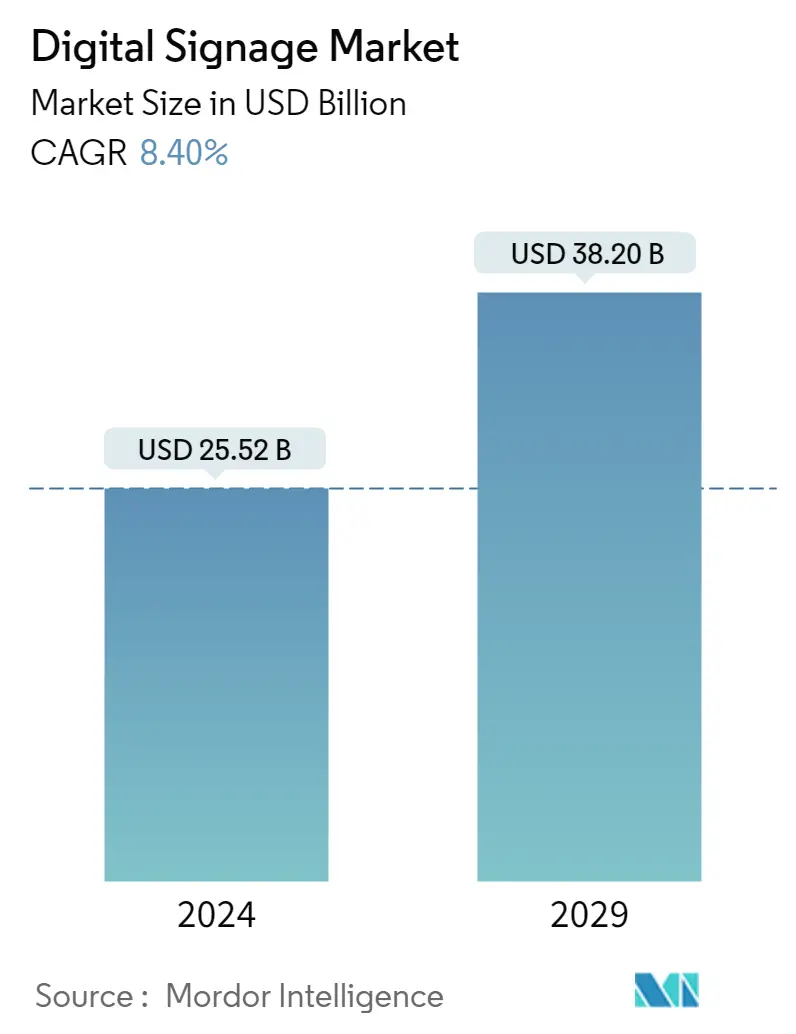

Die Größe des Digital Signage-Marktes wird im Jahr 2024 auf 25,52 Milliarden US-Dollar geschätzt und soll bis 2029 38,20 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,40 % im Prognosezeitraum (2024–2029) entspricht.

Die Auswirkungen von COVID-19 waren in den verschiedenen Regionen unterschiedlich. Die steigende Kundennachfrage nach klaren und umfassenden Produktinformationen treibt die Einführung digitalisierter Schilder voran. Darüber hinaus wird erwartet, dass der Markt aufgrund der zunehmenden Nutzung fortschrittlicher Technologien wie Single- oder Multi-Touch- und gestenbasierter Displays wächst. Diese Geräte erfordern Überwachung und computergestütztes Informationsmanagement, auf das über Beschilderungen von einem entfernten Ort aus zugegriffen werden kann.

- Das Wachstum der Verkehrsnetze, der öffentlichen Infrastruktur und neuer Gewerbebauten, insbesondere in Entwicklungsländern, schafft mehr Chancen auf diesem Markt. Digital Signage wird in und auf allen öffentlichen Verkehrsmitteln eingesetzt, um die Aufmerksamkeit von Zuschauern unterwegs zu erregen und eine Standort- und Kontexterkennung in Echtzeit in Bezug auf Reiseinformationen und Werbung zu ermöglichen. Darüber hinaus wird es in vielen Bildungseinrichtungen schnell zum Standard, da Schulen und Firmengelände Digital-Signage-Systeme ermöglichen.

- Beispielsweise erweiterte Visix Inc. im April 2022 sein Portfolio an Hochschulprojekten, indem es bekannt gab, dass die Wichita State University sich für ein digitales Beschilderungssystem AxisTV Signage Suite für ihr Metroplex-Kongresszentrum entschieden hat. Die gesamte Lösung umfasste ein in der Cloud gehostetes CMS, drei Nano-Digital-Signage-Player und zehn Electronic Paper Room (E-Paper)-Schilder, die Ereignisse und Besprechungen dynamisch anzeigen, während sie stattfinden.

- Digital Signage-Systeme beseitigen häufige Kompatibilitäts- und Interoperabilitätsprobleme zwischen Mediaplayern und Displays. Darüber hinaus werden Digital Signage-Tafeln, sogenannte Flight Information Display Systems (FIDS), in großem Umfang als Ankunfts- und Abflugtafeln auf Flughäfen eingesetzt. Beispielsweise hat Mvix, ein bedeutender Anbieter von Digital-Signage-Lösungen für Unternehmen, im Oktober 2022 sein Flight Information Displays (FIDS)-Modul um eine neue Passagierinformations-Signage-Lösung für Flughafendisplays erweitert. Die neue Suite zeigt Flugdaten für Flugschalter, Gate-Anzeigen, Terminalbildschirme, Gepäckausgabeverzeichnisse und Karussellanzeigen für Flughäfen und lokale Hotelimmobilien an, unterstützt durch Echtzeit-Flugdatendienste.

- Darüber hinaus treibt die steigende Nachfrage der Kunden nach klaren und umfassenden Produktinformationen die Einführung digitalisierter Schilder voran. Auch im Bildungswesen steigt die Nachfrage nach digitalisierter Technologie. Im März 2022 präsentierte ViewSonic Corp., ein globaler Anbieter visueller Lösungen, auf der BETT-Messe sein myViewBoard Sens, eine Bildungstechnologie. Diese Technologie ist in KI-Technologie eingebettet, die das Engagement der Schüler erhöht und das Wohlbefinden im Klassenzimmer fördert.

- Zusammen mit all diesen Faktoren dürfte die Steigerung der Markenbekanntheit und -wahrnehmung bei Weltmarktführern das Wachstum des Marktes vorantreiben. Allerdings benötigen Digital-Signage-Boards viel Strom, was sich indirekt auf die Wartungskosten auswirkt. Dies könnte die Entwicklung des Marktes behindern.

- Darüber hinaus haben sich der Rückgang der Exportlieferungen und die langsame Inlandsnachfrage nach Digital Signage- und Display-Produkten im Vergleich zum Niveau vor COVID-19 negativ ausgewirkt und den Bedarf an Digital Signage kurzfristig leicht stagniert. In Krankenhäusern und Restaurants wird Digital Signage jedoch für digitale Bestellungen, Drive-Ins, digitale Zahlungen und digitale Bildschirme zur Anzeige sozialer Richtlinien verwendet.

Markttrends für digitale Beschilderung

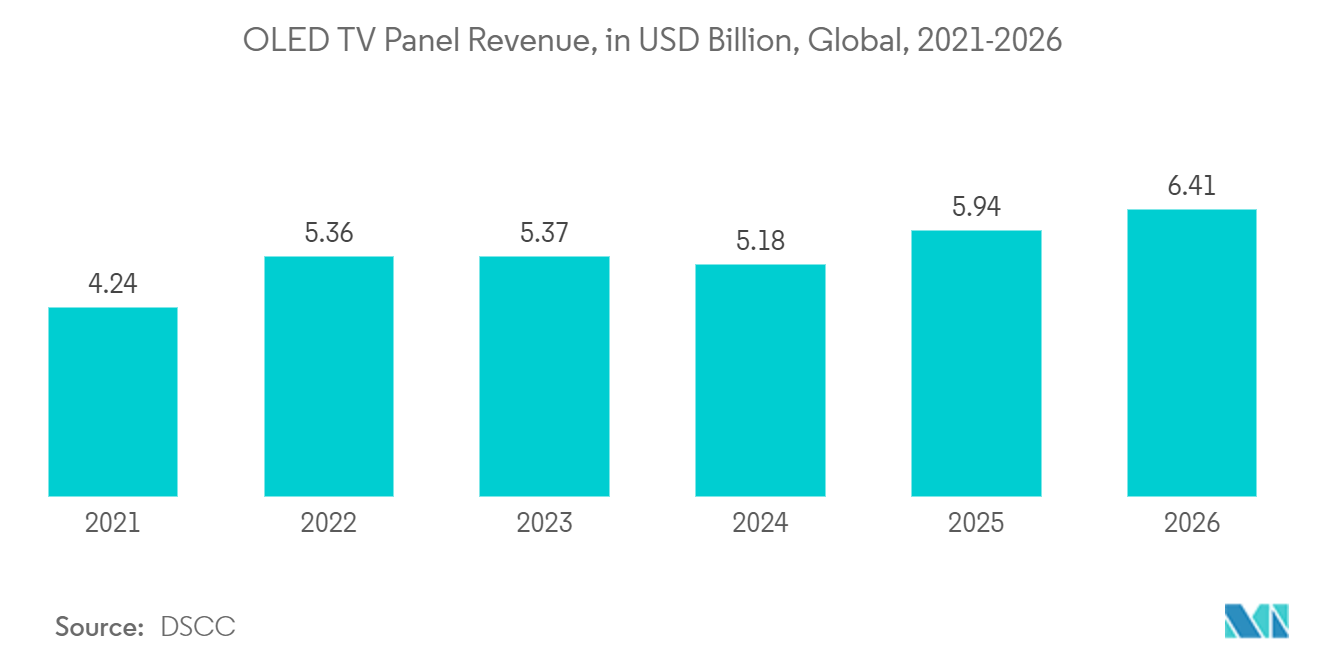

Für OLED-Displays wird ein gesundes Wachstum erwartet

- OLED ist die einzige Technologie, die die Einschränkungen herkömmlicher Displays überwindet, da sie eine verbesserte Realität in Kombination mit einer dynamischen Form bietet. OLED bietet überlegenen Licht- und Farbausdruck basierend auf selbstemittierenden Lichtquellen. Seine Flexibilität und Transparenz sind das Ergebnis der Entwicklung innovativer OLED-Materialien.

- Beispielsweise hat LG Business Solutions im April 2022 im AVI-SPL-Büro in Dallas eine Video-Wave Wall mit mehreren gebogenen OLED-Displays eingeführt und installiert, um eine hochauflösende Oberfläche zu bilden. Die Videowand verfügt über ein interaktives 65-Zoll-Digital-Signage-Board von LG, das Wegweiserinformationen bereitstellt.

- Da OLED-Displays über keine Hintergrundbeleuchtung verfügen, bieten sie einen außergewöhnlich guten Kontrast (im Wesentlichen bieten sie ein unendliches Kontrastverhältnis). OLED-Displays verfügen über einen präzisen schwarzen Hintergrund, etwas, das LCDs nicht bieten können. Der Einsatz von OLED in Digital Signage für Indoor-Branding und Erlebnismedien nimmt rasant zu, angetrieben durch energieeffiziente, leichte und überlegene Medienpräsentation. Darüber hinaus hat LG Business Solutions kürzlich das 55EW5TF auf den Markt gebracht, ein lebendiges, transparentes OLED-Display mit modernster Touchscreen-Technologie. Dieses Display nutzt projiziert-kapazitive (P-Cap) Filmtechnologie für ein äußerst reaktionsschnelles, präzises Touch-Erlebnis, das gleichzeitig bis zu 10 Touch-Punkte unterstützt. Darüber hinaus ermöglicht die OLED-Technologie, dass das Display selbst mit der P-Cap-Touchfolie eine Transparenz von 33 % erreicht. Es verfügt über eine schlankere Struktur, ohne dass eine Hintergrundbeleuchtungseinheit oder eine Flüssigkristallschicht erforderlich ist.

- Beispielsweise wurde im April 2022 das Motorola Moto G52 in Indien als neuestes Smartphone des Unternehmens eingeführt. Das Motorola Moto G52 verfügt über ein OLED-Display, das eine Bildwiederholfrequenz von 90 Hz unterstützt. Darüber hinaus beabsichtigt LG, Ende dieses Jahres im August 2022 ein 20-Zoll-OLED-Panel auf den Markt zu bringen, was sein bisher kürzester OLED-Bildschirm wäre. Solche Entwicklungen könnten das Marktwachstum weiter vorantreiben.

- Darüber hinaus handelt es sich bei transparentem OLED (T-OLED) um eine selbstleuchtende OLED-Technologie, die viermal transparentere Bildschirme erzeugt. Es behält den unendlichen Kontrast und die perfekten Farben der OLED-Technologie für eine atemberaubende Bildüberlagerung bei. T-OLED bietet 38 % Transparenz, während die höchste Klarheit, die mit LCD erreicht wurde, bei 10 % liegt. Bei frontaler Betrachtung integrieren sich Objekte hinter dem Bildschirm in den Inhalt, und der nach vorne gerichtete UV-Schutz macht das Display ideal für Schaufenster, die die Aufmerksamkeit von Passanten auf sich ziehen.

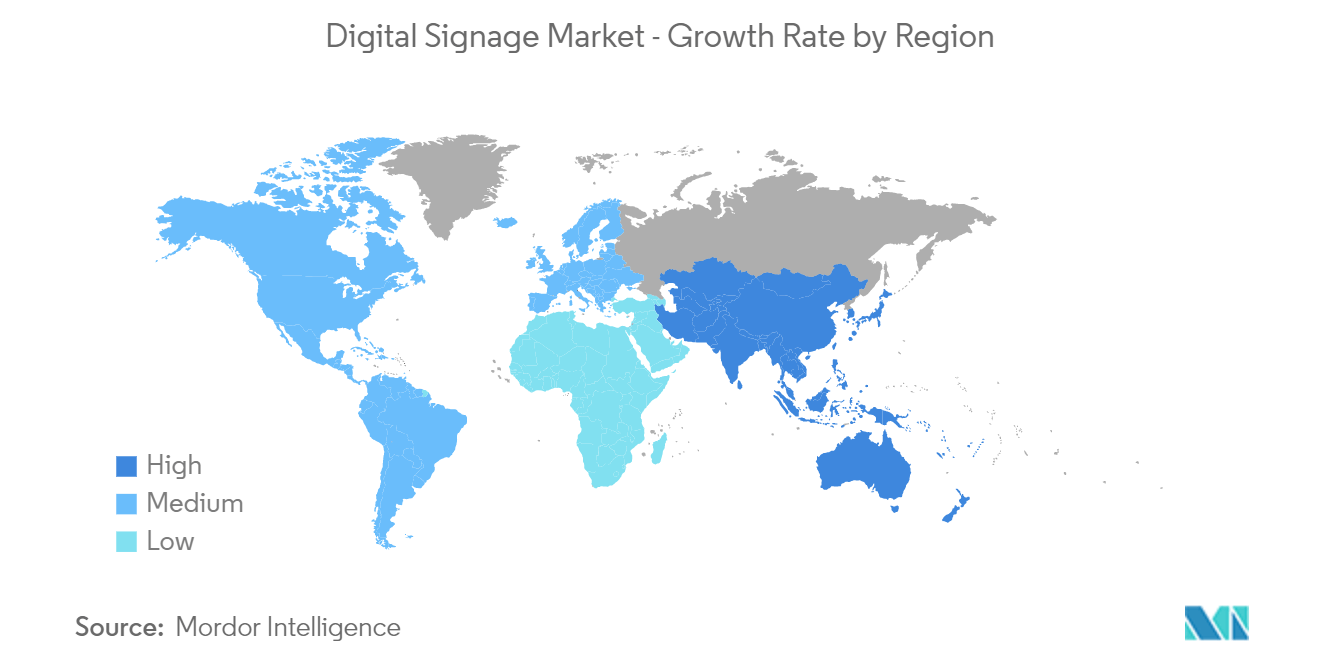

Der asiatisch-pazifische Raum wird voraussichtlich den größten Marktanteil halten

- Nordamerika dominiert im prognostizierten Zeitraum den globalen Beschilderungsmarkt, was auf die Existenz bedeutender Anbieter in der US-Region und auch auf die frühe Einführung und Weiterentwicklung der Technologie zurückzuführen ist. Darüber hinaus dürften auch die Fortschritte in der Display-Technologie den Markt antreiben.

- Darüber hinaus übernimmt Digital Signage aufgrund von Sicherheits- und Kostenvorteilen die Rolle der gedruckten Beschilderung. Es ermöglicht die Visualisierung von Sicherheitsverfahren, eine wichtige Komponente bei der Entwicklung intelligenter Hotels und verwandter Branchen, und es wird erwartet, dass es die Marktnachfrage im Prognosezeitraum steigern wird. Im März 2022 beispielsweise verlegte Xpodigital, Orlando, USA, der Full-Service-Kongress-Internet- und Display-Technologie-Partner für Gastronomie- und Veranstaltungsfachleute, wichtige Managementpositionen nach Las Vegas und war damit der erste Schritt auf dem Weg, die erste Wahl der Stadt für vollständig zu werden. Managed Conference Internet und Digital Signage-Lösungen.

- Darüber hinaus macht Digital Signage in Hotels die Übermittlung der Botschaft mithilfe optisch ansprechender Anzeigen viel interaktiver, modernisiert Hotellobbys, Restaurants und Flure und trägt zu einem gehobenen Ambiente bei. Darüber hinaus tragen die interaktiven Orientierungskarten der Digital Signage dazu bei, das Gästeerlebnis zu verbessern, indem sie eine Selbstbedienungs-Informationsquelle bereitstellen. Im März 2022 gab PPDS, ein Anbieter von Philips-Fernsehern und Digital-Signage-Produkten, bekannt, dass es die Apple TV-App auf seine Philips MediaSuiteHospitality-Fernseher in Hotels bringt.

- Große Stadien werden in der Nebensaison häufig für andere Veranstaltungen vermietet, beispielsweise Konzerte, Konferenzen oder Werbeveranstaltungen, die von großen Unternehmen gesponsert werden. Ein Stadion mit ansprechenden digitalen Videoanzeigen unterstützt diese Funktionen und macht den Veranstaltungsort für Sponsoren wertvoller, was das Marktwachstum weiter vorantreiben kann.

- Darüber hinaus gaben Quantela Inc. und das führende Boutique-Außenwerbeunternehmen Liquid Outdoor im März 2022 gemeinsam eine neue Partnerschaft bekannt, um eine komplette Digital-Signage-Lösung zur Erweiterung des Lifestyle-Netzwerks von Liquid zu schaffen. Quantela wird das komplette Programmmanagement und die Technologieplattform zur Überwachung und Verwaltung der im gesamten US-amerikanischen Lifestyle-Portfolio erfassten Daten bereitstellen. Durch die Ergebnisse und mit der Unterstützung des wichtigen Investors Digital Alpha wird Quantela zusätzlich das für das Projekt erforderliche Anfangskapital von 15 Millionen US-Dollar und weitere Expansionsmöglichkeiten bereitstellen.

- Darüber hinaus sind die Softwareanbieter auch damit beschäftigt, neuen Marktteilnehmern einen Standard für maßgeschneiderte Lösungen bereitzustellen, die mit mehreren Betriebssystemen kompatibel sind. Aufgrund der steigenden Nachfrage nach maßgeschneiderten Lösungen liegt der Fokus verstärkt auf cloudbasierten Designlösungen. Im Februar 2022 stellte Samsung den Infinity Screen vor, eine brandneue, mittig aufgehängte Videotafel im Sofi Stadium in Los Angeles, Kalifornien. Dies ist die riesige Videotafel, die jemals für den Sport entwickelt wurde. Das Infinity-Board verfügt über ein beidseitiges Display mit einzigartigem Design. Jedes LED-Panel kann individuell oder kongruent mit Statistiken sowie Live- und Animationsinhalten programmiert werden.

Überblick über die Digital Signage-Branche

Der Digital Signage-Markt ist relativ fragmentiert, wobei große Global Player wie NEC Display Solutions Ltd, Samsung Electronics Co. Ltd, Panasonic Corporation und Sony Corporation den Hardware-Bereich des Spektrums abdecken. Gleichzeitig gibt es mehrere mittlere und kleinere Anbieter, die Software für Digital Signage anbieten. Darüber hinaus drängen zahlreiche Akteure auf den Markt und bieten als Nischenanbieter in der Branche einzigartige Produktanwendungen an.

Im März 2022 brachte Planar zwei neue LED-Videowand-Display-Familien auf den Markt, die auf die Bedürfnisse von Veranstaltungen mit hohem Tempo und Umgebungen mit hohem Umgebungslicht ausgelegt sind; die Planar Luminate Pro-Serie und die Planar Venue Pro-Serie. Die neuen Familien verfügen über mechanische Elemente, die den Auf- und Abbau bei temporären und mobilen Veranstaltungen beschleunigen, bieten aber auch eine vollständige Frontinstallation und Wartungsfreundlichkeit und öffnen so die Tür zu dauerhafteren wandmontierten Anwendungen.

Im Februar 2022 brachte NanoLumens, ein amerikanisches Privatunternehmen, das LED-Displays entwickelt und herstellt, eine transparente LED-Netzproduktserie namens CLRVU auf den Markt. Dieses Display wurde für den Hauptsitz und die Testanlage von TK Elevators im The Battery Atlanta installiert. Dieses Display kann im Innen- und Außenbereich verwendet werden, fügt sich nahtlos in die Architektur des Gebäudes ein und ermöglicht dem Benutzer die individuelle Anpassung der Auflösung, des Stromverbrauchs und der Transparenz des Displays.

Marktführer im Bereich Digital Signage

-

Samsung Electronics Co. Ltd

-

Panasonic Corporation

-

Sony Corporation

-

NEC Corporation

-

LG Electronics Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitale Beschilderung

- April 2022 Daktronics, ein Hersteller von LED-Videodisplays, hat sich mit dem AV-Integrator Control Point Technology zusammengetan, um neun aktuelle und bald zu installierende Standorte der Marke Barstool Sportsbook mit LED-Videodisplays und Tickerdisplays auszustatten.

- April 2022 Samsung stellt Displays für Geschäftsanwendungen auf der Integrated Systems Europe (ISE) 2022 in Barcelona vor. Zu den neuen Produkten gehören The Wall, UHD 4K Signage und Flip Pro.

- Februar 2022 BurgerFi International Inc., Eigentümer eines der am schnellsten wachsenden Premium-Fast-Casual- und Casual-Dining-Konzepte des Landes, BurgerFi, und der hochwertigen Casual-Dining-Marke Anthony's Coal Fired Pizza Wings, haben sich für Hughes Network Systems LLC entschieden ( HUGHES), ein in den USA ansässiges Unternehmen, ein Innovator im Bereich Multi-Transport-Technologien und Netzwerke zur Aktualisierung, Optimierung und Verwaltung der Netzwerkinfrastruktur und Digital Signage. Der Schritt wird das Ziel von BurgerFi unterstützen, den Gästen das bestmögliche Restauranterlebnis zu bieten und gleichzeitig dem Unternehmen die Fortsetzung seiner ehrgeizigen Expansion an der Ostküste zu ermöglichen.

- Im Januar 2022 veröffentlichte Mvix, ein Anbieter von Digital-Signage-Lösungen, Mvix CMS, ein cloudbasiertes Programm, das sich auf die Überwachung des Gerätezustands und die Systemsicherheit konzentriert. Die CMS-Schnittstelle ermöglicht einen effizienteren Arbeitsablauf und weniger Phasen bei der Erstellung und Planung von Inhalten. Die Software wird aus Gründen der Skalierbarkeit und Zuverlässigkeit in der Amazon AWS-Cloud gehostet. Die neueste Ausgabe erforderte 14.000 Entwicklungsstunden und eine viermonatige Beta-Testphase. Es bietet Planung und Gerätesteuerung, über 1.000 professionelle Designvorlagen und 150 Content-App-Themen.

Segmentierung der Digital Signage-Branche

Digital Signage ist ein Untersegment der Beschilderung. Technologien wie LCD, LED und Projektion werden in Digital Signage verwendet, um digitale Inhalte wie Bilder, Videos, Streaming-Medien und Informationen anzuzeigen. Digitale Werbetafeln werden in öffentlichen Räumen, Transportsystemen, Museen, Stadien, Einzelhandelsgeschäften, Hotels, Restaurants, Firmengebäuden usw. für Wegweiser, Ausstellungen, Marketing und Außenwerbung eingesetzt.

Der Digital Signage-Markt ist nach Typ segmentiert, z. B. Videowand, Videobildschirm, Kiosk, transparenter LCD-Bildschirm, digitales Poster mit verschiedenen Komponenten wie Hardware (LCD/LED-Display, OLED-Display, Mediaplayer, Projektor/Projektionsbildschirme), Software und Dienstleistungen einschließlich Größen wie unter 32', 32' bis 52', über 52' in Geschäften und im Freien. Der Umfang des Berichts umfasst auch verschiedene Anwendungen wie Einzelhandel, Transport, Gastgewerbe, Unternehmen, Bildung und Regierung in mehreren Regionen. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben. Die Auswirkungen von COVID-19 auf den Markt und die betroffenen Segmente werden ebenfalls im Rahmen der Studie behandelt. Darüber hinaus wurde in der Studie über Fahrer und Rückhaltesysteme auf die Störung der Faktoren eingegangen, die die Expansion des Marktes in naher Zukunft beeinflussen werden.

| Typ | Videowand | ||

| Bildschirm | |||

| Kiosk | |||

| Transparenter LCD-Bildschirm | |||

| Digitales Poster | |||

| Andere Arten | |||

| Komponente | Hardware | LCD/LED-Anzeige | |

| OLED-Display | |||

| Medienplayer | |||

| Projektoren/Leinwände | |||

| Andere Hardware | |||

| Software | |||

| Dienstleistungen | |||

| Größe | Unter 32' | ||

| 32' - 52' | |||

| Über 52' | |||

| Standort | Auf Lager | ||

| Draussen | |||

| Anwendung | Einzelhandel | ||

| Transport | |||

| Gastfreundschaft | |||

| Unternehmen | |||

| Ausbildung | |||

| Regierung | |||

| Andere Anwendungen | |||

| Erdkunde | Nordamerika | ||

| Asien-Pazifik | |||

| Europa | |||

| Lateinamerika | |||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Digital Signage-Marktforschung

Wie groß ist der Digital Signage-Markt?

Die Größe des Digital Signage-Marktes wird im Jahr 2024 voraussichtlich 25,52 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,40 % auf 38,20 Milliarden US-Dollar wachsen.

Wie groß ist der Digital Signage-Markt derzeit?

Im Jahr 2024 wird die Größe des Digital Signage-Marktes voraussichtlich 25,52 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Digital Signage-Markt?

Samsung Electronics Co. Ltd, Panasonic Corporation, Sony Corporation, NEC Corporation, LG Electronics Inc. sind die wichtigsten Unternehmen, die auf dem Digital Signage-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Digital Signage-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Digital Signage-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Digital Signage-Markt.

Welche Jahre deckt dieser Digital Signage-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Digital Signage-Marktes auf 23,54 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Digital Signage-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Digital Signage-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für digitale Beschilderung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Digital Signage im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Digital Signage-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.