Marktgröße und Marktanteil für Digitale Pathologie

Marktanalyse für Digitale Pathologie von Mordor Intelligenz

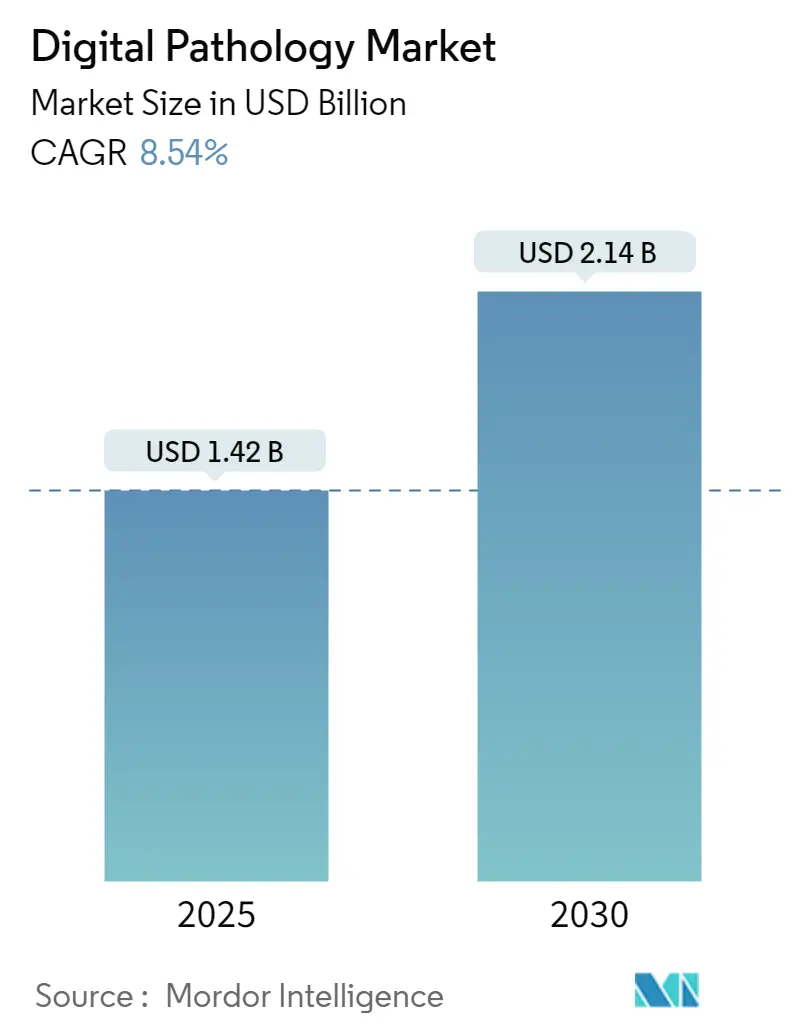

Der Markt für digitale Pathologie wird auf USD 1,42 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 2,14 Milliarden erreichen, mit einer Expansion von 8,54% CAGR. Die Beschleunigung ist mit einem regulatorischen Umfeld verbunden, das nicht länger explorativ ist; mehrere FDA-Zulassungen haben die Vollschnitt-Bildgebung von einem experimentellen Tool zu einem klinisch validierten Versorgungsstandard umgestaltet, wodurch subtil Druck auf Krankenhausbeschaffungsteams ausgeübt wird, digitale Pathologie als grundlegende Infrastrukturausgabe anstatt als optionale Aufrüstung zu behandeln. Diese Neupriorisierung spiegelt sich In Budgetzyklen wider, wo digitale Plattformen nun zusammen mit Radiologie-Päckchen-Erneuerungen gebündelt werden, wodurch effektiv die interne Politik der Kapitalallokation verändert wird.

Wichtige Berichtsergebnisse

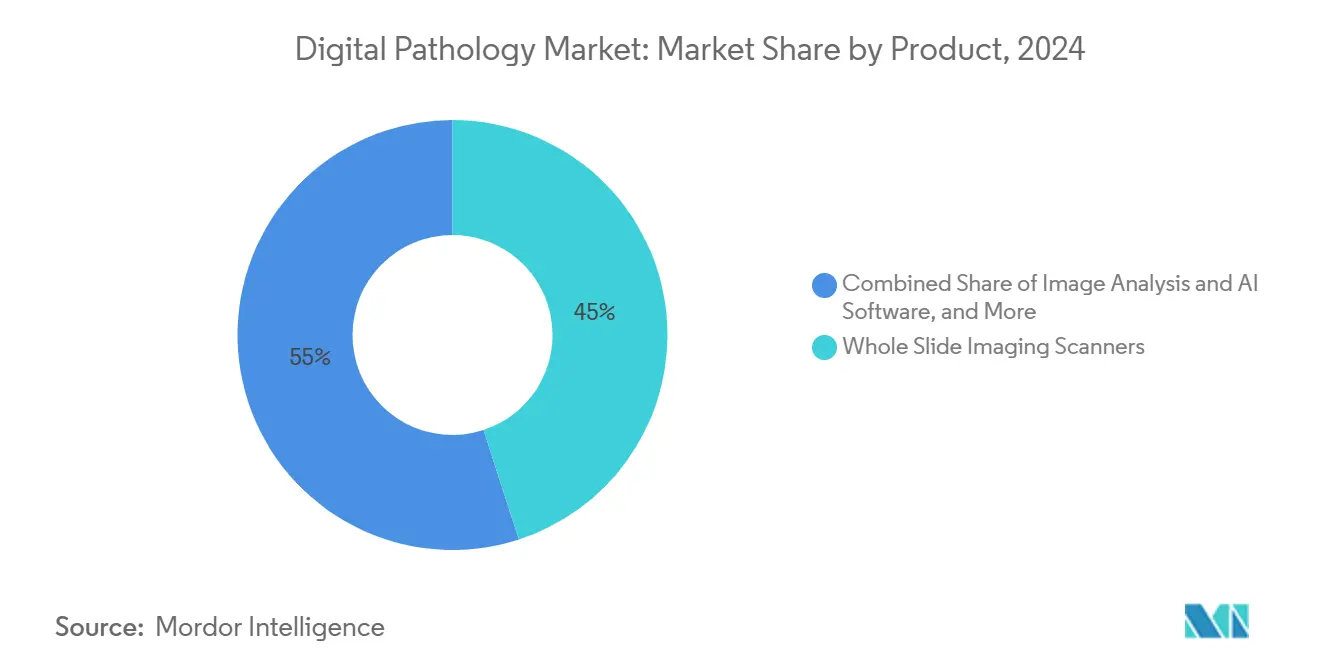

- Vollschnitt-Bildgebungsscanner hielten einen Marktanteil von 45% im Jahr 2024, dennoch expandieren Bildanalyse- und KI-Software schneller und verzeichnen eine CAGR von 9,5% bis 2030.

- Hellfeld-Bildgebung kontrolliert 82% des Marktes 2024, aber Fluoreszenz-Techniken überholen mit einer CAGR von 10,2%.

- Krankheitsdiagnose bleibt dominant mit 55% Anteil In 2024, dennoch stellen Telepathologie und Beratung die am schnellsten wachsende Anwendung mit 9,9% CAGR dar.

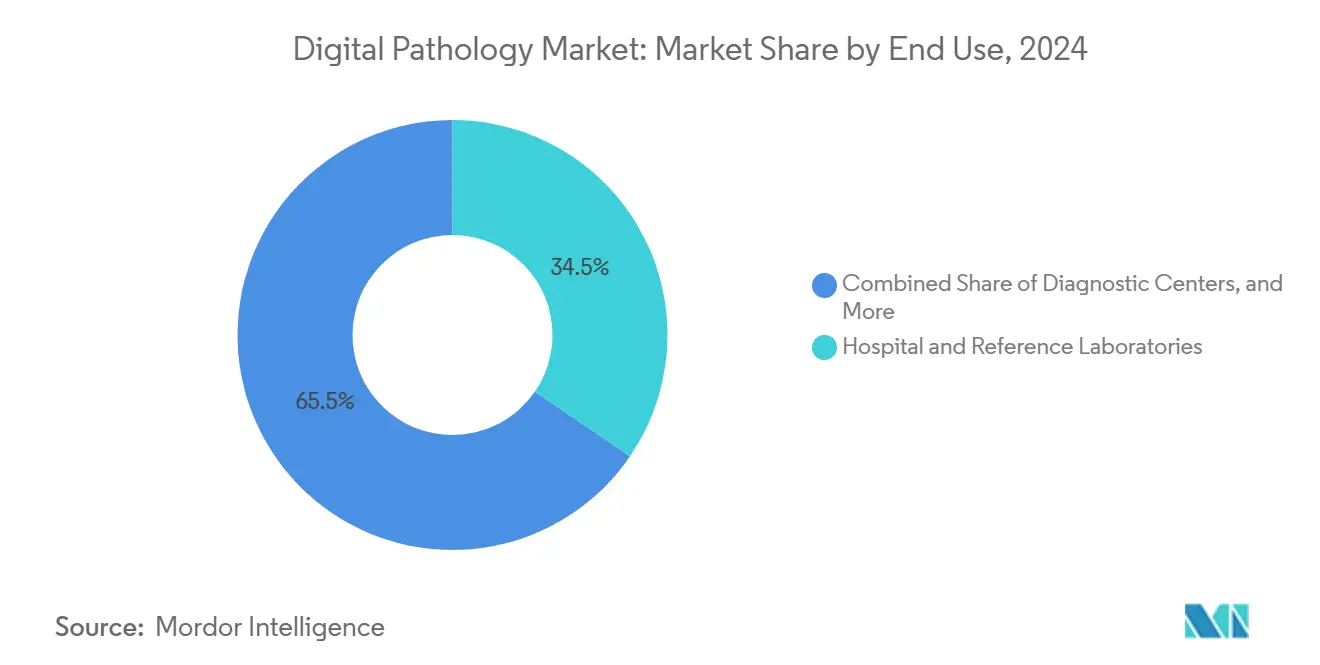

- Krankenhaus- und Referenzlabore machen 38% des Umsatzes 2024 aus, aber pharmazeutische und Biotechnologie-Unternehmen, einschließlich CROs, expandieren schneller mit 9,3% CAGR.

- An-Premise-Systeme repräsentieren noch 64% der Bereitstellungen In 2024, dennoch überholen Wolke-basierte Lösungen mit 10,2% CAGR

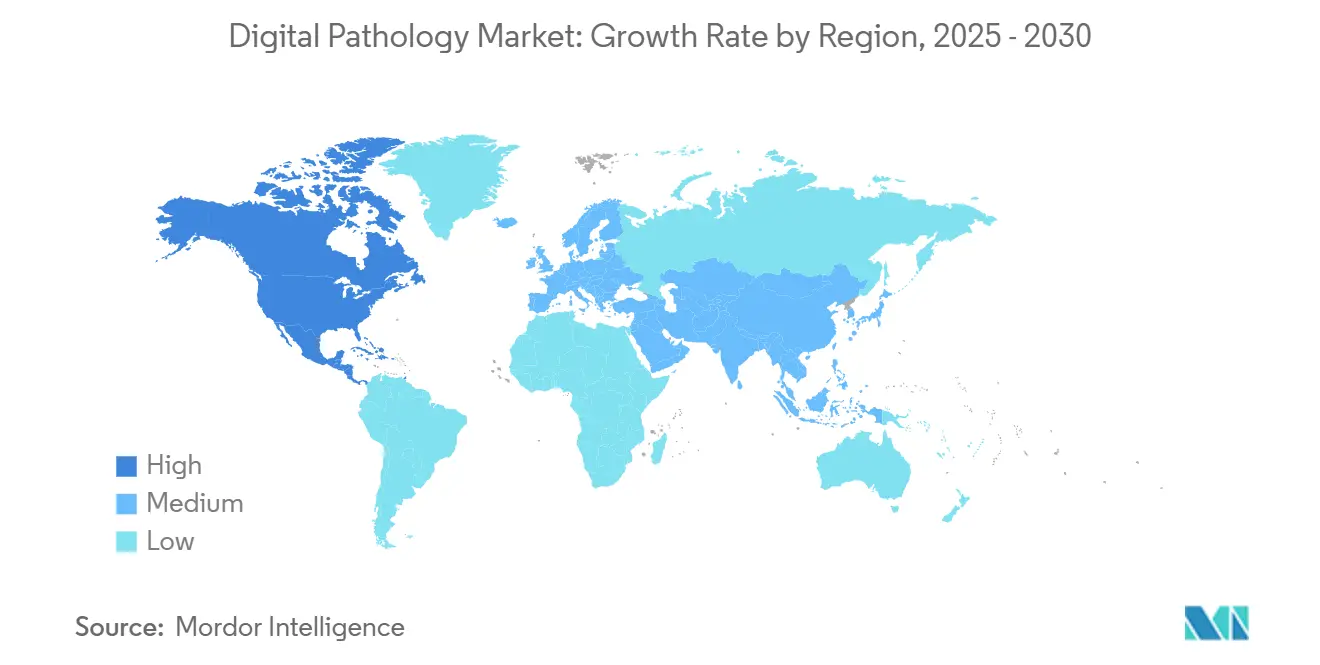

- Nordamerika kommandiert 46% des Umsatzes 2024, während Asien-Pazifik mit 11% CAGR wächst

Globale Markttrends und Erkenntnisse für Digitale Pathologie

Treiber-Impakt-Analyse

| Treiber | (~) % Impakt auf CAGR-Prognose | Geografische Relevanz | Impakt- Zeitrahmen |

|---|---|---|---|

| Globaler Pathologen-Arbeitskräftemangel beschleunigt automatisierungsgestützte digitale Arbeitsabläufe | +1.4 % | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Großangelegte Onkologie- und Immuntherapie-Studien, die zentralisierte, bildbasierte Biomarker-Bewertung vorschreiben | +1.3 % | Nordamerika, Europa | Langfristig (≥ 4 Jahre) |

| Staatlich finanzierte Gesundheitsdigitalisierung und nationale KI-Initiativen, die Kapitalzuschüsse und regulatorische Schnellverfahren bereitstellen | +1.2 % | Asien-Pazifik, Europa | Kurzfristig (≤ 2 Jahre) |

| Wachstum von Begleitdiagnostika und personalisierten Therapien, die quantitative Gewebe-Bildanalytik im kommerziellen Maßstab erfordern | +1.1 % | Nordamerika, Europa | Langfristig (≥ 4 Jahre) |

| Unternehmens-Bildgebungsstrategien, die digitale Pathologie, Radiologie und EHRs für krankenhausweite Präzisionsmedizin-Programme integrieren | +1.0 % | Global (Tier-1-Krankenhausnetzwerke) | Mittelfristig (2-4 Jahre) |

| Wachsende Anzahl von Tele-Konsultationen, die den Zugang zu Subspecialitäten-Expertise erweitern | +0.9 % | Global (ländliche und unterversorgte Märkte) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Globaler Pathologen-Arbeitskräftemangel: Automatisierung wird missionskritisch

Die Nachfrage nach Histopathologie steigt weiterhin, während sich der globale Pathologenpool zusammenzieht. In den Vereinigten Staaten kollidiert ein prognostizierter Rückgang von 7% bei qualifizierten Pathologen bis 2030 mit einem Anstieg von 41% im Probenvolumen, was ein strukturelles Arbeitsbelastungs-Missverhältnis erzeugt, das intuitiv Investitionen In Richtung Automatisierung umleitet. Länder In Asien-Pazifik stehen vor noch drastischeren Verhältnissen, was In praktischen Begriffen digitale Pathologie von einem Produktivitätsluxus zu einer operativen Absicherung gegen diagnostische Rückstände neu positioniert. Labore, die KI-Triage-Werkzeuge einsetzen, berichten von 15-25% schnellerem Falldurchsatz, eine Marge, die nicht nur Effizienz ist, sondern auch ein latenter Kapazitätshebel-einer, den Führungskräfte zunehmend als Absicherung gegen Umsatzverluste durch verzögerte Berichterstattung schätzen [1]u.S. Lebensmittel & Medikament Administration. "digital Pathologie Program." FDA, zuletzt aktualisiert Januar 2025. Zugriff 8. Mai 2025.. Die kaskadierenden Implikationen sind, dass Budgets für digitale Pathologie nun auf denselben Grundlagen wie Arbeitskraft-Stabilisierungsprogramme gerechtfertigt werden, eine Rahmung, die sie In Gesundheitssystem-Finanzmodellen erhöht.

Onkologie-Klinische Studien: Bildbasierte Biomarker treiben Zentralisierung voran

Präzisionsonkologie-Studien hängen von quantitativen Gewebeanalytiken ab, die manuelle Mikroskopie nicht zuverlässig skalieren kann. Eine wachsende Mehrheit von Biotechnologie-Sponsoren leitet bereits Studienmuster durch zentralisierte digitale Pathologie-Zentren weiter, wodurch Biomarker-Endpunkte standardisiert und gleichzeitig Studienzeitrahmen komprimiert werden. Der wirtschaftliche Welleneffekt ist, dass CROs zunehmend In Hochkapazitäts-Scanner investieren, um Schritt zu halten, und parallel entdecken Krankenhaus-Labore neue Umsatzströme durch Subaufträge für Studienarbeiten. Führungskräfte, die einst die kurzfristige Monetarisierung der digitalen Pathologie In Frage stellten, erkennen nun, dass Klinische-Forschungs-Umsätze als Amortisationsmotor für Kapitalausrüstung dienen können.

Regierungsgesundheits-Digitalisierung: Nationale KI-Initiativen stellen Kapital bereit

Regierungszuschüsse katalysieren weitreichende Bereitstellungen, die einzelne Institutionen nicht allein finanzieren könnten. Das £66 Millionen (USD 85 Millionen) digitale Pathologie-Programm des Vereinigten Königreichs stellt In den Vordergrund, wie öffentliche Finanzierung mit regulatorischen Schnellverfahren gepaart wird, um Beschaffungszyklen zu verkürzen, ein Modell, das mehrere G20-Gesundheitsministerien für ihre eigenen KI-Roadmaps adaptieren [2]Abteilung von Gesundheit Und Sozial Pflege (Vereint Königreich). "£66 million Investment In KI Diagnostisch Technologien." GOV.Vereinigtes Königreich, veröffentlicht 21. Juni 2023. Zugriff 8. Mai 2025.. Der Folgeeffekt ist, dass Anbieter-Projektpipelines mit mehrere-Krankenhaus-Rollouts anschwellen, was wiederum den Wettbewerb zwischen Scanner- und Wolke-Plattform-Anbietern für volumenbasierte Verträge intensiviert. Strategisch bündeln Lieferanten Gemanagt-Dienstleistung-Angebote-die Wartung, Datenresidenz-Zusicherungen und KI-Validierung abdecken-um sich an Finanzministerium-Regeln anzupassen, die Betriebsausgaben-Strukturen bevorzugen.

Wachstum von Begleitdiagnostika: Quantitative Analytik im kommerziellen Maßstab

Regulatoren verlangen jetzt oft numerische Biomarker-Evidenz vor der Zulassung zielgerichteter Therapien, wodurch algorithmische Quantifizierung von Markern wie HER2 und PD-L1 unverzichtbar wird. Roches FDA-zugelassener Algorithmus für HER2-Bewertung hebt hervor, wie Algorithmen von Forschungskontexten In Routine-Labor-Arbeitsabläufe übergehen, wodurch eine Feedback-Schleife verstärkt wird, In der pharmazeutische Nachfrage Krankenhaus-Adoption stimuliert, was wiederum das gescannte Objektträger-Universum vergrößert, das Algorithmus-Verfeinerung nährt [3]Roche Diagnostik. "Roche Receives FDA Freigabe für VENTANA DP 600 hoch-Volume digital Pathologie Slide Scanner." Pressemitteilung, 12. Januar 2025. Zugriff 8. Mai 2025. Ein Nebeneffekt ist, dass Onkologen beginnen, strukturierte numerische Auslesungen In Pathologie-Berichten zu erwarten, wodurch subtil die Leistungsmesslatte für Labore angehoben wird, die noch analoge Mikroskopie verwenden.

Tele-Konsultationen: Remote-Expertise formt Service-Lieferung um

Telepathologie wächst mit hohen Raten, primär weil sie Spezialistenzeit über geografische Grenzen monetarisiert. Was Kliniker als Komfortfunktion wahrnehmen, ist zu einem strategischen Umsatzdiversifikations-Tool für Pathologen geworden, das es ihnen ermöglicht, für Zweitmeinungen zu abrechnen, ohne Umzug zu benötigen. Bemerkenswert ist, dass Zahler-Feedback hervorhebt, dass Erstattungs-Rahmenwerke für Fernbedienung-Pathologie sich schneller entwickeln im Vergleich zu anderen Telehealth-Diensten. Versicherer betrachten digitale Objektträger-Bewertungen als kostenneutral relativ zu Versand von Glasobjektträgern, was zu reduzierter Anspruchsprüfung führt. Diese Erstattungszuverlässigkeit treibt Pathologen dazu, Mikro-Spezialitäten-Konsultationsnetzwerke zu entwickeln, was die Subspezialisierungstrends widerspiegelt, die vor einem Jahrzehnt In der Radiologie beobachtet wurden.

Einschränkungs-Impakt-Analyse

| Einschränkung | (~) % Impakt auf CAGR-Prognose | Geografische Relevanz | Impakt- Zeitrahmen |

|---|---|---|---|

| Hohe Vorabkosten für Scanner, Speicher und Es-Integration begrenzen Adoption unter mittleren und öffentlichen Laboren | −0.8 % | Lateinamerika, Afrika, Südostasien | Kurzfristig (≤ 2 Jahre) |

| Fehlen von universell akzeptierten Interoperabilitätsstandards zwischen Scannern, lis und KI-Ökosystemen | −0.7 % | Global | Mittelfristig (2-4 Jahre) |

| Datensouveränität und grenzüberschreitende Übertragungsregulierungen verlangsamen Wolke-Bereitstellungen | −0.6 % | Europa, Naher Osten & Afrika, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Begrenzte Erstattungswege für primäre digitale Objektträger-Diagnose In vielen nationalen Gesundheitssystemen | −0.5 % | Europa (ausgewählte Länder), Asien-Pazifik, Lateinamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorabkosten: Mittlere Labore stehen vor Adoptionsbarrieren

Kapitalausgaben für Scanner-Flotten, Speicher-Arrays und Netzwerk-Upgrades bleiben die Haupthürde für Gemeindelabore. Eine öffentlich bekannt gegebene Umfrage von Labcorp stellt fest, dass nur etwa ein Drittel der klinischen Labore Vollschnitt-Bildgebung installiert haben, primär unter Berufung auf finanzielle Beschränkungen. Wolke-Bereitstellungen versprechen niedrigere Eintrittsbarrieren durch Umwandlung fester Kosten In Pay-als-you-go-Modelle, aber Zögern besteht um Abonnement-Budgetierung und Datensouveränität-Verpflichtungen. Folglich pilotieren Anbieter hybride Finanzierungssysteme-die pro-Scan-Gebühren mit Dienstleistung-Credits kombinieren-die Reagenzien-Miet-Modelle nachahmen, die der klinischen Chemie vertraut sind, ein Ansatz, der Anbieter-Anreize mit tatsächlichem Objektträger-Volumenwachstum ausrichtet.

Interoperabilitätsstandards: Ökosystem-Fragmentierung behindert Integration

Das Fehlen universeller DICOM-äquivalenter Standards für Pathologie-Bilder zwingt CIOs In einmalige Integrationen, die Gesamtbetriebskosten verkomplizieren. Die jüngste FDA-Zulassung der Sectra-Leica Biosystems-Lösung, die DICOM-Bilder für Primärdiagnose ermöglicht, deutet auf eine Roadmap zu wahrer Stecker-Und-Play-Interoperabilität hin [4]Philips N.V. "Philips Und AWS Collaborate An Wolke-basierend digital Pathologie Lösungen." Pressemitteilung, 3. April 2024. Zugriff 8. Mai 2025. Da mehr Anbieter DICOM-konforme Pipelines einsetzen, antizipieren Labore plattformübergreifende KI-Marktplätze ähnlich jenen, die In der Radiologie entstehen. Diese Aussicht beeinflusst bereits RFP-Sprache, wo KrankenhäBenutzer zunehmend Zukunftssicherheits-Anforderungen stipulieren, die offene Architekturen belohnen.

Segmentanalyse

Produkt: Scanner-Dominanz verschleiert Analyse- und KI-Software-Wachstum

Vollschnitt-Bildgebungsscanner hielten einen Marktanteil von 45% In 2024, dennoch expandieren Bildanalyse- und KI-Software schneller und verzeichnen eine CAGR von 9,5% bis 2030. Diese Dichotomie signalisiert, dass Hardware zu einem Eintrittsbillett wird, während wiederkehrende Dienstleistung-Umsätze-umfassend Workflow-Integration und KI-Algorithmus-Abonnements-Margin-Expansion antreiben. Für Anbieter ist die strategische Implikation, dass Lebenswert weniger von initialem Verkaufspreis und mehr von Post-Installation-Nutzungsintensität abhängt, was Investitionen In Kundenerfolgs-Teams vorantreibt, die Scanner-Betriebszeit und KI-Adoption optimieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Bildgebungstechnik: Fluoreszenz-Anwendungen expandieren über Forschung hinaus

Hellfeld-Bildgebung kontrolliert 82% des Marktes 2024, aber Fluoreszenz-Techniken überholen mit 10,2% CAGR. Die Kapazität der Fluoreszenz für multiplexierte Färbung resoniert nun mit Klinikern, die mehrere-Marker-Paneele benötigen, um Immun-Onkologie-Regimen zu leiten. Anbieter, die Fluoreszenz-Scanner von Forschungslaboren In CLIA-zertifizierte Arbeitsabläufe umpositionieren, entdecken, dass Einhaltung-Beratungsdienstleistungen Prämie-Margen kommandieren, wodurch effektiv niedrigere Hardware-Stückzahlen kompensiert werden.

Anwendung: Telepathologie treibt Konsultations-Wachstum

Krankheitsdiagnose bleibt dominant mit 55% Anteil In 2024, dennoch stellen Telepathologie und Beratung die am schnellsten wachsende Anwendung mit 9,9% CAGR dar. Der Vorteil ist nicht nur ländlicher Zugang; städtische akademische Zentren nutzen Tele-Konsultation, um Personalungleichgewichte zwischen Subspecialitäten-Teams zu glätten, wodurch die Kosten für die Einstellung zusätzlicher Vollzeit-Pathologen vermieden werden. Aus einer gesundheitsökonomischen Perspektive reduziert Telepathologie Überweisungs-Leckage, wodurch komplexe Fälle-und ihre verbundenen Umsätze-innerhalb des Netzwerks gehalten werden.

Endbenutzer: Pharmazeutische Unternehmen beschleunigen Adoption

Krankenhaus- und Referenzlabore machen 38% des Umsatzes 2024 aus, aber pharmazeutische und Biotechnologie-Unternehmen, einschließlich CROs, expandieren schneller mit 9,3% CAGR. Arzneimittelentwickler behandeln digitale Pathologie als F&e-Beschleunigungstool-integrieren Objektträger-Analytik direkt In Bioinformatik-Pipelines-was wiederum Infrastruktur Sät, die später In kommerzielle Labore migriert. Strategische Partnerschaften zwischen Pharma und akademischen Zentren sind folglich strukturiert, um Ausrüstungs-Sharing-Klauseln zu enthalten, wodurch Abschreibung über breitere Nutzungsbasen verteilt wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Bereitstellungsmodell: Cloud-Lösungen fordern On-Premise-Dominanz heraus

An-Premise-Systeme repräsentieren noch 64% der Bereitstellungen In 2024, dennoch überholen Wolke-basierte Lösungen mit 10,2% CAGR. Für viele CIOs beinhaltet die Kalkulation das Abwägen von Datensouveränität-Gesetzen gegen den anschwellenden Speicher-Fußabdruck-jedes Vollschnitt-Bild überschreitet oft 1 GB. Wolke-Anbieter antworten mit regionengesperrten Datenzentren und gestaffelten Speicher-Preisen, die Päckchen-Archivierung spiegeln, wodurch subtil digitale Pathologie von einem Investitionsausgaben-schweren Es-Projekt In eine Opex-ausgerichtete Analytik-Plattform transformiert wird. Philips' Zusammenarbeit mit Amazon Web Dienstleistungen verkörpert diese Verschiebung, paart Bildgebungs-Expertise mit Hyperscale-Elastizität.

Geografische Analyse

Nordamerika kommandiert 46% des Umsatzes 2024, gestützt von einem proaktiven regulatorischen Klima. Das digital Pathologie Program der FDA veröffentlicht standardisierte Leistungs-Benchmarks, was Validierungskosten für KrankenhäBenutzer senkt, die KI-Modul integrieren, und wiederum schnellere Go-live-Zeitrahmen unterstützt. Während die Adoption tief In akademischen medizinischen Zentren ist, adoptieren GemeindekrankenhäBenutzer vorsichtiger, oft über Proben-Sharing-Vereinbarungen, die ihnen ermöglichen, digitale Review-Kapazität zu nutzen, ohne Scanner zu besitzen. Dieses kollaborative Modell stellt sicher, dass selbst kleinere Einrichtungen In wertbasierten Versorgungsnetzwerken bleiben, die diagnostische Konsistenz belohnen.

Asien-Pazifik ist die am schnellsten wachsende Region und verzeichnet eine CAGR von 11% (2025-2030). Nationale Gesundheits-Digitalisierungspläne In China, Japan und Indien erschließen Budget für Tier-zwei- und Tier-drei-KrankenhäBenutzer, deren Führung digitale Pathologie als Sprungbrett-Technologie betrachtet. Anbieterstrategien stützen sich zunehmend auf Gemanagt-Dienstleistung-Verträge, die Objektträger-Scanning, Wolke-Archivierung und KI-Mieten bündeln-destillieren digitale Pathologie In eine monatliche pro-Fall-Gebühr, die sich an Kopfpauschalen-Erstattung ausrichtet, die In mehreren APAC-Gesundheitssystemen vorherrscht. Die Sprungbrett-Dynamik der Region bedeutet auch, dass Wolke-Bereitstellung oft Legacy-Rechenzentrum-Beschränkungen umgeht, wodurch merklich kürzere Implementierungszeitrahmen als In westlichen Märkten entstehen.

Europa behält solide Dynamik bei, angetrieben von Deutschland und dem Vereinigten Königreich. Die neue EU In in vitro Diagnostisch Regulation (IVDR) zwingt Anbieter, Algorithmus-Sicherheit und -Leistung zu demonstrieren, wodurch die Einhaltung-Schwelle erhöht, aber gleichzeitig Käufervertrauen gesteigert wird. Krankenhaus-Konsortien In Skandinavien haben mit mehrere-Länder-Beschaffungs-Rahmenwerken geantwortet, nutzen kollektive Verhandlungsmacht, um volumetrische Rabatte und einheitliche KI-Validierungsprotokolle zu sichern. Diese Shared-Dienstleistungen-Modelle deuten auf zukünftige kontinentale Plattformen hin, wo Pathologie-Daten zu einem föderierten Forschungsasset werden, was Präzisionsmedizin-Initiativen nährt.

Wettbewerbslandschaft

Die Marktstruktur ist mäßig fragmentiert, mit integrierten Bildgebungskonglomeraten-Danahers Leica Biosystems, Philips und Roche-die gegen Spezialitäten-Pure-Plays und KI-Start-Ups konkurrieren. Die jüngste Sectra-Leica DICOM-Zulassung zeigt die Fähigkeit etablierter Unternehmen, sich an regulatorische Dynamik anzupassen und hohe Interoperabilitäts-Standards zu etablieren, die kleinere Einsteiger erfüllen müssen. Umgekehrt betonen wendige Start-Ups Wolke-einheimisch Architekturen und eng fokussierte KI-Algorithmen, was sie zu attraktiven Akquisitionszielen für größere Anbieter macht, die Portfolio-Lücken schließen möchten. Eine aufkommende Wettbewerbsachse ist die Bereitstellung von Algorithmus-Marktplätzen: Plattformen, die Drittanbieter-KI-Werkzeuge kuratieren, die für klinische Nutzung geprüft sind, wodurch Scanner-Anbieter effektiv In App-Store-Betreiber transformiert werden.

Branchenführer für Digitale Pathologie

-

Nikon Corporation

-

Hamamatsu Photonik KK

-

Mikroscan Technologien Inc.

-

3DHistech Ltd

-

Danaher Corporation (Leica Biosystems Nussloch GmbH)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Roche erhielt FDA-Zulassung für seinen VENTANA DP 600 Hochvolumen-Objektträger-Scanner mit 240-Objektträger-Kapazität und verstärkt sein digital Pathologie Dx-Ökosystem.

- Juni 2024: Quest Diagnostik akquirierte PathAIs Memphis-Labor, um KI-getriebene Objektträger-Analytik zu internalisieren und Onkologie-Dienstleistung-Linien zu stärken.

- Mai 2024: Aiforia Technologien' KI-Bildanalyse-Suite wurde auf Google Wolke Marketplace verfügbar und streamliniert globale Beschaffung.

Globaler Berichtumfang für Markt für Digitale Pathologie

Gemäß dem Umfang des Berichts umfasst digitale Pathologie die Akquisition, Verwaltung, Teilung und Interpretation von Pathologie-Informationen, was Objektträger und Daten In einer digitalen Umgebung einschließt. Die digitalen Objektträger werden erstellt, wenn Glasobjektträger mit einem Scanning-Gerät erfasst werden, um ein hochauflösendes Bild bereitzustellen, das auf einem Computerbildschirm oder mobilen Gerät betrachtet werden kann. Der Markt für digitale Pathologie ist segmentiert nach Produkt (Scanner, Software, Speichersysteme und andere Produkte), Anwendung (Krankheitsdiagnose, Arzneimittelentdeckung und Bildung und Ausbildung), Endbenutzer (Pharmazeutische, Biotechnologie-Unternehmen und CROs, Krankenhaus- und Referenzlabore und andere Endbenutzer) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder In wichtigen Regionen global ab. Der Bericht bietet den Wert (In USD Millionen) für die oben genannten Segmente.

| Vollschnitt-Bildgebungsscanner |

| Bildanalyse und KI-Software |

| Kommunikations- und Speichersysteme |

| Objektträger-Management-Systeme und Zubehör |

| Hellfeld |

| Fluoreszenz |

| Krankheitsdiagnose |

| Arzneimittelentdeckung und Begleitdiagnostika |

| Telepathologie und Beratung |

| Bildung und Ausbildung |

| Qualitätssicherung und Archivierung |

| Krankenhaus- und Referenzlabore |

| Pharmazeutische und Biotechnologie-Unternehmen und CROs |

| Diagnosezentren |

| Andere Endbenutzer |

| On-Premise |

| Cloud-basiert / SaaS |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restliches Asien-Pazifik | |

| Naher Osten | GCC |

| Südafrika | |

| Restlicher Naher Osten | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt | Vollschnitt-Bildgebungsscanner | |

| Bildanalyse und KI-Software | ||

| Kommunikations- und Speichersysteme | ||

| Objektträger-Management-Systeme und Zubehör | ||

| Nach Bildgebungstechnik | Hellfeld | |

| Fluoreszenz | ||

| Nach Anwendung | Krankheitsdiagnose | |

| Arzneimittelentdeckung und Begleitdiagnostika | ||

| Telepathologie und Beratung | ||

| Bildung und Ausbildung | ||

| Qualitätssicherung und Archivierung | ||

| Nach Endbenutzer | Krankenhaus- und Referenzlabore | |

| Pharmazeutische und Biotechnologie-Unternehmen und CROs | ||

| Diagnosezentren | ||

| Andere Endbenutzer | ||

| Nach Bereitstellungsmodell | On-Premise | |

| Cloud-basiert / SaaS | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Naher Osten | GCC | |

| Südafrika | ||

| Restlicher Naher Osten | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie Groß ist der Markt für Digitale Pathologie?

Die Marktgröße für Digitale Pathologie wird voraussichtlich USD 1,42 Milliarden im Jahr 2025 erreichen und mit einer CAGR von 8,54% auf USD 2,14 Milliarden bis 2030 wachsen.

Welche Region hält den größten Marktanteil?

Nordamerika führt mit etwa 46% Anteil am globalen Umsatz im Jahr 2024, unterstützt von einem ermöglichenden regulatorischen Umfeld.

Wer sind die Schlüsselakteure im Markt für Digitale Pathologie?

Nikon Corporation, Hamamatsu Photonik KK, Mikroscan Technologien Inc., 3DHistech Ltd und Danaher Corporation (Leica Biosystems Nussloch GmbH) sind die wichtigsten Unternehmen, die im Markt für Digitale Pathologie tätig sind.

Welche ist die am schnellsten wachsende Region im Markt für Digitale Pathologie?

Asien-Pazifik wird geschätzt, mit der höchsten CAGR über den Prognosezeitraum (2025-2030) zu wachsen.

Welches Bereitstellungsmodell wächst am schnellsten?

Wolke-basierte/SaaS-Plattformen expandieren mit einer CAGR von 10,2% bis 2030 und fordern die An-Premise-Dominanz heraus.

Warum investieren pharmazeutische Unternehmen stark In digitale Pathologie?

Arzneimittelentwickler nutzen digitale Pathologie für Biomarker-Quantifizierung und Patienten-Stratifizierung, beschleunigen Präzisionsonkologie-Studien und Begleitdiagnostik-Entwicklung.

Seite zuletzt aktualisiert am: