Markt-Trends von Digitale Kreditvergabe Industrie

Es wird erwartet, dass das Verbrauchersegment schneller wachsen wird

- Die neueste Verbrauchertrendumfrage Expectations Experiences von Fiserv, Inc., einem weltweit führenden Anbieter von Finanzdienstleistungstechnologielösungen, besagt, dass fast zwei Drittel der Menschen, die in den letzten zwei Jahren Kredite beantragt haben, dies nun teilweise oder vollständig online tun , was einen deutlichen Anstieg gegenüber dem Vorjahr darstellt. Ein zentraler Anteil dieses Wachstums ist auf die zunehmende Nutzung von Smartphones und Tablets zurückzuführen.

- Darüber hinaus haben Startups im Bereich digitale Kredite damit begonnen, Kredite für Bildungs- und Berufskurse zu vergeben und sich dabei nicht mehr hauptsächlich auf Privatkredite und Konsumentenkredite zu konzentrieren. Das in Bengaluru ansässige Unternehmen Zest Money setzt beispielsweise stark auf die Kreditvergabe für berufliche Bildungszwecke. Das Unternehmen hat unter anderem bereits Partnerschaften mit Akteuren wie Upgrade, NMIMS, Great Learning, Acadgild und Edureka geschlossen, um Mittel für Führungskräfte der Einstiegs- oder Mittelebene bereitzustellen, die sich neue Fähigkeiten aneignen möchten.

- Millennials mit ein paar Jahren Berufserfahrung und keiner Bonitätshistorie (oder im Neukreditsegment) stellen fest, dass ihre Kredite entweder nicht genehmigt sind oder hohe Zinssätze haben. Darüber hinaus beträgt die Entscheidungszeit bei traditionellen Banken für Klein- und Firmenkredite durchschnittlich drei bis fünf Wochen; Die durchschnittliche Zeit bis zur Auszahlung beträgt fast drei Monate. Solche Herausforderungen führen dazu, dass Kunden ihr digitales Verhalten auf mobile Geräte verlagern, um auf digitale Kreditanwendungen zuzugreifen.

- Auch staatliche Regulierungen verstärken die Zunahme des digitalen Verhaltens. Beispielsweise kündigte die Reserve Bank of India im Januar 2023 eine Arbeitsgruppe (WG) zur digitalen Kreditvergabe über Online-Plattformen und mobile Apps an. Der Ausschuss wird dafür verantwortlich sein, konkrete Regulierungsmaßnahmen vorzuschlagen. Dieser Schritt ist der jüngste Versuch der Zentralbank, gegen kurzlebige Kredit-Apps vorzugehen, die unterversorgten Kunden verschiedene digitale Kredite anbieten. In letzter Zeit gerieten diese Plattformen in den Fokus der Aufsichtsbehörden, weil sie bei der Rückzahlung von Krediten Zwangsmittel einsetzten.

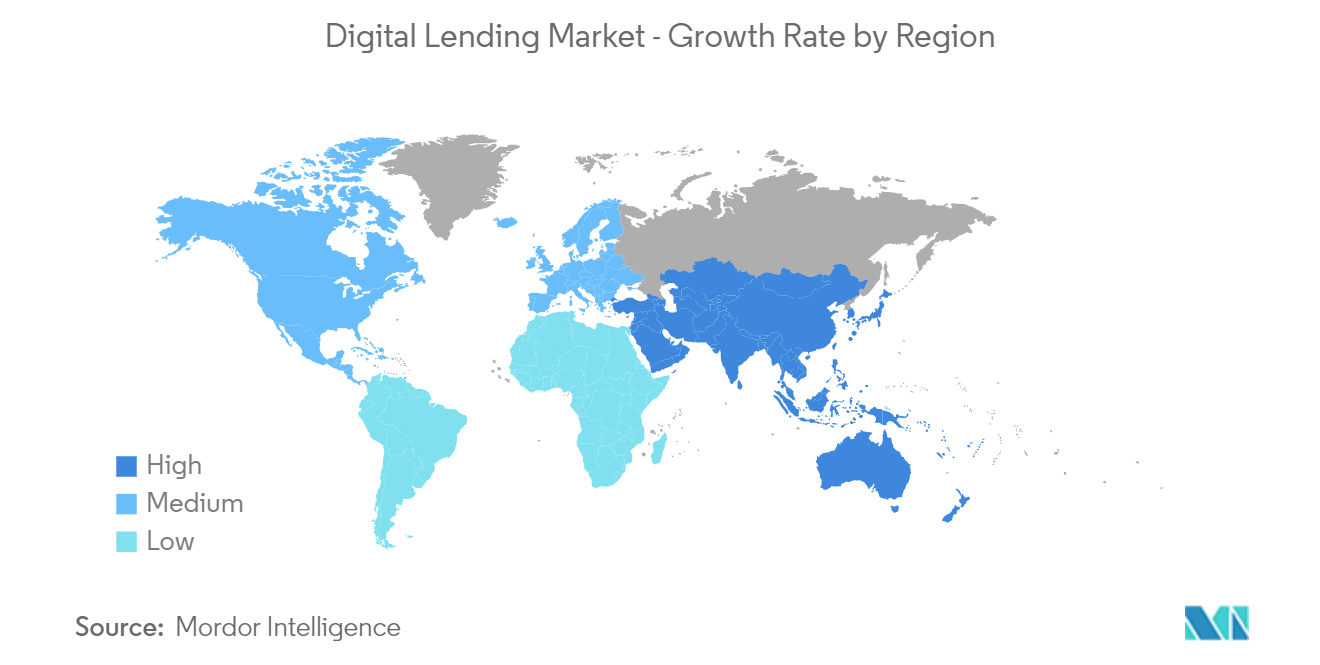

Für den asiatisch-pazifischen Raum wird eine deutliche Wachstumsrate erwartet

- Die digitale Kreditvergabe steht Kreditgenossenschaften schon seit geraumer Zeit zur Verfügung, aber angesichts der neuen Technologien und der Schnelllebigkeit der Verbraucherkreditvergabe ist es wichtiger denn je, dass die digitale Kreditvergabe den Mitgliedern mehr als nur einen papierlosen Prozess bietet. Beispielsweise teilt die RBI im August 2022 die Richtlinien für die digitale Kreditvergabe an Banken und Nichtbanken-Finanzunternehmen (NBFCs) mit, dass die Auszahlung von Krediten über digitale Kreditplattformen in erster Linie mit dem ungezügelten Engagement Dritter, Fehlverkäufen, Datenschutzverletzungen und unlauterem Geschäftsgebaren zusammenhängt , Erhebung überhöhter Zinssätze und unethische Rückforderungspraktiken.

- Chinas Online-Kreditsektor verzeichnete im letzten Jahrzehnt aufgrund fehlender wirksamer Regulierungen ein rasantes Wachstum, wodurch die Zahl der untersuchten Marktteilnehmer zunahm. Nach Angaben der People's Bank of China beliefen sich die ausstehenden Verbraucherkredite bei den lizenzierten Finanzinstituten des Landes im Mai jedoch auf 9 Billionen Yuan, was weniger als 5 Prozent der gesamten ausstehenden Kredite des Landes in Höhe von 200 Billionen Yuan ausmachte.

- Die schnelle Einführung von Smartphones, Internetzugang und der Trend zum Konsum in Indien trugen dazu bei, das Wachstum digitaler Kreditunternehmen voranzutreiben. Derzeit gibt es in Indien 338 Online-Kredit-Start-ups, die versuchen, die Kluft zwischen Kreditgebern und Gläubigern durch einen nahtlosen Prozess zu verringern.

- Darüber hinaus startet die japanische Regierung Programme, um den Bürgern ein bargeldloses Verhalten beizubringen. Die Regierung hat eine Initiative gestartet, um den Anteil bargeldloser Zahlungen bis 2025 auf 40 % zu erhöhen. Mit der Erhöhung der Verbrauchssteuer von 8 % auf 10 % am 1. Oktober 2019 wurden mehrere Rabattprogramme eingeführt, die die Installation bargeldloser Zahlungsterminals für Händler subventionierten und zur Verfügung stellten 2 % bzw. 5 % Rabatt für Verbraucher beim Einkauf bei registrierten KMU oder Franchise-Stores.