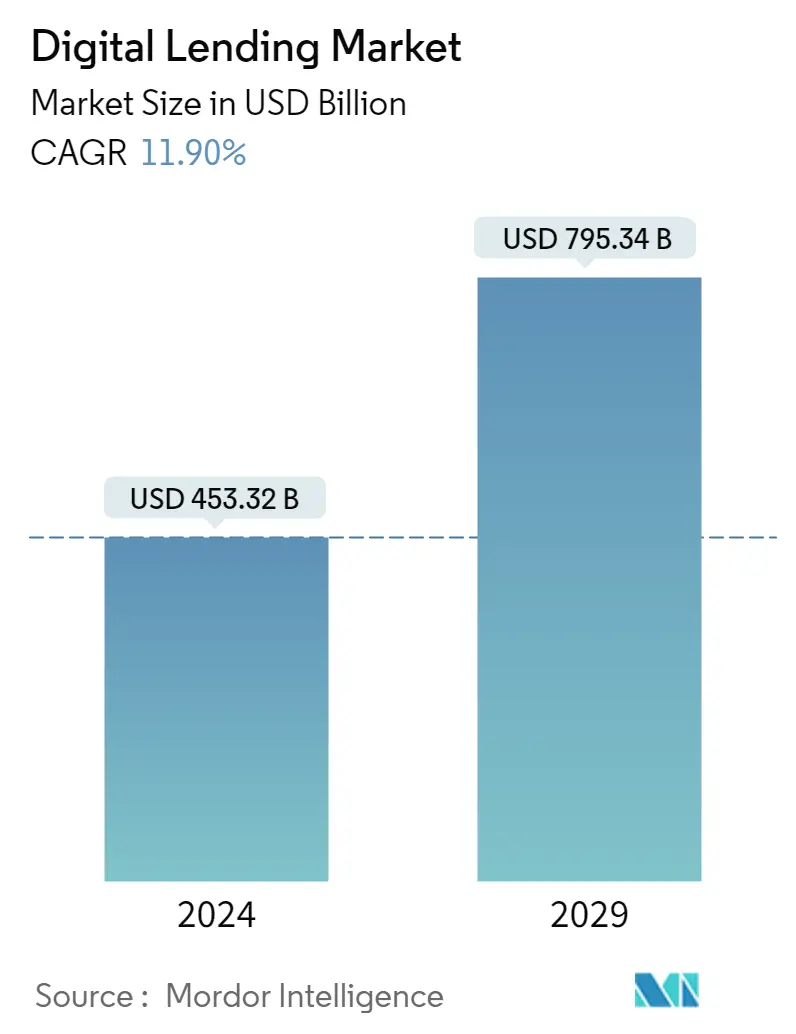

Marktgröße von Digitale Kreditvergabe Industrie

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 453,32 Milliarden |

| Marktgröße (2029) | USD 795,34 Milliarden |

| CAGR(2024 - 2029) | 11.90 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für digitale Kredite

Die Größe des digitalen Kreditmarkts wird im Jahr 2024 auf 453,32 Milliarden US-Dollar geschätzt und soll bis 2029 795,34 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,90 % im Prognosezeitraum (2024–2029) entspricht

- Aufgrund der Covid-19-Pandemie standen KMU auf der ganzen Welt während der Krise vor der Herausforderung, Mittel zu beschaffen, um den Geschäftsbetrieb aufrechtzuerhalten.

- Es wird erwartet, dass die digitale Kreditvergabe während der Pandemie mehrere Wachstums- und Akzeptanzmöglichkeiten bietet, insbesondere bei KMU. Laut dem diesjährigen EY Global Banking Outlook bevorzugen 63 % der KMU für ihre Finanzbedürfnisse immer noch traditionelle Banken, während 56 % aufgrund der zunehmenden Zahl von FinTech-Kreditgebern einen Bank- und Zahlungs-FinTech-Dienst nutzen.

- Die Kreditvergabelandschaft hat sich im Laufe der Jahre aufgrund der raschen Einführung der Digitalisierung in der BFSI-Branche drastisch verändert. Die traditionelle Form der Kreditvergabe ist in vielen Teilen der Welt immer noch vorherrschend. Allerdings ebnen die Vorteile, die digitale Lösungsanbieter bieten, zunehmend den Weg für die unternehmensweite Einführung digitaler Kreditlösungen und -dienstleistungen.

- Ein weiterer wichtiger Faktor für das Marktwachstum sind die veränderten Erwartungen und Verhaltensweisen der Verbraucher aufgrund der zahlreichen Vorteile der Digitalisierung von Bank- und Finanzdienstleistungen. Die Kunden können unterschiedliche Hintergründe haben und den Kredit für verschiedene Zwecke benötigen, von Privatkrediten über KMU-Finanzierung bis hin zu Wohnungsbaudarlehen und vielen anderen. Laut einer von Razorpay in Auftrag gegebenen Umfrage von IDC verbringt jedes KMU durchschnittlich 816 Stunden und 32 Lakh Rupien pro Jahr mit Bankgeschäften.

- Darüber hinaus hat die Einführung mehrerer technologischer Fortschritte, wie beispielsweise die Verbreitung von Smartphones, zu einer zunehmenden Akzeptanz des digitalen Bankings in mehreren Endbenutzervertikalen geführt. Auch Banken und Fintechs profitieren von Technologien wie künstlicher Intelligenz, maschinellem Lernen und Cloud Computing, da sie große Mengen an Kundeninformationen verarbeiten können. Diese Daten und Informationen werden dann verglichen, um Ergebnisse über zeitnahe Dienstleistungen/Lösungen zu erhalten, die Kunden wünschen, was zur Entwicklung von Kundenbeziehungen beigetragen hat.

- Aire, Kabbage und Kasisto gehören zu den bekanntesten Startups im Finanzsektor, die vollständig in KI investiert haben. Kabbage verwendet beispielsweise KI-Algorithmen, die alle Risiken der Kreditvergabe an einen bestimmten Kunden bewerten und es den Managern des Unternehmens ermöglichen, Kredite in kürzester Zeit zu vergeben. Die Nachfrage nach Personalisierung ihrer Bedürfnisse bei Verbrauchern in Fintech- und Bankunternehmen hat die Nachfrage nach KI weiter verstärkt.