Marktanalyse für digitale Kredite

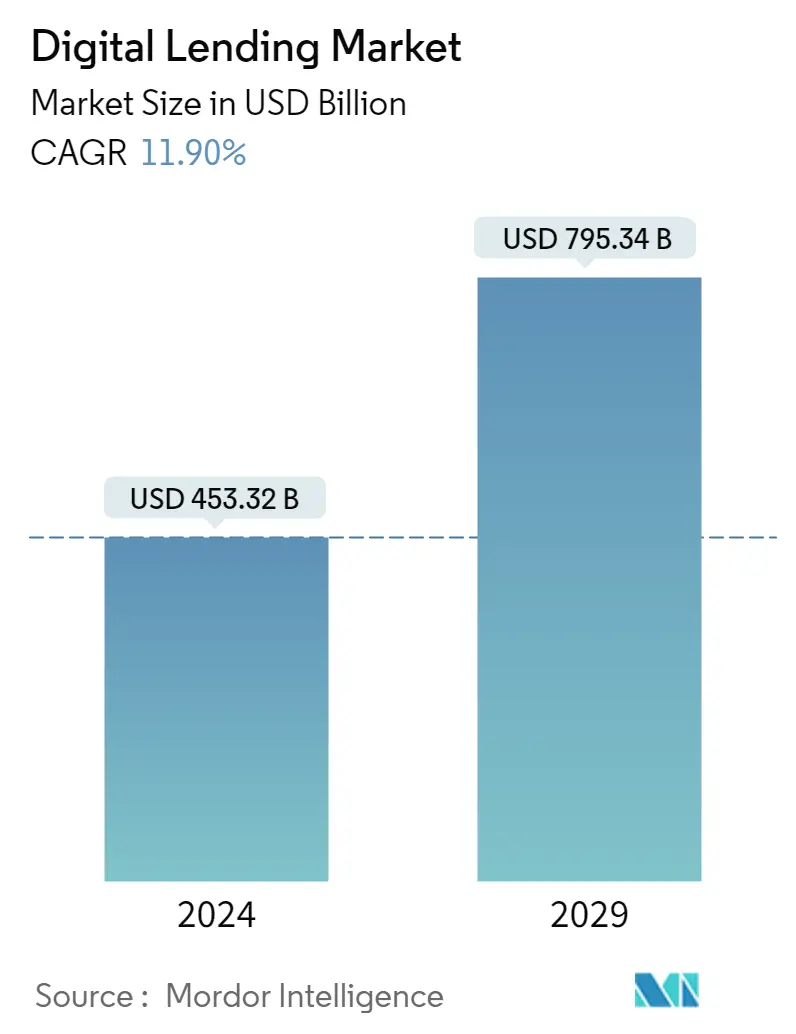

Die Größe des digitalen Kreditmarkts wird im Jahr 2024 auf 453,32 Milliarden US-Dollar geschätzt und soll bis 2029 795,34 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,90 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund der Covid-19-Pandemie standen KMU auf der ganzen Welt während der Krise vor der Herausforderung, Mittel zu beschaffen, um den Geschäftsbetrieb aufrechtzuerhalten.

- Es wird erwartet, dass die digitale Kreditvergabe während der Pandemie mehrere Wachstums- und Akzeptanzmöglichkeiten bietet, insbesondere bei KMU. Laut dem diesjährigen EY Global Banking Outlook bevorzugen 63 % der KMU für ihre Finanzbedürfnisse immer noch traditionelle Banken, während 56 % aufgrund der zunehmenden Zahl von FinTech-Kreditgebern einen Bank- und Zahlungs-FinTech-Dienst nutzen.

- Die Kreditvergabelandschaft hat sich im Laufe der Jahre aufgrund der raschen Einführung der Digitalisierung in der BFSI-Branche drastisch verändert. Die traditionelle Form der Kreditvergabe ist in vielen Teilen der Welt immer noch vorherrschend. Allerdings ebnen die Vorteile, die digitale Lösungsanbieter bieten, zunehmend den Weg für die unternehmensweite Einführung digitaler Kreditlösungen und -dienstleistungen.

- Ein weiterer wichtiger Faktor für das Marktwachstum sind die veränderten Erwartungen und Verhaltensweisen der Verbraucher aufgrund der zahlreichen Vorteile der Digitalisierung von Bank- und Finanzdienstleistungen. Die Kunden können unterschiedliche Hintergründe haben und den Kredit für verschiedene Zwecke benötigen, von Privatkrediten über KMU-Finanzierung bis hin zu Wohnungsbaudarlehen und vielen anderen. Laut einer von Razorpay in Auftrag gegebenen Umfrage von IDC verbringt jedes KMU durchschnittlich 816 Stunden und 32 Lakh Rupien pro Jahr mit Bankgeschäften.

- Darüber hinaus hat die Einführung mehrerer technologischer Fortschritte, wie beispielsweise die Verbreitung von Smartphones, zu einer zunehmenden Akzeptanz des digitalen Bankings in mehreren Endbenutzervertikalen geführt. Auch Banken und Fintechs profitieren von Technologien wie künstlicher Intelligenz, maschinellem Lernen und Cloud Computing, da sie große Mengen an Kundeninformationen verarbeiten können. Diese Daten und Informationen werden dann verglichen, um Ergebnisse über zeitnahe Dienstleistungen/Lösungen zu erhalten, die Kunden wünschen, was zur Entwicklung von Kundenbeziehungen beigetragen hat.

- Aire, Kabbage und Kasisto gehören zu den bekanntesten Startups im Finanzsektor, die vollständig in KI investiert haben. Kabbage verwendet beispielsweise KI-Algorithmen, die alle Risiken der Kreditvergabe an einen bestimmten Kunden bewerten und es den Managern des Unternehmens ermöglichen, Kredite in kürzester Zeit zu vergeben. Die Nachfrage nach Personalisierung ihrer Bedürfnisse bei Verbrauchern in Fintech- und Bankunternehmen hat die Nachfrage nach KI weiter verstärkt.

Markttrends für digitale Kredite

Es wird erwartet, dass das Verbrauchersegment schneller wachsen wird

- Die neueste Verbrauchertrendumfrage Expectations Experiences von Fiserv, Inc., einem weltweit führenden Anbieter von Finanzdienstleistungstechnologielösungen, besagt, dass fast zwei Drittel der Menschen, die in den letzten zwei Jahren Kredite beantragt haben, dies nun teilweise oder vollständig online tun , was einen deutlichen Anstieg gegenüber dem Vorjahr darstellt. Ein zentraler Anteil dieses Wachstums ist auf die zunehmende Nutzung von Smartphones und Tablets zurückzuführen.

- Darüber hinaus haben Startups im Bereich digitale Kredite damit begonnen, Kredite für Bildungs- und Berufskurse zu vergeben und sich dabei nicht mehr hauptsächlich auf Privatkredite und Konsumentenkredite zu konzentrieren. Das in Bengaluru ansässige Unternehmen Zest Money setzt beispielsweise stark auf die Kreditvergabe für berufliche Bildungszwecke. Das Unternehmen hat unter anderem bereits Partnerschaften mit Akteuren wie Upgrade, NMIMS, Great Learning, Acadgild und Edureka geschlossen, um Mittel für Führungskräfte der Einstiegs- oder Mittelebene bereitzustellen, die sich neue Fähigkeiten aneignen möchten.

- Millennials mit ein paar Jahren Berufserfahrung und keiner Bonitätshistorie (oder im Neukreditsegment) stellen fest, dass ihre Kredite entweder nicht genehmigt sind oder hohe Zinssätze haben. Darüber hinaus beträgt die Entscheidungszeit bei traditionellen Banken für Klein- und Firmenkredite durchschnittlich drei bis fünf Wochen; Die durchschnittliche Zeit bis zur Auszahlung beträgt fast drei Monate. Solche Herausforderungen führen dazu, dass Kunden ihr digitales Verhalten auf mobile Geräte verlagern, um auf digitale Kreditanwendungen zuzugreifen.

- Auch staatliche Regulierungen verstärken die Zunahme des digitalen Verhaltens. Beispielsweise kündigte die Reserve Bank of India im Januar 2023 eine Arbeitsgruppe (WG) zur digitalen Kreditvergabe über Online-Plattformen und mobile Apps an. Der Ausschuss wird dafür verantwortlich sein, konkrete Regulierungsmaßnahmen vorzuschlagen. Dieser Schritt ist der jüngste Versuch der Zentralbank, gegen kurzlebige Kredit-Apps vorzugehen, die unterversorgten Kunden verschiedene digitale Kredite anbieten. In letzter Zeit gerieten diese Plattformen in den Fokus der Aufsichtsbehörden, weil sie bei der Rückzahlung von Krediten Zwangsmittel einsetzten.

Für den asiatisch-pazifischen Raum wird eine deutliche Wachstumsrate erwartet

- Die digitale Kreditvergabe steht Kreditgenossenschaften schon seit geraumer Zeit zur Verfügung, aber angesichts der neuen Technologien und der Schnelllebigkeit der Verbraucherkreditvergabe ist es wichtiger denn je, dass die digitale Kreditvergabe den Mitgliedern mehr als nur einen papierlosen Prozess bietet. Beispielsweise teilt die RBI im August 2022 die Richtlinien für die digitale Kreditvergabe an Banken und Nichtbanken-Finanzunternehmen (NBFCs) mit, dass die Auszahlung von Krediten über digitale Kreditplattformen in erster Linie mit dem ungezügelten Engagement Dritter, Fehlverkäufen, Datenschutzverletzungen und unlauterem Geschäftsgebaren zusammenhängt , Erhebung überhöhter Zinssätze und unethische Rückforderungspraktiken.

- Chinas Online-Kreditsektor verzeichnete im letzten Jahrzehnt aufgrund fehlender wirksamer Regulierungen ein rasantes Wachstum, wodurch die Zahl der untersuchten Marktteilnehmer zunahm. Nach Angaben der People's Bank of China beliefen sich die ausstehenden Verbraucherkredite bei den lizenzierten Finanzinstituten des Landes im Mai jedoch auf 9 Billionen Yuan, was weniger als 5 Prozent der gesamten ausstehenden Kredite des Landes in Höhe von 200 Billionen Yuan ausmachte.

- Die schnelle Einführung von Smartphones, Internetzugang und der Trend zum Konsum in Indien trugen dazu bei, das Wachstum digitaler Kreditunternehmen voranzutreiben. Derzeit gibt es in Indien 338 Online-Kredit-Start-ups, die versuchen, die Kluft zwischen Kreditgebern und Gläubigern durch einen nahtlosen Prozess zu verringern.

- Darüber hinaus startet die japanische Regierung Programme, um den Bürgern ein bargeldloses Verhalten beizubringen. Die Regierung hat eine Initiative gestartet, um den Anteil bargeldloser Zahlungen bis 2025 auf 40 % zu erhöhen. Mit der Erhöhung der Verbrauchssteuer von 8 % auf 10 % am 1. Oktober 2019 wurden mehrere Rabattprogramme eingeführt, die die Installation bargeldloser Zahlungsterminals für Händler subventionierten und zur Verfügung stellten 2 % bzw. 5 % Rabatt für Verbraucher beim Einkauf bei registrierten KMU oder Franchise-Stores.

Überblick über die digitale Kreditbranche

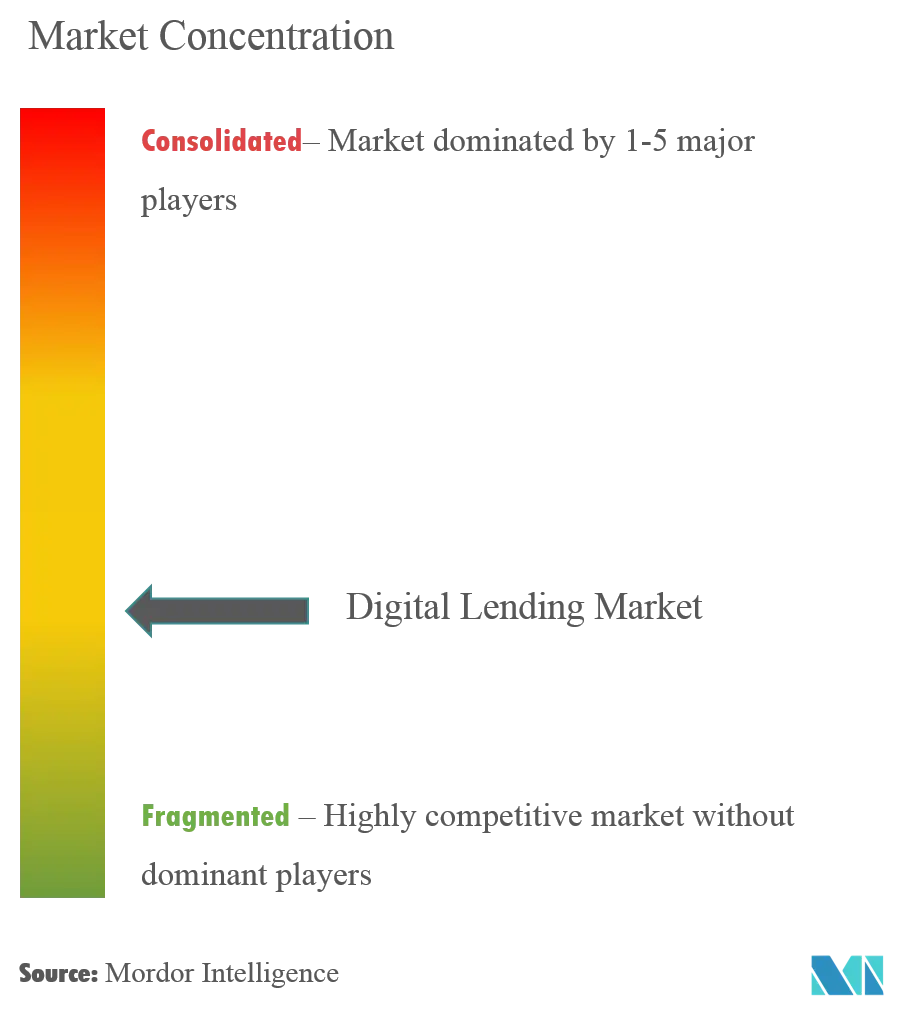

Die Wettbewerbslandschaft des Marktes für digitale Kredite ist aufgrund der Präsenz mehrerer Lösungsanbieter fragmentiert, von denen keiner einen Mehrheitsanteil am Markt hält. Die Marktteilnehmer wie Funding Circle Limited, On Deck Capital Inc., Prosper Marketplace, Inc., LendInvest Limited und Bizfi LLCare führen mehrere Innovationen ein, um ihre Angebote zu verbessern und maximale Marktzugkraft zu erlangen. Die aufstrebenden Marktteilnehmer beschaffen strategisch Mittel, um innovative und technologisch integrierte Lösungen bereitzustellen. Auch strategische Kooperationen sehen die Marktteilnehmer als lukrativen Wachstumspfad.

- Im September 2023 kündigte das Kryptowährungsbörsenunternehmen Coinbase Global seinen Plan an, eine Plattform für die Ausleihe digitaler Vermögenswerte zu starten, die sich insbesondere an große institutionelle Aktionäre richtet. Berichten zufolge hat das Unternehmen rund 57 Millionen US-Dollar für seine neuartige Krypto-Kreditplattform eingesammelt.

Marktführer für digitale Kredite

-

Funding Circle Limited (Funding Circle Holdings PLC)

-

On Deck Capital Inc.

-

Prosper Marketplace, Inc.

-

LendInvest Limited

-

Bizfi LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitale Kredite

- Im August 2023 gab die Reserve Bank of India (RBI) bekannt, dass sie plant, ihr neues Pilotprojekt für digitale Kredite für eine öffentliche Technologieplattform zu starten, die für reibungslose Kredite gedacht ist. Die Plattform wird vom Reserve Bank Innovation Hub (RBIH) eingerichtet, einer alleinigen Tochtergesellschaft der Zentralbank.

- Im August 2023 ging Biz2X, eine führende SaaS-Plattform-Tochtergesellschaft für digitale Kredite von Biz2Credit, eine Partnerschaft mit TruBoard ein, einem führenden Unternehmen im Bereich Asset Performance Management, das auf der Maadhyam-Plattform tätig ist. Die Partnerschaft konzentriert sich auf die zunehmende Besorgnis über notleidende Vermögenswerte (Non-Performing Assets, NPAs) bei Privat- und Kleinunternehmenskrediten. Es ermöglicht Maadhyam-Kunden, ihre Dokumente zu verwalten und gleichzeitig die NPAs deutlich zu reduzieren und als Ersatz für eine bessere finanzielle Inklusion für KMU zu dienen.

Segmentierung der digitalen Kreditbranche

Digital Lending ist eine Mischung aus traditionellen Kreditfazilitäten von Banken, nbfcs und innovativen Finanzierungsmechanismen in einer digitalen Kreditplattform, die für das Wachstum des KKMU-Sektors von entscheidender Bedeutung ist. Die Studie zur digitalen Kreditvergabe umfasst die Berichterstattung über die Nachfragedynamik von Online-Krediten oder alternativen Kreditoptionen (Nichtbanken), die sowohl für Unternehmen als auch für Verbraucher verfügbar sind. Der Markt ist nach Typ (Geschäft, Verbraucher) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Geschäft | Marktdynamik für digitale Unternehmenskredite |

| Ökosystem für digitale Kreditvergabe für Unternehmen (einschließlich Startups und etablierter Unternehmen) | |

| Vom Verbraucher | Marktdynamik für digitale Verbraucherkredite |

| Digitale Verbraucherkreditmodelle (Kurzzeitkreditgeber, Peer-to-Peer-Kredite, Privatkredite, Autokredite und Studentenkredite) | |

| Ökosystem für digitale Verbraucherkredite (einschließlich Startups und etablierter Unternehmen) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Rest der Welt |

| Nach Typ | Geschäft | Marktdynamik für digitale Unternehmenskredite |

| Ökosystem für digitale Kreditvergabe für Unternehmen (einschließlich Startups und etablierter Unternehmen) | ||

| Vom Verbraucher | Marktdynamik für digitale Verbraucherkredite | |

| Digitale Verbraucherkreditmodelle (Kurzzeitkreditgeber, Peer-to-Peer-Kredite, Privatkredite, Autokredite und Studentenkredite) | ||

| Ökosystem für digitale Verbraucherkredite (einschließlich Startups und etablierter Unternehmen) | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Marktforschung für digitale Kredite

Wie groß ist der digitale Kreditmarkt?

Es wird erwartet, dass die Größe des digitalen Kreditmarkts im Jahr 2024 453,32 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 11,90 % bis 2029 auf 795,34 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für digitale Kredite derzeit?

Im Jahr 2024 wird die Größe des digitalen Kreditmarkts voraussichtlich 453,32 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für digitale Kredite?

Funding Circle Limited (Funding Circle Holdings PLC), On Deck Capital Inc., Prosper Marketplace, Inc., LendInvest Limited, Bizfi LLC sind die wichtigsten Unternehmen, die auf dem Markt für digitale Kredite tätig sind.

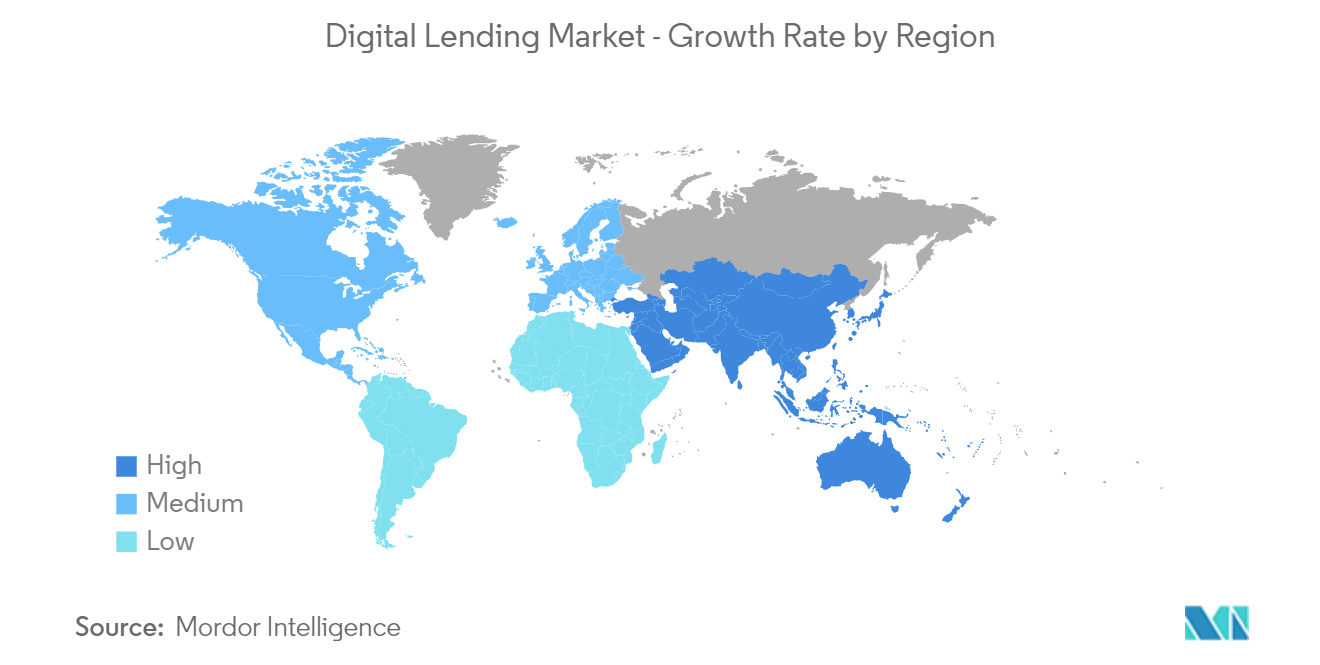

Welches ist die am schnellsten wachsende Region im Markt für digitale Kredite?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für digitale Kredite?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im digitalen Kreditmarkt.

Welche Jahre deckt dieser Markt für digitale Kredite ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des digitalen Kreditmarkts auf 405,11 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für digitale Kredite für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für digitale Kredite für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur digitalen Kreditvergabe

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Digital Lending im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der digitalen Kreditvergabe umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.