| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 6.57 Million tons |

| Marktvolumen (2029) | 9.52 Million tons |

| CAGR | 7.70 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Diethylenglykol (DEG).

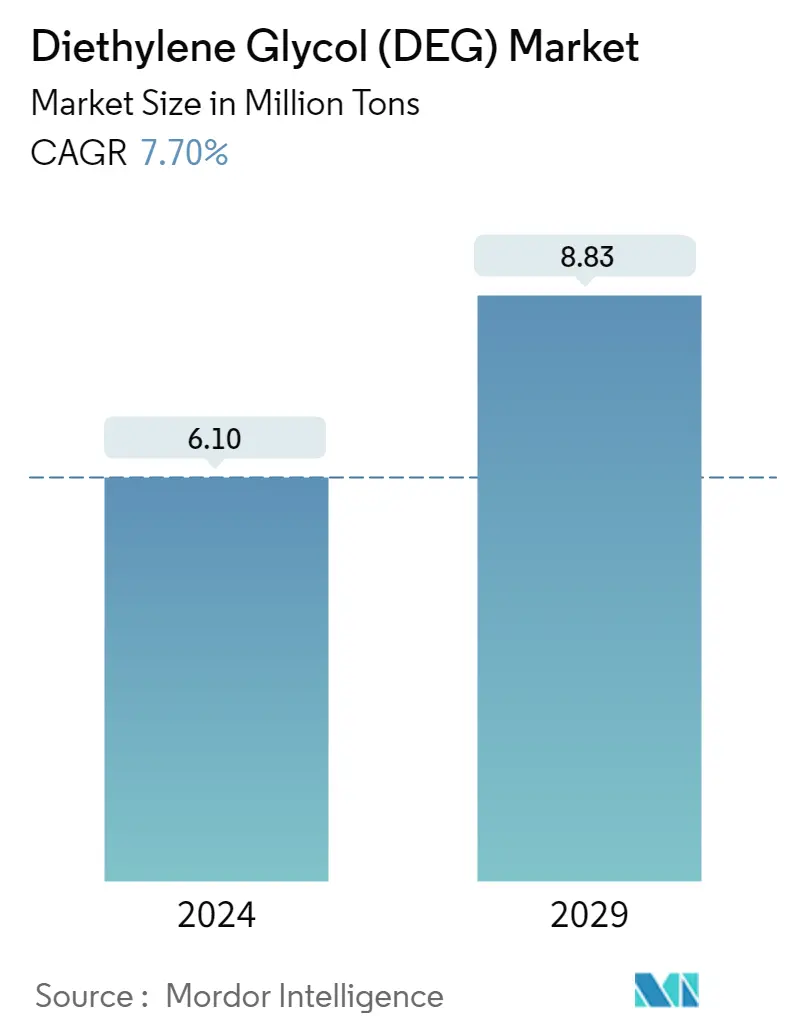

Die Größe des Diethylenglykol-Marktes wird im Jahr 2024 auf 6,10 Millionen Tonnen geschätzt und soll bis 2029 8,83 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 7,70 % im Prognosezeitraum (2024-2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf den Markt aus. Grund dafür war die Schließung der Produktionsstätten und Werke aufgrund der Sperrung und Beschränkungen. Lieferketten- und Transportunterbrechungen führten zusätzlich zu Markthemmnissen. Allerdings erlebte die Branche im Jahr 2021 eine Erholung, wodurch die Nachfrage für den untersuchten Markt wieder anstieg.

- Kurzfristig sind steigende Nachfrage aus der Bau- und Farben- und Lackindustrie in Schwellenländern wie Indien und China Faktoren, die das Marktwachstum vorantreiben.

- Auf der anderen Seite sind Vorschriften, die die Verwendung von DEG aufgrund seiner toxischen Natur einschränken, und schwankende Rohstoffpreise einige der Faktoren, die das Wachstum des untersuchten Marktes hemmen.

- Allerdings sind die steigende Nachfrage nach Diethylenglykol als chemisches Zwischenprodukt in der chemischen Industrie aufgrund der zunehmenden nachgelagerten Verwendung in PET-Harzen und in der Textilindustrie die größten Chancen, den Markt in Zukunft voranzutreiben.

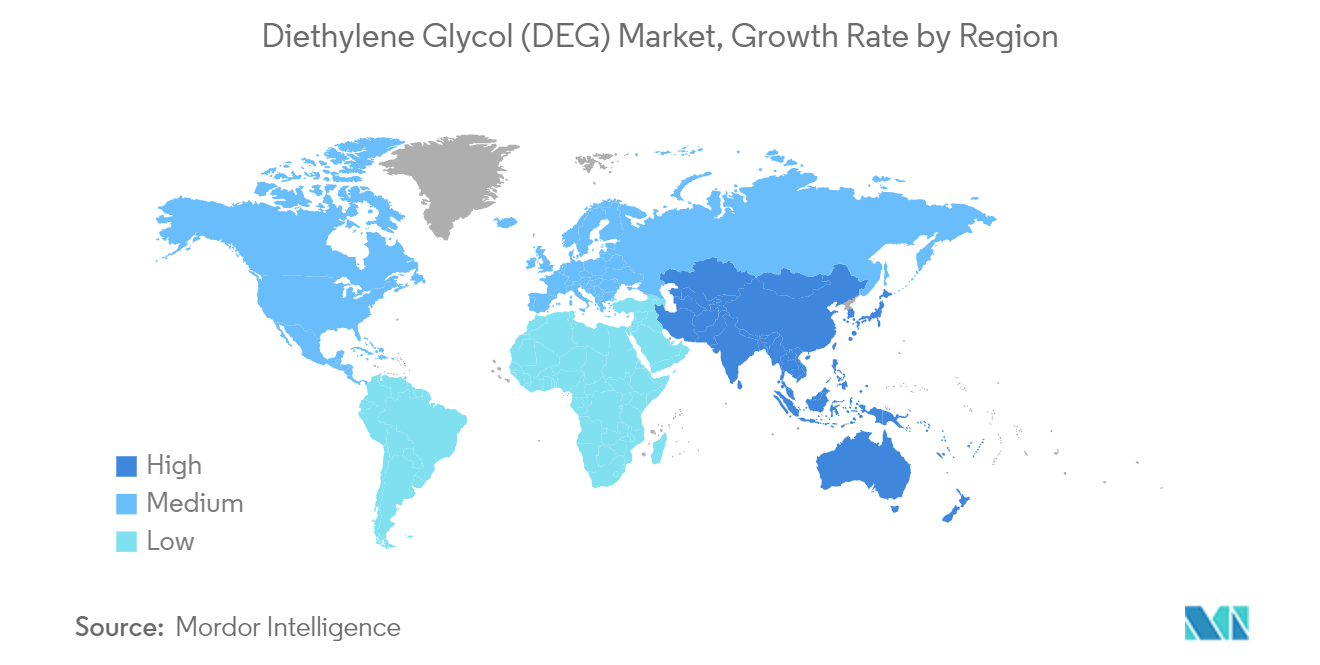

- Der asiatisch-pazifische Raum dominiert die Welt und wird aufgrund der zunehmenden Infrastrukturentwicklung und der raschen Industrialisierung der am schnellsten wachsende Markt sein.

Markttrends für Diethylenglykol (DEG).

Steigende Nachfrage in der Kunststoffindustrie

- Diethylenglykol ist eine organische Verbindung, die durch teilweise Hydrolyse von Ethylenoxid entsteht. Es ist eine farblose, geruchlose, schwerflüchtige und niedrigviskose Flüssigkeit mit süßem Geschmack.

- Durch die zunehmende Verwendung von Diethylenglykol als Rohstoff bei der Herstellung von Weichmachern für Papier, Kork und synthetische Schwämme steigt die Nachfrage nach Diethylenglykol in der Kunststoffindustrie. Es wird erwartet, dass es seinen Markt im Prognosezeitraum vorantreiben wird.

- Diethylenglykol wird auch zur Herstellung von Kunststoffen wie Polyurethan verwendet. Es wird zur Isolierung von Kühl- und Gefrierschränken sowie als Beschichtungs- und Dichtungsmaterial in der Automobilindustrie eingesetzt. Beispielsweise belief sich die Automobilproduktion in den Vereinigten Staaten laut OICA im Jahr 2022 auf 1.00.60.339 Einheiten, was einem Anstieg von 10 % im Vergleich zu 2021 entspricht. Daher wird erwartet, dass eine Steigerung der Automobilproduktion für Nachfrage sorgen wird für Diethylenglykol (DEG).

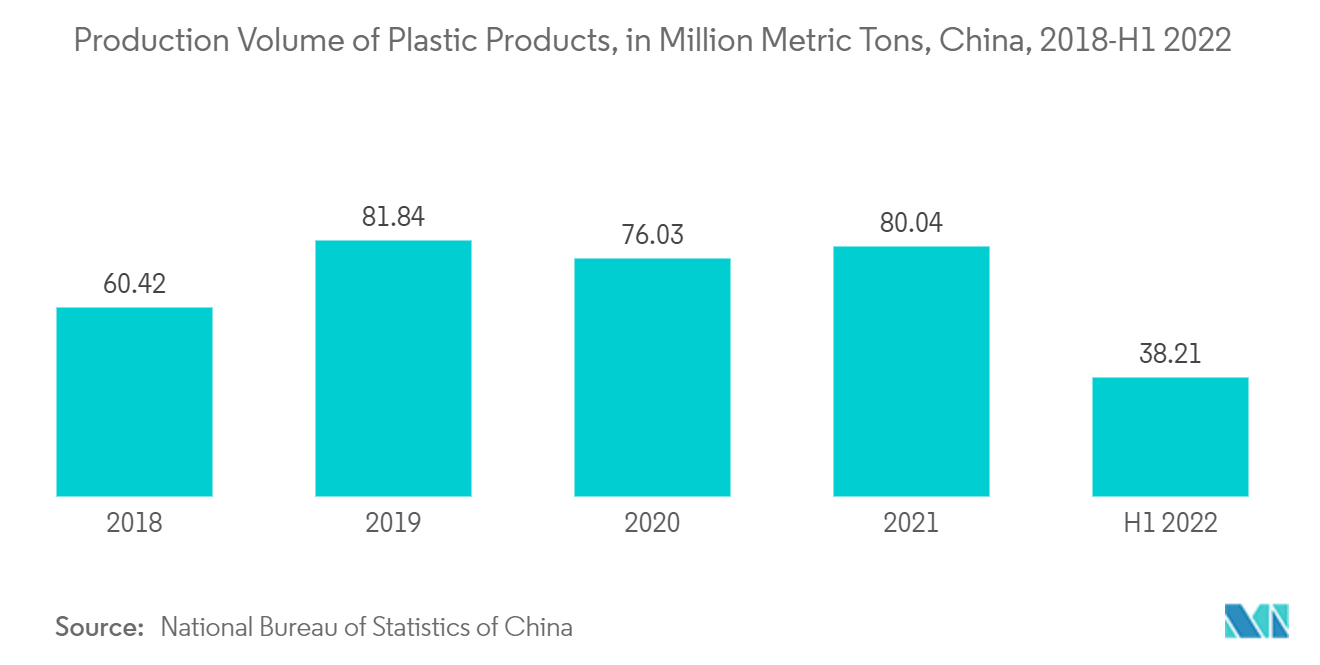

- China ist der größte Hersteller von Polyurethan-Rohstoffen und -Produkten auf dem Weltmarkt. Nach Angaben des National Bureau of Statistics of China belief sich beispielsweise die Gesamtproduktion von Kunststoffprodukten in China im Jahr 2021 auf 80 Millionen Tonnen, was einem Anstieg von 5,27 % im Vergleich zum Vorjahr (2020) entspricht. Daher wird erwartet, dass eine Steigerung der Produktion von Kunststoffprodukten im Land zu einer Nachfrage nach dem Diethylenglykol (DEG)-Markt im Land führen wird.

- Aufgrund aller oben genannten Faktoren wird erwartet, dass der Diethylenglykol-Markt im Prognosezeitraum schnell wachsen wird.

Der asiatisch-pazifische Raum wird den Markt dominieren

- In Ländern wie China und Indien steigt die Nachfrage nach Diethylenglykol in der Region aufgrund steigender Staatsausgaben für die Infrastrukturentwicklung und der raschen Industrialisierung.

- Der steigende Bedarf an Produkten wie Polyesterharzen und Polyurethanen in verschiedenen Endverbraucherindustrien wie Baugewerbe, Kunststoff und Automobil wird voraussichtlich die Nachfrage nach Diethylenglykol in der Region steigern. Es fungiert als chemisches Zwischenprodukt für ihre Herstellung. Darüber hinaus wirkte sich die steigende Produktion verschiedener Chemikalien in Ländern im asiatisch-pazifischen Raum auf das Marktwachstum aus.

- Nach Angaben der Federation of Indian Chambers of Commerce and Industry erkennt die indische Regierung die Agrochemieindustrie als eine ihrer zwölf Industrien an, die weltweit führend sein wird und bis 2025 um 8–10 % wachsen wird Prognosezeitraum.

- Nach Angaben der China National Coatings Industry Association dürfte die Nachfrage nach Beschichtungen in China mit Unterstützung des Baugewerbes und der Automobilherstellung um 8 % steigen. Laut OICA belief sich die Automobilproduktion in China beispielsweise im Jahr 2022 auf 2.70.20.615 Einheiten, was einem Anstieg von 3,3 % gegenüber 2021 entspricht. Daher wird erwartet, dass eine Steigerung der Automobilproduktion im Land mehr Lacke verbrauchen wird und Beschichtungen, was zu einem Aufwärtspotenzial für den Diethylenglykol (DEG)-Markt führt.

- China und Indien sind die beiden bevölkerungsreichsten Länder, die sich noch in der Entwicklung befinden. Daher wird ein enormes Wachstum in den Branchen Agrochemikalien, Farben und Beschichtungen sowie Körperpflege erwartet. Beispielsweise wurden im Jahr 2022 auf dem indischen Wohnimmobilienmarkt über 328.000 Wohneinheiten eröffnet. Auch wenn die Nachfrage nach Wohnraum im Land hoch ist, sind die Wohnungsneubauten in den letzten Jahren auf einem vergleichsweise hohen Niveau. Daher wird erwartet, dass die steigende Nachfrage nach Bautenanstrichmitteln den Diethylenglykolmarkt ankurbeln wird.

- Aufgrund der oben genannten Faktoren wird der Markt für Diethylenglykol (DEG) im Untersuchungszeitraum voraussichtlich erheblich wachsen.

Branchenüberblick über Diethylenglykol (DEG).

Der Diethylenglykol-Markt ist stark fragmentiert. Zu den wichtigsten Marktteilnehmern gehören (nicht in einer bestimmten Reihenfolge) unter anderem Reliance Industries Limited, SABIC, Dow, Huntsman International LLC und Shell.

Marktführer für Diethylenglykol (DEG).

-

Reliance Industries Limited

-

SABIC

-

Dow

-

Huntsman International LLC

-

Shell

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Diethylenglykol (DEG).

- Februar 2023: Nippon Shokubai Co., Ltd. erhielt die ISCC PLUS-Zertifizierung für 19 Produkte, die es dem Unternehmen ermöglicht, Produkte mit geringer Umweltbelastung unter Verwendung von aus Biomasse gewonnenen Rohstoffen herzustellen. Zu den zertifizierten Produkten gehören unter anderem Monoethylenglykol, Diethylenglykol, Triethylenglykol, Acrylsäure und Acrylester.

- Juli 2022: PTT Global Chemical Public Company Limited gibt bekannt, dass das Unternehmen das gesamte Geschäft von GC Glycol Co., Ltd. übernommen hat. Diese Übernahme half dem Unternehmen, sein Diethylenglykol-Geschäft weltweit auszubauen.

Branchensegmentierung von Diethylenglykol (DEG).

Diethylenglykol ist eine organische Verbindung, die farb- und geruchlos ist. Es ist ein weit verbreitetes Lösungsmittel und mit Wasser, Alkohol, Ether und Ethylenglykol mischbar. Es wird auch als Frostschutzmittel und in Schmiermitteln verwendet. Der Diethylenglykol-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Anwendung in Weichmacher, Körperpflege, chemische Zwischenprodukte, Schmiermittel und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Kunststoffe, Agrochemikalien, Kosmetik und Körperpflege, Farben und Beschichtungen sowie andere Endverbraucherindustrien unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Diethylenglykol (DEG)-Markt in 15 Ländern in der Großregion ab. Die Marktgröße und Prognosen jedes Segments basieren auf dem Volumen (Kilotonnen).

| Anwendung | Weichmacher | ||

| Körperpflege | |||

| Chemische Zwischenprodukte | |||

| Schmiermittel | |||

| Andere Anwendungen (Lösungsmittel usw.) | |||

| Endverbraucherindustrie | Kunststoffe | ||

| Agrochemikalien | |||

| Kosmetik- und Körperpflege | |||

| Farben und Beschichtungen | |||

| Andere Endverbraucherindustrien (Textilien, Öl und Gas usw.) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung zu Diethylenglykol (DEG).

Wie groß ist der Diethylenglykol (DEG)-Markt?

Die Marktgröße für Diethylenglykol (DEG) wird im Jahr 2024 voraussichtlich 6,10 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,70 % auf 8,83 Millionen Tonnen wachsen.

Wie groß ist der Markt für Diethylenglykol (DEG)?

Im Jahr 2024 wird die Größe des Diethylenglykol (DEG)-Marktes voraussichtlich 6,10 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Diethylenglykol (DEG)-Markt?

Reliance Industries Limited, SABIC, Dow, Huntsman International LLC, Shell sind die wichtigsten Unternehmen, die auf dem Markt für Diethylenglykol (DEG) tätig sind.

Welches ist die am schnellsten wachsende Region im Diethylenglykol (DEG)-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Diethylenglykol (DEG)-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Diethylenglykol (DEG)-Markt.

Welche Jahre deckt dieser Diethylenglykol (DEG)-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Diethylenglykol (DEG)-Marktes auf 5,66 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße von Diethylenglykol (DEG) für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Diethylenglykol (DEG) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Diethylenglykol (DEG).

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Diethylenglykol (DEG) im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Diethylenglykol (DEG) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

_Market_Major_Players.webp)

_Market_Market_Concentration.webp)