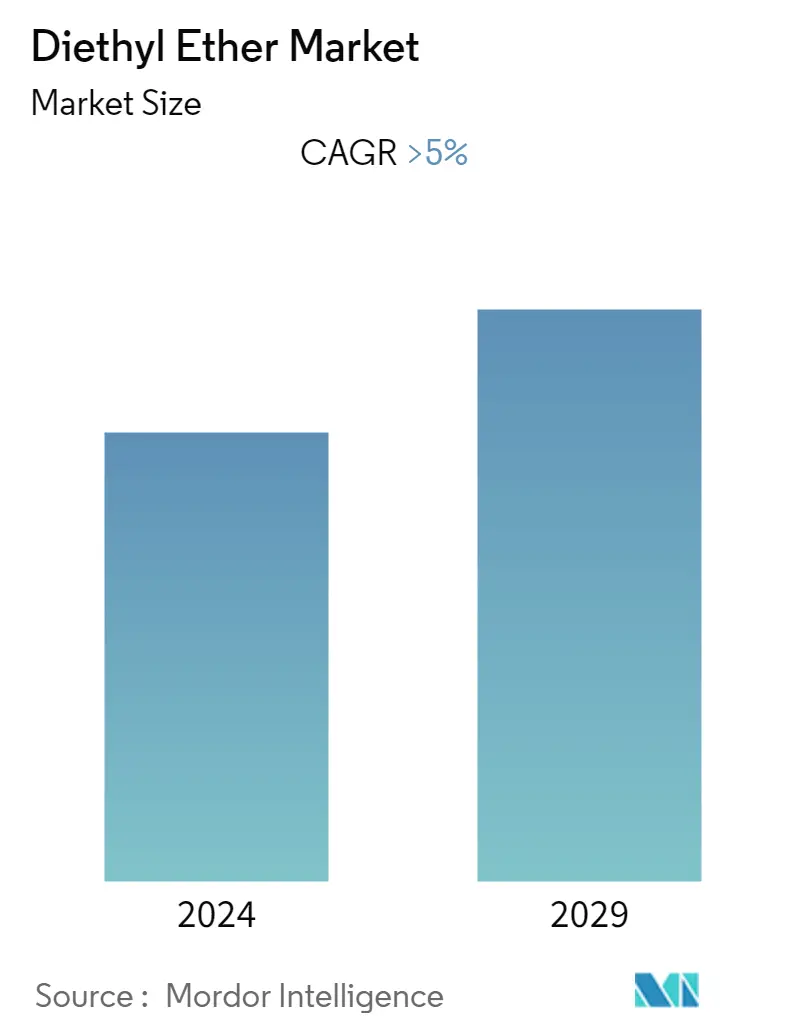

Marktgröße von Diethylether

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | > 5.00 % |

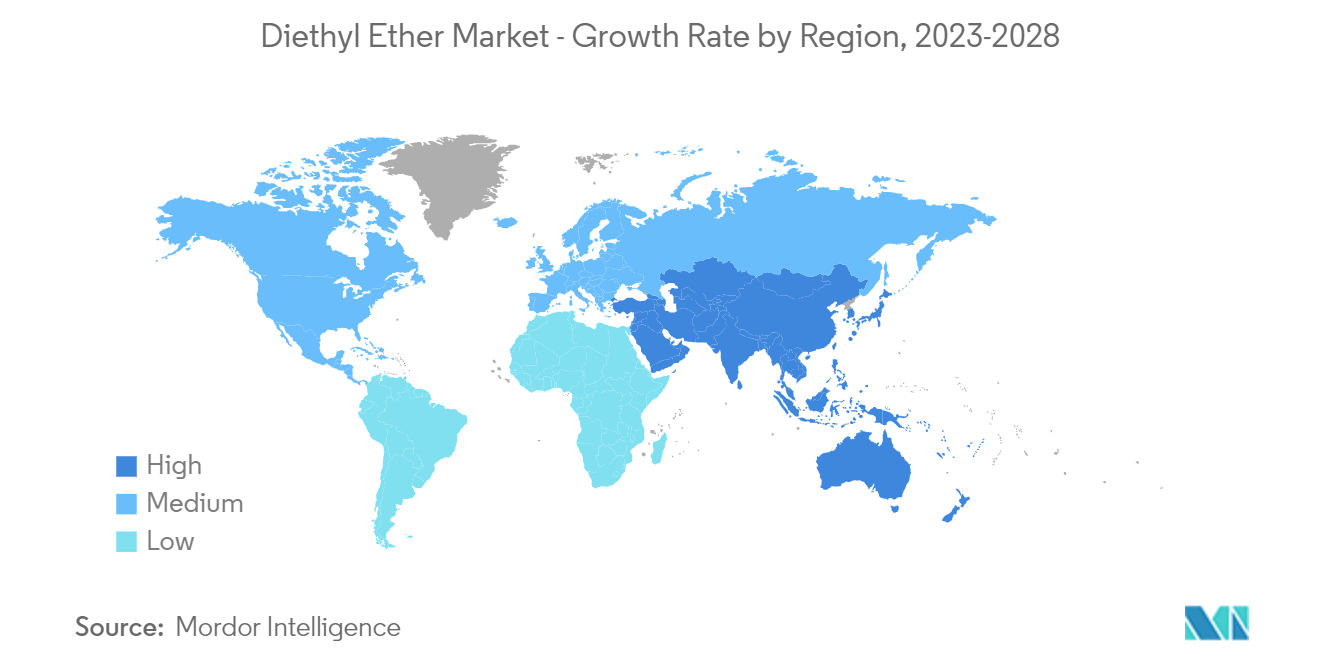

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

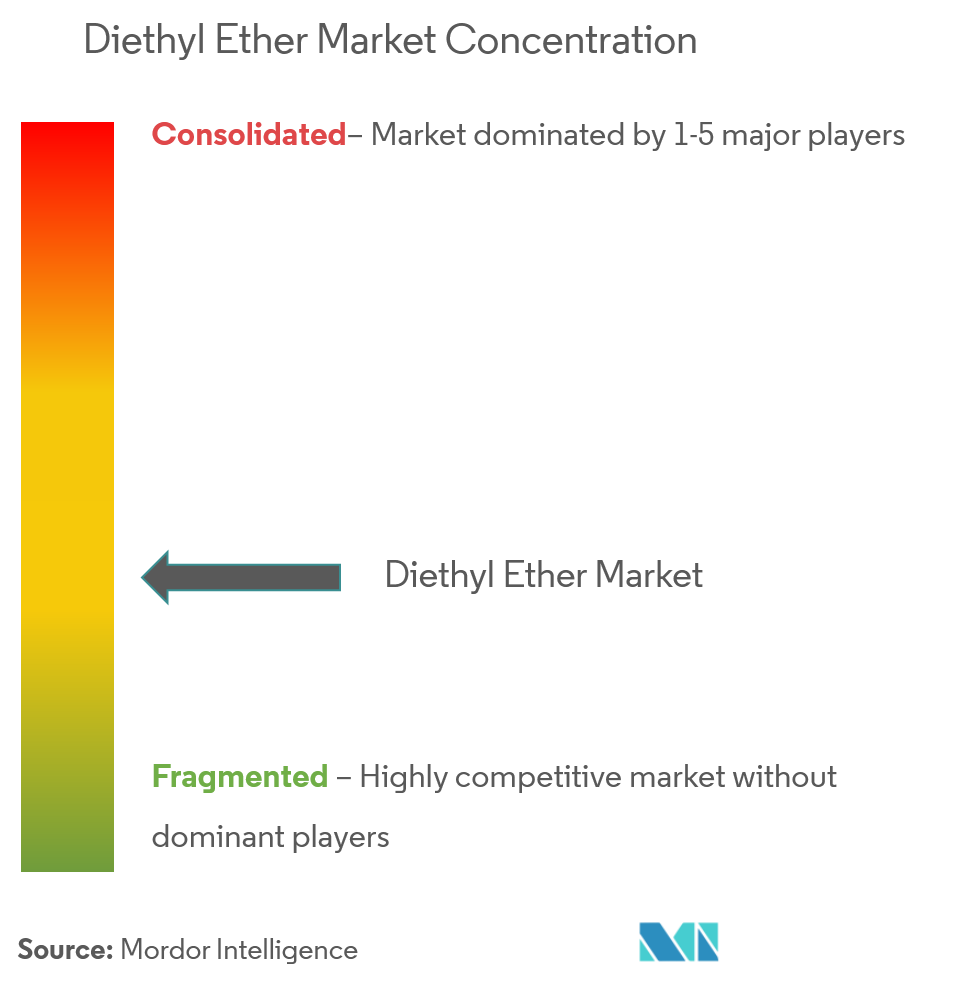

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Diethylether

Im Prognosezeitraum wird der Markt für Diethylether voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 5 % wachsen.

COVID-19 betraf mehrere Sektoren, darunter auch Diethylether. Aufgrund von Unterbrechungen der Lieferkette und einer geringeren Endverbrauchsnachfrage verlangsamte sich die Nachfrage nach Diethylether während der Pandemie. Als die Pandemie nachließ und das Geschäft zurückkehrte, erholte sich der Markt. Das Wachstum des Pharma- und Chemiesektors nach COVID erhöhte den Diethyletherverbrauch.

- Einer der Haupttreiber des Marktes ist die wachsende Nachfrage nach Industrie- und Laborlösungsmitteln.

- Die Automobilindustrie war Marktführer und es wird erwartet, dass dieser Trend in den nächsten Jahren anhält.

- Das Wachstum des Diethylether-Marktes kann jedoch durch die zunehmende Verfügbarkeit anderer Lösungsmittel wie Ethanol und Isopropylalkohol gebremst werden.

- Die Verwendung von Diethylether zur Herstellung von Kohlenstoffnanoröhren mit mehr als einer Wand könnte in Zukunft eine gute Idee sein.

- Nordamerika dominierte weltweit den Markt, wobei der größte Verbrauch aus den Vereinigten Staaten stammte.

Markttrends für Diethylether

Verbrauch von Diethylether in der Automobilindustrie

- Diethylether wird in der Automobilindustrie als Oktan- und Sauerstoffverstärker in Benzin sowie als Schmierölmischung verwendet. Die Oktanzahl bewertet die Fähigkeit eines Kraftstoffs, ein Klopfen oder eine frühe Detonation in einem Motor zu verhindern. Sie kann auch den Sauerstoffgehalt von Benzin erhöhen, wodurch die Verbrennung verbessert und die Schadstoffemissionen gesenkt werden.

- Diethylether kann als Zusatz in Diesel-Startflüssigkeiten verwendet werden, die das Starten von Dieselmotoren bei kaltem Wetter erleichtern sollen. Der Äther trägt zur Verdampfung des Dieselkraftstoffs bei und erleichtert so die Zündung der Glühkerzen. Dies macht das Starten eines Dieselmotors bei kaltem Wetter einfacher und zuverlässiger.

- Diethylether ist sehr leicht entzündlich und sorgt daher dafür, dass der Motor schnell anspringt, indem er den Druck im Zylinder nahezu verdoppelt.

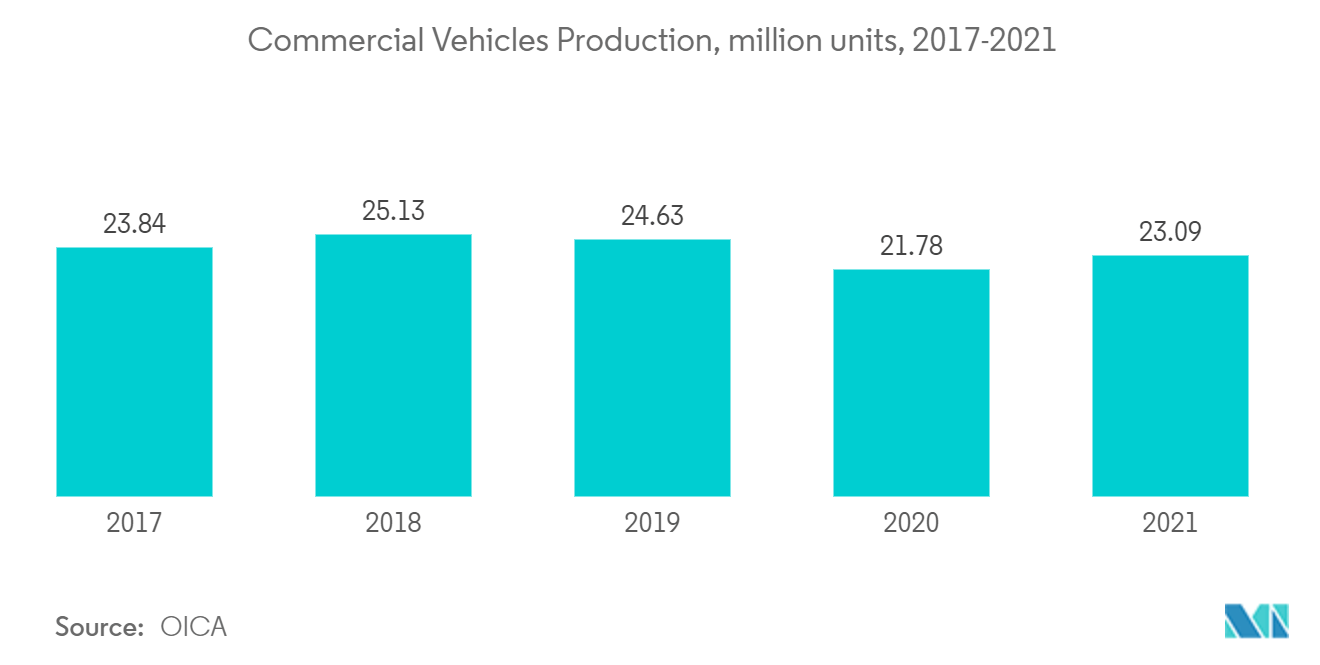

- Kleinere Nutzfahrzeuge und Lieferwagen verbrauchen aufgrund ihres geringeren Gewichts und ihrer höheren Kraftstoffeffizienz mehr Benzin. Allerdings bevorzugen größere Nutzfahrzeuge wie Sattelschlepper und schwere Lastkraftwagen aufgrund ihres höheren Gewichts und ihrer Haltbarkeit häufig Dieselmotoren. Im Jahr 2021 belief sich die Gesamtzahl der gebauten Nutzfahrzeuge auf 23,09 Millionen, gegenüber 21 Millionen im Jahr 2020 (ein Anstieg um 6 %).

- Im Zeitraum 2012 bis 2021 wurden über 228,57 Millionen Nutzfahrzeuge hergestellt. Darüber hinaus stiegen nach Angaben des Europäischen Automobilherstellerverbandes im Zeitraum Januar bis September 2022 die Neuzulassungen von Pkw im asiatisch-pazifischen Raum um mehr als 7 % im Vergleich zu einem ähnlichen Zeitraum im Vorjahr.

- Jüngste Verbesserungen der Dieselmotortechnologie haben sie zu einer besseren Wahl für Besitzer und Fahrer von Nutzfahrzeugen gemacht, da sie sauberer und weniger umweltschädlich sind.

- In Ländern mit kaltem Klima kann der Zusatz Diethylether in der Startflüssigkeit von größerem Interesse sein, da er den Kaltstart eines Motors bei Minustemperaturen unterstützt.

- Der vielfältige Verbrauch von Diethylether in der Automobilindustrie dürfte in den kommenden Jahren die Nachfrage nach Diethylether ankurbeln.

Nordamerikanische Region soll den Markt dominieren

- Die nordamerikanische Region dominierte im Jahr 2022 den globalen Marktanteil. Die Vereinigten Staaten sind der weltweit größte Produzent und Verbraucher von Diethylether.

- Die Arzneimittelausgaben in den Vereinigten Staaten sind in den letzten Jahren gestiegen. Nach Angaben der American Society of Health-System Pharmacists stiegen die gesamten Arzneimittelausgaben in den USA im Jahr 2021 um 7,7 % und überstiegen 575 Milliarden US-Dollar. Der Anstieg der Arzneimittelausgaben ist höchstwahrscheinlich auf große chronische Therapiebereiche wie Bluthochdruck und psychische Gesundheit zurückzuführen. Diethylether wird als Lösungsmittel für Medikamente verwendet.

- Engpässe in der Lieferkette werden die US-Automobilindustrie im Jahr 2022 stark beeinträchtigen. Der jährliche Fahrzeugabsatz ging im Jahr 2022 im Vergleich zu 2021 um mehr als 8 % zurück. Nach Angaben von General Motors und Toyota wird sich die Branche jedoch im Jahr 2023 erholen Laut dem US Bureau of Economic Analysis überstiegen die gesamten Fahrzeugverkäufe in den USA im Januar 2023 16 Millionen Einheiten, mehr als 16 % im Vergleich zu Dezember 2022.

- Aufgrund der steigenden Nachfrage nach Arzneimitteln und Laborreagenzien dürfte der Markt für Diethylether im Prognosezeitraum kräftig wachsen.

Überblick über die Diethylether-Branche

Der Diethylether-Markt ist teilweise fragmentiert, wobei die Hauptakteure nur einen kleinen Teil davon ausmachen. Zu diesen Hauptakteuren gehören BASF SE, LyondellBasell Industries Holdings BV, Merck KGaA und INEOS.

Marktführer für Diethylether

-

LyondellBasell Industries Holdings BV

-

Merck KGaA

-

INEOS

-

Industrial Solvents & Chemicals Pvt Ltd

-

BASF SE

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Diethylether

- Dezember 2022 Sinopec und INEOS schließen zwei Petrochemie-Deals ab. Im ersten Schritt erwarb INEOS 50 % der Shanghai SECCO Petrochemical Company Limited. Im zweiten Schritt gründeten INEOS und SINOPEC ein 50:50-Joint Venture für ABS-Technologie.

- November 2022 Assago Industries gibt die Errichtung einer Ethanolproduktionsanlage im APIIC Industrial Park, Gummalladoddi, Andhra Pradesh, bekannt.

Diethylether-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage nach Industrie- und Laborlösungsmitteln

4.1.2 Steigende Nachfrage nach Diethylether bei der Herstellung von Parfüms

4.1.3 Wachsender Bedarf an der Verwendung von Diethylether für Selbstzündungsmotoren (CI).

4.2 Einschränkungen

4.2.1 Bildung explosiver Peroxide

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

4.5 Rohstoffanalyse und Trends

4.6 Technologische Momentaufnahme

4.7 Handelsanalyse

4.8 Analyse der Regulierungspolitik

5. MARKTSEGMENTIERUNG

5.1 Anwendung

5.1.1 Kraftstoff und Kraftstoffzusätze

5.1.2 Treibstoffe

5.1.3 Lösungsmittel

5.1.4 Chemische Zwischenprodukte

5.1.5 Extraktionsmedien

5.1.6 Andere Anwendungen

5.2 Endverbraucherindustrie

5.2.1 Automobil

5.2.2 Kunststoffe

5.2.3 Pharmazeutisch

5.2.4 Duft

5.2.5 Andere Endverbraucherbranchen

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 Rest der Asien-Pazifik-Region

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSLANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteilsanalyse**

6.3 Von führenden Akteuren übernommene Strategien

6.4 Firmenprofile

6.4.1 BASF SE

6.4.2 Industrial Solvents & Chemicals Pvt Ltd (ISCPL)

6.4.3 INEOS

6.4.4 LyondellBasell Industries Holdings BV

6.4.5 Merck KGaA

6.4.6 Sasol - Das Geheimnis der Schönheit

6.4.7 Standardreagenzien Pvt Ltd.

6.4.8 TKM Pharma Pvt Ltd.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Herstellung mehrwandiger Kohlenstoffnanoröhren unter Verwendung von Diethylether

Segmentierung der Diethylether-Branche

Diethylether ist ein farbloses, extrem brennbares chemisches Molekül mit einem süßen, etherähnlichen Geruch. Es ist auch als Ethylether oder einfach Ether bekannt. Es hat viele Anwendungen, unter anderem als Lösungsmittel und als Baustein bei der Herstellung anderer organischer Verbindungen. Der niedrige Siedepunkt und die hohe Verdampfungsgeschwindigkeit dieser brennbaren Flüssigkeit machen sie für viele industrielle Prozesse nützlich.

Der Diethylether-Markt ist nach Anwendung, Endverbraucherbranche und Geografie segmentiert. Je nach Anwendung ist der Markt in Kraftstoffe und Kraftstoffzusätze, Treibstoffe, Lösungsmittel, chemische Zwischenprodukte, Extraktionsmedien und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil-, Kunststoff-, Pharma-, Duftstoff- und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Diethylether-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in Mio. USD) erstellt.

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Diethylether-Marktforschung

Wie groß ist der Diethylether-Markt derzeit?

Der Diethylether-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Diethylether-Markt?

LyondellBasell Industries Holdings BV, Merck KGaA, INEOS, Industrial Solvents & Chemicals Pvt Ltd, BASF SE sind die wichtigsten Unternehmen, die auf dem Diethylether-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Diethylether-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Diethylether-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Diethylether-Markt.

Welche Jahre deckt dieser Diethylether-Markt ab?

Der Bericht deckt die historische Marktgröße des Diethylether-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Diethylether-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht Diethylether

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Diethylether im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Diethylether-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.