Deodorants-Marktgröße und Marktanteil

Deodorants-Marktanalyse von Mordor Intelligence

Marktübersicht

Der globale Deodorants-Markt wird sich voraussichtlich von USD 26,65 Milliarden im Jahr 2025 auf USD 36,43 Milliarden bis 2030 ausweiten und dabei mit einer CAGR von 6,46% voranschreiten. Das Wachstum spiegelt die steigende Verbrauchernachfrage nach multifunktionalen Körperpflegeprodukten wider, die Hygieneverteile mit verbesserter Benutzererfahrung kombinieren. Der Markt entwickelt sich als Reaktion auf Wellness-Trends und Nachhaltigkeitsanforderungen weiter und erweitert den Wettbewerb über die traditionelle Produktwirksamkeit hinaus. Die Verbraucherpräferenzen verschieben sich hin zu Produkten, die mehrere Vorteile bieten, einschließlich langanhaltenden Schutzes, hautfreundlicher Formulierungen und umweltbewusster Verpackung. Die Hersteller investieren in Forschung und Entwicklung, um innovative Formulierungen zu entwickeln, die den sich entwickelnden Verbraucheranforderungen entsprechen und strenge Sicherheitsstandards erfüllen. Zusätzlich dominiert das Wachstum natürlicher und Clean-Label-Produkte ebenfalls das Marktwachstum.

Wichtige Berichtserkenntnisse

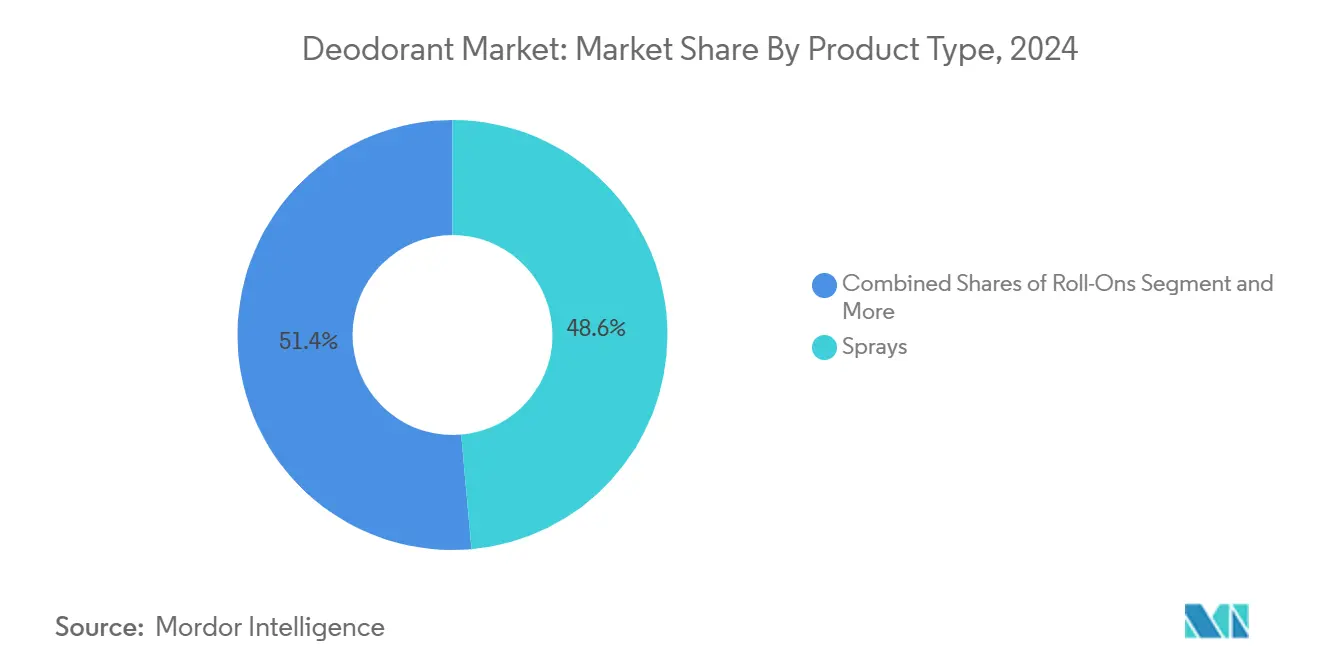

- Nach Produkttyp sind Sprays das größte Segment mit einem Marktanteil von 48,59% im Jahr 2024. Roll-on-Deodorants sind der am schnellsten wachsende Produkttyp mit 6,86% CAGR (2025-2030).

- Nach Kategorie sind Massenprodukte das größte Segment mit einem Marktanteil von 68,46%, und Premium-Produkte werden voraussichtlich eine CAGR von 7,24% erreichen.

- Nach Inhaltsstoffen hat konventionell/synthetisch den größten Marktanteil von 73,44%, während das natürliche und biologische Segment voraussichtlich eine CAGR von 7,54% erreichen wird.

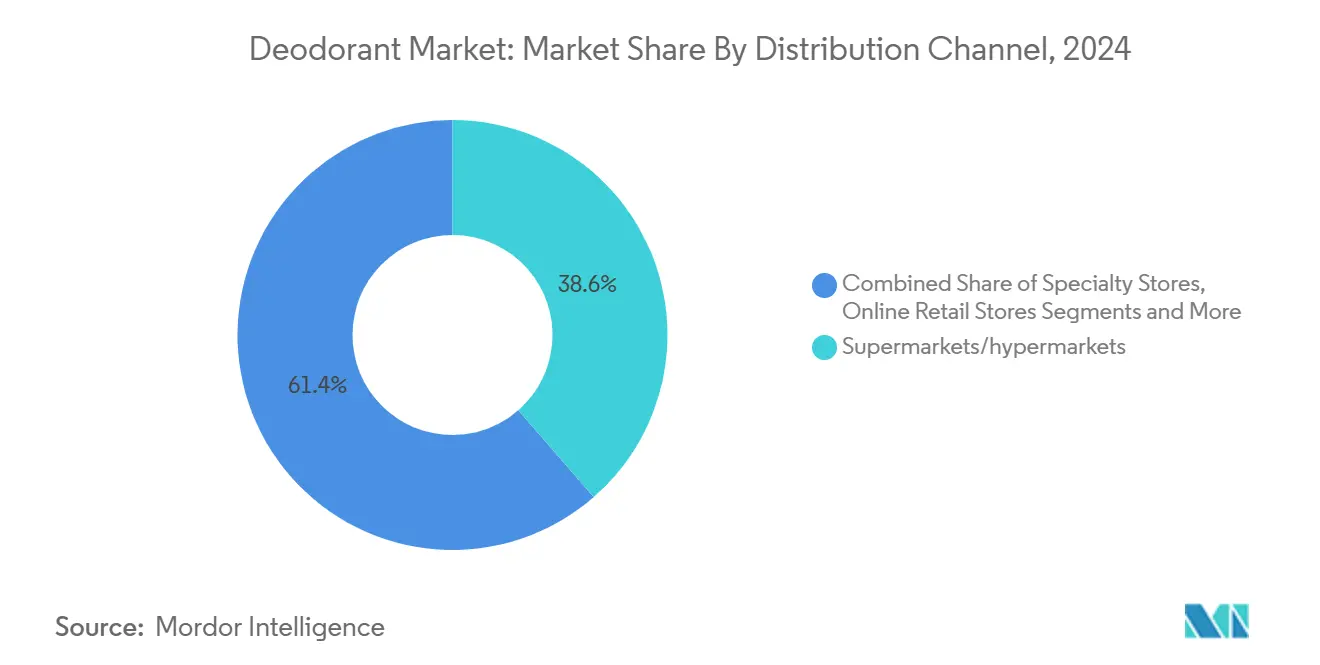

- Nach Vertriebskanälen haben Supermärkte/Hypermärkte einen Marktanteil von 38,58%, während Online-Einzelhandelsgeschäfte voraussichtlich eine CAGR von 7,96% erreichen werden.

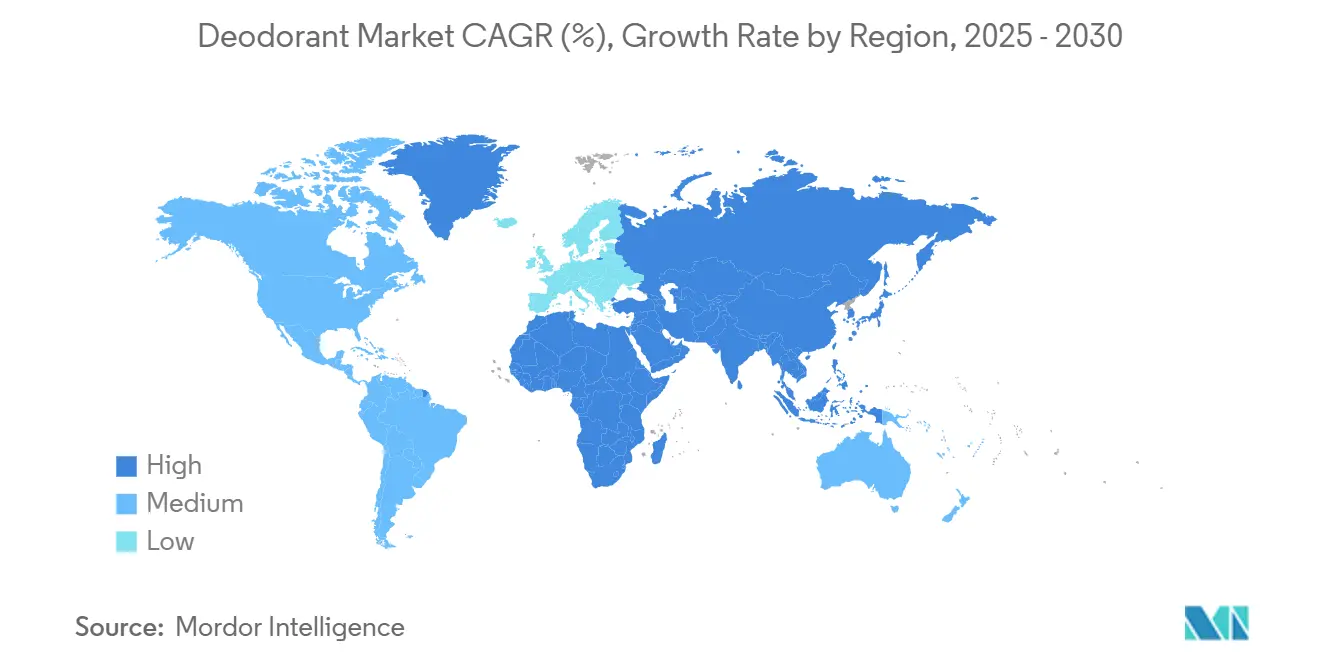

- Nach Geografie hielt Nordamerika den größten Marktanteil von 27,88%, während Asien-Pazifik voraussichtlich eine CAGR von 8,25% erreichen wird.

Globale Deodorants-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~)% Auswirkung auf Markt-CAGR | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Natürliche und Clean-Label-Formulierung | +1.8% | Global, mit früher Adoption in Nordamerika & Europa | Mittelfristig (3-4 Jahre) |

| Steigendes Bewusstsein für persönliche Hygiene | +1.5% | Global, mit signifikanter Auswirkung in Schwellenmärkten | Kurzfristig (≤2 Jahre) |

| Einfluss sozialer Medien und Prominenten-Werbung | +1.0% | Global, am stärksten in Märkten mit hoher Social-Media-Durchdringung | Kurzfristig (≤2 Jahre) |

| Produktdifferenzierung bei Düften | +0.8% | Nordamerika, Europa und urbane APAC-Region | Mittelfristig (3-4 Jahre) |

| Effektive Werbe- und Marketingstrategien | +0.7% | Global, mit stärkerer Auswirkung in umkämpften Märkten | Kurzfristig (≤2 Jahre) |

| Expansion in Schwellenmärkten | +1.4% | APAC, MEA und Südamerika | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Natürliche und Clean-Label-Formulierungsverschiebung stimuliert Innovation global

Die Nachfrage nach natürlichen und Clean-Label-Formulierungen hat die Wertschöpfungskette der Deodorants-Industrie verändert und beeinflusst die Inhaltsstoffauswahl, Verpackung und Herstellungsprozesse. Verbraucherbedenken bezüglich Aluminiumverbindungen und synthetischen Konservierungsstoffen haben Unternehmen dazu veranlasst, ihre Produkte mit biotechnologisch hergeleiteten Wirkstoffen und mikrobiomfreundlichen Inhaltsstoffen zu reformulieren. Diese Veränderung hat Hersteller dazu veranlasst, in Forschung und Entwicklung alternativer natürlicher Inhaltsstoffe zu investieren, während die Produktwirksamkeit beibehalten wird. Die Transformation ist besonders in Premium-Segmenten bemerkbar, wo verbesserte Formulierungstechniken die Wirksamkeit natürlicher Deodorants erhöht haben. Unternehmen konzentrieren sich auch auf nachhaltige Verpackungslösungen und umweltfreundliche Herstellungspraktiken, um sich mit dem Clean-Label-Trend abzustimmen.

Die Einbindung pflanzlicher Inhaltsstoffe und ätherischer Öle in Deodorants hat zugenommen, da Hersteller auf die Verbrauchernachfrage nach natürlichen Alternativen reagieren, die ihre Wirksamkeit beibehalten. Diese Verschiebung spiegelt breitere Branchentrends hin zu nachhaltigen und natürlichen Formulierungen wider, wobei Hersteller in Forschung und Entwicklung investieren, um wirksame pflanzenbasierte Alternativen zu schaffen. Zum Beispiel stellte Totem Eco, eine vollnatürliche Körperpflegemarke, im Mai 2023 eine neue Linie von Deodorant-Stiften vor, die jetzt frei von Bikarbonat sind und mit australischen botanischen ätherischen Ölen angereichert sind. Die Produkte werden unter Verwendung pflanzlicher und natürlicher Inhaltsstoffe formuliert. Das wachsende Verbraucherbewusstsein für Inhaltsstoffsicherheit und Umweltauswirkungen hat die Adoption natürlicher Wirkstoffe in Deodorants-Formulierungen weiter beschleunigt.

Steigendes Bewusstsein für persönliche Hygiene

Das wachsende Verbraucherbewusstsein für persönliche Hygiene hat Deodorants von optionalen Artikeln zu wesentlichen Körperpflegeprodukten verwandelt. Diese Transformation ist besonders in Schwellenmärkten bemerkenswert, wo sich die expandierende Mittelschichtbevölkerung umfangreichere Körperpflegepraktiken aneignet. Der Markt hat sich entwickelt, um erweiterte Funktionalität zu bieten, einschließlich Ganzkörper-Deodorants mit geruchsadaptiver Technologie für mehrere Anwendungsbereiche. Die Verbraucherpräferenzen verschieben sich hin zu Produkten, die umfassenden Schutz bieten und sich mit ihren Wellness-Zielen decken.

Als Reaktion auf die wachsende Nachfrage nach umweltfreundlichen und nachhaltigen Produkten, insbesondere bei jüngeren Verbrauchern, entwickeln und bieten Marktteilnehmer aktiv solche Produkte an. Diese Verschiebung wird durch zunehmendes Umweltbewusstsein und eine Präferenz für Produkte angetrieben, die sich mit nachhaltigen Praktiken decken, was Unternehmen dazu veranlasst, zu innovieren und ihre Angebote anzupassen, um diese Erwartungen zu erfüllen. Zum Beispiel brachte die umweltfreundliche Kosmetikmarke Respectueuse im Juni 2023 eine Deodorant-Produktlinie mit Sonocos recycelbarer EnviroStick-Verpackung auf den Markt. Die Verpackung ist angeblich vollständig recycelbar und aus starrem Papier hergestellt. Die Integration von Hygieneeigenschaften mit Hautpflegevorteilen hat eine neue Premium-Kategorie im Massenmarkt etabliert, die Produkte anbietet, die über die traditionelle Geruchskontrolle hinausgehen. Hersteller reagieren auf diese Trends, indem sie innovative Formulierungen entwickeln, die mehrere Verbraucherbedürfnisse ansprechen und gleichzeitig nachhaltige Praktiken beibehalten.

Einfluss sozialer Medien und Prominenten-Werbung

Soziale Medien haben die Art und Weise revolutioniert, wie Deodorants-Marken mit Verbrauchern in Kontakt treten, und sich von traditioneller Werbung hin zur Nutzung von Content-Erstellern verschoben, die authentische Verbindungen aufbauen. Die junge Generation weltweit nutzt soziale Medien als Medium, um Markenpopularität zu verstehen. Laut StatCounter Global Stats-Daten von 2024 nutzten 63,9% der Menschen weltweit Facebook und 13% nutzten Instagram [1]StatCounter Global, Social Media Stats Worldwide, www.statcounter.com. Die Influencer auf Social-Media-Plattformen wie TikTok, Instagram, Facebook und anderen popularisieren die Produkte und bewerben sie, um junge Zuschauer zu locken. Dieser Ansatz führte auch zu erheblichem Umsatzwachstum in Zieldemografien und hob die Wirksamkeit von mehrstufigen Influencer-Partnerschaften bei der Förderung von Verbraucherbeziehungen hervor.

Ähnlich arbeiten Marktteilnehmer zunehmend mit Influencern zusammen, um neue Produkte zu lancieren und die Markensichtbarkeit zu erhöhen. Zum Beispiel arbeitete Dove Men+Care im Januar 2025 mit dem ehemaligen NFL-Laufback Marshawn Lynch zusammen, um seine Whole Body Deodorant Spray-Kollektion einzuführen. Diese Zusammenarbeit zielt darauf ab, die neueste Deodorant-Duftpalette der Marke durch verschiedene Marketingkampagnen und Werbemaßnahmen zu fördern. Solche Partnerschaften zeigen die wachsende Bedeutung des Influencer-Marketings bei der Steigerung des Produktbewusstseins und der Verbraucherinteraktion.

Produktdifferenzierung in Bezug auf Duft

Duft ist zu einem wichtigen Differenzierungsmerkmal im Deodorants-Markt geworden, da Marken Premium-Duftansätze integrieren, um ihre Produkte über die grundlegende Funktionalität hinaus zu verbessern. Massen-Deodorants weisen jetzt komplexe Duftprofile und Gourmand-Düfte auf, was eine Verschmelzung zwischen Körperpflege- und Duftkategorien anzeigt. Diese Entwicklung spiegelt veränderte Verbraucherpräferenzen und eine wachsende Nachfrage nach anspruchsvollen olfaktorischen Erfahrungen in Alltagsprodukten wider. Premium-Marken wie Aesop und Salt & Stone positionieren Deodorants von Hygieneprodukten zu Schönheitsprodukten durch raffinierte Düfte und ästhetische Verpackung neu.

Die Transformation erstreckt sich auf Produktformulierungen, wobei natürliche Inhaltsstoffe und innovative Duftkombinationen zunehmend verbreitet werden. Diese Verschiebung in der Produktpositionierung betont die sensorische Erfahrung anstelle traditioneller Leistungsansprüche und ermöglicht höhere Preispunkte und erhöhte Markentreue in einer historisch funktionsorientierten Kategorie. Der Trend hat auch Produktentwicklungsstrategien beeinflusst, wobei Hersteller in fortschrittliche Dufttechnologien und nachhaltige Duftlösungen investieren, um den sich entwickelnden Marktanforderungen gerecht zu werden. Zum Beispiel brachte Dove im Mai 2024 eine Reihe neuer aluminium- und parabenfreier Deodorant-Stifte auf den Markt, die in verschiedenen Düften wie Gurke, Kokosnuss, Lavendel, Himbeere und Rose erhältlich sind.

Hemmnis-Auswirkungsanalyse

| Hemmnisse | (~)% Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verbreitung gefälschter Produkte | -0.9% | Schwellenmärkte in Asien-Pazifik, Naher Osten und Afrika sowie Südamerika | Mittelfristig (3-4 Jahre) |

| Gesundheitsbedenken bezüglich chemischer Inhaltsstoffe | -1.2% | Global, mit stärkster Auswirkung in entwickelten Märkten | Langfristig (≥5 Jahre) |

| Preissensibilität bei Verbrauchern | -0.8% | Global, am ausgeprägtesten in Schwellenmärkten | Kurzfristig (≤2 Jahre) |

| Intensiver Marktwettbewerb | -0.7% | Global, am stärksten in gesättigten Märkten | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung gefälschter Produkte

Der steigende Wert etablierter Deodorants-Marken hat Fälscher angezogen, insbesondere in Schwellenmärkten mit schwachen Durchsetzungssystemen. Gefälschte Produkte schädigen den legitimen Markenwert und schaffen Gesundheitsrisiken für Verbraucher durch die Verwendung nicht regulierter Inhaltsstoffe und schlechter Herstellungsstandards. Das Vorhandensein schädlicher Chemikalien und Verunreinigungen in gefälschten Deodorants kann Hautreizungen, allergische Reaktionen und andere negative Gesundheitseffekte verursachen. Dieses Problem ist in E-Commerce-Kanälen prominent, wo die Produktverifizierung schwierig ist und preisbewusste Verbraucher versehentlich gefälschte Produkte kaufen können. Der Anstieg von Drittanbietern und grenzüberschreitenden E-Commerce-Plattformen hat es zunehmend schwierig gemacht, Produkte in der gesamten Vertriebskette zu verfolgen und zu authentifizieren.

Während große Hersteller Authentifizierungstechnologien und Verbraucherbewusstseinsprogramme implementieren, schafft das Wachstum der Online-Distribution weiterhin Schwachstellen in der Lieferkette. Die finanziellen Auswirkungen umfassen reduzierte Verkäufe, beschädigten Markenruf und höhere Sicherheitskosten, die die Branchenprofitabilität in betroffenen Märkten beeinträchtigen. Unternehmen müssen in Anti-Fälschungsmaßnahmen investieren, einschließlich holografischer Etiketten, QR-Codes und Blockchain-Verfolgungssystemen. Zusätzlich arbeiten Hersteller mit lokalen Behörden und E-Commerce-Plattformen zusammen, um die Durchsetzung zu stärken und gefälschte Angebote zu entfernen, obwohl diese Bemühungen erhebliche Ressourcen und kontinuierliche Überwachung erfordern.

Gesundheitsbedenken bezüglich chemischer Inhaltsstoffe

Wissenschaftliche Erkenntnisse und regulatorische Prüfung lenken die Deodorants-Industrie in Richtung sichererer Alternativen. Forschung hat potenzielle Gesundheitsrisiken im Zusammenhang mit Aluminiumverbindungen, Parabenen und synthetischen Konservierungsstoffen aufgezeigt. Diese Erkenntnisse haben das Verbraucherverhalten erheblich beeinflusst und einen Anstieg der Nachfrage nach reformulierten Produkten angetrieben, die Sicherheit und Gesundheit priorisieren. Mit wachsendem Bewusstsein steht die Industrie unter zunehmendem Druck zu innovieren und sich entwickelnde Verbrauchererwartungen zu erfüllen.

Als Reaktion auf verschärfte Vorschriften für schädliche Inhaltsstoffe übernehmen Unternehmen transparente Inhaltsstoffrichtlinien und reformulieren ihre Produkte, um einen Wettbewerbsvorteil zu erlangen. Diese Verschiebung hat zu erhöhten Investitionen in Forschung und Entwicklung für natürliche Alternativen geführt. Viele Hersteller arbeiten mit Biotechnologieunternehmen zusammen, um innovative Lösungen zu schaffen. Der Markt erlebt einen Anstieg von Produkten mit organischen Verbindungen, ätherischen Ölen und mineralbasierten Inhaltsstoffen, was die wachsende Verbraucherpräferenz für natürliche und nachhaltige Körperpflegeoptionen widerspiegelt.

Segmentanalyse

Nach Produkttyp: Sprays dominieren, während Roll-ons an Schwung gewinnen

Sprays halten die dominierende Position im Deodorants-Markt mit einem Anteil von 48,59% im Jahr 2024, da Verbraucher ihre einfache Anwendung und Wirksamkeit schätzen. Die Popularität des Spray-Formats beruht auf seinen schnell trocknenden Eigenschaften, der breiten Abdeckungsfläche und der Fähigkeit, schwer erreichbare Bereiche zu erreichen. Zusätzlich bietet die Kompatibilität des Formats sowohl mit wasser- als auch alkoholbasierten Formulierungen den Herstellern Flexibilität in der Produktentwicklung. Roll-on-Deodorants erleben die höchste Wachstumsrate mit einer erwarteten CAGR von 6,86% von 2025 bis 2030, angetrieben durch ihre Bequemlichkeit und präzisen Anwendungsmerkmale. Der kontrollierte Abgabemechanismus des Formats reduziert Produktverschwendung und spricht umweltbewusste Verbraucher an. NIVEAs Männer-Roll-on-Produktlinienerweiterung nach Kanada im April 2024 zeigt die wachsende Akzeptanz dieses Formats in verschiedenen Verbrauchersegmenten. Der Erfolg von Roll-ons wird weiter durch Innovationen in der Kugellager-Technologie und auslaufsicherer Verpackung unterstützt.

Creme-Deodorants nehmen eine konstante Marktposition ein und ziehen hauptsächlich Verbraucher mit empfindlicher Haut aufgrund ihrer feuchtigkeitsspendenden Vorteile an. Diese Produkte enthalten oft natürliche Inhaltsstoffe und hautpflegende Wirkstoffe, wodurch sie für Benutzer mit dermatologischen Bedenken geeignet sind. Das Creme-Format ermöglicht auch höhere Konzentrationen von Wirkstoffen und bietet langanhaltenden Schutz. Alternative Formate, einschließlich Tüchern und festen Stiften, umfassen ein kleines, aber sich ausweitendes Marktsegment, das spezifische Verbraucheranforderungen anspricht. Tücher bedienen den mobilen Lebensstil und Reisemarkt, während feste Stifte präzise Anwendung und minimale Rückstände bieten.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtkauf verfügbar sein

Nach Kategorie: Massenprodukte führen, während Premium-Segment beschleunigt

Massenprodukte dominierten den Deodorants-Markt 2024 mit einem Anteil von 68,46% und nutzten ihre Zugänglichkeit und ihr Wertversprechen, um breite Verbraucherakzeptanz in verschiedenen demografischen Segmenten zu erhalten. Jedoch übertrifft das Premium-Segment den Gesamtmarkt mit einer prognostizierten CAGR von 7,24% von 2025-2030, was die zunehmende Bereitschaft der Verbraucher widerspiegelt, in hochwertigere Formulierungen und anspruchsvolle Düfte zu investieren. Dieser Premiumisierungs-Trend ist in den strategischen Zügen traditioneller Massen-Marktspieler wie L'Oréal und Unilever ersichtlich, die höherpreisige Angebote einführen, um dieses wachsende Segment zu erfassen. Unilevers Dove Whole Body Deodorants, mit USD 11,99 bepreist im Vergleich zu USD 6,99 für Standard-Angebote, veranschaulichen diese gehobene Verschiebung.

Die sich verringernde Kluft zwischen Massen- und Prestige-Schönheitsprodukten verändert die Kategoriedynamik, da Verbraucher zunehmend Wirksamkeit und ergebnisorientierte Angebote über traditionelle preisbasierte Segmentierung priorisieren. Marken wie Aesop und Salt & Stone verwandeln Deodorant von einer Hygiene-Notwendigkeit zu einem Schönheitsprodukt durch anspruchsvolle Duftentwicklung und Design-Ästhetik und schaffen neue Premium-Preispunkte in der Kategorie. Diese Entwicklung deutet darauf hin, dass die traditionelle Binärität von Masse versus Premium einem nuancierteren Spektrum von Angeboten weicht, die Eigenschaften aus beiden Kategorien kombinieren, um spezifische Verbraucherbedürfnisse zu erfüllen.

Nach Inhaltsstoff: Natürlich/Bio gewinnt gegenüber konventionellen Formulierungen

Konventionelle/synthetische Inhaltsstoffe behielten ihre dominierende Position 2024 mit einem Marktanteil von 73,44% bei und profitierten von etablierter Herstellungsinfrastruktur und Verbrauchervertrautheit mit traditionellen Formulierungen. Jedoch erlebt das natürliche/biologische Segment beschleunigtes Wachstum mit 7,54% CAGR (2025-2030) und übertrifft den Gesamtmarkt, da Verbraucher zunehmend Inhaltsstoffsicherheit und Umweltnachhaltigkeit priorisieren. Diese Verschiebung wird durch Innovationen in natürlichen antimikrobiellen Wirkstoffen und Geruchskontrolltechnologien unterstützt, die die Wirksamkeitslücke zu konventionellen Formulierungen schließen.

Die Formulierungslandschaft entwickelt sich schnell mit der Einführung biotechnologisch hergeleiteter Wirkstoffe und mikrobiomfreundlicher Inhaltsstoffe, die die Leistung natürlicher Deodorants verbessern. Wichtige Innovationen umfassen pflanzenbasierte Antimikrobika, pH-Modulatoren und präbiotische/postbiotische Komplexe, die die Hautgesundheit unterstützen und gleichzeitig wirksame Geruchskontrolle bieten. Zum Beispiel brachte Zion Health Inc. im Februar 2025 Claydry Bold Vegan Deodorant - Original auf den Markt, ein aluminiumfreies Deodorant, das Geruchsschutz und Hautpflege bietet. Diese Fortschritte adressieren historische Wirksamkeitsbedenken, die die Adoption natürlicher Deodorants begrenzten, und könnten die Wachstumstrajektorie des Segments beschleunigen, da Leistungsparität mit konventionellen Produkten erreicht wird.

Nach Vertriebskanal: Traditioneller Einzelhandel führt, während E-Commerce steigt

Im Jahr 2024 dominieren Supermärkte und Hypermärkte den Markt mit einem Anteil von 38,58% und nutzen ihre umfangreiche physische Präsenz und die Bequemlichkeit des One-Stop-Shoppings. Fachgeschäfte behalten eine bedeutende Position bei, indem sie kuratierte Auswahlen und fachkundige Beratung anbieten, insbesondere für Premium- und natürliche Deodorant-Produkte. Das Segment "andere Vertriebskanäle", einschließlich Direct-to-Consumer-Modellen und Abonnementdiensten, entwickelt sich als strategische Avenue für Marken, um direkte Beziehungen zu Kunden aufzubauen. Diese Kanäle ermöglichen es Marken, persönlicher mit Verbrauchern zu interagieren und Loyalität durch maßgeschneiderte Angebote zu fördern.

Online-Einzelhandel ist der am schnellsten wachsende Vertriebskanal und wird voraussichtlich mit einer CAGR von 7,96% von 2025 bis 2030 expandieren, wodurch die Art und Weise, wie Verbraucher Deodorants entdecken und kaufen, grundlegend verändert wird. Die anhaltende digitale Transformation im Einzelhandel schafft neue Möglichkeiten für personalisiertes Marketing und Produktentdeckung innerhalb der Deodorant-Kategorie. Diese technologische Entwicklung ermöglicht es Marken, individualisierte Einkaufserlebnisse kanalübergreifend zu schaffen und die traditionellen Grenzen zwischen physischem und digitalem Einzelhandel zu verwischen. Infolgedessen definiert die Integration von Technologie das Verbraucherengagement neu und treibt Innovation im Deodorants-Markt voran.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtkauf verfügbar sein

Geografische Analyse

Nordamerika dominiert den globalen Deodorants-Markt mit einem Anteil von 27,88% im Jahr 2024, hauptsächlich zurückzuführen auf hohe verfügbare Einkommen und starkes Verbraucherbewusstsein für Körperpflegeprodukte. Laut Statistics Canada-Daten von 2024 betrug das verfügbare Haushaltseinkommen Kanadas USD 1.709.311 [2]Statistics Canada, Household Disposable Income in Canada, www.statcan.gc.ca. Der regionale Markt zeigt eine deutliche Verschiebung hin zu Premium-Produkten, wobei Verbraucher aktiv natürliche Inhaltsstoffe und anspruchsvolle Düfte suchen. Dieser Trend ist besonders in urbanen Gebieten ersichtlich, wo Verbraucher eine erhöhte Bereitschaft zeigen, in hochwertige Körperpflegeprodukte zu investieren. Der Markt profitiert auch von robuster Einzelhandelsinfrastruktur, umfangreicher Produktverfügbarkeit und effektiven Marketingkampagnen, die Produktinnovation und Lifestyle-Vorteile betonen.

Asien-Pazifik zeigt das höchste Wachstumspotenzial mit einer prognostizierten CAGR von 8,25% für 2025-2030, angetrieben durch steigende verfügbare Einkommen, schnelle Urbanisierung und wachsende Adoption westlicher Körperpflegeroutinen. Die Markttransformation der Region ist durch eine bemerkenswerte Verschiebung hin zu Premium- und natürlichen Produkten charakterisiert, wobei einheimische Marken erfolgreich Marktanteile gewinnen, indem sie spezifische lokale Präferenzen und kulturelle Anforderungen adressieren. Internationale Unternehmen passen ihre Produktportfolios und Marketingstrategien aktiv an, um den sich entwickelnden Verbraucheranforderungen in der Region gerecht zu werden. E-Commerce-Plattformen, insbesondere JD.com, sind instrumentell für die Marktexpansion geworden und bieten bequemen Zugang zu einer breiten Produktpalette und tragen erheblich zum Wachstum der Online-Körperpflegeverkäufe bei. Der digitale Marktplatz hat auch eine breitere Marktdurchdringung in Tier-2- und Tier-3-Städten ermöglicht.

Europa behält eine substanzielle Marktpräsenz bei, die sich durch starkes Umweltbewusstsein und strenge regulatorische Rahmen auszeichnet, die natürliche und nachhaltige Produkte fördern. Die regionalen Verbraucher zeigen zunehmende Präferenz für umweltfreundliche Verpackungen und biologische Inhaltsstoffe. Der Verbrauch von Körperpflegeprodukten steigt im Land, wodurch die Nachfrage nach Deodorants steigt. Laut Office for National Statistics (UK)-Daten von 2024 betrugen die Verbraucherausgaben für Körperpflege im Vereinigten Königreich GBP 41,9 Milliarden [3]Office for National Statistics (UK), Consumer spending on personal care in the United Kingdom (UK), www.ons.gov.uk. Der Nahe Osten und Afrika sowie Südamerika repräsentieren Schwellenmärkte mit erheblichem Wachstumspotenzial, angetrieben durch steigende Urbanisierungsraten und wachsendes Bewusstsein für persönliche Hygienepraktiken. Brasilien führt den südamerikanischen Markt mit unterschiedlichen Verbraucherpräferenzen für Düfte und innovative Produktformulierungen an, während Saudi-Arabien das Wachstum im Nahen Osten anführt, beeinflusst durch kulturelle Präferenzen und steigende verfügbare Einkommen. Die globale Reichweite des Deodorants-Marktes wird durch Unilevers Leistung veranschaulicht, die 2024 zweistelliges Wachstum in ihrer Deodorants-Kategorie erzielte, wobei die Marken Rexona und Axe starke Leistungen in mehreren Regionen zeigten, insbesondere in Schwellenmärkten.

Wettbewerbslandschaft

Multinationale Konsumgüterriesen dominieren den Deodorants-Markt, aber eine neue Welle spezialisierter natürlicher und Premium-Marken entsteht. Der Markt bietet erhebliche Chancen in personalisierten Formulierungen und nachhaltigen Verpackungslösungen. Wiederbefüllbare Systeme gewinnen insbesondere an Zugkraft, da sie die Umweltauswirkungen reduzieren und gleichzeitig wiederkehrendes Umsatzpotenzial bieten. Zusätzlich stören digital-native Marken den Markt, indem sie Direct-to-Consumer-Modelle nutzen, um starke Gemeinschaftsverbindungen aufzubauen und wertvolle Verbrauchereinblicke für schnelle Produktinnovation zu sammeln.

Technologie wird zu einem entscheidenden Wettbewerbsvorteil, wobei KI-gesteuerte Innovationen sowohl Produktentwicklung als auch Marketingstrategien transformieren. Unilever veranschaulicht diesen Trend, indem es maschinelles Lernen nutzt, um Daten zu analysieren und aufkommende Verbraucherbedürfnisse zu identifizieren. Dieser Ansatz hat zur Entwicklung von Produkten wie dem Axe A.I.-Deodorant geführt, speziell für Gen Z-Verbraucher entwickelt. Durch die Optimierung von Inhaltsstoffen und die Anpassung von Vorteilen zeigt das Unternehmen, wie datenzentrierte Strategien spezifische Marktanforderungen effektiv adressieren können.

Zusätzlich zur Produktinnovation bleibt Nachhaltigkeit ein Hauptfokus für Unternehmen im Deodorants-Markt. Organisationen wie Beiersdorf fördern umweltbewusste Verpackungslösungen und integrieren recyceltes Aluminium und reduzieren die Materialverwendung in ihren Produkten. Diese Bemühungen stehen im Einklang mit der wachsenden Verbraucherpräferenz für umweltfreundliche Optionen. Durch die Integration von Technologie und Nachhaltigkeit positionieren sich Unternehmen, um sich entwickelnde Verbrauchererwartungen zu erfüllen und gleichzeitig einen Wettbewerbsvorteil im Markt zu behalten.

Deodorants-Branchenführer

-

Unilever PLC

-

Procter & Gamble Company

-

Maxingvest AG (Beiersdorf AG)

-

The Estee Lauder Companies Inc.

-

L'Oréal SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Unilever arbeitete mit dem ehemaligen NFL-Spieler Marshawn Lynch zusammen, um zwei Dove Men+Care Ganzkörper-Deodorant-Sprays zu lancieren: Marine + Blue Cypress und Fig + Suede. Die Deodorants enthalten Glycerin für die Hautpflege und Zink für die Geruchskontrolle und bieten Ganzkörperschutz gegen Körpergeruch.

- Januar 2025: Unilever führte Sure Whole Body Deodorant und Lynx Lower Body Spray ein. Diese Produkte sind für mehrere Körperbereiche konzipiert und integrieren Unilevers geruchsadaptive Technologie, die auf verschiedene Arten von Körpergerüchen reagiert.

- Dezember 2024: Die Marke Degree brachte eine neue Linie von Ganzkörper-Deodorants für Männer und Frauen auf den Markt. Das Produkt verfügt über geruchsadaptive Technologie, die 72-Stunden-Schutz bietet. Die Produkte sind aluminiumfrei und dermatologisch getestet.

- April 2024: NIVEA Men erweiterte sein Deodorant-Portfolio durch die Einführung des Cool Kick Roll-on-Deodorants in Kanada und erweiterte seine Produktpalette von Frauen- auf Männerpflege durch eine globale Partnerschaft mit Real Madrid.

Globaler Deodorants-Marktbericht Umfang

Der Begriff "Deodorant" bezieht sich auf eine Substanz, die auf die Haut aufgetragen wird, um den unangenehmen Geruch zu verhindern oder zu maskieren, der durch den Abbau von Schweiß durch Bakterien entsteht, beispielsweise in den Achselhöhlen, Füßen oder der Leiste.

Der globale Deodorants-Markt ist nach Produkttyp, Inhaltsstoff, Kategorie, Vertriebskanälen und Geografie segmentiert. Nach Produkttyp ist der Markt in Sprays, Cremes, Roll-ons und andere segmentiert. Nach Kategorie ist der Markt in die Massen- und Premium-Segmente unterteilt. Nach Inhaltsstoffen ist der Markt in konventionell/synthetisch und natürlich/biologisch segmentiert. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert. Der Markt ist nach Geografie in Nordamerika, Europa, Asien, Südamerika sowie Naher Osten und Afrika segmentiert. Die Marktgröße wurde in Werten in USD für alle oben genannten Segmente durchgeführt.

| Sprays |

| Cremes |

| Roll-on |

| Andere Produkttypen |

| Premium-Produkte |

| Massenprodukte |

| Konventionell/Synthetisch |

| Natürlich/Biologisch |

| Supermärkte/Hypermärkte |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Spanien | |

| Niederlande | |

| Italien | |

| Schweden | |

| Polen | |

| Belgien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Thailand | |

| Singapur | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Kolumbien | |

| Peru | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Nigeria | |

| Saudi-Arabien | |

| Ägypten | |

| Marokko | |

| Rest von Naher Osten und Afrika |

| Nach Produkttyp | Sprays | |

| Cremes | ||

| Roll-on | ||

| Andere Produkttypen | ||

| Nach Kategorie | Premium-Produkte | |

| Massenprodukte | ||

| Inhaltsstoff | Konventionell/Synthetisch | |

| Natürlich/Biologisch | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Spanien | ||

| Niederlande | ||

| Italien | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Thailand | ||

| Singapur | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Kolumbien | ||

| Peru | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Nigeria | ||

| Saudi-Arabien | ||

| Ägypten | ||

| Marokko | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle globale Deodorants-Markt?

Der globale Deodorants-Markt wird sich voraussichtlich von USD 26,65 Milliarden im Jahr 2025 auf USD 36,43 Milliarden bis 2030 ausweiten und dabei mit einer CAGR von 6,46% voranschreiten.

Welcher Deodorant-Produkttyp verkauft sich am meisten?

Sprays sind das größte Segment mit einem Marktanteil von 48,59% im Jahr 2024. Roll-on-Deodorants sind der am schnellsten wachsende Produkttyp mit 6,86% CAGR (2025-2030).

Sind natürliche Deodorants so wirksam wie konventionelle Optionen?

Fortschritte in pflanzlichen Antimikrobika und Enzymtechnologien haben die meisten Leistungslücken geschlossen, wodurch hochwertige natürliche Deodorants bei der Geruchskontrolle vergleichbar sind.

Warum gewinnen Ganzkörper-Deodorants an Zugkraft?

Verbraucher suchen mehrbeinreichigen Geruchsschutz, insbesondere in warmen Klimazonen, und Marken reagierten mit pH-ausgewogenen Formeln, die für Achselhöhlen, Füße und Intimzonen sicher sind.

Seite zuletzt aktualisiert am: