Marktgröße für milchfreies Eis

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 1.83 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 3.25 Milliarden US-Dollar |

|

|

Größter Anteil nach Vertriebskanal | Off-Trade |

|

|

CAGR (2024 - 2029) | 13.45 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für milchfreies Eis

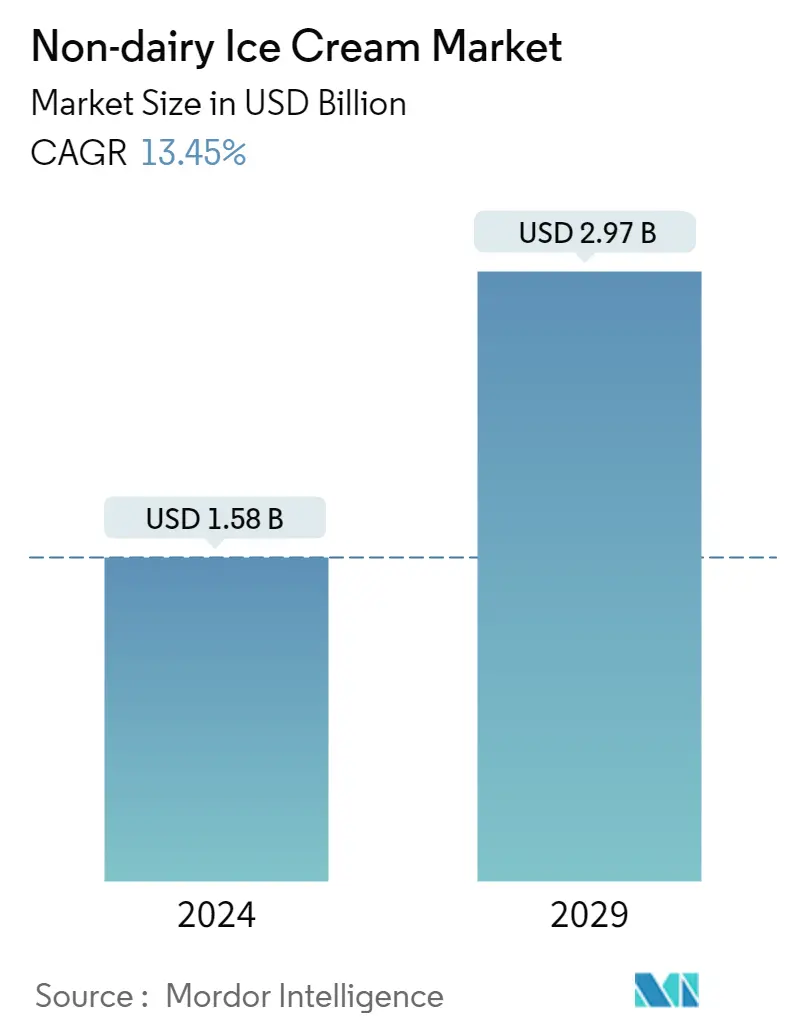

Die Marktgröße für milchfreies Speiseeis wird im Jahr 2024 auf 1,58 Milliarden US-Dollar geschätzt und soll bis 2029 2,97 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,45 % im Prognosezeitraum (2024–2029) entspricht.

Bedeutende Verkäufe über Supermärkte und Online-Shops steigern den Segmentumsatz über den Off-Trade-Kanal

- Die Nachfrage der Verbraucher, mehr pflanzliches Eis über den Lebensmitteleinzelhandel (Off-Trade) zu kaufen, war im Jahr 2020 enorm, mit einem Anstieg von 15,68 %. Das milchfreie Eis verzeichnete im Jahr 2023 eine Gesamtwachstumsrate von 50,51 % im Vergleich zu 2020. Dies veranschaulicht einen nachhaltigen Anstieg in den letzten Jahren und zeigt die unglaublichen Möglichkeiten, die Marken in jedem Bereich des Geschäfts und auf allen Online-Plattformen bieten.

- Die Region verfügt jedoch nicht über einen nennenswerten Markt für den Gastronomiekanal und befindet sich in der Region in einem unterentwickelten Stadium. Verbraucher essen pflanzliche Milchprodukte in einer bestimmten Menge und bevorzugen es, zu Hause zu essen, und tendieren seltener dazu, in einem Restaurant oder Gastronomiebetrieb zu essen. Zahlreiche Branchen sind von der Verlagerung der Verbraucherpräferenz hin zu bewussten und gesunden Lebensgewohnheiten betroffen, da Verbraucher versuchen, bessere Alternativen zu herkömmlichen Produkten zu finden. Die Verbreitung der veganen Kultur und der Einfluss sozialer Medien sind die Schlüsselfaktoren. Ubud, Indonesien, hatte im April 2021 den höchsten Anteil an vegan-freundlichen Restaurants, wobei etwa 38 % aller in der Stadt ansässigen Restaurants vegane Küche anboten, gefolgt von Edinburgh, Schottland (Vereinigtes Königreich) mit etwa 33 %.

- Der Online-Kanal wird voraussichtlich der am schnellsten wachsende Vertriebskanal im Off-Trade-Segment sein. Es wird prognostiziert, dass im Prognosezeitraum eine CAGR von 18,25 % verzeichnet wird. Bequemlichkeit ist die Hauptmotivation für 61,1 % der Käufer, die dazu übergegangen sind, mehr Lebensmittel online einzukaufen. Dieses Wachstum ist auf die steigende Zahl der Smartphone-Nutzer zurückzuführen, die im Jahr 2023 voraussichtlich 6,92 Milliarden betragen wird, also 86,29 % der Weltbevölkerung.

Steigender Konsum von milchfreiem Speiseeis in Nordamerika und Europa beflügelt den Markt

- Der Markt für milchfreies Speiseeis verzeichnete im Jahr 2022 eine Wachstumsrate von 17,7 % im Vergleich zu 2021. Das Gesundheitsbewusstsein der Verbraucher und die zunehmende Vorliebe für vegane Produkte treiben den globalen Markt für milchfreies Speiseeis voran.

- Nordamerika dominiert den Markt für milchfreies Speiseeis. Im Jahr 2022 entfielen auf die Region 55,3 % des Anteils, und der Verkaufswert von milchfreiem Eis wird im Jahr 2025 voraussichtlich um 33,5 % steigen Interesse an milchfreien Desserts und der deutlichen Verbesserung des veganen Eisangebots in Bezug auf Zugänglichkeit, Textur und Geschmack.

- Europa ist die zweitgrößte Region für den Verkauf von milchfreiem Speiseeis. In Europa wächst die Zahl der Veganer und mehr als die Hälfte der Bevölkerung will den Fleischkonsum reduzieren und sieht sich als Flexitarier. Im Jahr 2021 waren 2,6 Millionen Verbraucher in der Region Veganer, was 3,2 % der Bevölkerung entspricht. Fast 75 Millionen europäische Verbraucher kauften im selben Jahr vegane Lebensmittel. Dadurch stieg der Gesamtverkaufswert von milchfreiem Speiseeis in Europa von 378,1 Millionen US-Dollar im Jahr 2021 auf 479,02 Millionen US-Dollar im Jahr 2022.

- Da die Zahl der Eisdielen weltweit zunimmt, wird im Prognosezeitraum mit einem Anstieg der Nachfrage nach milchfreiem Eis gerechnet. Baskin-Robbins, Dairy Queen, Haagen-Dazs und Wall's sind einige der großen, weltweit tätigen, milchfreien Eisdielen. Baskin-Robbins ist die weltweit größte Kette veganer Eisspezialitäten. Im Jahr 2022 verfügte das Unternehmen über mehr als 7.500 Filialen in rund 50 Ländern, während Dairy Queen über mehr als 6.000 Filialen in den USA, Kanada und 18 weiteren Ländern verfügte.

Globale Markttrends für milchfreies Speiseeis

- Die zunehmende Vorliebe der Verbraucher für vegane Lebensmittel, die wachsende Beliebtheit veganer Ernährung und das Bewusstsein für Tierquälerei in Milchviehbetrieben treiben die Produktion von milchfreiem Eis voran und erweitern den Markt für pflanzliche Alternativen

Überblick über die milchfreie Eiscreme-Branche

Der Markt für milchfreies Speiseeis ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 80,10 % ausmachen. Die Hauptakteure auf diesem Markt sind Danone SA, Oatly Group AB, Oregon Ice Cream Company, Unilever PLC und Van Leeuwen Ice Cream (alphabetisch sortiert).

Marktführer für milchfreies Eis

Danone SA

Oatly Group AB

Oregon Ice Cream Company

Unilever PLC

Van Leeuwen Ice Cream

Other important companies include Nadamoo, The Brooklyn Creamery, Tofutti Brands Inc., WildGood.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für milchfreies Eis

- November 2022 Zusammen mit Kraft bringt Van Leeuwen ein neues Eis mit Pizzageschmack, Mozzarella und Tomatenmarmelade auf den Markt, das bei Walmart erhältlich ist.

- Oktober 2022 Van Leeuwen führt Nostalgic Ice Cream in allen Sprouts-Einzelhandelsgeschäften ein.

- September 2022 Van Leeuwen eröffnet einen Kugelladen in der Greenwich Avenue, um sein Geschäft mit veganem Eis zu erweitern.

Marktbericht für milchfreies Speiseeis – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

-

4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milchalternative - Rohstoffproduktion

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Australien

- 4.3.2 Kanada

- 4.3.3 Deutschland

- 4.3.4 Mexiko

- 4.3.5 Großbritannien

- 4.3.6 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Vertriebsweg

- 5.1.1 Off-Trade

- 5.1.1.1 Convenience-Stores

- 5.1.1.2 Online Einzelhandel

- 5.1.1.3 Fachhändler

- 5.1.1.4 Supermärkte und Verbrauchermärkte

- 5.1.1.5 Andere (Lagerclubs, Tankstellen usw.)

-

5.2 Region

- 5.2.1 Asien-Pazifik

- 5.2.1.1 Nach Vertriebskanal

- 5.2.1.2 Australien

- 5.2.2 Europa

- 5.2.2.1 Nach Vertriebskanal

- 5.2.2.2 Belgien

- 5.2.2.3 Frankreich

- 5.2.2.4 Deutschland

- 5.2.2.5 Italien

- 5.2.2.6 Niederlande

- 5.2.2.7 Spanien

- 5.2.2.8 Großbritannien

- 5.2.2.9 Rest von Europa

- 5.2.3 Naher Osten

- 5.2.3.1 Nach Vertriebskanal

- 5.2.3.2 Saudi-Arabien

- 5.2.3.3 Vereinigte Arabische Emirate

- 5.2.4 Nordamerika

- 5.2.4.1 Nach Vertriebskanal

- 5.2.4.2 Kanada

- 5.2.4.3 Mexiko

- 5.2.4.4 Vereinigte Staaten

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Danone SA

- 6.4.2 Nadamoo

- 6.4.3 Oatly Group AB

- 6.4.4 Oregon Ice Cream Company

- 6.4.5 The Brooklyn Creamery

- 6.4.6 Tofutti Brands Inc.

- 6.4.7 Unilever PLC

- 6.4.8 Van Leeuwen Ice Cream

- 6.4.9 WildGood

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR DAIRY- UND DAIRY-ALTERNATIVE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Nichtmilch-Eiscremeindustrie

Off-Trade wird als Segment nach Vertriebskanal abgedeckt. Asien-Pazifik, Europa, Naher Osten und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Die Nachfrage der Verbraucher, mehr pflanzliches Eis über den Lebensmitteleinzelhandel (Off-Trade) zu kaufen, war im Jahr 2020 enorm, mit einem Anstieg von 15,68 %. Das milchfreie Eis verzeichnete im Jahr 2023 eine Gesamtwachstumsrate von 50,51 % im Vergleich zu 2020. Dies veranschaulicht einen nachhaltigen Anstieg in den letzten Jahren und zeigt die unglaublichen Möglichkeiten, die Marken in jedem Bereich des Geschäfts und auf allen Online-Plattformen bieten.

- Die Region verfügt jedoch nicht über einen nennenswerten Markt für den Gastronomiekanal und befindet sich in der Region in einem unterentwickelten Stadium. Verbraucher essen pflanzliche Milchprodukte in einer bestimmten Menge und bevorzugen es, zu Hause zu essen, und tendieren seltener dazu, in einem Restaurant oder Gastronomiebetrieb zu essen. Zahlreiche Branchen sind von der Verlagerung der Verbraucherpräferenz hin zu bewussten und gesunden Lebensgewohnheiten betroffen, da Verbraucher versuchen, bessere Alternativen zu herkömmlichen Produkten zu finden. Die Verbreitung der veganen Kultur und der Einfluss sozialer Medien sind die Schlüsselfaktoren. Ubud, Indonesien, hatte im April 2021 den höchsten Anteil an vegan-freundlichen Restaurants, wobei etwa 38 % aller in der Stadt ansässigen Restaurants vegane Küche anboten, gefolgt von Edinburgh, Schottland (Vereinigtes Königreich) mit etwa 33 %.

- Der Online-Kanal wird voraussichtlich der am schnellsten wachsende Vertriebskanal im Off-Trade-Segment sein. Es wird prognostiziert, dass im Prognosezeitraum eine CAGR von 18,25 % verzeichnet wird. Bequemlichkeit ist die Hauptmotivation für 61,1 % der Käufer, die dazu übergegangen sind, mehr Lebensmittel online einzukaufen. Dieses Wachstum ist auf die steigende Zahl der Smartphone-Nutzer zurückzuführen, die im Jahr 2023 voraussichtlich 6,92 Milliarden betragen wird, also 86,29 % der Weltbevölkerung.

| Off-Trade | Convenience-Stores |

| Online Einzelhandel | |

| Fachhändler | |

| Supermärkte und Verbrauchermärkte | |

| Andere (Lagerclubs, Tankstellen usw.) |

| Asien-Pazifik | Nach Vertriebskanal |

| Australien | |

| Europa | Nach Vertriebskanal |

| Belgien | |

| Frankreich | |

| Deutschland | |

| Italien | |

| Niederlande | |

| Spanien | |

| Großbritannien | |

| Rest von Europa | |

| Naher Osten | Nach Vertriebskanal |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nordamerika | Nach Vertriebskanal |

| Kanada | |

| Mexiko | |

| Vereinigte Staaten |

| Vertriebsweg | Off-Trade | Convenience-Stores |

| Online Einzelhandel | ||

| Fachhändler | ||

| Supermärkte und Verbrauchermärkte | ||

| Andere (Lagerclubs, Tankstellen usw.) | ||

| Region | Asien-Pazifik | Nach Vertriebskanal |

| Australien | ||

| Europa | Nach Vertriebskanal | |

| Belgien | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Spanien | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Vertriebskanal | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nordamerika | Nach Vertriebskanal | |

| Kanada | ||

| Mexiko | ||

| Vereinigte Staaten | ||

Marktdefinition

- Milchalternativen - Milchalternativen sind Lebensmittel, die aus pflanzlicher Milch/Ölen anstelle ihrer üblichen tierischen Produkte wie Käse, Butter, Milch, Eiscreme, Joghurt usw. hergestellt werden. Pflanzliche oder milchfreie Milchalternativen sind die schnell wachsende Alternative Segment in der neueren Lebensmittelproduktentwicklungskategorie Funktions- und Spezialgetränke auf der ganzen Welt.

- Nichtmilchbutter - Milchfreie Butter ist eine vegane Butteralternative, die aus einer Mischung pflanzlicher Öle hergestellt wird. Angesichts der zunehmenden Verbreitung alternativer Ernährungsweisen wie Vegetarismus, Veganismus und Glutenunverträglichkeit ist Pflanzenbutter ein gesunder, milchfreier Ersatz für normale Butter.

- Milchfreies Eis - Pflanzeneis ist eine wachsende Kategorie. Milchfreies Eis ist eine Dessertsorte, die ohne tierische Zutaten hergestellt wird. Dies gilt in der Regel als Ersatz für normales Eis für diejenigen, die keine tierischen oder tierischen Produkte wie Eier, Milch, Sahne oder Honig essen können oder nicht essen.

- Pflanzliche Milch - Pflanzenmilch ist ein Milchersatz, der aus Nüssen (z. B. Haselnüssen, Hanfsamen), Samen (z. B. Sesam, Walnüssen, Kokosnüssen, Cashewnüssen, Mandeln, Reis, Hafer usw.) oder Hülsenfrüchten (z. B. Soja) hergestellt wird. Pflanzenmilch wie Sojamilch und Mandelmilch erfreuen sich in Ostasien und im Nahen Osten seit Jahrhunderten großer Beliebtheit.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen