Marktgröße und Marktanteil des tschechischen Fracht- und Logistikmarktes

Analyse des tschechischen Fracht- und Logistikmarktes von Mordor Intelligenz

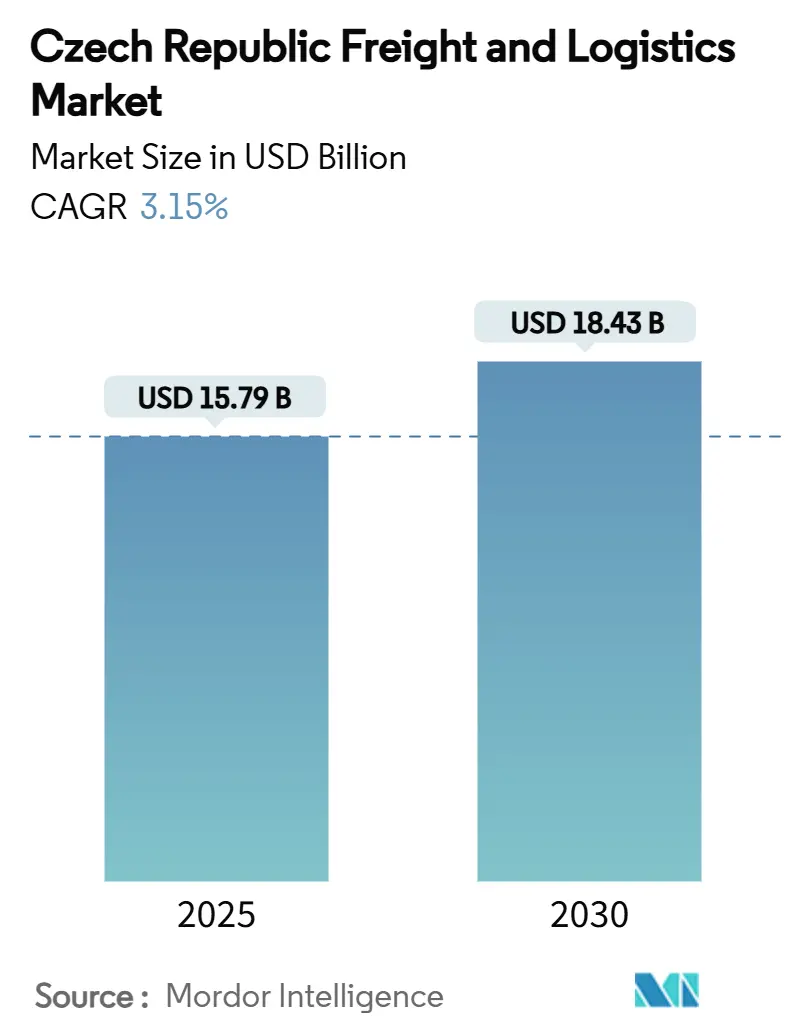

Die Größe des tschechischen Fracht- und Logistikmarktes beträgt USD 15,79 Milliarden im Jahr 2025 und wird voraussichtlich USD 18,43 Milliarden bis 2030 erreichen, mit einem prognostizierten Wachstum von 3,15% CAGR zwischen 2025-2030. Dieser Ausblick spiegelt einen reifen, aber widerstandsfähigen Sektor wider, der durch rekordverdächtige CZK 160 Milliarden (USD 7,14 Milliarden) öffentliche Ausgaben für Straßen- und Schieneninfrastruktur, expandierende Nah-Shoring-Aktivitäten deutscher und mitteleuropäischer Hersteller sowie starke e-Handel-Nachfrage gestützt wird, die den online-Einzelhandelsumsatz auf USD 8,1 Milliarden In 2025 anhob. Gleichzeitig stellen steigende Autobahnmaut, anhaltender Fahrermangel von etwa 20.000 Stellen und knappe Verfügbarkeit von Industrieimmobilien weiterhin Kostenstrukturen vor Herausforderungen, stimulieren Automatisierungsinvestitionen und lenken Fracht schrittweise In Richtung Schiene und Binnenschifffahrt. Die zentrale Lage der Tschechischen Republik an den wichtigsten TEN-V-Korridoren, gekoppelt mit dem bevorstehenden trimodalen Hub Ostrava Mosnov, erhält ihre Rolle als bevorzugtes Tor für grenzüberschreitende Verkehrsflüsse nach Deutschland, Österreich, Polen und Slowakei. Die Konsolidierung beschleunigt sich, insbesondere durch DSVs EUR 14,3 Milliarden (USD 15,78 Milliarden) Übernahme von DB Schenker, während digitale Zollplattformen, KI-gestützte Lagerhaltung und EU Grün Deal-Anreize die Wettbewerbsmaßstäbe neu gestalten[1]"Überblick: Transportnachrichten und Innovationen für 2025," Verkehrsministerium der Tschechischen Republik, md.gov.cz.

Wichtige Berichtserkenntnisse

- Nach Logistikfunktion führte der Gütertransport mit 45,56% Umsatzanteil In 2024; Kurier-, äußern- und Paketdienste (KEP) werden voraussichtlich die schnellste CAGR von 3,62% der tschechischen Fracht- und Logistikmarktgröße zwischen 2025-2030 verzeichnen.

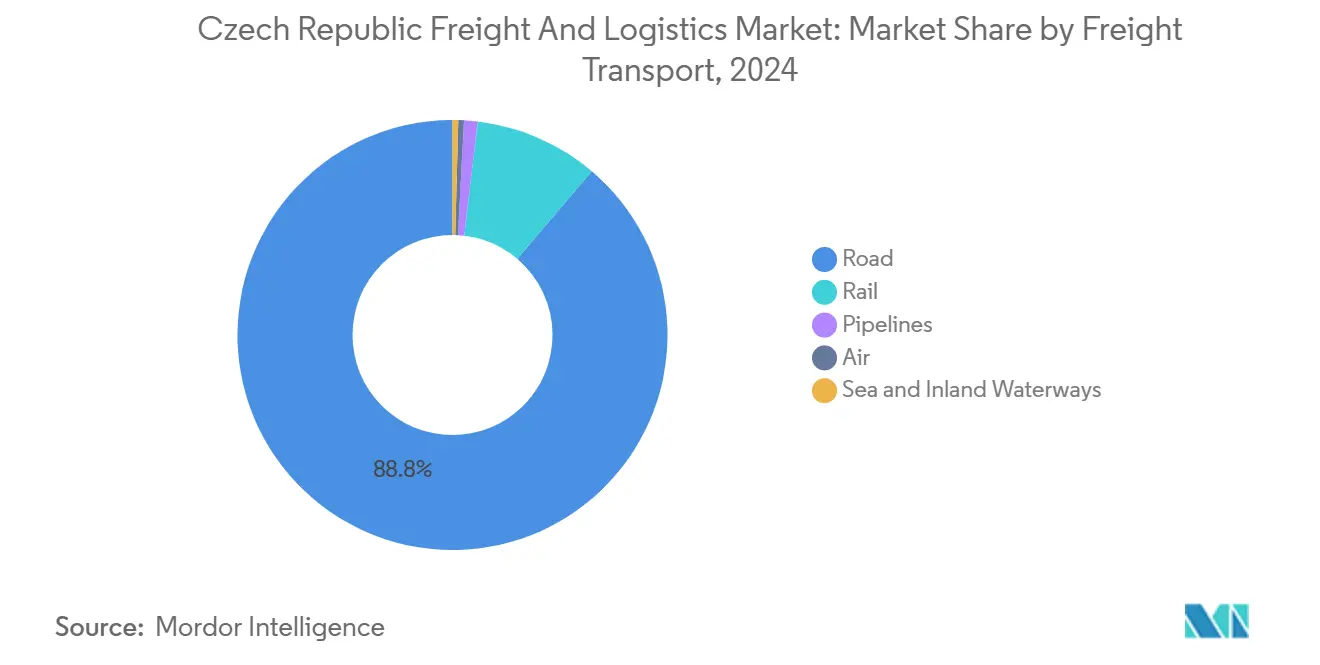

- Nach Gütertransportmodus behielt der Straßengütertransport 88,90% Anteil In 2024, während der Luftfrachtransport bereit ist, mit einer CAGR von 3,55% zwischen 2025-2030 zu expandieren.

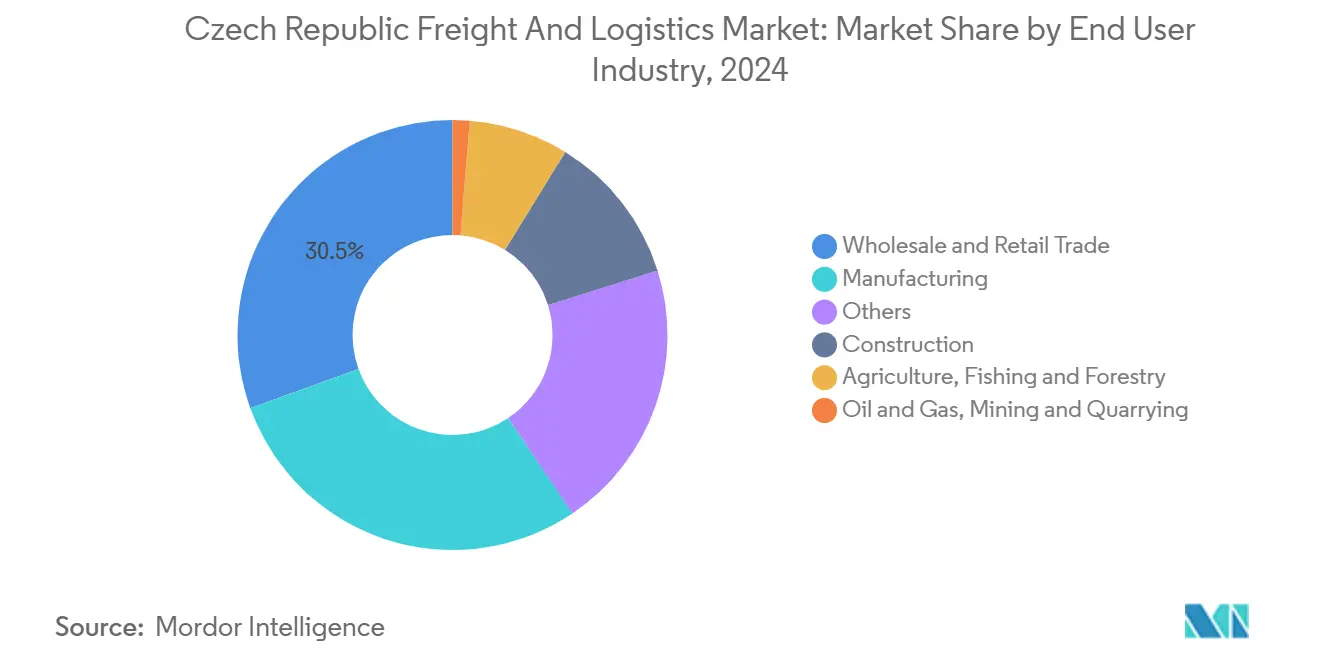

- Nach Endverbraucherindustrie hielt der Groß- und Einzelhandel 30,53% des tschechischen Fracht- und Logistikmarktanteils In 2024; das verarbeitende Gewerbe wird voraussichtlich mit einer CAGR von 3,43% zwischen 2025-2030 wachsen.

- Nach KEP-Dienstleistungstyp eroberten Inlandspakete einen Umsatzanteil von 62,84% In 2024, während internationale Pakete voraussichtlich mit einer CAGR von 3,74% zwischen 2025-2030 voranschreiten werden.

- Bei der Spedition entfiel auf die Luftfrachtspeditionen ein Umsatzanteil von 50,06% In 2024; See- und Binnenschifffahrtsspedition wird voraussichtlich mit einer CAGR von 3,34% zwischen 2025-2030 steigen.

- Nach Lager- und Lagerungstyp dominierten nicht-temperaturkontrollierte Anlagen mit 92,37% Umsatzanteil In 2024; temperaturkontrollierte Anlagen werden voraussichtlich eine CAGR von 3,40% zwischen 2025-2030 registrieren.

Trends und Einblicke im tschechischen Fracht- und Logistikmarkt

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Nah-Shoring deutscher und mitteleuropäischer Fertigungslieferketten treibt Wachstum an | +0.8% | Grenzregionen zu Deutschland und Österreich | Mittelfristig (2-4 Jahre) |

| Beschleunigte digitale Transformation und Einführung von Logistikautomatisierung | +0.6% | Prag, Brünn, landesweite Netzwerke | Kurzfristig (≤ 2 Jahre) |

| Rekord-CZK 160 Mrd. (~USD 7,14 Mrd.) öffentliches Bauwesen-Budget für Straße und Schiene (2025) | +0.5% | Nationale TEN-V-Korridore | Langfristig (≥ 4 Jahre) |

| EU Grün Deal-Subventionen unterstützen intermodalen Wandel und e-Lkw-Pilotprojekte | +0.3% | Hauptfrachtkorridore | Mittelfristig (2-4 Jahre) |

| Implementierung des digitalen Zoll-einzel-Fenster reduziert Grenzaufenthaltszeit | +0.2% | Hauptgrenzübergänge | Kurzfristig (≤ 2 Jahre) |

| Trimodaler Logistik-Hub Ostrava Mosnov zur Inbetriebnahme In 2027 vorgesehen | +0.2% | Mährisch-Schlesische Region, Spillover-Effekte In Slowakei und Polen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Near-Shoring deutscher und mitteleuropäischer Fertigungslieferketten

Deutsche Automobil- und Maschinenbauunternehmen verlagern weiterhin Komponentenproduktion innerhalb von 500 km zu OEM-Werken und leiten neue Volumina In tschechische grenzüberschreitende Routen. BMWs Logistikkomplex In Mosnov veranschaulicht diesen Zustrom, während Halbleiter- und Batterielieferanten das Modell nachahmen, um geopolitische Risiken abzusichern. Der daraus resultierende Nachfrageschub kommt Vollladungsoperateuren, Palettennetzwerken und wertschöpfender Lagerhaltung zugute, obwohl Prognosen potenzielle Volumenverluste berücksichtigen, falls Deutschlands Insolvenzwelle Beschaffungsbudgets kürzt.

Beschleunigte digitale Transformation und Einführung von Logistikautomatisierung

Arbeitskräftemangel und e-Handel-Fulfillment-Druck veranlassen Betreiber zur Einführung von KI-Lagerverwaltung, IoT-Flottentelematik und autonomer Sortierung. Investitionen von über EUR 500 Millionen (USD 551,82 Millionen) seit 2024 haben für Frühanwender Effizienzgewinne von 15-25% geliefert. Zasilkovnas Z-BOT-Abhol-Netzwerk, Rohlik Groups Veloq-Fulfillment-Motor und die EU einzel Fenster-Zollplattform verkürzen gemeinsam Zykluszeiten und schaffen Kapazitäten frei, während sie Grenzaufenthaltsverzögerungen mildern[2]"Informationsgesellschaft In Zahlen 2024," Tschechisches Statistisches Amt, czso.cz.

Rekord-CZK 160 Milliarden (USD 7,14 Milliarden) öffentliches Bauwesen-Budget für Straße und Schiene (2025)

Regierungsfinanzierung unterstützt 100 km neue Autobahnen, Modernisierung von Bahnknotenpunkten und das Hochgeschwindigkeitssegment Brünn-Prerov, das Frachtkapazitäten auf Altlinien freisetzt. Die Prager Ringstraßenerweiterung wird bis 2030 täglich 70.000-80.000 Fahrzeuge absorbieren, urbane Staus entlasten und Transportwege für Großstädtische Vertriebszentren verkürzen.

EU Green Deal-Subventionen für intermodalen Wandel und E-Lkw-Pilotprojekte

Politische Anreize erstatten Betreibern kombinierte Transportkosten und elektrifizierte Flotten und senken Tür-zu-Tür-Tarife über sieben Jahre um geschätzte 10%. CD Cargos Kauf von 25 Elektrolokomotiven und 200 Waggons, DHLs CO₂-neutrale Lagerhaus-Nachrüstungen und Ostrava Moslovs trimodales Tor entsprechen alle den 90%-Emissionsreduktionszielen bis 2050.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Akuter Fahrermangel begrenzt Flottenkapazität und operative Expansion | -0,7% | Landesweite Industriegürtel | Kurzfristig (≤ 2 Jahre) |

| Steigende Autobahnmaut erhöht Betriebskosten für Transportunternehmen | -0,4% | Alle Langstrecken-Straßenkorridore | Kurzfristig (≤ 2 Jahre) |

| Anhaltend niedrige Lagerverfügbarkeit treibt rekordhohe Mieten an | -0,3% | Prag und Brünner Metropolregionen | Mittelfristig (2-4 Jahre) |

| Brünner urbane LKW-Beschränkungen erweitern Last-Mile-Lieferkosten | -0,2% | Brünn und umliegende Gemeinden | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Akuter Fahrermangel begrenzt Flottenkapazität

Etwa 20.000 Vakanzen, entsprechend einem regionalen Defizit von 400.000 Fahrern, beschränken Flottenauslastung und treiben Löhne über CZK 41.739 (USD 1.864,42) pro Monat. Rekrutierung von Nicht-EU-Arbeitskräften aus den Philippinen mildert Lücken ab, fügt aber Einarbeitungskosten und Ausbildungsvorlaufzeiten hinzu, während demografische Abnutzung weiterhin 8% jährlich übersteigt. Lieferverzögerungen und höhere Spot-Tarife wirken sich auf Einzelhandelsauffüllung und Just-In-Zeit-Fertigungspläne aus[3]"Fahrermangel-Krise verschärft sich europaweit 2024," Europäische Transportarbeiter-Föderation, etf-Europa.org.

Steigende Autobahnmaut erhöht Betriebskosten

Die ab Januar 2025 wirksame 5%-Mauterhöhung hebt Kilometertarife auf bis zu EUR 0,33 (USD 0,36) für EURO VI-Sattelschlepper an, zeitgleich mit Kraftstoff bei USD 1,63 pro Liter. Kleinere Spediteure kämpfen damit, Kosten weiterzugeben, was Routenoptimierung In Richtung Schiene oder bimodale Lösungen auf hochvolumigen Korridoren veranlasst. CO₂-Rating-Zuschläge gelten nun sogar für emissionsfreie Lkw, verengen Betriebseinsparungen und verstärken das Argument für Skaleneffekte.

Segmentanalyse

Nach Endverbraucherindustrie: Verarbeitendes Gewerbe treibt Wachstum bei Einzelhandels-Widerstandsfähigkeit an

Groß- und Einzelhandel entfielen auf 30,53% des tschechischen Fracht- und Logistikmarktanteils In 2024, unterstützt durch e-Handel-Durchdringung von 18,5% und ein dichtes Netzwerk von 1,3 Millionen m² Einzelhandelsparks. Das verarbeitende Gewerbe wird voraussichtlich eine CAGR von 3,43% (2025-2030) verzeichnen, angetrieben durch OnSemis USD 2 Milliarden Siliziumkarbid-Werk und Automobilerholung, wodurch das Segment positioniert wird, inkrementelles grenzüberschreitendes Tonnage- und wertschöpfendes Lagerhaltungsnachfrage zu erfassen.

Bauwesen und Landwirtschaft halten stetige Wachstumsfaktoren durch Infrastrukturausgaben und Lebensmittelketten-Distribution aufrecht, während Öl & Gas-Logistik von der TAL-Pipeline-Erweiterung profitiert, die Abhängigkeit von russischem Rohöl reduziert. Die tschechische Fracht- und Logistikmarktgröße für das verarbeitende Gewerbe wird voraussichtlich im Einklang mit der globalen Lieferketten-Neugestaltung steigen und das Kontraktlogistik-Wachstum über dem BIP halten. Groß- und Einzelhandelsanbieter suchen taggleiche urbane Lieferung, Mikro-Fulfillment und Omnichannel-Retourenbearbeitung, was Margendruck schafft, aber Nachfrage nach Automatisierung und temperaturkontrollierter Kapazität für frische Lebensmittel anheizt. Exportorientierte Hersteller nutzen prädiktive Analytik und lieferantengeführte Bestandsführung, um Eingang-Preisvolatilität auszugleichen, was den Bedarf für multimodale, widerstandsfähige Netzwerke verstärkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar nach Berichtskauf

Nach Logistikfunktion: Gütertransport dominiert bei KEP-Beschleunigung

Gütertransport entfiel auf 45,56% des tschechischen Fracht- und Logistikmarktanteils In 2024 und unterstreicht seine grundlegende Rolle bei der Unterstützung exportorientierter Fertigung und innereuropäischen Handels. Straßengütertransport behielt einen 88,90%-Anteil des Gütertransportumsatzes dank dichter Autobahnverbindungen und flexibler Terminplanung, die andere Verkehrsträger nicht erreichen können. Die Schiene bewegte erhebliche Volumina und wird voraussichtlich wachsen, da neue Elektrolokomotiven und Intermodal-Waggons online kommen. Pipeline-Flüsse bleiben strategisch für Raffinerieprodukteverteilung, während See- und Binnenschifffahrt weniger Volumen durch Donau-Korridore beitrug, die kohlenstoffarmen Massenguttransport bieten. Luftfracht konzentrierte sich auf Halbleiterausrüstung, Pharmazeutika und hochwertige Automobilkomponenten, die durch Prags Vaclav Havel Flughafen geleitet wurden.

Kurier-, äußern- und Paketdienste sind die am schnellsten wachsende Logistikfunktion mit einem 3,62% CAGR (2025-2030) Ausblick, angetrieben durch 18,5% e-Handel-Durchdringung und steigende Nachfrage nach Lieferungen am nächsten Tag über urbane und ländliche Routen. Internationale KEP-Volumina werden voraussichtlich mit 3,74% CAGR (2025-2030) expandieren und inländischen Verkehr übertreffen, da grenzüberschreitende Marktplatz-Bestellungen aus Deutschland, Österreich und dem Balkan fließen. Temperaturkontrollierte Lagerhaltung erwartet eine stetige CAGR von 3,40% (2025-2030) und versorgt Pharma- und Lebensmittelketten mit konformer Kühlketten-Infrastruktur. Digitalisierung beschleunigt Segmenteffizienz: Das Neue Computergestützte Transitsystem Phase 5 bearbeitet nun mehr als 85% der Transitanmeldungen elektronisch, kürzt Abfertigungszeiten und glättet Tür-zu-Tür-KEP-Übergaben. Zusammen halten diese Dynamiken Gütertransport im Kern der tschechischen Fracht- und Logistikmarktgröße, während KEP und wertschöpfende Dienstleistungen inkrementelles Wachstum erfassen können.

Nach Kurier-, Express- und Paketdiensten: Internationales Wachstum überholt inländische Expansion

Kurier-, äußern- und Paketdienste werden voraussichtlich mit einer CAGR von 3,62% (2025-2030) expandieren und den breiteren tschechischen Fracht- und Logistikmarkt übertreffen. Inländische KEP behielten 62,84% der Volumina In 2024 dank Zasilkovnas 9.900 Abholpunkten und Roboter-Schließfächern, doch internationale Flüsse nach Deutschland, Österreich und dem Balkan werden voraussichtlich zwischen 2025-2030 schneller mit 3,74% wachsen.

Beschleunigte Mobil-Handel-Einführung, 84% online-Shopper-Durchdringung und digitale Marktplatz-Integration erhöhen Paketdichte über ländliche Routen und spornen Investitionen In automatisierte Sortierer und KI-gesteuerte Route-Motoren an. Die EU einzel Fenster-Zollschnittstelle wird Abfertigungszeiten weiter komprimieren und tschechischen Betreibern einen Wettbewerbsvorteil In grenzüberschreitender e-Handel-Fulfillment verschaffen.

Nach Lagerhaltung und Lagerung: Nicht-temperaturkontrollierte Anlagen dominieren Markt

Nicht-temperaturkontrollierte Lager eroberten 92,37% des Segmentumsatzes 2024 und spiegeln breit gefächerte Nachfrage aus Fertigung, Einzelhandel und Distribution wider. Leerstand unter 3% In Prag und Brünn drückt Mieten auf Rekordhöhen und veranlasst spekulative Bauten und periphere Standortentwicklung.

Temperaturkontrollierte Flächen befinden sich auf einer prognostizierten 3,40% CAGR (2025-2030) Trajektorie, angetrieben durch pharmazeutische Kühlketten und Frischlebensmittellieferung. Automatisierung, Roboter-Kommissioniersysteme, als/RS-Technologie und KI-Bestandstools mildern Arbeitskräftemangel, während CO₂-neutrale Nachrüstungen wie DHLs Standort Pohorelice mit EU-Nachhaltigkeitsmandaten übereinstimmen.

Nach Gütertransport: Straßendominanz steht vor intermodaler Konkurrenz

Straßengütertransport blieb das Rückgrat mit 88,90% Umsatzanteil In 2024, obwohl die tschechische Fracht- und Logistikbranche inkrementelle Schienenaufnahme durch CD Cargos elektrifizierte Flotte und neue Intermodal-Waggons erlebt. Luftfrachtransport wird voraussichtlich eine CAGR von 3,55% (2025-2030) verzeichnen, angetrieben durch Halbleiterausrüstungsimporte und ausgehende Hightech-Exporte.

Schienenfrachts prognostizierte 111,8 Millionen Tonnen bis 2030 unterstreichen graduellen strukturellen Wandel, während Pipeline und Binnenschifffahrt Nischen- aber strategische Rollen In Energie und Massengütern behalten. Mautzuschläge und CO₂-Bepreisung drängen Versender zur Verkehrsträgermischung, doch Straßenflexibilität und Last-Mile-Bequemlichkeit sichern ihre fortgesetzte Vorherrschaft.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar nach Berichtskauf

Nach Spedition: Luftfrachtspedition führt trotz Verkehrsträgerwechsel-Druck

Luftfrachtspeditionen repräsentierten 50,06% des Segmentumsatzes In 2024 und spiegeln Prager Flughafens Status als regionales Tor für hochwertige Elektronik, Automobilteile und Pharmazeutika wider. Die tschechische Fracht- und Logistikmarktgröße für Luftfrachtspedition wird voraussichtlich stetig steigen, auch wenn Grün Deal-Anreize zur Verkehrsträgerdiversifikation ermutigen.

See- und Binnenschifffahrtsspedition, derzeit kleiner im Wert, ist für die schnellste CAGR von 3,34% (2025-2030) über Donau-Verbindungen positioniert, die kosteneffizienten Massenguttransport bieten. Digitale Frachtplattformen, NCTS Phase 5 papierloses Transit und DSVs Post-Merger-Netzwerkoptimierung verbessern multimodale Konnektivität und Sichtbarkeit über die Lieferkette.

Geografische Analyse

Prag verankert den tschechischen Fracht- und Logistikmarkt dank Vaclav Havel Flughafens Frachtanlagen und D1/D5-Autobahnabzweigungen nach Deutschland und Österreich. Null-Leerstand für Luxuseinzelhandel auf der Parizska-Straße und konstante 1-3% jährliche Mietsteigerung bestätigen anhaltende Nachfrage nach erstklassigen urbanen Flächen. Brünn bedient fortgeschrittene Fertigungscluster, steht aber vor höheren Last-Mile-Kosten durch urbane LKW-Beschränkungen, die Fulfillment zu peri-urbanen Lagern verschieben.

Ostravas bevorstehender trimodaler Hub nutzt seine Grenzzonenlage und Universitätstalentbasis und bietet Schienen-, Straßen- und Luftsynergien, die für Automobil- und Schwerindustrie-Versender attraktiv sind. Die Region Plzen spiegelt Prags Industrieimmobilien-Appetit wider und profitiert von der West-Böhmen-Universitäts-Ingenieurspipeline und direkten Autobahnverbindungen.

Grenzüberschreitende Flüsse kapitalisieren die EU einzel Fenster-Zollplattform, reduzieren Dokumentenduplizierung und beschleunigen Durchsatz. METRANS betreibt über 650 wöchentliche Züge über 20 Anschlüsse und schreitet In Richtung CO₂-neutraler Traktion und erweiterte Netzwerkwiderstandsfähigkeit voran. Handelsstatistiken mit 2023-Exporten von USD 253,3 Milliarden und Importen von USD 228,9 Milliarden unterstreichen das Ausmaß der Logistikvolumina, die durch tschechische Korridore geleitet werden[4]"Digitale Tschechische Republik 2.0 Strategie," Ministerium für Industrie und Handel, mpo.cz.

Wettbewerbslandschaft

Der Sektor zeigt moderate Fragmentierung: Die sechs größten Betreiber entfielen auf etwa ein Drittel des Umsatzes 2024 und generierten gesunde, aber sich verengende Margen bei Kosteninflation. DSVs Übernahme von DB Schenker schafft einen USD 45,9 Milliarden Umsatzführer mit fast 160.000 Mitarbeitern und zielt auf DKK 9 Milliarden (USD 1,33 Milliarden) jährliche Synergien durch Netzwerkkonsolidierung und geteilte digitale Plattformen. Skalenvorteile erstrecken sich auf Beschaffungshebelwirkung und kreuzen-Selling von Kontraktlogistik, Luft-See-Spedition und Last-Mile-Dienstleistungen.

Inländische Innovatoren konkurrieren durch Technologie. Rohlik Groups Veloq-Plattform automatisiert Lebensmittel-Fulfillment und verkürzt Bestell-zu-Tür-Zeiten, während Zasilkovnas Selbst-Dienstleistung-Schließfächer die Fahrerlücke mildern und Paketübergabekosten senken. Nachhaltigkeitszeugnisse steigen In Ausschreibungskriterien; Raben Gruppe und DHL setzen Alternativ Kraftstoff-Lkw und CO₂-neutrale Lager ein, um Versender zu gewinnen, die auf Erfüllung von Unternehmens-ESG-Zielen bedacht sind.

Marktneueinsteiger visieren Nischenchancen In Kühlkette, zeitkritischer Pharma und schwerwiegenden e-Handel-Retouren an, stehen aber vor Barrieren durch hohe Lagermieten, Arbeitskräftebeschränkungen und kapitalintensive Automatisierung. Konsolidierungsmomentum wird wahrscheinlich anhalten, da Mauteskalationen und CO₂-Gebühren Betreiber mit multimodaler Abdeckung und optimierter Anlagenauslastung begünstigen.

Marktführer der tschechischen Fracht- und Logistikbranche

-

DSV eine/S (einschließlich DB Schenker)

-

Raben Gruppe (einschließlich Raben Logistik tschechisch, sro)

-

Geis Gruppe (einschließlich Geis CZ, sro)

-

AGROFERT als (einschließlich Logistik Lösung als)

-

CMA CGM Gruppe (einschließlich CEVA Logistik)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: DSV schloss seine EUR 14,3 Milliarden (USD 15,78 Milliarden) Übernahme von DB Schenker ab und schuf den weltweit größten Spediteur.

- März 2025: Raben Gruppe expandierte In die Schweiz und stärkte ihr tschechisches Netzwerk, während sie emissionsfreie Ziele bekräftigte.

- Juli 2024: DACHSER eröffnete eine neue 4.000 m² Lageranlage In der Tschechischen Republik zur Verbesserung der Sendungskonsolidierungsfähigkeiten und Steigerung der Liefereffizienz über mitteleuropäische Märkte.

- Juli 2024: HOPI CZ unterzeichnete eine strategische Logistikpartnerschaft mit Freudenberg Zuhause Und Reinigung Lösungen zur Bereitstellung von Lagerungs- und Vertriebsdienstleistungen. Die Anlage wird als primärer Vertriebshub für Freudenbergs Heim- und Reinigungsprodukte dienen.

Berichtsumfang des tschechischen Fracht- und Logistikmarktes

Frachtlogistik ist die Überwachung und Verwaltung eines kosteneffizienten Betriebs und der Lieferung von Waren. Sie kombiniert Logistikerfahrung, Humanressourcen und Wissen, um die reibungslose Reise von Waren zwischen Speditionen und Versendern zu gewährleisten.

Eine umfassende Hintergrundanalyse des tschechischen Fracht- und Logistikmarktes, die aktuelle Markttrends, Beschränkungen, technologische Updates und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Die Auswirkungen von COVID-19 wurden ebenfalls einbezogen und während der Studie berücksichtigt.

Der tschechische Fracht- und Logistikmarkt ist segmentiert nach Funktion (Gütertransport, Spedition, Lagerhaltung sowie wertschöpfende Dienstleistungen und sonstige Dienstleistungen) und Endverbraucher (Verarbeitendes Gewerbe und Automobil, Öl und Gas, Bergbau und Steinbrüche, Land-, Forst- und Fischereiwirtschaft, Bauwesen, Distributiver Handel, Gesundheitswesen und Pharma sowie sonstige Endverbraucher). Der Bericht bietet Marktgröße und Prognosen für den tschechischen Fracht- und Logistikmarkt In Wertangaben (USD) für alle oben genannten Segmente.

| Land-, Forst- und Fischereiwirtschaft |

| Bauwesen |

| Verarbeitendes Gewerbe |

| Öl und Gas, Bergbau und Steinbrüche |

| Groß- und Einzelhandel |

| Sonstige |

| Kurier-, Express- und Paketdienste (KEP) | Nach Zieltyp | Inland |

| International | ||

| Spedition | Nach Transportmodus | Luft |

| See und Binnenschifffahrt | ||

| Sonstige | ||

| Gütertransport | Nach Transportmodus | Luft |

| Pipelines | ||

| Schiene | ||

| Straße | ||

| See und Binnenschifffahrt | ||

| Lagerhaltung und Lagerung | Nach Temperaturkontrolle | Nicht-temperaturkontrolliert |

| Temperaturkontrolliert | ||

| Sonstige Dienstleistungen | ||

| Endverbraucherindustrie | Land-, Forst- und Fischereiwirtschaft | ||

| Bauwesen | |||

| Verarbeitendes Gewerbe | |||

| Öl und Gas, Bergbau und Steinbrüche | |||

| Groß- und Einzelhandel | |||

| Sonstige | |||

| Logistikfunktion | Kurier-, Express- und Paketdienste (KEP) | Nach Zieltyp | Inland |

| International | |||

| Spedition | Nach Transportmodus | Luft | |

| See und Binnenschifffahrt | |||

| Sonstige | |||

| Gütertransport | Nach Transportmodus | Luft | |

| Pipelines | |||

| Schiene | |||

| Straße | |||

| See und Binnenschifffahrt | |||

| Lagerhaltung und Lagerung | Nach Temperaturkontrolle | Nicht-temperaturkontrolliert | |

| Temperaturkontrolliert | |||

| Sonstige Dienstleistungen | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des tschechischen Fracht- und Logistikmarktes?

Der Sektor ist mit USD 15,79 Milliarden In 2025 bewertet und wird voraussichtlich USD 18,43 Milliarden bis 2030 erreichen.

Welche Logistikfunktion expandiert am schnellsten In der Tschechischen Republik?

Kurier-, äußern- und Paketdienste werden voraussichtlich mit einer CAGR von 3,62% von 2025 bis 2030 wachsen und andere Funktionen übertreffen.

Wie bedeutend ist der Straßengütertransport innerhalb der tschechischen Logistik?

Straßengütertransport trägt 88,90% des Frachtanteils und bleibt der dominante Modus trotz aufkommender Schienen- und intermodaler Alternativen.

Welcher Schlüsselfaktor treibt zukünftige Lagernachfrage an?

Nah-Shoring der Fertigung und anhaltende e-Handel-Wachstum straffen Leerstandsraten und spornen spekulative Lagerentwicklungen an.

Wie beeinflussen Mauterhöhungen Betreiber?

Die 5%-Mauterhöhung gekoppelt mit CO₂-Klassen erhöht Kilometerkosten, setzt kleine Spediteure unter Druck und ermutigt zur Verkehrsträgerdiversifikation In Richtung Schiene und kombinierter Transport.

Welche jüngste Investition unterstreicht die Logistik-Hub-Ambitionen des Landes?

BMWs Bau eines Hightech-Logistikzentrums In Mosnov, gestartet im Mai 2025, verdeutlicht das anhaltende Engagement für die tschechische multimodale Infrastruktur.

Seite zuletzt aktualisiert am: