| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

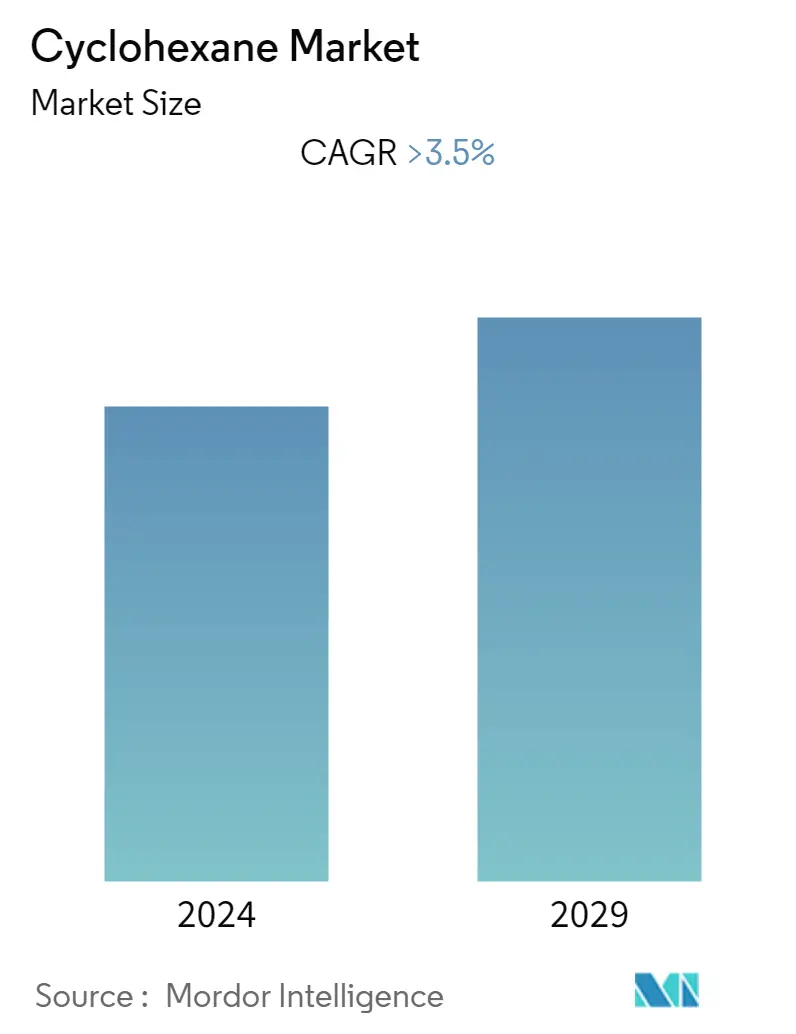

| CAGR | 3.50 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Cyclohexan-Marktanalyse

Im Prognosezeitraum wird der globale Cyclohexanmarkt voraussichtlich eine jährliche Wachstumsrate von über 3,5 % verzeichnen.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Während des Pandemieszenarios wurden die Automobilproduktion und die Bauaktivitäten während des Lockdowns vorübergehend eingestellt, um die Ausbreitung des COVID-19-Virus einzudämmen. Der Lockdown verringerte die Nachfrage nach Cyclohexan und seinen Derivaten, wie z. B. Nylon 6 und Produkten auf Nylon-6-Basis, darunter Sicherheitsgurte für Passagiere, Seile, Schläuche, Kunststoff-Autoteile und Teppichstoffe.

- Kurzfristig dürfte der Markt aufgrund der wachsenden Fähigkeit zur Herstellung von Nylon 6 und des wachsenden Bedarfs an Caprolactam in technischen Harzen wachsen.

- Andererseits wird erwartet, dass das Wachstum der Branche durch zunehmende Bedenken hinsichtlich der Umweltsicherheit und des Schutzes der Tierwelt sowie durch die Volatilität der Rohstoffpreise behindert wird. Es wird erwartet, dass diese Faktoren das Wachstum des untersuchten Marktes behindern.

- Der Cyclohexan-Markt dürfte davon profitieren, dass in Entwicklungsländern wie China, Indien und Saudi-Arabien mehr Geld in Nylon 66 gesteckt wird.

Cyclohexan-Markttrends

Steigende Nachfrage aus der Textilindustrie

- Cyclohexan wird zur Herstellung von Adipinsäure, Hexamethylendiamin und Caprolactam verwendet, die weiter zur Herstellung von Nylon 6, 6 und 6 verwendet werden. Durch die Polymerisation von Caprolactam entsteht Nylon 6, und durch die Polymerisation von Adipinsäure und Hexamethylendiamin entsteht Nylon 6.

- Zu den wichtigsten Einsatzmöglichkeiten von Nylon gehören Teppiche, Möbel, Bodenbeläge, Schreibmaschinenbänder, Nylonseile und -tauwerke, Fischernetze, Rasentrimmerschnüre, Schirmstoffe, Nahtmaterial, Förderbänder und andere Dinge.

- Nylon 6 ist die gebräuchlichste kommerzielle Nylonqualität. Es ist bekanntermaßen ein robustes, abriebfestes Material mit hoher Zugfestigkeit. Nylon-6-Harze werden in Automobilanwendungen verwendet, einschließlich Sitzfüllungen und Sitzbezügen im Auto. Darüber hinaus können Nylonfilamente zur Herstellung von Sicherheitsgurten für Insassen in Autos, Schläuchen und anderen Bereichen verwendet werden. Multifilament-Nylongarne werden auch zur Gummiverstärkung in Reifen verwendet.

- Laut OICA wurden im Jahr 2021 weltweit rund 82,68 Millionen Fahrzeuge verkauft, verglichen mit 78,77 Millionen Fahrzeugen im Jahr 2020, was einer steigenden Wachstumsrate von etwa 5 % entspricht. Darüber hinaus wurden in den ersten drei Quartalen des Jahres 2022 weltweit fast 50 Millionen Personenkraftwagen hergestellt, ein Anstieg von 9 % im Vergleich zum gleichen Neunmonatszeitraum im Jahr 2021, was zu einem Anstieg des Nylonverbrauchs für die Herstellung von Nylon-Reifencords und Sicherheit führte Gurte, Sitzfüllungen und -bezüge und andere.

- Aufgrund des niedrigen Moduls, der hohen Festigkeit und der guten Abriebfestigkeit werden Nylon 6 und Nylon 6/6 zur Herstellung verschiedener leichter und transparenter Kleidungsstücke verwendet. Zu den Kleidungsstücken, die aus Nylon hergestellt werden können, gehören Damenstrümpfe, Socken, Saris und andere. Darüber hinaus wird Nylongewebe auch im Schuhsegment verbraucht, vom Innengewebe bis zur Außenseite; Sogar die Schuhsohle kann aus Nylon bestehen.

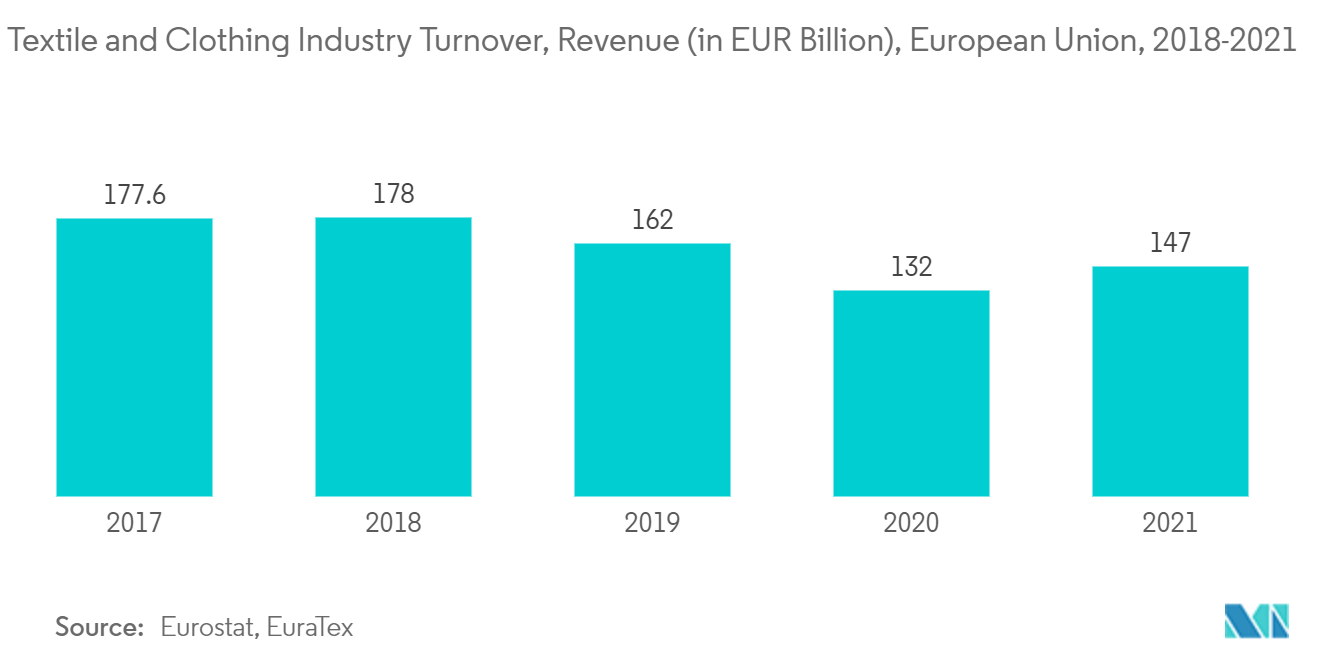

- Nach Angaben des Europäischen Bekleidungs- und Textilverbandes (EURATEX) erzielte die Textil- und Bekleidungsindustrie in den 27 Ländern der Europäischen Union (EU) im Jahr 2021 einen Umsatz von rund 147 Milliarden Euro (165,63 Milliarden US-Dollar), was einer Steigerung von rund 1,5 Milliarden Euro entspricht 11 % gegenüber dem Vorjahr. Dies führte dazu, dass die Textil- und Bekleidungsindustrie mehr Nylonfilamente und -stoffe verwendete.

- Aus diesem Grund dürften die oben genannten Faktoren in den nächsten Jahren große Auswirkungen auf den Cyclohexan-Markt haben.

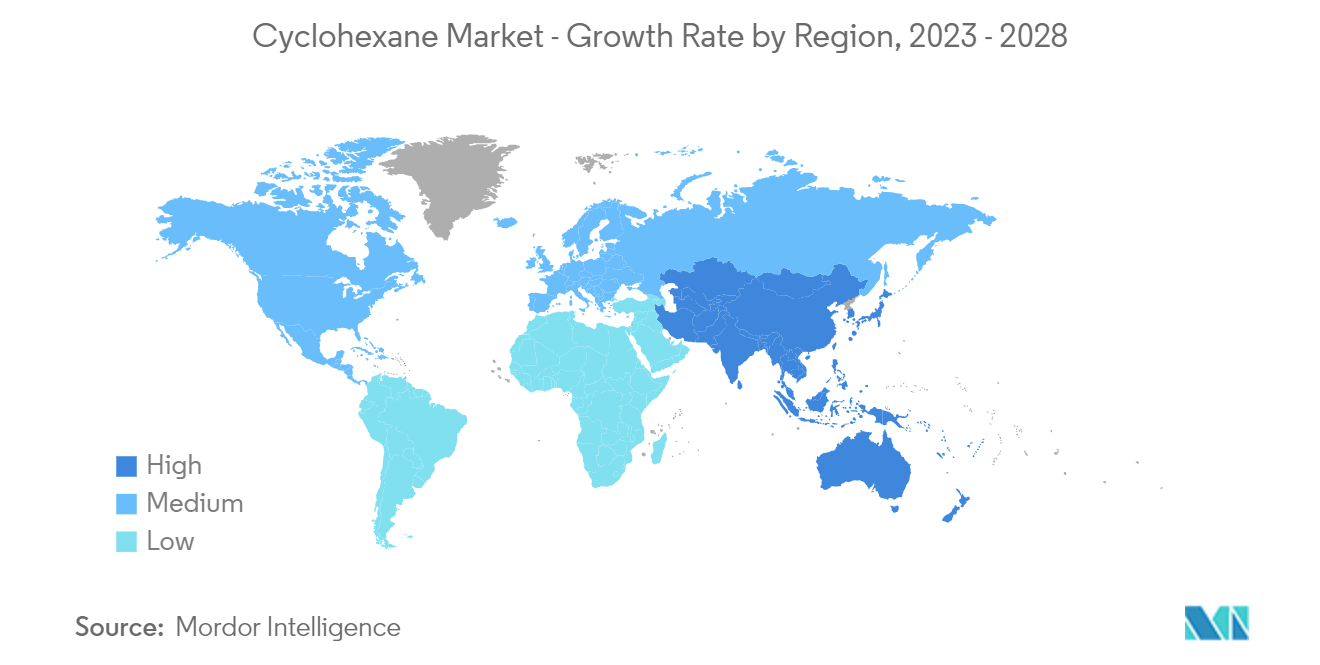

Asien-Pazifik-Region wird den Markt dominieren

- Aufgrund der starken Nachfrage nach Caprolactam ist der asiatisch-pazifische Raum der größte Markt für Cyclohexan und es wird erwartet, dass er in den nächsten Jahren schnell wachsen wird.

- China ist der größte Markt für Cyclohexan im asiatisch-pazifischen Raum. China dürfte der Markttreiber im asiatisch-pazifischen Raum sein, da die Zahl der Caprolactam-Anlagen zunimmt und sich die Automobilhersteller auf die Produktion leichterer Autos konzentrieren.

- China blieb weltweit führend in der Automobilproduktion. Laut OICA wurden im Jahr 2021 in China rund 26,08 Millionen Fahrzeuge produziert, verglichen mit 25,22 Millionen Fahrzeugen im Jahr 2020, was einer Wachstumsrate von etwa 3 % entspricht.

- Außerdem stellte Indien laut OICA im Jahr 2020 etwa 3,39 Millionen Fahrzeuge und im Jahr 2021 4,39 Millionen Fahrzeuge her, was einer Wachstumsrate von etwa 30 % entspricht. Dies führte zu einer zunehmenden Verwendung von Nylon zur Herstellung von Reifen, Sicherheitsgurten, Sitzbezügen, Kunststoffteilen aus Nylon und anderen Dingen.

- Cyclohexan und seine Derivate finden auch in der Bauindustrie Anwendung. Im Jahr 2021 erreichte der Wert der Bauproduktion in China mit rund 29,3 Billionen CNY (4,32 Billionen USD) seinen Höhepunkt, was zu einem Anstieg des Verbrauchs von Cyclohexan und seinen Derivaten für die Herstellung verschiedener Produkte der Bauindustrie, darunter Teppichstoffe und Seile, führte , Sanitärarmaturen und andere.

- Nach Angaben des indischen Textilministeriums verfügt die Textil- und Bekleidungsindustrie in Indien über Stärken in der gesamten Wertschöpfungskette, von Fasern über Garne und Stoffe bis hin zu Bekleidung. Die heimische Textil- und Bekleidungsindustrie belief sich im Jahr 2021 auf 152 Milliarden US-Dollar und wuchs mit einer jährlichen Wachstumsrate von 12 % auf 225 Milliarden US-Dollar im Jahr 2025.

- Außerdem gibt das japanische Statistikamt an, dass die Großhandelsverkäufe von Textilien in Japan im Jahr 2021 etwa 2,1 Billionen JPY (0,016 Billionen USD) wert waren, was etwa 2,3 % weniger als im Jahr zuvor war. Dies bedeutet, dass in Japan weniger Textilien auf Nylonbasis verwendet werden.

- Aus diesem Grund dürften die oben genannten Faktoren in den nächsten Jahren große Auswirkungen auf den Cyclohexan-Markt haben.

Cyclohexan – Branchenübersicht

Der Cyclohexan-Markt ist naturgemäß fragmentiert. Zu den Hauptakteuren zählen unter anderem Merck KGaA, BASF SE, Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation und Cepsa.

Marktführer für Cyclohexan

-

Chevron Phillips Chemical Company LLC

-

Exxon Mobil Corporation

-

Cepsa

-

Merck KGaA

-

BASF SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Cyclohexan-Marktnachrichten

- Aktuelle Entwicklungen im Zusammenhang mit dem untersuchten Markt werden im vollständigen Bericht behandelt.

Segmentierung der Cyclohexan-Industrie

Cyclohexan ist ein farbloser, brennbarer, flüchtiger flüssiger Kohlenwasserstoff mit der Summenformel C6H12, der hauptsächlich bei der Hydrierung von Benzol entsteht. Es wird hauptsächlich zur Herstellung von Adipinsäure und Caprolactam verwendet, die zur Herstellung von Nylon weiterverwendet werden können. Cyclohexan kann auch als Lösungsmittel für Farben, Harze und Lacke verwendet werden. Der Cyclohexan-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Je nach Anwendung ist der Markt in Adipinsäure, Caprolactam und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil-, Farben- und Beschichtungsindustrie, Textilindustrie, Bauwesen und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Cyclohexan-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Anwendung | Adipinsäure | ||

| Caprolactam | |||

| Andere Anwendungen | |||

| Endverbraucherindustrie | Automobil | ||

| Farben und Beschichtungen | |||

| Textil | |||

| Konstruktion | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Cyclohexan-Marktforschung

Wie groß ist der Cyclohexan-Markt derzeit?

Der Cyclohexan-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 3,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Cyclohexan-Markt?

Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation, Cepsa, Merck KGaA, BASF SE sind die wichtigsten Unternehmen, die auf dem Cyclohexan-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Cyclohexan-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Cyclohexan-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Cyclohexan-Markt.

Welche Jahre deckt dieser Cyclohexan-Markt ab?

Der Bericht deckt die historische Marktgröße des Cyclohexan-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des Cyclohexan-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Cyclohexanon-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Cyclohexanon im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Cyclohexanon-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.