Marktanalyse für Härter

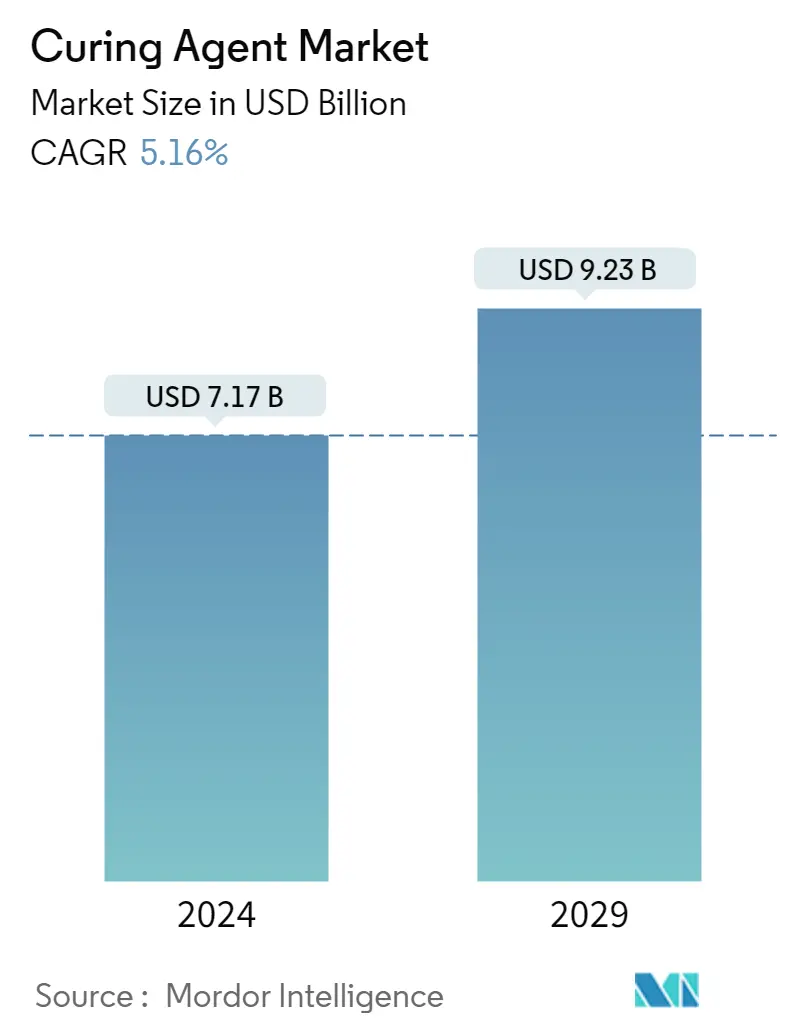

Die Größe des Härtungsmittelmarkts wird im Jahr 2024 auf 7,17 Milliarden US-Dollar geschätzt und soll bis 2029 9,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,16 % im Prognosezeitraum (2024–2029) entspricht.

Der Härtermarkt wurde durch die COVID-19-Pandemie negativ beeinflusst, da es zu einer Verlangsamung der Produktion und Mobilität kam, wodurch Branchen wie Farben und Beschichtungen, Baugewerbe usw. aufgrund von Eindämmungsmaßnahmen und wirtschaftlichen Gründen gezwungen waren, ihre Produktion zu verzögern Störungen. Derzeit hat sich der Markt von der Pandemie erholt. Der Markt erreichte im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

Es wird erwartet, dass die steigende Nachfrage aus der Farben- und Lackindustrie sowie der Bau- und Konstruktionsindustrie das Marktwachstum ankurbeln wird.

Es wird jedoch erwartet, dass strenge Umweltvorschriften im Zusammenhang mit Härtungsmitteln zur Reduzierung der Emissionen flüchtiger organischer Verbindungen (VOC) die Marktexpansion behindern.

Es wird erwartet, dass die Entwicklung umweltfreundlicher, VOC-armer oder VOC-freier Wirkstoffe Chancen für das Gedeihen des Marktes bietet.

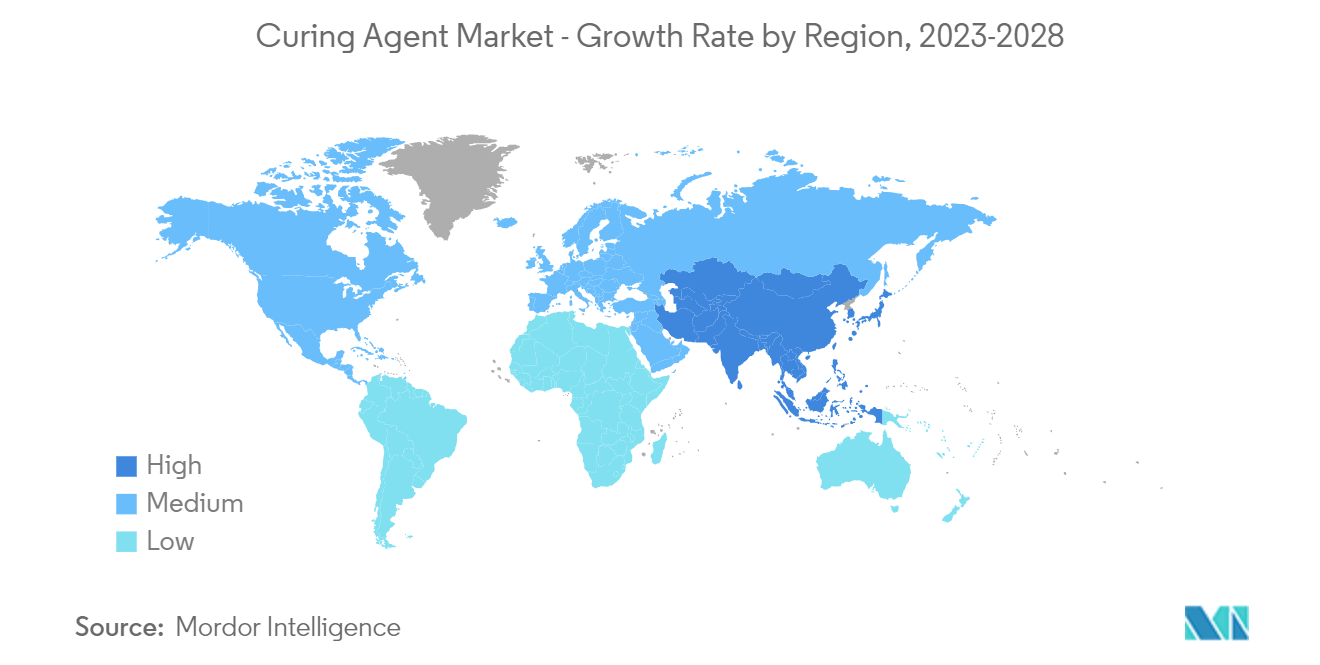

Der asiatisch-pazifische Raum dominierte den Markt weltweit, wobei Länder wie China, Indien und Japan die größten Verbraucher waren.

Markttrends für Härter

Wachsende Nachfrage nach Epoxid-Härtern in der Bauindustrie

- Unter den Härtern werden Epoxidhärter für eine Vielzahl von Anwendungen eingesetzt und dürften im Prognosezeitraum den größten Marktanteil ausmachen.

- In der Bauindustrie werden Epoxidharz-Härter zur Herstellung duroplastischer Klebstoffe verwendet, die Umweltbeständigkeit und hervorragende Festigkeit bieten.

- Epoxidhärter werden zur Entwicklung leichter Verbundwerkstoffe für Gebäude und Konstruktionen verwendet, um architektonische Infrastruktur bereitzustellen und bauliche Herausforderungen zu meistern.

- Epoxidharze werden häufig als Grundierung, Versiegelung und Imprägniermittel verwendet, um Beton vor Feuchtigkeit zu schützen. Epoxidharze werden zum Aushärten von Beton verwendet, da sie dem Beton eine hervorragende Haftung, schnelles Trocknen und eine hohe mechanische Festigkeit verleihen.

- Laut Oxford Economics wird erwartet, dass die weltweite Bauindustrie bis 2025 ein Volumen von 13,3 Billionen US-Dollar erreichen wird – was einer Steigerung der Produktion in fünf Jahren ab 2020 um 2,6 Billionen US-Dollar entspricht.

- Der Bausektor im asiatisch-pazifischen Raum ist der größte der Welt. Das stärkste Wachstum im Wohnungsbau wird aufgrund der expandierenden Wohnungsbaumärkte in China und Indien voraussichtlich im asiatisch-pazifischen Raum verzeichnet. Es wird erwartet, dass diese beiden Regionen bis 2030 über 43,3 % der globalen Mittelschicht ausmachen.

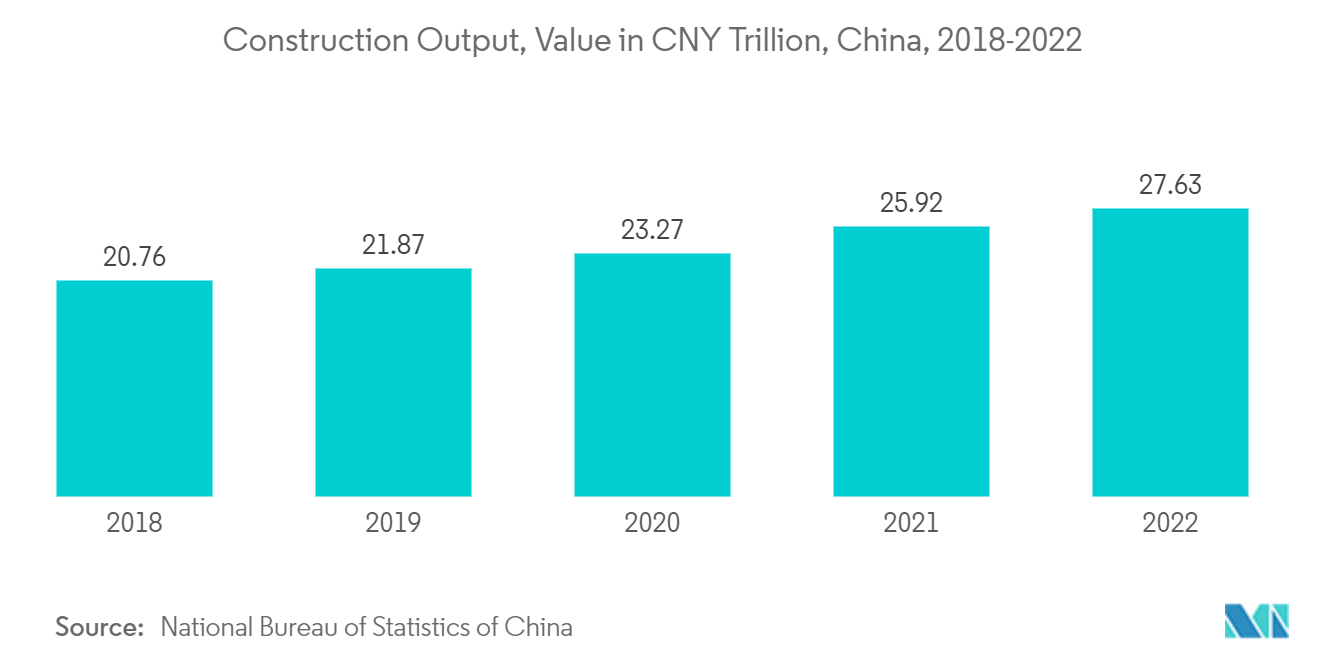

- Außerdem erreichte Chinas Bauproduktion nach Angaben des National Bureau of Statistics of China im Jahr 2022 mit rund 4,11 Billionen US-Dollar ihren Höhepunkt. Infolgedessen erhöhen diese Faktoren tendenziell die Marktnachfrage.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Prognosezeitraum erheblich wachsen wird.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dürfte im Prognosezeitraum aufgrund der expandierenden Industrien wie Farben und Beschichtungen, Klebstoffe, Bauwesen usw. in wichtigen Ländern wie China, Indien, Japan usw. der größte Markt für Härtungsmittel sein.

- Härter werden in Grundierungs-, Pulverbeschichtungs- und Decklackformulierungen, bei der Herstellung von leichten Verbundwerkstoffen, Mörteln, Elektrogussteilen und vielem mehr verwendet. Aufgrund ihrer Unterwasseraushärtung sind sie sogar für Anwendungen im Meer geeignet.

- Härter können aufgrund ihrer vielfältigen Eigenschaften, wie z. B. Aushärtung bei niedriger oder hoher Temperatur, variabler Topfzeit, höherer Festigkeit und ausgezeichneter Korrosionsbeständigkeit, für eine Vielzahl von Anwendungen eingesetzt werden.

- Nach Angaben der China Paint Industry Association ist der asiatisch-pazifische Raum weiterhin ein wichtiger Wachstumstreiber für die Lackindustrie. Mit mehr als 1000 aktiven Beschichtungsunternehmen hat sich China zu einem wichtigen Akteur in der Branche entwickelt.

- Dieses Wachstum hat Investitionen von führenden globalen Beschichtungsherstellern wie Nippon Paint, AkzoNobel, Chugoku Marine Paints, PPG Industries, BASF SE und Axalta Coatings angezogen, die Produktionsstandorte in China aufgebaut haben.

- Im Juli 2022 erweiterte die BASF SE über ihre Tochtergesellschaft BASF Coatings (Guangdong) Co., Ltd. (BCG) ihre Produktionskapazitäten für Autoreparaturlacke an ihrem Beschichtungsstandort in Jiangmen, Provinz Guangdong in Südchina. Durch dieses Erweiterungsprojekt erhöhte das Unternehmen seine Produktionskapazität auf 30.000 Tonnen pro Jahr.

- Darüber hinaus verzeichnete auch die indische Farben- und Beschichtungsindustrie in den letzten zwei Jahrzehnten ein deutliches Wachstum. Die Branche umfasst mehr als 3.000 Farbenhersteller und große Global Player sind im Land vertreten.

- Im Januar 2023 genehmigte Asian Paints eine Investition von 20 Milliarden INR (240,53 Millionen US-Dollar) für eine neue Produktionsanlage für Wasserlacke mit einer Kapazität von 400 Millionen Litern pro Jahr in Madhya Pradesh, Indien. Die Fertigung der Anlage soll in drei Jahren in Betrieb genommen werden.

- Daher deuten die oben genannten Faktoren auf einen positiven Einfluss der wachsenden Bauindustrie im asiatisch-pazifischen Markt auf den untersuchten Markt im Prognosezeitraum hin.

Überblick über die Härterindustrie

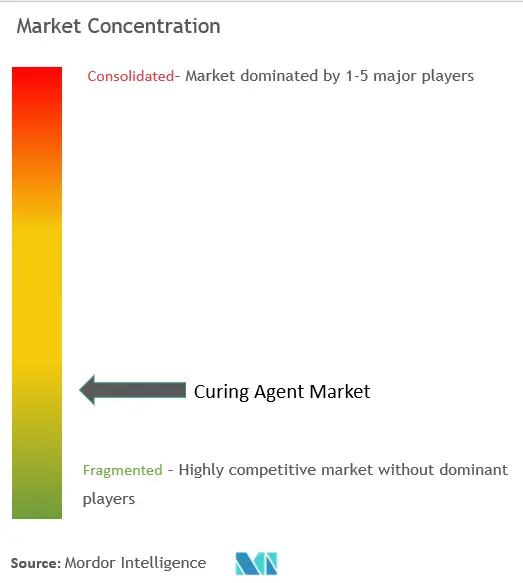

Der Härtermarkt ist teilweise fragmentiert. Zu den Hauptakteuren im untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem BASF SE, Hexion, Olin Corporation, Mitsubishi Chemical Corporation und Evonik Industries AG.

Marktführer für Härter

-

BASF SE

-

Hexion

-

Olin Corporation

-

Mitsubishi Chemical Corporation

-

Evonik Industries AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Härter

- August 2022 Hexion stellt sein neues Epoxidsystem und Härtungsmittel vor, um der wachsenden Nachfrage nach Epoxidharzen und Härtungsmitteln gerecht zu werden.

- Juni 2022 DIC Corporation kündigt eine Änderung der Verkaufspreise für Epoxidharze und Epoxidharz-Härter an, die unter anderem in Isoliermaterialien für elektronische Komponenten und Beschichtungen verwendet werden. Dieser Preisanstieg für Epoxidharze und Epoxidharz-Härter ist im Wesentlichen auf einen starken Anstieg der Betriebskosten und plötzliche Wechselkursschwankungen zurückzuführen. Die geänderten Preise gelten ab Juli 2022.

Segmentierung der Härterindustrie

Ein Härter ist eine Substanz, die zum Härten einer Oberfläche oder eines Materials verwendet wird. Sie wird auf Polymeroberflächen aufgetragen, um die Bindung der molekularen Bestandteile des Materials zu erleichtern. Härter werden in verschiedenen Anwendungen eingesetzt, beispielsweise zum Härten von Material, oder sie fungieren als Initiator, um die erforderlichen Härtungsreaktionen erst in Gang zu setzen. Härter werden häufig in der Farben- und Lackindustrie, im Bausektor usw. verwendet.

Der Markt für Härter ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Epoxid, Polyurethan, Gummi, Acryl und andere Typen (Silikon usw.) segmentiert. Nach Anwendung ist der Markt in Bauwesen, Verbundwerkstoffe, Farben und Beschichtungen, Klebstoffe und Dichtstoffe, Elektrik und Elektronik sowie andere Anwendungen (Windenergie usw.) segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab.

Für jedes Segment wurden die Marktgrößenbestimmung und Prognosen auf der Grundlage des Wertes (USD) durchgeführt.

| Typ | Epoxidharz | ||

| Polyurethan | |||

| Gummi | |||

| Acryl | |||

| Andere Typen (Silikon usw.) | |||

| Auf Antrag | Bauwesen und Konstruktion | ||

| Verbundwerkstoffe | |||

| Farben und Beschichtungen | |||

| Kleb- und Dichtstoffe | |||

| Elektrik und Elektronik | |||

| Andere Anwendungen (Windenergie usw.) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Härter

Wie groß ist der Härtermarkt?

Es wird erwartet, dass die Marktgröße für Härtungsmittel im Jahr 2024 7,17 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,16 % auf 9,23 Milliarden US-Dollar wachsen wird.

Wie groß ist der Härtungsmittelmarkt derzeit?

Im Jahr 2024 wird die Größe des Härtungsmittelmarkts voraussichtlich 7,17 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Härtungsmittel-Markt?

BASF SE, Hexion, Olin Corporation, Mitsubishi Chemical Corporation, Evonik Industries AG sind die wichtigsten Unternehmen, die auf dem Härtermarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Härtermarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Härtungsmittel-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Härtungsmittelmarkt.

Welche Jahre deckt dieser Härtermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Härtungsmittelmarktes auf 6,82 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Härtungsmittelmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Härtungsmittelmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Härter

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Härtungsmitteln im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Härteranalyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.