Marktanalyse für Rohsulfat-Terpentin

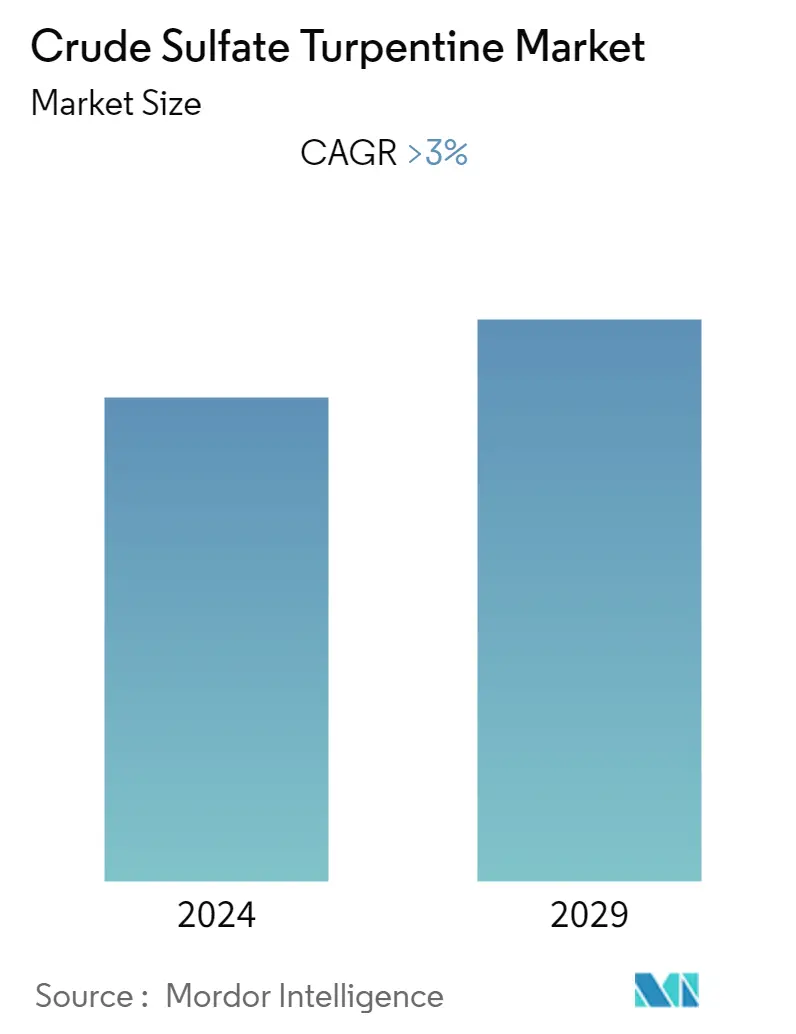

Der Markt für rohes Sulfat-Terpentin wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 3 % verzeichnen.

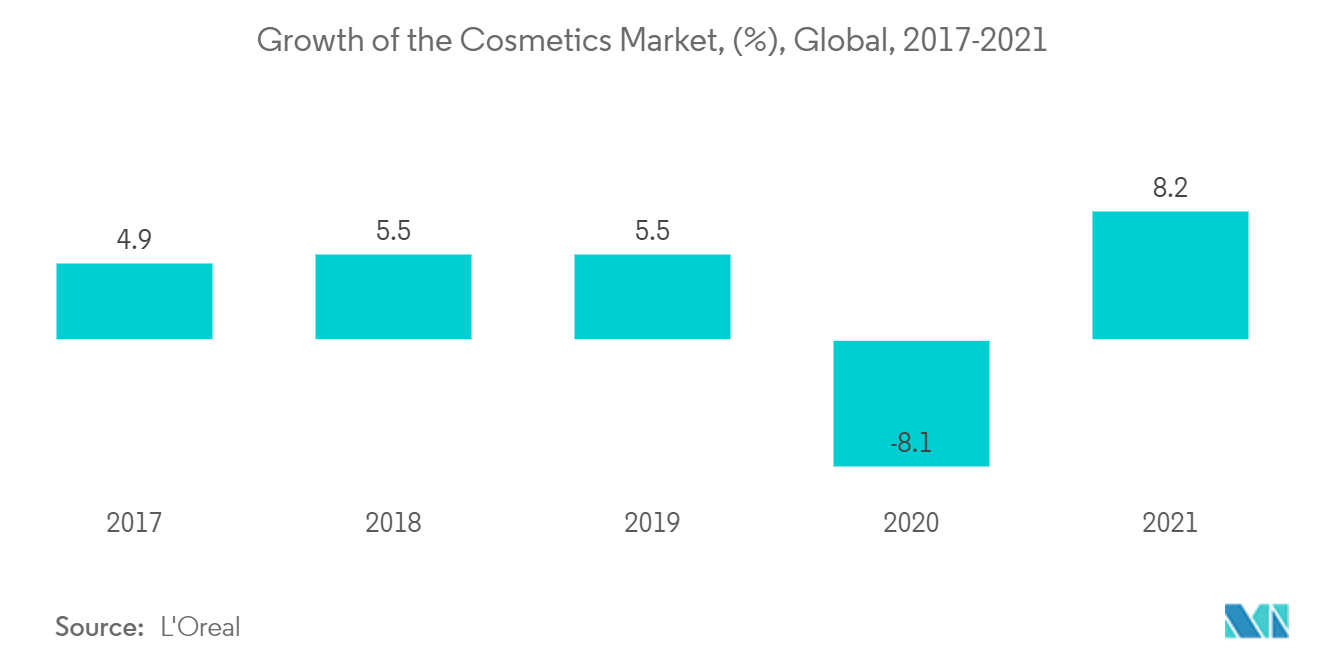

COVID-19 wirkte sich im Jahr 2022 negativ auf den Markt aus. Mehrere Länder weltweit verhängten aufgrund der Pandemie-Szenarien einen Lockdown, um die Ausbreitung des Virus einzudämmen. Die Nachfrage nach rohem Sulfat-Terpentin aus verschiedenen Branchen wie Parfüms und Duftstoffen, Schönheits- und Kosmetika und anderen wurde gestoppt. Im Jahr 2021 erholte sich der Zustand jedoch, was dem im Prognosezeitraum untersuchten Marktwachstum zugute kam.

- Der Hauptfaktor für das Marktwachstum ist die zunehmende Nutzung von Haushalts- und Körperpflegeprodukten.

- Zu den weiteren Faktoren, die das Marktwachstum antreiben, gehört außerdem der hohe Verbrauch an Aromachemikalien bei der Herstellung verschiedener Düfte und Geschmacksrichtungen.

- Auf der anderen Seite behindern die hohen Investitionen, die für den Destillationsprozess erforderlich sind, die Entwicklung des untersuchten Marktes.

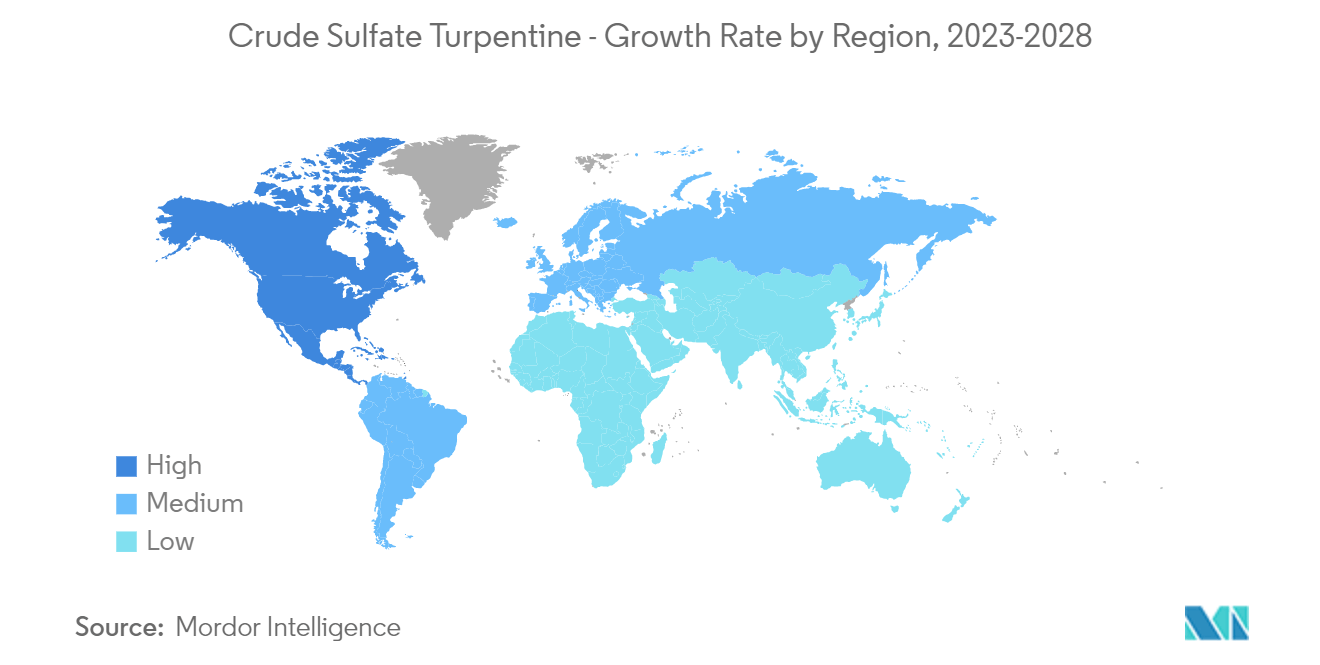

- Nordamerika dürfte aufgrund des hohen Verbrauchs an Haushalts- und Körperpflegeprodukten in der Region den größten Marktanteil halten.

Markttrends für Rohsulfat-Terpentin

Hohe Nachfrage nach Aromachemikalien zur Ankurbelung des Marktes für Rohsulfat-Terpentin

- Der größte Volumenanteil entfiel auf die Anwendung von Aromachemikalien. Da es sich in der Regel um Quellen handelt, wird erwartet, dass der breite Einsatz dieser Untergebenen bei der Herstellung verschiedener Duft- und Geschmacksrichtungen, Reinigungsmittel und Seifen den Markt im prognostizierten Zeitrahmen weiter ankurbeln wird.

- Rohes Sulfat-Terpentin, auch Sulfat-Holzterpentin genannt, ist ein Derivat von Terpentin, das durch Raffinieren von Harz gewonnen wird, das in lebenden Bäumen, vor allem Kiefern, vorkommt. Es ist eine brennbare Flüssigkeit, die in Wasser unlöslich ist, sich aber in bestimmten Lösungsmitteln auflöst.

- Der Trend der Verbraucher zu umweltfreundlichen Produkten ist auch einer der Faktoren für das zunehmende Wachstum von rohem Sulfat-Terpentin in Aromachemikalien. Im Jahr 2022 verwendeten 59 % der Menschen bewusst grüne Make-up-Produkte. 76 % der Verbraucher beabsichtigen, nachhaltige Kosmetik zu kaufen.

- Produkte, die mit nachhaltiger Aussage vermarktet wurden, wuchsen 7,1-mal schneller als Produkte ohne solche Aussage. Durch die Pandemie ist Nachhaltigkeit in den Vordergrund gerückt und steht heute für viele Kosmetikunternehmen an erster Stelle. 64 % der Weltbürger sind bereit, mehr für nachhaltige Produkte zu zahlen.

- In Kosmetika kann Terpentin als Bestandteil von Lösungsmitteln zu Verdünnungs- und Reinigungszwecken verwendet werden. Der brasilianische Sektor für Körperhygiene, Parfümerie und Kosmetik (HPPC) erreichte im Jahr 2021 1,4 Milliarden US-Dollar, ein Anstieg von 16,2 % gegenüber dem Vorjahr. Im Jahr 2021 belief sich der Gesamtwert der Exporte auf 700 Millionen US-Dollar.

- China ist einer der bedeutendsten Kosmetikkonsumenten und steigert den Terpentinölverbrauch im Kosmetiksegment des Landes. Im Jahr 2022 beliefen sich die Einzelhandelsumsätze von Groß- und Einzelhandelsunternehmen in China mit Kosmetika auf rund 55 Milliarden US-Dollar.

- Alle großen Unternehmen, die sich mit der Herstellung und dem Vertrieb von Parfüms befassen, verwenden Terpentin aufgrund seines natürlichen Aromas in ihren Düften. Beispielsweise verzeichnete der weltweit führende Luxusgüterkonzern LVMH im Jahr 2022 einen Umsatz von 84,21 Milliarden US-Dollar, wovon 8,20 Milliarden US-Dollar auf Parfüme und Kosmetika entfielen.

- Rohes Sulfatterpentin wird hauptsächlich zur Herstellung von Parfüms und Aromen verwendet. Laut Statista wurde der weltweite Duftmarkt im Jahr 2022 auf 51 Milliarden US-Dollar geschätzt und wird bis 2025 voraussichtlich 55,4 Milliarden US-Dollar erreichen.

- Es wird erwartet, dass alle oben genannten Faktoren den globalen Markt für Rohsulfat-Terpentin im Prognosezeitraum antreiben werden.

Nordamerika wird den Markt dominieren

- Es wird erwartet, dass Nordamerika im Prognosezeitraum weltweit den größten Marktanteil am Rohsulfatterpentinmarkt halten wird.

- Der Anstieg des Marktes für Rohsulfat-Terpentin korreliert mit der steigenden Nachfrage nach Produkten mit umweltfreundlichen Duftstoffen.

- Führende Akteure investieren in Unternehmen, die Produkte aus Bio-Terpentin herstellen. Beispielsweise hat The Honest Company, ein in den USA ansässiges Unternehmen für Baby- und Schönheitsprodukte, 413 Millionen US-Dollar eingesammelt und wird nun mit 1,8 Milliarden US-Dollar bewertet.

- Berkshire Partners investierte in das Naturhaarunternehmen Mielle Organics. Das Unternehmen erhielt über 100 Millionen US-Dollar, um seine internationale Expansion zu unterstützen und sein Community-Entwicklungsprogramm zu stärken.

- Daher wird erwartet, dass die steigende Nachfrage aus verschiedenen Branchen den Markt in der Region im Prognosezeitraum antreiben wird.

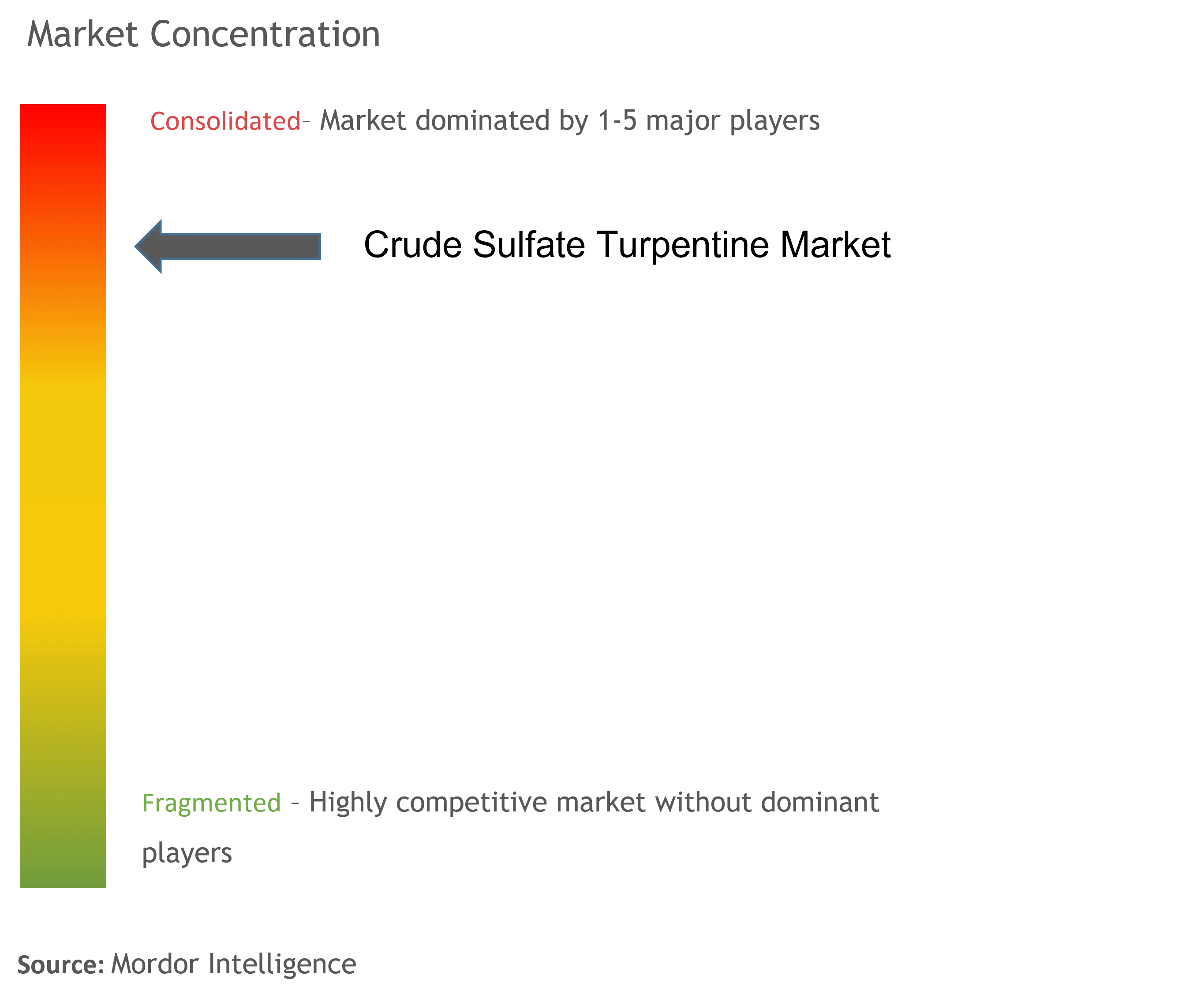

Überblick über die Rohsulfat-Terpentin-Branche

Der Markt für Rohsulfat-Terpentin ist von Natur aus konsolidiert. Zu den in diesem Geschäft tätigen Akteuren gehören KRATON CORPORATION, Pine Chemical Group, Lawter, HARTING Technology Group und Pinova, Inc.

Marktführer bei Rohsulfat-Terpentin

KRATON CORPORATION

Pine Chemical Group

Lawter

HARTING Technology Group

Pinova, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rohsulfat-Terpentin

- Mai 2022 Die Weyerhaeuser Company hat den Erwerb von 80.800 Hektar hochwertigem Waldland mit mehreren Kiefern in North und South Carolina abgeschlossen. Dies geschieht mit Hilfe eines von Campbell Global verwalteten Fonds mit einem Volumen von rund 265 Millionen US-Dollar.

- Mai 2022 Kraton Corporation, ein weltweit führender nachhaltiger Hersteller hochwertiger biobasierter Produkte, die aus Nebenprodukten des Kiefernholzzellstoffs gewonnen werden, hat mit Tree-Nation zusammengearbeitet, um im Jahr 2022 Tausende von Kiefern zu pflanzen kompensiert seine CO2-Emissionen.

Segmentierung der Rohsulfat-Terpentin-Industrie

Rohsulfat-Terpentin ist ein Derivat von Terpentin, das durch Destillation von Harz gewonnen wird, das in lebenden Bäumen, hauptsächlich Kiefern, vorkommt. Es handelt sich um eine brennbare Flüssigkeit, die in Wasser unlöslich ist. Allerdings löst es sich in bestimmten Lösungsmitteln. Der Rohsulfatterpentinmarkt ist nach Produkt, Anwendung und Geografie segmentiert. Der Markt ist nach Produkten segmentiert Alpha-Pinen, Beta-Pinen, Camphen und andere. Je nach Anwendung ist der Markt in Aromachemikalien, Zusatzstoffe, Klebstoffe, Körperpflege/Haushaltspflege und andere unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für rohes Sulfat-Terpentin in 15 Ländern in den wichtigsten Regionen. Die Marktgröße und Prognosen jedes Segments basieren auf dem Umsatz (in Mio. USD).

| Alpha-Pinen |

| Beta-Pinen |

| Camphen |

| Andere |

| Aromachemikalien |

| Additive |

| Klebstoffe |

| Persönliche/häusliche Pflege |

| Andere |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produkt | Alpha-Pinen | |

| Beta-Pinen | ||

| Camphen | ||

| Andere | ||

| Anwendungen | Aromachemikalien | |

| Additive | ||

| Klebstoffe | ||

| Persönliche/häusliche Pflege | ||

| Andere | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Rohsulfat-Terpentin

Wie groß ist der Markt für Rohsulfat-Terpentin?

Der Rohsulfatterpentinmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Rohsulfat-Terpentin-Markt?

KRATON CORPORATION, Pine Chemical Group, Lawter, HARTING Technology Group, Pinova, Inc. sind die wichtigsten Unternehmen, die auf dem Rohsulfatterpentinmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Rohsulfat-Terpentin-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Rohsulfat-Terpentin-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Rohsulfat-Terpentin-Markt.

Welche Jahre deckt dieser Rohsulfat-Terpentin-Markt ab?

Der Bericht deckt die historische Marktgröße des Rohsulfat-Terpentin-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Rohsulfat-Terpentin-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Rohsulfat-Terpentin

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Rohsulfatterpentin im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Rohsulfat-Terpentin umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.