| Studienzeitraum | 2021 - 2029 |

| Marktgröße (2024) | USD 17.13 Billion |

| Marktgröße (2029) | USD 40.02 Billion |

| CAGR (2024 - 2029) | 18.49 % |

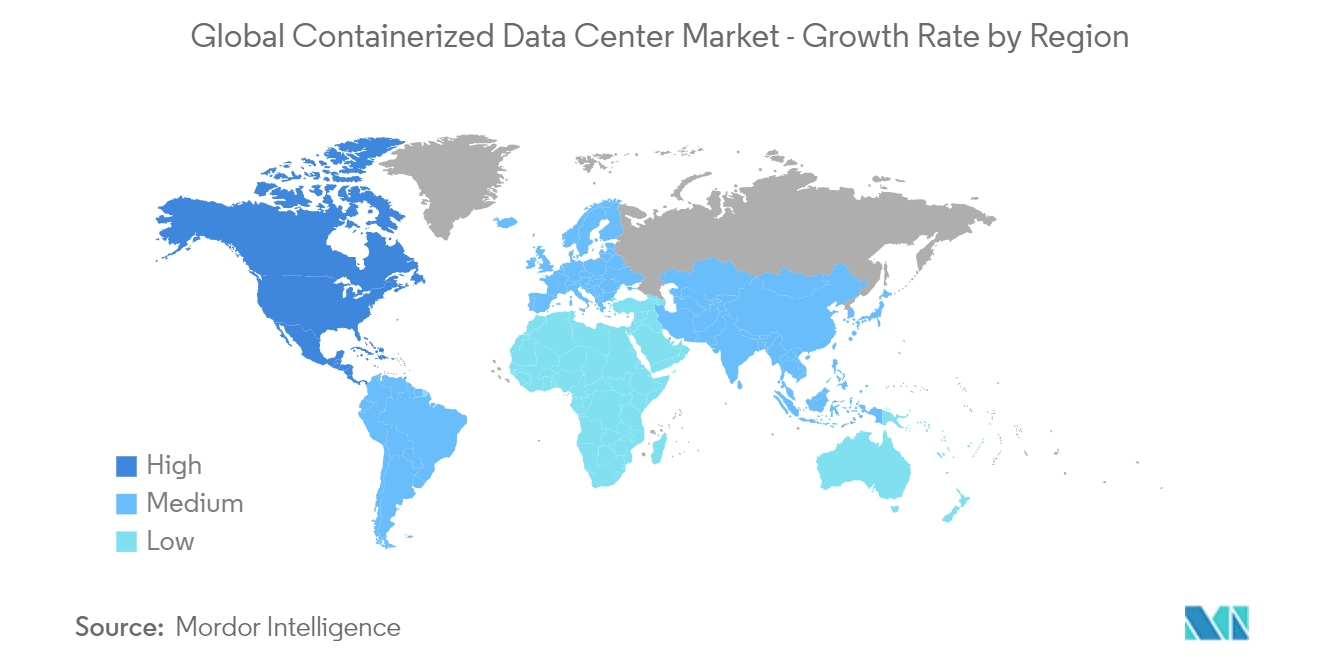

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Containerisierte Rechenzentren

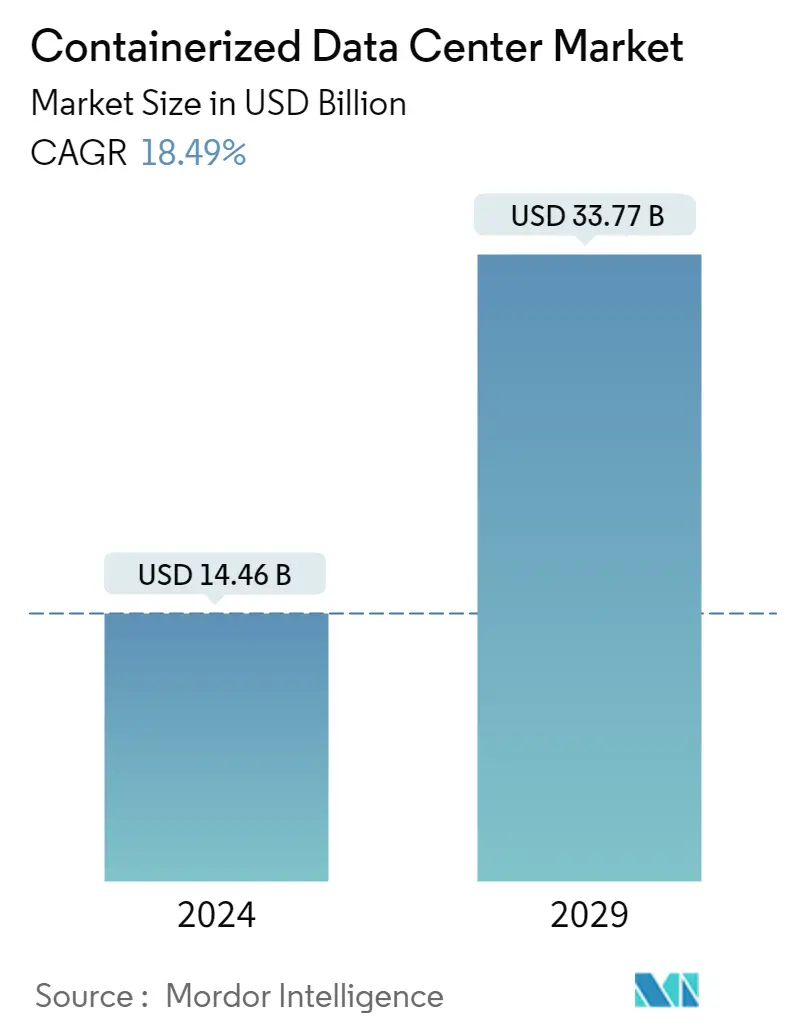

Die Marktgröße für Container-Rechenzentren wird im Jahr 2024 auf 14,46 Milliarden US-Dollar geschätzt und soll bis 2029 33,77 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 18,49 % im Prognosezeitraum (2024–2029) entspricht.

- Big Data und Internet-of-Things (IoT)-Technologie werden die Investitionen in den Markt für Container-Rechenzentren steigern. Unternehmen auf der ganzen Welt erleben eine hohe Datengenerierung in allen Branchen, wie etwa IT und Telekommunikation, BFSI, Gesundheitswesen sowie Regierung und Verteidigung. Das zunehmende Cloud Computing, die zunehmende Durchdringung ausländischer Cloud-Anbieter, staatliche Vorschriften zur lokalen Datensicherheit und zunehmende Investitionen inländischer Akteure sind einige der Hauptfaktoren, die die Nachfrage nach Container-Rechenzentren antreiben.

- Die Regierung spielt eine entscheidende Rolle beim Wachstum des Marktes für Container-Rechenzentren. Verschiedene Regierungsbehörden konzentrieren sich auf die digitale Infrastruktur, um Beschäftigungsmöglichkeiten zu schaffen und Innovationen voranzutreiben. Beispielsweise stellte die britische Regierung im Juni dieses Jahres ihren mit Spannung erwarteten digitalen Plan zur Unterstützung der digitalen Wirtschaft des Landes vor. Bis 2025 könnte die neue britische Digitalstrategie den Beitrag des britischen Technologiesektors zur Wirtschaft um 41,5 Milliarden US-Dollar steigern, so die Regierung.

- Der Bedarf an Rechenzentren ist in den letzten Jahren aufgrund der hohen Akzeptanz von Cloud-Diensten gestiegen. Laut den im Cloud Infrastructure Report 2021 veröffentlichten Umfrageergebnissen gaben 57 % der Befragten an, dass sich mehr als die Hälfte ihrer Infrastruktur in der Cloud befindet, während 64 % davon ausgehen, dass sie in den nächsten fünf Jahren vollständig in der Public Cloud sein werden.

- Die große Nachfrage in der IT- und Telekommunikationsbranche nach Datenverarbeitung und Speicherung großer Datenmengen täglich war einer der Hauptgründe für das Wachstum des Marktes für den Bau von Rechenzentren in diesem Segment. Darüber hinaus haben diese KMU mit dem Aufkommen immer mehr technologie- und dienstleistungsbasierter Startups ihren Fokus auf kostengünstige Lösungen verlagert. Dies hat zu einer verstärkten Migration in die Cloud geführt, was wiederum zu höheren Ausgaben für die Skalierung der Infrastruktur durch IT-Lösungsanbieter geführt hat.

- Aufgrund der Auswirkungen der COVID-19-Pandemie auf das Aufkommen von Fernarbeit, Online-Lernen und virtueller Unterhaltung sowie des zunehmenden Einflusses von Big Data und dem Internet der Dinge verzeichnen globale Betreiber von Container-Rechenzentren einen starken Anstieg der Nachfrage nach deren Verarbeitungs- und Speicherkapazität. Daher bieten Rechenzentren eine große Chance für die Weltwirtschaft, sich von der COVID-19-Pandemie zu erholen. Darüber hinaus kündigte die Regierung des Bundesstaates New South Wales (NSW) als Reaktion auf die finanziellen Auswirkungen der COVID-19-Epidemie auf die heimische Wirtschaft und in Würdigung der wirtschaftlichen Vorteile von Rechenzentren (SSDs) die vorläufige Neuklassifizierung von Rechenzentren als staatlich bedeutende Entwicklungen an ).

- Die Verteilung von Daten über ein großes Netzwerk mit zahlreichen Geräten und Rechenzentren, die von Unternehmensstandorten aus betrieben werden, kann zu Problemen bei der Netzwerktransparenz und -kontrolle führen, da jedes Gerät einen anderen potenziellen Endpunkt darstellt, insbesondere im IoT-Netzwerkrahmen. Andere Geräte, die Edge verwenden, haben ähnliche Probleme. Sicherheitslücken können Hackern einfachen Zugriff auf das Kernnetzwerk ermöglichen, was zu weiteren Leistungseinschränkungen für Rechenzentren führt. Mit der weltweiten Einführung des IoT erhöht jede Zunahme der Netzwerkknotenpunkte die Sicherheitsbedenken zusätzlich. Darüber hinaus gehören IoT-Geräte zu den am häufigsten angegriffenen Geräten.

Markttrends für Container-Rechenzentren

Steigende Nachfrage nach energieeffizienten Rechenzentren

- Die Hauptziele eines umweltfreundlichen Rechenzentrums sind Energieeffizienz und minimale Auswirkungen auf die Umwelt. Ein grünes oder nachhaltiges Rechenzentrum ist ein Ort zum Speichern, Verwalten und Übertragen von Daten, an dem alle Systeme, einschließlich mechanischer und elektrischer Systeme, Energie sparen. Es erzeugt weniger CO2-Fußabdrücke, was die Kosten senkt und die Effizienz verbessert.

- Darüber hinaus ermöglichen diese grünen Rechenzentren modernen Unternehmen, Strom zu sparen und CO2-Emissionen zu reduzieren. Ihr Einsatz nimmt weltweit sowohl bei großen Unternehmen als auch bei KMU zu. Solche Rechenzentren können die Ziele einer Vielzahl von Unternehmensdaten erfolgreich erfüllen, von der Erfassung über die Verarbeitung und Überprüfung bis hin zur Verteilung.

- Darüber hinaus hat die Regierung Pläne zur Erreichung der CO2-Neutralität in der Region veröffentlicht. Beispielsweise veröffentlichte die japanische Regierung im Juni dieses Jahres einen vorläufigen Bericht über ihre Clean Energy Strategy. Darüber hinaus wird Wachstum durch die Aufrechterhaltung einer zuverlässigen und kostengünstigen Energieversorgung für die Zukunft erreicht und gleichzeitig angestrebt, bis 2050 CO2-Neutralität und eine Reduzierung der Treibhausgasemissionen um 46 % im Geschäftsjahr 2030 zu erreichen. Um zwei ehrgeizige Ziele zu erreichen CO2-Neutralität bis 2050 und a Rückgang der Treibhausgasemissionen (THG) um 46 % im Geschäftsjahr 2030. Japan hat seine Dekarbonisierungsbemühungen intensiviert.

- Laut der Dutch Data Center Association nutzen 80 % der Rechenzentren in den Niederlanden Ökostrom. Das bedeutet, dass mindestens 20 % der niederländischen Rechenzentren immer noch weitgehend auf fossile Brennstoffe angewiesen sind. Bei der verwendeten grünen Energie handelt es sich häufig um hellgrünen Strom (zertifizierter Strom) und stammt nicht aus nachhaltiger Stromerzeugung in den Niederlanden. Nur ein kleiner Teil der Stromversorgung für Rechenzentren ist dunkelgrün, was bedeutet, dass er nachhaltig in den Niederlanden erzeugt wird. Es gibt noch viel zu tun, insbesondere im Hinblick auf das Klimaabkommen und die Ziele des niederländischen Klimagesetzes, nämlich die nahezu vollständige Beseitigung von Treibhausgasen und eine CO2-neutrale Stromerzeugung in diesem Land bis 2050.

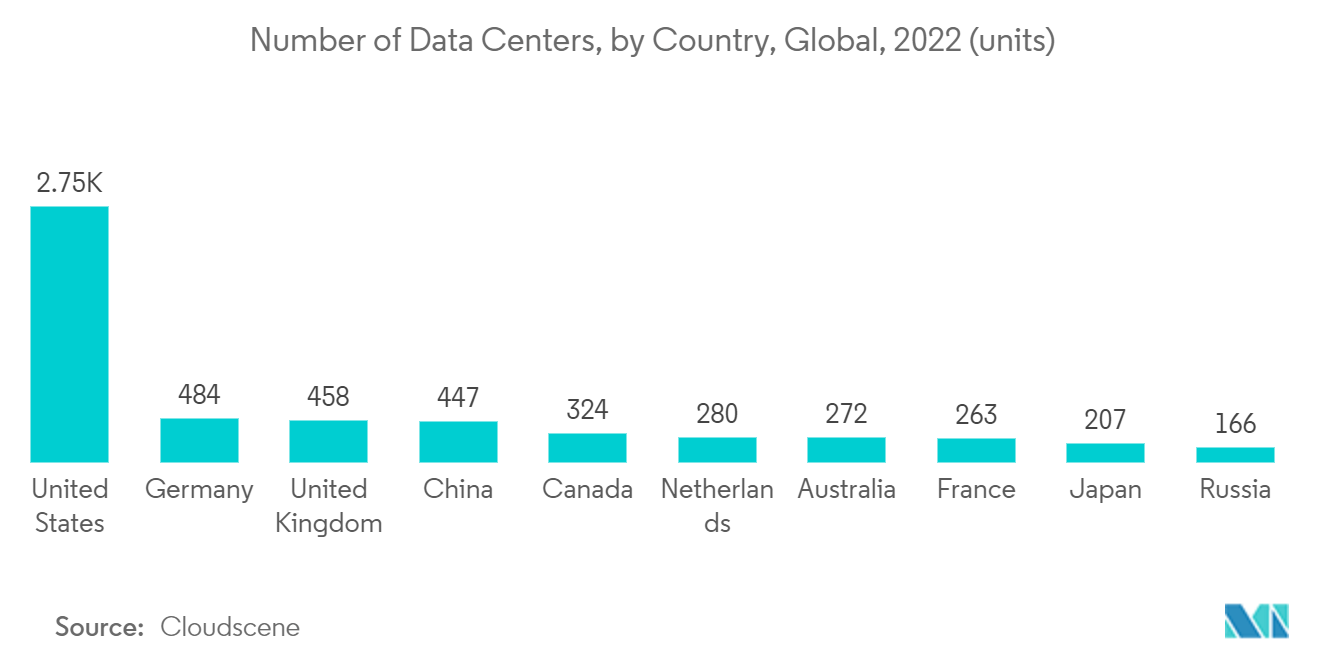

- Darüber hinaus befanden sich laut Cloud Scene im Januar dieses Jahres 2.701 Rechenzentren in den Vereinigten Staaten und 487 weitere in Deutschland. Mit 456 liegt das Vereinigte Königreich hinter China (443) an dritter Stelle der Nationen hinsichtlich der Anzahl der Rechenzentren.

Nordamerika wird voraussichtlich den größten Anteil halten

- Es wird prognostiziert, dass der nordamerikanische Markt für Container-Rechenzentren in den nächsten Jahren schnell wachsen wird. Mehrere Faktoren treiben diese Expansion voran, darunter der Aufstieg von Big Data und Cloud Computing sowie die erhöhte Nachfrage nach Colocation-Diensten. In diesem Blogbeitrag werden der nordamerikanische Markt für Container-Rechenzentren und einige wichtige Treiber für seine Expansion untersucht.

- Laut Temenos AG nimmt die Akzeptanz der Cloud in der US-amerikanischen BFSI-Branche zu, da 81 % der Banker glauben, dass eine Multi-Cloud-Strategie nach mehreren Jahren regulatorischer Konzentration auf Cloud-Technologien in den USA zu einer regulatorischen Voraussetzung werden würde, und 77 % der Banker glauben, dass die Erschließung von Werten durch künstliche Intelligenz (KI) den Unterschied zwischen erfolgreichen und verlierenden Banken ausmachen wird. Dies liegt daran, dass die Verbreitung von Cloud, KI und IoT umfangreiche Daten generiert hat, die den Bedarf an Rechenzentren erhöhen und so das Wachstum des untersuchten Marktes stimulieren.

- Im April dieses Jahres erweitert US Bancorp den Einsatz cloudbasierter Technologien, wird aber vorerst weiterhin sein Chaska-Rechenzentrum nutzen. Neben der Schließung zweier kleinerer Rechenzentren in den Regionen Atlanta und Knoxville kündigte die in Minneapolis ansässige Bank an, dass sie Microsofts Azure nutzen werde, um Cloud-Dienste anzubieten. Im Jahr 2017 bezog die Bank ein neues 56.000 Quadratmeter großes Rechenzentrum in Chaska. Der von Stream Data Centers mit Sitz in Texas errichtete Standort erhielt insgesamt mehr als 1 Million US-Dollar an öffentlichen Zuschüssen und Subventionen, darunter eine 20-jährige Steuerermäßigung Die Stadt hat einen Wert von etwa 548.000 US-Dollar, ein Budget von 287.000 US-Dollar vom Minnesota Department of Employment and Economic Development und einen Zuschuss von 250.000 US-Dollar von DEED zur Unterstützung von Infrastrukturverbesserungen.

- Darüber hinaus würde der Anstieg des Baus von Rechenzentren eine Wachstumschance für den untersuchten Markt schaffen. Beispielsweise startete Meta, die Muttergesellschaft von Facebook, im April dieses Jahres zwei neue Rechenzentrumsprojekte in Missouri und Texas, wodurch sich die Gesamtinvestition in den Bau und Betrieb von Rechenzentren in den USA auf fast 16 Milliarden US-Dollar erhöhte. Eine 800-Millionen-Dollar-Anlage in Temple, Texas, wird eine Gesamtfläche von etwa 900.000 Quadratfuß haben, während eine weitere 800-Millionen-Dollar-Anlage in Kansas City, Missouri, eine Gesamtfläche von fast 1 Million Quadratfuß haben wird.

- Darüber hinaus waren viele Unternehmen mit dem Aufkommen des IoT und vernetzter Technologien gezwungen, sich in digitale Unternehmen umzuwandeln, was den Bedarf an einem fortschrittlichen Rechenzentrums-Ökosystem erhöht hat, das Skalierbarkeit, schnelle Bereitstellung, Sicherheit, Flexibilität und Verfügbarkeit bietet. Dieser Wandel der Geschäftstrends ermöglicht die Entwicklung und Schaffung innovativer, äußerst agiler, kosteneffizienter und softwaredefinierter Lösungen. Es wird erwartet, dass die oben genannten Faktoren das Marktwachstum vorantreiben werden.

Überblick über die Branche für Container-Rechenzentren

Zu den Hauptakteuren zählen unter anderem IBM Corporation, Hewlett Packard Enterprise, Cisco Systems Inc., Dell Inc., Rittal GmbH Co. KG und Huawei Technologies Co. Ltd. Diese Akteure unternehmen zunehmend Fusionen, Übernahmen und Produkteinführungen, um neue Technologien und Produkte zu entwickeln und einzuführen. Dadurch wird die Marktkonzentration moderat konsolidiert.

Im Mai 2022 stellte Huawei PowerPOD 3.0 vor, ein brandneues Stromversorgungssystem, sowie die Definition der Next-Generation Data Center Facility. Basierend auf der kollektiven Weisheit und den gemeinsamen Anstrengungen des Huawei Data Center Facility Teams und Branchenexperten bestätigen die jüngsten Rollouts Huaweis Engagement für die Entwicklung kohlenstoffarmer intelligenter Rechenzentren. Die Rechenzentrumsgebäude der nächsten Generation werden vollständig umweltfreundlich und energieeffizient sein, wobei alle Materialien des Rechenzentrums so weit wie möglich recycelt werden. Dadurch wird das gesamte Ökosystem des Rechenzentrums ökologisch unbedenklich und nachhaltig sein.

Im Februar 2022 wurde die zweite Bauphase eines der Vantage-Rechenzentrumskomplexe in Frankfurt, Deutschland, bekannt gegeben. Auf seinem 55-MW-EU-Campus (FRA1) in Offenbach kündigte das Unternehmen an, dort das zweite von drei Gebäuden zu errichten. Nach vollständiger Fertigstellung wird die Anlage eine Kapazität von 16 MW haben und eine Größe von 13.000 Quadratmetern (140.000 Quadratfuß) haben. Die Kundenbetreuung soll im ersten Halbjahr 2024 beginnen.

Marktführer für Container-Rechenzentren

-

Hewlett Packard Enterprise Company

-

IBM Corporation

-

Dell Inc.

-

Cisco Systems Inc.

-

Huawei Technologies

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Container-Rechenzentren

- September 2022 Vertiv führt in Indien vorgefertigte modulare Rechenzentren und Infrastrukturoptionen von Vertiv ein. Die integrierten Lösungen sind flexible Plattformen, die sich für die Bereitstellung von IT-Ressourcen eignen und eine unkomplizierte Möglichkeit bieten, Kapazitäten in kürzerer Zeit zu installieren. Sie bieten außerdem eine einfache Skalierbarkeit, sodass der Rechenzentrumsbetreiber mit einer Lösung beginnen kann, die den unmittelbaren Anforderungen entspricht, und diese dann nach Bedarf skalieren kann. Sie umfassen Elemente aus dem Lösungsportfolio von Vertiv, wie den modularen und skalierbaren USV-Stromschutz Vertiv Liebert EXM, die reihenbasierten Wärmemanagementeinheiten Vertiv Liebert CRV mit intelligenten Vertiv Liebert iCOMTM-Steuerungen, Vertiv VR-Racks und die Rack-Stromverteilungseinheiten von Vertiv.

- Juni 2022 Schneider Electric kündigt das Debüt einer schneller vorgefertigten Rechenzentrumslösung in Europa und eine Modernisierung seines Infrastrukturmanagement-Tools Ecostruxure IT an. Unter der Marke Easy Modular Data Center All-in-One wird Schneider vorgefertigte Container-Rechenzentren mit einer Leistung von 27 kW bis 80 kW liefern, die in seinem Werk in Barcelona hergestellt werden, mit einem vereinfachten Bestellvorgang. Container können jetzt über einen einfachen Katalog gekauft und in nur 12 Wochen geliefert werden.

Branchensegmentierung für Container-Rechenzentren

Ein containerisiertes Rechenzentrum wird in erster Linie als modulares Rechenzentrum definiert, das in einen Standard-Versandcontainer oder einen ähnlichen Containertyp integriert ist. Die Container werden dann mit allen notwendigen Komponenten hergestellt, die in einem Rechenzentrum verwendet werden, einschließlich Kühlung, Stromversorgung und Racks. Der Bericht behandelt die aufkommenden Trends auf dem Markt für containerisierte Rechenzentren, segmentiert nach Typ und Endbenutzer in verschiedenen untersuchten Regionen.

Der Markt für containerisierte Rechenzentren ist nach Eigentumsart (Kauf, Leasing), Endbenutzer (BFSI, IT-Telekommunikation, Regierung, Bildung, Gesundheitswesen, Verteidigung, Unterhaltung und Medien) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Werten (in Millionen USD) angegeben.

| Nach Eigentumstyp | Kaufen |

| Mieten | |

| Vom Endbenutzer | BFSI |

| IT und Telekommunikation | |

| Regierung | |

| Ausbildung | |

| Gesundheitspflege | |

| Verteidigung | |

| Unterhaltung und Medien | |

| Andere Endverbraucher (Industrie, Energie) | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Container-Rechenzentren

Wie groß ist der Markt für Container-Rechenzentren?

Es wird erwartet, dass der Markt für Container-Rechenzentren im Jahr 2024 ein Volumen von 14,46 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 18,49 % auf 33,77 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Container-Rechenzentren derzeit?

Im Jahr 2024 wird die Marktgröße für Container-Rechenzentren voraussichtlich 14,46 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Containerisierte Rechenzentren?

Hewlett Packard Enterprise Company, IBM Corporation, Dell Inc., Cisco Systems Inc., Huawei Technologies sind die wichtigsten Unternehmen, die auf dem Markt für Container-Rechenzentren tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Container-Rechenzentren?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Containerisierte Rechenzentren?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Container-Rechenzentren.

Welche Jahre deckt dieser Markt für Containerisierte Rechenzentren ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Container-Rechenzentren auf 12,20 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Container-Rechenzentren für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Container-Rechenzentren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für Container-Rechenzentren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Container-Rechenzentren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Container-Rechenzentren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.