Marktanalyse für Heimtierdiagnostik

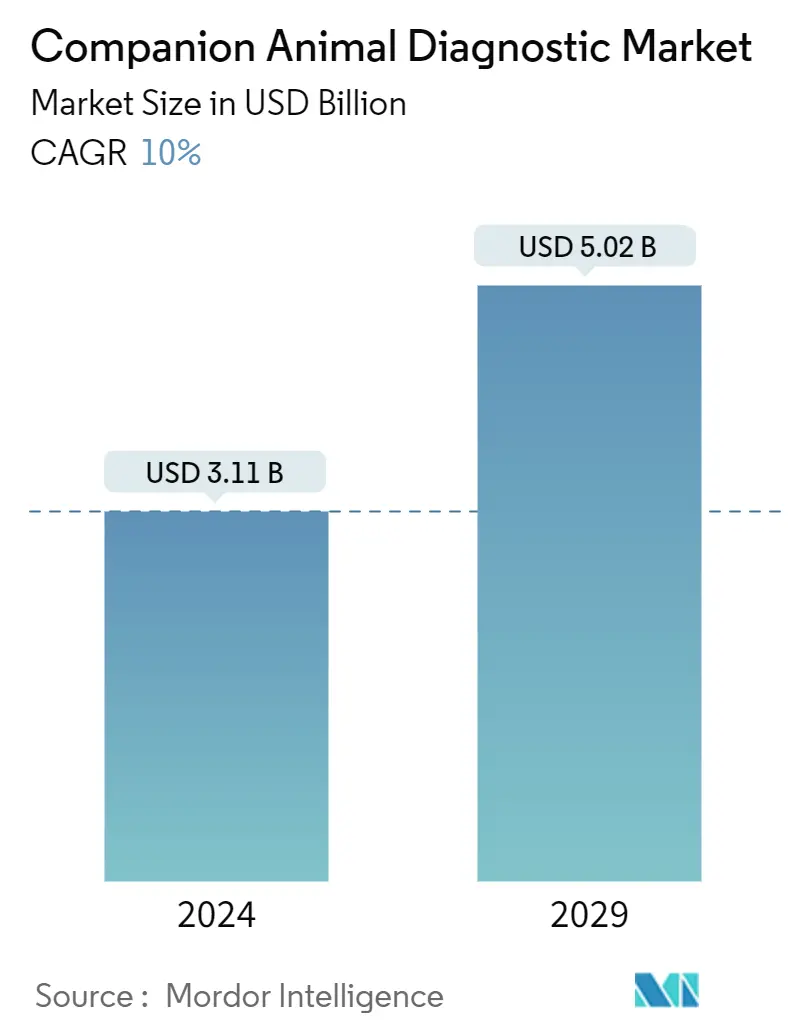

Die Größe des Marktes für Heimtierdiagnostik wird im Jahr 2024 auf 3,11 Milliarden US-Dollar geschätzt und soll bis 2029 5,02 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie verringerte den Bedarf an Tierpflege. Aufgrund von Infektionsschutzmaßnahmen und landesweiten Lockdowns wirkte sich die Pandemie auf die Anzahl der Besuche in Tierkliniken und Krankenhäusern aus. In einem im Februar 2022 von der JAAWS veröffentlichten Artikel wurde beispielsweise berichtet, dass COVID-19 während der Pandemie zur Schließung von 70 % der Tierkliniken in Kanada und den USA geführt habe. Daher wurde das Wachstum des untersuchten Marktes zunächst durch die Aussetzung veterinärdiagnostischer Dienste zur Minimierung der COVID-19-Infektion behindert. Allerdings besaßen laut dem im Juni 2021 veröffentlichten PAW-Bericht des People's Dispensary for Sick Animals (PDSA) zwischen März 2020 und Mai 2021 2,0 Millionen Menschen im Vereinigten Königreich Haustiere -19 Fälle, die zur Wiederaufnahme der veterinärmedizinischen Diagnosedienste führen, und ein nach der Sperrung gemeldeter deutlicher Anstieg der Heimtieradoption werden zu einem stabilen Wachstum des untersuchten Marktes im Prognosezeitraum führen.

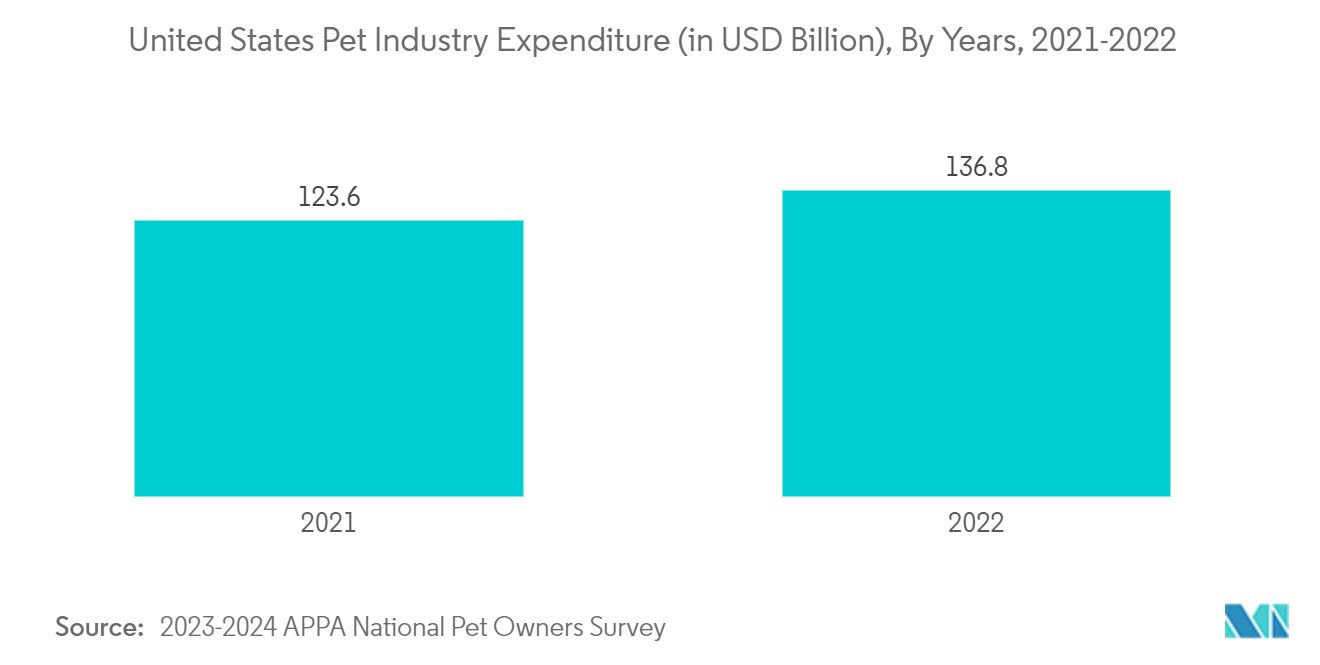

Steigende Ausgaben für die Veterinärmedizin, wachsende Nachfrage nach Haustierversicherungen und eine wachsende Haustierpopulation sind die Hauptfaktoren, die das Wachstum des Marktes vorantreiben. Nach Angaben der American Pet Products Association (APPA) ist für den Zeitraum 2023–2024 ein Anstieg der Ausgaben für die Heimtierbranche in den Vereinigten Staaten zu verzeichnen. Die Ausgaben der Heimtierbranche in den Vereinigten Staaten werden sich im Jahr 2023 auf insgesamt 143,6 Milliarden US-Dollar belaufen, verglichen mit 136,8 Milliarden US-Dollar im Jahr 2018. Somit erhöht der Anstieg der Heimtierausgaben die Nachfrage nach Pflegeprodukten. In ähnlicher Weise überstieg der Haustierversicherungssektor Nordamerikas laut dem von der North American Pet Health Insurance Association (NAPHIA) aus dem Jahr 2021 veröffentlichten Bericht bis Ende 2021 2,83 Milliarden US-Dollar, und die Branche verzeichnete im Vergleich zum Vorjahr ein Wachstum von mehr als dem Doppelten letzten vier Jahre (2018-2021). Darüber hinaus wurde berichtet, dass das gesamte Prämienvolumen für Haustierversicherungen in den Vereinigten Staaten im Jahr 2021 rund 2,6 Milliarden US-Dollar betrug. Die Gesamtzahl der in den Vereinigten Staaten versicherten Haustiere belief sich Ende 2021 auf 3,9 Millionen, was einem Anstieg von etwa 28,0 % gegenüber 2020 entspricht. Daher deuten solche Fälle auf ein signifikantes Marktwachstum im Prognosezeitraum hin.

Darüber hinaus wird erwartet, dass ein Anstieg der Haustierpopulation das Wachstum des Marktes vorantreiben wird, da Haustiere anfälliger für Infektionskrankheiten und chronische Krankheiten sind, die eine frühzeitige Diagnose erfordern. Laut der Pet Food Manufacturers Association hatten beispielsweise im Jahr 2021 3,2 Millionen Haushalte im Vereinigten Königreich seit Beginn des Ausbruchs ein Haustier erworben. Derzeit gibt es im Vereinigten Königreich 34 Millionen Haustiere, darunter 12 Millionen Katzen, 12 Millionen Hunde, 3,2 Millionen kleine Säugetiere wie Meerschweinchen und Hamster, 3 Millionen Vögel und 1,5 Millionen Reptilien. Darüber hinaus wird erwartet, dass Produkteinführungen der Marktteilnehmer den Markt im Prognosezeitraum ankurbeln werden. Beispielsweise hat HORIBA UK Limited im August 2021 mehrere neue Pathogen-PCR-Tests für sein POCKIT Central auf den Markt gebracht. Es handelt sich um ein hauseigenes Veterinär-PCR-Analysegerät mit dem Potenzial für schnelle und genaue PCR-Tests in jedem Veterinärlabor. Solche Markteinführungen treiben auch das Wachstum des Marktes voran.

Es wird jedoch erwartet, dass die zunehmende Belastung durch die Heimtierpflege weltweit das Marktwachstum im Prognosezeitraum behindern wird.

Markttrends für die Heimtierdiagnostik

Für die Molekulardiagnostik wird im Prognosezeitraum ein Wachstum erwartet

Das Segment der Molekulardiagnostik wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen, da Tierhalter immer mehr Wert auf schnelle Testergebnisse und deren Kosteneffizienz legen. Es wird erwartet, dass die Segmentexpansion durch die steigende Zahl von Tests zur Identifizierung weit verbreiteter Tierkrankheiten wie Katzenleukämie, Hunde-Parvovirus, Herzwurm und infektiöse Peritonitis vorangetrieben wird. Darüber hinaus tragen die wachsende Zahl von Haustierbesitzern und die wachsende Sorge um die Gesundheit ihrer Tiere, die zunehmende Prävalenz von Haustierkrankheiten und die Verfügbarkeit erschwinglicher Immunoassay-Tests, die häufige Tests zu Hause ermöglichen, zum Wachstum dieses Segments bei. Jedes Jahr nimmt die Population dieser Tiere und damit auch die damit verbundenen Krankheiten allmählich zu. Darüber hinaus waren laut dem Jahresbericht der FEDIAF für 2022 Hunde und Katzen die wichtigsten in Europa adoptierten Haustiere. Darüber hinaus besitzen schätzungsweise 90 Millionen europäische Haushalte mindestens ein Haustier. Somit erhöht die wachsende Population von Haustieren den Grad der Pflege der Tiere, was voraussichtlich das Marktwachstum im Prognosezeitraum ankurbeln wird.

Darüber hinaus wird das Marktsegment durch Produkteinführungen verschiedener Marktteilnehmer gestärkt, um deren Marktposition zu stärken. Im Juli 2021 brachte Vidium Animal Health beispielsweise SpotLight ePARR auf den Markt, einen hochpräzisen und schnellen molekulardiagnostischen Test für Lymphome bei Hunden. Spotlight ePARR wurde von Vidium in Zusammenarbeit mit dem Translational Genomics Research Institute (TGen), einer Tochtergesellschaft der City of Hope, und Ethos Discovery entwickelt.

Darüber hinaus startete Ringbio im Januar 2022 eine professionelle Website namens petrapidtest.com, um den Flexy Pet Rapid Test zu vermarkten. Diese Kits basieren auf Lateral-Flow-Immunoassay, ELISA und Echtzeit-PCR zum Nachweis von Krankheiten bei Haustieren, was für Tierhalter und Tierkliniken hilfreich sein kann. Unter diesen Produkten ist die Echtzeit-PCR speziell für kleine Tierarztpraxen konzipiert und kann eine Infektion mit Viren, Mykoplasmen und Parasiten bestätigen. Auch solche Marketinginitiativen der Akteure tragen zum Wachstum des Segments bei.

Aufgrund solcher Vorkommnisse wird daher im Prognosezeitraum mit einem erheblichen Segmentwachstum gerechnet.

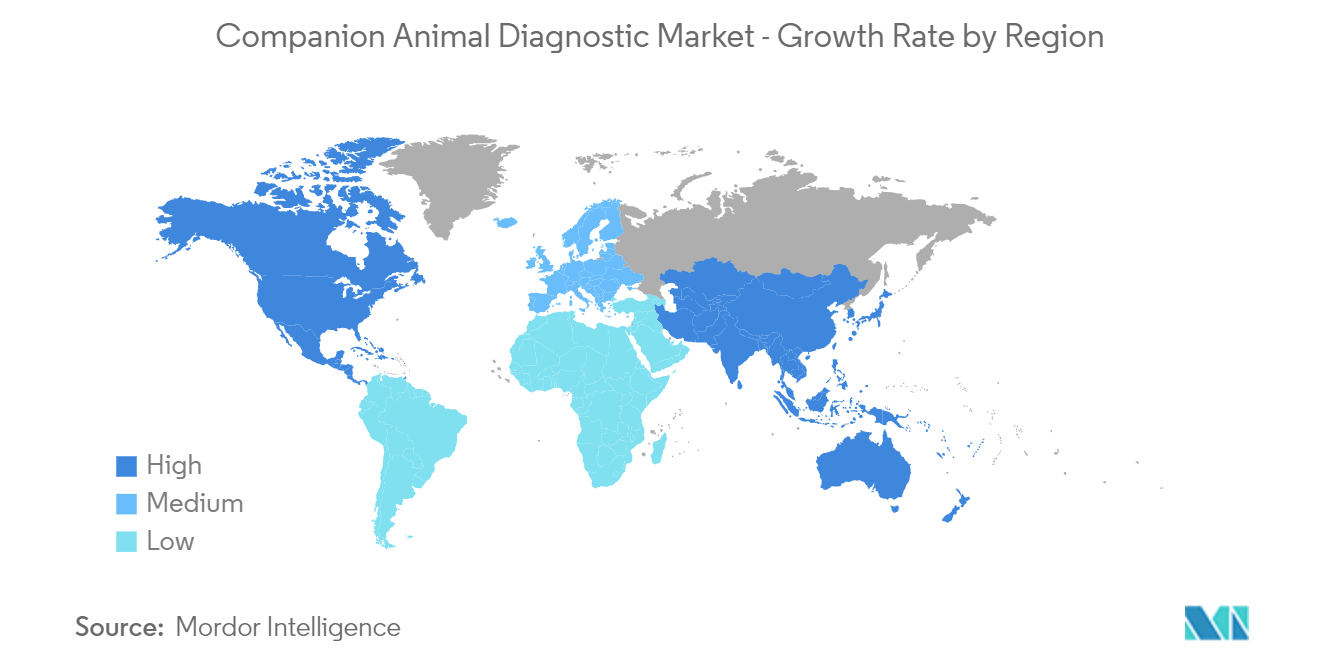

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Anteil am Markt für Heimtierdiagnostik halten wird

In Nordamerika wird im Prognosezeitraum ein deutliches Wachstum des Marktes für Heimtierdiagnostik erwartet. Die wichtigsten Faktoren, die zum Marktwachstum in der Region beitragen, sind die zunehmende Zahl von Menschen, die Haustiere adoptieren, und das Vorhandensein mehrerer Einrichtungen, die Haustierpflegedienste anbieten. Es wird erwartet, dass die zunehmende Einführung wichtiger Strategien wie Partnerschaften, Übernahmen und wachsende Investitionen zu einem Marktwachstum führen wird. Laut der National Pet Owners Survey 2023-2024 besitzen beispielsweise 66 % der US-Haushalte ein Haustier, was 86,9 Millionen Haushalten entspricht, darunter 46,5 Millionen Katzen und 65,1 Millionen Hunde. Die zunehmende Akzeptanz von Haustieren könnte längerfristig das Wachstum der Veterinärdiagnostik in dieser Region vorantreiben.

Wichtige Produkteinführungen, eine hohe Konzentration von Marktteilnehmern oder Herstellern sowie Übernahmen und Partnerschaften zwischen wichtigen Akteuren in den Vereinigten Staaten sind einige der Faktoren, die das Wachstum des Heimtierdiagnostikmarktes im Land vorantreiben. Beispielsweise hat Vidium Animal Health im Juli 2021 die SpotLight-Reparatur eingeführt. Es handelt sich um einen hochpräzisen und schnellen molekulardiagnostischen Test für Lymphome bei Hunden. Vidio hat es zusammen mit dem Translational Genomics Research Institute (TGen), der Tochtergesellschaft von City of Hope, und Ethos Discovery entwickelt. Daher wird erwartet, dass die geografische Präsenz wichtiger Marktteilnehmer in Verbindung mit den zunehmenden Marktentwicklungsaktivitäten dieser Akteure ein lukratives Wachstum in dieser Region bietet.

Aufgrund der oben genannten Faktoren wird daher das Wachstum des untersuchten Marktes in der nordamerikanischen Region erwartet.

Überblick über die Branche der Heimtierdiagnostik

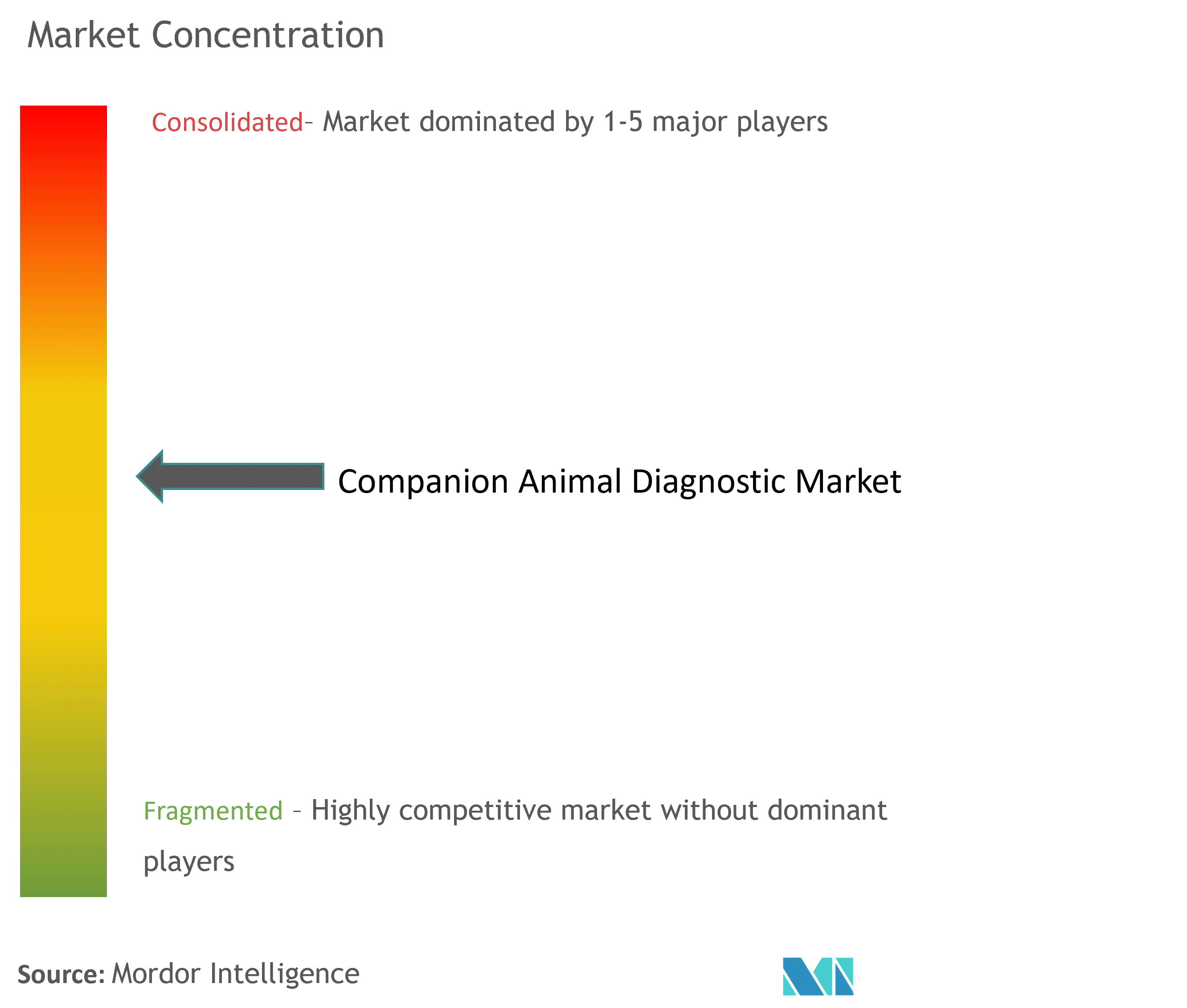

Der Heimtierdiagnostikmarkt ist mäßig wettbewerbsintensiv und verfügt über mehrere Hauptakteure. Gemessen am Marktanteil dominieren derzeit nur wenige der großen Player den untersuchten Markt. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die über Marktanteile verfügen und bekannt sind, darunter Heska Corporation, Agrolabo SpA, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics Neogen Corporation und Thermo Fisher Scientific Inc., Randox Laboratories Ltd und Virbac unter anderem.

Marktführer im Bereich der Heimtierdiagnostik

-

Heska Corporation

-

Neogen Corporation

-

Zoetis Inc.

-

IDEXX Laboratories Inc.

-

Innovative Diagnostics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für die Heimtierdiagnostik

- August 2022 PepiPets führt einen neuen mobilen Diagnosetestdienst ein, der es Kunden ermöglicht, zu Hause Diagnosetests für ihre Haustiere durchzuführen.

- Januar 2022 Idexx Laboratories, Inc. kündigt eine Reihe von Produkt- und Serviceverbesserungen an, wie den IDEXX 4Dx Plus Test, die VetConnectPLUS Mobile App, den SediVue Dx Urine Sediment Analyzer und den New Catalyst SDMA Test, die es Tierarztpraxen ermöglichen, effizienter zu arbeiten Bewältigung steigender Patientenzahlen. Die Verbesserungen bieten tiefere, umsetzbare Erkenntnisse und personalisierte Unterstützung, um schnellere und sicherere klinische Entscheidungen zu ermöglichen.

Branchensegmentierung der Heimtierdiagnostik

Je nach Umfang befasst sich die Heimtierdiagnostik mit der Identifizierung, Erkennung und Schwere verschiedener Krankheiten, die mit Heimtieren in Zusammenhang stehen. Der Markt für Heimtierdiagnostik ist nach Tieren (Katzen, Hunde und andere Tiere), Anwendungen (Bakteriologie, Parasitologie, klinische Pathologie und andere Anwendungen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika) segmentiert. und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Katzen |

| Hunde |

| Andere Tiere |

| Bakteriologie |

| Parasitologie |

| Klinische Pathologie |

| Andere Anwendungen |

| Immundiagnostische Tests |

| Molekulare Diagnostik |

| Diagnostische Bildgebung |

| Andere Diagnostik |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Von Tieren | Katzen | |

| Hunde | ||

| Andere Tiere | ||

| Auf Antrag | Bakteriologie | |

| Parasitologie | ||

| Klinische Pathologie | ||

| Andere Anwendungen | ||

| Durch Technologie | Immundiagnostische Tests | |

| Molekulare Diagnostik | ||

| Diagnostische Bildgebung | ||

| Andere Diagnostik | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Heimtierdiagnostik-Marktforschung

Wie groß ist der Markt für Heimtierdiagnostik?

Es wird erwartet, dass der Markt für Heimtierdiagnostik im Jahr 2024 3,11 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10 % auf 5,02 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Heimtierdiagnostik?

Im Jahr 2024 wird der Markt für Heimtierdiagnostik voraussichtlich ein Volumen von 3,11 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Heimtierdiagnostik-Markt?

Heska Corporation, Neogen Corporation, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics sind die wichtigsten Unternehmen, die auf dem Heimtierdiagnostikmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Heimtierdiagnostik-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Heimtierdiagnostik-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Heimtierdiagnostikmarkt.

Welche Jahre deckt dieser Markt für Heimtierdiagnostik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Heimtierdiagnostik auf 2,80 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Heimtierdiagnostik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Heimtierdiagnostik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Heimtierdiagnostik

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Heimtierdiagnostik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Companion Animal Diagnostics umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.