Markt-Trends von Gewerbeimmobilien in Malaysia Industrie

Anstieg des Wachstums im Einzelhandel

Die strukturellen Trends auf dem gewerblichen Immobilienmarkt (CRE) des Landes nach der Pandemie werden wahrscheinlich bereits bestehende Ungleichgewichte verschärfen. Dies liegt daran, dass sich die Leerstands- und Mietpreise von Büro- und Einzelhandelsflächen seit dem Ausbruch der Pandemie verschlechtert haben und es aufgrund der strukturellen Veränderungen möglicherweise länger dauern kann, bis sie sich erholen. Auf dem malaysischen Immobilienmarkt stieg der Wert der massiven Transaktionen um 61 % im Vergleich zum Vorquartal (1,13 Milliarden MYR (0,25 Milliarden US-Dollar) Q4/2021) auf über 1,82 Milliarden MYR (0,48 Milliarden US-Dollar)

Laut Savills fand die bedeutendste Transaktion in Kuala Lumpur statt, als Hap Seng Consolidated Bhd 868 Millionen MYR (195,83 Millionen US-Dollar) für den Erwerb eines leerstehenden, 15,3 Hektar großen Gewerbegrundstücks auf der Jalan Duta von TTDI KL Metropolis Sdn Bhd (einem hundertprozentigen Unternehmen) zahlte Tochtergesellschaft von Naza TTDI Sdn Bhd). Es soll eine gemischt genutzte Siedlung mit einem voraussichtlichen Bruttoentwicklungswert von 8,7 Milliarden MYR (1,96 Milliarden US-Dollar) errichtet werden

Im Jahr 2021 stieg der Wert der Bauarbeiten um -5,0 % auf 112,0 Milliarden MYR (25,27 Milliarden US-Dollar) im Vergleich zu 117,9 Milliarden MYR (26,6 Milliarden US-Dollar) im Jahr 2020. Im Haushalt 2022 wurde angekündigt, dass die Regierung 2 Milliarden MYR (0,45 Milliarden US-Dollar) investieren würde ) in Garantien für Banken über das Guaranteed Credit Housing Scheme. Ziel ist es, diejenigen in der Gig Economy zu unterstützen, also Menschen, die Geld für Kredite haben, aber keine Gewinn- und Verlustrechnung vorlegen können, weil sie nicht im herkömmlichen Sinne verdienen

Anstieg der Staatsausgaben im privaten Sektor

In ihrem Haushalt 2021 kündigte die malaysische Regierung ein Hilfspaket zum Schutz der Menschen und zur Erholung der Wirtschaft (PEMULIH) an, um Bauunternehmen zu unterstützen, die privaten Unternehmen zugute kommen könnten. Es beinhaltet die Berücksichtigung von Preisänderungen oder Preisschwankungen (VoP) für Regierungsprojekte. Dies ist eine Folge eines erheblichen Anstiegs der Kosten für Baumaterialien und der Unterstützung lokaler G1-G4-Auftragnehmer bei der Durchführung kleinerer Regierungsprojekte durch die Durchführung von Lotterie- und Ausschreibungsverfahren. Es ermöglicht außerdem die Verwendung neuer Tarifpläne für Tiefbau-, Bau- und Elektroarbeiten sowie die Gewährung von Zeitverlängerungen (EoT) oder Vertragsverlängerungen bei Regierungsprojekten für Liefer- und Dienstleistungsverträge, die von der Umsetzung der Movement Control Order (MCO) betroffen sind. unterliegen einer Vertragsklausel

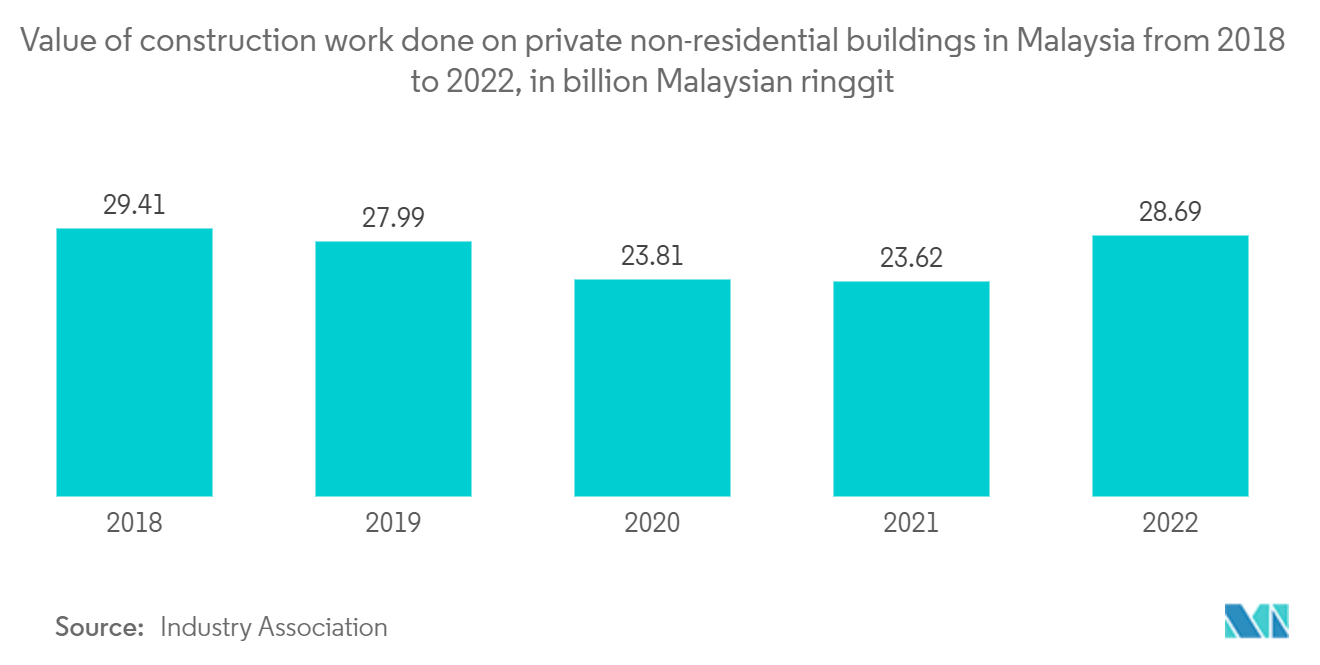

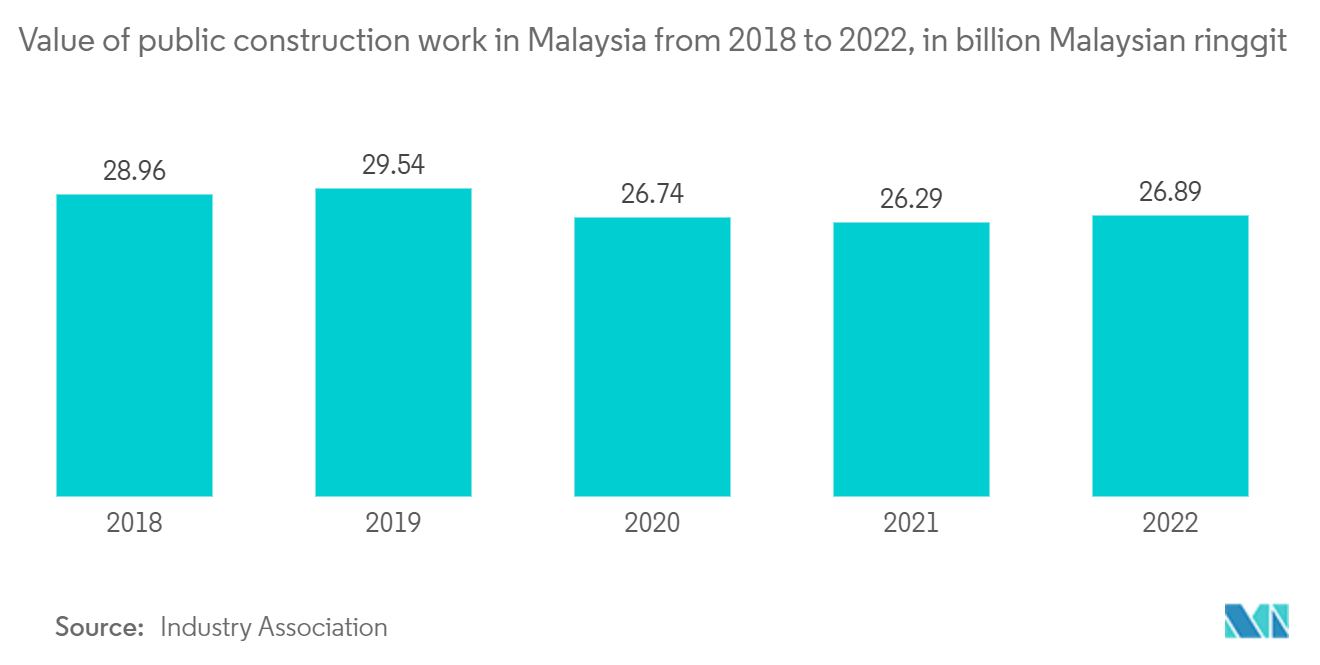

Der private Sektor trieb die Bautätigkeit mit einem Anteil von 58,7 % am Wert der durchgeführten Bauarbeiten in Höhe von MYR 16,2 Milliarden (USD 3,87 Milliarden) weiterhin voran, während der öffentliche Sektor einen Anteil von 41,3 % am Wert der durchgeführten Bauarbeiten in Höhe von MYR 11,4 Milliarden hatte (2,72 Milliarden US-Dollar). Der Wert der Bauarbeiten in den Teilsektoren Wohn- und Nichtwohngebäude blieb bei den Projekten im Besitz des privaten Sektors signifikant, die 37,9 % bzw. 37,1 % beitrugen. Unterdessen wurde das Projekt im Besitz der öffentlichen Hand weiterhin durch den Teilsektor Tiefbau mit einem Anteil von 69,4 % getragen