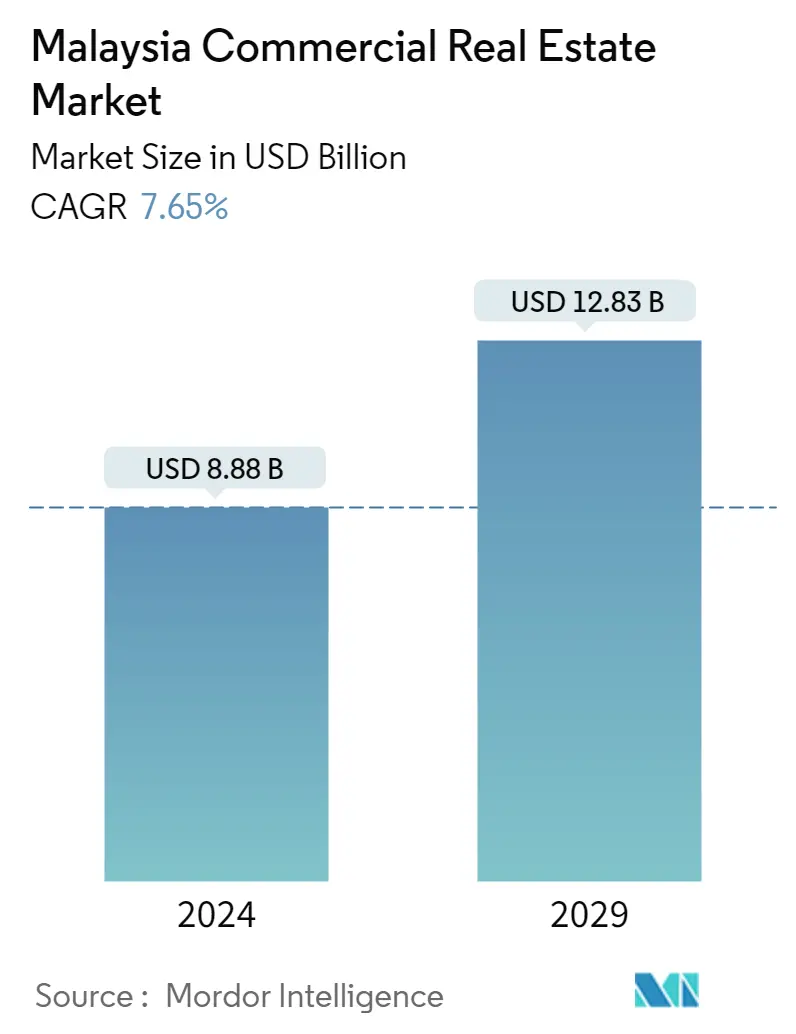

Marktgröße für Gewerbeimmobilien in Malaysia

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 8.88 Milliarden |

| Marktgröße (2029) | USD 12.83 Milliarden |

| CAGR(2024 - 2029) | 7.65 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Gewerbeimmobilien in Malaysia

Die Größe des Gewerbeimmobilienmarktes in Malaysia wird im Jahr 2024 auf 8,88 Milliarden US-Dollar geschätzt und soll bis 2029 12,83 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,65 % im Prognosezeitraum (2024–2029) entspricht.

- Laut Branchenexperten wuchs der Industrieimmobiliensektor im ersten Halbjahr 2022 (H1 22) im Hinblick auf die Immobilienmarktentwicklung im Klang Valley, Penang, Johor Baru, Johor und Kota Kinabalu in Sabah im Vergleich zum Einzelhandelsindustrie. Der Industriesektor ist in den letzten Jahren aufgrund der steigenden E-Commerce-Penetrationsrate stetig gewachsen. Durch die Zunahme des Fernversands stieg der Bedarf an Lagerflächen und es kam zu einem Strukturwandel hin zum Omnichannel-Handel. In Sabah, Johor und Klang Valley besteht großes Interesse am Verkauf oder Kauf bestehender Gewerbeanlagen (Grundstücke oder Gebäude), unabhängig davon, ob man von Schnäppchen für hochwertige Vermögenswerte profitiert oder eine Portfolio-Rationalisierung durchführt. Die Teilbranchen Logistik und Industrie bleiben die neuen Lieblinge der Immobilienbranche. Da die Menschen nach zwei Jahren aus dem Pandemiemanagement aussteigen, besteht ein klares Interesse daran, dass der Teilsektor Gesundheitswesen zu einer alternativen Investition wird, die man im Auge behalten sollte.

- Laut Branchenexperten verbessert sich der Immobilienmarkt in Malaysia langsam, da Käufer immer noch mit den Auswirkungen von COVID-19 zu kämpfen haben. Laut der jüngsten Untersuchung des Unternehmens zum malaysischen Immobilienmarkt stieg der Grundstücksverkaufspreisindex im zweiten Quartal (Q2) 2022 um 1,1 % gegenüber dem Vorquartal und um 3,64 % gegenüber dem Vorjahr. Begleitet wird er von einem Anstieg um 5,21 %. Anstieg, aber QoQ-Rückgang um 1,96 % im Landed Property Sale Demand Index. Obwohl potenzielle Käufer durch Erschwinglichkeit und finanzielle Instabilität abgeschreckt werden, behauptete die Gruppe, dass das Muster zeige, dass Grundstücke immer noch die bevorzugte Kaufoption seien. Dies führte zu einer geringeren Nachfrage nach Eigenheimen.

- Im Vergleich zum Vorjahreszeitraum verzeichnete Malaysias Immobilientransaktionsvolumen in den ersten neun Monaten des Jahres 2021 einen geringfügigen Rückgang um 1,78 % auf 201.068 Transaktionen. Allerdings stieg der Transaktionswert im Jahr 2020 um fast 14 % auf fast 98 Milliarden MYR (22,10 Milliarden US-Dollar) oder bis zu etwa 11,2 Milliarden MYR (2,53 Milliarden US-Dollar). Investitionen in die Bereiche Büro, Einzelhandel, Hotel/Freizeit, Industrie und Logistik -Sektoren werden im Zeitraum 2022–23 zunehmen. Entwickler haben ihre Investitionen in allen Teilsektoren insgesamt erhöht, was auf eine erhöhte Aktivität im Zeitraum 2022–23 im Vergleich zu den beiden Vorjahren hindeutet. Manager von Investmentfonds und Immobilieninvestmentfonds haben ihr Engagement in Industrie- und Gastgewerbeanlagen erhöht, wobei die Verteilung in den anderen Teilsektoren ungefähr gleich groß ist. Kreditgeber haben ihr Engagement in fast allen Teilsektoren mit Ausnahme des Teilsektors Büro reduziert.

Trends auf dem Gewerbeimmobilienmarkt in Malaysia

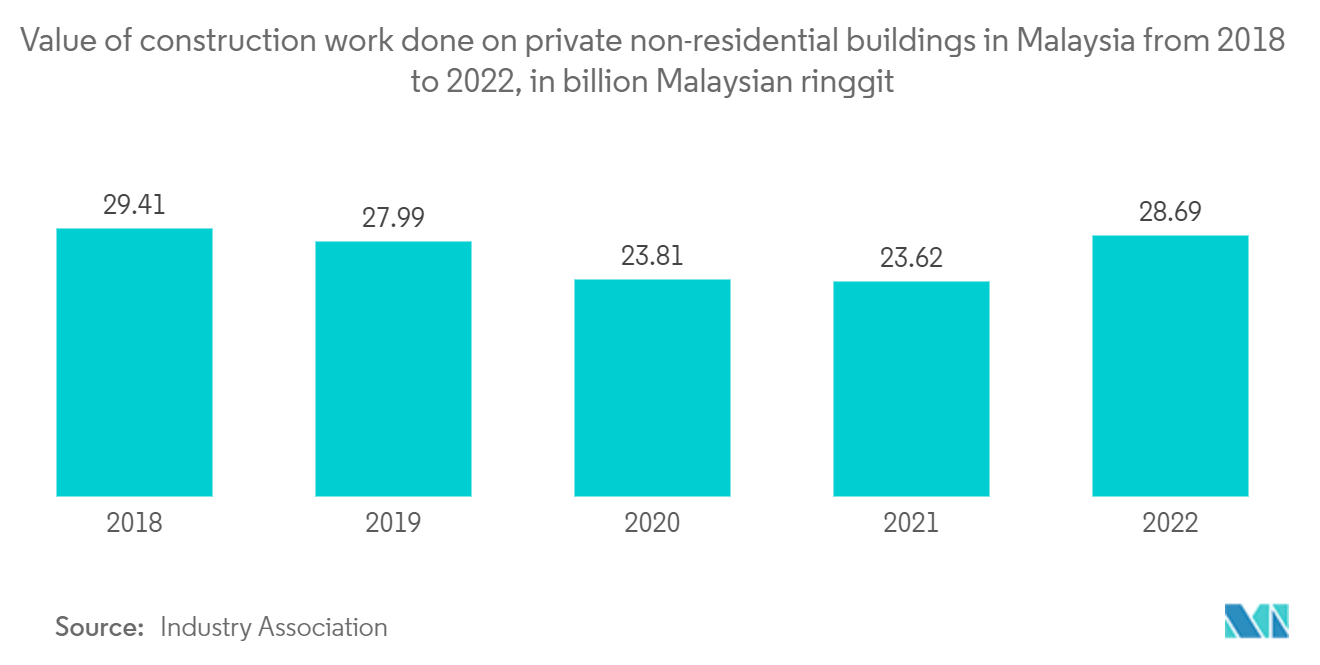

Anstieg des Wachstums im Einzelhandel

Die strukturellen Trends auf dem gewerblichen Immobilienmarkt (CRE) des Landes nach der Pandemie werden wahrscheinlich bereits bestehende Ungleichgewichte verschärfen. Dies liegt daran, dass sich die Leerstands- und Mietpreise von Büro- und Einzelhandelsflächen seit dem Ausbruch der Pandemie verschlechtert haben und es aufgrund der strukturellen Veränderungen möglicherweise länger dauern kann, bis sie sich erholen. Auf dem malaysischen Immobilienmarkt stieg der Wert der massiven Transaktionen um 61 % im Vergleich zum Vorquartal (1,13 Milliarden MYR (0,25 Milliarden US-Dollar) Q4/2021) auf über 1,82 Milliarden MYR (0,48 Milliarden US-Dollar).

Laut Savills fand die bedeutendste Transaktion in Kuala Lumpur statt, als Hap Seng Consolidated Bhd 868 Millionen MYR (195,83 Millionen US-Dollar) für den Erwerb eines leerstehenden, 15,3 Hektar großen Gewerbegrundstücks auf der Jalan Duta von TTDI KL Metropolis Sdn Bhd (einem hundertprozentigen Unternehmen) zahlte Tochtergesellschaft von Naza TTDI Sdn Bhd). Es soll eine gemischt genutzte Siedlung mit einem voraussichtlichen Bruttoentwicklungswert von 8,7 Milliarden MYR (1,96 Milliarden US-Dollar) errichtet werden.

Im Jahr 2021 stieg der Wert der Bauarbeiten um -5,0 % auf 112,0 Milliarden MYR (25,27 Milliarden US-Dollar) im Vergleich zu 117,9 Milliarden MYR (26,6 Milliarden US-Dollar) im Jahr 2020. Im Haushalt 2022 wurde angekündigt, dass die Regierung 2 Milliarden MYR (0,45 Milliarden US-Dollar) investieren würde ) in Garantien für Banken über das Guaranteed Credit Housing Scheme. Ziel ist es, diejenigen in der Gig Economy zu unterstützen, also Menschen, die Geld für Kredite haben, aber keine Gewinn- und Verlustrechnung vorlegen können, weil sie nicht im herkömmlichen Sinne verdienen.

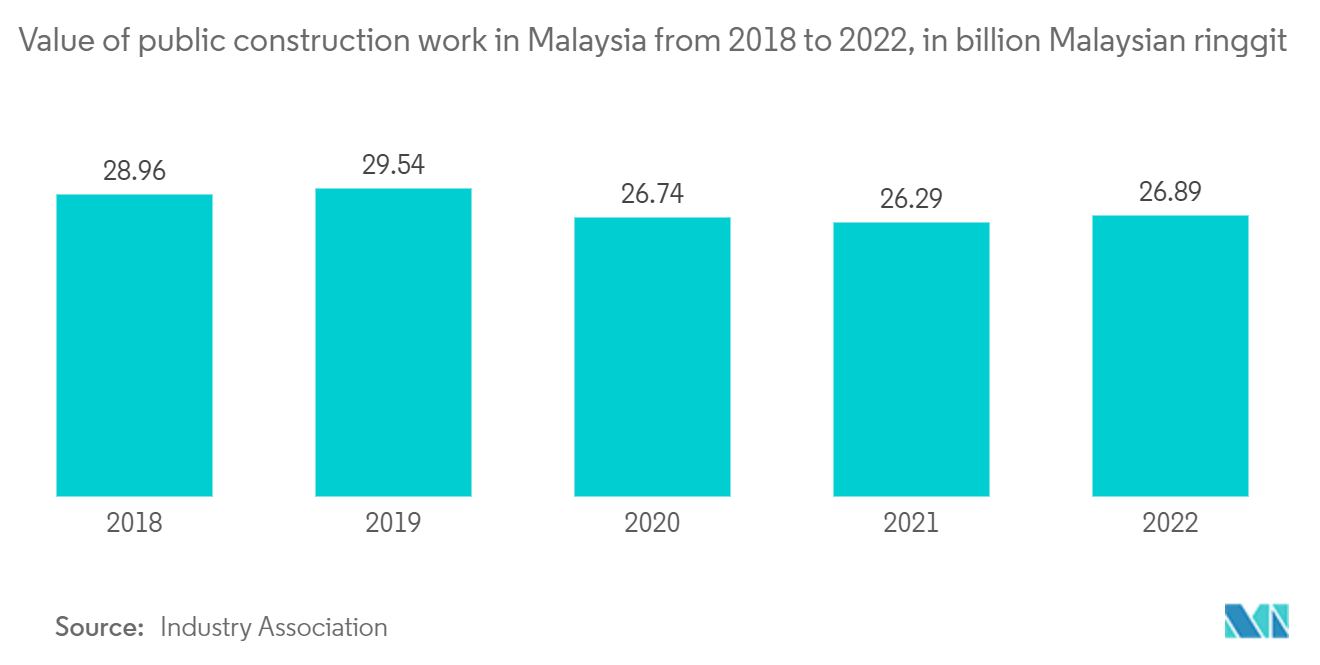

Anstieg der Staatsausgaben im privaten Sektor

In ihrem Haushalt 2021 kündigte die malaysische Regierung ein Hilfspaket zum Schutz der Menschen und zur Erholung der Wirtschaft (PEMULIH) an, um Bauunternehmen zu unterstützen, die privaten Unternehmen zugute kommen könnten. Es beinhaltet die Berücksichtigung von Preisänderungen oder Preisschwankungen (VoP) für Regierungsprojekte. Dies ist eine Folge eines erheblichen Anstiegs der Kosten für Baumaterialien und der Unterstützung lokaler G1-G4-Auftragnehmer bei der Durchführung kleinerer Regierungsprojekte durch die Durchführung von Lotterie- und Ausschreibungsverfahren. Es ermöglicht außerdem die Verwendung neuer Tarifpläne für Tiefbau-, Bau- und Elektroarbeiten sowie die Gewährung von Zeitverlängerungen (EoT) oder Vertragsverlängerungen bei Regierungsprojekten für Liefer- und Dienstleistungsverträge, die von der Umsetzung der Movement Control Order (MCO) betroffen sind. unterliegen einer Vertragsklausel.

Der private Sektor trieb die Bautätigkeit mit einem Anteil von 58,7 % am Wert der durchgeführten Bauarbeiten in Höhe von MYR 16,2 Milliarden (USD 3,87 Milliarden) weiterhin voran, während der öffentliche Sektor einen Anteil von 41,3 % am Wert der durchgeführten Bauarbeiten in Höhe von MYR 11,4 Milliarden hatte (2,72 Milliarden US-Dollar). Der Wert der Bauarbeiten in den Teilsektoren Wohn- und Nichtwohngebäude blieb bei den Projekten im Besitz des privaten Sektors signifikant, die 37,9 % bzw. 37,1 % beitrugen. Unterdessen wurde das Projekt im Besitz der öffentlichen Hand weiterhin durch den Teilsektor Tiefbau mit einem Anteil von 69,4 % getragen.

Überblick über die Gewerbeimmobilienbranche in Malaysia

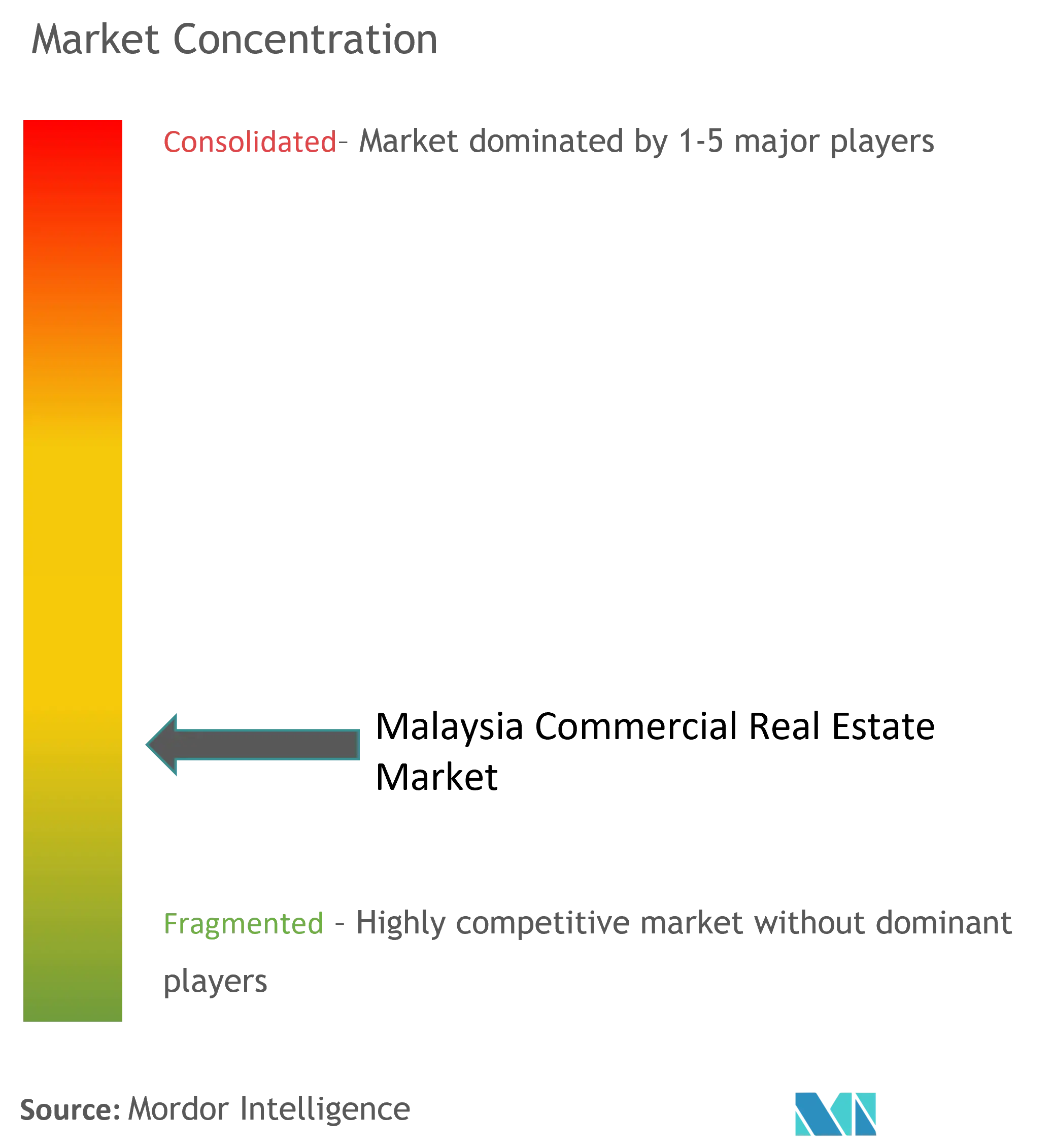

Der Gewerbeimmobilienmarkt in Malaysia ist fragmentiert und viele Akteure haben Raum für Wachstum. Zu den wichtigsten malaysischen Marktteilnehmern für Gewerbeimmobilien zählen Conlay Construction, YTL Corporation, IJM Corporation, Ho Hup Construction Company und Renzo Builders. Die Entwickler versuchen, neue, kostengünstigere Produkte auf den Markt zu bringen, um der aktuellen Nachfrage gerecht zu werden. Sich entwickelnde technologische Fortschritte wie neue Proptech-Lösungen treiben den Markt im Hinblick auf mehr Transaktionen und eine bessere Verwaltung von Immobilienvermögen voran.

Marktführer für Gewerbeimmobilien in Malaysia

-

Conlay Construction Sdn Bhd

-

YTL Corporation Berhad

-

IJM Corporation Berhad

-

Ho Hup Construction Company Berhad

-

Renzo Builders (M) Sdn. Bhd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Gewerbeimmobilienmarkt in Malaysia

- Juli 2023: Skyworld Development Bhd plant, im laufenden Geschäftsjahr, das am 31. März 2024 endet, neue kommerzielle Projekte in Kuala Lumpur mit einem geschätzten Bruttoentwicklungswert von mehr als 1 Milliarde RM zu starten. Skyworld wird neue Wachstumschancen erkunden, indem es seine Präsenz von Kuala Lumpur nach ausbaut der Bundesstaat Selangor.

- Januar 2023: Die Einheit von Gamuda Bhd erwirbt acht Grundstücke in Rawang mit einer Gesamtfläche von 532 Acres für 360 Millionen RM. Gamuda Land (Botanic) Sdn Bhd kaufte diese Grundstücke von Kundang Properties Sdn Bhd für eine gemischte Entwicklung mit einem Bruttoentwicklungswert von 3,3 Milliarden RM über einen Zeitraum von zehn Jahren. Die Gruppe sagte, dass diese neuen Gebiete für den Start im Jahr 2026 vorgesehen sind und in den folgenden sechs Jahren zu den Erträgen der Gruppe beitragen werden, da sich Gamuda Land weiterhin auf hochwertige Möglichkeiten sowohl in Malaysia als auch im Ausland konzentriert, wo es seine Präsenz etabliert hat, nämlich Vietnam , Australien, Singapur und Großbritannien.

Malaysia-Marktbericht für Gewerbeimmobilien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Wachstumskurs mit einer stetigen Pipeline an Vertriebs- und Lagerprojekten

4.2.2 Steigende Investitionen in Büroflächen im Großraum Kuala Lumpur

4.3 Marktbeschränkungen

4.3.1 Steigende Rohstoffpreise

4.4 Marktchancen

4.4.1 Die laufenden Megaprojekte werden einen positiven Multiplikatoreffekt für den Gewerbeimmobilienmarkt haben

4.5 Einblicke in die Supply Chain/Wertschöpfungskettenanalyse

4.6 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.6.1 Verhandlungsmacht der Lieferanten

4.6.2 Verhandlungsmacht von Käufern/Verbrauchern

4.6.3 Bedrohung durch neue Marktteilnehmer

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Regierungsvorschriften und -initiativen

4.8 Technologische Trends

4.9 Einblicke in bestehende und kommende Projekte

4.10 Einblicke in das Zinsregime für die allgemeine Wirtschaft und Immobilienkredite

4.11 Einblicke in Mietrenditen im Gewerbeimmobiliensegment

4.12 Einblicke in Real Estate Tech und Startups, die im Immobiliensegment aktiv sind (Broking, Social Media, Facility Management und Property Management)

4.13 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Typ

5.1.1 Büros

5.1.2 Einzelhandel

5.1.3 Industriell

5.1.4 Logistik

5.1.5 Mehrfamilienhaus

5.1.6 Gastfreundschaft

5.2 Nach Schlüsselstädten

5.2.1 Kuala Lumpur

5.2.2 Quer durch Perai

5.2.3 Kajang

5.2.4 Klang

5.2.5 Rest von Malaysia

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Conlay Construction Sdn Bhd

6.2.2 YTL Corporation Berhad

6.2.3 IJM Corporation Berhad

6.2.4 Ho Hup Construction Company Berhad

6.2.5 Renzo Builders (M) Sdn. Bhd.

6.2.6 UEM Group

6.2.7 Gamuda Berhad

6.2.8 China Construction Development (Malaysia) Sdn. Bhd.

6.2.9 NS Construction

6.2.10 Malaysian Resources Corporation*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. ANHANG

Segmentierung der Gewerbeimmobilienbranche in Malaysia

Bei Gewerbeimmobilien (CRE) handelt es sich um Grundstücke, die nur für geschäftliche Aktivitäten oder zur Bereitstellung eines Arbeitsplatzes genutzt werden, anstatt als Wohnsitz genutzt zu werden, was in die Kategorie der Wohnimmobilien fallen würde. Am häufigsten leasen Mieter Gewerbeimmobilien, um Geschäfte zu betreiben, die Geld generieren. Der Bericht befasst sich auch mit den Auswirkungen von COVID-19 auf den Markt.

Der Gewerbeimmobilienmarkt in Malaysia ist nach Typ (Büros, Einzelhandel, Industrie, Logistik, Mehrfamilienhäuser und Gastgewerbe) und Schlüsselstädten (Kuala Lumpur, Seberang Perai, Kajang, Klang und der Rest von Malaysia) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den malaysischen Gewerbeimmobilienmarkt in Wert (USD) für alle oben genannten Segmente.

| Nach Typ | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Schlüsselstädten | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Gewerbeimmobilien in Malaysia

Wie groß ist der Gewerbeimmobilienmarkt in Malaysia?

Die Größe des Gewerbeimmobilienmarktes in Malaysia wird im Jahr 2024 voraussichtlich 8,88 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,65 % auf 12,83 Milliarden US-Dollar wachsen.

Wie groß ist der Gewerbeimmobilienmarkt in Malaysia derzeit?

Im Jahr 2024 wird die Größe des Gewerbeimmobilienmarktes in Malaysia voraussichtlich 8,88 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Gewerbeimmobilienmarkt in Malaysia?

Conlay Construction Sdn Bhd, YTL Corporation Berhad, IJM Corporation Berhad, Ho Hup Construction Company Berhad, Renzo Builders (M) Sdn. Bhd sind die größten Unternehmen, die auf dem malaysischen Gewerbeimmobilienmarkt tätig sind.

Welche Jahre deckt dieser Gewerbeimmobilienmarkt in Malaysia ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Gewerbeimmobilienmarktes in Malaysia auf 8,25 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des malaysischen Gewerbeimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des malaysischen Gewerbeimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht Gewerbeimmobilien in Malaysia

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gewerbeimmobilien in Malaysia im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gewerbeimmobilien in Malaysia umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.