Marktanalyse für Gewerbeimmobilien in Indien

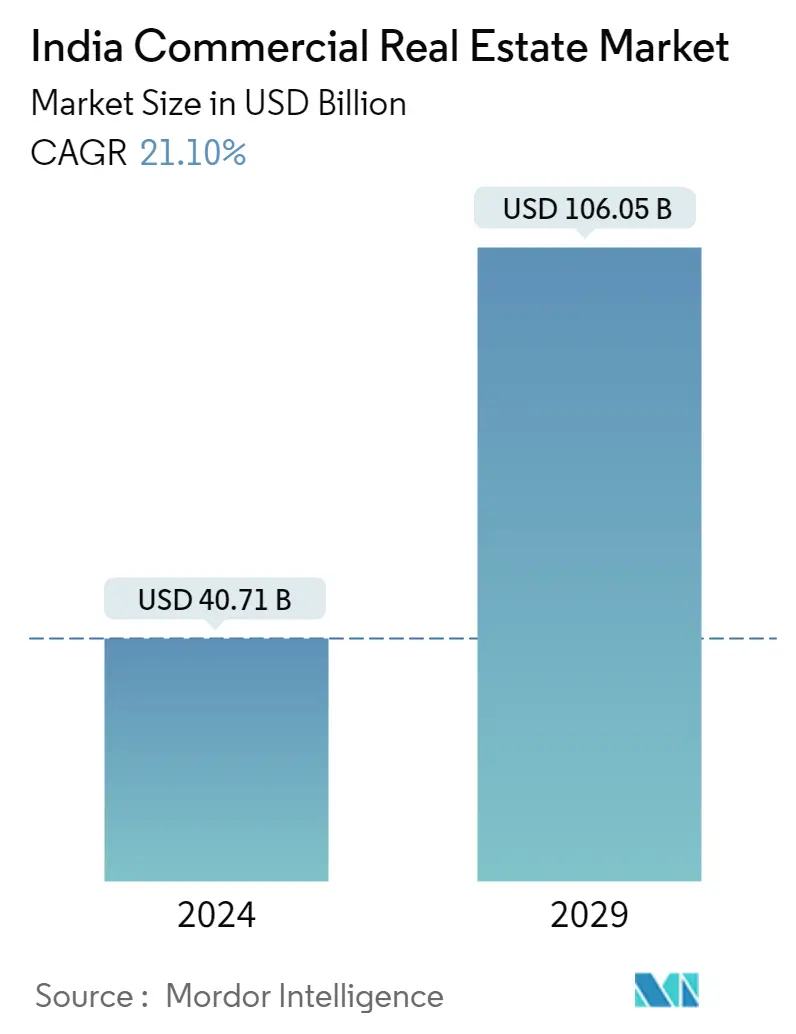

Die Größe des indischen Gewerbeimmobilienmarkts wird im Jahr 2024 auf 40,71 Milliarden US-Dollar geschätzt und soll bis 2029 106,05 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 21,10 % im Prognosezeitraum (2024–2029) entspricht.

- Die COVID-19-Pandemie führte zu einer Work-from-Home-Kultur (WFH), die sich kurzfristig auf neue Raumverpflichtungen auswirkte. Im Jahr 2022 betrug die neue Bürofläche in den sieben Städten (Mumbai, Delhi NCR, Bengaluru, Hyderabad, Chennai, Kolkata und Pune) in Indien in diesem Jahr 38,25 Millionen Quadratfuß, was einem Rückgang von 30 % gegenüber dem Vorjahr entspricht. Im ersten Jahr Im ersten Quartal 2023 (Januar-März) lag die Nettobüroabsorption in den sechs größten Städten bei 8,3 Millionen Quadratfuß.

- Laut Branchenexperten hatten Büros der Klasse A in indischen Städten wie Bengaluru und Mumbai ab September 2022 eine durchschnittliche Cap-Rate von 8,25 an Kernstandorten. Im Vergleich dazu lag die Obergrenze für Büros der Klasse A in Taipeh in diesem Jahr im Durchschnitt bei 2,35. Im zweiten Quartal des Jahres hatten andere Regionen von Gurugram mit 35,9 % zusammen die höchste Leerstandsquote. Im Vergleich dazu hatte die Cybercity of Gurugram in Indien laut Branchenexperten eine Leerstandsquote von 5,4 %, die niedrigste unter anderen Teilmärkten der NCR-Region Delhi.

- Auch der Einzelhandel und das Gastgewerbe wachsen auf dem Gewerbeimmobilienmarkt deutlich und stellen die dringend benötigte Infrastruktur für den wachsenden Bedarf Indiens bereit. Es wird prognostiziert, dass der indische Gewerbeimmobiliensektor in den kommenden Jahren durch groß angelegte Investitionen institutioneller Anleger beschleunigt wird. Der Einzelhandelsimmobiliensektor im Land wurde durch Regierungsinitiativen wie Make in India und andere Reformen im Immobiliensektor wie die Einführung der Real Estate Regulatory Authority (RERA) und der GST dramatisch angekurbelt.

- Trotz ihrer anfänglichen Schwierigkeiten wechseln Entwickler und Käufer aufgrund der Transparenz und Kompetenz der Branche, die immer mehr ausländische Direktinvestitionen (FDI) in Gewerbeimmobilien anzieht, in den Gewerbeimmobiliensektor. Das Wirtschaftswachstum des Landes treibt die Nachfrage nach Gewerbeimmobilien voran. Es wird erwartet, dass Regierungsinitiativen und Stadtentwicklungspolitiken und -programme (Smart City, AMRUT) zum Bedarf an Immobilieninfrastruktur beitragen.

- Die Nachfrage nach Büroflächen im Land wird durch Gründe wie Flexibilität, Komfort und Zweckmäßigkeit bestimmt. Die meisten Unternehmen in verschiedenen Branchen, darunter IT, Fertigung, BFSI, Start-ups und sogar Boutique-Unternehmen, suchen nach Büroräumen für die Unterbringung ihrer Mitarbeiter. Darüber hinaus beabsichtigen viele Unternehmen, in neue Gebiete zu expandieren, Remote- oder Satellitenbüros oder beides zu eröffnen, was die Nachfrage nach diesen Räumen erhöht.

- Die technologische Entwicklung hat Gewerbeimmobilien auf ein neues Niveau gehoben. Dank modernster Technologien wie künstlicher Intelligenz, virtueller Realität und Datenanalyse ist es jetzt möglich, virtuelle Immobilienbesichtigungen anzubieten, das Kundenbeziehungsmanagement zu verbessern, Online-Transaktionen durchzuführen und die Kommunikation zwischen Verkäufer und Käufer zu verbessern.

Markttrends für Gewerbeimmobilien in Indien

Nachfrage nach Büroflächen soll den Markt in Indien ankurbeln

Das Vertrauen der Anleger in eine rasche wirtschaftliche Erholung wird durch das schnelle Tempo der Impfkampagne gestärkt, die durch einen Rückgang der COVID-19-Fälle unterstützt wird. Angesichts der allmählichen Entriegelung der wirtschaftlichen Aktivitäten und der Verlagerung von Büroräumen durch Arbeitgeber hin zu einer erhöhten Nachfrage nach Co-Working-Räumen sind Entwickler hinsichtlich einer gesunden Erholung der Bürovermietungsaktivitäten optimistisch.

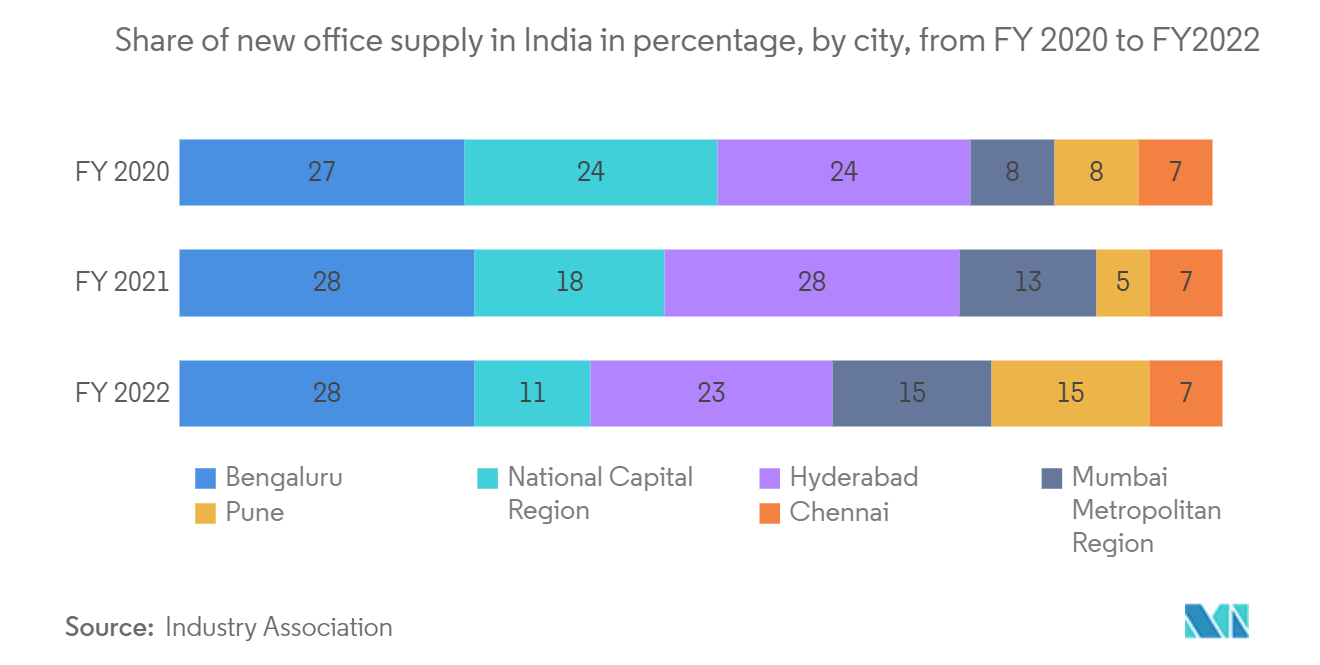

Bengaluru verzeichnete den höchsten Zustrom an neuem Büroangebot und machte 28 % des gesamten neuen Büroangebots in sieben großen Städten Indiens aus. Hyderabad trug 23 % des Gesamtanteils bei und belegte den zweiten Platz. Chennai verzeichnete im Jahr 2022 einen Anstieg von 124 Prozent gegenüber dem Vorjahr, wobei im Jahr 2022 ein MSF vermietet wurde. Auch Ahmedabad verzeichnete im Jahr 2022 einen erheblichen Anstieg der Bruttovermietung um 165 Prozent im Vergleich zum Vorjahr, wenn auch auf einer niedrigen Basis.

Laut einer vom Immobilienberater Colliers India veröffentlichten Studie stieg das Angebot an Büroflächen im Zeitraum Januar bis September dieses Jahres in sechs Städten um 49 % auf 32,8 Millionen Quadratfuß, da zahlreiche kommerzielle Entwicklungen abgeschlossen wurden, um der steigenden Nachfrage gerecht zu werden. Laut Colliers India belief sich die gleiche Fläche im gleichen Zeitraum auf 22 Millionen Quadratfuß in sechs Städten Bengaluru, Chennai, Delhi-NCR, Hyderabad, Pune und Mumbai.

Das neue Büroangebot, das von Januar bis September 8,1 Millionen Quadratfuß betrug, ging im Vergleich zum Vorjahr um 1 % zurück. Von 2,1 Millionen Quadratfuß frischem Angebot verzeichnete Indiens Finanzzentrum einen Rückgang um 16 % auf 1,8 Millionen Quadratfuß. Chennai verzeichnete den deutlichsten Anstieg bei der Zahl neuer Büros, die von 0,9 Millionen Quadratfuß auf 4,2 Millionen Quadratfuß stieg. Delhi-NCR verzeichnete eine Steigerung der Nutzfläche um 133 % von 2,7 Millionen Quadratfuß auf 6,3 Millionen Quadratfuß, während das Angebot an neuen Büroflächen um 56 % von 5,1 Millionen Quadratfuß auf 7,9 Millionen Quadratfuß stieg.

Die Nachfrage nach flexiblen und Co-Working-Spaces steigt

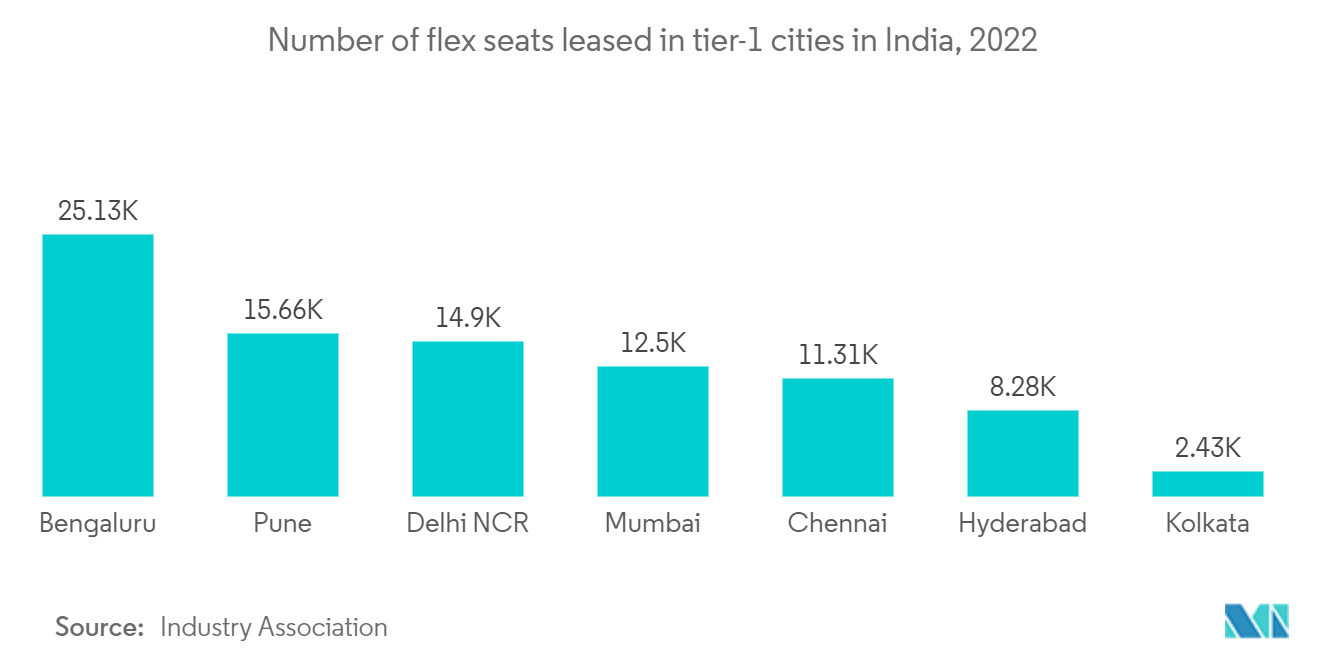

Laut Branchenexperten verzeichnete Bengaluru im März unter allen Tier-1-Städten in Indien die meisten betriebsbereiten Flex-Space-Zentren. Mumbai folgte mit 343 Flex-Space-Zentren. Etwa zur gleichen Zeit verzeichnete Bengaluru rund 25.000 geleaste Flex-Sitze, die höchste Zahl aller Tier-1-Städte in Indien. Pune folgte mit mehr als 16.000 geleasten Flexsitzen.

Im Geschäftsjahr wurden 147 Flex-Seat-Transaktionen in der Region Delhi NCR abgeschlossen, der höchsten Zahl unter anderen Tier-1-Städten Indiens. Mumbai folgte im selben Jahr mit 133 Flex-Seat-Transaktionen. Die Informationstechnologie und der neue Technologiesektor trugen 30 % zur Flex-Seat-Nutzung bei, der höchste unter allen anderen Sektoren in Indien. Auch Start-ups entschieden sich für Flex- und Co-Working-Spaces und eroberten 18 % des Gesamtanteils. Die Nachfrage nach flexiblen und Co-Working-Räumen steigt auf dem indischen Büroimmobilienmarkt.

Einst von der Informationstechnologie dominiert, werden Büroräume zunehmend von anderen Sektoren wie BFSI (Banken, Finanzdienstleistungen und Versicherungen), Maschinenbau, Fertigung, E-Commerce und Co-Working-Sektoren angemietet. Zu den durch COVID-19 verursachten Veränderungen gehört die Einführung eines hybriden Arbeitsmodells an Arbeitsplätzen im ganzen Land. Kleinere Häuser und größere Familien trieben das Wachstum von Flex- und Co-Working-Spaces im Land voran. Als Hauptnutzer dieser flexiblen Arbeitsräume erwiesen sich Mitarbeiter aus den Bereichen IT, BFSI, E-Commerce und professionelle Dienstleistungen. Start-ups und kleine und mittlere Unternehmen (KMU), die sich darauf konzentrieren, die Talente der mobilen Arbeitskräfte zu erschließen, führten ebenfalls zu einer Nachfrage nach flexiblen Sitzen.

Überblick über die Gewerbeimmobilienbranche in Indien

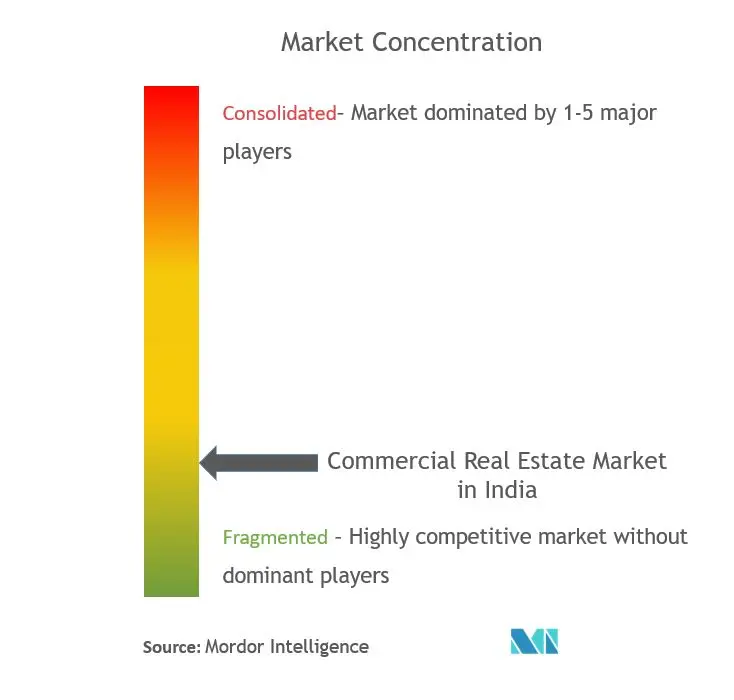

Der indische Gewerbeimmobilienmarkt ist teilweise fragmentiert und hart umkämpft. Indische Einzelhandelsimmobilien werden zu einem bevorzugten Ziel für globale institutionelle Anleger, angetrieben durch eine starke Büroflächenauslastung, sinkende Leerstände und steigende Mieten. Zu den größten Gewerbeimmobilienanbietern des Landes gehören DLF, Godrej Properties, Housing Development and Infrastructure Ltd (HDIL) und Oberoi Realty. Der indische Einzelhandelsimmobilienmarkt befindet sich in einer Zwischenkonsolidierungsphase, da die Zahl der Entwickler, die Gewerbeimmobilien anbieten, abnimmt. Auch die kleinen Entwickler fusionieren mit den großen Immobilienentwicklern oder ziehen sich aus dem Markt zurück.

Indiens Marktführer für Gewerbeimmobilien

DLF Ltd

Godrej Properties Ltd

Housing Development and Infrastructure Ltd (HDIL)

Oberoi Realty

IndiaBulls Real Estate

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indischen Gewerbeimmobilienmarkt

November 2022: Tiger Global sponserte eine Kooperation zwischen der Belegungserkennungsplattform Butlr und dem Daten- und Technologieunternehmen Propstack, die die Belegungserkennung bei gewerblichen Immobilienprojekten in Indien ermöglichen würde. Um datengesteuerte Immobilienentscheidungen zu treffen und das Arbeitsplatzerlebnis zu verbessern, könnten die indischen Kunden von Propstack dank dieser Vereinbarung die von Butlr angebotenen Belegungs- und Raumnutzungsdaten erhalten und nutzen.

April 2022: Das Canada Pension Plan Investment Board (CPP Investments) und TATA Realty and Infrastructure Limited gründen ein Joint Venture zum Bau und Besitz gewerblicher Büroflächen in Indien. Mit dem Ziel, Vermögenswerte im Wert von mehr als 50 Milliarden INR (604,18 Millionen US-Dollar) zu verwalten, wird sich das Joint Venture auf die Stabilisierung und Entwicklung von Vermögenswerten konzentrieren. Mit einer Zusage von 26 Milliarden INR von CPP Investments würde der gesamte Eigenkapitalwert des Joint Ventures 53 Milliarden INR (640,43 Millionen US-Dollar) betragen.

Segmentierung der Gewerbeimmobilienbranche in Indien

Gewerbeimmobilien (CRE) werden nur für geschäftliche Aktivitäten oder zur Bereitstellung eines Arbeitsplatzes genutzt, im Gegensatz zur Nutzung als Wohnsitz, der unter die Kategorie Wohnimmobilien fallen würde. Am häufigsten leasen Mieter Gewerbeimmobilien, um Geschäfte zu betreiben, die Geld generieren.

Eine vollständige Hintergrundanalyse des indischen Gewerbeimmobilienmarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und geografischen Trends , und die Auswirkungen von COVID-19 sind im Bericht enthalten. Der indische Gewerbeimmobilienmarkt ist nach Typ (Büros, Einzelhandel, Industrie und Logistik sowie Gastgewerbe) und nach Schlüsselstädten (Mumbai, Bangalore, Delhi, Hyderabad und andere Städte) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den Gewerbeimmobilienmarkt in Indien im Wert (USD) für alle oben genannten Segmente.

| Büros |

| Einzelhandel |

| Industrie und Logistik |

| Gastfreundschaft |

| Mumbai |

| Bangalore |

| Delhi |

| Hyderabad |

| Andere Städte |

| Nach Typ | Büros |

| Einzelhandel | |

| Industrie und Logistik | |

| Gastfreundschaft | |

| Nach Schlüsselstädten | Mumbai |

| Bangalore | |

| Delhi | |

| Hyderabad | |

| Andere Städte |

Häufig gestellte Fragen zur Marktforschung für Gewerbeimmobilien in Indien

Wie groß ist der indische Markt für Gewerbeimmobilien?

Die Größe des indischen Gewerbeimmobilienmarkts wird im Jahr 2024 voraussichtlich 40,71 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 21,10 % auf 106,05 Milliarden US-Dollar im Jahr 2029 wachsen.

Wie groß ist der Markt für Gewerbeimmobilien in Indien aktuell?

Im Jahr 2024 wird der Markt für Gewerbeimmobilien in Indien voraussichtlich 40,71 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Gewerbeimmobilienmarkt?

DLF Ltd, Godrej Properties Ltd, Housing Development and Infrastructure Ltd (HDIL), Oberoi Realty, IndiaBulls Real Estate sind die größten Unternehmen, die auf dem indischen Gewerbeimmobilienmarkt tätig sind.

Welche Jahre deckt dieser indische Gewerbeimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Gewerbeimmobilienmarktes auf 33,62 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Gewerbeimmobilienmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Gewerbeimmobilienmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Gewerbeimmobilien in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gewerbeimmobilien in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gewerbeimmobilien in Indien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.