Größe des europäischen Gewerbeimmobilienmarktes

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

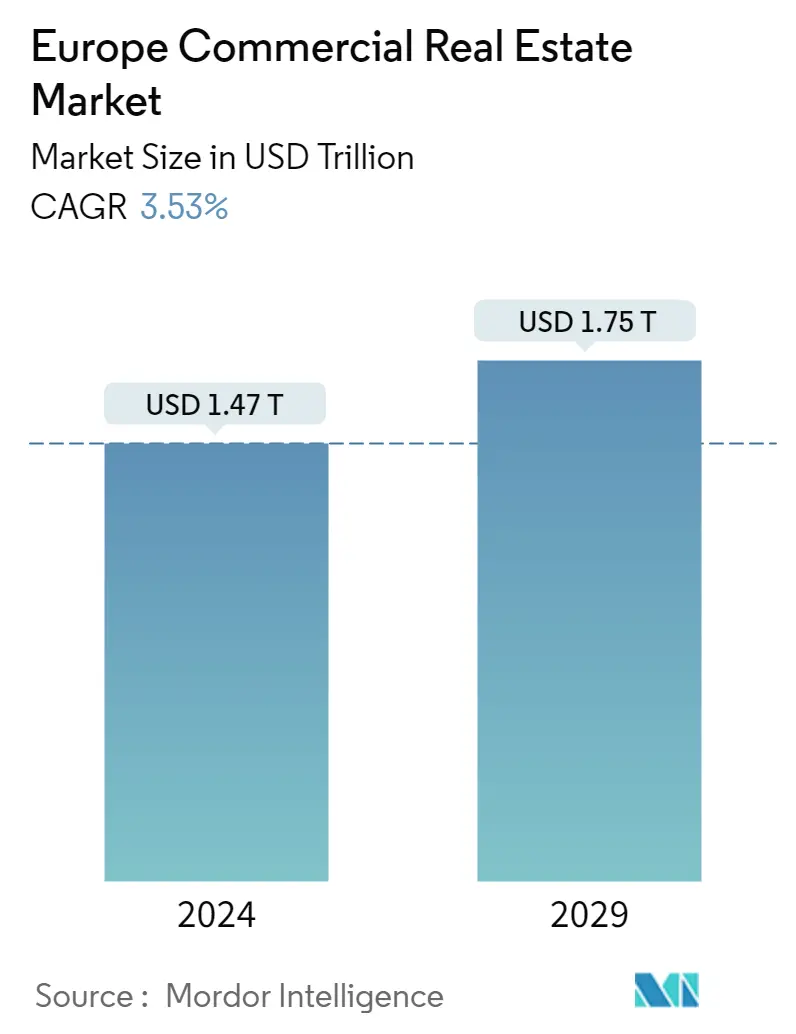

| Marktgröße (2024) | USD 1.47 Billionen |

| Marktgröße (2029) | USD 1.75 Billionen |

| CAGR(2024 - 2029) | 3.53 % |

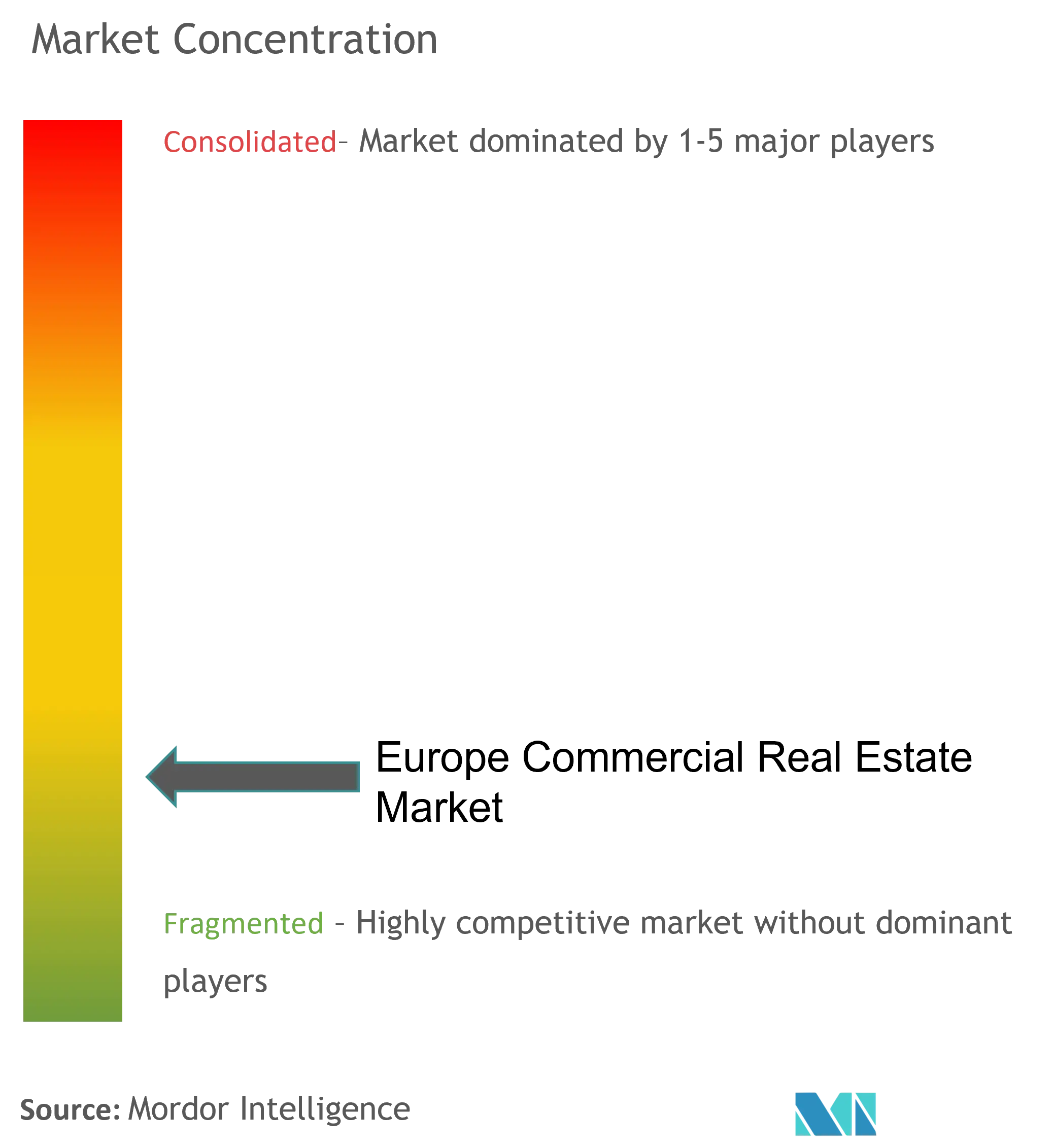

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des europäischen Gewerbeimmobilienmarktes

Die Größe des europäischen Gewerbeimmobilienmarkts wird im Jahr 2024 auf 1,47 Billionen US-Dollar geschätzt und soll bis 2029 1,75 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,53 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte enorme Auswirkungen auf den europäischen Gewerbeimmobiliensektor. Obwohl sich die Krise auf die europäische Wirtschaft und die Investitionsstimmung bei Investoren und Mietern ausgewirkt hat, erholt sich der Sektor derzeit, hat jedoch nicht das Niveau vor der Pandemie erreicht.

- Nach Angaben der European Public Real Estate Association trug der Gewerbeimmobiliensektor der Europäischen Union im Jahr 2021 zusammen zu einem BIP von mehr als 15,3 Billionen US-Dollar bei. Der Sektor verfügte über 177 REITs mit einer gemeinsamen Marktkapitalisierung von 133 Milliarden US-Dollar und 261 Nicht-REITs mit einer gemeinsamen Marktkapitalisierung von 308 Milliarden US-Dollar.

- Trotz der rückläufigen Wachstumsrate des Marktes ist Deutschland weiterhin führend im Gewerbeimmobiliensektor. Die Wachstumsrate im vierten Quartal 2021 ging im Vergleich zum vierten Quartal 2020 um 8 % zurück, verzeichnete jedoch einen Anstieg von 14 % im Vergleich zum Niveau vor der Pandemie.

- Das Vereinigte Königreich ist das zweitgrößte Land auf dem Markt mit einer jährlichen Wachstumsrate von mehr als 25 % im vierten Quartal 2021 im Vergleich zum gleichen Quartal 2020. Darüber hinaus verzeichneten Länder wie Schweden, das Vereinigte Königreich, Belgien und Norwegen die höchste Wachstumsrate Wachstum in der Branche. Unterdessen erlebten Frankreich, Spanien und die Niederlande aufgrund eines rückläufigen Wachstums des Einzelhandelssektors eine langsame Erholung.

Trends auf dem europäischen Gewerbeimmobilienmarkt

Steigende Investitionen im Gewerbeimmobiliensektor

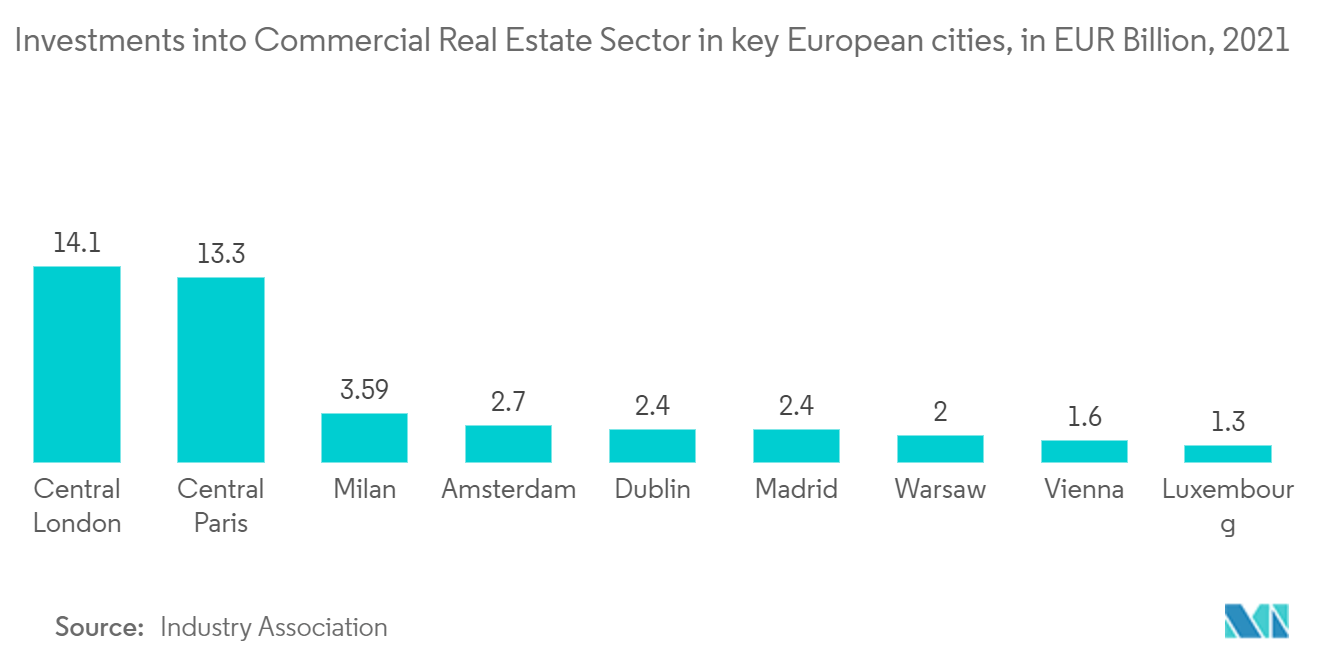

Die COVID-19-Pandemie hat den Sektor stark beeinträchtigt und der Markt erholt sich derzeit, da zunehmende Investitionen in den Sektor fließen. Der Gewerbeimmobiliensektor verzeichnete im zweiten Quartal 2021 eine starke Erholung der Investitionen mit einer Wachstumsrate von mehr als 70 % im Vergleich zum gleichen Quartal 2020. Der Investitionsfluss setzte sich im dritten und vierten Quartal mit Wachstumsraten von 25 % bzw. 22 % fort. , jeweils.

Die Gesamtinvestitionen im Jahr 2021 beliefen sich auf mehr als 270 Milliarden Euro (319 Milliarden US-Dollar), mit einer erhöhten Wachstumsrate von 14 % im Vergleich zu 2020. Dies stellt eine starke Erholung des Sektors nach der Krise dar.

Deutschland und das Vereinigte Königreich verzeichneten die höchsten Investitionen im Gewerbeimmobiliensektor. Aufgrund der Einführung von Impfungen und der Lockerung der Pandemie nahmen die meisten Entwickler ihre Arbeit mit der Einführung von Impfstoffen und Lockerungen der Pandemie wieder auf. Im Vereinigten Königreich gab es einen Anstieg der Investitionen, und das Land verzeichnete im Jahr 2021 eine Wachstumsrate von 20 % im Vergleich zu 2020, gefolgt von Deutschland mit einer Wachstumsrate der Investitionen von 7 %. Auf dem französischen und niederländischen Markt waren die Investitionsraten rückläufig.

Allerdings waren ausländische Investitionen auf dem Markt zunächst von der Pandemie betroffen, erholen sich jedoch derzeit. Im Jahr 2021 zeigten die Amerikaner großes Interesse an dem Sektor und brachten ihre Investitionen mit mehr als 41 Milliarden Euro (43,56 Milliarden US-Dollar) an Investitionen in den Sektor wieder auf das Vorkrisenniveau.

Der Logistikmarkt verzeichnet ein lukratives Wachstum

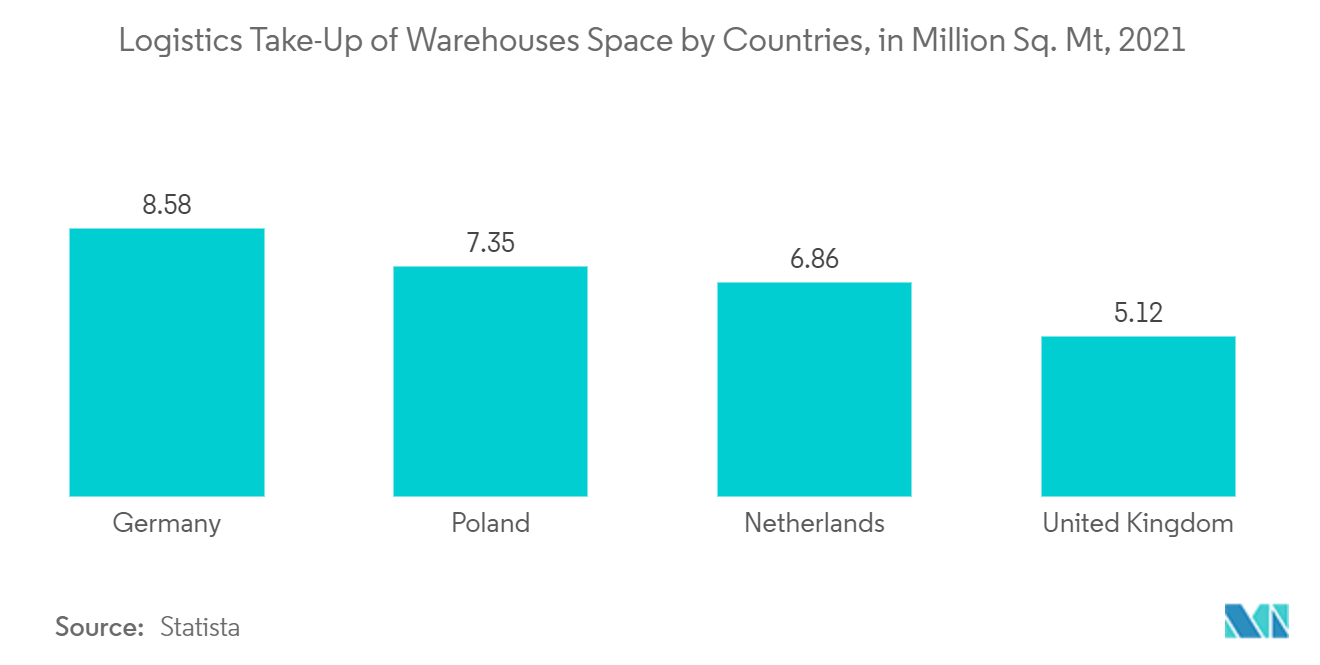

Der europäische Logistikimmobilienmarkt ist trotz der durch die Pandemie verursachten Störungen widerstandsfähig. E-Commerce bleibt der Haupttreiber des Logistikmarktes in Europa. Durch die Pandemie ausgelöste starke Veränderungen im Verbraucherverhalten führten zu einer Nachfrage nach Online-Einkäufen und trieben die Marktdurchdringung des E-Commerce voran.

Auch bei den Investitionen verzeichnete der Sektor ein Wachstum von mehr als 25 Mrd die Versorgung. Das Angebot auf dem Markt ist aufgrund des gravierenden Mangels an Entwicklungsstandorten und strenger Vorschriften äußerst knapp. Dies führte weiter zu einem Wachstum der Mietlager. Beispielsweise stieg die durchschnittliche Miete des Lagers im ersten Halbjahr 2021 im Vergleich zum ersten Halbjahr 2020 um 3,2 %.

Darüber hinaus sind das Vereinigte Königreich und Deutschland aufstrebende Hotspots für die Flächenabsorption von Logistiklagern. Im ersten Halbjahr 2021 verzeichnete Deutschland eine Rekordabsorption an Lagerflächen, wobei im Jahr 2021 mehr als 3,1 Millionen Quadratmeter absorbiert wurden.

Überblick über die europäische Gewerbeimmobilienbranche

Der europäische Gewerbeimmobilienmarkt ist hart umkämpft, fragmentiert und weist viele Akteure auf. Die meisten Akteure erweitern ihr Geschäft, indem sie unter anderem strategisch in Partnerschaften, Fusionen und Übernahmen investieren.

Die Sektoren Büro, Industrie und Logistik sind die am stärksten investierten Segmente im Markt. Darüber hinaus werden die Investitionen in den Markt trotz der durch die Pandemie verursachten Beeinträchtigungen durch eine starke Büroflächenauslastung und einen Anstieg der Nachfrage nach Logistiklagern vorangetrieben. Zu den undefinedwichtigsten Marktteilnehmern gehören Servo, Covivo, Hines, Blackstone Inc., Strabag Group usw.

Europäische Marktführer für Gewerbeimmobilien

-

Servo

-

Covivio

-

Blackstone Inc.

-

Hines

-

Strabag Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Gewerbeimmobilienmarkt

- März 2022: BNP Paribas Real Estate hat für seinen Investmentfonds BNP Paribas Diversipierre ein Wohnobjekt von der HT Group mit Sitz in Hamburg erworben. Das Wohnobjekt befindet sich im Hamburger Stadtteil Bergedorf in Deutschland. Diese Akquisition erfolgte zum Aufbau eines Wohnimmobilienportfolios und zur Diversifizierung der Präsenz des Unternehmens in Europa.

- Februar 2022: Blackstone Inc. (eine führende globale Investmentgesellschaft) rekapitalisiert sein europäisches Logistikunternehmen für die letzte Meile. Blackstone Inc., ein bestehender Investor von Midway (einem Unternehmen, das städtische Lagerhäuser besitzt), stimmte einem Deal zu, der das Unternehmen mit 24 Milliarden US-Dollar bewertet.

Europäischer Marktbericht für Gewerbeimmobilien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Trends beim Kauf von Gewerbeimmobilien – sozioökonomische und demografische Einblicke

4.3 Regierungsinitiativen und regulatorische Aspekte für den Gewerbeimmobiliensektor

4.4 Lieferketten-/Wertschöpfungskettenanalyse

4.5 Einblicke in bestehende und kommende Projekte

4.6 Einblicke in Mietrenditen im Gewerbeimmobiliensegment

4.7 Einblicke in die Kapitalmarktdurchdringung und REIT-Präsenz in Gewerbeimmobilien

4.8 Einblicke in Real Estate Tech und Startups, die im Immobiliensegment aktiv sind (Broking, Social Media, Facility Management und Property Management)

4.9 Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.2 Marktbeschränkungen

5.3 Marktchancen

5.4 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

5.4.1 Bedrohung durch neue Marktteilnehmer

5.4.2 Verhandlungsmacht von Käufern/Verbrauchern

5.4.3 Verhandlungsmacht der Lieferanten

5.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

5.4.5 Wettberbsintensität

6. MARKTSEGMENTIERUNG

6.1 Nach Typ

6.1.1 Büros

6.1.2 Einzelhandel

6.1.3 Industriell

6.1.4 Logistik

6.1.5 Mehrfamilienhaus

6.1.6 Gastfreundschaft

6.2 Nach Land

6.2.1 Großbritannien

6.2.2 Deutschland

6.2.3 Frankreich

6.2.4 Russland

6.2.5 Rest von Europa

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Überblick (Marktkonzentration und Hauptakteure)

7.2 Firmenprofile

7.2.1 Servo

7.2.2 Covivio

7.2.3 Blackstone Inc.

7.2.4 Hines

7.2.5 Strabag Group

7.2.6 Tishman Speyer

7.2.7 HB Reavis Group

7.2.8 AG Real Estate

7.2.9 Futureal Management Szolgaltato Kft.

7.2.10 Skanska*

8. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

9. ANHANG

Segmentierung der europäischen Gewerbeimmobilienbranche

Unter Gewerbeimmobilien (CRE) versteht man Immobilien für geschäftliche Zwecke oder zur Bereitstellung eines Arbeitsplatzes statt eines Wohnraums. Der Bericht über den europäischen Gewerbeimmobilienmarkt umfasst Marktdynamik, technologische Trends, Erkenntnisse und marktbezogene Regierungsinitiativen.

Der Bericht umfasst die Segmentierung nach Typ (Büros, Einzelhandel, Industrie, Logistik, Mehrfamilienhäuser und Gastgewerbe) und nach Ländern (Vereinigtes Königreich, Deutschland, Frankreich, Russland und das übrige Europa). Der Bericht bietet Marktgrößen und Prognosen für den europäischen Markt für Gewerbeimmobilien im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Typ | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Land | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur europäischen Marktforschung für Gewerbeimmobilien

Wie groß ist der europäische Markt für Gewerbeimmobilien?

Es wird erwartet, dass der europäische Markt für Gewerbeimmobilien im Jahr 2024 ein Volumen von 1,47 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,53 % bis 2029 auf 1,75 Billionen US-Dollar wachsen wird.

Wie groß ist der Markt für Gewerbeimmobilien in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Marktes für Gewerbeimmobilien voraussichtlich 1,47 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Gewerbeimmobilien?

Servo, Covivio, Blackstone Inc., Hines, Strabag Group sind die größten Unternehmen, die auf dem europäischen Markt für Gewerbeimmobilien tätig sind.

Welche Jahre deckt dieser europäische Gewerbeimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Gewerbeimmobilienmarktes auf 1,42 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Gewerbeimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Gewerbeimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der europäischen Gewerbeimmobilienbranche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate europäischer Gewerbeimmobilien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse europäischer Gewerbeimmobilien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.