Marktanalyse für Gewerbeimmobilien in Ägypten

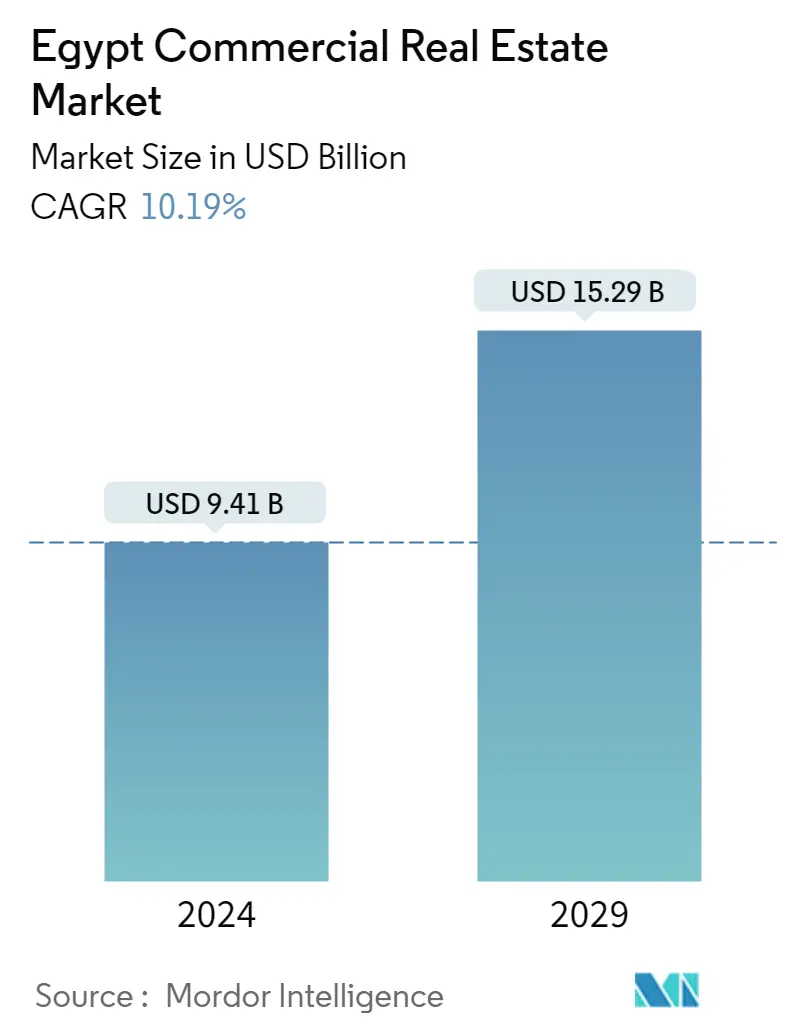

Die Größe des ägyptischen Gewerbeimmobilienmarkts wird im Jahr 2024 auf 9,41 Milliarden US-Dollar geschätzt und soll bis 2029 15,29 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,19 % im Prognosezeitraum (2024–2029) entspricht.

- Als die ägyptische Wirtschaft aufgrund der COVID-19-Pandemie eine Verlangsamung erlebte, sorgten mehrere Faktoren zusammen für einen stabilen Ausblick für den traditionell widerstandsfähigen Immobiliensektor. Die negativen Auswirkungen auf den Einzelhandel sind kurzfristig offensichtlich, die längerfristigen Auswirkungen sind jedoch weniger spürbar. Es ist denkbar, dass sich der Einzelhandel nach der Pandemie wieder erholen wird, und die Auswirkungen auf die zukünftige Entwicklung im Einzelhandel und in der Unterhaltungsbranche werden auf lange Sicht gering sein.

- Die ägyptische Regierung kündigte eine Reihe allgemein begrüßter wirtschaftlicher Maßnahmen an, um die Wirtschaft vor den negativen Auswirkungen der COVID-19-Pandemie zu schützen. Die ägyptische Zentralbank (CBE) hat ein Wirtschaftspaket im Wert von mehr als 4 Milliarden US-Dollar aufgelegt, um eine umfassende COVID-19-Pandemiestrategie zu finanzieren, 1,5 Milliarden US-Dollar zur Finanzierung der Immobilienentwicklung für die mittlere Einkommensgruppe durch Banken und 20 Milliarden EGP die Zentralbank zur Finanzierung des Aktienmarktes.

- Informelle Einzelhandelsformate sind in Ägypten, insbesondere in ländlichen Gebieten, immer noch weit verbreitet. Dennoch wird das Einzelhandelsumfeld immer stärker formalisiert. Internationale Einzelhändler kommen immer wieder ins ganze Land und expandieren, vor allem durch Franchisevereinbarungen mit lokalen Unternehmen. Die große, junge und wachsende Bevölkerung Ägyptens treibt die Modernisierung voran und erhöht die Nachfrage nach ausländischen Marken in verschiedenen Branchen.

- Die Zahl der kommerziellen Entwicklungen auf dem ägyptischen Immobilienmarkt hat deutlich zugenommen. Dazu gehören Hotels, Einkaufszentren und Geschäftsgebäude. Diese Projekte bieten eine lukrative Investitionsmöglichkeit für Mieteinnahmeninteressierte.

- Die Expansion der Wirtschaft hat zu einer erhöhten Nachfrage nach Gewerbeflächen in Ägypten geführt. Dies ist jedoch nicht der einzige Aspekt. Große Staatsausgaben und eine Zunahme der Unternehmen sind ebenfalls wichtige Faktoren. Vor diesem Hintergrund sind Investitionen in Gewerbeimmobilien in stark nachgefragten Gebieten finanziell sinnvoll.

- Ein weiterer zu berücksichtigender Nachteil ist die Volatilität des ägyptischen Pfunds. Das ägyptische Pfund hat in letzter Zeit erhebliche Preisschwankungen erlebt. Die Vorhersage möglicher Kapitalrenditen ist mittlerweile schwierig. Aufgrund dieser Unsicherheit könnten auch die Lebens- und Geschäftskosten im Land steigen. Diese könnten den Wert einer Immobilie mindern. Anleger sollten daher die aktuelle Situation der Währung und mögliche zukünftige Bedenken berücksichtigen.

Markttrends für Gewerbeimmobilien in Ägypten

Steigende Nachfrage nach Gewerbeflächen im Großraum Kairo

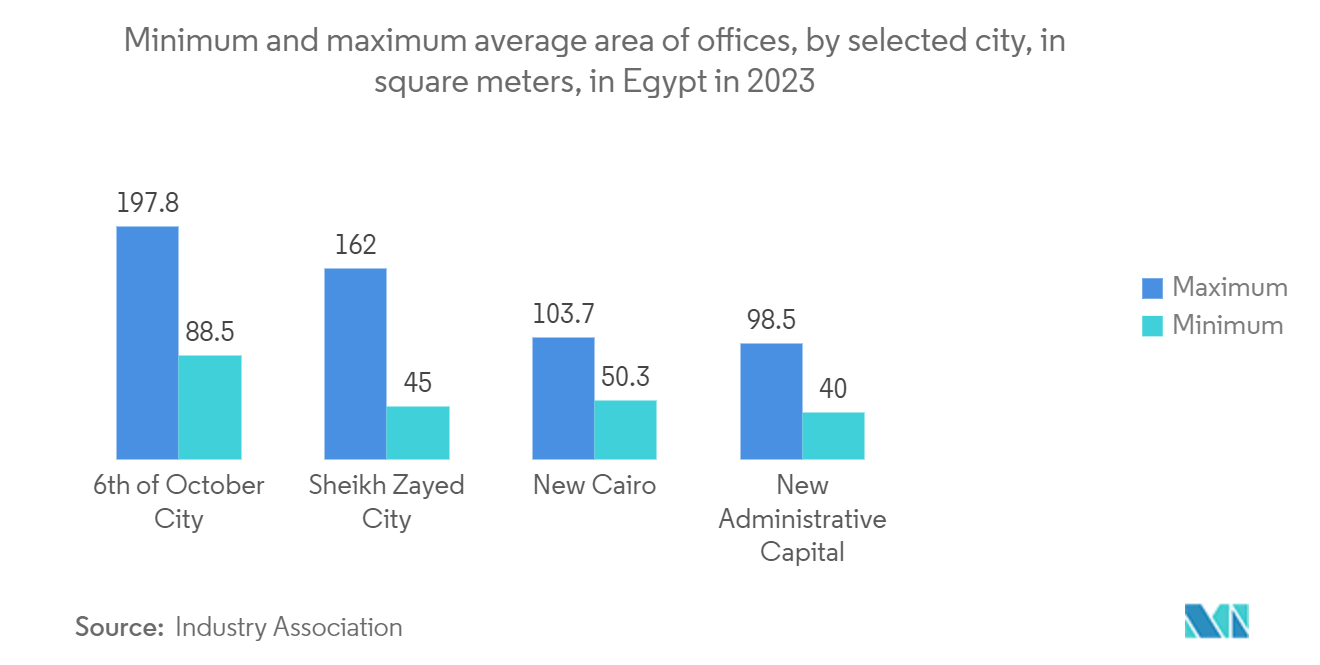

Kairo ist das anerkannte Finanz- und Geschäftszentrum Ägyptens. Allerdings gibt es im Gegensatz zu anderen internationalen Städten keinen klar definierten Central Business District (CBD). Im Großraum Kairo stehen erstklassige Büroflächen zur Vermietung zur Verfügung. Sie befinden sich an wichtigen Geschäftsstraßen wie der 90th Street, wo sich auch ein erheblicher Teil des Bürobestands der Klasse B in Kairo befindet. Gewerbeparks mit erstklassigen Büroflächen konzentrieren sich hauptsächlich auf West- und Ostkairo.

Die Nachfrage nach Büroflächen richtet sich sowohl auf den östlichen als auch auf den westlichen Teil von Kairo. New Cairo ist ein bevorzugtes Ziel und bietet Firmenmietern eine bessere Bauqualität, Parkmöglichkeiten sowie die Nähe zur neuen Verwaltungshauptstadt und zum Flughafen. 6. Oktober Stadt, ein weiterer bevorzugter Bürostandort, hat ebenfalls die Entwicklung hochwertiger Gewerbeparks erlebt, die erfolgreich Mieter angezogen haben, die aus dem traditionellen Geschäftsviertel/der Innenstadt von Kairo in weniger überlastete Gebiete ziehen möchten.

In hochwertigen Gebäuden auf dem Kairoer Büromarkt war eine gute Vermietungsaktivität zu beobachten, insbesondere in Gebieten in der Nähe von Siedlungen mit robusten Einzelhandels- und Lebensmittel- und Getränkediensten wie 5A By The Waterway und Cairo Festival City.

Anstieg der Hotelimmobilien in wichtigen Städten Ägyptens

Im ersten Halbjahr 2022 besuchten rund 4,9 Millionen Touristen Ägypten, ein Anstieg von 85,4 % im Vergleich zum Vorjahr. Auch die Hotelauslastung wuchs im Jahr 2022; in den ersten sechs Monaten des Jahres 2022 waren es 52,6 Millionen Nächte, ein Anstieg von 63,6 % im Vergleich zum ersten Halbjahr 2021.

Durch die Initiativen des Tourismusministeriums werden kontinuierliche Anstrengungen unternommen, um die Sicherheit und den Schutz der Touristen sowie ihre Gesamterfahrung im Land zu verbessern und sich durch die Einführung neuer Tourismusvorschriften und verbesserte globale Marketingkampagnen hervorzuheben.

Mit dem Bau des Crowne Plaza West Cairo – Arkan wurde das Gastgewerbe weiter gestärkt. Der gesamte Hotelbestand in Kairo stieg im ersten Quartal dank der Lieferung von etwa 187 Hotelschlüsseln auf rund 28.000 Schlüssel. Bis Ende dieses Jahres sollen zudem knapp 600 Schlüssel ausgeliefert werden.

Mit der Eröffnung des Großen Ägyptischen Museums, dessen Eröffnung für 2023 geplant war, wird die Zahl der Touristenankünfte in der Region voraussichtlich zunehmen. Da das Vereinigte Königreich das Flugverbot nach Scharm El-Scheich aufgehoben hat, haben mehrere Fluggesellschaften die Stadt wieder eingeführt zu ihrer Zielliste hinzufügen, was schätzungsweise die Zahl der Touristenankünfte aus dem Vereinigten Königreich nach Ägypten erhöhen wird.

Überblick über die gewerbliche Immobilienbranche in Ägypten

Der Gewerbeimmobilienmarkt in Ägypten ist fragmentiert, viele Unternehmen sind in der Baubranche tätig. Entwickler versuchen, neue, kostengünstigere Produkte auf den Markt zu bringen, um der aktuellen Nachfrage gerecht zu werden. Sich entwickelnde technologische Fortschritte wie neue Proptech-Lösungen treiben den Markt mit mehr Transaktionen und einer besseren Verwaltung von Immobilienvermögen voran. Einige wichtige Akteure auf dem ägyptischen Gewerbeimmobilienmarkt sind Amer Group, Orascom Construction PLC, Palm Hills Developments, The Arab Contractors und Talaat Moustafa Group.

Ägyptens Marktführer für Gewerbeimmobilien

Amer Group

Orascom Construction PLC

Palm Hills Developments

The Arab Contractors

Talaat Moustafa Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum ägyptischen Gewerbeimmobilienmarkt

- Dezember 2022: Der ägyptische Entwickler Urbnlanes Developments, eine Tochtergesellschaft von Emeel Abdalla Investments, wird im ersten Quartal 2023 ein kommerzielles Projekt im Wert von 3 Milliarden ägyptischen Pfund (122 Millionen US-Dollar) in der 5. Siedlung in New Cairo starten

- Oktober 2022: Die ägyptische Afifi Investment Group erwarb das Uni Sharm Hotel in Sharm El-Sheikh und investierte 400 Millionen Pfund (17 Millionen US-Dollar), um das Hotel zu modernisieren, es auf eine 4-Sterne-Kategorie aufzuwerten und kommerzielle und Einzelhandelselemente einzuführen.

Segmentierung der gewerblichen Immobilienbranche in Ägypten

Bei Gewerbeimmobilien handelt es sich um Immobilien, die das Potenzial haben, durch Kapitalgewinne oder Mieteinnahmen Gewinne zu erwirtschaften. Gewerbeimmobilien (CRE) werden nur für geschäftliche Aktivitäten oder zur Bereitstellung eines Arbeitsplatzes genutzt, anstatt als Wohnsitz genutzt zu werden, was unter die Kategorie Wohnimmobilien fallen würde. Am häufigsten leasen Mieter Gewerbeimmobilien, um Geschäfte zu betreiben, die Geld generieren.

Ägyptens Gewerbeimmobilienmarkt ist nach Typ (Büros, Einzelhandel, Industrie und Logistik, Gastgewerbe und Mehrfamilienhäuser) und Schlüsselstädten (Kairo, Alexandria, Gizeh, Port Said und der Rest Ägyptens) segmentiert. Der Bericht bietet Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| Büros |

| Einzelhandel |

| Industrie und Logistik |

| Mehrfamilienhaus |

| Gastfreundschaft |

| Kairo |

| Alexandria |

| menschlich |

| Port Said |

| Rest von Ägypten |

| Nach Typ | Büros |

| Einzelhandel | |

| Industrie und Logistik | |

| Mehrfamilienhaus | |

| Gastfreundschaft | |

| Nach Schlüsselstädten | Kairo |

| Alexandria | |

| menschlich | |

| Port Said | |

| Rest von Ägypten |

Häufig gestellte Fragen zur Marktforschung für Gewerbeimmobilien in Ägypten

Wie groß ist der ägyptische Markt für Gewerbeimmobilien?

Die Größe des ägyptischen Gewerbeimmobilienmarktes wird im Jahr 2024 voraussichtlich 9,41 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,19 % auf 15,29 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Gewerbeimmobilien in Ägypten derzeit?

Im Jahr 2024 wird die Größe des ägyptischen Gewerbeimmobilienmarktes voraussichtlich 9,41 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem ägyptischen Gewerbeimmobilienmarkt?

Amer Group, Orascom Construction PLC, Palm Hills Developments, The Arab Contractors, Talaat Moustafa Group sind die größten Unternehmen, die auf dem ägyptischen Gewerbeimmobilienmarkt tätig sind.

Welche Jahre deckt dieser ägyptische Gewerbeimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des ägyptischen Gewerbeimmobilienmarktes auf 8,54 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des ägyptischen Gewerbeimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des ägyptischen Gewerbeimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die gewerbliche Immobilienbranche in Ägypten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gewerbeimmobilien in Ägypten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gewerbeimmobilien in Ägypten umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.