Analyse des Öl- und Gas-Midstream-Marktes in Kolumbien

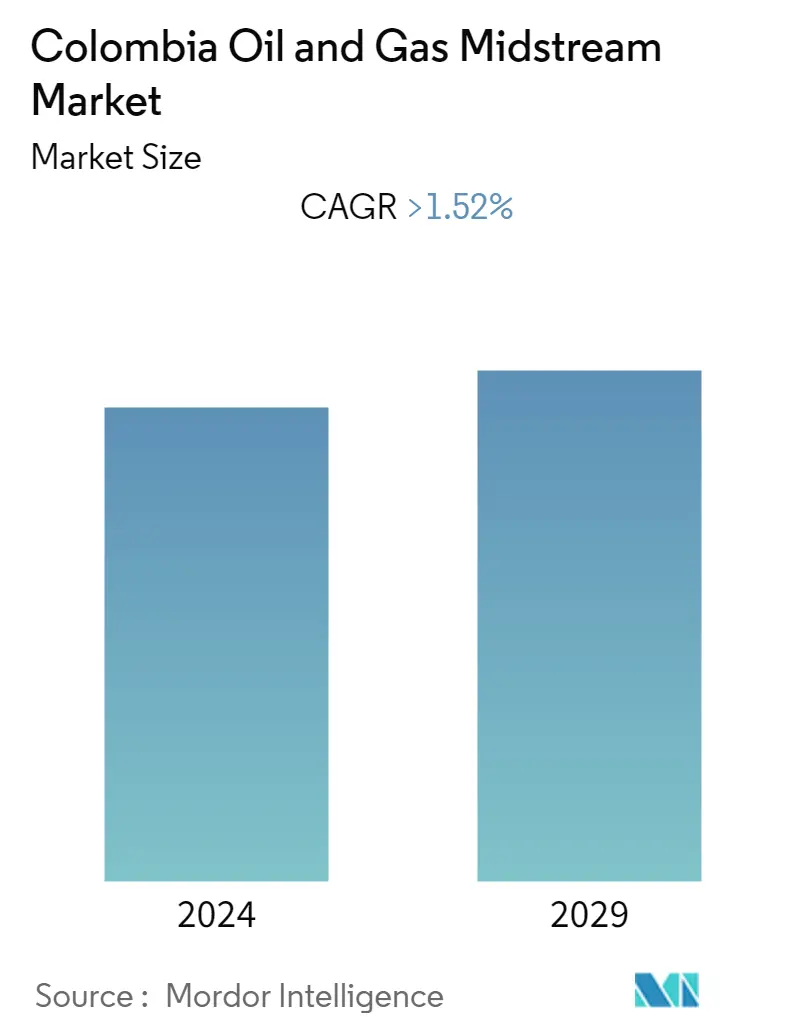

Der kolumbianische Öl- und Gas-Midstream-Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 1,52 % verzeichnen.

Der Markt wurde durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

Es wird erwartet, dass Faktoren wie die steigende Produktion und der steigende Öl- und Gasverbrauch die Nachfrage auf dem kolumbianischen Öl- und Gas-Midstream-Markt im Prognosezeitraum ankurbeln werden. Darüber hinaus dürfte die Infrastruktur im Zusammenhang mit den Speicher- und LNG-Terminals zunehmen, da die Nachfrage nach Öl und Gas im Land steigt.

Regelmäßige Versorgungsunterbrechungen durch Rebellen führten jedoch zu Unzuverlässigkeit in der Branche und führten zu großen Verlusten für die Pipeline-Unternehmen. Es wird erwartet, dass dieser Faktor das Wachstum des untersuchten Marktes in den kommenden Jahren behindern wird.

Es wird erwartet, dass das kolumbianische Staatsunternehmen in die Erkundung und Förderung der kolumbianischen Öl- und Gasfelder investiert. Die Investition würde wahrscheinlich die Produktion steigern und in naher Zukunft eine Chance für die Öl- und Gas-Midstream-Unternehmen schaffen.

Öl- und Gas-Midstream-Markttrends in Kolumbien

Der Pipelinesektor dürfte weiterhin stagnieren

Kolumbien verfügt über eine umfangreiche Rohölverteilungsinfrastruktur, die sich hauptsächlich im Nordwesten und in der Mitte des Landes befindet, in der Nähe des Großteils der Rohöl- und Gasproduktion.

Die Erdgasproduktion in Kolumbien stammt aus zwei Hauptquellen zugehöriges Gas aus Feldern im Landesinneren (Cusiana, Cupiagua und Pauto Sur) und nicht zugehöriges Gas aus Offshore-Feldern (Feld Chuchupa). Die Ocensa-Pipeline ist mit einer Länge von 520 Meilen (835 km) und einer Kapazität von 590.000 Barrel pro Tag die größte Pipeline des Landes.

Insbesondere die Cao Limon-Covenas-Pipeline wurde zum Ziel von Angriffen auf kritische Midstream-Infrastrukturen, wodurch der Rohölfluss für den Export unterbrochen wurde. Das Ölfeld Cao Limón ist durch eine Pipeline mit dem Hafen von Coveas verbunden, wo die meisten Rohölexporte Kolumbiens das Land verlassen. Der jüngste Angriff ereignete sich im Januar 2022 in Cao Limón-Coveas.

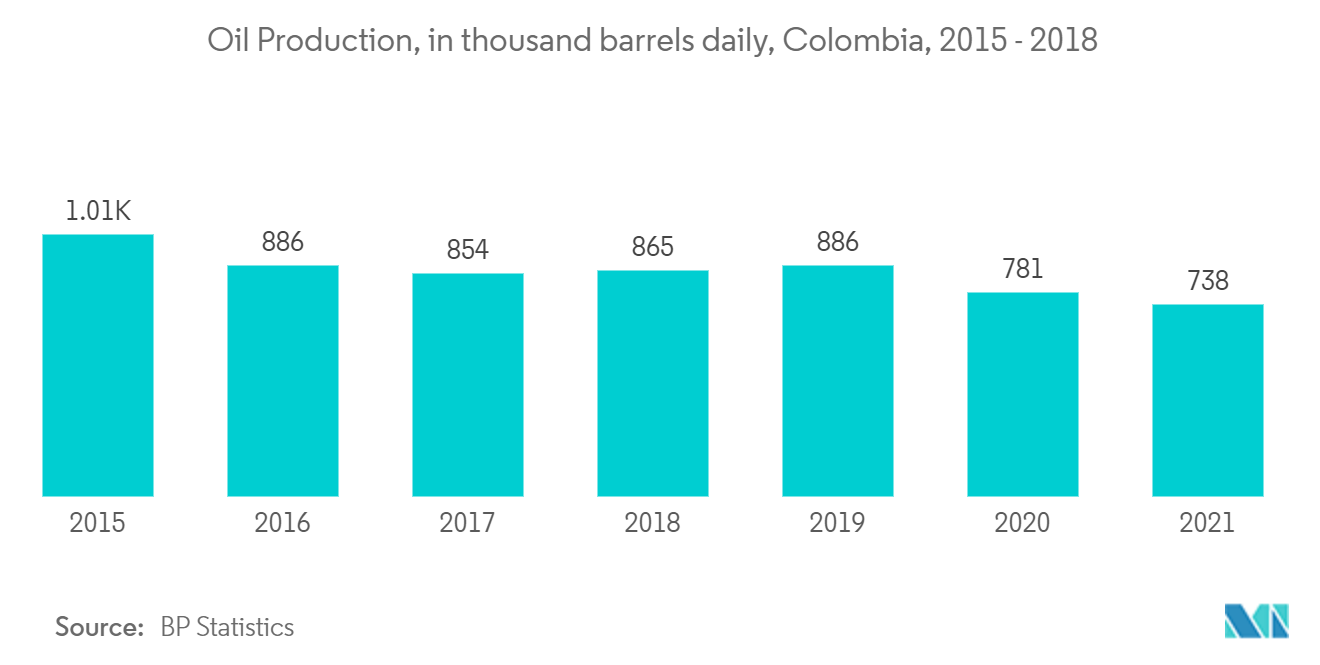

Die Ölproduktion im Land sank um 5,5 %, von 781.000 Barrel pro Tag im Jahr 2020 auf 738.000 Barrel pro Tag im Jahr 2021. Der Ölverbrauch im Land stieg um 26 %, von 277.000 Barrel pro Tag. im Jahr 2020 auf 349.000 Barrel pro Tag im Jahr 2021.

Daher wird erwartet, dass die Pipelinekapazität im Prognosezeitraum stagniert, da keine neuen Investitionsvorschläge im Pipelinesektor gemacht werden. Darüber hinaus machen die anhaltenden Angriffe der Rebellen auf Pipelines diese zu einer riskanten Investition.

Steigende Investitionen dürften den Markt antreiben

Um die Angebots- und Nachfragelücke zu schließen, importiert Kolumbien eine bescheidene Menge. Aufgrund der Herausforderungen hinsichtlich der Versorgungszuverlässigkeit genehmigte die kolumbianische Regierung im November 2014 die erste LNG-Importanlage des Landes. Das Buenaventura FSRU Import Terminal, ein LNG-Terminal, wird im Land gebaut. Das Terminal soll bis 2023 online gehen.

Das Pacific Regasification LNG-Terminal wird in der Nähe der Hafenstadt Buenaventura an der Pazifikküste liegen und kann bis zu 400 Millionen Kubikfuß pro Tag vergasen. Die Inbetriebnahme der Fabrik ist für 2026 geplant.

Darüber hinaus soll in Buenaventura an der Pazifikküste ein zweites LNG-Importterminal gebaut werden, wie aus einer Ausschreibungsankündigung der kolumbianischen Regierung hervorgeht. Da die Regierung versucht, Anreize zu schaffen, wurde die Ausschreibung von Buenaventura mehrfach verschoben.

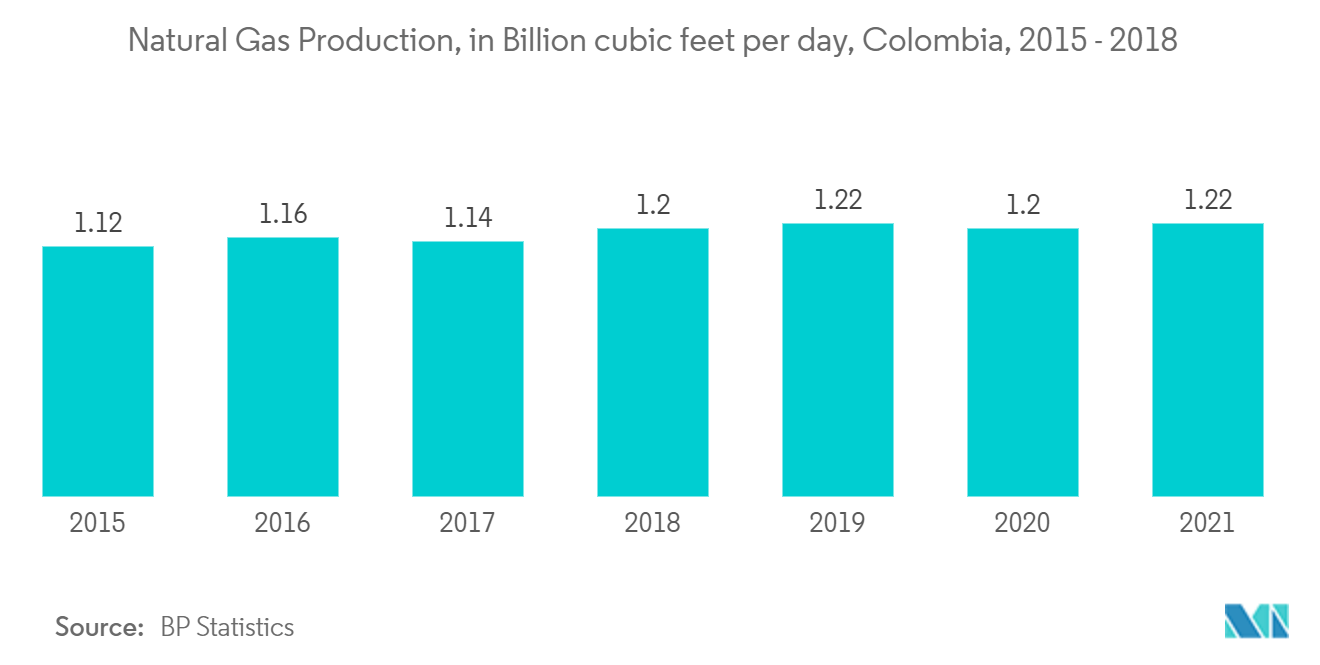

Der Erdgasverbrauch im Land sank um 3,5 %, von 1,3 Milliarden Kubikfuß pro Tag im Jahr 2020 auf 1,2 Milliarden Kubikfuß pro Tag im Jahr 2021. Die Gasproduktion in Kolumbien stieg im Jahresvergleich deutlich um 1,2 % von 1,2 von einer Milliarde Kubikfuß pro Tag im Jahr 2020 auf 1,22 Milliarden Kubikfuß pro Tag im Jahr 2021.

Es wird erwartet, dass die kolumbianische Öl- und Gas-Midstream-Industrie im Prognosezeitraum aufgrund eines Anstiegs der Investitionen und eines erwarteten Anstiegs des Öl- und Gasverbrauchs leicht wachsen wird.

Überblick über die Öl- und Gas-Midstream-Branche in Kolumbien

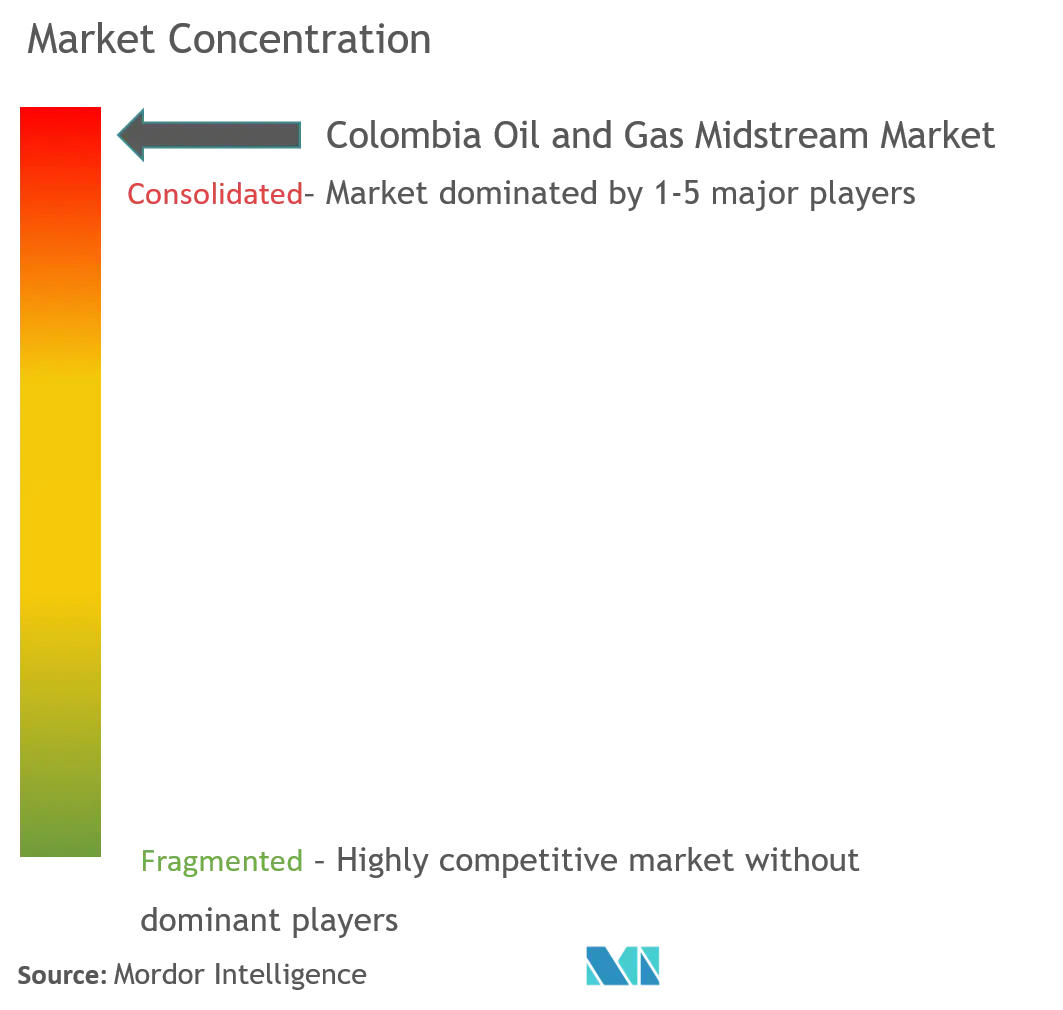

Der kolumbianische Öl- und Gas-Midstream-Markt wird konsolidiert. Zu den großen Unternehmen zählen Ecopetrol SA, Cenit Transporte y Logística de Hidrocarburos SA, Occidental Petroleum Corp, Transportadora de Gas Internacional und Royal Dutch Shell PLC.

Öl- und Gas-Midstream-Marktführer in Kolumbien

-

Ecopetrol SA

-

Cenit Transporte y Logística de Hidrocarburos S.A.

-

Occidental Petroleum Corp

-

Transportadora de Gas Internacional

-

Royal Dutch Shell PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gas-Midstream-Markt in Kolumbien

- Oktober 2022 Der Bau einer 289 km langen Erdgaspipeline von der Jobo-Gasaufbereitungsanlage von Canacol Energy Ltd mit 300 MMscfd nach Medellin, Kolumbien, wurde an Shanghai Engineering and Technology Corp. (SETCO) vergeben. Die anfängliche Kapazität der Pipeline wird voraussichtlich 100 MMscfd betragen.

- Mai 2022 Nach Angaben des kolumbianischen Gasunternehmens Canacol soll mit dem Bau der Erdgaspipeline Jobo-Medellín begonnen werden. Bis Dezember 2024 soll die 300 km (186 Meilen) lange Pipeline in Betrieb gehen und 100 Millionen Kubikfuß pro Tag (MMcf/d) Erdgas aus Erdgasvorkommen entlang der Karibikküste in die zweitgrößte Stadt Kolumbiens transportieren.

Segmentierung der Öl- und Gas-Midstream-Industrie in Kolumbien

Der zweite Schritt, Midstream genannt, umfasst die Aufbereitung, Lagerung und Lieferung von Rohöl, Erdgas und Erdgasflüssigkeiten an Raffinerien. Bevor die Produkte an die nachgelagerten Märkte oder Endkunden weitergegeben werden, müssen sie komprimiert und behandelt werden, um Abfall zu entfernen. Der kolumbianische Öl- und Gas-Midstream-Markt ist in Transport, Lagerung und LNG-Terminals unterteilt. Der Bericht bietet die Marktgröße und Umsatzprognosen in Mio. USD für alle oben genannten Segmente.

| Transport | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte | ||

| Lagerung | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte | ||

| LNG-Terminals | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte |

Häufig gestellte Fragen zur Öl- und Gas-Midstream-Marktforschung in Kolumbien

Wie groß ist der kolumbianische Öl- und Gas-Midstream-Markt derzeit?

Der kolumbianische Öl- und Gas-Midstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1,52 % verzeichnen.

Wer sind die Hauptakteure auf dem kolumbianischen Öl- und Gas-Midstream-Markt?

Ecopetrol SA, Cenit Transporte y Logística de Hidrocarburos S.A., Occidental Petroleum Corp, Transportadora de Gas Internacional, Royal Dutch Shell PLC sind die größten Unternehmen, die auf dem kolumbianischen Öl- und Gas-Midstream-Markt tätig sind.

Welche Jahre deckt dieser kolumbianische Öl- und Gas-Midstream-Markt ab?

Der Bericht deckt die historische Marktgröße des kolumbianischen Öl- und Gas-Midstream-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kolumbianischen Öl- und Gas-Midstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Kolumbien Öl- und Gas-Midstream-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl- und Gas-Midstream-Unternehmen in Kolumbien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des kolumbianischen Öl- und Gas-Midstreams umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.