Marktanalyse für Cloud-Tests

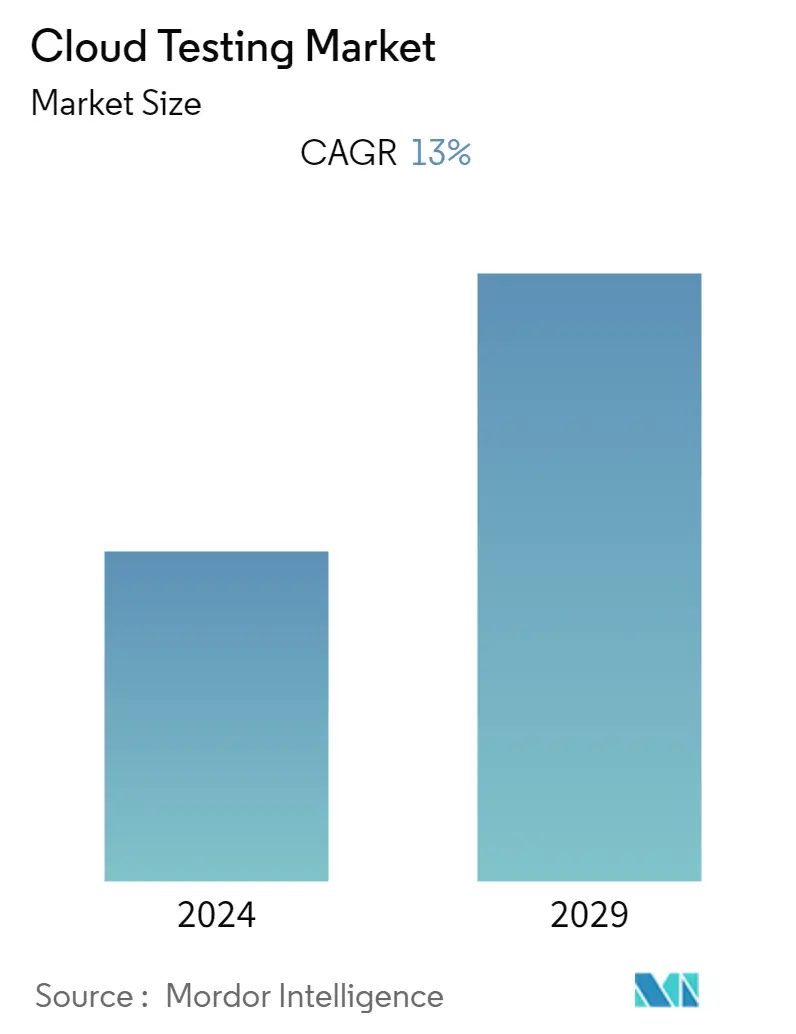

Es wird erwartet, dass der Cloud-Testing-Markt im Prognosezeitraum (2021 – 2026) eine jährliche Wachstumsrate von über 13 % verzeichnen wird. Die Nachfrage nach Cloud-Tests steigt aufgrund der Möglichkeiten der Cloud-Sourcing-Technologie bei Softwaretestaktivitäten, Qualitätssicherung (QA) durchzuführen und Fehler zu beseitigen.

- Der Markt für Cloud-Tests verzeichnet ein positives Wachstum aufgrund von DevOps und dem Aufkommen und der schnellen Einführung der Cloud sowie anderen effizienten und automatisierten Diensten. Die DevOps- und Cloud-Umgebungen können hoch skalierbare, vielfältige und komplexe Test- und Konfigurationsumgebungen ermöglichen und es den Anbietern ermöglichen, Code mit hoher Effizienz durch alle Arten von Tests zu pushen, ohne sich um Serverkonfigurationen, Bereitstellungsprobleme oder Engpässe kümmern zu müssen Organisation, die sich auf Innovation und Produktverbesserung konzentriert.

- Auch die schnelle Einführung von maschinellem Lernen (ML) in verschiedenen Branchen steigert die Nachfrage nach diesen Testlösungen. ML wird im Bankensektor zur Modellierung von Echtzeittransaktionen eingesetzt, und ML kann zusammen mit KI-Technologie dabei helfen, betrügerische Transaktionen vorherzusagen. Organisationen, die bereit sind, in diesen digitalen Bereich einzutauchen, werden in den kommenden Jahren mit einflussreichen Szenarien experimentieren, die von ML entwickelt werden. Anbieter von Testlösungen sollten in der Lage sein, die sich entwickelnden Trends im Testbereich zu verstehen und auf dem Markt wettbewerbsfähig zu bleiben. Außerdem müssen sie möglicherweise ständig Testszenarien entwickeln, die alle möglichen Ergebnisse validieren können.

- Darüber hinaus haben viele große Unternehmen schnell die Cloud eingeführt, um Abläufe zu optimieren, Geld zu sparen und wettbewerbsfähiger zu werden. Daher sind Cloud-Tests erforderlich geworden, um die funktionalen System- und Geschäftsanforderungen zu validieren. Zusätzlich zur Cloud-Erfahrung benötigen Cloud-Testingenieure Kenntnisse über verschiedene Arten von Tests und Tools.

- Mit der zunehmenden Verbreitung von COVID-19 auf der ganzen Welt litten die Unternehmen erheblich. Einige auf dem Markt tätige Akteure bringen einige Initiativen zur Bewältigung der Situation auf den Markt, was sich positiv auf den Markt auswirkt. Im Juni 2020 wurde in Frankreich die erste Bluetooth-basierte europäische Anwendung namens StopCovid gestartet und mehr heruntergeladen Nach Angaben der französischen Regierung wurden sie an diesem Tag mehr als 600.000 Mal sowohl im Apple Store als auch bei Google Play (Android) heruntergeladen. Diese Anwendungseinführungen werden den Cloud-Testmarkt weiter deutlich ankurbeln.

Markttrends für Cloud-Tests

Auslastungstests für Websites und Anwendungen fördern die IT- und Telekommunikations-Endbenutzerbranche

- Mit Hilfe von Cloud-Tests können IT- und Telekommunikationsorganisationen schnelles Feedback zum Mainframe erhalten und Innovationen vorantreiben, ohne das Risiko von Engpässen einzugehen, die den Betrieb stören, das Kundenerlebnis beeinträchtigen oder den Umsatz des Unternehmens beeinträchtigen. Die Unternehmen können Qualität, Geschwindigkeit und Effizienz auf dem Mainframe verbessern und gleichzeitig die Probleme des Mangels an erfahrenen Entwicklern verringern.

- Ende 2018 gab Microsoft bekannt, dass Visual Studio 2019 die letzte Version mit Lasttestfunktionen sei. Einige Monate später gaben sie offiziell bekannt, dass die Azure-Auslastungstests am 31. März 2020 eingestellt werden. Nach der Ankündigung stellten viele Benutzer, die Leistungstests mit Visual Studio oder Azure DevOps durchführten, Fragen zur Auslastung vieler Unternehmen Testplattform. K6.io hat k6 OSS und k6 Cloud als Lösung des Problems eingeführt. Der Benutzer kann k6 installieren und kostenlos Leistungstests auf seinem Computer ausführen. Standardmäßig gibt k6 das Testergebnis auf der Konsole aus. Als Ergänzung zum Open-Source-Tool k6 bietet das Unternehmen auch einen k6-Cloud-Lasttestdienst an, der das Kundenerlebnis weiter verbessern wird.

- Im Oktober 2020 hat AWS verteilte Lasttests v1.1 eingeführt. Der verteilte Lasttest auf AWS hilft dem Benutzer, auf einfache Weise Tausende von Benutzern zu simulieren, die eine Verbindung zu seiner Anwendung herstellen, sodass Benutzer die Anwendungsleistung unter Last besser verstehen können. Die Lösung startet und konfiguriert Container auf AWS Fargate, um eine bestimmte Anzahl von Transaktionen pro Sekunde zu generieren, ohne dass Server bereitgestellt werden müssen.

- In den letzten zwei Jahren haben Telekommunikationsunternehmen Netzwerkdienstanbieter an Bord geholt, um eine zuverlässige Bereitstellung von Diensten sicherzustellen. Beispielsweise wurde Ericsson im März 2020 von NTT DOCOMO als Anbieter von KI-gestützten Optimierungslösungen für sein Radio Access Network (RAN) ausgewählt. Die Lösung von Ericsson maximiert die Endbenutzererfahrung in den Netzwerken der Dienstanbieter und minimiert gleichzeitig deren Gesamtbetriebskosten. Der zunehmende Einsatz solcher KI-gestützter Lösungen für die Entwicklung von Systemen und Netzwerken fördert das Wachstum von Leistungs- und Lasttestlösungen im Telekommunikationssektor.

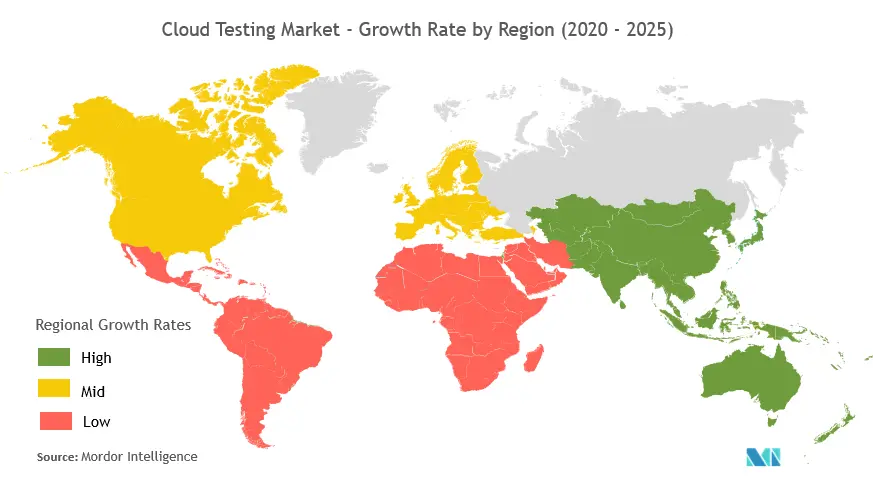

Nordamerika wird voraussichtlich einen großen Anteil halten

- Aufgrund der hohen Akzeptanz der Cloud-Technologie durch Endverbraucherbranchen wie BFSI, Gesundheitswesen sowie Einzelhandel und E-Commerce in der Region wird erwartet, dass Nordamerika den größten Anteil am Markt für Cloud-Tests hält. Beispielsweise fördern das Aufkommen von Omnichannel-Bankdienstleistungen und die weit verbreitete Digitalisierung im gesamten Bankensektor die Einführung von Cloud-Testdiensten im BFSI-Sektor in der Region.

- Die Region ist hinsichtlich der Einführung von Cloud-Computing-Diensten der ausgereifteste Markt, was auf Faktoren wie die Präsenz vieler Unternehmen mit fortschrittlicher IT-Infrastruktur und die Verfügbarkeit von technischem Fachwissen zurückzuführen ist.

- Darüber hinaus verfügt die Region über eine starke Präsenz von Cloud-Testanbietern, was zum Wachstum des Marktes beiträgt. Zu ihnen zählen unter anderem IBM Corporation, Oracle Corporation, SOASTA Inc. (Akamai Technologies Inc.) und Microsoft Corporation. Die zunehmenden Kooperationsbemühungen zwischen Unternehmen zur Entwicklung neuer und innovativer Lösungen werden das Marktwachstum steigern.

- Die cloudbasierten Anwendungen stoßen bei den Qualitätssicherungs- und Testteams in der Region auf breite Nachfrage. Die starke Finanzkraft hat zu einem Investitionsfluss in verbesserte Testtools und -technologien geführt.

- Darüber hinaus fördert die Einführung von BYOD-Richtlinien auch die Nutzung von Cloud-Testlösungen in Unternehmen. Beispielsweise ergab eine Umfrage von Cisco, dass 69 % der IT-Entscheidungsträger BYOD als optimistische Ergänzung der Arbeitsplatzrichtlinien bevorzugen, da es den Mitarbeitern Zeit spart. Im US-amerikanischen IT-Sektor wurde geschätzt, dass die BYOD-Einführung in den letzten drei Jahren um 44,42 % zugenommen hat.

Überblick über die Cloud-Testing-Branche

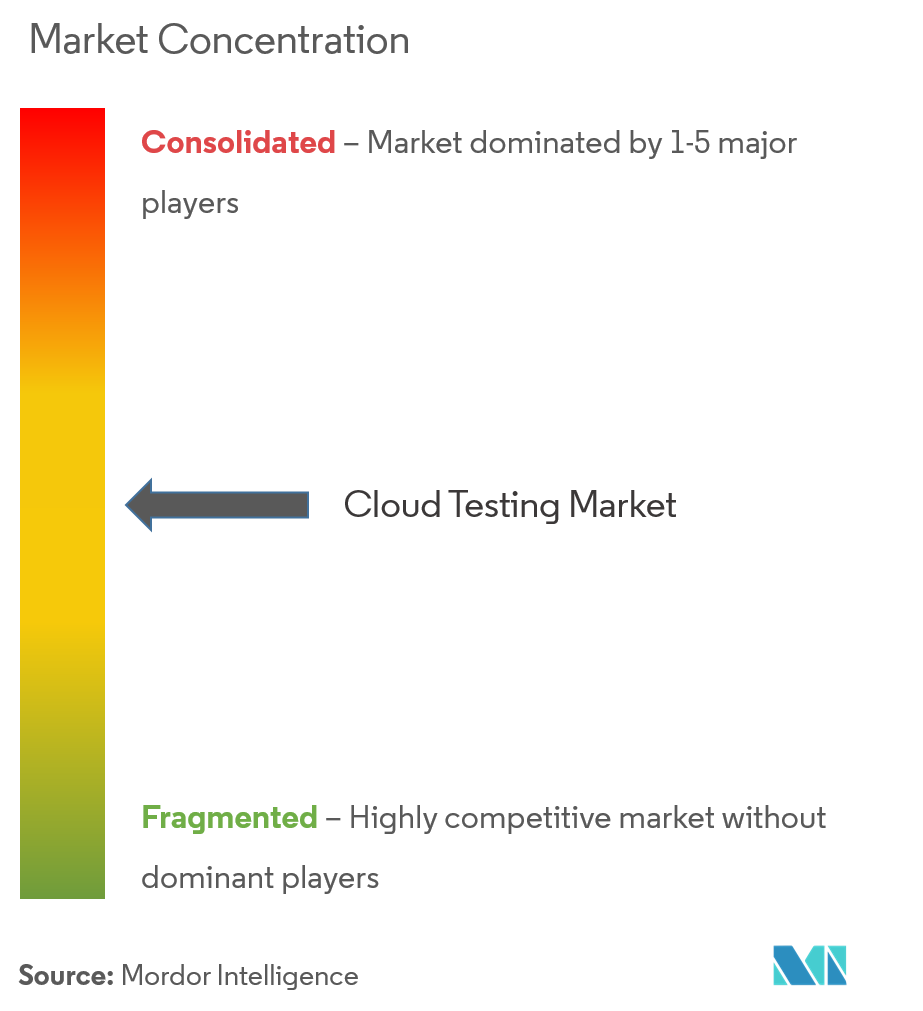

Der Cloud-Testing-Markt ist weder konsolidiert noch fragmentiert, da viele große Unternehmen und Startups eine etablierte Präsenz auf dem Markt aufgebaut haben. Allerdings haben große Unternehmen wie Microsoft Corporation, Akamai Technologies Inc. und Broadcom Inc. kleine Anbieter wie Xamarin Inc., SOASTA Inc. bzw. BlazeMeter LLC übernommen. Es wird erwartet, dass dies im Prognosezeitraum zu einem harten Wettbewerb zwischen ihnen führen wird. Anbieter verfolgen Strategien wie die Einführung neuer Produkte und Partnerschaften, um ihre Position auf dem Markt zu verbessern. Die Anbieter übernehmen auch andere Start-ups, die im Bereich Cloud-Testlösungen arbeiten, um ihr Produktangebot zu erweitern.

- April 2019 – Trustwave hat eine neue Software zum Scannen und Testen der Datenbanksicherheit auf den Markt gebracht, die Unternehmen dabei helfen kann, ihre kritischen Datenbestände, die vor Ort oder bei großen Cloud-Dienstanbietern gehostet werden, besser vor fortschrittlichen Bedrohungen, Konfigurationsfehlern, unbefugter Rechteausweitung, Zugriffskontrollproblemen usw. zu schützen unter anderem fehlende Patches.

- März 2020 – Neotys bereitet sich darauf vor, seinen Geschäftsbetrieb, einschließlich der Cloud-, On-Premise- und SaaS-Plattform, auf höchstem Niveau aufrechtzuerhalten, um den Benutzern in diesen neuen Zeiten beim Testen ihrer Anwendungen und APIs zu helfen. Um denjenigen zu helfen, die die größte zusätzliche Kapazität für Last- und Leistungstests benötigen, bietet das Unternehmen 60-tägige kostenlose NeoLoad-Lizenzen für Regierungen, Nichtregierungsorganisationen (NGOs), gemeinnützige Organisationen und Organisationen im Bildungs- oder Gesundheitswesen an. für ihre Projekte, die die Gesellschaft in dieser Krise unterstützen.

Marktführer für Cloud-Tests

-

SOASTA Inc. (Akamai Technologies Inc.)

-

Oracle Corporation

-

IBM Corporation

-

Cognizant Technologies

-

Capgemini

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Cloud-Testing-Branche

Beim Cloud-Testen handelt es sich um eine Art Softwaretest, bei dem Webanwendungen Cloud-Computing-Umgebungen nutzen, um die Tests zu ermöglichen. Cloud-Tests nutzen die Cloud-Infrastruktur für Softwaretests. Dadurch können Unternehmen die Vorteile des Cloud-Computing-Modells nutzen, das skalierbar, servicebasiert und nutzungsabhängig ist. Der Marktumfang umfasst Cloud-Testtool-Typen und -Dienste, die von den zahlreichen Endverbraucherbranchen wie Gesundheitswesen, BFSI, Medien und Unterhaltung übernommen und genutzt werden, die unter anderem in dieser Studie berücksichtigt werden.

| Komponente | Werkzeugtyp | Leistungs- und Lasttests | |

| Interoperabilitäts- und Kompatibilitätstests | |||

| Stress- und Erholungstests | |||

| Sicherheitstests | |||

| Systemintegration und Benutzerakzeptanztests | |||

| Andere Werkzeugtypen | |||

| Service | Managed-Service | ||

| Professioneller Service | |||

| Unternehmensgröße | Kleine und mittlere Unternehmen | ||

| Großes Unternehmen | |||

| Endverbraucherindustrie | BFSI | ||

| Gesundheitspflege | |||

| IT und Telekommunikation | |||

| Medien und Unterhaltung | |||

| Einzelhandel | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Nordamerika | ||

| Europa | |||

| Asien-Pazifik | |||

| Lateinamerika | |||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Cloud-Testing-Marktforschung

Wie groß ist der Cloud-Testing-Markt derzeit?

Der Cloud-Testing-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 13 % verzeichnen.

Wer sind die Hauptakteure auf dem Cloud-Testing-Markt?

SOASTA Inc. (Akamai Technologies Inc.), Oracle Corporation, IBM Corporation, Cognizant Technologies, Capgemini sind die wichtigsten Unternehmen, die im Cloud-Testing-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Cloud-Testing-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Cloud-Testing-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Cloud-Testing-Markt.

Welche Jahre deckt dieser Cloud-Testing-Markt ab?

Der Bericht deckt die historische Marktgröße des Cloud-Testing-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Cloud-Testing-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für Cloud-Tests

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Cloud Testing im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Cloud-Testing-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.