Marktanalyse für Schulung und Simulation in der zivilen Luft- und Raumfahrt

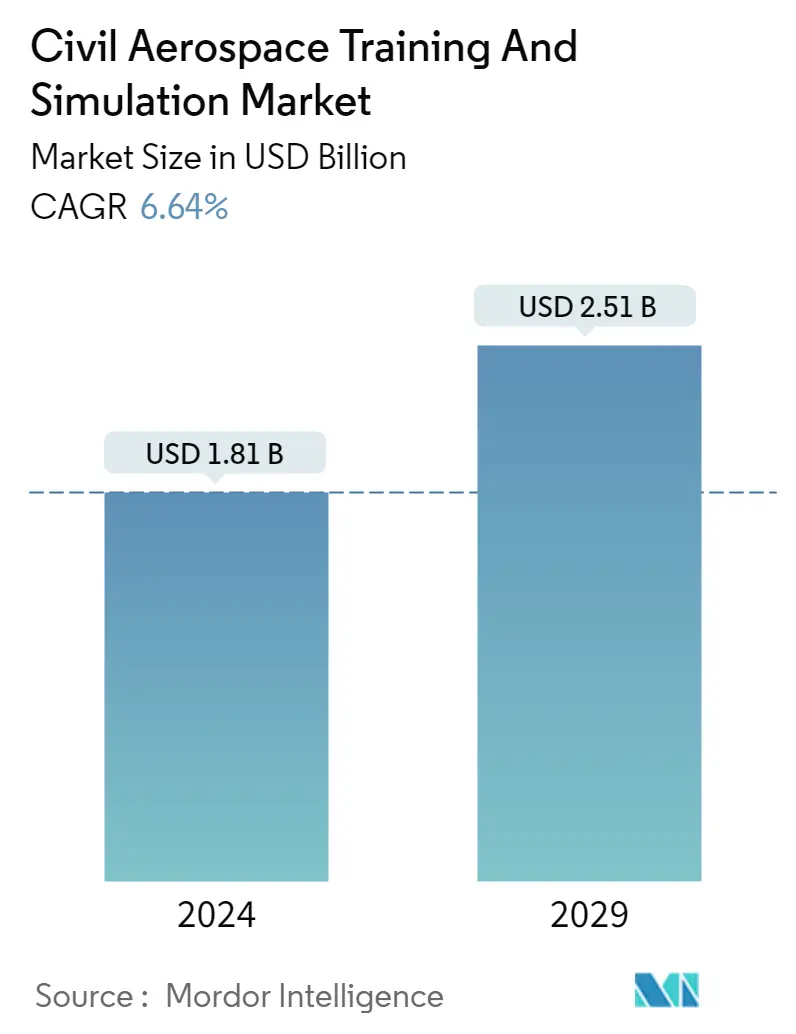

Die Größe des Marktes für Ausbildung und Simulation in der zivilen Luft- und Raumfahrt wird im Jahr 2024 auf 1,81 Milliarden US-Dollar geschätzt und soll bis 2029 2,51 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,64 % im Prognosezeitraum (2024–2029) entspricht.

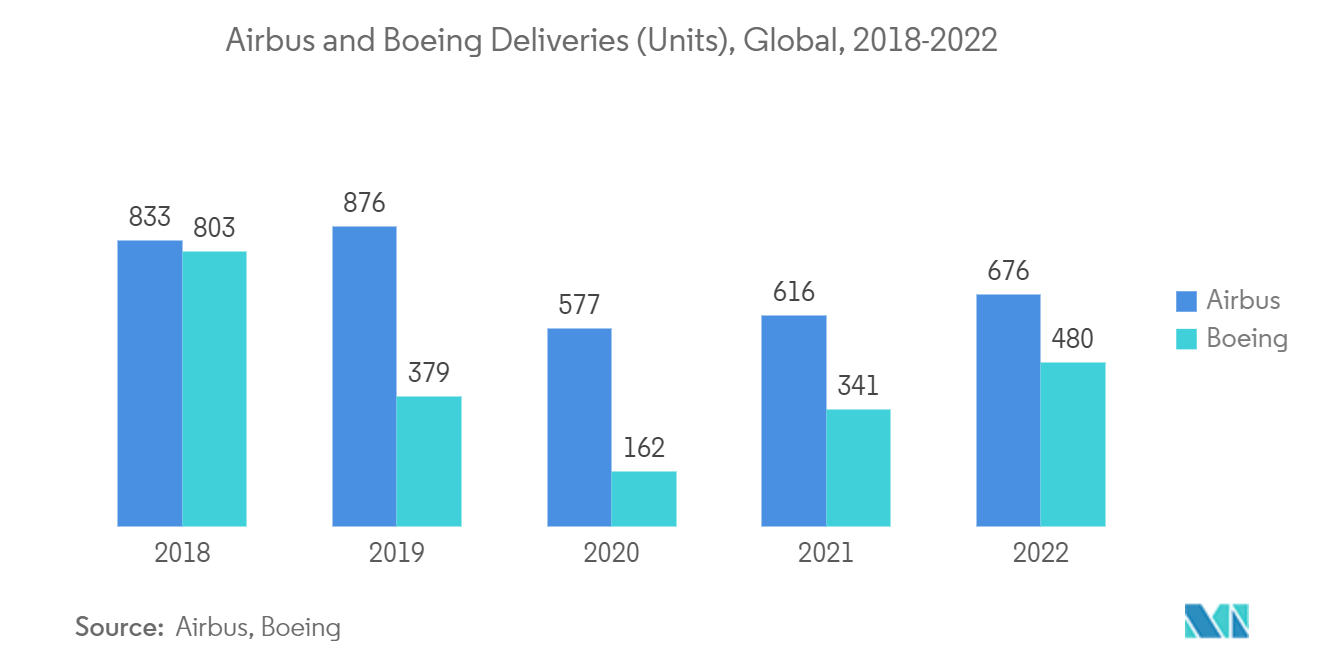

Fluggesellschaften auf der ganzen Welt verfolgten vor dem Ausbruch der COVID-19-Pandemie aggressiv Flotten- und Netzwerkerweiterungspläne. Aufgrund der Auswirkungen der COVID-19-Pandemie haben die Fluggesellschaften jedoch Flugzeugbestellungen storniert und verschoben sowie ihre Piloten beurlaubt, um die Verluste aufgrund der Auswirkungen der Pandemie abzumildern. Die Luftfahrtindustrie begann sich im Jahr 2022 zu erholen und kehrte allmählich auf das Niveau vor COVID-19 zurück. Nach den neuesten Aktualisierungen von IATA, ICAO, dem Airports Council International (ACI), der UN-Welttourismusorganisation (UNWTO), der Welthandelsorganisation (WTO) und dem Internationalen Währungsfonds (IWF) ist der internationale Flugpassagierverkehr in Das Jahr 2022 hat sich im Vergleich zu 2021 verbessert. Mit der Erholung der Luftfahrtindustrie im Jahr 2022 kam es zu einem allmählichen Anstieg der Bestellungen und Auslieferungen von Verkehrsflugzeugen, was gleichzeitig zu einem Anstieg der Nachfrage nach Simulatoren und Trainingsgeräten führte.

Da die Luftfahrtindustrie voraussichtlich wieder das Vor-COVID-Niveau erreichen wird und die Flotte an Verkehrsflugzeugen voraussichtlich zunehmen wird, wird auch mit einem Anstieg der Nachfrage nach Piloten gerechnet. Darüber hinaus sind viele Fluggesellschaften derzeit mit dem Problem eines Pilotenmangels konfrontiert, der sich auf ihren täglichen Betrieb auswirkt. Generell ist für Flüge, die länger als 12 Stunden dauern, ein Team von vier Piloten erforderlich. Aufgrund des Pilotenmangels betreiben mehrere Fluggesellschaften solche Langstreckenstrecken jedoch immer noch mit drei Piloten. Es wird erwartet, dass der Mangel an Piloten die Nachfrage nach neuen Simulations- und Trainingslösungen ankurbeln wird. Darüber hinaus wird erwartet, dass die geplanten Investitionen in bemannte Weltraumforschungsprogramme im Prognosezeitraum in den kommenden Jahren zu einer Nachfrage nach Simulatoren für Astronauten und Trainingslösungen führen werden.

Markttrends für Ausbildung und Simulation in der zivilen Luft- und Raumfahrt

Das Segment Full Flight Simulator (FFS) wird im Prognosezeitraum voraussichtlich den höchsten Marktanteil haben

Das Segment der Vollflugsimulatoren (FFS) dominierte den Markt und wird voraussichtlich auch in den kommenden Jahren bestehen bleiben. Der vollständige Flugsimulator ist im Allgemeinen mit einem Bewegungsaktuator ausgestattet, der Flugbewegungen nachbildet und so ein realitätsnahes Erlebnis im Inneren des Simulators bietet, das es Auszubildenden in der Luft- und Raumfahrtindustrie ermöglicht, ein umfassendes Trainingserlebnis zu erhalten. Aufgrund des Mangels an ausgebildeten und erfahrenen Piloten arbeiten Fluggesellschaften und Unternehmen an Pilotenausbildungsprogrammen, was den Markt für Full-Flight-Simulatoren vergrößert. Im August 2022 gab CAE Inc. bekannt, dass es einen 15-Jahres-Vertrag mit der Qantas Group über die Entwicklung und den Betrieb eines neuen Pilotenausbildungszentrums in Sydney unterzeichnet hat. CAE wird einen neuen A320-Vollflugsimulator einsetzen und B787-, A330- und B737NG-Vollflugsimulatoren von der Qantas-Gruppe erwerben. Derzeit wird das neue und fortschrittliche FFS in neue Technologien wie Virtual Reality integriert, um die Effizienz der Pilotenausbildung zu verbessern.

Beispielsweise erteilte die mexikanische Bundesbehörde für Zivilluftfahrt im April 2022 der zweiten CAE 7000XR Boeing 737 MAX FFS von Aeromexico die Zertifizierung. Die Fluggesellschaft erwarb den Simulator, um ihren Schulungsanforderungen gerecht zu werden, da die Nachfrage nach Reisen zunahm und ihre Flotte wuchs. Im Mai 2022 gab CAE auf dem World Aviation Training Summit (WATS) bekannt, dass es sein Toronto Training Centre für den Einsatz einer CAE 7000XR Boeing 787 und eines CAE 7000XR Boeing B737 MAX-Vollflugsimulators (FFS) erweitert. Der Präsident von CAE sagte, dass damit kanadische Fluggesellschaften unterstützt werden sollen, da der internationale Flugverkehr nach der COVID-19-Pandemie wieder auf ein normales Niveau zurückkehrt.

Solche Marktentwicklungen dürften den Wachstumskurs des Full-Flight-Simulator-Segments (FFS) im Prognosezeitraum ergänzen.

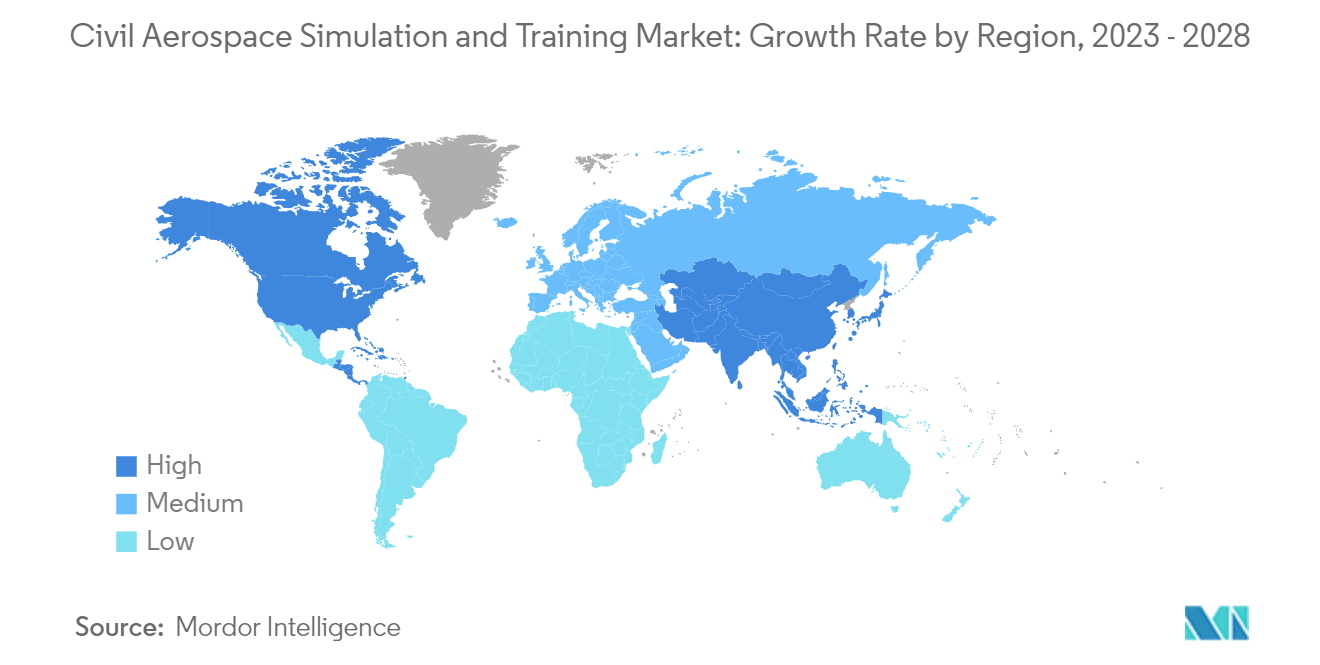

Es wird erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum das höchste Wachstum verzeichnen wird

Der zunehmende Passagierverkehr im asiatisch-pazifischen Raum treibt die Beschaffung neuer Flugzeuge durch die Fluggesellschaften und Flugzeugbetreiber in der Region voran. Große Fluggesellschaften in der Region, wie China Eastern Airlines, China Southern Airlines, Air China, Indigo, Korean Air und All Nippon Airways, haben große Flugzeugbestellungen geplant, die im Prognosezeitraum ausgeliefert werden sollen. Laut Boeing wird es in den nächsten zwei Jahrzehnten im asiatisch-pazifischen Raum einen Bedarf an mehr als 244.000 neuen Piloten geben, allein aus China werden 126.000 Piloten benötigt. Dementsprechend gab es in China bedeutende Entwicklungen in Bezug auf die Flugausbildung und -simulation in der Zivilluftfahrt.

Beispielsweise gab Boeing im April 2023 bekannt, dass es seinen Flugsimulator B737 MAX in sein Trainingszentrum in Shanghai gebracht hat, um das Versprechen zu erfüllen, die Pilotenausbildung für das Flugzeug in China zu verbessern, nachdem zwei tödliche Abstürze in den Jahren 2018 und 2019 zu einem weltweiten Flugverbot geführt hatten. Darüber hinaus hat der US-amerikanische Flugzeughersteller das Flugtrainingsgerät B737 MAX in seinem Trainingszentrum am Shanghai Pudong International Airport installiert, um den Betrieb chinesischer Fluggesellschaften besser zu unterstützen. Um die Pilotenausbildungskapazität in Indien zu erhöhen, erhielt ALSIM im Februar 2021 von der Airports Authority of India (AAI) einen Auftrag zur Lieferung von drei Flight Simulator Training Device (FSTD)-Simulatoren des EASA Flight Navigation and Procedure Trainer (FNPT) Multi Crew Coordination (MCC) Level II-Typen für Single-Aisle-Flugzeuge. Alle drei FNPT II-Simulatoren sollen bis 2022 in den Schulungszentren CATC Prayagraj, HTC Hyderabad und NIATAM Gondia in Betrieb genommen werden. Außerdem beschleunigen große Länder in der Region ihre Programme zur bemannten Weltraumforschung. Beispielsweise arbeitet China derzeit am Bau seiner neuen Raumstation, die voraussichtlich bis 2022 fertiggestellt sein wird, und führt bis 2030 bemannte Weltraumflüge durch. Es wird erwartet, dass solche Pläne zur bemannten Weltraumerkundung die Nachfrage nach Weltraumsimulations- und Trainingslösungen ankurbeln werden im Prognosezeitraum.

Branchenüberblick für Ausbildung und Simulation in der zivilen Luft- und Raumfahrt

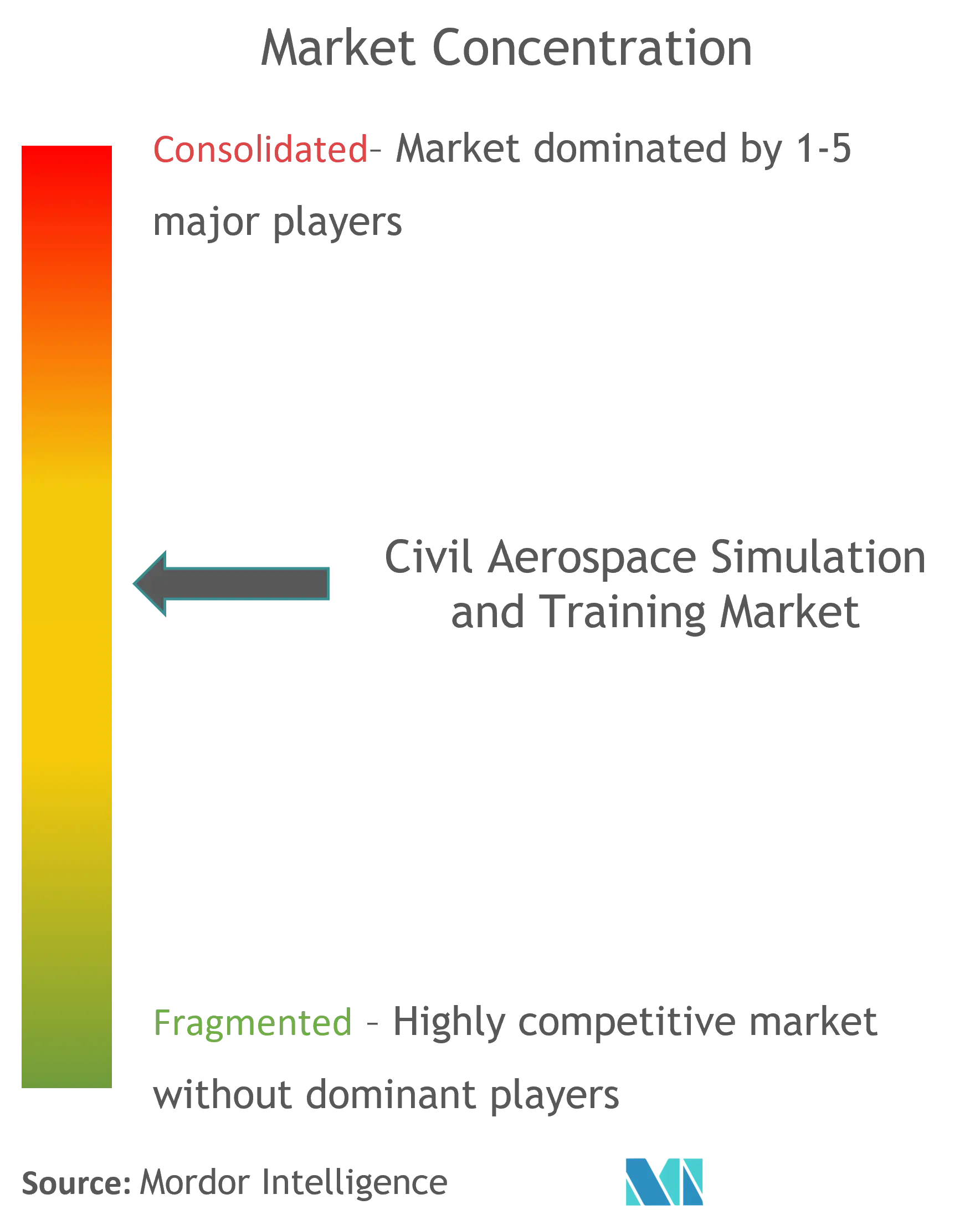

Der Markt für Ausbildung und Simulation in der zivilen Luft- und Raumfahrt ist mäßig konsolidiert. Zu den führenden Akteuren auf dem Markt für zivile Luft- und Raumfahrtsimulation und -schulung gehören L3Harris Technologies Inc., die Boeing Company, CAE Inc., FlightSafety International und Indra Sistemas SA. CAE Inc. verfügt aufgrund seiner globalen Präsenz und seines Markenimages über einen Mehrheitsanteil an kommerziellen Luftfahrtsimulatoren. Im Geschäftsjahr 2021 lieferte das Unternehmen 36 vollständige Flugsimulatoren an seine Kunden aus der Zivilluftfahrt aus, und im Geschäftsjahr 2022 lieferte das Unternehmen 30 FFS aus (ein Rückgang um sechs Simulatoren im Vergleich zum gleichen Zeitraum im Geschäftsjahr 2021). Ebenso gehören Lockheed Martin Corporation und The Boeing Company zu den prominenten Unternehmen, die bemannte Weltraumforschungsprogramme der NASA unterstützen. Die zunehmenden Investitionen der Unternehmen in die Entwicklung neuer Simulatoren mit erweiterten Trainingsfunktionen dürften ihnen in den kommenden Jahren Wachstumschancen auf dem Markt bieten.

Marktführer für Schulung und Simulation in der zivilen Luft- und Raumfahrt

-

CAE Inc.

-

L3Harris Technologies, Inc

-

The Boeing Company

-

FlightSafety International

-

Indra Sistemas SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ausbildung und Simulation in der zivilen Luft- und Raumfahrt

April 2023 Boeing gab bekannt, dass das Unternehmen seinen Flugsimulator B737 MAX in sein Trainingszentrum in Shanghai gebracht hat, um das Versprechen zu erfüllen, die Pilotenausbildung für das Flugzeug in China zu verbessern, nachdem zwei tödliche Abstürze in den Jahren 2018 und 2019 zu einem weltweiten Flugverbot geführt hatten. Darüber hinaus installierte das Unternehmen das Flugtrainingsgerät B737 MAX in seinem Trainingszentrum am Shanghai Pudong International Airport, um den Betrieb chinesischer Fluggesellschaften besser zu unterstützen.

August 2022 CAE Inc. gibt bekannt, dass es einen 15-Jahres-Vertrag mit der Qantas Group über die Entwicklung und den Betrieb eines neuen Pilotenausbildungszentrums in Sydney unterzeichnet hat. CAE wird einen neuen A320-Vollflugsimulator einsetzen und B787-, A330- und B737NG-Vollflugsimulatoren von der Qantas Group erwerben.

Branchensegmentierung für Schulung und Simulation in der zivilen Luft- und Raumfahrt

Ein Luft- und Raumfahrtsimulator ist ein Software- oder Hardwaresystem, das verschiedene Aspekte des Luft- und Raumfahrtbetriebs simulieren soll. Diese Simulatoren werden zur Ausbildung von Piloten, zur Durchführung von Forschungsarbeiten, zum Testen von Flugzeugsystemen und zur Erforschung von Luft- und Raumfahrtkonzepten eingesetzt. Luft- und Raumfahrtsimulatoren können von einfachen Desktop-Anwendungen bis hin zu voll beweglichen Flugsimulatoren reichen, die von kommerziellen Fluggesellschaften und Militärorganisationen verwendet werden. Sie umfassen typischerweise realistische Grafiken, physikalische Modelle und Steuerungsschnittstellen, um ein immersives und interaktives Erlebnis zu bieten.

Der Markt ist nach Simulatortyp, Anwendung und Geografie segmentiert. Nach Simulatortyp ist der Markt in Vollflugsimulatoren (FFS), Flugtrainingsgeräte (FTD) und andere Trainingsgeräte unterteilt. Zu den anderen Trainingsgeräten gehören Advanced Aviation Training Devices (AATDs), Basic Aviation Training Devices (BATDs) und andere visuelle und Trainingsgeräte, die für die Schulung der Besatzung von Raumfahrzeugen verwendet werden. Je nach Anwendung ist der Markt in kommerzielle Luft- und Raumfahrt unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika sowie den Nahen Osten und Afrika unterteilt. Die Marktgröße und Prognosen wurden in Wert (USD) angegeben.

| Simulatortyp | Vollständiger Flugsimulator (FFS) | ||

| Flugtrainingsgeräte (FTD) | |||

| Andere Trainingsgeräte | |||

| Anwendung | Kommerzielle Luftfahrt | ||

| Raum | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Truthahn | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für zivile Luft- und Raumfahrtsimulation und -schulung

Wie groß ist der Markt für zivile Luft- und Raumfahrtsimulation und -schulung?

Es wird erwartet, dass der Markt für zivile Luft- und Raumfahrtsimulation und -training im Jahr 2024 1,81 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,64 % auf 2,51 Milliarden US-Dollar wachsen wird.

Wie groß ist der aktuelle Markt für zivile Luft- und Raumfahrtsimulation und -schulung?

Im Jahr 2024 wird der Markt für zivile Luft- und Raumfahrtsimulation und -schulung voraussichtlich ein Volumen von 1,81 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für zivile Luft- und Raumfahrtsimulation und -schulung?

CAE Inc., L3Harris Technologies, Inc, The Boeing Company, FlightSafety International, Indra Sistemas SA sind die wichtigsten Unternehmen, die auf dem Markt für Schulung und Simulation in der zivilen Luft- und Raumfahrt tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für zivile Luft- und Raumfahrtsimulation und -schulung?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für zivile Luft- und Raumfahrtsimulation und -schulung?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für zivile Luft- und Raumfahrtsimulation und -schulung.

Welche Jahre deckt dieser Markt für zivile Luft- und Raumfahrtsimulation und -schulung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für zivile Luft- und Raumfahrtsimulation und -schulung auf 1,70 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für zivile Luft- und Raumfahrtsimulation und -schulung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für zivile Luft- und Raumfahrtsimulation und -schulung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Aviation Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Branchenbericht zur Simulation und Schulung der zivilen Luft- und Raumfahrt

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Training und Simulation in der zivilen Luft- und Raumfahrt im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schulungen und Simulationen für die zivile Luft- und Raumfahrt umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.