| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

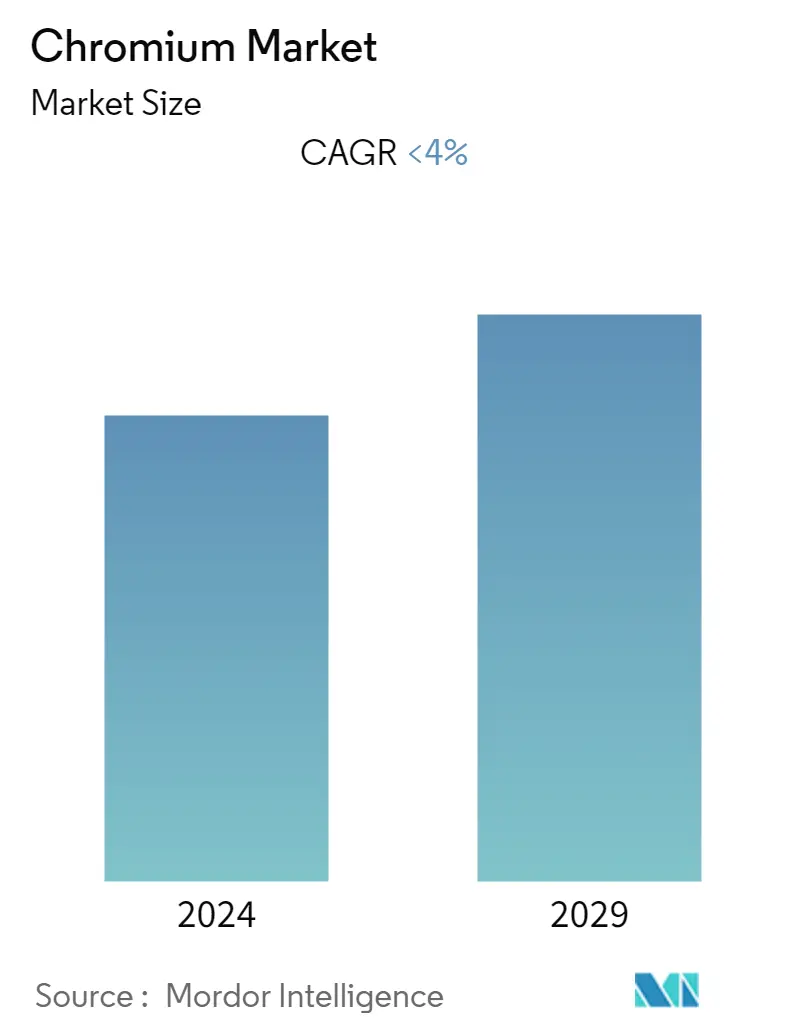

| CAGR | 4.00 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

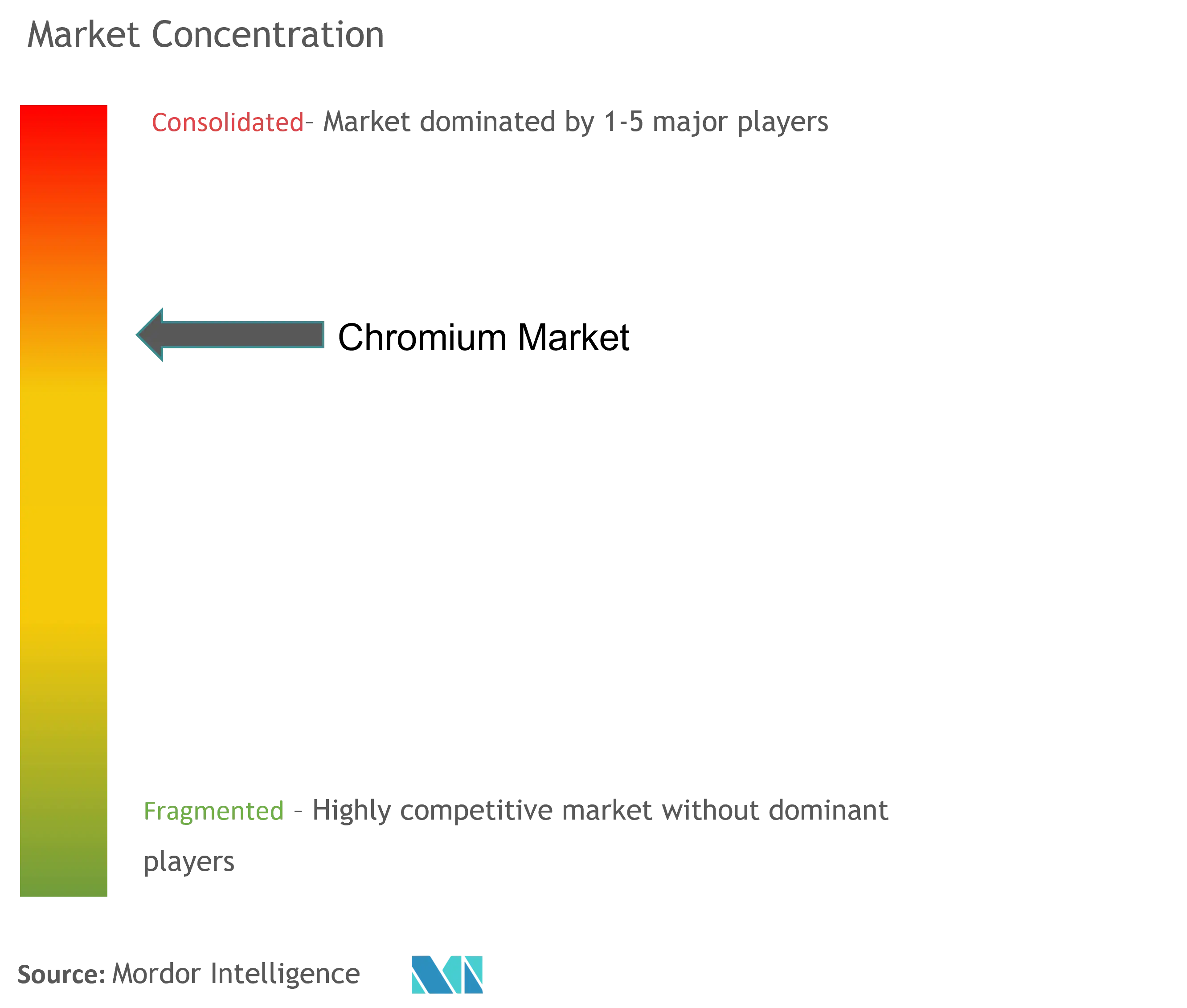

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Chrom-Marktanalyse

Im Prognosezeitraum wird der Chrommarkt voraussichtlich mit einer jährlichen Wachstumsrate von etwa 4 % wachsen.

Die COVID-19-Pandemie hatte aufgrund der weltweiten Beschränkungen für die Automobil-, Bau- und Bauindustrie große Auswirkungen auf den Chrommarkt. Aber seit 2021 sind die Branchen gewachsen, und es wird erwartet, dass der Markt im Prognosezeitraum dasselbe tun wird.

- Der zunehmende Einsatz von Chromlegierungen mit anderen Metallen in Automobilen, Baumaschinen sowie kommerziellen und militärischen Flugzeugtriebwerken treibt das Marktwachstum voran.

- Allerdings kann die Exposition gegenüber Chrom Auswirkungen auf die Gesundheit und die Umwelt haben, was voraussichtlich das Marktwachstum behindern wird.

- In den kommenden Jahren dürfte die Entwicklung des Hartverchromungsverfahrens mit dreiwertigem Chrom zu einem Wachstum des Marktes führen.

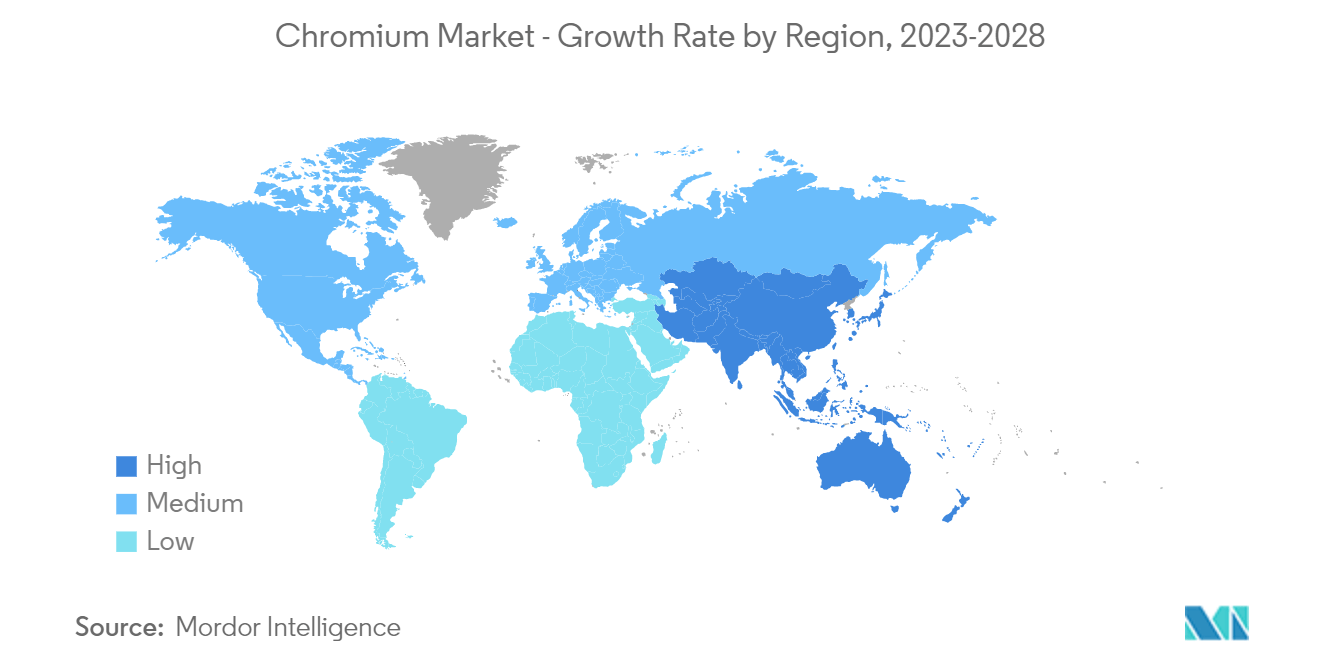

- Der asiatisch-pazifische Raum war in den letzten Jahren Marktführer und wird im Prognosezeitraum voraussichtlich auch die höchste CAGR aufweisen.

Chrom-Markttrends

Metallurgische Anwendungen werden in Zukunft Wachstum verzeichnen

- Chrom wird in metallurgischen Prozessen verwendet, um seine Härtbarkeit, Schlagzähigkeit, Korrosionsbeständigkeit, Oxidation zu anderen Metallen und viele andere Eigenschaften für den Einsatz in Schwermaschinen, im Bausektor und anderen Anwendungen zu verbessern.

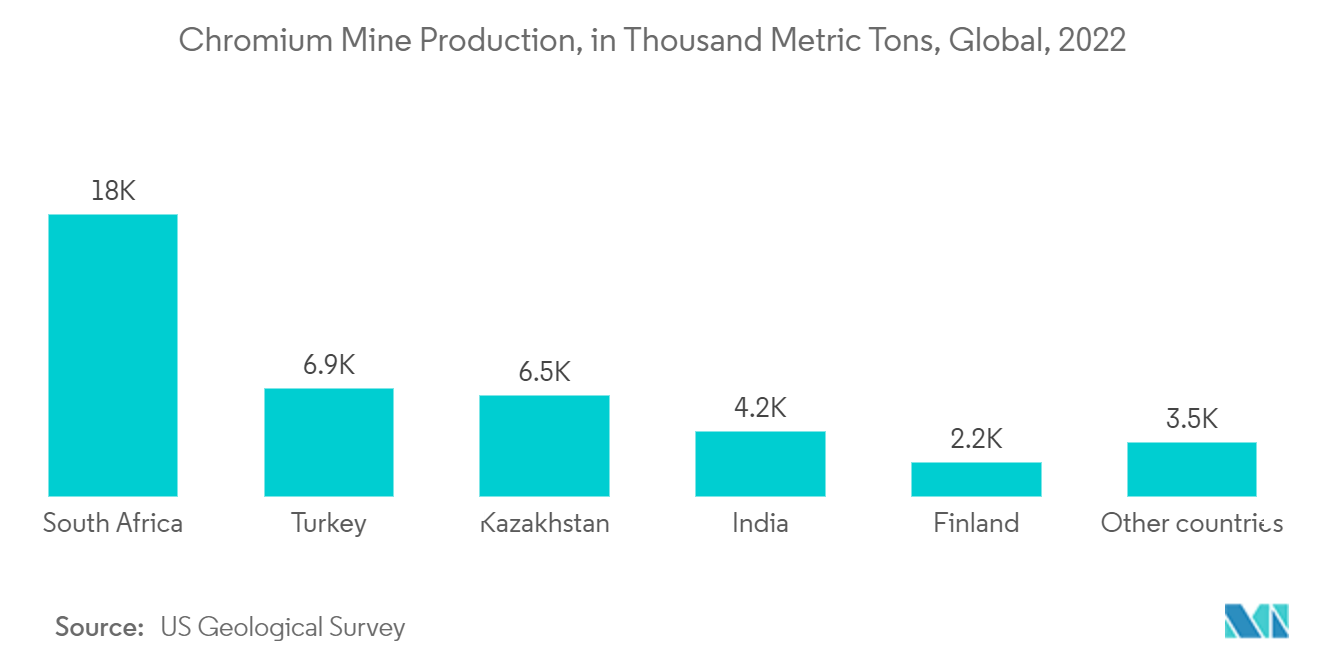

- Nach Angaben des US Geological Survey wurden im Jahr 2022 weltweit rund 41 Millionen Tonnen Chrom aus Minen gefördert. Mit rund 45 % der Gesamtproduktion entfiel der größte Anteil (18 Millionen Tonnen) auf Südafrika.

- Es ist ein wichtiger Bestandteil bei der Herstellung von Edelstahl, da es seine Härtungs- und Korrosionsbeständigkeitseigenschaften auch bei sehr hohen Temperaturen beibehält. Ebenso wird Chrom verwendet, um Aluminium fester und haltbarer zu machen und seine Form beizubehalten auf hohe Temperaturen erhitzt.

- Die weltweite Edelstahlproduktion hängt weitgehend von der Chromversorgung ab. Die weltweite Rohstahlproduktion der 63 Länder, die dem Weltstahlverband Bericht erstatten, betrug im Januar 2023 145,3 Millionen Tonnen (Mt), was lediglich 3,5 % mehr als die Produktionsmenge des Vormonats ist. Im gesamten Jahr 2022 wurden nach Angaben des Verbands insgesamt rund 1.830 Millionen Tonnen Rohstahl produziert.

- In metallurgischen Prozessen kann das Mischen von Chrom mit anderen Metallen dazu beitragen, wichtige Teile für zivile und militärische Flugzeugmotoren herzustellen, beispielsweise Edelstahltanker, Säuren und Schüttgutanhänger, die zum Transport von Düngemitteln und anderen wasserabsorbierenden Materialien verwendet werden.

- In der Automobilindustrie wird Chrom hauptsächlich zur Galvanisierung und Konversionsbeschichtung auf der Außen- und Innenseite von Autoteilen verwendet. Nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) beträgt die Gesamtzahl der Neuwagenverkäufe und -zulassungen in den OICA-Mitgliedsländern wird im Jahr 2022 bei knapp 69 Millionen Einheiten liegen. Ein Anstieg der Zahl der verkauften oder hergestellten Fahrzeuge würde also zu einem Anstieg der Marktnachfrage nach Chrom führen.

- Ein Anstieg der Nachfrage nach Stahl und Aluminium aus verschiedenen Industrien würde also zu einem Anstieg der Produktion von Stahl und Aluminium führen, was sich positiv auf den Chrommarkt auswirken würde.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dürfte der größte Markt der Welt sein. Dies liegt daran, dass China, Indien und andere Teile der Region über sehr gut entwickelte Fertigungssektoren verfügen und die metallurgische Industrie ihre Nachfrage steigert.

- Im asiatisch-pazifischen Raum wird mehr Chrom zur Herstellung von Edelstahl verwendet als in jeder anderen Region. Dies liegt daran, dass Edelstahl in allen Fertigungsbereichen auf der ganzen Welt immer wichtiger wird.

- Nach Angaben der World Steel Association produzierte die Region Asien-Pazifik im Januar 2023 rund 107 Millionen Tonnen Rohstahl und ist damit der weltweit größte Produzent. Im Jahr 2022 wurde die gesamte Rohstahlproduktion der Region auf über 1.350 Millionen Tonnen geschätzt.

- Darüber hinaus wurde geschätzt, dass China im Januar 2023 79,5 Millionen Tonnen produziert hat, was einem Anstieg von 2,3 % gegenüber Januar 2022 entspricht. Indien produzierte im Laufe des Monats etwa 11 Millionen Tonnen, während Japan 7,2 Millionen Tonnen produzierte.

- Chrom ist auch in der Automobilindustrie wichtig. Da China die meisten Autos herstellt, wird erwartet, dass der Markt für Chrom in diesem Land sehr schnell wachsen wird. Der chinesische Verband der Automobilhersteller gibt an, dass die Zahl der in China hergestellten Autos im Jahr 2022 im Vergleich zum Vorjahr um etwa 3,4 % gestiegen ist. Im Jahr 2022 sollten rund 27 Millionen Automobile produziert werden, verglichen mit 26,08 Millionen Einheiten im Jahr 2021.

- Die India Brand Equity Foundation prognostiziert außerdem, dass die indische Automobilindustrie bis 2026 ein Volumen von 300 Milliarden US-Dollar erreichen wird. In dem Bericht heißt es außerdem, dass Indien im Geschäftsjahr 22 jedes Jahr 22,93 Millionen Autos hergestellt habe.

- Im asiatisch-pazifischen Raum wächst die chemische Industrie rasant. Chrom wird als Katalysator in Oxidationsprozessen, Ethylenpolymerisation und Oligomerisierungskatalysatoren für die industrielle Herstellung von Polyethylen und 1-Hexen eingesetzt. Diese Eigenschaften werden den Chrommarkt in den kommenden Jahren voraussichtlich ankurbeln.

Überblick über die Chromindustrie

Der Chrommarkt ist von Natur aus teilweise konsolidiert, wobei einige große Akteure einen erheblichen Teil des Marktes dominieren. Zu den größten Unternehmen zählen unter anderem Kermas Group Ltd, Assmang Proprietary Limited, CVK Group, Glencore und Odisha Mining Corporation Ltd.

Chrom-Marktführer

-

Kermas Group Ltd

-

Assmang Proprietary Limited

-

CVK Group

-

Odisha Mining Corporation Ltd

-

Glencore

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Chrom-Marktnachrichten

- November 2022 Die Yildirim Group gibt die Übernahme von 100 % der Anteile des Chromgeschäfts von Elementis plc für einen Unternehmenswert von 170 Millionen US-Dollar bekannt. Mit dieser Vereinbarung hat die Yildirim Group die zwei Produktionsanlagen von Elementis Chromium in Corpus Christi (TX) und Castle Hayne (NC) sowie drei Anlagen in Amarillo (TX), Dakota (NE) und Milwaukee (WI) erworben.

- Juni 2022 Tenaris gab bekannt, dass das Unternehmen fast 29 Millionen US-Dollar in sein Stahlwerk in Dalmine investieren wird, um die Kapazitäten der Anlage zur Herstellung von Spezialstählen mit hohem Chromgehalt, wie z. B. Chrom 13, zu erweitern. Die Investition soll bis zum 1. Juni abgeschlossen sein Teil 2023 und wird drei Phasen des Produktionsprozesses umfassen.

- Im Januar 2022 erwarb die Yildirim Group die Albchrome Holding, ein albanisches Chrom- und Ferrochromunternehmen. Das Hauptmotiv dieser Akquisition besteht darin, die weitere Entwicklung des Unternehmens zu unterstützen und die Position des Unternehmens auf den Weltmärkten weiter zu stärken.

Segmentierung der Chromindustrie

Das chemische Element Chrom hat das Symbol Cr und die Ordnungszahl 24. Es ist ein stahlgraues Übergangsmetall, das glänzend, hart und spröde ist. Das Metall Chrom wird für seine hohe Korrosionsbeständigkeit und Härte geschätzt. Edelstahl und Verchromung (Chromgalvanisierung) machen 85 % der gewerblichen Nutzung aus. Der Chrommarkt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in chemische, metallurgische, feuerfeste und andere Märkte unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Chrommarkt in 15 Ländern in den wichtigsten Regionen ab. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Anwendung | Chemisch | ||

| Metallurgisch | |||

| Feuerfest | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Chrom-Marktforschung

Wie groß ist der Chrom-Markt derzeit?

Der Chrommarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von weniger als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Chrom-Markt?

Kermas Group Ltd, Assmang Proprietary Limited, CVK Group, Odisha Mining Corporation Ltd, Glencore sind die wichtigsten Unternehmen, die auf dem Chrommarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Chrom-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Chrom-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Chrommarkt.

Welche Jahre deckt dieser Chrommarkt ab?

Der Bericht deckt die historische Marktgröße des Chrom-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Chrom-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht zur Chromindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Chrom im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Chrom-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.