Marktgröße und Marktanteil für China In-in vitro-Diagnostika

China In-in vitro-Diagnostika-Marktanalyse von Mordor Intelligenz

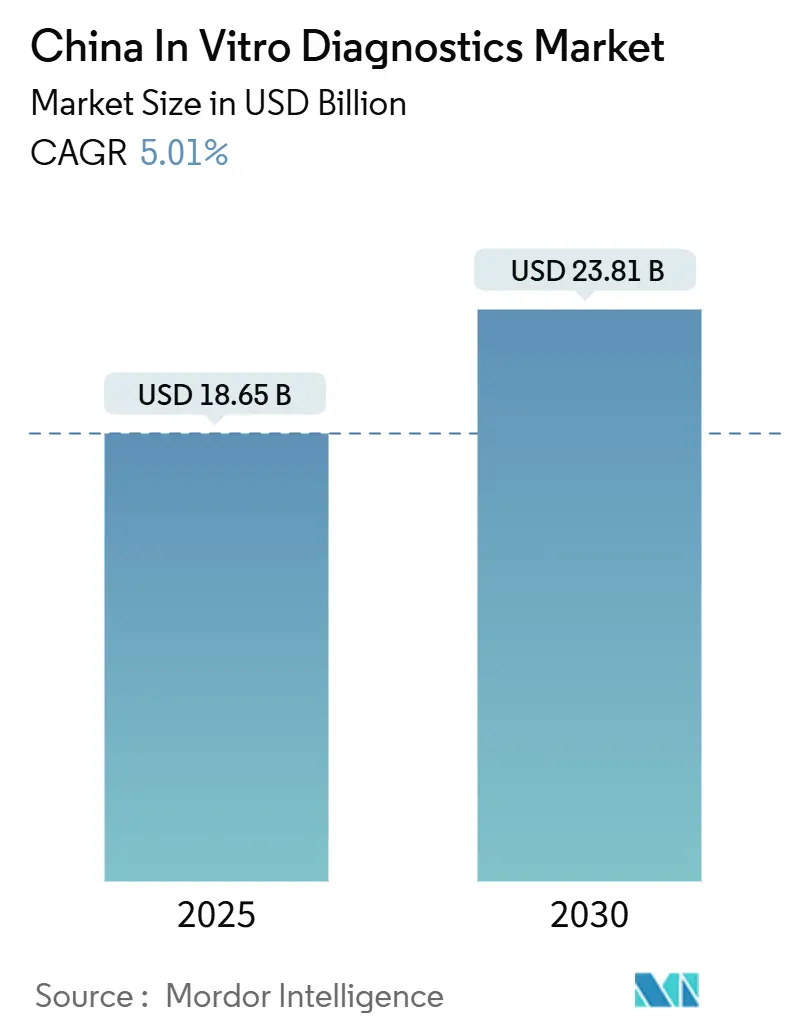

Der China In-in vitro-Diagnostika (IVD)-Markt beträgt 18,65 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 23,81 Milliarden USD erreichen, was einer CAGR von 5,01% entspricht. Die Nachfrage wird durch eine schnell alternde Bevölkerung, die hohe Belastung des Landes durch chronische Krankheiten und kontinuierliche politische Unterstützung für die Primärversorgungsdiagnostik gestützt. Optimierte Verfahrenswege der Nationalen Medizinprodukteverwaltung (NMPA) verkürzen die Überprüfungszeiten für hochwertige Tests, während volumenbasierte Beschaffung (VBP) Preistransparenz verankert und eine breitere Akzeptanz In nachgelagerten Bereichen fördert. Lokale Hersteller nutzen 20%ige Beschaffungspreisvorteile zur Marktanteilsgewinnung, und In Tier-2/3-Krankenhäusern eingebettete KI-Werkzeuge reduzieren die Bearbeitungszeiten von 30 Minuten auf fünf. Gleichzeitig gewinnen Einwegplattformen an Bedeutung, da Infektionskontrollprotokolle bestehen bleiben und Punkt-von-Pflege (POC)-Lösungen In ländliche Kliniken vordringen.

Wichtige Berichts-Erkenntnisse

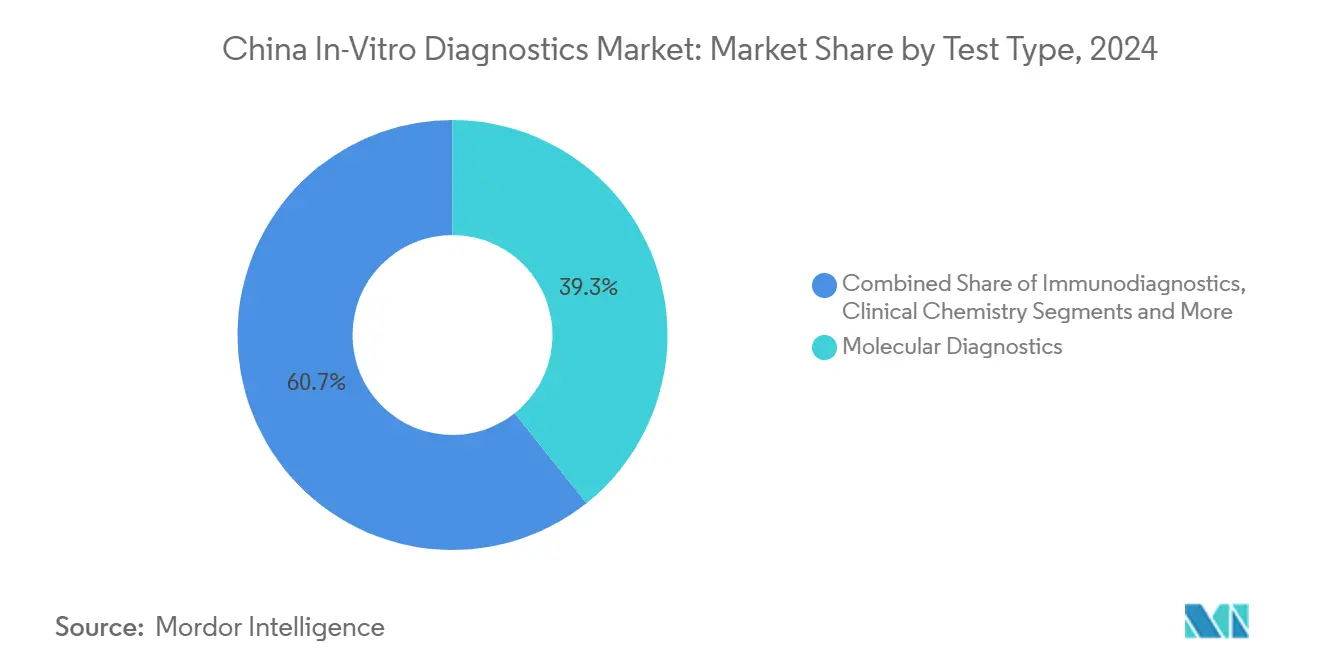

- Nach Testtyp führte die Molekulare Diagnostik mit 39,37% des China In-in vitro-Diagnostika (IVD)-Marktanteils im Jahr 2024; Immundiagnostik wird voraussichtlich mit einer CAGR von 5,84% bis 2030 expandieren.

- Nach Produkt machten Reagenzien und Verbrauchsmaterialien 62,29% der China In-in vitro-Diagnostika (IVD)-Marktgröße im Jahr 2024 aus, während Software und Dienstleistungen die höchste CAGR von 6,35% bis 2030 verzeichnen.

- Nach Verwendbarkeit dominierten wiederverwendbare Geräte mit 72,41% Anteil im Jahr 2024; Einweggeräte wachsen am schnellsten mit einer CAGR von 6,26% bis 2030.

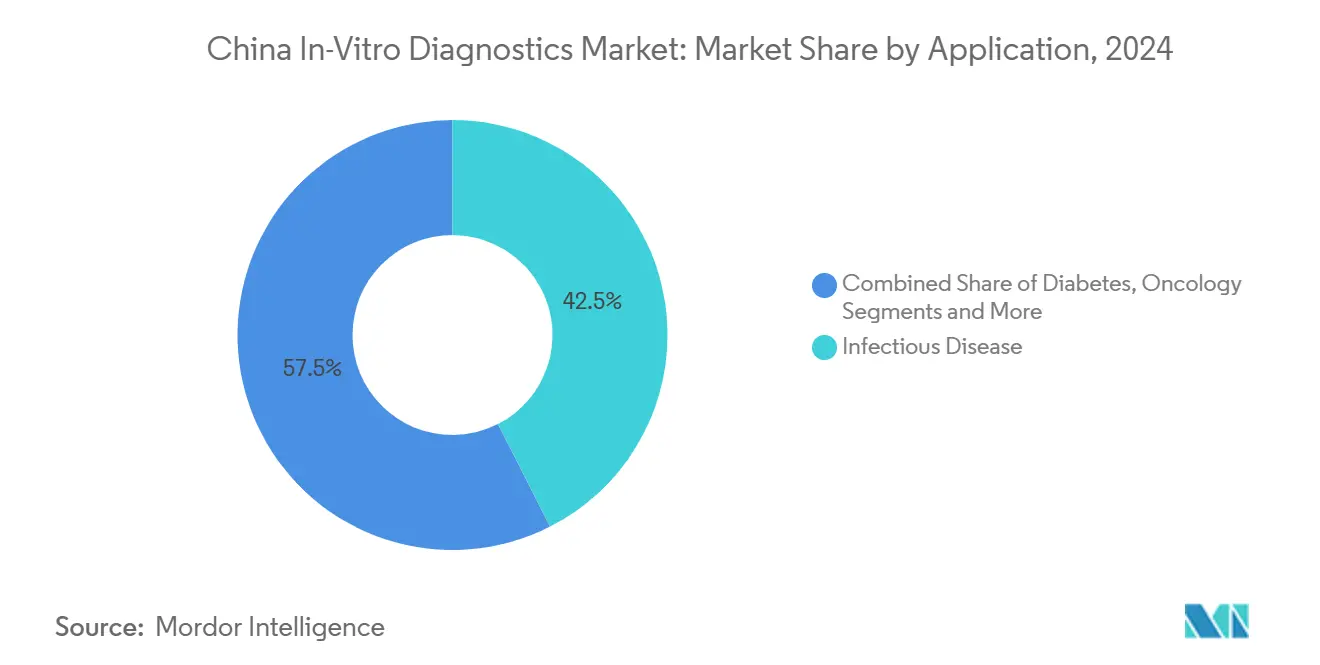

- Nach Anwendung eroberte die Testung von Infektionskrankheiten 42,5% Anteil, während die Onkologie-Diagnostik mit einer CAGR von 6,12% zwischen 2025-2030 voranschreitet.

- Nach Endverbraucher hielten KrankenhäBenutzer und Kliniken 52,6% Umsatzanteil im Jahr 2024, während unabhängige klinische Labore das höchste Wachstum mit 6,07% CAGR verzeichnen.

Markttrends und Einblicke für China In-in vitro-Diagnostika

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Belastung durch chronische & Infektionskrankheiten | +1.2% | National; konzentriert auf Tier-1-Städte | Langfristig (≥ 4 Jahre) |

| Alternde Bevölkerung beschleunigt Diagnostik-Nachfrage | +1.0% | National; höher In östlichen Provinzen | Langfristig (≥ 4 Jahre) |

| Staatliche Preis-Volumen-Beschaffung erweitert Zugang | +0.8% | National; frühe Einführung In Großstädten | Mittelfristig (2-4 Jahre) |

| Schnelle Dezentralisierung zu Punkt-von-Pflege-Einstellungen | +0.7% | Tier-2/3-Städte & ländliche Gebiete | Mittelfristig (2-4 Jahre) |

| KI-unterstützte prüfen-Männerü-Optimierung In Tier-2/3-Krankenhäusern | +0.5% | Tier-2/3-Städte | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Belastung durch chronische & Infektionskrankheiten

Diabetes betrifft über 140 Millionen Erwachsene und führt zu anhaltender Nachfrage nach Blutzucker-Überwachung und HbA1c-Tests. HIV-Fälle erreichten bis 2023 fast 1,3 Millionen und erweitern das Screening über traditionelle Risikogruppen hinaus. C-reaktive Protein-Tests zeigen 72,23% Sensitivität für Tuberkulose-Screening bei HIV-infizierten Personen und unterstreichen den Bedarf an mehrere-Marker-Paneele[1]China CDC Weekly Editorial Planke, "Evolution von HIV Epidemic Und Emerging Challenges - China, 1989-2023," China CDC Weekly, weekly.chinacdc.cn. Punkt-von-Pflege-HbA1c-Tests liefern Kosten-Nutzen-Verhältnisse von 500,06 USD/QALY In Städten und 185,10 USD/QALY In ländlichen Gebieten, deutlich innerhalb nationaler Zahlungsbereitschaftsschwellen. Diese Faktoren stützen gemeinsam die Molekular- und Immunoassay-Volumina, insbesondere In dezentralisierten Einstellungen.

Alternde Bevölkerung beschleunigt Diagnostik-Nachfrage

China zählt 310 Millionen Bürger im Alter von 60 Jahren und darüber, was die Nutzung von kardiovaskulären, onkologischen und kognitiven Tests intensiviert. Koordinationsstudien weisen auf sich weitende Lücken zwischen der Nachfrage älterer Menschen und der Diagnostik-Kapazität In Sekundärstädten hin. Staatsausgaben werden voraussichtlich bis 2030 205 Billionen CNY (28,2 Billionen USD) erreichen, wobei Diagnostik für geriatrische Versorgung vorgesehen ist. Gesundheit alle-In-One-Maschinen steigerten Patientenbesuche um 37,85% und Klinikeinnahmen um 54,03% In Hainans ländlichem Netzwerk. Der demografische Wandel untermauert daher automatisierte, mehrere-Krankheits-Testplattformen.

Staatliche Preis-Volumen-Beschaffung (PVP) erweitert Zugang

Die erste Insulin-Ausschreibung senkte die Medianpreise um 42,08% und sparte im ersten Jahr 2,85 Milliarden USD. Diagnostik-VBP wendet nun identische Mechanismen an, gewährt inländischen Geräten einen 20%igen Preisvorteil und löst Akzeptanz In unterversorgten Gebieten aus. Obwohl Erstattungsverzögerungen bestehen, etabliert die 2024 Nationale Krankenversicherungs-Medikamentenliste, Gültig ab Januar 2025, vorhersagbare Kodierung für neue Tests und erweitert die Kostenträger-Basis.

Schnelle Dezentralisierung zu Point-of-Care-Einstellungen

Tragbar Systeme wie iPonatic liefern 30-Minuten-Infektionskrankheits-Paneele aus Fingerkuppen-Proben[2]Jun-Feng Li, "Streamlined POCT Lösung für Schnell infektiös-Krankheit Detektion," Nature Scientific Reports, nature.com. Notaufnahmen, die "Punkt-von-Careologie" einsetzen, berichten über wesentlich kürzere therapeutische Bearbeitungszeiten. Ländliche Pilotprojekte, die 2.700 Dorfkliniken abdecken, zeigen skalierbare Wege für landesweite Einführung. Konnektivität und Wolke-Dashboards ermöglichen Fernüberwachung und schließen Stadt-Land-Lücken.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Unsichere Erstattung für neuartige Tests | -0.6% | National; Tier-2/3-Städte stärker betroffen | Mittelfristig (2-4 Jahre) |

| Strenge NMPA-Klinische-Studien-Anforderungen | -0.4% | National | Mittelfristig (2-4 Jahre) |

| Datenschutz-Einhaltung-Kosten (PIPL, CSL) | -0.3% | National; Multinationale stärker betroffen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Unsichere Erstattung für neuartige Assays

Volumenbasierte Beschaffung bevorzugt etablierte Technologien und verzögert Zahlungscodes für aufkommende molekulare und KI-fähige Tests[3]National Gesundheitswesen Sicherheit Administration, "2023 Gesundheitswesen Sicherheit Statistical Bulletin," NHSA, nhsa.gov.cn. Diagnose-Interventions-Paket-Pilotprojekte In 71 Städten unterstreichen die Erstattungsentwicklung, bergen aber auch Risiken für Ungleichheiten zwischen Versicherungssystemen und verlangsamen die Akzeptanz neuartiger Tests.

Strenge NMPA-Klinische-Studien-Anforderungen

Überarbeitete Klasse-II/III-Richtlinien erfordern umfangreiche real-Welt-Validierung, verlängern die Registrierung um bis zu neun Monate und kosten 28.850 USD für Klasse-II-Anmeldungen. Obligatorische Menschlich-Factors-Tests mit chinesischen Nutzern schaffen zusätzliche Hürden für ausländische Geräte.

Segmentanalyse

Nach Testtyp: Molekulare Diagnostik führt Marktentwicklung

Molekulare Diagnostik hielt 39,37% Anteil im Jahr 2024 und verankerte den China In-in vitro-Diagnostika (IVD)-Markt. Immundiagnostik steigt am schnellsten mit 5,84% CAGR bis 2030, unterstützt durch Automatisierung und Infektionsüberwachungsanforderungen. BGI Genomik' juristischer Erfolg gegen Illumina und ein 4%iger Anstieg bei Sequenzierungsgerät-Verkäufen illustrieren heimische Dynamik. Klinische Chemie bleibt durch etablierte Krankenhaus-Netzwerke relevant, während schnelle Nukleinsäure-Methoden und Crisper-Detektion die Pandemie-Bereitschaft stärken.

Die China In-in vitro-Diagnostika (IVD)-Branche profitiert von KI-verbesserter prüfen-Männerü-Optimierung In Sekundärkrankenhäusern, was den Durchsatz verbessert. Mikrobiologie erfreut sich nach COVID-19 erneuter Aufmerksamkeit, wobei C-reaktive Protein-Tests Tuberkulose-Programme erweitern. Urinanalyse und Nischen-Paneele gewinnen Anteile durch integrierte POC-Geräte, die Handhabungsfehler reduzieren. Fortschritte In Mikrofluidik und Probe-Zu-Answer-Kartuschen halten die Molekulare Diagnostik an der Innovationsfront.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkt: Software-Integration treibt digitale Transformation

Reagenzien und Verbrauchsmaterialien generierten 62,29% Umsatz im Jahr 2024 und bleiben das Rückgrat wiederkehrender Einnahmen für den China In-in vitro-Diagnostika (IVD)-Markt. Dennoch verzeichnen Software und Dienstleistungen eine CAGR von 6,35% bis 2030, da sich Labore digitalisieren. Mindrays Akquisitionen von HyTest und DiaSys stärken die vertikale Integration, während Chemclins automatisierte Immundetektionssysteme lokale Kostenvorteile mit Export-Qualität verbinden.

Labor-Informationsmanagementsysteme, KI-Analytik und Wolke-Dashboards transformieren Arbeitsabläufe, und Blockchain-Werkzeuge adressieren Datensicherheitsmandate unter dem Personendatenschutzgesetz. Instrumentenhersteller wechseln zu Abonnementmodellen, die Hardware, Software und Verbrauchsmaterialien bündeln und VBP-Preisdruck abfedern. Die China In-in vitro-Diagnostika (IVD)-Branche wechselt dadurch von produktzentrierter zu plattformzentrierter Wertschöpfung.

Nach Verwendbarkeit: Einweggeräte gewinnen an Dynamik

Wiederverwendbare Analysegeräte repräsentierten 72,41% des Marktes 2024, aber Einwegkartuschen verzeichnen eine CAGR von 6,26% durch Infektionskontrolle und POC-Trends. iPonatics Einweg-Kartuschen kosten 0,50 USD und konsolidieren Probenextraktion und -detektion, wodurch komplexe Tests für ländliche Kliniken zugänglich werden. BGIs Bloomics Mikro-Nadel-Sammelsystem exemplifiziert patientenfreundliche Einwegartikel.

Pandemie-Protokolle verankerten Einweg-Gewohnheiten, und Umweltüberlegungen spornen nun biologisch abbaubare Substrat und Recycling-Systeme an. Wiederverwendbare Systeme bleiben In hochvolumigen städtischen Laboren lebenswichtig, dennoch entstehen Hybridmodelle, die Kapitalausrüstung mit Einweg-Mikrofluidik-Chips paaren, um Kosten pro prüfen mit Biosicherheit zu balancieren.

Nach Anwendung: Onkologie-Diagnostik beschleunigt Wachstum

Infektionskrankheits-Tests eroberten 42,5% Anteil im Jahr 2024 und unterstreichen anhaltende Überwachungsprioritäten. Onkologie-Linien produzieren die schnellste CAGR von 6,12%, da China Lungen-, Kolorektal- und Leber-Krebs-Screening erweitert. Guardant Healths Flüssigkeit-Biopsie-Lizenz mit Adicon signalisiert global-lokale Zusammenarbeit.

Diabetes-, Kardiologie- und Autoimmun-Paneele behalten stetiges Wachstum bei, da chronische Krankheitsprogramme sich erweitern. Biosensoren, die miRNAs und Exosome anvisieren, verbessern gastrointestinale Tumordetektierung. Diese Entwicklungen stärken die Hinwendung des China In-in vitro-Diagnostika (IVD)-Marktes zur Präzisionsmedizin.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Unabhängige Labore treiben Marktexpansion

KrankenhäBenutzer und Kliniken besaßen 52,6% Anteil im Jahr 2024, verankert durch integrierte Versorgungspfade. Unabhängige Labore verzeichnen eine CAGR von 6,07%, angetrieben durch gegenseitige Anerkennungspolitiken, die redundante Tests reduzieren, und durch spezialisierte molekulare Arbeitsabläufe jenseits des Krankenhaus-Umfangs. KI-Einführungen In intelligenten Stationen, wie am Shandong University Second Krankenhaus, illustrieren den breiteren digitalen Übergang In Anbieterumgebungen.

Akademische Institute fördern Test-Validierung und nähren Start-Ups, was einen positiven Kreislauf aus Forschung und Kommerzialisierung aufrechterhält. Telekonsultationsplattformen verbinden entfernte Kliniken mit zentralen Laboren und verstärken die Dezentralisierung sowie die Erweiterung der adressierbaren Basis des China In-in vitro-Diagnostika (IVD)-Marktes.

Geografische Analyse

Östliche Provinzen, Guangdong, Zhejiang und Shanghai, verankern F&e- und Fertigungscluster für den China In-in vitro-Diagnostika (IVD)-Markt und beherbergen Marktführer wie Mindray und BGI Genomik. Peking fungiert als regulatorischer Knotenpunkt, wo NMPA-Reformen Genehmigungen straffen und Frühphasen-Unternehmen anziehen. Tier-2/3-Städte erleben beschleunigte Infrastrukturinvestitionen, illustriert durch Gesundheit alle-In-One-Maschinen-Einsätze In 2.700 Hainan-Dorfkliniken, die lokale Diagnostik-Nutzung steigern.

Volumenbasierte Beschaffung ebnet Zugang zwischen Provinzen, standardisiert Preise und belohnt Skalenerträge. Westliche Regionen vertrauen auf Telemedizin und POC-Werkzeuge zur Überwindung geografischer Isolierung, während die Tiefe der Lieferkette im Yangtze-Flussdelta sowohl inländischen Verbrauch als auch Exporte ermöglicht. Roches Anlage In Shanghais Zhangjiang hoch-tech Park zeigt anhaltende ausländische Verpflichtung zur lokalen Produktion.

Grenzüberschreitende Greater Bay Bereich-Rahmen ermöglichen Technologietransfer zwischen Guangdong, Hongkong und Macau unter strengen Datensouveränitätsregeln. KI-Adoption bildet regional das BIP ab, wobei Tier-1-Zentren diagnostische Große Sprachmodelle pilotieren, während Binnenprovinzen grundlegende Laborkapazität priorisieren. Diese heterogene Landschaft verstärkt letztendlich einen einheitlichen aber lokal angepassten China In-in vitro-Diagnostika (IVD)-Markt.

Wettbewerbslandschaft

Der Markt ist moderat konsolidiert: die Spitze-Inlands- und internationalen Akteure halten zusammen die Mehrheit des Umsatzes, wobei der Rest unter regionalen Spezialisten verteilt ist. Mindray verfolgt vertikale Integration durch HyTest- und DiaSys-Akquisitionen und investiert In APT Medizinisch zur Erweiterung In interventionelle Therapeutika.

Internationale etablierte Unternehmen wie Roche stehen VBP-getriebener Preiskompression gegenüber, behalten aber Prämie-Nischen über fortschrittliche Analysegeräte und Begleitdiagnostik bei. Aufkommende Disruptoren-Chemclin, Wondfo und mikrofluidische CDMO Colace-skalieren schnell durch inländische Beschaffungspräferenz, KI-Analytik und Exportambitionen.

Strategische Themen konzentrieren sich auf KI, Wolke-verwaltete Plattformen und POC-Miniaturisierung. Unternehmen differenzieren sich durch Gesamtlösungsbündel, die Reagenzien, Instrumente und Analytik innerhalb von Einhaltung-Hüllen kombinieren, die vom Personendatenschutzgesetz und Cybersicherheitsgesetz regiert werden. Die daraus resultierende Wettbewerbsintensität treibt kontinuierliche Innovation voran und richtet sich an nationalen Selbstständigkeitszielen aus.

Branchenführer für China In-in vitro-Diagnostika

-

F Hoffmann-la Roche Ltd

-

Thermo Fisher Scientific Inc

-

Abbott Laboratories

-

Shenzhen Mindray Bio-Medizinisch Elektronik Co. Ltd

-

Danaher Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Januar 2025: BGI Genomik und WeGene bilden eine verbraucherorientierte Gentestungs-Allianz unter Nutzung von Bloomics Mikro-Nadel-Sammlung und DNA-Methylierungs-Uhren.

- Januar 2025: Boditech Med, ein Akteur In der Punkt-von-Pflege-Diagnostik, unterzeichnete eine Absichtserklärung (MOU) mit Autobio Diagnostik Co., Ltd., einem In-in vitro-Diagnostika (IVD)-Unternehmen mit Sitz In China. Diese Partnerschaft zielt darauf ab, die Entwicklung und Expansion wichtiger Produktverkäufe voranzutreiben.

Berichtsumfang für China In-in vitro-Diagnostika-Markt

Gemäß dem Umfang dieses Berichts umfasst In-in vitro-Diagnostik Medizinprodukte und Verbrauchsmaterialien, die zur Durchführung von In-in vitro-Tests an verschiedenen biologischen Proben verwendet werden. Sie werden zur Diagnose verschiedener medizinischer Zustände wie chronischer Krankheiten eingesetzt. Der China In-in vitro-Diagnostika-Markt ist segmentiert nach Testtyp, Produkt, Verwendbarkeit, Anwendung und Endverbraucher. Nach Testtyp ist der Markt segmentiert In Klinische Chemie, Molekulare Diagnostik, Immundiagnostik, Hämatologie und andere Typen. Nach Produkt ist der Markt segmentiert In Instrumente, Reagenzien und andere Produkte. Nach Verwendbarkeit ist der Markt segmentiert In Einweg-IVD-Geräte und wiederverwendbare IVD-Geräte. Nach Anwendung ist der Markt segmentiert In Infektionskrankheiten, Diabetes, Krebs/Onkologie, Kardiologie, Autoimmunerkrankungen, Nephrologie und andere Anwendungen. Nach Endverbraucher ist der Markt segmentiert In Diagnostiklabore, KrankenhäBenutzer und Kliniken sowie andere Endverbraucher. Für jedes Segment wird die Marktgröße In USD-Werten bereitgestellt.

| Klinische Chemie |

| Molekulare Diagnostik |

| Immundiagnostik |

| Hämatologie |

| Gerinnung |

| Mikrobiologie |

| Urinanalyse |

| Andere |

| Instrumente |

| Reagenzien & Verbrauchsmaterialien |

| Software & Dienstleistungen |

| Einweg-IVD-Geräte |

| Wiederverwendbare IVD-Geräte |

| Infektionskrankheiten |

| Diabetes |

| Onkologie |

| Kardiologie |

| Autoimmunerkrankungen |

| Nephrologie |

| Schwangerschaft & Frauengesundheit |

| Andere |

| Unabhängige klinische Labore |

| Krankenhäuser & Kliniken |

| Akademische / Forschungsinstitute |

| Nach Testtyp | Klinische Chemie |

| Molekulare Diagnostik | |

| Immundiagnostik | |

| Hämatologie | |

| Gerinnung | |

| Mikrobiologie | |

| Urinanalyse | |

| Andere | |

| Nach Produkt | Instrumente |

| Reagenzien & Verbrauchsmaterialien | |

| Software & Dienstleistungen | |

| Nach Verwendbarkeit | Einweg-IVD-Geräte |

| Wiederverwendbare IVD-Geräte | |

| Nach Anwendung | Infektionskrankheiten |

| Diabetes | |

| Onkologie | |

| Kardiologie | |

| Autoimmunerkrankungen | |

| Nephrologie | |

| Schwangerschaft & Frauengesundheit | |

| Andere | |

| Nach Endverbraucher | Unabhängige klinische Labore |

| Krankenhäuser & Kliniken | |

| Akademische / Forschungsinstitute |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle China In-in vitro-Diagnostika (IVD)-Markt?

Er wird auf 18,65 Milliarden USD im Jahr 2025 bewertet, mit einer Prognose, bis 2030 23,81 Milliarden USD zu erreichen.

Welches Segment hält den größten Anteil nach Testtyp?

Molekulare Diagnostik führt mit 39,37% Marktanteil im Jahr 2024.

Warum wachsen Einweg-Diagnostikgeräte schnell?

Post-pandemische Infektionskontrollprotokolle und breitere Punkt-von-Pflege-Einführung treiben eine CAGR von 6,26% für Einweggeräte bis 2030 voran.

Wie beeinflusst volumenbasierte Beschaffung die Preisgestaltung?

Erste Ausschreibungen senkten Medianpreise um etwa 42% und erweitern den Zugang, was Unternehmen bevorzugt, die Skalenerträge liefern können.

Welche Rolle spielt KI In Chinas Diagnostik-Landschaft?

KI-Plattformen In Tier-2/3-Krankenhäusern reduzieren Diagnosezeiten von 30 Minuten auf fünf und unterstützen Fehlererkennung, wodurch die Gesamteffizienz der Labore verbessert wird.

Welche Anwendung expandiert am schnellsten?

Onkologie-Diagnostik verzeichnet das höchste Wachstum mit einer CAGR von 6,12%, was erweiterte nationale Krebs-Screening-Protokolle widerspiegelt.

Seite zuletzt aktualisiert am: