Marktanalyse für Haarpflege in China

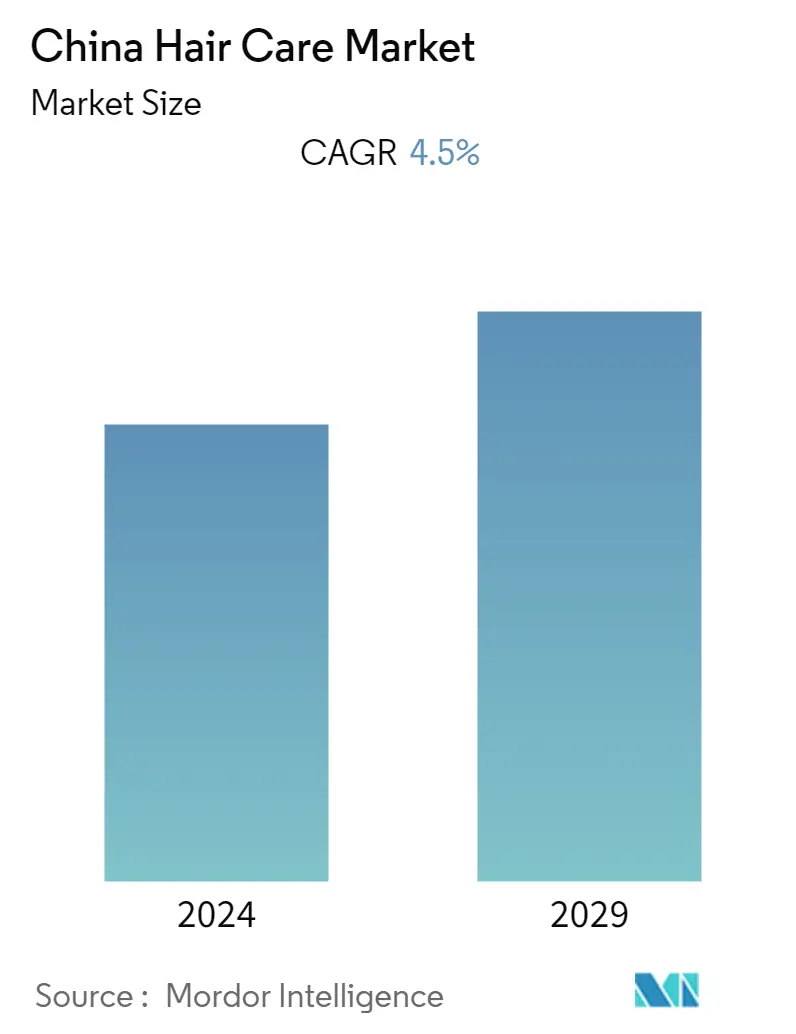

Der chinesische Haarpflegemarkt wird im Prognosezeitraum (2022–2027) voraussichtlich eine jährliche Wachstumsrate von 4,5 % verzeichnen.

Auch wenn das wirtschaftliche Ausmaß der COVID-19-Pandemie für Marken und Einzelhändler weitaus größer sein wird als jede Rezession, gibt es Anzeichen dafür, dass sich die Haarpflegebranche erneut als relativ widerstandsfähig erweisen könnte. Die Branchenumsätze im Februar 2020 gingen in China im Vergleich zu 2019 um 80 Prozent zurück. Im März betrug der Rückgang gegenüber dem Vorjahr 20 Prozent, was unter diesen Umständen eine rasche Erholung darstellt. In verschiedenen Märkten berichten Verbraucher, dass sie beabsichtigen, in naher Zukunft weniger für Schönheitsprodukte auszugeben (hauptsächlich aufgrund rückläufiger Ausgaben für dekorative Kosmetika).

Mittelfristig wird erwartet, dass der Markt hauptsächlich von den zunehmenden Bedenken der Verbraucher hinsichtlich der Gesundheit der Kopfhaut angetrieben wird, vor allem von Problemen im Zusammenhang mit Haarausfall, Haarausfall, Schuppen und empfindlicher Kopfhaut. Darüber hinaus sind die extremen klimatischen Bedingungen in der Region hart für die Haare und fördern das Marktwachstum.

Darüber hinaus erfreut sich die Einführung neuer Haarpflegeprodukte für bestimmte Verbrauchergruppen (Frauen mit Haarausfallproblemen) zusammen mit den steigenden Pro-Kopf-Ausgaben der Verbraucher in China für Körperpflegeprodukte immer größerer Beliebtheit, was schließlich zu einem Wachstum führt Markt. Darüber hinaus ist die wachsende Nachfrage nach Bio-/Naturprodukten und maßgeschneiderten Produkten für die Körperpflege zu einem der Hauptanliegen des Einzelnen geworden. Unter den Bio-Haarpflegeprodukten hielten Shampoo und Spülung im Jahr 2019 aufgrund ihrer weiten Verbreitung einen Mehrheitsanteil am weltweiten Bio-Haarpflegemarkt. Allerdings bremst das zunehmende Bewusstsein für die möglichen Nebenwirkungen von Haarpflegeprodukten das Marktwachstum.

Trends auf dem Haarpflegemarkt in China

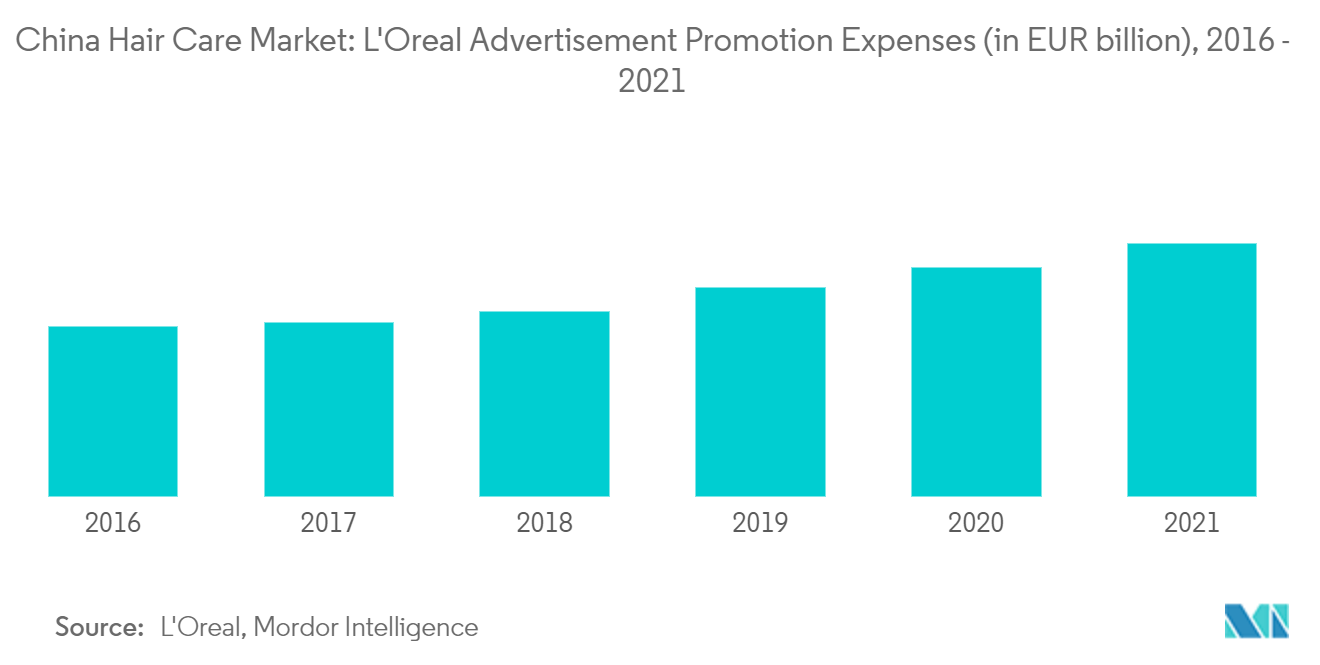

Steigende Ausgaben für Werbung und Verkaufsförderungsmaßnahmen

Haarpflege erfreut sich bei allen Verbrauchergruppen im Land großer Beliebtheit. Der Hauptgrund für diese Beliebtheit hängt direkt mit den aggressiven Marketingkampagnen zusammen, die sich hauptsächlich an junge Verbraucher richten. Darüber hinaus wirbt die Werbung damit, dass Energy-Drinks die Gesundheit der Kopfhaut fördern und die Haarqualität verbessern. Im Rahmen der Werbestrategie arbeiteten beispielsweise wichtige Akteure wie Pantene, eine Marke von PG, mit Virgin V Festival North für Kampagnen zusammen, um wichtigen Medien und Influencern ein VIP-Erlebnis zu bieten, um für die Marke Pantene in den sozialen Medien Aufsehen zu erregen. Außerdem ging Pantene eine Partnerschaft mit einem der beliebtesten Festivals Großbritanniens ein, was der Marke dabei half, einige der renommiertesten Medienunternehmen und Social-Media-Influencer Großbritanniens zu erreichen.

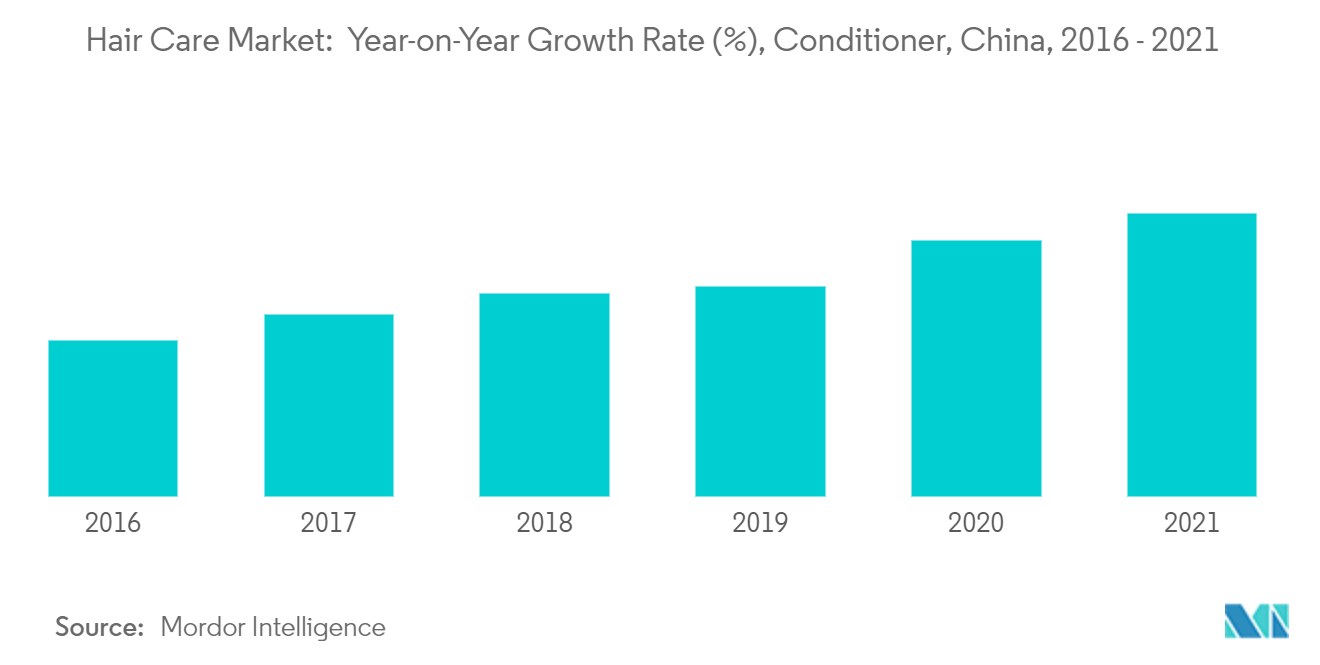

Wachsende Nachfrage nach Spülungen in China

Der Markt für Spülungen ist in den letzten Jahren aufgrund der Verfügbarkeit spezialisierter Produkte, die auf die unterschiedlichen Bedürfnisse der gesamten Bevölkerungsgruppe zugeschnitten sind, erheblich gewachsen. Außerdem ist der Markt hart umkämpft, da die Anbieter auf der Grundlage von Produktdifferenzierung, Portfolio und Preis miteinander konkurrieren. Dadurch werden die Hauptakteure gezwungen, mehr für Forschung und Entwicklung auszugeben, um innovative Produkte auf den Markt zu bringen, die den Kundenanforderungen gerecht werden. Im Jahr 2017 brachte Henkel Beauty Care in China den Schwarzkopf Extra Care Sun Repair Spray Conditioner auf den Markt. Die leistungsstarke Formel mit Monoi-Blütenextrakt und UVA/UVB-Filtern repariert das Haar vor Schäden durch Sonne und Salzwasser und schützt es vor dem Austrocknen. Außerdem bevorzugen Verbraucher im Land mit Vitaminen angereicherte Haarpflegeprodukte, insbesondere Haarspülungen. Daher bieten wichtige Anbieter wie Suave, eine Marke von Unilever, mit Vitaminen angereicherte revitalisierende Spülungen an, die Vitamin E, C und B5 enthalten, um Kraft und Lebendigkeit zu steigern.

Überblick über die Haarpflegeindustrie in China

Der chinesische Haarpflegemarkt ist aufgrund der Präsenz vieler regionaler und inländischer Akteure wettbewerbsintensiv und fragmentiert. Der Schwerpunkt liegt auf Fusionen, Erweiterungen, Übernahmen, Partnerschaften und neuen Produktentwicklungen als strategische Ansätze führender Unternehmen zur Steigerung ihrer Markenpräsenz bei Verbrauchern. Zu den wichtigsten Akteuren, die den Markt dominieren, gehören L'Oréal, Procter Gamble, Unilever, Beiersdorf AG und Kao USA Inc. (Oribe Hair Care LLC).

Marktführer für Haarpflege in China

L'Oreal

Procter & Gamble

Unilever

Beiersdorf AG

Kao USA Inc. (Oribe Hair Care, LLC)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Haarpflegemarkt

Im August 2021 planten die ehemaligen Unternehmen PG und L'Oreal die Einführung zahlreicher neuer Marken in Chinas Schönheitsbranche. Dazu gehören Haarpflegeprodukte, dekorative Kosmetik und Hautpflegemarken. Eine wachsende Zahl dieser Marken wird von ehemaligen Mitgliedern großer globaler Kosmetikunternehmen geleitet.

Im Jahr 2021 kündigte Beiersdorf an, das NX NIVEA Accelerator-Programm von Beiersdorf auf Shanghai, China, auszuweiten und hat nun die Top-5-Startups für die erste Runde ausgewählt. In Südkorea ist Beiersdorf mit dem Start des gleichen Programms im Jahr 2019 erfolgreich und hat dort eine führende Marktposition erreicht.

Im Dezember 2021 erwarb der US-Körperpflegeriese Procter Gamble (PG) Ouai, eine Haarpflegemarke, die 2016 von Jen Atkin, einer Friseurin und Liebling vieler Prominenter, gegründet wurde. Diese Akquisition ermöglicht es PG, im äußerst dynamischen Prestige-Haarpflegesegment Fuß zu fassen, das von Marken wie Olaplex vorangetrieben wird.

Segmentierung der Haarpflegeindustrie in China

Aktivitäten wie Waschen, Schneiden, Locken, Ordnen der Haare und Behandlung zur Verbesserung, einschließlich verschiedener Haarpflegeprodukte, bilden den Haarpflegemarkt. Der chinesische Haarpflegemarkt ist nach Typ in Shampoo, Spülung, Haarspray und andere unterteilt. Der Markt ist auch nach Vertriebskanälen segmentiert, zu denen Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores und Online-Einzelhandelsgeschäfte gehören. Andere Einzelhandelsgeschäfte umfassen Drogerien, Salons usw. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Mio. USD) für die oben genannten Segmente.

| Shampoo |

| Spülung |

| Haarspray |

| Andere |

| Hypermarkt/Supermarkt |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Shops |

| Andere Vertriebskanäle |

| Nach Typ | Shampoo |

| Spülung | |

| Haarspray | |

| Andere | |

| Nach Vertriebskanal | Hypermarkt/Supermarkt |

| Convenience-Stores | |

| Fachgeschäfte | |

| Online-Shops | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur Haarpflege-Marktforschung in China

Wie groß ist der chinesische Haarpflegemarkt derzeit?

Der chinesische Haarpflegemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Haarpflegemarkt?

L'Oreal, Procter & Gamble, Unilever, Beiersdorf AG, Kao USA Inc. (Oribe Hair Care, LLC) sind die wichtigsten Unternehmen, die auf dem chinesischen Haarpflegemarkt tätig sind.

Welche Jahre deckt dieser chinesische Haarpflegemarkt ab?

Der Bericht deckt die historische Marktgröße des chinesischen Haarpflegemarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des chinesischen Haarpflegemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der chinesischen Haarpflegeindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Haarpflege in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von China Hair Care umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.