Marktgröße für Schienengüterverkehr zwischen China und Europa

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

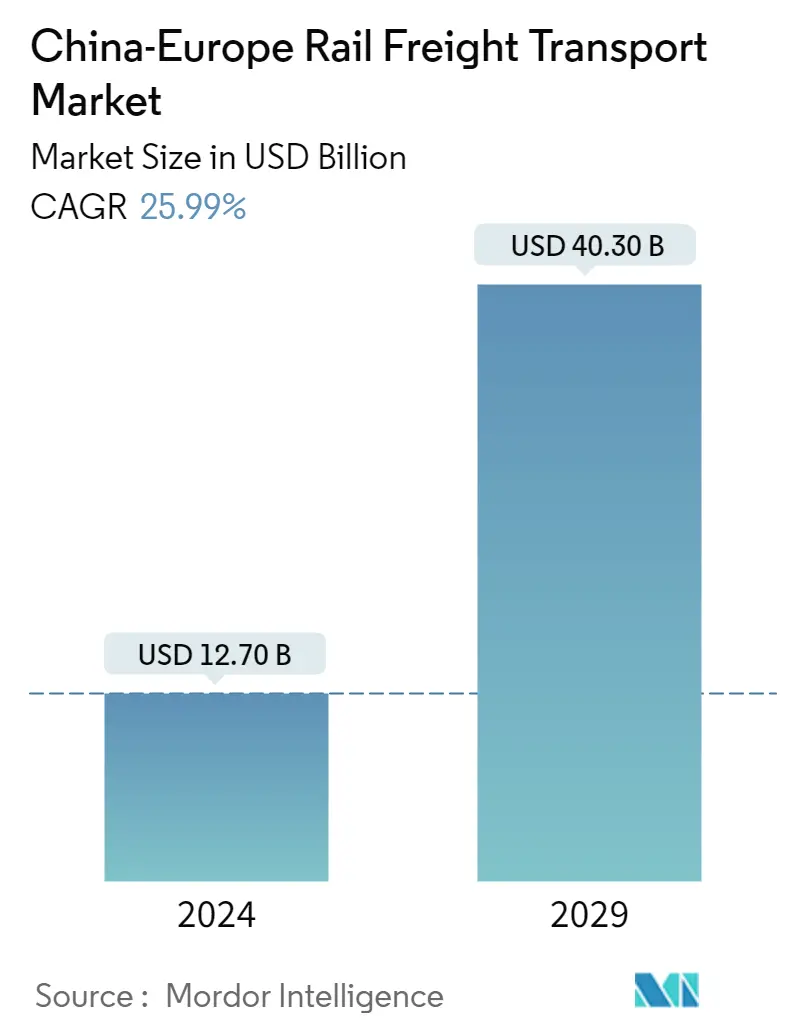

| Marktgröße (2024) | USD 12.70 Milliarden |

| Marktgröße (2029) | USD 40.30 Milliarden |

| CAGR(2024 - 2029) | 25.99 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Schienengüterverkehr zwischen China und Europa

Die Größe des China-Europa-Schienengüterverkehrsmarkts wird im Jahr 2024 auf 12,70 Milliarden US-Dollar geschätzt und soll bis 2029 40,30 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 25,99 % im Prognosezeitraum (2024–2029) entspricht.

- Die Entwicklung eines Schienennetzes zwischen China und Europa ist Teil der langfristigen Strategie der chinesischen Regierung, durch ihre One-Belt-One-Road (OBOR)-Initiative globale Konnektivität zu erreichen. Die Strategie zielt darauf ab, die alte Seidenstraße zwischen China und Europa wiederherzustellen und weiterzuentwickeln, indem Investitionen in den eurasischen Transport und die Logistik, einschließlich Schienennetze, gefördert werden, um den chinesischen Handel und Investitionen sowie die wirtschaftliche Integration anzukurbeln.

- Aufgrund der steigenden Kapitalkosten und Löhne in Küstengebieten verlagern viele Produktions- und Produktionsunternehmen ihre Werke in Städte im Landesinneren Chinas, die weit entfernt von den chinesischen Handelsküstenlinien liegen. Für Unternehmen wie HP ist es schwierig, Produkte nach Europa zu exportieren, da die Waren Tausende von Kilometern nach Osten zu den Seehäfen transportiert und von dort zurück in den Westen Europas verschifft werden müssen. Die Entwicklung der Eisenbahnen hat den Unternehmen die Möglichkeit gegeben, die Transitzeiten zu verkürzen und Waren vom Produktionsstandort direkt in die Länder Europas zu versenden.

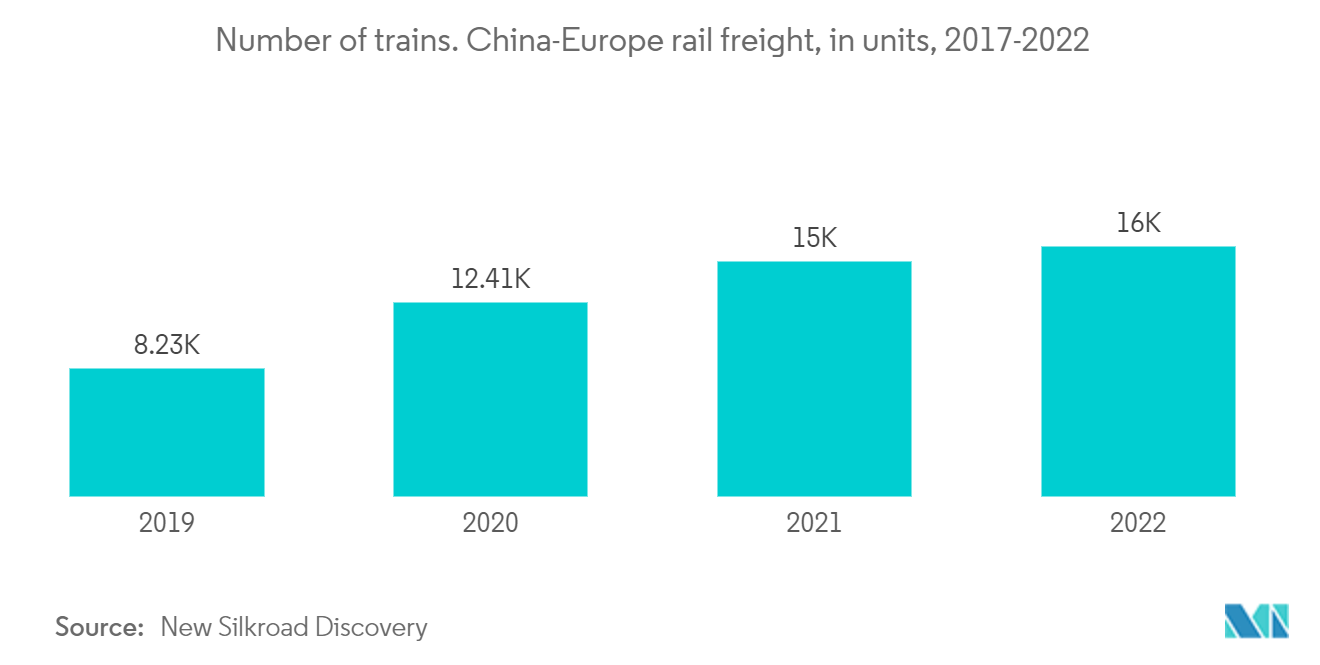

- Laut China Railway haben die Züge in diesem Jahr 972.000 20-Fuß-Frachteinheiten transportiert, was einer Steigerung von 5 % gegenüber dem Vorjahreszeitraum entspricht. Mit 82 Strecken können die Züge nun 200 Städte in 24 Ländern Europas anfahren und so ein Transportsystem schaffen, das den gesamten Kontinent umspannt. 53 verschiedene Warenkategorien, darunter Getreide und Holz, Bekleidung und Accessoires sowie Autos und Teile, werden alle mit Zügen transportiert. China hat hart daran gearbeitet, die Zugkapazität durch die Modernisierung der inländischen Transportsysteme und die Koordinierung der Infrastrukturentwicklung mit ausländischen Eisenbahnen zu erhöhen. Das durchschnittliche tägliche Frachtaufkommen für den chinesisch-europäischen Güterzugverkehr auf der Oststrecke stieg von 2020 bis 2022 um 41,3 %.

- Die Zusammenarbeit zwischen chinesischen Regionen, Russland und anderen europäischen Ländern wird voraussichtlich zur Entwicklung und zum Wachstum der Fertigungsaktivitäten im gesamten Netzwerk führen. Es wird erwartet, dass sich aus dieser Situation weitere Möglichkeiten für Bahnbetreiber und Bahnspeditionsdienstleister ergeben, die Lieferketten der in der Region beteiligten produzierenden Unternehmen zu betreuen. Die europäischen Exporte nach China per Bahn bestehen hauptsächlich aus Metallen und Metallprodukten sowie Chemikalien, während Mineralien aus Maschinen und Geräten, Mineralien und chemischen Rohstoffen bestehen.

Markttrends für den Schienengüterverkehr zwischen China und Europa

Steigendes Frachtvolumen treibt den Markt voran

Nach einem Güterzug von Xi'an in der nordwestchinesischen Provinz Shaanxi nach Hamburg haben im Jahr 2022 bisher mehr als 10.000 China-Europa-Güterzüge das Schienennetz genutzt und damit den gleichen Meilenstein aus dem Jahr 2021 um zehn Tage zuvor übertroffen. In den ersten acht Monaten des Jahres stieg die gesamte bewegte Fracht im Jahresvergleich um 5 % auf 972.000 TEU. China begann im Jahr 2022 mit dem Betrieb neuer Schienen- und Seestrecken, die in Xi'an und der südwestlichen Stadt Chongqing begannen und zum Schwarzen Meer, zum Kaspischen Meer und nach Rumänien führten. Die Häfen entlang der Güterbahnstrecke zwischen China und Europa wurden alle modernisiert.

Die Häfen entlang der Güterbahnstrecke zwischen China und Europa wurden alle modernisiert. Daten zeigten, dass die Kapazität des Westkanals seit Anfang 2022 um 20,7 %, die des Mittelkanals um 15,2 % und die des Ostkanals um 41,37 % gestiegen ist. Laut China Railway hat der China-Europa-Güterzug 92 Betriebsstrecken fertiggestellt, die 200 Städte in 24 europäischen Ländern verbinden, und so die Wirtschaftsbeziehungen zwischen China und Europa sowie die Belt and Road-Initiative verbessert.

Das Ungleichgewicht im Schienenverkehrsfluss zwischen China und Europa verschiebt sich subtil. Der Anteil der Züge in Richtung Osten zu den Zügen in Richtung Westen ist in Bezug auf die Zugzahl gestiegen und stieg von 50,6 % im Jahr 2016 auf 81,5 % im Jahr 2021. Das bedeutet, dass 5 Züge nach Europa und 4 Züge nach China abfahren.

Dass sich die Lieferzeiten von Güterzügen verschlechtern, lässt sich allerdings nicht bestreiten. Das Serviceniveau ist nicht höher als zuvor. Aufgrund der Epidemie verlagerte sich ein erheblicher Teil der Fracht vom Meer auf die Schiene, was es für viele langjährige Kunden schwierig machte, ihren Frachtraum zu erhalten. Bei Zügen in Richtung Westen kam es aufgrund des Rückstaus und der Überlastung an den chinesischen Grenzhäfen zu Verzögerungen. Wenn sich nichts ändert, könnten diese Probleme auch in den hektischen Zeiten dieses Jahres bestehen bleiben.

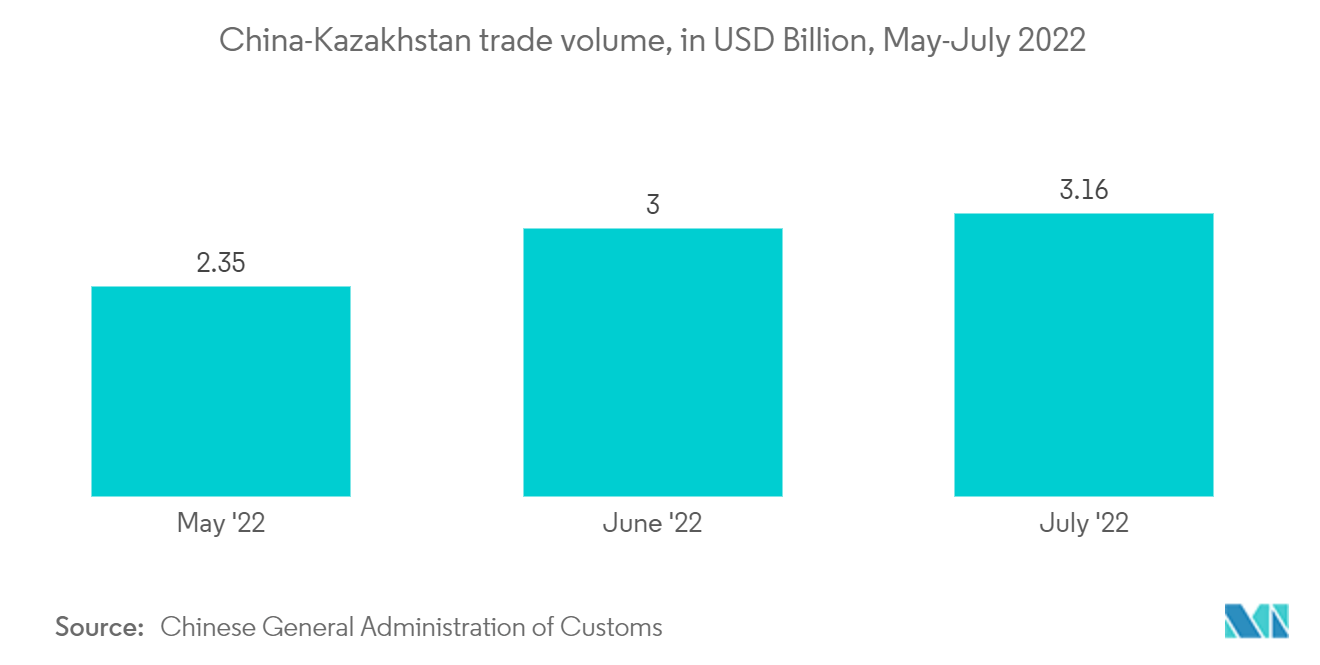

Kasachstan, das Tor für die Südeisenbahn zwischen China und Europa, unterstützt das Marktwachstum.

Chinas Exporte nach Kasachstan stiegen deutlich um 19,5 % auf 13,98 Milliarden US-Dollar, während seine Importe aus Kasachstan deutlich um 15,3 % auf 11,27 Milliarden US-Dollar stiegen. Im Jahr 2022 stieg der bilaterale Handel zwischen Kasachstan und China um 23,6 % und erreichte erstaunliche 31,2 Milliarden US-Dollar. Wenn die derzeit positive Dynamik anhält, könnten die beiden Parteien ihr erklärtes Ziel von 35 Milliarden US-Dollar im bilateralen Handel lange vor dem Zieljahr 2030 übertreffen. Der Anstieg der kasachischen Exporte nach China von Agrarprodukten (133,7 % Wachstum), Öl (4,1 %). Hauptsächlich handelt es sich dabei um Gas (1,2 Milliarden US-Dollar), Kupfererze und -konzentrate (2,04 Milliarden US-Dollar), Uran und Kernbrennstoffe (817 Millionen US-Dollar) sowie andere Erze (Eisen, Zink und Edelmetalle mit knapp über 1 Milliarde US-Dollar). verantwortlich für diese positive Handelsdynamik.

Kasachstan erhielt im Zeitraum 2020–2022 insgesamt 960 Millionen US-Dollar, 1,85 Milliarden US-Dollar und 996 Millionen US-Dollar an Bruttodirektinvestitionen aus China. Es ist interessant festzustellen, dass im vierten Quartal 2022 die Hälfte aller chinesischen Investitionen getätigt wurden. Bis Ende 2022 passierten mehr als 12.000 Züge die Grenzübergänge Alashankou und Khorgos in Richtung China und Zentralasien, also durchschnittlich 33 pro Tag. Bis Ende 2023 wird das Transportvolumen auf der Schiene voraussichtlich 24,5 Millionen Tonnen Fracht bzw. 1,1 Millionen 20-Fuß-Container erreichen; Bis 2025 sollen es 30 Millionen Tonnen sein.

Auch an den wichtigsten Verkehrsinfrastrukturprojekten, darunter der Eisenbahnlinie, die durch Almaty führt und eine Verbindung zum neuen Grenzübergang Bakhty in der westlichen Region Xinjiang in China herstellt, arbeiten chinesische Unternehmen. Außerdem hat sich die Menge der über diese Route transportierten Güter durch die Fertigstellung der Transkaspischen Internationalen Transportroute fast verdreifacht, auf über 1 Million Tonnen.

Der Bahnhof Dostyk, der nahe der chinesischen Grenze liegt, baut aktiv eine Terminalinfrastruktur auf, die die Umschlagkapazität von 160.000 umgeschlagenen Tonnen im Jahr 2021 auf 480.000.000 Tonnen pro Jahr erhöhen soll.

Der Beginn des Baus eines neuen Vollzyklus-Mehrmarkenfahrzeugwerks in Almaty mit einer Größe von 100.000 Quadratmetern und einem Gesamtaufwand von 222 Millionen US-Dollar im November 2022 ist ein Beispiel für ein umfangreiches industrielles Gemeinschaftsprojekt. Das Besondere an dem Industriestandort ist, dass dort Fahrzeuge für drei namhafte chinesische Automobilhersteller hergestellt werden Chery, Changan und Haval.

Überblick über die China-Europa-Schienengüterverkehrsbranche

Der China-Europa-Schienengüterverkehrsmarkt ist fragmentiert und durch die Präsenz großer internationaler Akteure äußerst wettbewerbsintensiv. Der rasante Anstieg der Zahl der Züge zwischen China und Europa führt zu einem zunehmenden Wettbewerb innerhalb der Branche. Der Speditionsdienstleistungsmarkt wird von großen Global Playern wie DHL und DB Schenker dominiert. Weitere wichtige Akteure sind die China Railway Corporation, die Aktiengesellschaft United Transport and Logistics Company Eurasian Rail Alliance, Far East, Land Bridge Ltd., DSV und viele andere. Als Transportmittel ist der Schienengüterverkehr hinsichtlich Geschwindigkeit und Kosten mit anderen Verkehrsträgern konkurrenzfähig. Darüber hinaus führt der Ausbau der Infrastruktur entlang der Strecken zu einer Reduzierung der Transportkosten und -zeiten.

Marktführer im Schienengüterverkehr zwischen China und Europa

-

China Railway Corporation

-

Deutsche Post DHL Group

-

Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance

-

Far East Land Bridge Ltd.

-

DSV

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Schienengüterverkehrsmarkt China-Europa

Juni 2022 Shanghai Way-easy Supply Chain und Nurminen Logistics Plc geben eine Geschäftsallianz zur Verbesserung der Logistik- und Schienengüterverkehrsdienste in China und Europa bekannt. Im Rahmen der geschäftlichen Zusammenarbeit. Was Bahnverbindungen nach Europa betrifft, verfügt The Way-easy über einen beträchtlichen Kundenstamm. In einem Umfeld, in dem die Zusammenarbeit aufgrund der Vorteile der Komplementarität wächst, ist die neue Südtranskaspische Route von entscheidender Bedeutung und hat Zukunftspotenzial.

April 2022 Alstom und ENGIE gehen eine Partnerschaft ein, um sauberen Wasserstoff für ein Brennstoffzellensystem für den europäischen Schienengüterverkehr zu liefern. Gemäß den Anforderungen der Vereinbarung entwickelt Alstom, ein führendes Unternehmen in der Entwicklung wasserstoffbetriebener Schienenfahrzeuge, ein wasserstoffbasiertes Brennstoffzellensystem, das Elektrolokomotiven in nicht elektrifizierten Gebieten betreiben kann.

China-Europa-Marktbericht für Schienengüterverkehr – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

2.1 Analyse Methode

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKETINSIGHTS DYNAMIK

4.1 Aktuelles Marktszenario

4.2 Marktübersicht

4.3 Marktdynamik

4.3.1 Treiber

4.3.2 Einschränkungen

4.3.3 Gelegenheiten

4.4 Wertschöpfungsketten-/Lieferkettenanalyse

4.5 Porters 5 Kraftanalyse

4.5.1 Bedrohung durch neue Marktteilnehmer

4.5.2 Verhandlungsmacht von Käufern/Verbrauchern

4.5.3 Verhandlungsmacht der Lieferanten

4.5.4 Bedrohung durch Ersatzprodukte

4.5.5 Wettberbsintensität

4.6 Technologische Fortschritte im Schienengüterverkehr

4.7 Überblick über den weltweiten Schienengüterverkehr

4.8 Preisanalyse und Umsatzanalyse des Schienengüterverkehrsmarktes

4.9 Einblicke in Trockenhäfen

4.10 Regierungsvorschriften und -initiativen

4.11 Regionale Einblicke in den Schienengüterverkehrsmarkt

4.12 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Frachtart

5.1.1 Containerisiert (Intermodal)

5.1.2 Nicht in Containern verpackt

5.1.3 Flüssige Masse

5.2 Servicetyp

5.2.1 Transport

5.2.2 Mit dem Transport verbundene Dienstleistungen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick (Marktkonzentration, Hauptakteure)

6.2 Unternehmensprofile (einschließlich Fusionen, Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen)

6.2.1 Deutsche Bahn AG (DB Group)

6.2.2 United Parcel Service Inc.

6.2.3 Russian Railways (RZD)

6.2.4 China Railway (CR) Corporation

6.2.5 JSC United Transport and Logistics Company

6.2.6 Deutsche Post DHL Group

6.2.7 Kerry Logistics

6.2.8 Far East Land Bridge Ltd

6.2.9 KORAIL

6.2.10 InterRail Group

6.2.11 Nunner Logistics

6.2.12 Kazakhstan Temir Zholy (KTZ)

6.2.13 Beijing Changjiu Logistics

6.2.14 Hellmann Worldwide Logistics

6.2.15 HLT International Logistics

6.2.16 DSV

6.2.17 Wuhan Han'ou International Logistics Co*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. ANHANG

8.1 Karte der Eisenbahnstrecken und Einblicke in Güterzüge zwischen China und Europa

8.2 Außenhandelsstatistik – Einblicke in wichtige per Schiene importierte und exportierte Produkte (China-Europa)

Segmentierung der Schienengüterverkehrsbranche zwischen China und Europa

Unter Schienengüterverkehr versteht man die Nutzung von Eisenbahnen und Zügen zum Transport von Gütern auf dem Landweg. Es kann für den Transport verschiedener Arten von Gütern oder für Teilstrecken zwischen dem Versender und dem vorgesehenen Bestimmungsort verwendet werden. Eine vollständige Hintergrundanalyse des China-Europa-Schienengüterverkehrsmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente, aufkommender Trends in den Marktsegmenten, der Marktdynamik und der geografischen Lage Trends und die Auswirkungen von COVID-19 sind im Bericht enthalten.

Der China-Europa-Schienengüterverkehrsmarkt ist nach Frachtart (Container, Nicht-Container, Flüssigmassengut) und Dienstleistungsart (Transport, mit dem Transport verbundene Dienstleistungen) segmentiert. Der Bericht bietet die Marktgröße und Prognosen in Bezug auf Volumen (Tausend Tonnen) und Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Frachtart | ||

| ||

| ||

|

| Servicetyp | ||

| ||

|

Häufig gestellte Fragen zur China-Europa-Marktforschung für den Schienengüterverkehr

Wie groß ist der Schienengüterverkehrsmarkt zwischen China und Europa?

Die Größe des China-Europa-Schienengüterverkehrsmarkts wird im Jahr 2024 voraussichtlich 12,70 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 25,99 % auf 40,30 Milliarden US-Dollar wachsen.

Wie groß ist der Schienengüterverkehrsmarkt zwischen China und Europa derzeit?

Im Jahr 2024 wird die Größe des China-Europa-Schienengüterverkehrsmarkts voraussichtlich 12,70 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem China-Europa-Schienengüterverkehrsmarkt?

China Railway Corporation, Deutsche Post DHL Group, Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance, Far East Land Bridge Ltd., DSV sind die wichtigsten Unternehmen, die auf dem Schienengüterverkehrsmarkt China-Europa tätig sind.

Welche Jahre deckt dieser China-Europa-Schienengüterverkehrsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des China-Europa-Schienengüterverkehrsmarkts auf 10,08 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Schienengüterverkehrsmarktes China-Europa für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Schienengüterverkehrsmarktes China-Europa für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der China-Europa-Schienengüterverkehrsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des China-Europa-Schienengüterverkehrs im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Schienengüterverkehrs zwischen China und Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.