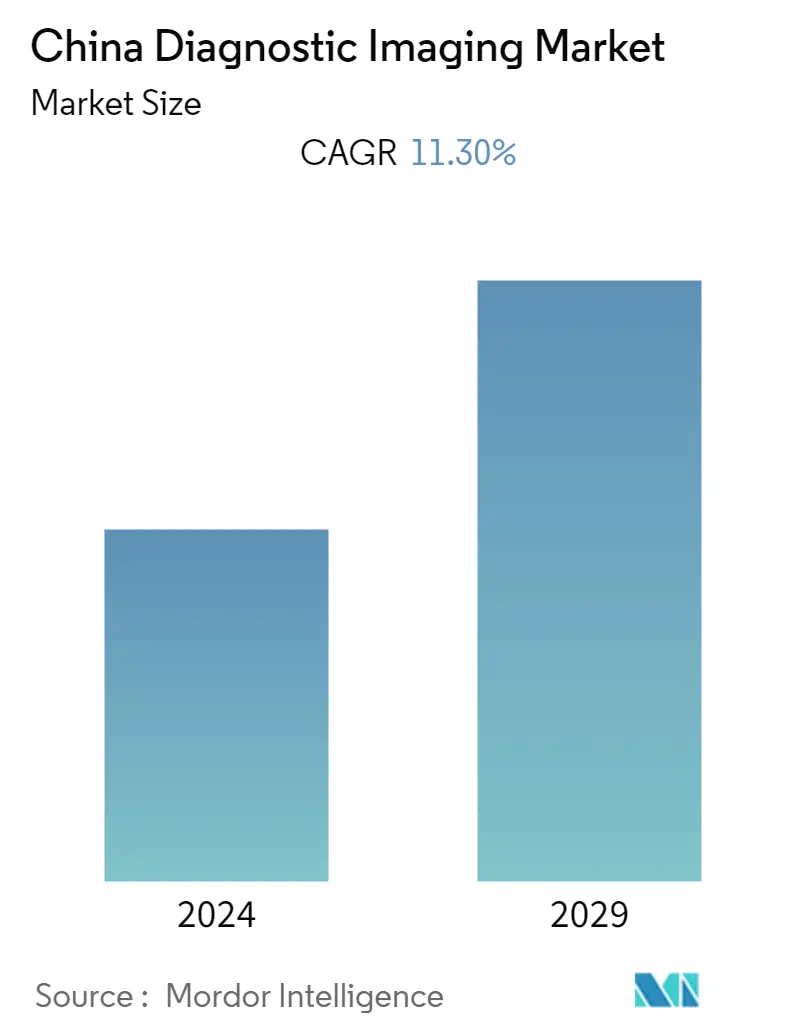

Marktgröße für diagnostische Bildgebung in China

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

| CAGR | 11.30 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für diagnostische Bildgebung in China

Der chinesische Markt für diagnostische Bildgebung wird im Prognosezeitraum (2022 – 2027) voraussichtlich eine jährliche Wachstumsrate von 11,3 % verzeichnen. Es wird erwartet, dass der Markt aufgrund der zunehmenden Prävalenz chronischer Krankheiten, der wachsenden geriatrischen Bevölkerung und der zunehmenden Einführung fortschrittlicher Technologien in der medizinischen Bildgebung ein gesundes Wachstum verzeichnen wird.

Angesichts der wachsenden geriatrischen Bevölkerung ist im Land ein deutlicher Anstieg der Zahl der Patienten mit chronischen Krankheiten zu verzeichnen.

Laut einem im April 2020 veröffentlichten Artikel mit dem Titel Chinas alternde Bevölkerung Die gegenwärtige Situation und die Aussichten altert die Bevölkerung Chinas sowohl quantitativ als auch strukturell schnell. Jährlich kommen etwa 6,2 Millionen Menschen über 60 Jahre zur Bevölkerung hinzu. Nach dieser Definition älterer Menschen werden im Jahr 2025 in China 280 Millionen Menschen als ältere Menschen gelten. Da die ältere Bevölkerung anfälliger für chronische Krankheiten wie Herz-Kreislauf-, Krebs-, Atemwegs- und neurologische Erkrankungen ist, wird der Markt im Prognosezeitraum ankurbeln.

Daher zeigt sich, dass im Vergleich zu den jüngeren Menschen der Großteil der älteren Bevölkerung diagnostische Bildgebungstechniken nutzt. Daher wird erwartet, dass die wachsende geriatrische Bevölkerung die Nachfrage nach dem Markt für diagnostische Bildgebung steigern wird.

Es gibt auch viele Fortschritte auf diesem Gebiet, die die Aufnahme hochwertiger Diagnosebilder beschleunigen, Bilder am richtigen Ort und zur richtigen Zeit aufnehmen, um zu einer besseren Patientenversorgung zu geringeren Kosten beizutragen, wodurch der Arbeitsablauf automatisiert wird und so agiert einer der Haupttreiber des Marktes.

Markttrends für diagnostische Bildgebung in China

Das Onkologie-Segment wird voraussichtlich einen großen Marktanteil auf dem chinesischen Markt für diagnostische Bildgebung halten

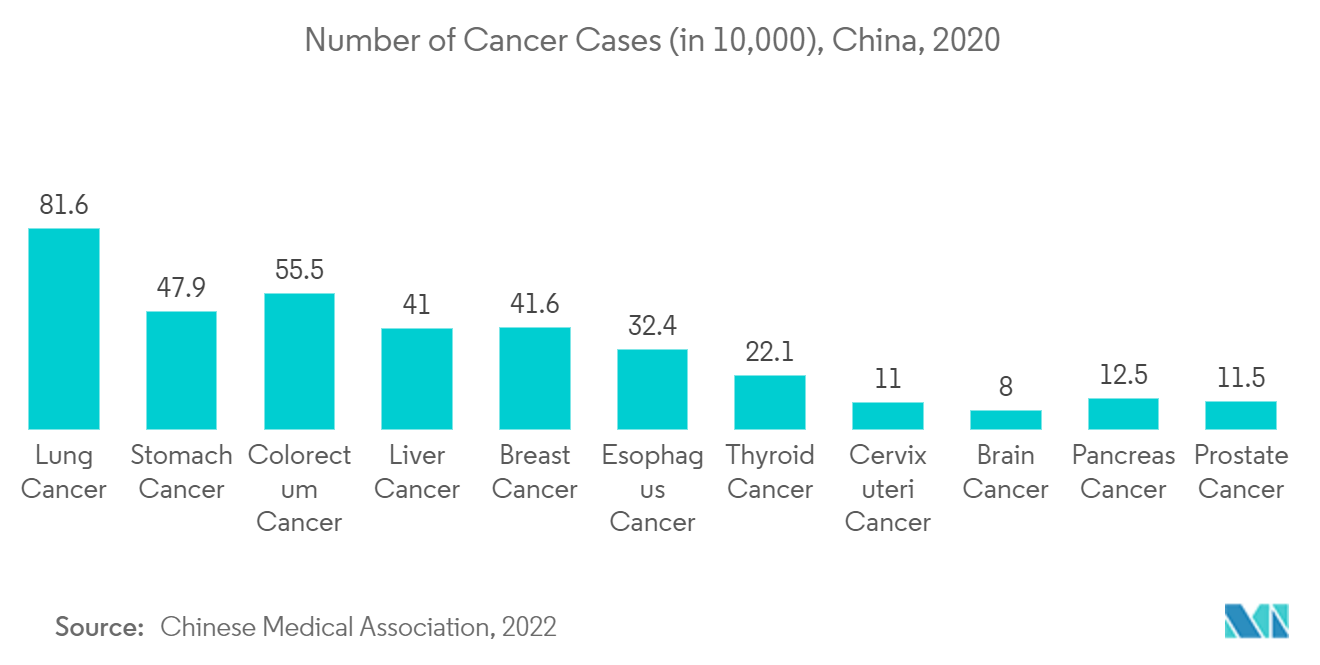

Krebsinzidenz und -sterblichkeit nehmen in China seit langem zu und sind damit die häufigste Todesursache in diesem Land. Laut einem im Dezember 2021 veröffentlichten Artikel mit dem Titel Vergleich der Krebsinzidenz und -mortalität zwischen China und den Vereinigten Staaten gibt es im Jahr 2020 in China 4,6 Millionen neue Fälle und die altersstandardisierte Sterblichkeitsrate (ASMR) von Krebs in China beträgt 129,4 pro 100.000.

In ähnlicher Weise wird laut einem im Februar 2022 veröffentlichten Artikel mit dem Titel Krebsstatistik in China und den Vereinigten Staaten, 2022 Profile, Trends und Determinanten erwartet, dass bei etwa 4.820.000 Menschen neu Krebs diagnostiziert wird und 3.210.000 Menschen sterben an Krebs in China im Jahr 2022.

Darüber hinaus versucht China, seine stetig steigende Krebslast zu bekämpfen. Aufgrund der zunehmenden Alterung der Bevölkerung und der kumulativen Auswirkungen der Exposition gegenüber Risikofaktoren stehen der Krebsprävention jedoch zahlreiche neue Hindernisse im Weg. Krebsprofile, -trends und -faktoren in China und den USA könnten verglichen werden, um China bei seinen Krebspräventionsinitiativen und seiner Politikgestaltung zu helfen.

Die steigende Belastung ist auch auf Bevölkerungswachstum und -alterung sowie soziodemografische Veränderungen zurückzuführen. Daher wird erwartet, dass die steigende Prävalenz verschiedener Krebsarten in China und der zunehmende Bedarf an kosteneffizienter Diagnose mithilfe fortschrittlicher Krebsbildgebungstechniken den Markt antreiben werden.

Überblick über die Branche der diagnostischen Bildgebung in China

Der chinesische Markt für diagnostische Bildgebung ist mäßig konsolidiert und wettbewerbsintensiv. Der Markt ist fragmentiert und wettbewerbsintensiv und besteht aus mehreren großen Akteuren. Was den Marktanteil angeht, dominieren derzeit einige der großen Player den Markt. Zu den Unternehmen, die derzeit den Markt dominieren, gehören Canon Medical Systems Corporation, Carestream Health Inc., Fujifilm Holding, GE Healthcare (GE Company), Hitachi Medical Systems und Hologic Corporation.

Marktführer für diagnostische Bildgebung in China

-

Carestream Health Inc.

-

Fujifilm Holding

-

GE Healthcare (GE Company)

-

Hitachi Medical Systems

-

Hologic Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktbericht für diagnostische Bildgebung in China – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienannahmen und Marktdefinition

-

1.2 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK

-

4.1 Marktübersicht

-

4.2 Marktführer

-

4.2.1 Anstieg der Prävalenz chronischer Krankheiten

-

4.2.2 Wachsende geriatrische Bevölkerung

-

4.2.3 Verstärkter Einsatz fortschrittlicher Technologien in der medizinischen Bildgebung

-

-

4.3 Marktbeschränkungen

-

4.3.1 Hohe mit den Geräten verbundene Kosten

-

4.3.2 Nebenwirkungen diagnostischer Bildgebungsverfahren

-

-

4.4 Porters Fünf-Kräfte-Analyse

-

4.4.1 Bedrohung durch neue Marktteilnehmer

-

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

-

4.4.3 Verhandlungsmacht der Lieferanten

-

4.4.4 Bedrohung durch Ersatzprodukte

-

4.4.5 Wettberbsintensität

-

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Nach Modalität

-

5.1.1 MRT

-

5.1.1.1 Niedrig- und Mittelfeld-MRT-Systeme (weniger als 1,5 T)

-

5.1.1.2 Hochfeld-MRT-Systeme (1,5-3 T)

-

5.1.1.3 Sehrhoch- und Ultrahochfeld-MRT-Systeme (3T und mehr)

-

-

5.1.2 Computertomographie

-

5.1.2.1 Low-End-Scanner (~16-Slice)

-

5.1.2.2 Mittelklasse-Scanner (~64-Slice)

-

5.1.2.3 High-End-Scanner (128-Slice und mehr)

-

-

5.1.3 Ultraschall

-

5.1.3.1 2D-Ultraschall

-

5.1.3.2 3D-Ultraschall

-

5.1.3.3 Andere

-

-

5.1.4 Röntgen

-

5.1.4.1 Analoge Systeme

-

5.1.4.2 Digitale Systeme

-

-

5.1.5 Nukleare Bildgebung

-

5.1.5.1 Positronen-Emissions-Tomographie (PET)

-

5.1.5.2 Einzelphotonen-Emissions-Computertomographie (SPECT)

-

-

5.1.6 Durchleuchtung

-

5.1.7 Mammographie

-

-

5.2 Auf Antrag

-

5.2.1 Kardiologie

-

5.2.2 Onkologie

-

5.2.3 Neurologie

-

5.2.4 Orthopädie

-

5.2.5 Gastroenterologie

-

5.2.6 Gynäkologie

-

5.2.7 Andere Anwendungen

-

-

5.3 Vom Endbenutzer

-

5.3.1 Krankenhäuser

-

5.3.2 Diagnosezentren

-

5.3.3 Andere Endbenutzer

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Firmenprofile

-

6.1.1 Canon Medical Systems Corporation

-

6.1.2 Carestream Health Inc.

-

6.1.3 Fujifilm Holding

-

6.1.4 GE Healthcare (GE Company)

-

6.1.5 Hitachi Medical Systems

-

6.1.6 Hologic Corporation

-

6.1.7 Philips Healthcare

-

6.1.8 Shimadzu Medical

-

6.1.9 Siemens Healthcare

-

-

-

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Branche für diagnostische Bildgebung in China

Gemäß dem Umfang des Berichts erfasst die diagnostische Bildgebung Bilder der inneren Struktur des menschlichen Körpers mithilfe elektromagnetischer Strahlung für eine genaue Diagnose. Es gibt verschiedene Arten der medizinischen Bildgebung, die gebräuchlichsten sind CT-Scanner, MRT-Systeme usw. Der chinesische Markt für diagnostische Bildgebung ist nach Modalität, Anwendung, Endbenutzer und Geografie segmentiert. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Modalität | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| Auf Antrag | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für diagnostische Bildgebung in China

Wie groß ist der Markt für diagnostische Bildgebung in China derzeit?

Der chinesische Markt für diagnostische Bildgebung wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 11,30 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Markt für diagnostische Bildgebung?

Carestream Health Inc., Fujifilm Holding, GE Healthcare (GE Company), Hitachi Medical Systems, Hologic Corporation sind die wichtigsten Unternehmen, die auf dem chinesischen Markt für diagnostische Bildgebung tätig sind.

Welche Jahre deckt dieser Markt für diagnostische Bildgebung in China ab?

Der Bericht deckt die historische Marktgröße des chinesischen Marktes für diagnostische Bildgebung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Marktes für diagnostische Bildgebung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der chinesischen medizinischen Bildgebungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der chinesischen medizinischen Bildgebung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der chinesischen medizinischen Bildgebung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.