Marktanalyse für Diabetes-Medikamente und -Geräte in China

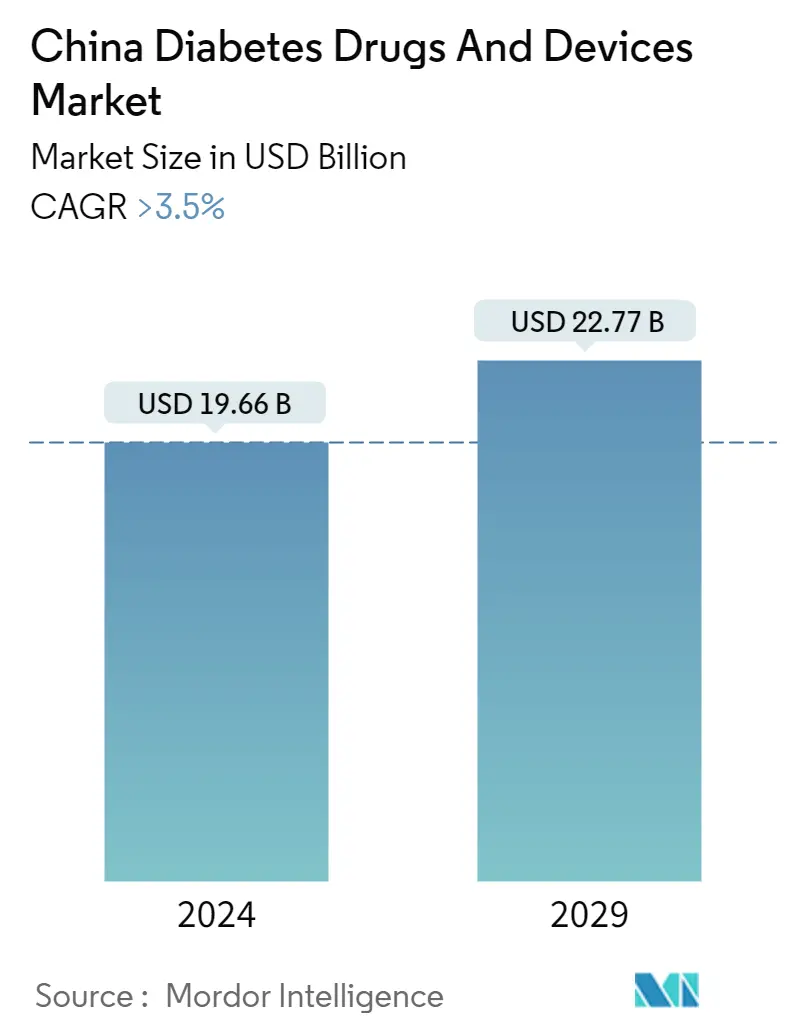

Die Marktgröße für chinesische Diabetes-Medikamente und -Geräte wird im Jahr 2024 auf 19,66 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 22,77 Mrd. USD erreichen, was einer CAGR von mehr als 3,5 % im Prognosezeitraum (2024-2029) entspricht.

Diabetes betrifft etwa jeden zehnten COVID-19-Patienten in China. Diabetes ist mit einem erhöhten Risiko für schwere Erkrankungen und Tod verbunden. Die aktuelle Studie legt nahe, dass COVID-19-Personen mit Diabetes eine gezielte Frühintervention benötigen. Laut der Peking-Universität (Peking, China) hatten Patienten auf der Intensivstation (ICU) eine etwa dreimal höhere Prävalenz von Diabetes als Patienten außerhalb der Intensivstation. Verschiedene Studien zur Prävalenz von Diabetes haben unterschiedliche Ergebnisse.

Während der Quarantänezeit hatten etwa 60 % der Menschen mit Diabetes einen Mangel an Lebensmitteln oder Medikamenten, der viel größer war als bei Personen ohne Diabetes. Verschiedene Studien zur Prävalenz von Diabetes haben unterschiedliche Ergebnisse. Während der Quarantänezeit hatten etwa 60 % der Personen mit Diabetes mit Lebensmittel- oder Medikamentenengpässen zu kämpfen, was viel bedeutender war als bei Personen ohne Diabetes. Bemerkenswert ist, dass die Befragten, die über Medikamentenengpässe berichteten, eine um 63 % höhere COVID-19-Infektionsrate aufwiesen.

Typ-1-Diabetes-Patienten werden im laufenden Jahr mehr als 9,5 % der gesamten chinesischen Diabetes-Bevölkerung ausmachen. Blutzuckerschwankungen bei Insulinkonsumenten sind in China aufgrund des Lebensstils und der Essgewohnheiten üblich, und die Selbstüberwachung des Blutzuckers spiegelt das Blutzuckerprofil nicht angemessen wider, da sie nur die Glukosekonzentration zu einem einzigen Zeitpunkt anzeigt.

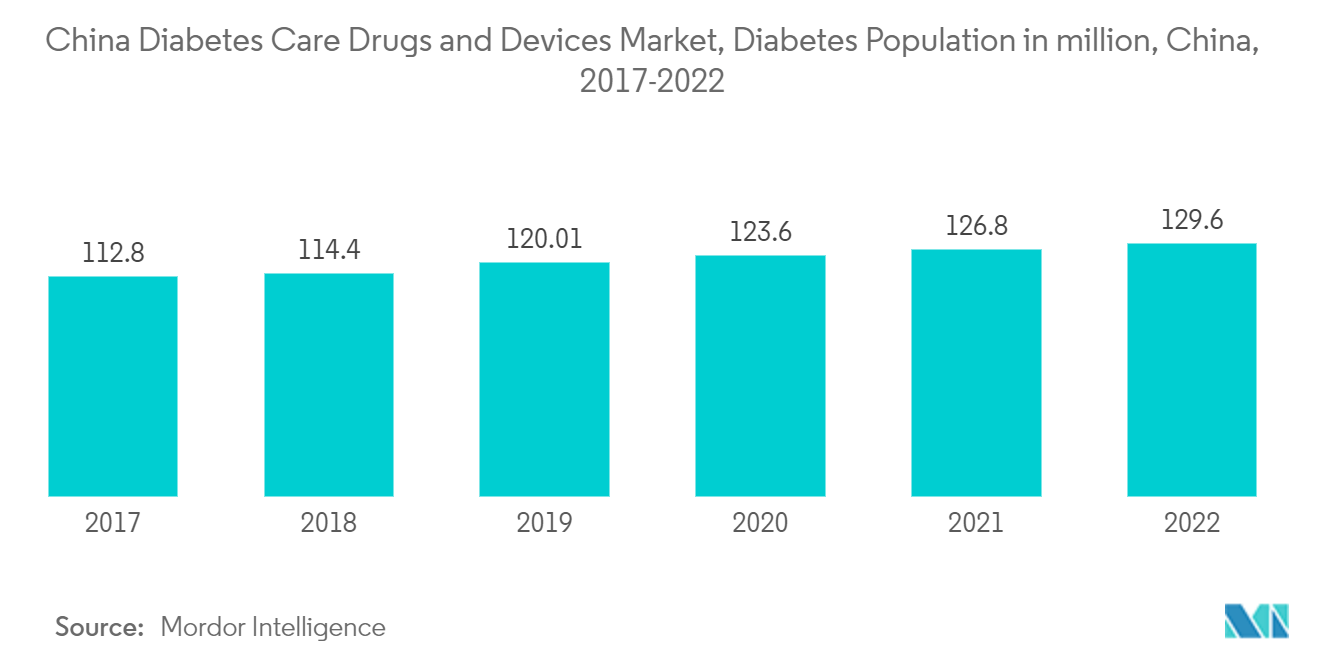

China hat laut Diabetes Research and Clinical Practice die höchste Anzahl von diagnostizierten und nicht diagnostizierten Diabetesfällen weltweit. Die Zahl der diagnostizierten Diabetiker in China ist von 2011 bis 2021 um 56 % gestiegen. Über 75 % der Erwachsenen mit Diabetes leben in Ländern mit niedrigem und mittlerem Einkommen. Die diabetesbedingten Gesundheitsausgaben sind in den letzten 15 Jahren weltweit um 316 % auf 966 Milliarden US-Dollar gestiegen, wobei China mit 165,3 Milliarden US-Dollar an zweiter Stelle steht.

So wurde ein Trend bei der Nachfrage nach Diabetes-Medikamenten in China festgestellt. Im Pharmasektor hat Insulin einen erheblichen Marktanteil. Insulin wird von rund 100 Millionen Menschen weltweit verwendet, darunter alle Typ-1-Diabetes-Patienten und 10 bis 25 % der Typ-2-Diabetiker. Die Insulinproduktion ist äußerst komplex, da nur wenige Insulinhersteller auf dem Markt sind. Infolgedessen gibt es einen enormen Wettbewerb zwischen diesen Unternehmen, die immer versuchen, die Wünsche der Patienten zu erfüllen, indem sie Insulin von höchster Qualität anbieten.

Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum im Prognosezeitraum vorantreiben werden.

Markttrends für Diabetes-Medikamente und -Geräte in China

Das Segment der kontinuierlichen Glukoseüberwachung wird im Prognosezeitraum voraussichtlich die höchste Wachstumsrate verzeichnen

Die kontinuierliche Blutzuckermessung ist eine beliebte Alternative zu handelsüblichen tragbaren Fingerglukosemessgeräten für Menschen mit Diabetes. Der Sensor ist der wichtigste Teil eines jeden kontinuierlichen Blutzuckermessgeräts. Es werden verschiedene Glukosesensortechnologien entwickelt, die von traditionellen elektrochemischen Glukosesensoren bis hin zu neuen optischen und anderen elektrischen Glukosesensoren reichen und sich positiv auf das Marktwachstum auswirken.

Sensoren zur kontinuierlichen Blutzuckermessung haben neue Szenarien für die Offline-Bewertung der Wirksamkeit von Behandlungsschemata für einzelne Patienten eröffnet und die Entwicklung innovativer Online-Anwendungen erleichtert. Dazu gehören ein Hypoglykämie- und Hyperglykämie-Warnsystem und ein künstlicher Pankreaskontrollalgorithmus. Mit neuen Technologien werden Geräte zur kontinuierlichen Blutzuckermessung immer kostengünstiger. Patienten mit Typ-1-Diabetes (T1D) müssen einen gesunden Lebensstil pflegen, der von Persönlichkeitsmerkmalen, sozialen Interaktionen, sozioökonomischen Umständen und Umweltfaktoren abhängt.

Die kontinuierliche Glukoseüberwachung (CGM) mit mehreren täglichen Injektionen (MDI) reduzierte die nicht schwere und schwere Hypoglykämie bei Menschen mit T1-Diabetes, die für dieses unerwünschte Ereignis anfällig sind. Patienten mit Typ-1-Diabetes mit hohem Hypoglykämierisiko konnten ihren Blutzuckerspiegel selbst unter den harten Lebensumständen der COVID-19-Pandemiekrise durch die Verwendung einer eigenständigen kontinuierlichen Glukoseüberwachung kontrollieren. Eine leichte Verbesserung der geometrischen Marker, insbesondere derjenigen, die mit der Glukoseexposition verbunden sind, war mit der Lockdown-Zeit verbunden.

Chinesische Krankenhäuser bestellten CGM-Geräte, um den Kontakt des Personals mit vielen mit COVID-19 infizierten Diabetikern einzuschränken. Blutzuckermessgeräte (BGMs) und Streifen überwachen den Blutzuckerspiegel einer Person genau zum Zeitpunkt der Überprüfung. Sie führen einen Teststreifen in ein Messgerät ein, stechen sich mit einem Stechwerkzeug in die Finger, um Blut zu entnehmen, und geben dann einen winzigen Tropfen auf den Teststreifen.

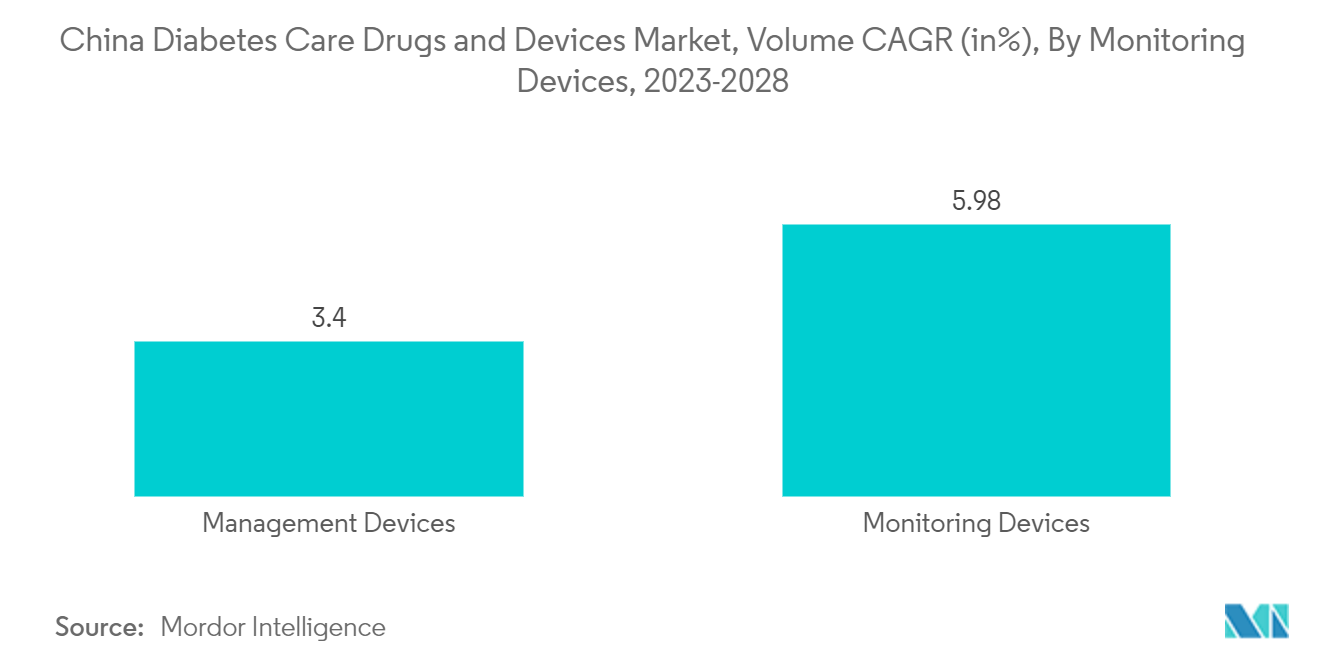

Die Behandlung von Virusinfektionen bei Diabetikern kann aufgrund der Schwankungen des BZ-Spiegels eine Herausforderung darstellen. Mit RT-CGM ist es möglich, BZ-Trends zu überwachen und drastische Schwankungen des Glukosespiegels zu stoppen, bevor sie Probleme verursachen. Die Fähigkeit des Dexcom G4 Platinum CGM-Systems, aus bis zu 6,0 m Entfernung zu beobachten, reduziert die Notwendigkeit für medizinisches Personal, den Isolationsraum zu betreten. Diese Faktoren treiben den Markt für Überwachungsgeräte in China an. Die Zahl der Generikahersteller im Land steigt erheblich an, und Typ-1-Diabetes-Patienten bevorzugen zunehmend kostengünstige Behandlungen, was die Expansion des untersuchten Marktes ankurbelt.

Steigende Diabetes-Prävalenz in China treibt den Markt an

China hat in den letzten Jahren einen alarmierenden Anstieg der Prävalenz von Diabetes erlebt. Patienten mit Diabetes benötigen im Laufe des Tages viele Korrekturen, um den nominalen Blutzuckerspiegel aufrechtzuerhalten, wie z. B. orale Antidiabetika oder die Einnahme zusätzlicher Kohlenhydrate durch Überwachung ihres Blutzuckerspiegels. Die Rate der neu diagnostizierten Typ-1- und Typ-2-Diabetes-Fälle hat zugenommen. Die rasant steigende Inzidenz und Prävalenz von Diabetikern und die Gesundheitsausgaben sind Anzeichen für den zunehmenden Einsatz von Diabetikermedikamenten.

China umfasst die weltweit größte Bevölkerung mit Diabetes, die mit der rasanten Urbanisierung des Landes weiter wächst. Das chinesische Gesundheitsministerium richtete ein Netzwerk nationaler Demonstrationsgebiete ein, um Pilotprojekte zur Gesundheitsförderung, -erkennung und -bekämpfung chronischer Krankheiten zu entwickeln. Verschiedene lokale Regierungsstellen und Landesbeamte sind für die Gesamtkoordination verantwortlich. Primärversorger fördern die Aufklärung und das Selbstmanagement von Gesundheitszuständen durch geeignete Ernährungsumstellungen, Kontrolle des Tabakkonsums und körperliche Aktivität, die für die Diabeteskontrolle von Vorteil sind.

Als langfristige Strategie weitet China die Bemühungen zur Gesundheitsförderung und zur Erkennung und Kontrolle von Diabetes durch akademische medizinische Zentren (AMCs) und Krankenhäuser mit effektiver Primärversorgung aus. AMCs sind in der Regel mit Patienten mit einfachen Erkrankungen überfüllt, während das Primärversorgungssystem mit grundlegender medizinischer Infrastruktur und unterqualifiziertem Personal unzureichend ausgestattet ist. Der Staatsrat förderte die Integration des Gesundheitssystems, indem er ein hierarchisches medizinisches System förderte, eine Politik, die mehr Patienten in primäre Gesundheitszentren lockt, bevor sie zu AMCs übergehen.

Die oben genannten Faktoren werden wahrscheinlich zu einem anhaltenden Marktwachstum führen.

China Diabetes-Medikamente und -Geräte Branchenübersicht

Die Hersteller haben ständig Innovationen entwickelt, um auf dem Markt zu bestehen. Große Unternehmen wie Abbott und Medtronic haben zahlreiche Fusionen, Übernahmen und Partnerschaften abgeschlossen, um die Marktdominanz zu erlangen und gleichzeitig an organischen Wachstumsstrategien auf dem Markt für Diabetesgeräte festzuhalten. Der Markt für Diabetes-Medikamente ist hart umkämpft, da zahlreiche prominente Unternehmen um einen Teil des Marktes konkurrieren. Diese Unternehmen priorisieren die Entwicklung bahnbrechender Medikamente und Behandlungen, um den sich ständig ändernden Anforderungen von Diabetespatienten gerecht zu werden. Eine Handvoll wichtiger Akteure beherrscht die Wettbewerbslandschaft in dieser Branche. Um ihren Marktanteil zu erweitern, wenden diese Akteure verschiedene Strategien an, wie z. B. Investitionen, Allianzen, Übernahmen und Fusionen.

China Marktführer für Diabetes-Medikamente und -Geräte

Medtronics

Roche

NovoNordisk

Sanofi

Omnipod

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Diabetes-Medikamente und -Geräte in China

- April 2023: Die National Healthcare Security Administration gab bekannt, dass Chinas Diabetespatienten nun Zugang zu hochwertigen und erschwinglicheren Insulinprodukten haben, da das Großeinkaufsprogramm des Landes für Insulinprodukte zu einer durchschnittlichen Preissenkung von 48 % führte. Es wird geschätzt, dass die zentralisierte Beschaffung jährlich 9 Mrd. CNY (ca. 1,31 Mrd. USD) an diabetesbedingten Gesundheitsausgaben einsparen wird.

- Juni 2022: LifeScan gab bekannt, dass die von Experten begutachtete Zeitschrift Diabetes Technology and Therapeutics (DTT) Real World Evidence of Improved Glycemic Control in People with Diabetes using a Bluetooth-connected Blood Glucose Meter with Mobile Diabetes Management Application unter Verwendung der mobilen OneTouch Reveal-App mit dem OneTouch Verio Reflect-Messgerät veröffentlicht hat, das über die drahtlose Bluetooth-Technologie synchronisiert wird, um eine verbesserte Blutzuckerkontrolle für Menschen mit Diabetes zu unterstützen.

Segmentierung der Branche für Diabetes-Medikamente und -Geräte in China

Patienten mit Typ-1-Diabetes müssen Insulin erhalten, da ihre Bauchspeicheldrüse es nicht verarbeiten kann. Um den Blutzuckerspiegel zu kontrollieren, muss Insulin mehrmals täglich injiziert werden, z. B. beim Essen oder Trinken. Viele Menschen mit Typ-2-Diabetes müssen auch Antidiabetika einnehmen. Zu diesen Medikamenten gehören Diabetes-Medikamente und Injektionen wie Insulin. Der chinesische Markt für Diabetesmedikamente und -geräte ist nach Medikamenten (Insulin, orale Antidiabetika, injizierbare Nicht-Insulinmedikamente und Kombinationsmedikamente) und Geräten (Managementgeräte (Insulinpumpen, Insulinpens, Spritzen, Kartuschen und Jet-Injektoren) und Überwachungsgeräten (selbstüberwachende Blut- und kontinuierliche Glukoseüberwachung) unterteilt. Der Bericht bietet Wert (in USD) und Volumen (in Einheiten) für die oben genannten Segmente.

| Überwachungsgeräte | Geräte zur Blutzuckerselbstüberwachung |

| Kontinuierliche Blutzuckerüberwachung | |

| Verwaltungsgeräte | Insulinpumpe |

| Insulinspritzen | |

| Insulinpatronen | |

| Einwegstifte |

| Orale Antidiabetika |

| Insulin-Medikamente |

| Kombinationsmedikamente |

| Nicht-Insulin-injizierbare Medikamente |

| Geräte | Überwachungsgeräte | Geräte zur Blutzuckerselbstüberwachung |

| Kontinuierliche Blutzuckerüberwachung | ||

| Verwaltungsgeräte | Insulinpumpe | |

| Insulinspritzen | ||

| Insulinpatronen | ||

| Einwegstifte | ||

| Medikamente | Orale Antidiabetika | |

| Insulin-Medikamente | ||

| Kombinationsmedikamente | ||

| Nicht-Insulin-injizierbare Medikamente | ||

China Diabetes-Medikamente und -GeräteHäufig gestellte Fragen zur Marktforschung

Wie groß ist der Markt für Diabetes-Medikamente und -Geräte in China?

Es wird erwartet, dass der chinesische Markt für Diabetesmedikamente und -geräte im Jahr 2024 19,66 Mrd. USD erreichen und mit einer CAGR von mehr als 3,5 % wachsen wird, um bis 2029 22,77 Mrd. USD zu erreichen.

Wie groß ist der aktuelle Markt für Diabetes-Medikamente und -Geräte in China?

Im Jahr 2024 wird erwartet, dass die Marktgröße für Diabetesmedikamente und -geräte in China 19,66 Milliarden USD erreichen wird.

Wer sind die Hauptakteure auf dem chinesischen Markt für Diabetes-Medikamente und -Geräte?

Medtronics, Roche, NovoNordisk, Sanofi, Omnipod sind die wichtigsten Unternehmen, die auf dem chinesischen Markt für Diabetes-Medikamente und -Geräte tätig sind.

Welche Jahre deckt dieser chinesische Markt für Diabetesmedikamente und -geräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Diabetes-Medikamente und -Geräte in China auf 19 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des chinesischen Marktes für Diabetes-Medikamente und -Geräte für Jahre ab 2018, 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für chinesische Diabetes-Medikamente und -Geräte für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

China Diabetes-Medikamente und -GeräteBranchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Diabetes-Medikamenten und -Geräten in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Diabetes-Medikamenten und -Geräten in China umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.