| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

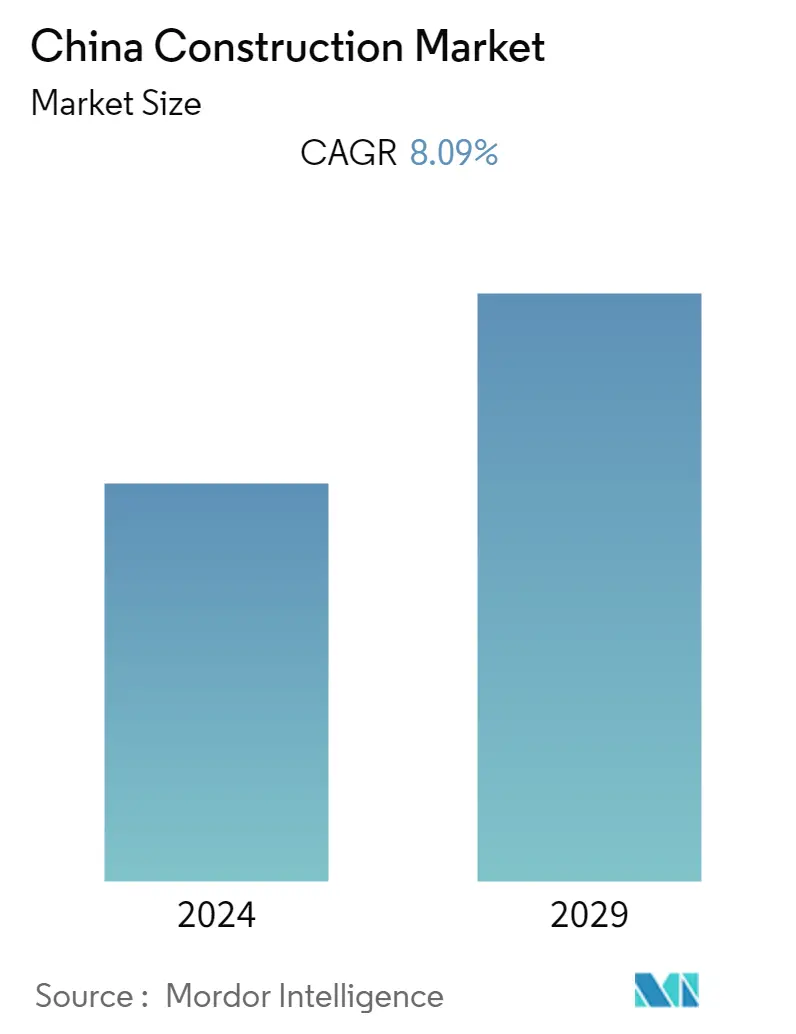

| CAGR | 8.09 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des chinesischen Baumarktes

Es wird erwartet, dass die Größe des chinesischen Baumarktes von 4,74 Billionen US-Dollar im Jahr 2023 auf 7,00 Billionen US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 8,09 % im Prognosezeitraum (2023–2028) entspricht.

Chinas Wirtschaftswachstum ist im Allgemeinen stabil geblieben, der Entwicklungstrend ist stabil und fortschreitend, die wichtigsten makroökonomischen Indikatoren bewegen sich in einem angemessenen Bereich und die Wirtschaftsstruktur wird optimiert und angepasst.

- China befindet sich mitten in einem gewaltigen Boom im verarbeitenden Gewerbe. Das Land verfügt über den größten Baumarkt der Welt, auf den 20 % aller Bauinvestitionen weltweit entfallen. Und es wird weiter wachsen Es wird erwartet, dass China bis 2030 fast 13 Billionen US-Dollar für Gebäude ausgibt. Aufgrund der Auswirkungen von COVID-19 wurden die Investitionen sowie der Cashflow im gesamten Entwicklermarkt gekürzt. Entwickelte Projekte und Gewerbebetriebe waren starken Schwankungen der Einzelhandelsaktivitäten ausgesetzt, die Mieteinnahmen gingen zurück und Unternehmen beschlossen, die Bürofläche zu verkleinern, um die Mietkosten zu senken.

- Im Jahr 2021 belief sich der Wert der neu unterzeichneten Verträge in der Baubranche auf 134,5 Milliarden CNY (19,52 Milliarden US-Dollar), was einem Anstieg von 2,5 % gegenüber dem Vorjahr entspricht, und die Wachstumsrate ging im Vergleich zum Vorjahreszeitraum um 7,1 %-Punkte zurück. Im Januar 2022 stellte China Pläne zur Entwicklung seiner Bauindustrie im Rahmen des 14. Fünfjahresplans (2021–2025) vor und ebnete damit eine Säule der Wirtschaft des Landes auf einen umweltfreundlicheren, intelligenteren und sichereren Weg.

- Die Regierung strebt insbesondere die Entwicklung vorgefertigter Gebäude an, die teilweise oder vollständig in Fabriken zusammengebaut und zur Montage auf Baustellen verschifft werden. Diese werden mehr als 30 % der Neubauten im Land ausmachen. Bei neuen Baustellen fallen pro 10.000 Quadratmeter weniger als 300 Tonnen Bauschutt an. Darüber hinaus plant Chinas staatliches Eisenbahnunternehmen, die Größe seines Hochgeschwindigkeitsbahnnetzes in den nächsten 15 Jahren zu verdoppeln. Dies wird das Wachstum des Infrastrukturbausektors vorantreiben.

Trends auf dem chinesischen Baumarkt

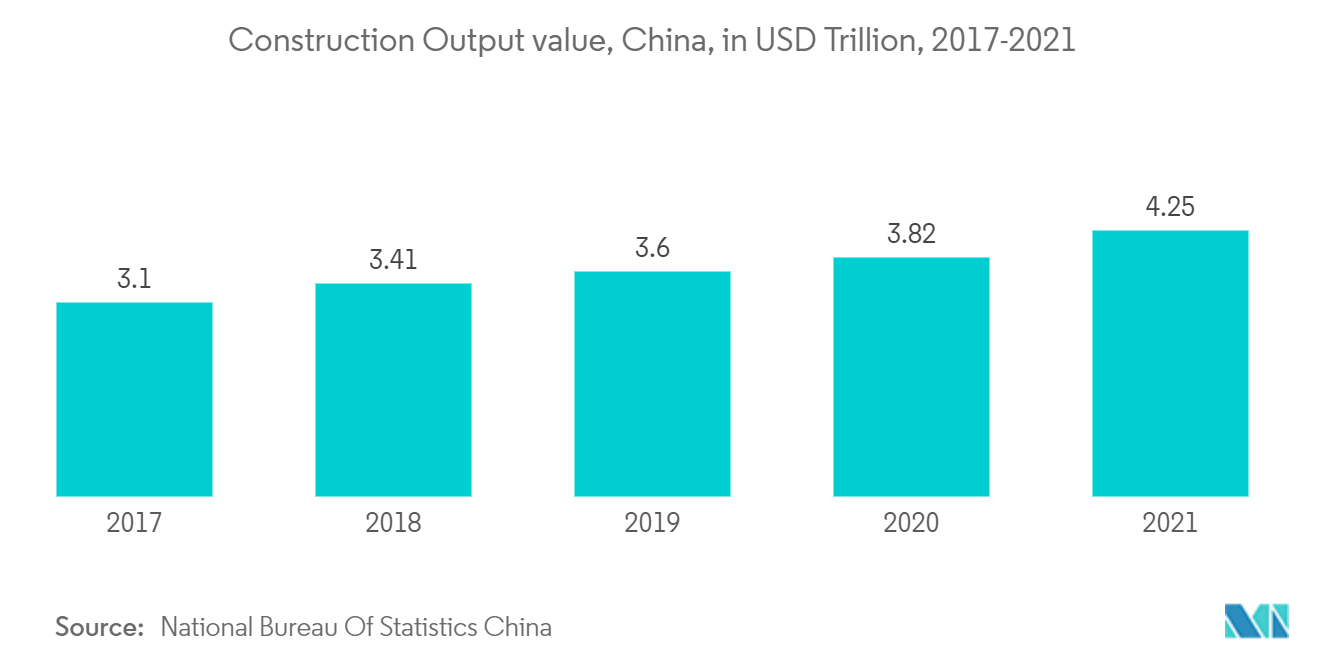

Steigerung des Produktionswerts der chinesischen Bauindustrie

- Der Produktionswert des Baugewerbes in China von 2011 bis 2021 deutet auf ein fortschreitendes Wachstum der Branche hin. Im Jahr 2021 erreichte der Wert der Bauproduktion in China mit rund 29,31 Billionen CNY (4,25 Billionen USD) seinen Höhepunkt. Es wird erwartet, dass die demografische Entwicklung das Wachstum des Wohnungsbaus in China weiter ankurbeln wird. Es wird erwartet, dass steigende Haushaltseinkommen sowie die Bevölkerungsmigration aus ländlichen in städtische Gebiete die Nachfrage nach Wohnungsbau im Land weiterhin ankurbeln werden. Eine stärkere Betonung bezahlbaren Wohnraums sowohl im öffentlichen als auch im privaten Sektor würde die Entwicklung im Wohnungsbausektor vorantreiben.

- Auch die Nichtwohninfrastruktur wird in den kommenden Jahren voraussichtlich dramatisch wachsen. Die alternde Bevölkerung in China erhöht die Nachfrage nach dem Bau von Gesundheitseinrichtungen und neuen Krankenhäusern. Steigende Löhne dürften auch die Konsumausgaben in China ankurbeln. Dies wird zu einer Nachfrage nach verschiedenen Dienstleistungen wie Bildung und Unterhaltung und später auch nach Anlagenbau im Land führen.

- Im Gegensatz dazu verzeichneten Infrastrukturprojekte seit Juni 2022 ein zweistelliges Wachstum und konnten einen Rückgang der Nachfrage nach Bauleistungen seitens der Entwickler ausgleichen. Die Investitionen in Energie- und Versorgungsprojekte sowie Hydraulik- und Umweltprojekte stiegen im September 2022 im Jahresvergleich um 17,8 % bzw. 12,8 %. Infolgedessen nahm die gesamte Bautätigkeit im Jahr 2022 zu, was sich in der Stärke des PMI für das Baugewerbe widerspiegelte.

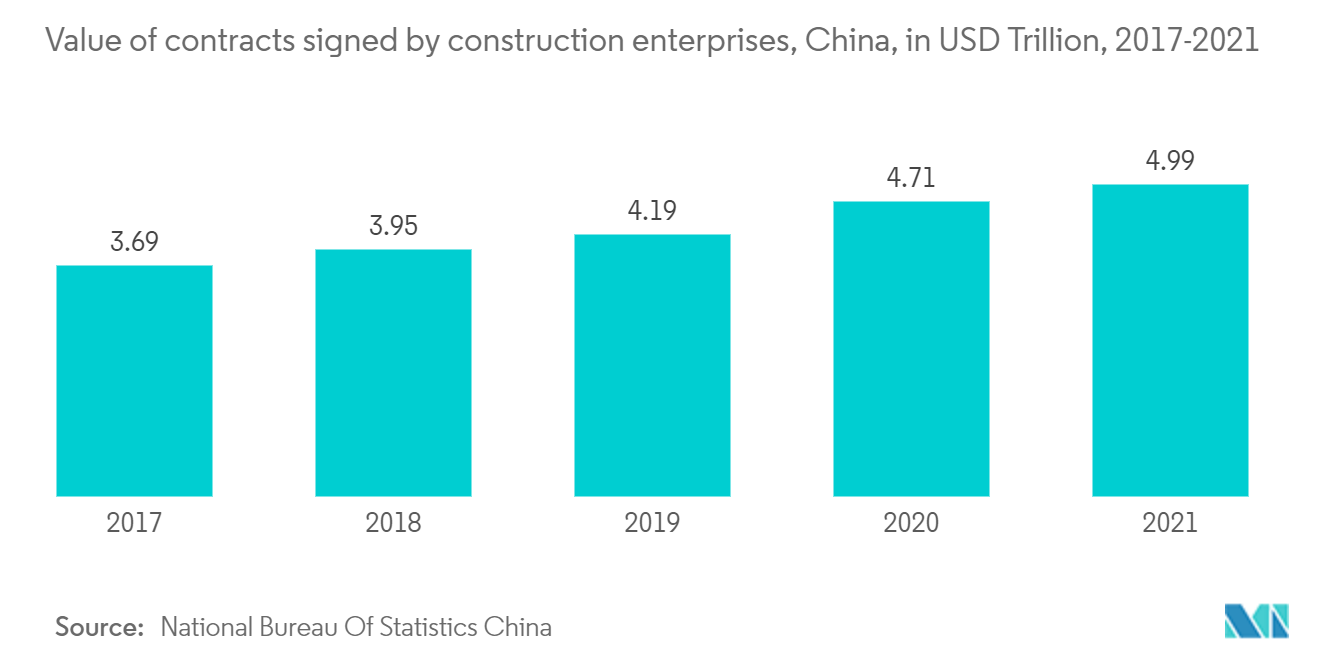

Wertsteigerung von Verträgen

- Im Jahr 2021 wurden von Bauunternehmen in China neue Verträge im Wert von etwa 34,5 Billionen CNY (5,01 Billionen US-Dollar) unterzeichnet, was mehr als der Hälfte des Gesamtwerts entspricht. Angetrieben durch die rasante Urbanisierung übertraf der Baumarkt in China im Jahr 2021 die Produktion von 29 Billionen CNY (4,21 Billionen USD).

- Zusätzlich zu mehreren Aufträgen, die China State Construction in der Vergangenheit von lokalen Casinobetreibern und Hotels – wie Wynn Resorts, MGM, Melco und The 13 – erhalten hat, hat die Gruppe auch mehrere Aufträge für öffentliche Arbeiten und Stadtentwicklungsprojekte in der Stadt erhalten. Neue Bauverträge stiegen im Jahr 2021 um 12 % und im Geschäftsjahr, das im August 2022 endete, um 15 %. Dies wurde durch ein Wachstum von 24 % bzw. 30 % bei neuen Infrastrukturverträgen untermauert, da die chinesische Regierung die Wirtschaft unterstützte.

- Der Bau neuer Immobilien ist für das Land in vielerlei Hinsicht von wesentlicher Bedeutung. Wenn beispielsweise Menschen zum Arbeiten in städtische Gebiete abwandern, steigt die Nachfrage nach Wohnraum in Großstädten. Darüber hinaus sehen viele mit Investitionsmöglichkeiten Immobilien als attraktive Option, um die Nachfrage anzukurbeln. Für Kommunen ist der Verkauf von Landnutzungsrechten eine wichtige Einnahmequelle. Das bedeutet, dass Kommunen häufig auf eine kontinuierliche, von der Nachfrage unabhängige Immobilienentwicklung angewiesen sind. In solchen Fällen erhöhen sich automatisch die Verträge, was gleichzeitig den Baumarkt ankurbelt.

Überblick über die chinesische Bauindustrie

Der chinesische Baumarkt ist fragmentiert. Aufgrund der zunehmenden staatlichen Investitionen in den Sektor bietet der Markt jedoch Chancen für kleine und mittlere Unternehmen. Zu den Hauptakteuren zählen China State Construction Engineering, China Railway Group, China Railway Construction, China Communications Construction Company, Power Construction Corporation of China und viele mehr. Der chinesische Baumarkt bietet im Prognosezeitraum Wachstumschancen, die den Wettbewerb auf dem Markt voraussichtlich weiter ankurbeln werden. Große Akteure, die mit anderen um bedeutende Marktanteile konkurrieren, hinterlassen auf dem chinesischen Baumarkt keine erkennbare Konsolidierung.

Chinas Marktführer im Baugewerbe

-

China State Construction Engineering

-

China Railway Group

-

China Railway Construction

-

China Communications Construction Company

-

Power Construction Corporation of China

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Baumarkt

- Oktober 2022 – Die staatliche China State Construction Engineering Corporation (China State Construction) hat eine Reihe großer Wohnbau- und Infrastrukturprojekte erworben. Die zehn Projekte haben einen Gesamtwert von 33,89 Milliarden CNY (4,89 Milliarden US-Dollar).

- Oktober 2022 – Fluor Corporation erhielt von BASF zwei erstattungsfähige Engineering-, Beschaffungs- und Baumanagementverträge für Ethylenoxid/Ethylenglykol sowie Infrastruktur-, Offsite- und Versorgungspakete im Rahmen des neuen Verbundprogramms des Unternehmens in Zhanjiang, Provinz Guangdong, China. Der Auftragswert für Fluor beträgt mehr als 2 Milliarden US-Dollar und wurde im dritten Quartal 2022 gebucht.

Segmentierung der chinesischen Bauindustrie

Unter Bauwesen versteht man die Errichtung, Instandhaltung und Reparatur von Gebäuden und anderen ortsfesten Bauwerken sowie den Bau von Straßen und Serviceeinrichtungen, die wesentliche Bestandteile von Bauwerken bilden und für deren Betrieb erforderlich sind. Eine vollständige Hintergrundanalyse des chinesischen Baumarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und geografischen Trends usw Die Auswirkungen von COVID-19 sind im Bericht enthalten.

Der chinesische Baumarkt ist nach Sektoren segmentiert (Wohnbau, Gewerbe, Industrie, Infrastruktur (Transport), Energie und Versorgung). Der Bericht bietet Marktgröße und Wertprognosen (USD) für alle oben genannten Segmente.

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur (Transport) | |

| Energie und Versorgung |

Häufig gestellte Fragen zur chinesischen Baumarktforschung

Wie groß ist der chinesische Baumarkt derzeit?

Der chinesische Baumarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 8,09 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Baumarkt?

China State Construction Engineering, China Railway Group, China Railway Construction, China Communications Construction Company, Power Construction Corporation of China sind die größten Unternehmen, die auf dem chinesischen Baumarkt tätig sind.

Welche Jahre deckt dieser chinesische Baumarkt ab?

Der Bericht deckt die historische Marktgröße des chinesischen Baumarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Baumarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Construction Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Bericht der chinesischen Bauindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des chinesischen Baugewerbes im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die China Construction-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.