| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

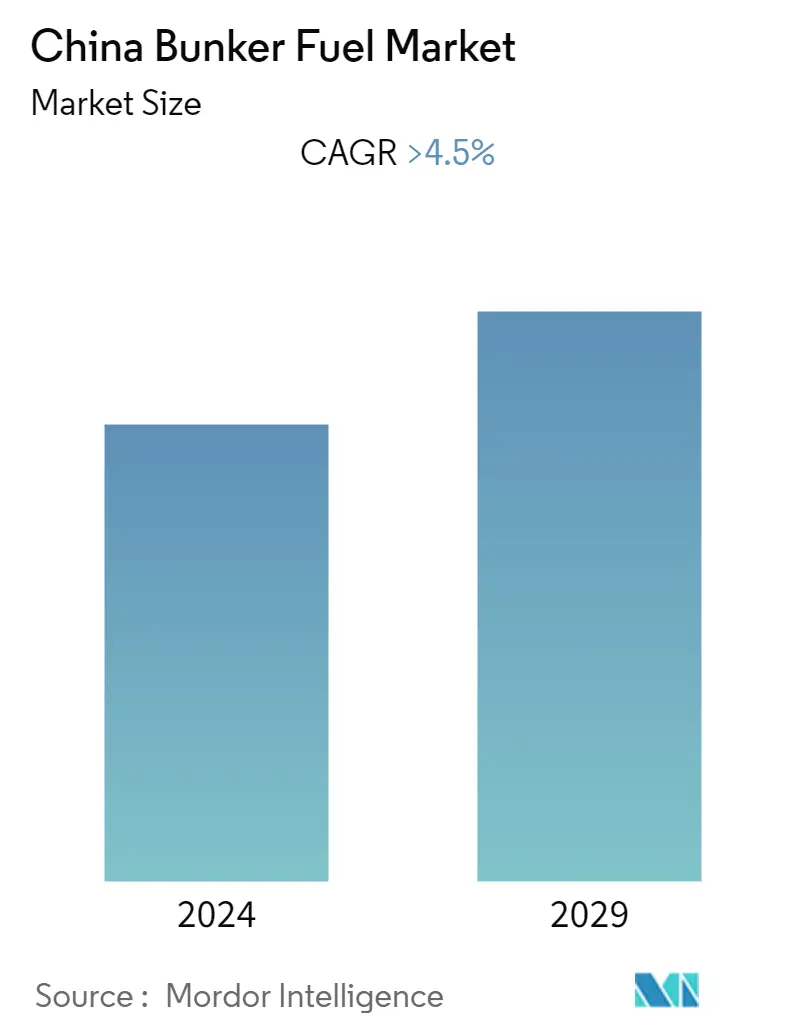

| CAGR | 4.50 % |

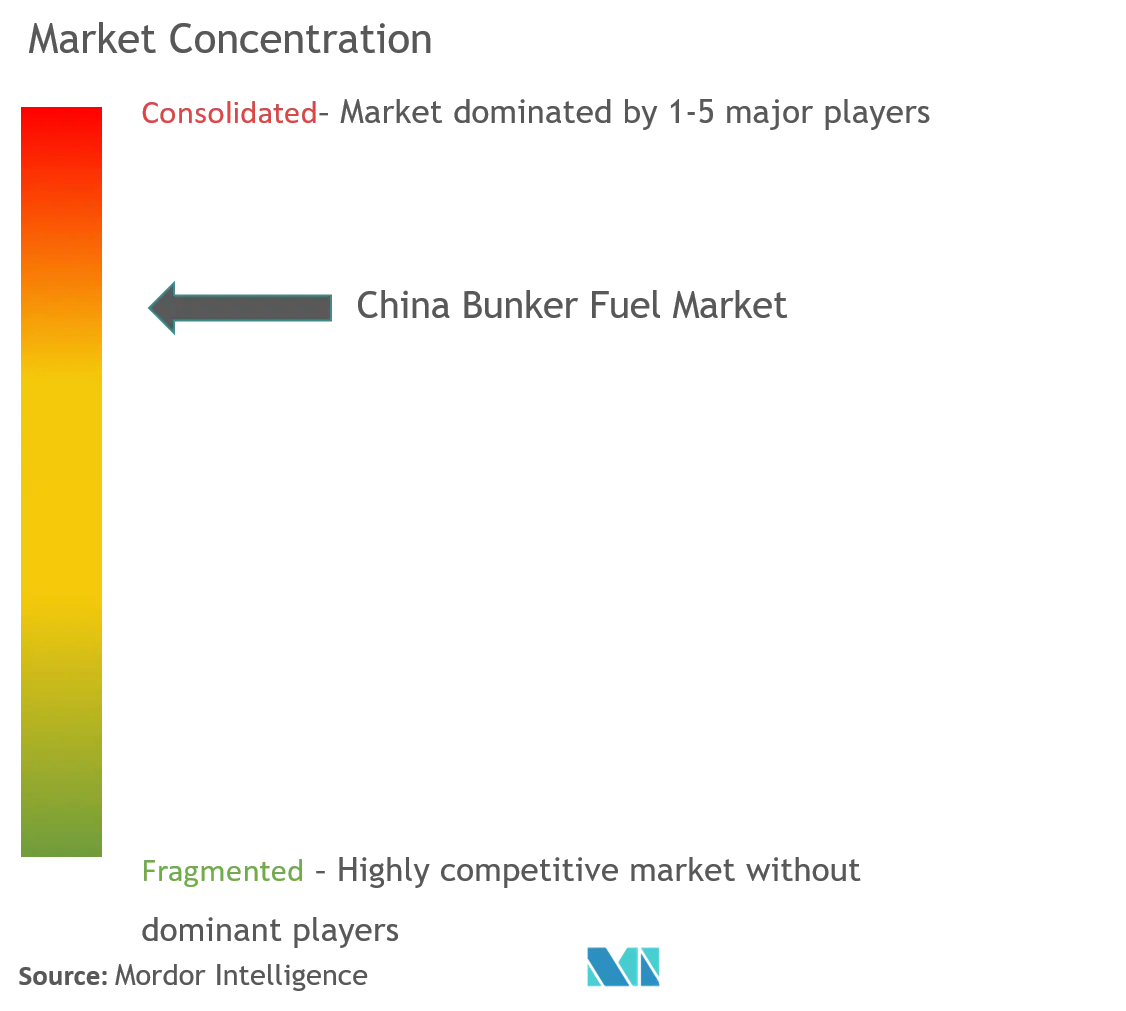

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Bunkertreibstoff in China

Es wird erwartet, dass der chinesische Bunkertreibstoffmarkt im Prognosezeitraum mit einer jährlichen Wachstumsrate von rund 4,5 % wachsen wird. Es wird erwartet, dass Faktoren wie hohe Handelsaktivitäten mit großen Volkswirtschaften auf der ganzen Welt den Markt antreiben. Da das Land jedoch ein Nettoexporteur in ein diversifiziertes Zielland ist, hatte der globale Wirtschaftsabschwung mit dem Ausbruch von COVID-19 im Jahr 2020 erhebliche negative Auswirkungen auf die chinesische Schifffahrtsindustrie. Mit der langsamen Erholung von COVID-19 in einigen Ländern Wichtige Exportziele dürften das Marktwachstum im Prognosezeitraum behindern.

- Die Handelsspannungen zwischen den USA und China dürften sich im Prognosezeitraum negativ auf das chinesische Schifffahrtsgeschäft und den Bunkertreibstoffmarkt des Landes auswirken.

- Die Pläne des chinesischen Verkehrsministeriums für den Aufbau von Infrastruktur und die Nutzung von LNG als Schiffskraftstoff bis 2025 dürften in naher Zukunft eine Chance für das Wachstum von LNG-Schiffskraftstoffen schaffen.

- Die Containerschiffe hielten 2019 einen bedeutenden Marktanteil und dürften ihre Dominanz im Prognosezeitraum beibehalten.

Trends auf dem chinesischen Bunkerkraftstoffmarkt

Handelsspannungen zwischen den Vereinigten Staaten und China dürften das Marktwachstum bremsen

- Aufgrund der hohen Zölle und anderer Handelshemmnisse auf chinesische Waren durch die US-Regierung im Jahr 2018 kam es zu Handelsspannungen zwischen den Vereinigten Staaten und China.

- Im Jahr 2018 verhängten die Vereinigten Staaten Zölle in Höhe von mehr als 360 Milliarden US-Dollar auf chinesische Waren, und als Vergeltung verhängte China Zölle in Höhe von mehr als 110 Milliarden US-Dollar auf US-Produkte.

- Der letzte von den Vereinigten Staaten eingeführte Zoll wurde im September 2018 auf Lebensmittel und verschiedene andere Musikinstrumente erhoben. Der Handelskrieg dauerte bis Juni 2019, als die chinesische Regierung einen Zoll in Höhe von 60 Milliarden US-Dollar auf US-Waren verhängte.

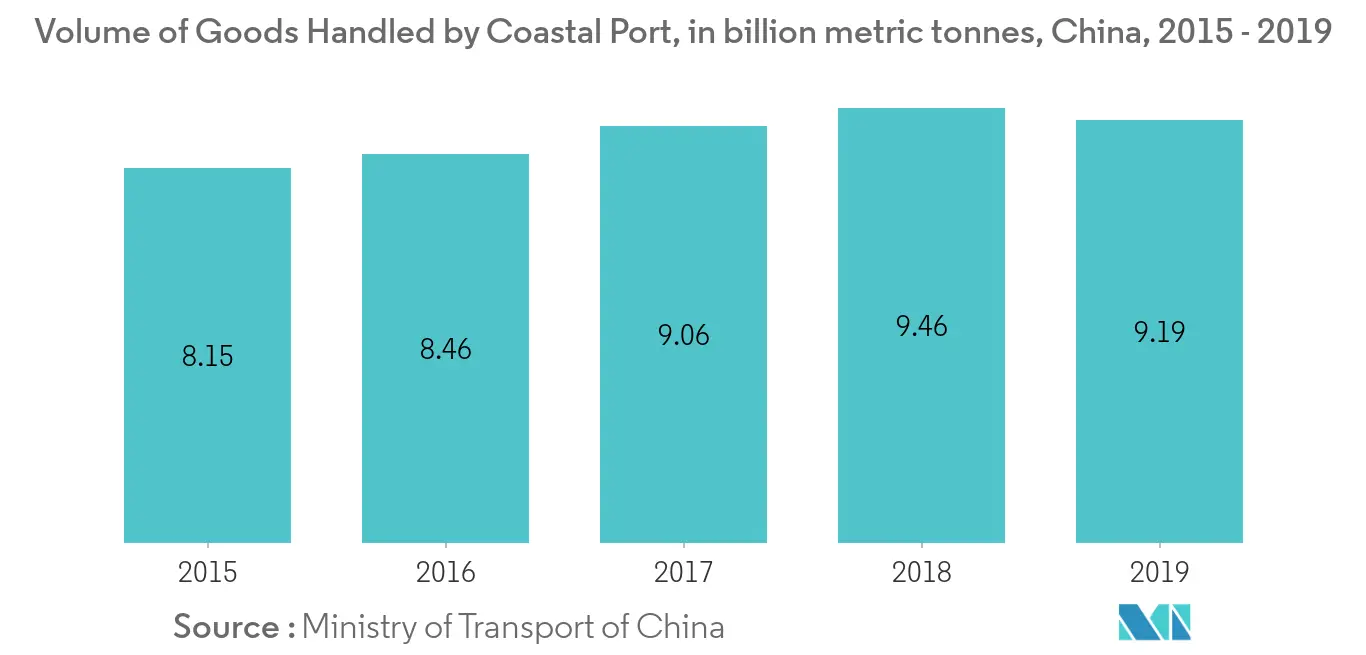

- Die hohen Zölle auf beiden Seiten beeinträchtigten den Handel und den Seetransport zwischen den Ländern und beeinträchtigten das Handelsvolumen erheblich. Im Jahr 2019 ging das Handelsvolumen der von den chinesischen Küstenhäfen umgeschlagenen Güter um fast 0,3 Milliarden Tonnen zurück, verglichen mit 9,46 Milliarden Tonnen im Jahr 2018.

- Mit dem Ausbruch von COVID-19 nahm der Handelskrieg eine neue Dimension an. Die US-Regierung betrachtete China als Hauptursache für die Pandemie und warf dem Land vor, wichtige Informationen über den ersten Virusausbruch in China zu unterdrücken.

- Obwohl der Konflikt nichts mit Handel zu tun hatte, untersagten die Vereinigten Staaten im Mai 2020 dem chinesischen Unternehmen Huawei, US-Software und -Hardware in strategischen Halbleiterprozessen zu verwenden. Die Vereinigten Staaten drängten auch die europäische Regierung, von einer Zusammenarbeit mit Huawei abzusehen. Es wird daher erwartet, dass eine solche Situation die Handelsbeziehungen zwischen den Vereinigten Staaten und China aus dem Jahr 2018 wiederholt, was sich im Prognosezeitraum wahrscheinlich negativ auf den Seehandelsmarkt und den Schiffskraftstoffmarkt auswirken wird.

Containerschiffe verzeichnen deutliches Wachstum

- Containerflotten sind Frachtschiffe mit intermodalen Containern in LKW-Größe, die die gesamte Ladung transportieren. Diese werden häufig für den kommerziellen intermodalen Güterverkehr eingesetzt. Dabei handelt es sich typischerweise um große, schnelle und komplexe Schiffe, die im Liniendienst eingesetzt werden.

- Die Kapazität der Containerflotte wird in Twenty-foot Equivalent Units (TEU) gemessen. Diese Containerflotten haben eine Kapazität von 20 Fuß bis 40 Fuß (2-TEU). Moderne Containerschiffe können heute über 19.000 TEU befördern.

- Etwa 85–90 % der Nicht-Massengüter werden über Containerflotten transportiert. Die Containerfracht ist das bevorzugte Transportmittel für verschiedene Industrieprodukte.

- Containerschiffe werden hauptsächlich auf dem Seeweg Chinas und der Vereinigten Staaten eingesetzt, der hauptsächlich für den Transport von Gütern wie Fleisch, Spielzeug, Elektromaschinen, elektronischen Gütern usw. genutzt wird.

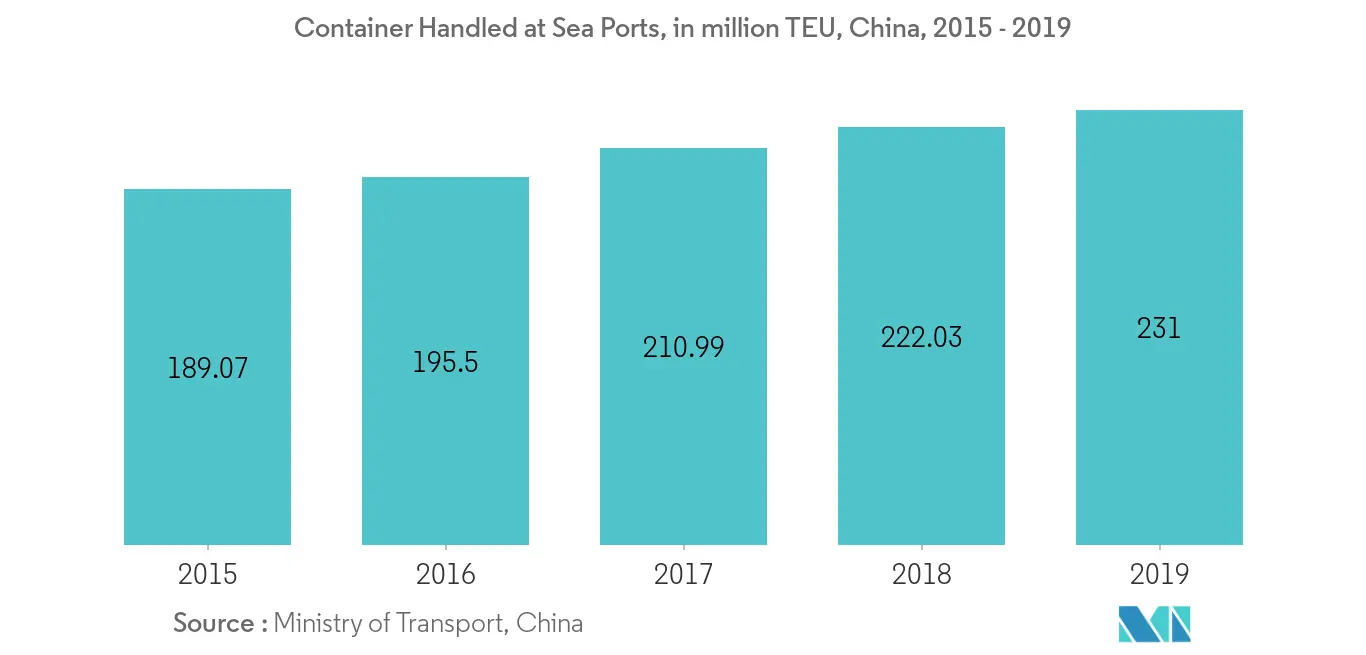

- Die Häfen mit der höchsten Anzahl an Containerschiffen in China sind Shanghai, Shenzhen, Ningbo-Zhoushan, der Hafen von Guangzhou, Hongkong, Qingdao, Tianjin, Kaohsiung und einige andere. Im Jahr 2019 wurden in den Häfen 231 Millionen TEU umgeschlagen.

- Angesichts der zunehmenden Handelsbeziehungen mit Ländern wie Griechenland und Israel und der Bestellung von fünf neuen 23.000-TEU-Containerschiffen durch Orient Overseas Container Line (OOCL) wird ein deutliches Wachstum des Containerschiffverkehrs in chinesischen Häfen erwartet, was sich wahrscheinlich positiv auswirken wird Auswirkungen auf das Marktwachstum haben.

Überblick über die chinesische Bunkertreibstoffindustrie

Der chinesische Bunkertreibstoffmarkt ist mäßig konsolidiert. Zu den wichtigsten Bunkertreibstofflieferanten gehören PetroChina Company Limited, Sinopec Fuel Oil Sales Co. Ltd, China Marine Bunker Co. Ltd. und Brightoil Petroleum (Holdings) Limited. Zu den großen Reedereien gehören Cosco Shipping Lines Co Ltd, Orient Overseas Container Line (OOCL), China Merchants Energy Shipping Co. Ltd, Sinotrans Limited, Parakou Group und Nan Fung Group.

Marktführer für Bunkertreibstoffe in China

-

PetroChina Company Limited

-

Sinopec Fuel Oil Sales Co. Ltd

-

China Marine Bunker Co. Ltd.

-

Brightoil Petroleum (Holdings) Limited

-

Cosco Shipping Lines Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der chinesischen Bunkerkraftstoffindustrie

Der China-Bunkertreibstoffmarktbericht enthält:.

| Treibstoffart | Heizöl mit hohem Schwefelgehalt (HSFO) |

| Heizöl mit sehr niedrigem Schwefelgehalt (VLSFO) | |

| Marinegasöl (MGO) | |

| Andere | |

| Schiffstyp | Behälter |

| Tanker | |

| Stückgut | |

| Massengutfrachter | |

| Andere Schiffstypen |

Häufig gestellte Fragen zur China-Bunkertreibstoff-Marktforschung

Wie groß ist der chinesische Bunkerkraftstoffmarkt derzeit?

Der chinesische Bunkerkraftstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Bunkerkraftstoffmarkt?

PetroChina Company Limited, Sinopec Fuel Oil Sales Co. Ltd, China Marine Bunker Co. Ltd., Brightoil Petroleum (Holdings) Limited, Cosco Shipping Lines Co. Ltd. sind die wichtigsten Unternehmen, die auf dem chinesischen Bunkerkraftstoffmarkt tätig sind.

Welche Jahre deckt dieser chinesische Bunkertreibstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des chinesischen Bunkerkraftstoffmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die chinesische Marktgröße für Bunkerkraftstoff für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht der chinesischen Bunkerkraftstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von China Bunker Fuel im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von China Bunker Fuel umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.