Marktanalyse für Automobil-Mikrocontroller in China

Es wird erwartet, dass der chinesische Markt für Automobil-Mikrocontroller im Prognosezeitraum 2021–2026 eine jährliche Wachstumsrate von 7 % verzeichnen wird. Da Fahrzeugbetriebssysteme alles vom Infotainment bis zum autonomen Fahren steuern, werden Fahrzeuge immer intelligenter und sind weniger auf menschliche Bedienung angewiesen. Die Technologie verlagert sich in Richtung V2X, was für Vehicle to Everything steht, bei dem Informationen von Sensoren über Verbindungen mit hoher Bandbreite, geringer Latenz und hoher Zuverlässigkeit übertragen werden. China ist einer der führenden Unterstützer von Mobilfunk-V2X, und mit LTE-basierten Lösungen plant die Regierung derzeit intelligente Transportsysteme (ITS) mit Frequenzen im 5,9-GHz-Band für C-V2X. Die Strategie sieht vor, dass bis 2025 die meisten verkauften Neufahrzeuge intelligente Fahrzeuge sein werden, die als Person-Fahrzeug-Straße-Cloud-Modell bekannt sind und ein drahtloses Kommunikationsnetzwerk der neuen Generation für Fahrzeuge (5G-V2X) schaffen werden. Es wird erwartet, dass dies die Nachfrage nach Mikrocontrollern ankurbeln wird.

Es wird erwartet, dass die wachsende Nachfrage nach Elektrofahrzeugen das Wachstum des Marktes vorantreiben wird. Nach Angaben des chinesischen Verbands der Automobilhersteller (CAAM) stieg der Marktanteil von Elektrofahrzeugen, wobei der Absatz von Verbrennungsfahrzeugen um 8,4 % zurückging (26,82 Millionen im Jahr 2018 auf 24,56 Millionen im Jahr 2019), wobei der Elektrofahrzeugabsatz mit 1,26 Millionen im Jahr 2018 relativ konstant blieb und 1,21 Millionen im Jahr 2019. Während Regierungsbeamte im Jahr 2020 mit einem Rückgang der Verkäufe fossiler Fahrzeuge rechnen, werden die Elektrofahrzeugverkäufe relativ gesund bleiben, unterstützt durch ein stabiles Anreizumfeld und eine beträchtliche Anzahl lokal hergestellter Tesla-Fahrzeuge in China. Die Nachfrage nach Elektrofahrzeugen ist unter anderem auf Peking, Tianjin, Shanghai und Shenzhen zurückzuführen. Darüber hinaus haben Premium-EV-Hersteller in China wie Tesla und Nio viel zukünftiges Wachstum und treiben das Wachstum des Mikrocontroller-Marktes voran. Außerdem wird Chinas Politik für neue Energiefahrzeuge (NEV) in erster Linie vom MIIT geleitet, das angekündigt hat, dass die NEV-Subventionen im Jahr 2020 aufgrund der Ursache der COVID-19-Pandemie relativ stabil bleiben würden.

Es wird erwartet, dass der erwartete Anstieg fortschrittlicher Funktionen aus dem mittleren und oberen Segment das Wachstum des Marktes vorantreiben wird. Die hohe Nachfrage chinesischer Kunden nach mehr Konnektivität in Autos veranlasst die Autohersteller dazu, Upgrades an ihren chinesischen Modellen vor den anderen großen Automobilherstellern durchzuführen. Es wird erwartet, dass der chinesische Markt für vernetzte Fahrzeuge eine zweistellige Wachstumsrate verzeichnen wird. Laut der Accenture-Umfrage verfügen derzeit 11,6 Millionen Autos auf chinesischen Straßen über eine Online-Konnektivität, was 10,6 % des Marktes ausmacht. Darüber hinaus werden bis 2021 mehr als 41 Millionen Menschen in China die Konnektivität im Auto nutzen.

Darüber hinaus haben zahlreiche chinesische Unternehmen im Bestreben, im weltweiten ICV-Wettbewerb (Intelligent Interconnected Vehicle) an die Spitze zu gelangen, Beziehungen zu Firmen auf der ganzen Welt geknüpft. Die chinesisch-deutsche Partnerschaft in diesem Bereich umfasst Forschungskooperationen, Joint Ventures bis hin zum Fahrzeugbau und HD-Mapping. Als chinesisches Unternehmen mit der fortschrittlichsten ICV-Technologie unterhält Baidu vor allem über seine Apollo-Plattform enge Beziehungen zu Unternehmen wie Daimler, Bosch, Continental und BMW. Es wird erwartet, dass diese Weiterentwicklung der Funktionen mit zahlreichen Partnerschaften die Nachfrage nach neuen Innovationen bei Mikrocontrollern ankurbeln wird, die das Marktwachstum weiter steigern.

Der anhaltende Handelskonflikt und der jüngste Rückgang im Automobilsektor aufgrund der COVID-19-Pandemie stellen derzeit eine Herausforderung für das Marktwachstum dar. Im Januar 2020 gingen die Autoverkäufe in China um 18 % zurück, und die China Passenger Car Association (CPCA) geht davon aus, dass die Verkäufe in den ersten zwei bis drei Monaten um 40 % oder mehr zurückgehen könnten. Produktionsausfälle vor allem bei internationalen Akteuren in China, die auf Störungen in der Lieferkette zurückzuführen sind, werden sich auf die globalen Automobilhersteller auswirken. Während Moody's Investor Service seine Prognose für den weltweiten Fahrzeugabsatz aufgrund des COVID-19-Ausbruchs auf einen Rückgang um 2,5 % im Jahr 2020 anpasste, statt wie zuvor einen Rückgang von 0,9 %. Der Rückgang dürfte jedoch 6–8 % betragen, mit Folgewirkungen bis ins Jahr 2021.

Markttrends für Automobil-Mikrocontroller in China

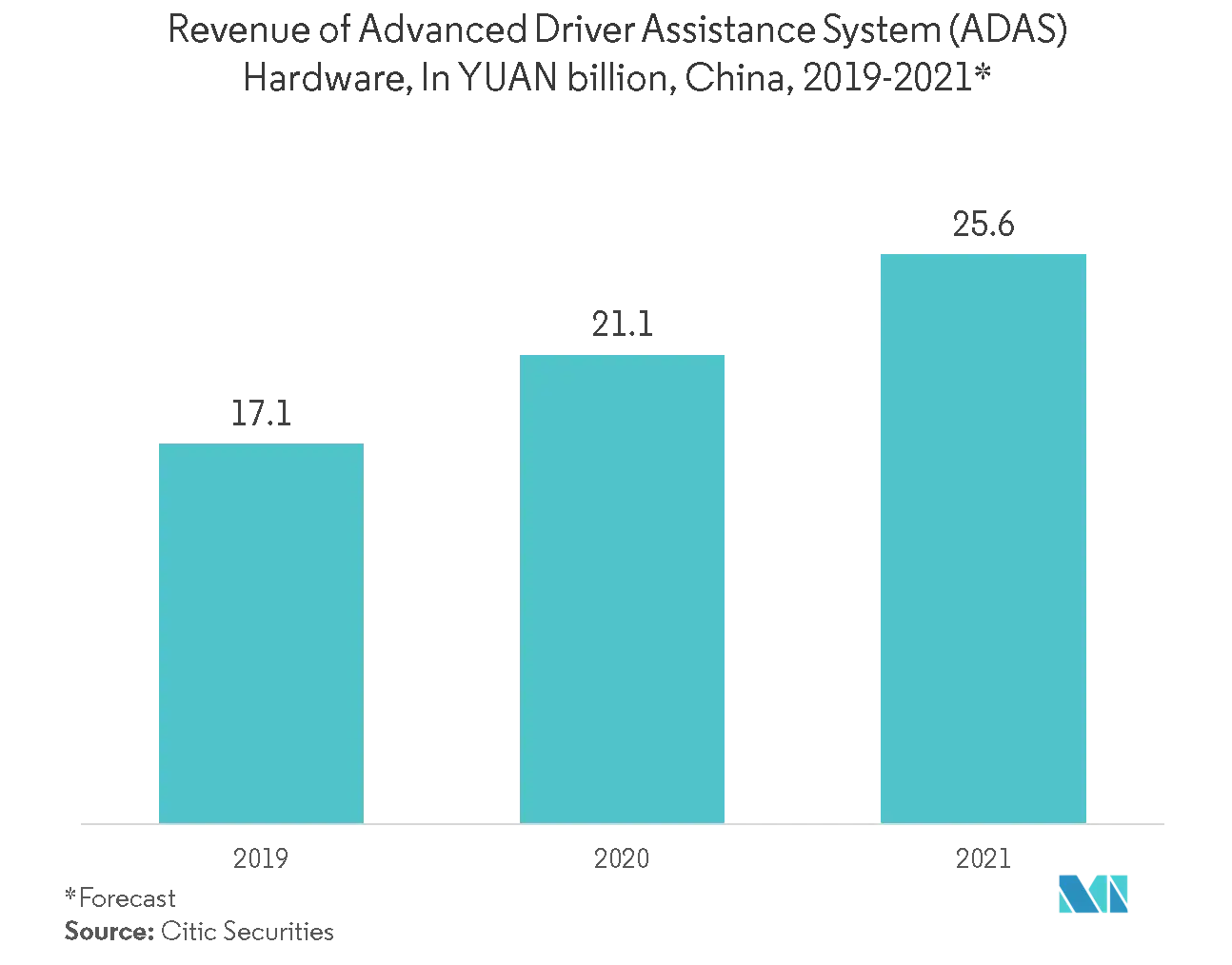

ADAS verzeichnet ein deutliches Wachstum im Sicherheitssegment

· Mit der zunehmenden Modernisierung von Fahrzeugen steigt die Nachfrage nach Mikrocontrollern, insbesondere in Anwendungen wie Airbags und Lösungen für fortschrittliche Fahrerassistenzsysteme (ADAS). ADAS-Systeme nutzen elektronische Technologie wie Mikrocontroller-Einheiten (MCU), elektronische Steuereinheiten (ECU) und Leistungshalbleitergeräte, die den Fahrzeugführer beim Fahren oder Parken unterstützen.

· Wenn sie mit einer sicheren Mensch-Maschine-Schnittstelle ausgestattet sind, sollen sie die Fahrzeugsicherheit und ganz allgemein die Verkehrssicherheit erhöhen. Aus Sicherheitsgründen werden zur Steuerung des Fahrzeugs meist 16-Bit-Mikrocontroller eingesetzt.

· Darüber hinaus möchte China NCAP (C-NCAP) bei seinem Bewertungsprotokoll dem Beispiel von Euro NCAP folgen. Die Organisation prüft derzeit die Machbarkeit der Einbeziehung aktiver Sicherheitstechnologien in ihre zukünftige Bewertung. Die Möglichkeit erhöhter Fahrzeugsicherheitsanforderungen in China drängt OEMs bereits dazu, fortschrittlichere ADAS anzubieten. Darüber hinaus hat das China-New Car Assessment Program (C-NCAP) den automatischen Notbremstest (AEB) mit einem Bewertungswert von 11 % hinzugefügt. Diese Anforderung soll wahrscheinlich die Nachfrage und Verbreitung von ADAS-Produkten in China langfristig beschleunigen.

· Darüber hinaus gab STMicroelectronics bekannt, zum Partner einer ADAS-Plattform ernannt zu werden, um das Medium für den Low-End-Automobilmarkt in China anzusprechen, wo das ADAS aus verschiedenen Mikrocontrollern bestehen wird, die dem Marktwachstum entsprechen.

· Außerdem investierte NXP im April 2019 im Rahmen der strategischen Zusammenarbeit einen nicht genannten Betrag in Hawkeye Technology (China), das Radarsensormodule unter Verwendung von Front-End-Transceivern und Mikrocontroller-Chips von NXP bauen wird. NXP gab bekannt, dass die Umstellung auf fortschrittlichere Systeme maßgeblich für die enorme Wachstumsrate bei Automobilradaren verantwortlich sei. Während heutige Serienfahrzeuge typischerweise zwischen einem und drei Radarsensoren für ADAS der Stufen 1 und 2 verwenden, können zukünftige Fahrzeuge bei Fahrzeugen der Stufen 4 und 5 bis zu 6–10 Radarchips verwenden.

· Singulato, ein aufstrebender chinesischer Automobilhersteller, weist außerdem darauf hin, dass das herkömmliche Automobildesign sehr unterschiedlich ist und dass separate Daten für Anwendungen mit mehreren Szenarien nicht kombiniert werden können, wenn es um intelligente Fahrfähigkeiten geht. Das Unternehmen verfügt über einen eigenen Satz Sensoren, und ein anderes Unternehmen für automatisiertes Parken verwendet ebenfalls andere Sensoren als andere. Singulato setzt zu Beginn außerdem auf ein integriertes Design und nutzt dieselben Sensoren, um mehr als ein Dutzend ADAS-Funktionen zu implementieren. Darüber hinaus erleichtert ein solches Design spätere OTA-Updates (Over-the-Air). Mit der Einführung der Integration in die ADAS-Plattform durch das Unternehmen wird erwartet, dass die Nachfrage nach Mikrocontrollern steigt.

· Außerdem haben Akteure wie Cogobuy im August 2019 strategisch in Locoway investiert. Locoway ist auf Forschung und Entwicklung für automatische, sichere Fahr-Smart-Terminals, einschließlich ADAS und Fahrerüberwachungssystemen (DMS), sowie auf die Bereitstellung von Hardware, Software und Dienstleistungen spezialisiert für smarte Autos. Zu den Dienstleistungen von Locoway gehören Tests und Installation von ADAS und DMS für mehrere Busunternehmen in China. Dadurch steigt die Marktnachfrage nach 16-Bit-Mikrocontrollern weiter.

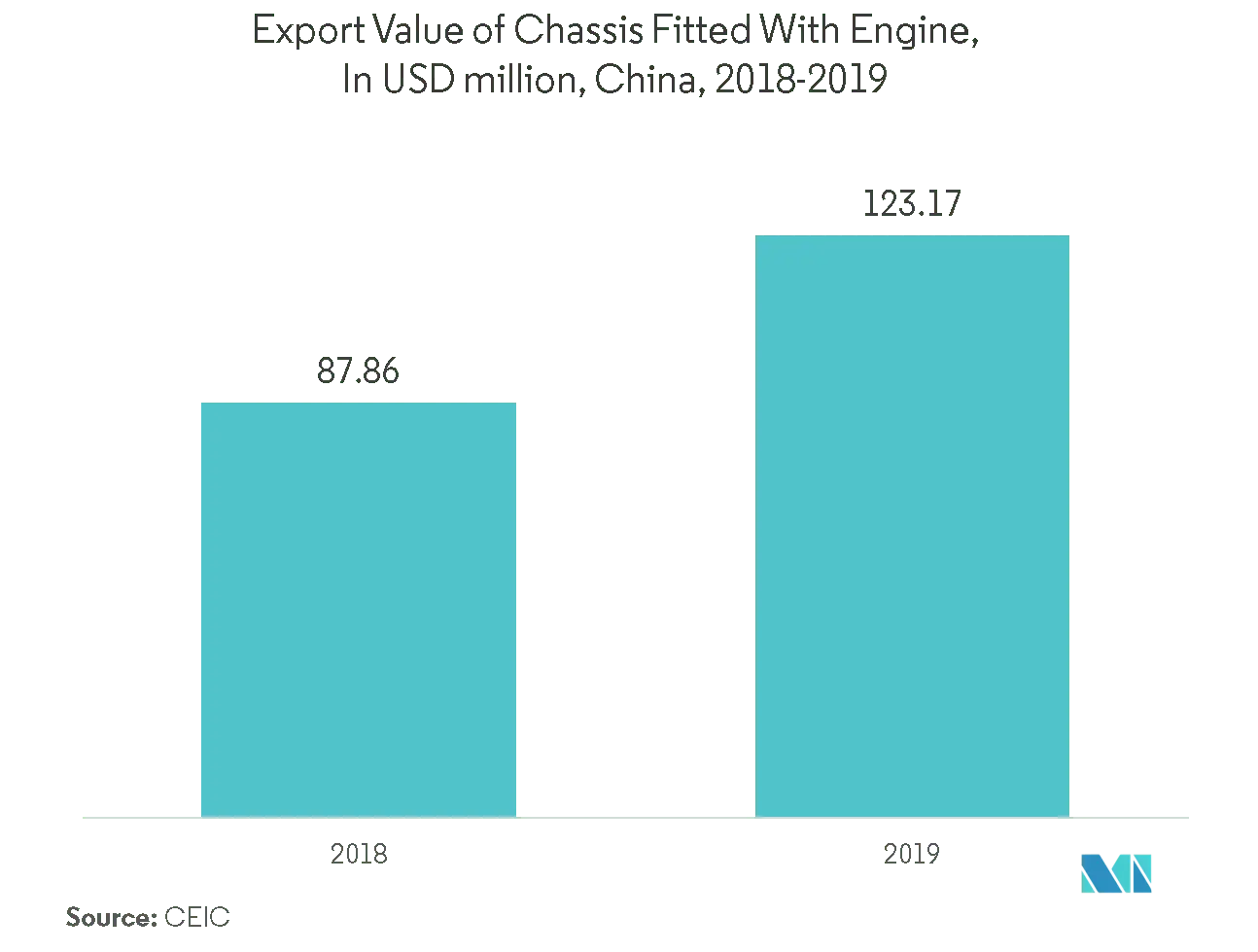

Chassis soll einen bedeutenden Marktanteil halten

· Angesichts des jährlich steigenden Exportwertes von mit dem Motor ausgestatteten Chassis in China wird erwartet, dass die Nachfrage nach Mikrocontrollern steigt. Die Integration mehrerer Funktionen auf einem einzigen Gerät entwickelte sich zu einem neuen Technologietrend. In der Vergangenheit gab es separate Steuergeräte für separate Funktionen. Derzeit ist ihre Integration ein größerer Fortschritt für Automobilhersteller und Tier-1-Zulieferer in China.

· Im Februar 2019 enthielt der RH850/U2A von Renesas bis zu vier 400-MHz-CPU-Kerne sowie bis zu 16 Megabyte Flash-ROM und 3,6 MB SRAM. Es hängt weitgehend von der Stärke der Rechenleistung ab.

· Bei der Entwicklung des neuen MCU (Mikrocontroller) hat Renesas Elemente aus seiner bestehenden P-Line-MCU-Familie übernommen und diese dann mit Elementen aus seiner bestehenden F-Line-Gerätefamilie kombiniert. Die P-Linie wurde typischerweise in Fahrgestellen eingesetzt.

· Darüber hinaus ermöglicht die hardwarebasierte Virtualisierungsunterstützungstechnologie Kunden, zur Unterstützung des für Chassis-/Sicherheitsanwendungen erforderlichen ASIL D-Levels mehrere Software mit unterschiedlichen funktionalen Sicherheitsniveaus auf der RH850/U2A-MCU zu implementieren und gleichzeitig ohne Interferenzen auszuführen, während die reale Zeitleistung, die zur Steuerung der Fahrzeuge erforderlich ist.

· Um die Automobilindustrie bei der Einhaltung der bevorstehenden Emissionsvorschriften für Ein- und Zweizylinder-Benzinmotoren zu unterstützen, veröffentlichte STMicroelectronics außerdem im September 2019 zusammen mit Arrow Electronics ein vollständiges Referenzdesign-ECU (Electronic Control Unit) für die elektronische Kraftstoffeinspritzung (EFI). ). Das ECU-Referenzdesign SPC5-L9177A-K02 zielt auf kleine Motoren für Motorräder, Motorroller und Dreiräder ab, die die bevorstehende China IV erfüllen müssen.

· Die Schlüsselkomponenten des Referenzdesigns sind der 32-Bit-Power-Architecture-Mikrocontroller der SPC572L-Reihe für Automobil-Antriebsstränge und der hochintegrierte IC L9177A, der Netzteile, Schnittstellen und Lastaktuatoren beherbergt und speziell für die Anwendungs- und Marktanforderungen entwickelt wurde und bis zu verwaltet werden kann Vierzylinder-Benzin- und Dieselmotoren sowie Fahrwerk, Getriebe, Lenkung und Bremssysteme.

· Aufgrund der COVID-19-Pandemie haben jedoch mehrere chinesische Fahrzeugmontagewerke ihre saisonalen Schließungen verlängert, und die Lieferkette für Automobilkomponenten ist unterbrochen, da einige Industriebereiche gesperrt sind. Angesichts der geringen Ausbreitungsrate der Pandemie in China meldeten jedoch derzeit einige Automobilwerke die Wiederaufnahme der Produktion seit März, während einige weiterhin geschlossen bleiben. Zu den wichtigsten betroffenen Automobilherstellern in der Region gehören Dongfeng, GM und PSA. Dies behindert den Export von in den Motor integrierten Automobilchassis, wodurch der Mikrocontroller-Markt, vor allem bei 16- und 32-Bit-Mikrocontrollern, ein deutlich geringes Wachstum verzeichnen wird.

Überblick über die Automobil-Mikrocontroller-Branche in China

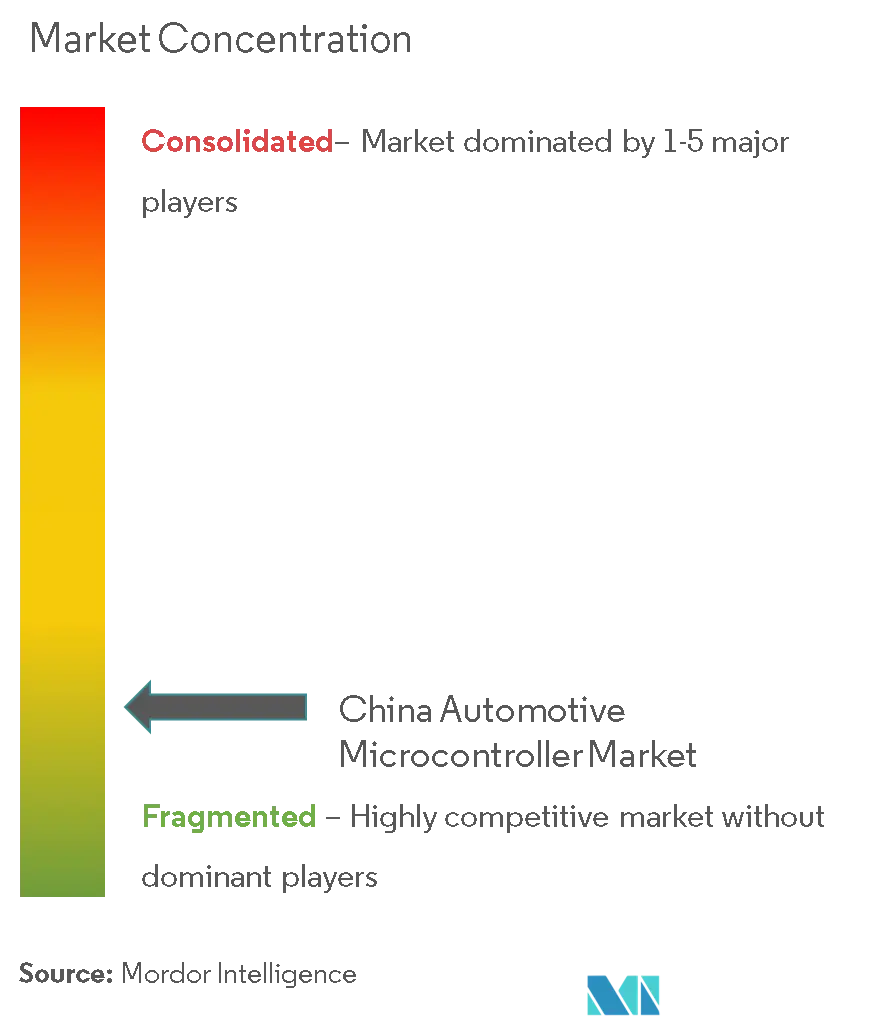

Der chinesische Markt für Automobil-Mikrocontroller entwickelt sich aufgrund neuer Produktinnovationen und der Integration neuer Technologien in die Fahrzeuge in Richtung eines fragmentierten Marktes. Dies führt zu einer intensiven Rivalität mit den chinesischen Spielern. Hauptakteure sind NXP Semiconductors, Microchip Technology usw. Aktuelle Entwicklungen auf dem Markt sind:.

Oktober 2019 – NXP Semiconductors bringt die Crossover-MCUs der i.MX RT1170-Reihe auf den Markt, die voraussichtlich die Ära der GHz-Mikrocontroller einläuten werden. Das Unternehmen sagt, dass der neue Chip beispiellose Leistung, Zuverlässigkeit und ein hohes Maß an Integration vereint, um die Automobilanwendungen voranzutreiben.

Marktführer für Automobil-Mikrocontroller in China

-

NXP Semiconductors N.V

-

Microchip Technology Inc.

-

Renesas Electronics Corporation

-

STMicroelectronics

-

Sunplus Innovation Technology Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Automobil-Mikrocontroller-Industrie in China

Der Mikrocontroller ist ein kleiner Chip, der aufgrund seiner verschiedenen Arten der Bitsegmentierung als eingebettetes System in einem Automobil verwendet wird und in Anwendungen wie Sicherheit und Telematik weiterverwendet wird.

| 8- und 16-Bit-Mikrocontroller |

| 32-Bit-Mikrocontroller |

| 64-Bit-Mikrocontroller |

| Sicherheit (ADAS usw.) |

| Körperelektronik |

| Telematik und Infotainment |

| Antriebsstrang und Fahrwerk |

| Typ | 8- und 16-Bit-Mikrocontroller |

| 32-Bit-Mikrocontroller | |

| 64-Bit-Mikrocontroller | |

| Anwendung | Sicherheit (ADAS usw.) |

| Körperelektronik | |

| Telematik und Infotainment | |

| Antriebsstrang und Fahrwerk |

Häufig gestellte Fragen zur Marktforschung für Automobil-Mikrocontroller in China

Wie groß ist der chinesische Markt für Mikrocontroller für die Automobilindustrie derzeit?

Der chinesische Markt für Automobil-Mikrocontroller wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Markt für Automobil-Mikrocontroller?

NXP Semiconductors N.V, Microchip Technology Inc., Renesas Electronics Corporation, STMicroelectronics, Sunplus Innovation Technology Inc. sind die wichtigsten Unternehmen, die auf dem chinesischen Markt für Automobil-Mikrocontroller tätig sind.

Welche Jahre deckt dieser chinesische Markt für Automobil-Mikrocontroller ab?

Der Bericht deckt die historische Marktgröße des chinesischen Marktes für Automobil-Mikrocontroller für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Marktes für Automobil-Mikrocontroller für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

China Automotive Microcontroller Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Automobil-Mikrocontrollern in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von China Automotive Microcontroller umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.