Marktgröße für tierisches Protein in China

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 0.91 Milliarden US-Dollar | |

| Marktgröße (2029) | 1.21 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.50 % | |

| Am schnellsten wachsend nach Endbenutzer | Körperpflege und Kosmetik | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in China

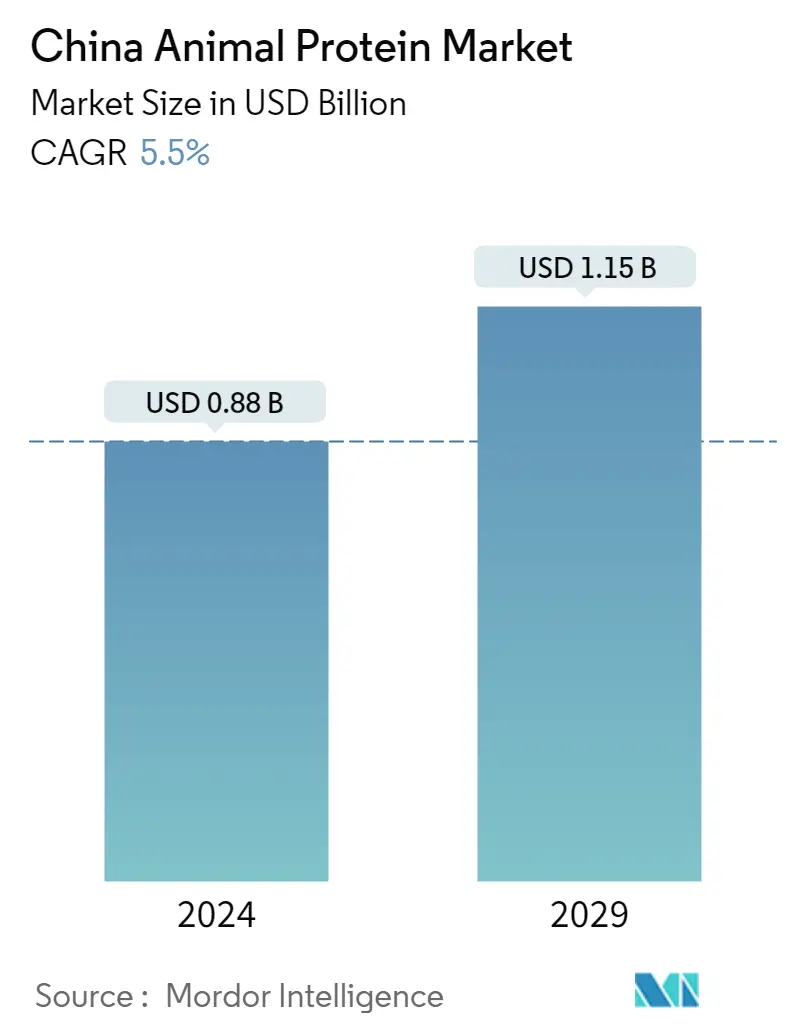

Das Volumen des chinesischen Marktes für tierisches Eiweiß wird auf 0,88 Milliarden USD im Jahr 2024 geschätzt und soll bis 2029 1,15 Milliarden USD erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,5 % im Prognosezeitraum (2024–2029) entspricht.

Die Nachfrage nach proteinhaltigen Produkten dominiert den Lebensmittel- und Getränkesektor im Land

- Tierisches Eiweiß findet in der chinesischen Lebensmittel- und Getränkeindustrie große Anwendung. Das Getränkesegment hatte mit 27 % des Volumens im Jahr 2022 einen großen Anteil am Gesamtmarkt, gefolgt vom Segment Snacks, das im Jahr 2022 einen Volumenanteil von 20,52 % ausmachte. Das Segment Lebensmittel und Getränke dürfte die anderen übertreffen Gemessen am Volumen verzeichneten wir im Prognosezeitraum (2023–2029) eine erwartete jährliche Wachstumsrate von 5,06 %. Diese Situation wird auf die steigenden verfügbaren Einkommen der Verbraucher zurückgeführt. Im Jahr 2021 gab ein durchschnittlicher Haushalt in China pro Kopf etwa 98,67 US-Dollar pro Jahr für den Kauf von Snacks und Getränken aus.

- Der erhöhte Verbrauch von Molkenprotein in den Untersegmenten Snacks und Getränke trug zu seinem enormen Marktanteil bei. Viele Unternehmen arbeiten aktiv daran, größere Marktanteile zu gewinnen. Nutritional Growth Solutions Ltd (NGS) entwickelt proteinhaltige Getränke, um den wachsenden Markt zu erschließen. Im Jahr 2020 brachte das Unternehmen einen Healthy Height Whey Protein Shake auf den Markt, der speziell für Kinder entwickelt wurde. Im Oktober 2020 verzeichnete Chinaprotein Bar Ffit8 mit 2,74 Millionen US-Dollar den größten Verkaufswert für seine Proteinriegel. Das Unternehmen fügt seinen Produkten Molkenproteinhydrolysat hinzu. Das zugesetzte WPH unterstützt die schnelle Aufnahme von Aminosäuren im Körper.

- Nahrungsergänzungsmittel und Tierfutter sind die anderen wichtigen Endverbraucherindustrien für tierisches Eiweiß und halten bedeutende Marktanteile. Beim Wachstum übertraf das Segment Körperpflege und Kosmetik die anderen Segmente. Es wird erwartet, dass der Wert im Prognosezeitraum eine CAGR von 8,59 % verzeichnen wird. Im Jahr 2020 hielt der Sektor weniger als 1 % des Marktvolumens und -werts. Es wird erwartet, dass die steigende Nachfrage nach Premium-Schönheitsprodukten mit identifizierbaren Inhaltsstoffen den Markt ankurbeln wird.

Markttrends für tierische Proteine in China

- Der steigende Säuglingsanteil und die abnehmende Stillrate sind für dieses Segment ein großer Treiber

- Der Kuchensektor boomt

- Gesunde, funktionelle Getränke treiben das Segmentwachstum voran

- Frühstückszerealien können auf den Bereich verarbeiteter Lebensmittel für unterwegs abzielen

- Die Kombination unterschiedlicher Wachstumsstrategien treibt die Branche an

- Intensive Wirtschaft kurbelt den Absatz von Premium-Schokolade an

- Pflanzenmilch ist in diesem Segment ein großer Treiber

- Alternde Bevölkerung zur Unterstützung des Marktwachstums

- Der hohe Fleischkonsum in China treibt den Sektor an

- Multinationale Unternehmen haben viel Raum für Wachstum

- Herzhafte Snacks sind ein aktueller Markttrend

- Steigende Beteiligung an sportlichen Aktivitäten treibt das Wachstum voran

- Innovative Techniken und Fachwissen treiben die Branche voran

- Das Kosmetiksegment beeinflusst das Marktwachstum

Überblick über die chinesische Tierproteinindustrie

Der chinesische Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 30,74 % einnehmen. Die Hauptakteure in diesem Markt sind Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC und Kerry Group PLC (alphabetisch sortiert).

Marktführer für tierisches Protein in China

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Other important companies include FoodChem International Corporation, Gansu Hua'an Biotechnology Group, Koninklijke FrieslandCampina NV, Linxia Huaan Biological Products Co. Ltd, Luohe Wulong Gelatin Co. Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Tierproteinmarkt

- März 2021 Arla Foods Ingredients bringt Lacprodan ISO.Clear auf den Markt, ein Molkenproteinisolat, das zur Anreicherung funktioneller Getränke ohne Trübung, Körnigkeit oder Beigeschmack entwickelt wurde. Es hat einen Proteingehalt von 90 %, bietet eine hohe Hitzestabilität und ist in der Lösung klar, wodurch es für pasteurisierte oder UHT-verarbeitete Getränke geeignet ist.

- Februar 2021 Arla Foods Ingredients bringt einen neuen Trockenmischungs-Proteininhaltsstoff auf den Markt, Lacprodan® Premium ALPHA-10, der reich an Alpha-Lactalbumin ist und sich ideal für Säuglingsnahrungsprodukte eignet. Arla behauptet, es sei die erste Proteinzutat, die für die Trockenmischung entwickelt wurde, ein Verfahren, das es Herstellern ermöglicht, den Energieverbrauch und die Produktionskosten zu senken.

- Januar 2021 Rousselot, eine Marke von Darling Ingredients, die Lösungen auf Kollagenbasis herstellt, stellte auf der virtuellen Beauty Skincare Formulation Conference 2021 ein MSC-zertifiziertes Meereskollagenpeptid namens Peptan® vor. aus dem Meer gefangener Weißfisch, zertifiziert vom Marine Stewardship Council (MSC) und wird hauptsächlich in hochwertigen Nutricosmetics und Nahrungsergänzungsmitteln verwendet. Der Inhaltsstoff wird in Rousselots Werken in Frankreich hergestellt, ist aber weltweit erhältlich. Der Hauptgrund für diese Einführung sind die zunehmenden Produktentwicklungen mit Kollagen aus wild gefangenen Meeresfischen und die steigende Nachfrage nach Schönheits- und Nahrungsergänzungsmitteln auf Fischkollagenbasis.

China-Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 China

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Arla Foods AmbA

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 FoodChem International Corporation

- 5.4.5 Gansu Hua'an Biotechnology Group

- 5.4.6 Glanbia PLC

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina NV

- 5.4.9 Linxia Huaan Biological Products Co. Ltd

- 5.4.10 Luohe Wulong Gelatin Co. Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der chinesischen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Tierisches Eiweiß findet in der chinesischen Lebensmittel- und Getränkeindustrie große Anwendung. Das Getränkesegment hatte mit 27 % des Volumens im Jahr 2022 einen großen Anteil am Gesamtmarkt, gefolgt vom Segment Snacks, das im Jahr 2022 einen Volumenanteil von 20,52 % ausmachte. Das Segment Lebensmittel und Getränke dürfte die anderen übertreffen Gemessen am Volumen verzeichneten wir im Prognosezeitraum (2023–2029) eine erwartete jährliche Wachstumsrate von 5,06 %. Diese Situation wird auf die steigenden verfügbaren Einkommen der Verbraucher zurückgeführt. Im Jahr 2021 gab ein durchschnittlicher Haushalt in China pro Kopf etwa 98,67 US-Dollar pro Jahr für den Kauf von Snacks und Getränken aus.

- Der erhöhte Verbrauch von Molkenprotein in den Untersegmenten Snacks und Getränke trug zu seinem enormen Marktanteil bei. Viele Unternehmen arbeiten aktiv daran, größere Marktanteile zu gewinnen. Nutritional Growth Solutions Ltd (NGS) entwickelt proteinhaltige Getränke, um den wachsenden Markt zu erschließen. Im Jahr 2020 brachte das Unternehmen einen Healthy Height Whey Protein Shake auf den Markt, der speziell für Kinder entwickelt wurde. Im Oktober 2020 verzeichnete Chinaprotein Bar Ffit8 mit 2,74 Millionen US-Dollar den größten Verkaufswert für seine Proteinriegel. Das Unternehmen fügt seinen Produkten Molkenproteinhydrolysat hinzu. Das zugesetzte WPH unterstützt die schnelle Aufnahme von Aminosäuren im Körper.

- Nahrungsergänzungsmittel und Tierfutter sind die anderen wichtigen Endverbraucherindustrien für tierisches Eiweiß und halten bedeutende Marktanteile. Beim Wachstum übertraf das Segment Körperpflege und Kosmetik die anderen Segmente. Es wird erwartet, dass der Wert im Prognosezeitraum eine CAGR von 8,59 % verzeichnen wird. Im Jahr 2020 hielt der Sektor weniger als 1 % des Marktvolumens und -werts. Es wird erwartet, dass die steigende Nachfrage nach Premium-Schönheitsprodukten mit identifizierbaren Inhaltsstoffen den Markt ankurbeln wird.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.