Marktanalyse für Kühlkettenlogistik in Chile

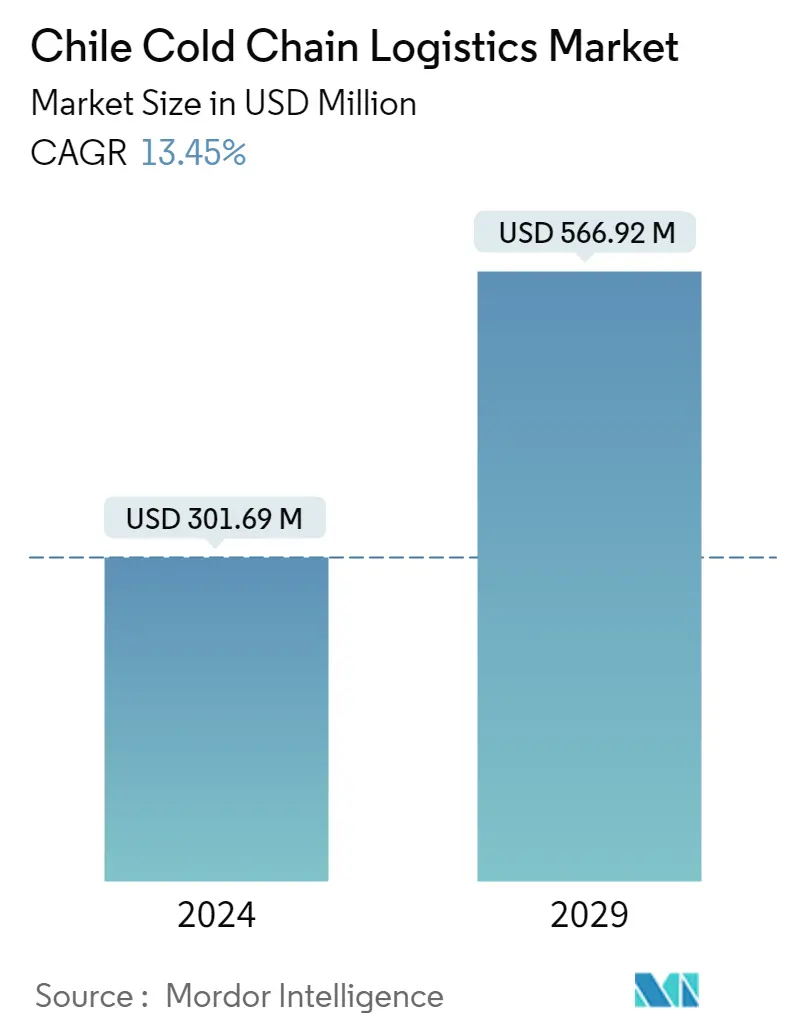

Die Größe des chilenischen Kühlkettenlogistikmarkts wird im Jahr 2024 auf 301,69 Millionen US-Dollar geschätzt und soll bis 2029 566,92 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,45 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Nachfrage aus der Gartenbaubranche treibt den Markt an. Darüber hinaus wird der Markt durch den zunehmenden E-Commerce im Land angetrieben.

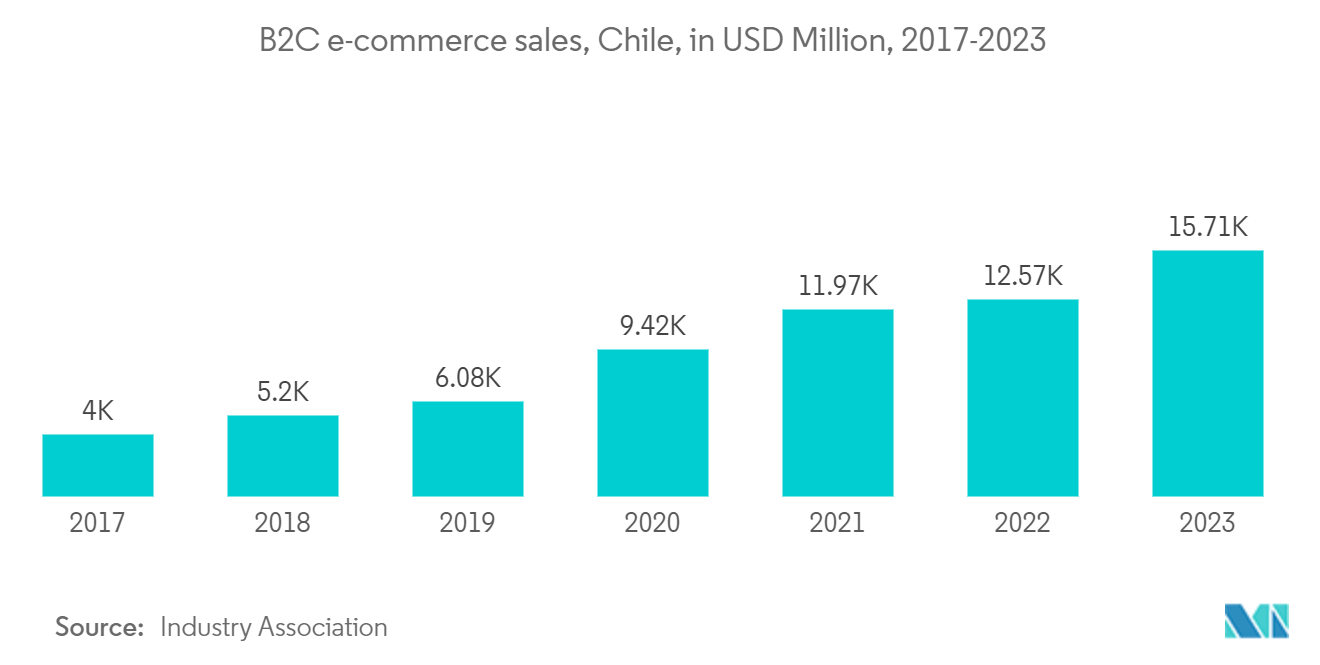

Chile hat sich zu einem Markt entwickelt, der immer weniger Investitionen von öffentlichen und transnationalen Unternehmen anzieht, da der Handel in diesem lateinamerikanischen Land, in dem die Zahl der digitalen Käufer in jüngster Zeit rapide zugenommen hat und im Jahr 2021 schätzungsweise 12 Millionen Drogenkonsumenten erreicht, eingebrochen ist. Laut Statista wird der B2C-Online-Kanal im Jahr 2023 20 % aller Einzelhandelsgeschäfte ausmachen. Daher ist die Durchdringung des E-Commerce in diesem Land erheblich, da 9 von 10 Chilenen angeben, in den letzten Monaten online eingekauft zu haben. Und von Tag zu Tag gewinnen die Lieferarten am selben und nächsten Tag an Bedeutung, was eine große Herausforderung für Fahrer darstellt, die an der Spitze der Markttrends stehen wollen.

Anwendbare Daten betonen die Notwendigkeit der Sorgfalt bei der Anwendung rechtzeitiger logistischer und technologischer Ergebnisse für einen korrekten und effektiven Betrieb, die es ihnen ermöglichen, die Anforderungen der Kunden zu erfüllen, unabhängig davon, ob es sich um Unternehmen oder Privatpersonen handelt, die für die Substanz des Unternehmens von entscheidender Bedeutung sind. Daher haben Unternehmen, Online-Unternehmen und Einzelhändler im Allgemeinen, die grenzüberschreitende E-Commerce-Aktivitäten durchführen und ihre Produkte sowohl innerhalb als auch außerhalb ihrer Grenzen verkaufen möchten, Partner, die die Tricks der unterschiedlichen Anforderungen und die Bedingungen des internationalen Handels kennen und wer bieten umfassende, skalierbare Ergebnisse, die an jedes Land angepasst sind. Nur werden sie auch in der Lage sein, ihre Kraftkette effizient zu verwalten, um die Abläufe weiter zu optimieren und einen reibungsloseren Service zu gewährleisten? Ein tatsächlich geringerer Bedarf, wenn ein Produkt ins Ausland verlagert wird, insbesondere wenn Probleme wie Engpässe, Zuschläge oder Zollbeschränkungen usw. vermieden werden sollen.

Die meisten Kirschen werden aus Lateinamerika gepflückt und exportiert. Chile ist der größte Kunde und China ist der Hauptimporteur, der über 85 % der chilenischen Kirschexporte ausmacht. Beim Export von frischem Obst und Gemüse wie Kirschen geht es für die Unternehmer vor allem darum, den größtmöglichen Nutzen aus ihrer Ernte zu ziehen. Dies erfordert eine durchgängige Kühlkette, die den einzigartigen Produktbedingungen der Früchte Rechnung trägt, bei Kirschen deren begrenzte Haltbarkeitsdauer, und effektiv innerhalb der kurzen Erntesaison der Früchte von Ende November bis Anfang Februar funktioniert. Um den bestmöglichen Kühlkettenservice zu gewährleisten, hat Maersk ein spezielles Kühlkettenergebnis entwickelt, das an die Anforderungen chilenischer Kirschdirektoren angepasst ist – den Cherry Express-Service. Das Ergebnis soll den Transport von Kirschexporten beschleunigen. Es handelt sich um ein vollständig integriertes End-to-End-Logistik- und Transportergebnis, das im Handumdrehen gut geplant und darauf ausgelegt ist, Kirschen nahtlos nach China und in andere globale Märkte zu liefern. Für die chilenischen Kirschen beginnt die Kühlkette in Teno, dem Herzen der chilenischen Kirschanbauregion. Die Kirschen werden sorgfältig behandelt, wenn sie von den Weinbergen zu den ursprünglichen Steppereien gelangen, wo sie entkernt, sortiert und verpackt werden. Mit Kirschkisten gefüllte Maersk-Kühlcontainer werden auf dem Landweg per Bahn oder LKW zum Hafen von San Antonio transportiert und auf ein Ocean Cherry Express-Schiff verladen. Die Transportzeit nach China beträgt nur 21 Tage – die schnellste in der gesamten Region – ohne Verzögerungen bei der voraussichtlichen Ankunftszeit. Der Fresh Pass-Trupp hat jedes Glied in der Kühlkette präzise im Voraus geplant, um eine reibungslose End-to-End-Reise zu gewährleisten. Dieser spezialisierte Maersk-Service für Kühlschiffgäste bietet eine kompetente Zusammenarbeit bei der Schiffslogistik, einschließlich Buchung und Bescheinigung für alle Parteien einer Ladung verderblicher Güter.

Markttrends für Kühlkettenlogistik in Chile

Wachstum des E-Commerce treibt den Markt voran

- Chile verfügt über mehrere Vorteile auf dem Einzelhandelsmarkt, darunter seine gut etablierten inländischen Einzelhändler und seine florierende Lebensmittel- und Lebensmittelverarbeitungsindustrie, die hauptsächlich exportiert. Führende Einzelhändler haben aggressiv in Nachbarländer expandiert, darunter Argentinien, Brasilien, Mexiko und Peru, wodurch Chile die Heimat einiger der führenden E-Commerce-Akteure in Lateinamerika ist. Ebenso hat Chiles breites Netzwerk von Freihandelsabkommen mit den größten globalen Agrarbetrieben die Märkte für Konsumgüter für ausländische Beteiligung geöffnet und die Kosten für importierte Waren niedrig gehalten.

- Der Einzelhandelsmarkt in Chile wird hauptsächlich von Walmart, Cencosud und Falabella dominiert, wobei Walmart das SB-Warenhaus anführt und die beiden anderen Unternehmen Kaufhäuser, Supermärkte, Baumärkte und Einkaufsstraßen in ganz Südamerika betreiben. Einkaufspromenaden erfreuen sich bei chilenischen Verbrauchern, die traditionell lieber in originellen Convenience-Stores einkaufen, zunehmender Beliebtheit. Dennoch führten die Auswirkungen der COVID-19-Pandemie zu einem verstärkten Fokus auf die Perfektionierung der digitalen Präsenz und der Logistikkapazitäten bei Einzelhändlern, wobei Erweiterungen und Ladenmodernisierungen später im Prognosezeitraum erwartet werden.

- Mercado Libre, nach Marktwert das größte E-Commerce-Unternehmen Lateinamerikas, hat den Kryptohandel in Chile über sein digitales Portmanteau Mercado Pago ermöglicht. Die Drogerien von Mercado Pago in Chile können jetzt Bitcoin (BTC) und Ether (ETH) mit einem Mindestbetrag von 50 chilenischen Pesos (ursprünglich etwa 6 Cent) handeln. Mercado Pago bietet den Handelspunkt in Zusammenarbeit mit dem lateinamerikanischen Kryptounternehmen Ripio an. Das Unternehmen ermöglichte im Dezember 2021 vorläufig den Krypto-Handel in Brasilien und startete den gleichen Dienst letztes Mal in Mexiko.

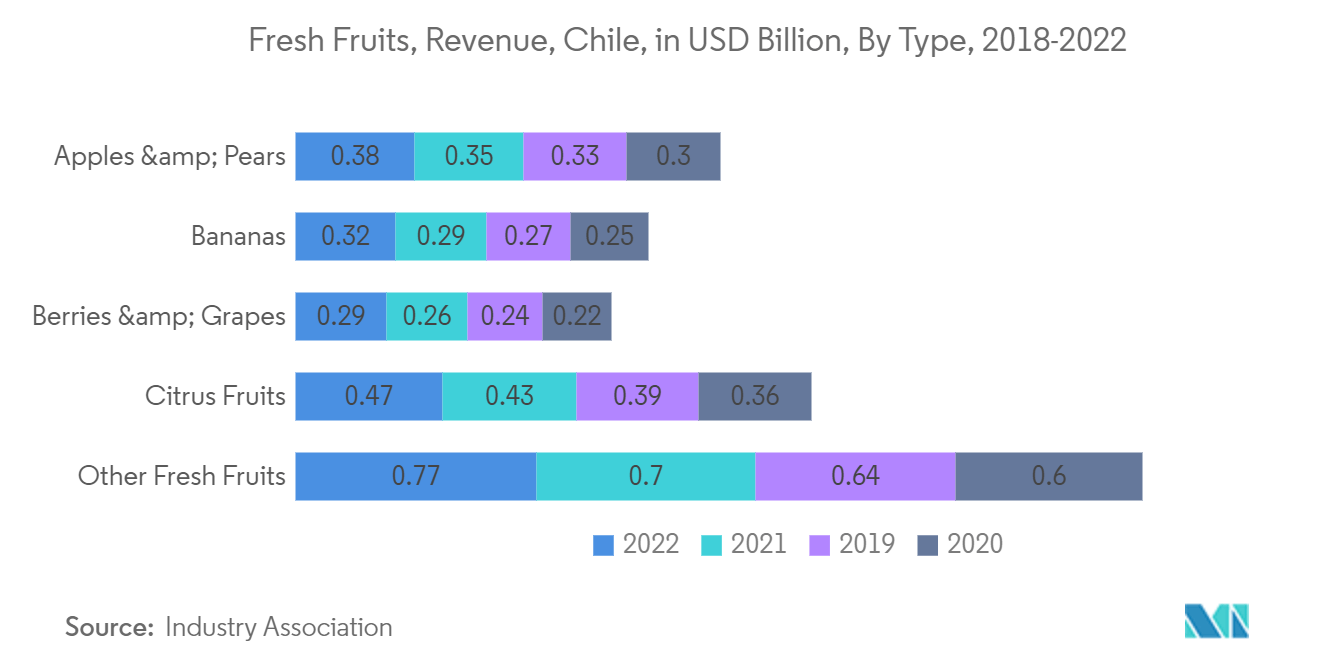

Wachstum in der Gartenbauproduktion treibt den Markt an

- Nachdem die Ernte 2022 durch Frost unterbrochen wurde, dürften sich die chilenischen Zitrusprodukte und -exporte im Jahr 2023 deutlich erholen, prognostiziert ein neuer USDA-Bericht. Die wichtigsten chilenischen Zitrusfrüchte in den USA sind von Mai bis November am aktivsten. Im Zeitraum von November 2021 bis Oktober 2022 wurden die US-Werte chilenischer Zitrusfrüchte auf 328,5 Mio. USD geschätzt, etwa 20 Mio. USD weniger als im gleichen Zeitraum zuvor, wie Handelsstatistiken des USDA zeigen. Die chilenischen Zitruserträge gingen im Jahr 2022 aufgrund von Frost während der Ausfallzeit in den Regionen Valparaíso, Metropolitana und O'Higgins zurück. Aufgrund des Frosts schätzte das Büro des USDA Foreign Agricultural Service in Santiago die Menge an Zitronenprodukten in der Vermarktungssaison 2022 auf 140.000 Tonnen, 30 weniger als in der vorherigen Saison.

- Für das Jahr 2023 heißt es im USDA-Bericht, dass chilenische Zitronenprodukte bei normalen Erträgen wieder auf 200.000 Tonnen ansteigen dürften. Lemon Realty wird in Chile im Jahr 2023 auf 21.000 geschätzt, ein Anstieg von 5,7 % gegenüber 2022 und mehr als 40 % gegenüber 2016. Im Jahr 2023 wird erwartet, dass die chilenischen Exporte von Misserfolgen 100.000 Tonnen und im Jahr 2022 über 60.000 Tonnen erreichen werden. Die Zeit der Bombenvermarktung beginnt im April, wobei der Großteil der Exporte zwischen Juni und September erfolgt. Die USA sind der Hauptantragsteller für chilenische Bombenexporte und beliefen sich im Jahr 2021 auf etwa 65.682 Tonnen, was etwa 65 % der gesamten chilenischen Bombenexporte entspricht. Dem Bericht zufolge werden die chilenischen Orangenprodukte im Jahr 2023 auf 200.000 Tonnen steigen, ein Anstieg um 22 Prozent gegenüber 164.000 Tonnen im Jahr 2022. Der Bericht schätzt die chilenische Orangenanbaufläche im Jahr 2023 auf 15.814 Acres, 0,5 mehr als im Jahr 2022.

- Zentralchile ist das Hauptanbaugebiet für Orangen, wobei die Metropolitana-Region 39,3% der Orangenfläche und die O'Higgins-Region 31% der Orangenfläche ausmacht. Dem Bericht zufolge werden die chilenischen Orangenexporte im Jahr 2023 insgesamt 105.000 Tonnen erreichen, ein Anstieg um mehr als 20 Tonnen gegenüber 2022, heißt es in dem Bericht. Die Vermarktungszeiten für Orangen in Chile beginnen im April, wobei der Großteil der Früchte zwischen Juli und September verpackt wird, heißt es in dem Bericht. Die USA seien das Hauptimportziel für chilenische Orangen, heißt es in dem Bericht. Dem Bericht zufolge wird die Produktion von Mandarinen-Zitrusprodukten in Chile im Jahr 2023 um 39,4 Tonnen auf 237.000 Tonnen ansteigen. Die bepflanzte Fläche für Bürokraten wurde im Jahr 2023 auf fast 33.400 Acres geschätzt, gegenüber 27.600 Acres im Jahr 2022.

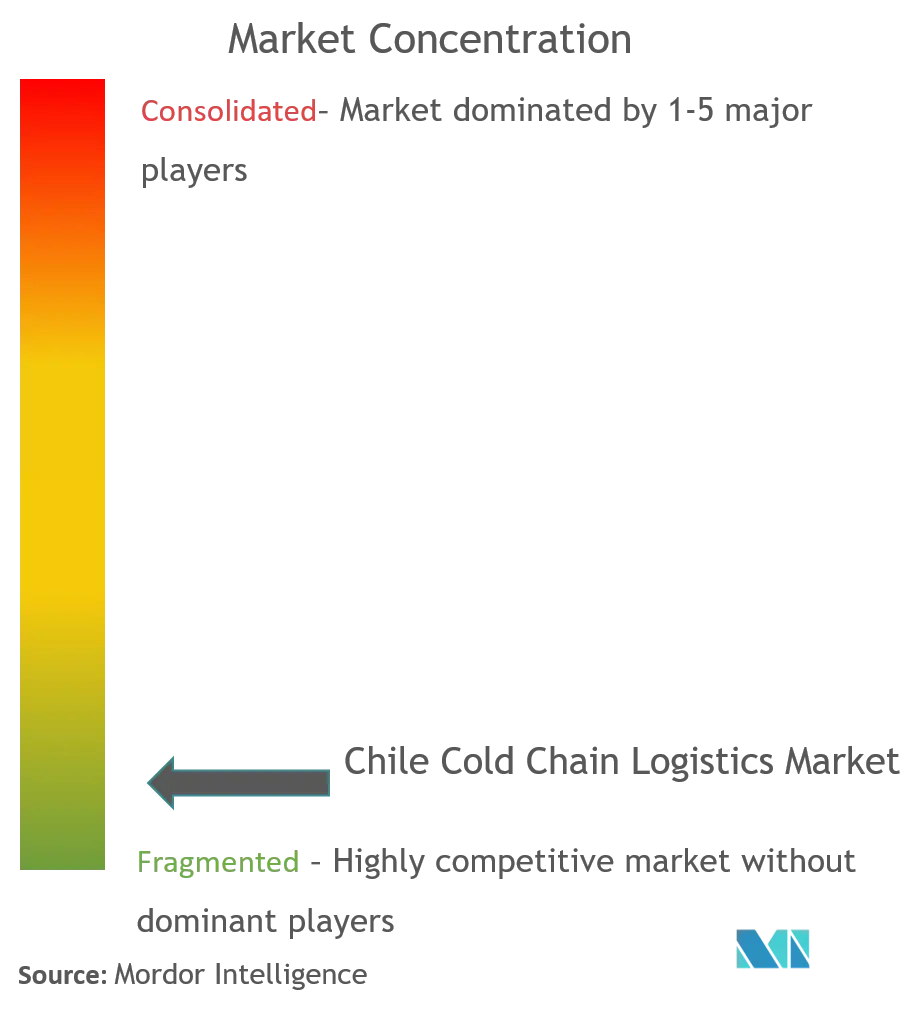

Überblick über die Kühlkettenlogistikbranche in Chile

Chiles Marktlandschaft für Kühlkettenlogistik ist fragmentiert und weist eine Mischung aus globalen und lokalen Akteuren auf. Die meisten Import- und Exportprodukte müssen im Kühltransport überwacht werden. Aufgrund der technologischen Entwicklung erweitern Unternehmen ihre Marktpräsenz durch die Entwicklung neuer Methoden zur Verwaltung der Kühlkettenlogistik. Zu den wichtigsten Akteuren auf dem Markt zählen unter anderem Emergent LatAm, Megafrio, Frio Romeral, Transportes Nazar und Friofort. Der Markt begann sich von der Pandemie zu erholen, indem er nach der Pandemie ein positives Wachstum verzeichnete. Chile hat eine Reihe von Freihandelsabkommen (FTAs) mit Ländern wie Kanada, Mexiko, Südkorea, den Vereinigten Staaten und der EU.

Chiles Marktführer für Kühlkettenlogistik

-

Megafrio Chile

-

Frio Romeral Limitada

-

Empresas Taylor

-

Transportes Nazar

-

Friofort SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kühlkettenlogistik in Chile

- Juni 2023 Emergent Cold Latin America (Emergent Cold LatAm oder das Unternehmen), der schnell wachsende Kühllager- und Logistikdienstleister in Lateinamerika, gab die Übernahme von Hook Chile bekannt, einem wichtigen Treiber in der Lachsindustrie und Lebensmittelimporteur des Landes. Hook Chile betreibt zwei hochwertige Anlagen mit frischem Land für zukünftige Erweiterungen, die die Wohnkapazität mehr als verdoppeln könnten. First ist ein Palettenlager in San Antonio, strategisch günstig gelegen in unmittelbarer Nähe des Hafens von San Antonio und der Straßen, die die wichtigsten Metropolregionen Chiles verbinden.

- Februar 2023 Emergent Cold Latin America (Emergent Cold LatAm), der schnell wachsende Kühllager- und Logistikdienstleister in Lateinamerika, gab die Übernahme von Multifrigo bekannt, einem führenden Treiber in Santiago – Chiles Hauptstadt und größte Megacity. Emergent Cold LatAm kündigte außerdem Pläne an, die automatisierte Hauptinstallation von Multifrigo in El Olivo auf 35.000 Palettenplätze oder das Dreifache ihrer derzeitigen Größe zu erweitern und so neue Kapazitäten und Serviceleistungen zu schaffen.

Segmentierung der Kühlkettenlogistikbranche in Chile

Die Technologie und der Mechanismus, die die sichere Lieferung temperaturempfindlicher Waren und Artikel entlang der Lieferkette ermöglichen, werden als Kühlkettenlogistik bezeichnet. Jedes Produkt, das verderblich ist oder als solches gekennzeichnet ist, benötigt mit ziemlicher Sicherheit ein Kühlkettenmanagement. Eine vollständige Hintergrundanalyse des chilenischen Kühlkettenlogistikmarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente, sich abzeichnender Trends in den Marktsegmenten, Marktdynamik und geografischer Trends usw Die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der chilenische Kühlkettenlogistikmarkt ist nach Service (Lagerung, Transport und Mehrwertdienste), Temperaturtyp (gekühlt und gefroren) und Endverbraucher (Gartenbau, Milchprodukte, Fleisch, Fisch und Geflügel, verarbeitete Lebensmittelprodukte) segmentiert. Pharma, Biowissenschaften, Chemie und andere Anwendungen).

Der Bericht bietet Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| Service | Lagerung |

| Transport | |

| Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.) | |

| Temperatur | Gekühlt |

| Gefroren | |

| Endbenutzer | Gartenbau (frisches Obst und Gemüse) |

| Milchprodukte (Milch, Eiscreme, Butter usw.) | |

| Fleisch, Fisch und Geflügel | |

| Verarbeitete Lebensmittel | |

| Pharma, Biowissenschaften und Chemie | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Kühlkettenlogistik in Chile

Wie groß ist der chilenische Kühlkettenlogistikmarkt?

Es wird erwartet, dass die Größe des chilenischen Kühlkettenlogistikmarkts im Jahr 2024 301,69 Millionen US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 13,45 % auf 566,92 Millionen US-Dollar wachsen wird.

Wie groß ist der chilenische Kühlkettenlogistikmarkt derzeit?

Im Jahr 2024 wird die Größe des chilenischen Kühlkettenlogistikmarkts voraussichtlich 301,69 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem chilenischen Kühlkettenlogistikmarkt?

Megafrio Chile, Frio Romeral Limitada, Empresas Taylor, Transportes Nazar, Friofort SA sind die wichtigsten Unternehmen, die auf dem chilenischen Kühlkettenlogistikmarkt tätig sind.

Welche Jahre deckt dieser chilenische Kühlkettenlogistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des chilenischen Kühlkettenlogistikmarktes auf 265,92 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des chilenischen Kühlkettenlogistikmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die chilenische Kühlkettenlogistikmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Cold Chain Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

Branchenbericht für Kühlkettenlogistik in Chile

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Kühlkettenlogistik in Chile im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der chilenischen Kühlkettenlogistik umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.