Marktgröße der Challenger-Banken in Südamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

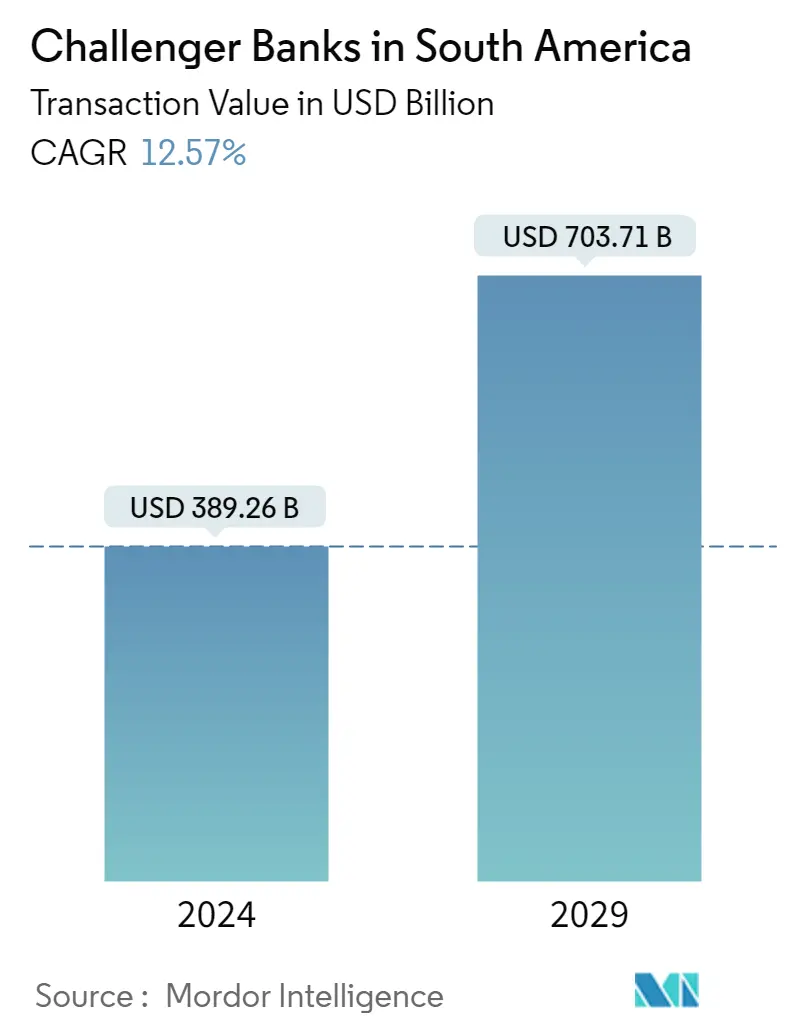

| Marktgröße (2024) | USD 389.26 Milliarden |

| Marktgröße (2029) | USD 703.71 Milliarden |

| CAGR(2024 - 2029) | 12.57 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Challenger-Banken in Südamerika

Es wird erwartet, dass die Marktgröße der Challenger-Banken in Südamerika in Bezug auf den Transaktionswert von 389,26 Milliarden US-Dollar im Jahr 2024 auf 703,71 Milliarden US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 12,57 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch der COVID-19-Pandemie hatte erhebliche Auswirkungen auf die gesamte Bankenbranche, und die Herausfordererbanken in Südamerika bilden da keine Ausnahme. Da soziale Distanzierungsmaßnahmen ergriffen wurden und Menschen physischen Kontakt meiden, stieg die Nachfrage nach digitalen Bankdienstleistungen stark an. Challenger-Banken, die typischerweise ausschließlich digitale Banklösungen anbieten, konnten von diesem Trend profitieren und mehr Kunden gewinnen.

Die Pandemie verursachte weltweit einen schweren wirtschaftlichen Abschwung, wobei Südamerika besonders hart getroffen wurde. Dies führte zu einer erhöhten finanziellen Unsicherheit und machte es für Herausfordererbanken schwieriger, Kunden zu gewinnen und zu halten. Da die Pandemie immer mehr Kunden zum digitalen Banking trieb, investierten auch traditionelle Banken stark in ihre digitalen Angebote. Dies verschärfte den Wettbewerb auf dem Markt und machte es für Herausfordererbanken schwieriger, sich zu differenzieren.

Das digitale Banking expandiert in ganz Lateinamerika, nachdem es 2013 in Brasilien, der Heimat des regionalen Pioniers Nubank, Fuß gefasst hat. Digitale Kreditgeber richten sich vor allem an junge, technikaffine Verbraucher, die keine Hemmungen haben, den Anbieter zu wechseln. Ein zentrales Merkmal dieser Kreditgeber sind niedrige Eintrittsbarrieren und geringe Reibungsverluste. Seitdem sind andere eigenständige digitale Banken oder Challenger-Banken sowie Neobanken auf den Plan getreten – solche, die unter der Lizenz eines bestehenden Players operieren. Ganz zu schweigen von den unzähligen Fintech-Unternehmen, die an verschiedenen Stellen der traditionellen Wertschöpfungskette des Bankwesens herumknabbern und ständig auf der Suche nach neuen Einnahmequellen und Marktchancen sind.

Auch der Prepaid-Kartenmarkt in Chile wächst aufgrund des länderspezifischen Szenarios von Challenger-Banken oder Neo-Banken in Südamerika. Zu den Neuankömmlingen gehört die lokale Niederlassung des in Peru ansässigen Finanzdienstleistungsriesen Credicorp. Ein Unternehmen namens B89 möchte mit einem Finanzinstitut zusammenarbeiten, da die aktuellen Vorschriften eine physische Präsenz einer Bank erfordern.

Markttrends für Challenger-Banken in Südamerika

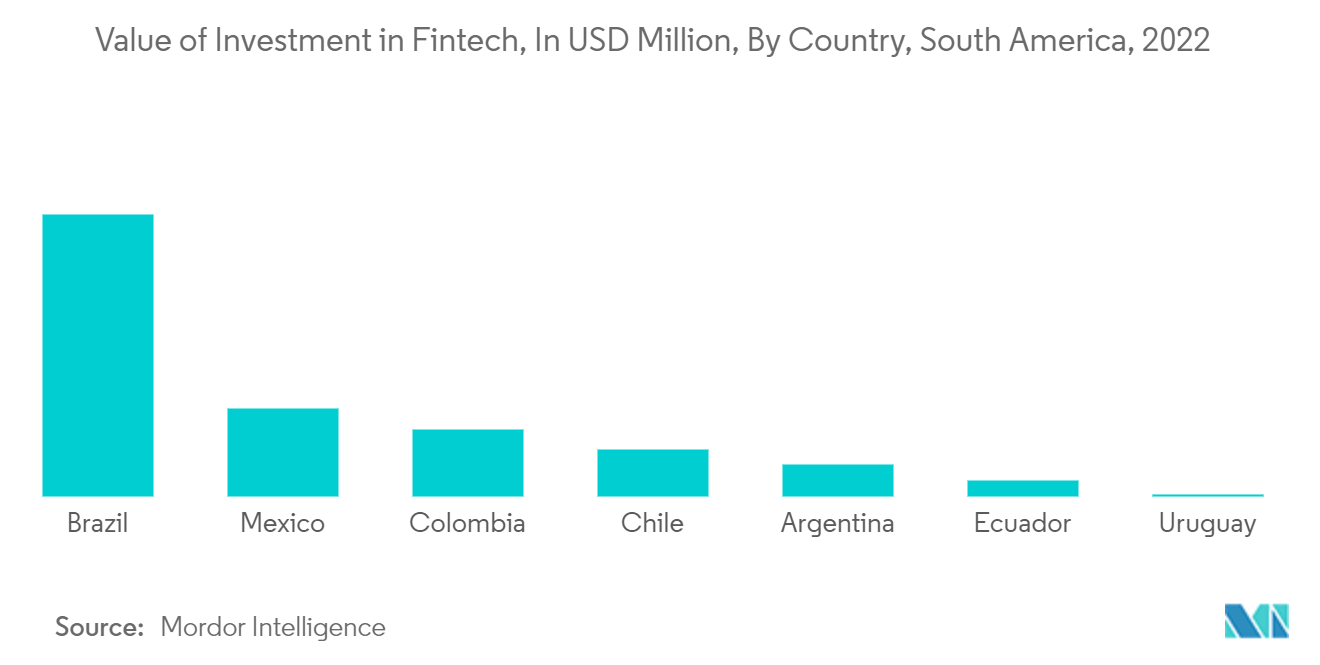

Steigende Fintech-Investitionen in Südamerika treiben das Wachstum voran

Challenger-Banken sind in Südamerika ein relativ neues Phänomen, erfreuen sich jedoch schnell wachsender Beliebtheit. Diese Banken sind in erster Linie digital und bieten ihre Dienstleistungen über mobile Anwendungen und Websites an. Sie bieten oft niedrigere Gebühren und einen besseren Kundenservice als traditionelle Banken. In den letzten Jahren kam es in Südamerika zu einem Anstieg der Fintech-Investitionen, was das Wachstum von Challenger-Banken befeuerte. Diese Investitionen haben es diesen Banken ermöglicht, ihr Angebot zu erweitern und ein breiteres Publikum zu erreichen. Zu den beliebtesten Challenger-Banken Südamerikas gehören Nubank, Banco Inter, Neon und C6 Bank.

Insgesamt erfreuen sich Challenger-Banken in Südamerika immer größerer Beliebtheit, was zum Teil auf den Anstieg der Fintech-Investitionen in der Region zurückzuführen ist. Diese Banken bieten den Verbrauchern mehr Optionen und bessere Dienstleistungen als herkömmliche Banken und dürften in den kommenden Jahren weiter an Popularität gewinnen.

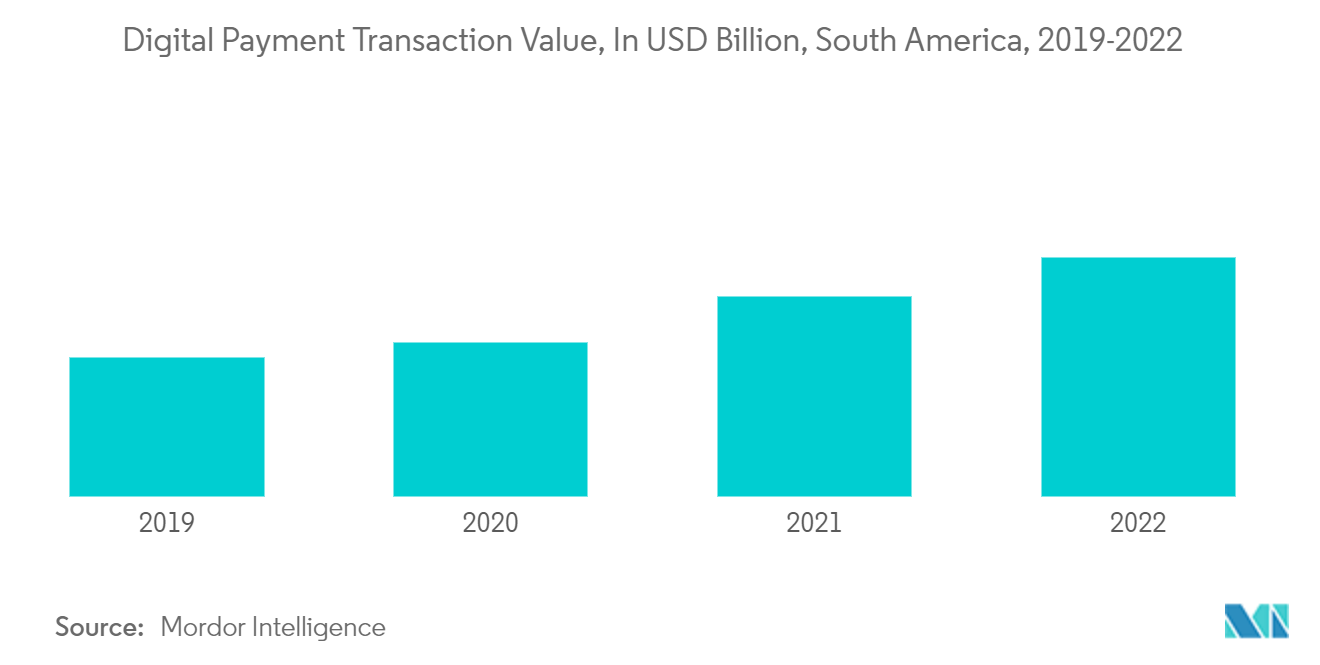

Steigende Nachfrage nach digitalen Bankdienstleistungen

Challenger-Banken in Südamerika verzeichnen eine steigende Nachfrage nach ihren digitalen Bankdienstleistungen, da sich immer mehr Verbraucher Online-Banking-Lösungen zuwenden. Dieser Trend wurde durch mehrere Faktoren vorangetrieben, darunter die Bequemlichkeit und Zugänglichkeit digitaler Bankdienstleistungen, die niedrigeren Gebühren digitaler Banken und die COVID-19-Pandemie, die den Wandel hin zum Online-Banking beschleunigt hat. Digitale Banken bieten verschiedene Finanzdienstleistungen an, darunter Giro- und Sparkonten, Kreditkarten, Kredite und Anlageprodukte, auf die alle über mobile Apps oder Websites zugegriffen werden kann. Dies erleichtert Verbrauchern die Verwaltung ihrer Finanzen bequem von zu Hause oder unterwegs.

Zusätzlich zum Komfortfaktor bieten digitale Banken tendenziell auch niedrigere Gebühren als traditionelle Banken. Dies liegt daran, dass sie geringere Gemeinkosten wie Miete und Gehälter der Bankangestellten haben und diese Einsparungen an ihre Kunden weitergeben können.

Herausfordererbanken in Südamerika wie Nubank, Banco Inter, Neon und C6 Bank sind gut positioniert, um von diesem Trend zum digitalen Banking zu profitieren. Diese Banken bieten benutzerfreundliche mobile Apps, wettbewerbsfähige Gebühren und eine Reihe von Finanzprodukten und -dienstleistungen, die viele Verbraucher ansprechen. Insgesamt ist die steigende Nachfrage nach digitalen Bankdienstleistungen in Südamerika ein positiver Trend für Challenger-Banken, die in den kommenden Jahren voraussichtlich weiter Marktanteile gewinnen werden.

Überblick über die südamerikanische Challenger Banks-Branche

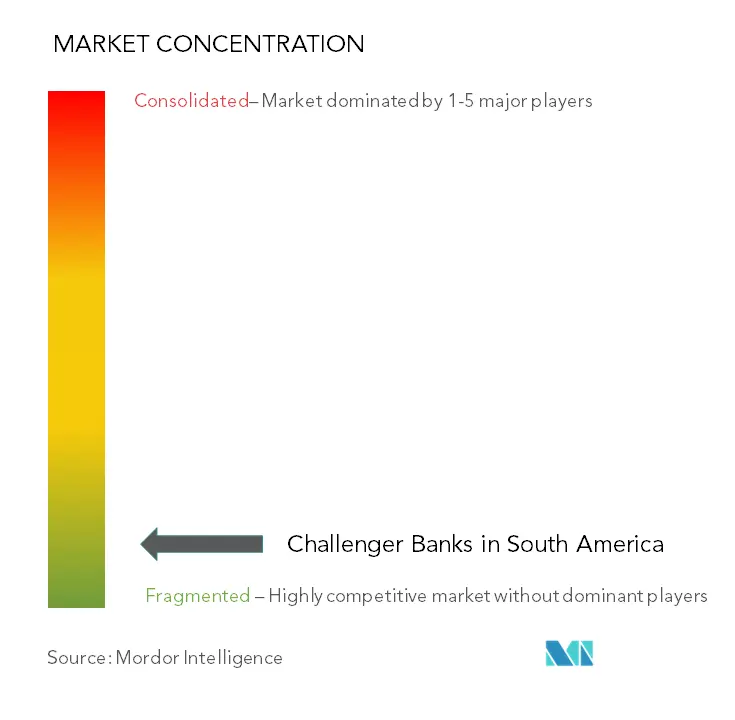

Der Challenger-Bankenmarkt in Südamerika ist noch relativ neu und fragmentiert, da mehrere digitale Banken in verschiedenen Ländern der Region um Kunden konkurrieren. Zwar gibt es einige etablierte Akteure wie Nubank in Brasilien und Banco Inter in Brasilien, doch der Markt ist immer noch offen für neue Marktteilnehmer, die Marktanteile gewinnen möchten.

Marktführer der Challenger Banks in Südamerika

-

NU Bank

-

Uala

-

Albo

-

nequi

-

Banco Inter

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für südamerikanische Challenger-Banken

- Februar 2022 Banco Inter, eine digitale Bank in Brasilien, gibt bekannt, dass sie den brasilianischen digitalen Kreditgeber Credisfera übernommen hat. Durch die Übernahme kann Banco Inter sein Kreditangebot erweitern und seine Position im brasilianischen Digital-Banking-Markt stärken.

- Januar 2022 Nubank, eine der größten Digitalbanken Brasiliens, gab bekannt, dass sie in einer von Berkshire Hathaway angeführten Finanzierungsrunde 500 Millionen US-Dollar eingesammelt hat. Die Finanzierung wird das Angebot von Nubank in Brasilien und anderen regionalen Märkten erweitern.

Marktbericht für südamerikanische Challenger-Banken – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Wertschöpfungsketten-/Lieferkettenanalyse

4.5 Porters Fünf-Kräfte-Analyse

4.5.1 Bedrohung durch neue Marktteilnehmer

4.5.2 Verhandlungsmacht von Käufern/Verbrauchern

4.5.3 Verhandlungsmacht der Lieferanten

4.5.4 Bedrohung durch Ersatzprodukte

4.5.5 Wettberbsintensität

4.6 Einblicke in Partnerschaften zwischen Challenger-Playern und anderen FinTechs

4.7 Neueste Technologien, die von Herausforderern im Bankensystem eingesetzt werden

4.8 Leistungsindikatoren der Challenger-Banken

4.9 Branchenrichtlinien und staatliche Vorschriften

4.10 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Servicetyp

5.1.1 Zahlungen

5.1.2 Sparprodukte

5.1.3 Aktuelles Konto

5.1.4 Verbraucherkredit

5.1.5 Kredite

5.2 Nach Endbenutzertyp

5.2.1 Geschäftssegment

5.2.2 Persönlicher Abschnitt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über den Marktwettbewerb (Marktkonzentration und M&A-Deals)

6.2 Firmenprofile

6.2.1 NU Bank

6.2.2 Uala

6.2.3 Albo

6.2.4 Nequi

6.2.5 DaviPlata

6.2.6 Banco Inter

6.2.7 Neon

6.2.8 C6 bank

6.2.9 Burbank*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung der südamerikanischen Challenger-Banken

Eine Challenger-Bank hingegen ist eine kleinere, neuere Bank, die mit modernen Finanzpraktiken direkt mit diesen traditionellen Banken konkurrieren oder sie herausfordern möchte. Viele haben sich vom Filialbanking abgewandt und operieren ausschließlich online oder über eine App. Der Bericht enthält eine vollständige Hintergrundanalyse des Marktes, die aufkommende Trends nach Segmenten, signifikante Veränderungen in der Marktdynamik und einen Marktüberblick umfasst. Die Challenger-Banken in Südamerika sind nach Dienstleistungstyp (Zahlungen, Sparprodukte, Girokonten, Verbraucherkredite, Kredite und andere) und nach Endbenutzertyp (Geschäftssegment und Privatsegment) segmentiert. Der Bericht bietet Marktgröße und Prognosen für Challenger Banks in Südamerika hinsichtlich Transaktionsvolumen und Umsatz (in Mio. USD) für alle oben genannten Segmente.

| Nach Servicetyp | ||

| ||

| ||

| ||

| ||

|

| Nach Endbenutzertyp | ||

| ||

|

Häufig gestellte Fragen zur Marktforschung von Challenger Banks in Südamerika

Wie groß ist der südamerikanische Challenger-Bankenmarkt?

Es wird erwartet, dass der südamerikanische Markt für Challenger-Banken im Jahr 2024 389,26 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 12,57 % auf 703,71 Milliarden US-Dollar wachsen wird.

Wie groß ist der südamerikanische Challenger-Bankenmarkt derzeit?

Im Jahr 2024 wird die Marktgröße der südamerikanischen Challenger-Banken voraussichtlich 389,26 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südamerikanischen Challenger-Bankenmarkt?

NU Bank, Uala, Albo, nequi, Banco Inter sind die größten Unternehmen, die bei Challenger Banks in Südamerika tätig sind.

Welche Jahre deckt dieser südamerikanische Challenger-Bankenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südamerikanischen Challenger-Bankenmarktes auf 345,79 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des südamerikanischen Challenger-Banken-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des südamerikanischen Challenger-Banken-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht der südamerikanischen Challenger-Banken

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der South America Challenger Banks im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der South America Challenger Banks umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.