Marktanalyse für Natronlauge

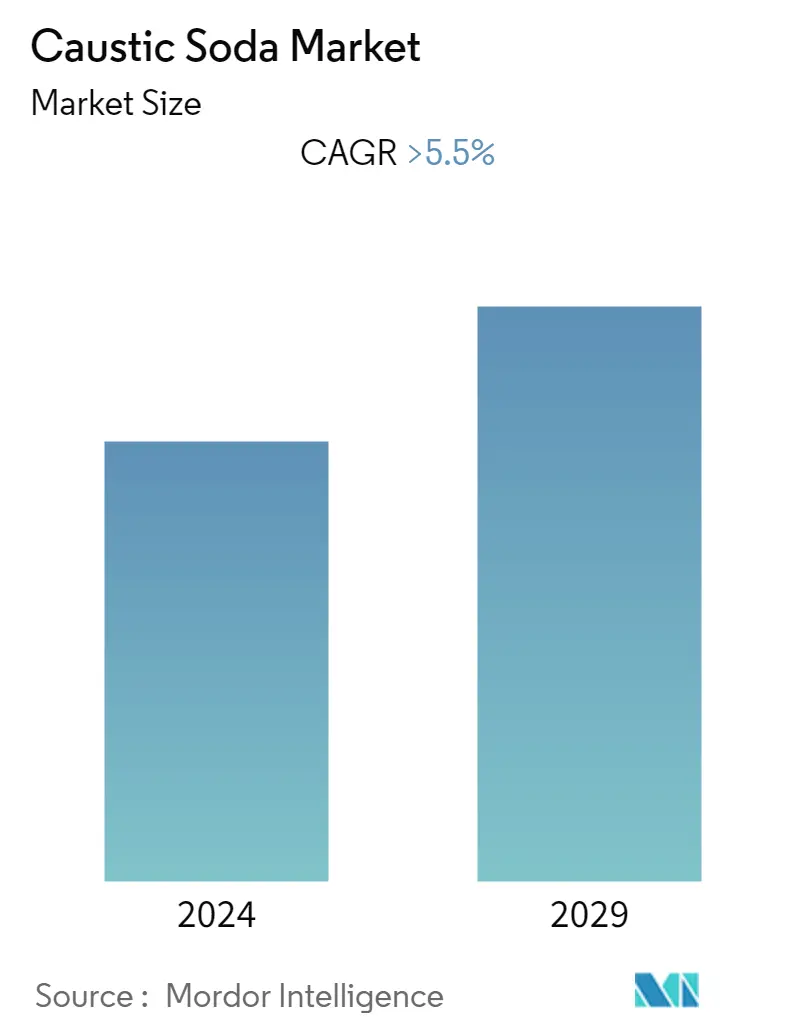

Im Prognosezeitraum wird der Markt für Natronlauge voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von über 5,5 % wachsen.

Der Markt wurde im Jahr 2020 durch die COVID-19-Pandemie negativ beeinflusst. Die Auswirkungen des Coronavirus auf die Nachfrage nach Chlorderivaten haben das Angebot an Natronlauge, einem Nebenprodukt der Chlorproduktion, verknappt. Allerdings steigerte die zunehmende Prävention aufgrund der Verbreitung von COVID-19 die Nachfrage nach Seifen, was die Nachfrage nach Natronlauge weiter ankurbelte und damit das Wachstum der Branche ankurbelte.

- Kurzfristig ist einer der Hauptfaktoren für das Wachstum des Marktes die steigende Nachfrage nach Aluminiumoxid im Transportsektor und die wachsende Nachfrage nach Seife und Reinigungsmitteln. Es wird erwartet, dass 25 % des im Transportwesen verwendeten Aluminiums im kommerziellen Transport auf Straße und Schiene verwendet werden.

- Energieintensive Produktionsprozesse und große Umweltbedenken dürften das Marktwachstum behindern.

- Es wird erwartet, dass die steigende Nachfrage nach Natronlauge in der Wasseraufbereitungsindustrie neue Wachstumschancen für die Branche bietet.

Markttrends für Natronlauge

Steigende Nachfrage aus dem Seifen- und Waschmittelsegment

- Natriumhydroxid (NaOH), auch als Lauge oder Natronlauge bekannt, ist ein wesentlicher Bestandteil bei der Herstellung von Seifen, Reinigungs- und Reinigungsmitteln. Menschen verwenden häufig Natriumhydroxid, weil es Öl-, Fett-, Fett- und Proteinablagerungen auflösen kann.

- Natronlauge wird im Verseifungsprozess verwendet, der Pflanzenöle in Seife umwandelt. Es wird zur Herstellung anionischer Tenside verwendet, einem entscheidenden Bestandteil der meisten Wasch- und Reinigungsmittel.

- Reinigungsmittel werden nach ihren ionischen Eigenschaften klassifiziert, nämlich anionisch, kationisch und nichtionisch. Die Hauptanwendungen von Reinigungsmitteln finden sich in Haushaltsreinigern und Kraftstoffzusätzen.

- Reinigungsmittel ist ein wirksames Desinfektionsmittel. Kleidung hat im Gegensatz zu anderen harten Oberflächen Schichten; Daher können sich Viren leicht auf der Kleidung festsetzen. Die Forscher stellten die Hypothese auf, dass das Einweichen von Kleidung in Waschmittel für einige Minuten vor dem Waschen die Entfernung von Viren unterstützen könnte. Dies wiederum erhöht die Nachfrage nach Waschmitteln in Haushalten.

- Bei der Seifenherstellung wird Natriumhydroxid häufig zur Herstellung einer Vielzahl von Reinigungsmitteln für den privaten und gewerblichen Gebrauch verwendet. Chlor-Alkali-Produkte werden häufig zur Herstellung von Seifen und Reinigungsmitteln verwendet. Aufgrund der COVID-19-Krise verzeichneten Hersteller weltweit jedoch einen Nachfrageboom nach Seifen und Reinigungsmitteln.

- Im Jahr 2020 wird die Produktionsmenge an Waschmitteln in Indien knapp 1.515 Kilotonnen betragen. Indiens Pro-Kopf-Verbrauch an Waschmitteln liegt bei 2,7 kg. Die führenden Akteure auf dem indischen Waschmittelmarkt sind Henkel, Hindustan Unilever Limited und Procter Gamble. Aufgrund der Urbanisierung steigt die Nachfrage nach qualitativ hochwertigeren Produkten.

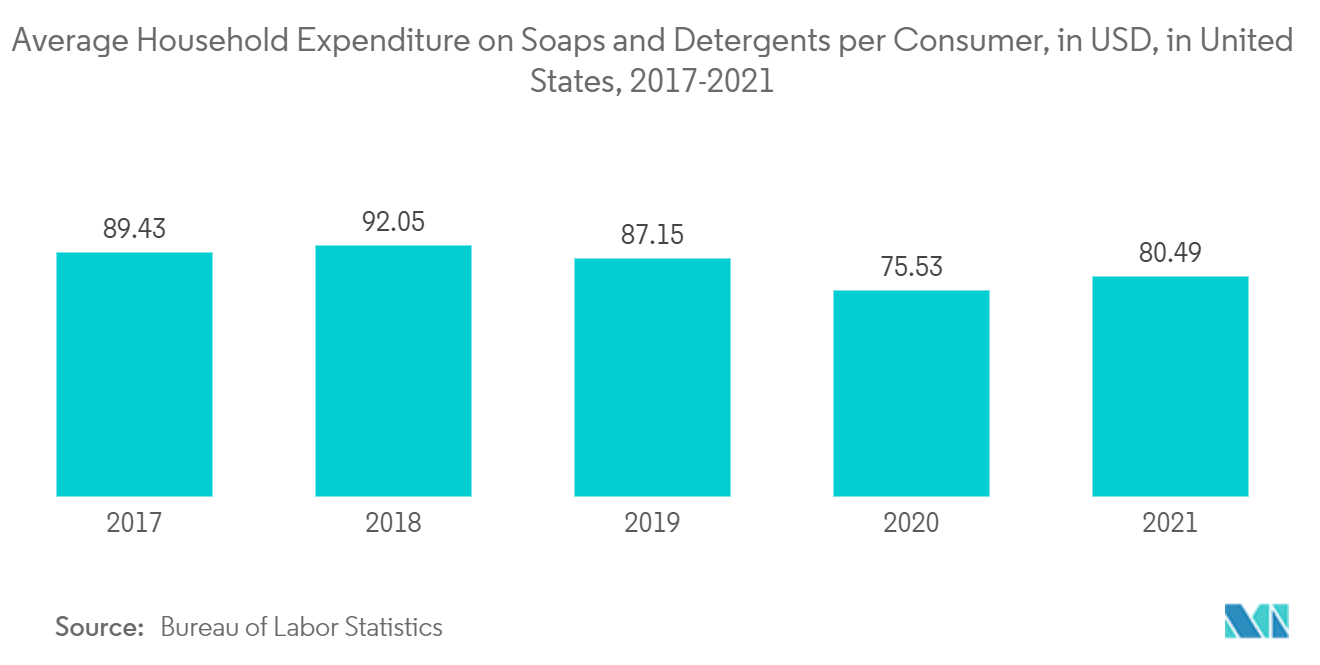

- In den Vereinigten Staaten wächst die Nachfrage nach Waschmitteln stetig, was voraussichtlich den Verbrauch von Natronlauge im Land weiter beschleunigen wird. Im Jahr 2021 betrugen die durchschnittlichen jährlichen Ausgaben für Seife und Waschmittel 80,49 US-Dollar pro Verbraucher.

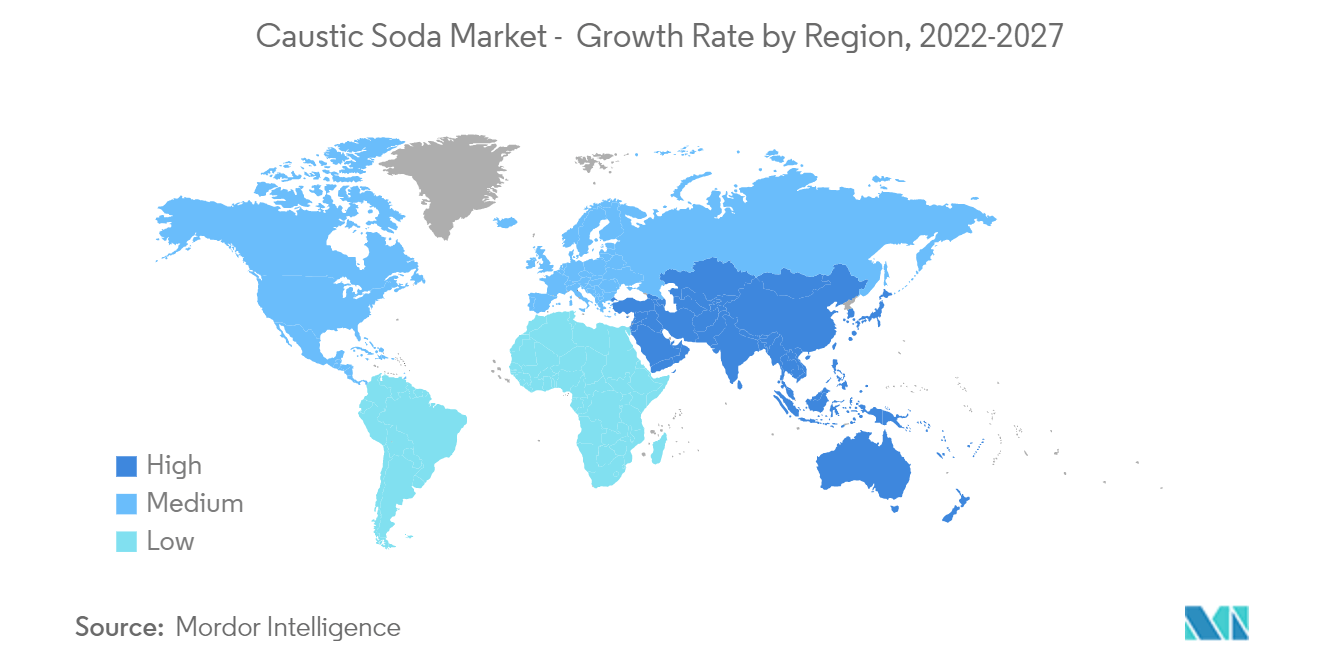

Der asiatisch-pazifische Raum wird den Markt dominieren

- Länder wie China, Indien, Japan und die des Verbands Südostasiatischer Nationen (ASEAN) liegen im asiatisch-pazifischen Raum. Es wird erwartet, dass diese Länder in den kommenden Jahren wachsen werden.

- China ist sowohl der größte Produzent als auch der größte Verbraucher von Natronlauge weltweit.

- Aufgrund seiner großen Waldreserven (22,5 % seiner Landfläche) ist China das größte Zellstoff- und Papierproduzierende Land der Welt.

- China ist auch ein Zentrum für die chemische Verarbeitung, auf das ein großer Teil aller weltweit produzierten Chemikalien entfällt. Angesichts des weltweit wachsenden Bedarfs an organischen und anorganischen Chemikalien wird erwartet, dass die Nachfrage nach Natronlauge aus diesem Sektor in den nächsten Jahren steigen wird.

- Indien hat einen Überschuss an Natronlauge, da die meisten seiner Anlagen zu mehr als 85 % ausgelastet sind.

- Mit den neuen Kapazitätserweiterungen zur Deckung der wachsenden Nachfrage aus dem Textil- und Aluminiumoxidsektor dürfte die Natronlaugeindustrie in Indien aufgrund der steigenden Zahl von Zellstoff- und Papierfabriken ein robustes Wachstum verzeichnen.

- Der Verbrauch und die Produktion von Natronlauge in Japan und den ASEAN-Ländern sind in den letzten zwei Jahren aufgrund von Wartungsarbeiten und einer geringeren Nachfrage zurückgegangen, es wird jedoch erwartet, dass sie im Prognosezeitraum relativ stärker wachsen.

- In den kommenden Jahren wird die Nachfrage nach Natronlauge im Land wahrscheinlich steigen, da die Zellstoff- und Papierindustrie sowie die Textil- und Chemieverarbeitungsindustrie wachsen.

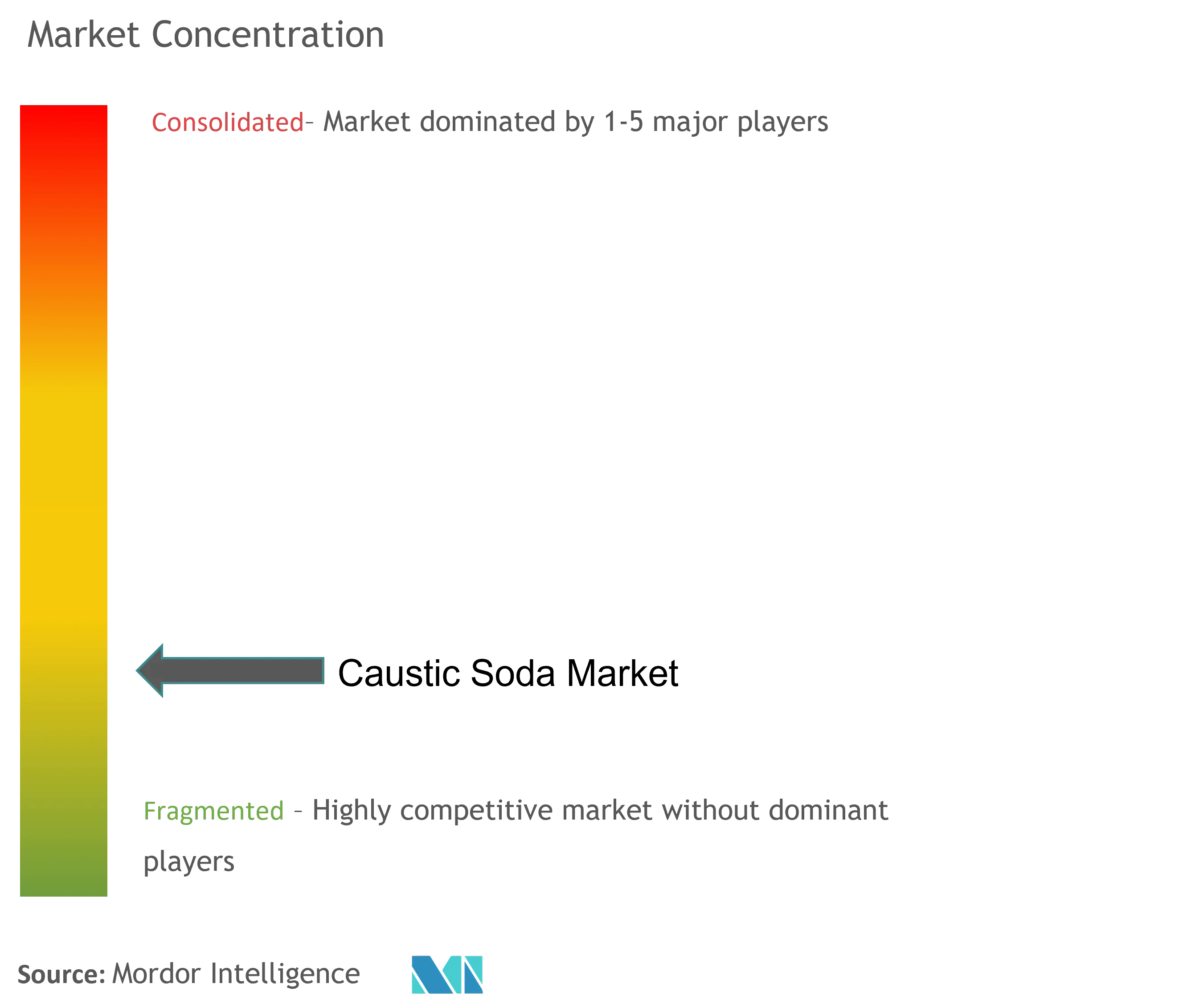

Überblick über die Natronlauge-Branche

Der Markt für Natronlauge ist teilweise fragmentiert. Zu den Hauptakteuren auf dem Markt gehören unter anderem Occidental Petroleum Corporation, Shin-Etsu Chemical Co. Ltd, Dow, SABIC und Formosa Plastics Corporation (nicht in einer bestimmten Reihenfolge).

Marktführer für Natronlauge

-

Occidental Petroleum Corporation

-

Shin-Etsu Chemicals Co. Ltd

-

Dow

-

SABIC

-

Formosa Plastics Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Natronlauge

- Februar 2022 Die Chemiesparte von Occidental Petroleum erwägt eine Überholung einiger Chlor-Alkali-Anlagen, um die Kapazität für die Produktion höherwertiger Natronlauge zu erhöhen. Dies gibt dem Unternehmen die Chance, seine derzeitige Kapazität erheblich zu verändern, um der wachsenden Nachfrage nach seinen Schlüsselprodukten gerecht zu werden.

- Februar 2022 Die Chemiesparte von Occidental Petroleum erwägt eine Überholung einiger Chlor-Alkali-Anlagen, um die Kapazität für die Produktion höherwertiger Natronlauge zu erhöhen. Dies gibt dem Unternehmen die Chance, seine derzeitige Kapazität erheblich zu verändern, um der wachsenden Nachfrage nach seinen Schlüsselprodukten gerecht zu werden.

Segmentierung der Natronlauge-Branche

Natronlauge wird industriell durch Elektrolyse von Salzlösungen hergestellt. Die wichtigsten elektrolytischen Produktionsprozesse nutzen Membranzellen und Diaphragmazellen. Der Markt ist nach Produktionsprozess, Anwendung und Geografie segmentiert. Nach Produktionsprozess ist der Markt in Membranzellen, Diaphragmazellen und andere Produktionsprozesse unterteilt. Je nach Anwendung ist der Markt in Zellstoff und Papier, organische Chemikalien, anorganische Chemikalien, Seife und Reinigungsmittel, Aluminiumoxid, Wasseraufbereitung, Textilien und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Natronlauge-Markt in 16 Ländern in den wichtigsten Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Volumens (Kilotonnen) erstellt.

| Fertigungsprozess | Membranzelle | ||

| Membranzelle | |||

| Andere Produktionsprozesse | |||

| Anwendungen | Zellstoff und Papier | ||

| Organische Chemikalie | |||

| Anorganische Chemikalie | |||

| Seife und Reinigungsmittel | |||

| Aluminiumoxid | |||

| Wasserversorgung | |||

| Textil | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung zu Natronlauge

Wie groß ist der Markt für Natronlauge?

Der Natronlauge-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Natronlauge-Markt?

Occidental Petroleum Corporation, Shin-Etsu Chemicals Co. Ltd, Dow, SABIC, Formosa Plastics Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Natronlauge tätig sind.

Welches ist die am schnellsten wachsende Region im Natronlauge-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Natronlauge-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Natronlauge.

Welche Jahre deckt dieser Natronlauge-Markt ab?

Der Bericht deckt die historische Marktgröße des Natronlauge-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Natronlauge-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Natronlauge-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Natronlauge im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Natronlauge-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.