Marktanalyse für Immobiliendienstleistungen in Kanada

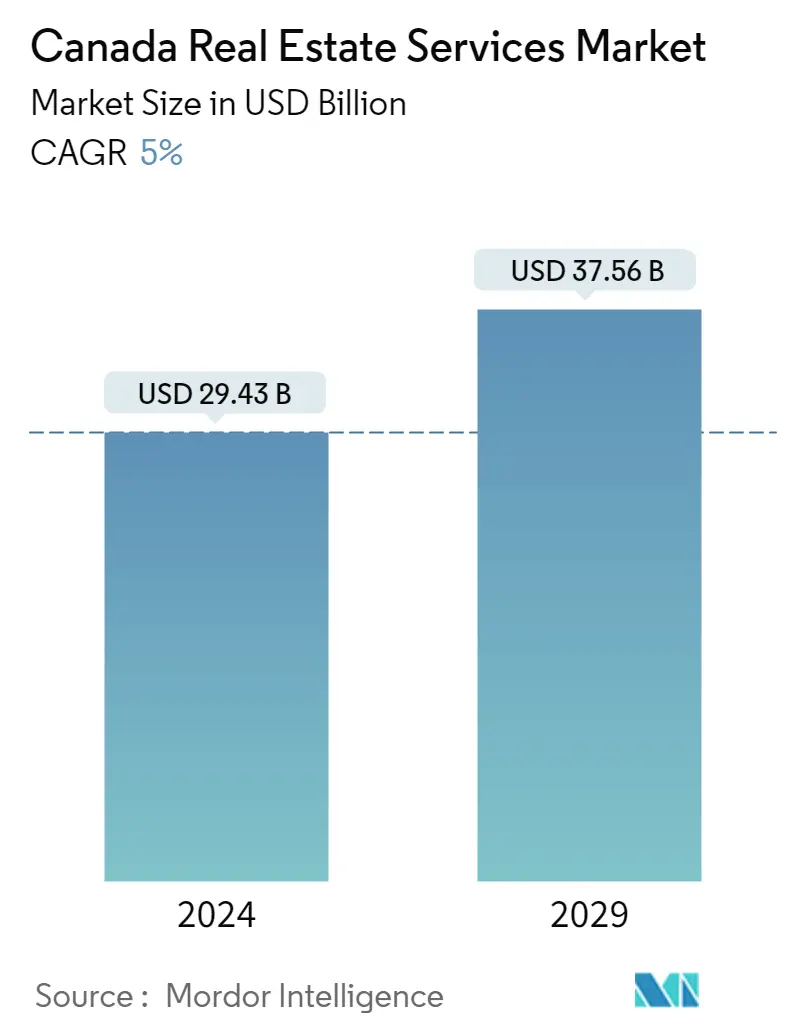

Die Größe des kanadischen Marktes für Immobiliendienstleistungen wird im Jahr 2024 auf 29,43 Milliarden US-Dollar geschätzt und soll bis 2029 37,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5 % im Prognosezeitraum (2024–2029) entspricht.

- Im zweiten Quartal 2022 erreichte die aggregierte Erschwinglichkeitskennzahl von RBC landesweit sowie in Victoria (67,6 %), Vancouver (90,2 %) und Toronto (83,0 %) einen neuen Höchststand (60,0 %). Kleinere Märkte in Ontario (einschließlich Hamilton, London, St. Catharines, Kitchener-Waterloo-Cambridge und Windsor) und British Columbia (einschließlich Kelowna) erreichten basierend auf dem Verhältnis der Hypothekentragkosten zum Familieneinkommen ebenfalls den niedrigsten Stand der Erschwinglichkeit in der Geschichte.

- Ottawa (RBC-Composite-Erschwinglichkeit von 48,5 %) und Halifax (41,3 %) erreichten frühere Höchststände. Während die Situation in anderen Teilen des Landes nicht so schlimm ist – tatsächlich scheinen viele Märkte in Alberta und Saskatchewan sowie einige im atlantischen Kanada über angemessene Preise zu verfügen –, ist der rapide sich verschlechternde Trend weit verbreitet. Ein Anstieg des RBC-Indikators deutet auf mangelnde Erschwinglichkeit hin.

- Höhere Hypothekenzinsen haben ihre volle Wirkung noch nicht entfaltet. Darüber hinaus wird erwartet, dass Zinserhöhungen der Bank of Canada im zweiten Halbjahr 2022 zusätzlichen Aufwärtsdruck auf die Eigentumskosten ausüben werden. Der Kauf einer typischen Immobilie in Kanada kostet im zweiten Quartal zusätzlich 380 USD pro Monat (oder 5,9 % des Haushaltseinkommens). höhere Hypothekenzinsen machen USD 230 aus (3,5 Prozentpunkte). Käufer in Vancouver (plus 8,1 Prozentpunkte als Anteil am Einkommen), Toronto (plus 8,1 Prozentpunkte), Victoria (plus 6,7 Prozentpunkte) sowie Ottawa und Halifax (beide plus 4,8 Prozentpunkte) verzeichneten die größten Zuwächse.

- Nach Angaben der Canadian Real Estate Association lag der durchschnittliche Verkaufspreis eines über das MLS-System verkauften Hauses im April 2022 bei 716.000 USD. Dies ist der vierte Monatsgewinn in Folge, mit einem Gesamtanstieg von mehr als 100.000 USD seit Jahresbeginn.

- Ein Großteil des Aufschwungs ist auf einen Umsatzanstieg im Großraum Toronto und auf dem unteren Festland von British Columbia zurückzuführen, zwei Regionen des Landes, die sowohl die größten Zuwächse in den frühen Tagen von COVID-19 als auch den stärksten Rückgang nach steigenden Zinssätzen verzeichneten.

- Wenn man diese beiden Gebiete ausschließt, sinkt der landesweite Durchschnittspreis in anderen Städten als Toronto und Vancouver um mehr als 144.000 USD auf einen durchschnittlichen Hauspreis von 572.000 USD.

Markttrends für Immobiliendienstleistungen in Kanada

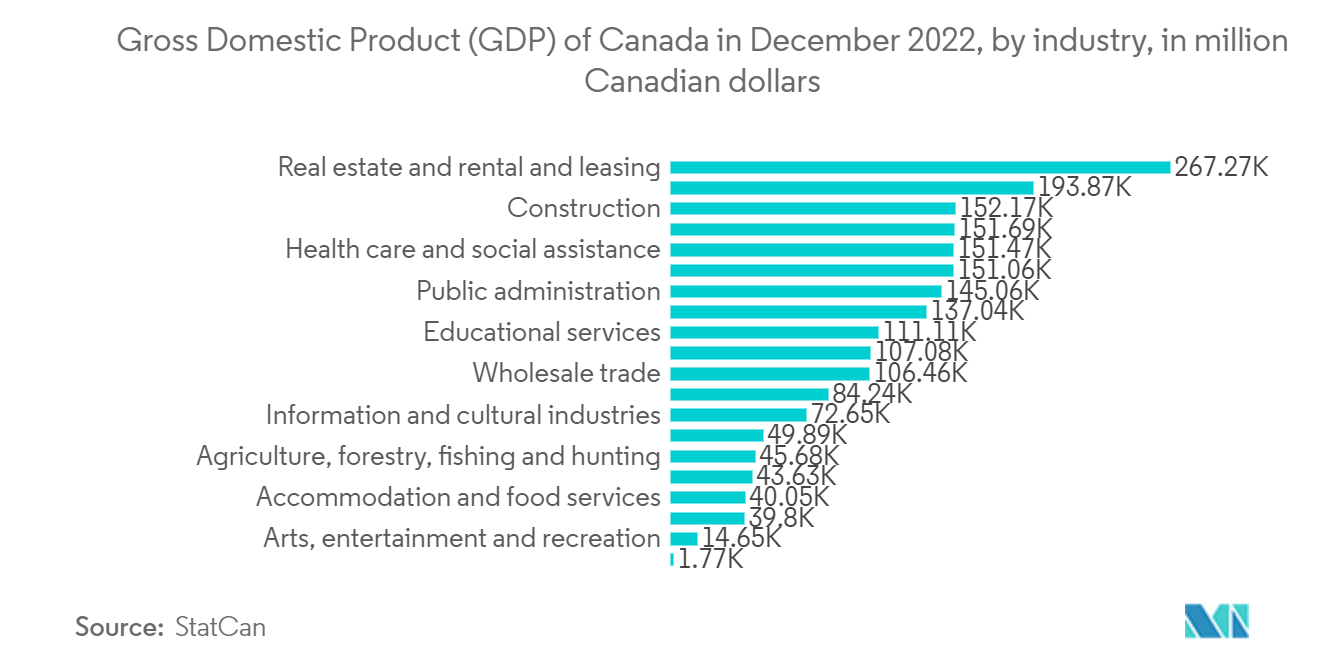

Steigender Beitrag des Immobiliensektors zum BIP zur Schaffung von Chancen

Der Analyse zufolge wird das enorme Ausmaß der erwarteten Einwanderung zu einem höheren realen BIP-Wachstum auf nationaler Ebene und in allen kanadischen Provinzen führen. Ein höheres Einwanderungsniveau kann durch eine Erhöhung der Zahl der in ganz Kanada geschaffenen Wohnungen abgemildert werden, unabhängig davon, wo Neuankömmlinge leben möchten. Laut Desjardins-Analyse müsste die Zahl der Eigenheimneubauten in ganz Kanada sofort um etwa 50 % steigen und bis 2024 auf diesem Niveau bleiben, um dem durch den Einwanderungsboom verursachten Preisanstieg entgegenzuwirken.

Im letzten Quartal trugen kanadische Immobilieninvestitionen weniger zum BIP bei. Im Jahr 2022 machte das Segment 8,7 % des BIP aus, ein Rückgang um 1,1 Prozentpunkte gegenüber dem Vorquartal und ein Rückgang um 1,5 Prozentpunkte gegenüber dem Vorjahr.

Gleichzeitig stiegen die Wohnbauinvestitionen um 4,3 %, was einem Anstieg von 1,3 Prozentpunkten im gleichen Zeitraum entspricht. Mit anderen Worten Die Wohnbauinvestitionen stiegen fünfmal so schnell wie das BIP. Ein erheblicher Teil des Wachstums im Vorquartal war auf Wohnbauinvestitionen zurückzuführen. Das BIP stieg im Jahr 2022 um 16,1 Milliarden US-Dollar, wobei das Wachstum der Wohnbauinvestitionen etwa 43 % des Anstiegs ausmachte.

Seit 2005 ist der RERL durchschnittlich 20 % schneller gewachsen als das BIP. Es ist immer noch ein kleiner Prozentsatz des Immobilienbeitrags zum kanadischen BIP. Vor der Pandemie nutzte Kanada seine Immobilien, um seine BIP-Schätzungen in die Höhe zu treiben. Jetzt nutzt es es, um die Erholung der Wirtschaft anzukurbeln, was sie noch abhängiger macht.

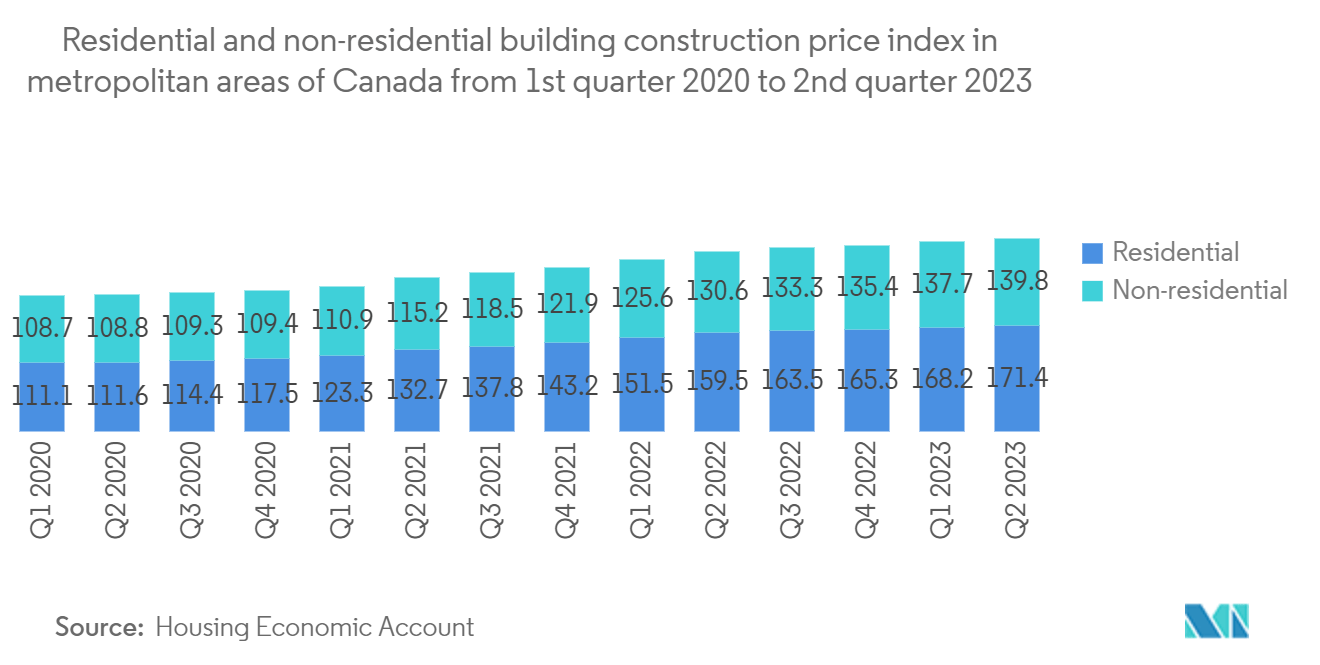

Anstieg der Wohninvestitionen

Der wohnungsbezogene Teil des Bruttoinlandsprodukts (BIP) wird als Wohninvestition bezeichnet. Es umfasst die Kosten für den Bau eines Hauses, größere Verbesserungen und die Eigentumsübertragung. Da andere Branchen wie das Finanzwesen auf den Wohnungsbau angewiesen sind, muss die Kennzahl umfassender sein. Es leistet jedoch den größten direkten Beitrag zum BIP aus Wohnungsbauinvestitionen. Wohninvestitionen in Kanada haben einen immer größeren Teil der Wirtschaft in Anspruch genommen.

Es gibt zahlreiche Variablen, die die wachsende Aufmerksamkeit auf Nachhaltigkeit und das Immobiliengeschäft sowie auf andere Aspekte der Umwelt-, Sozial- und Governance-Leistung (ESG) lenken, aber einige Herausforderungen stechen hervor. Eine der wichtigsten ist die Fähigkeit, Gelder anzuziehen. Unternehmen mit einer guten ESG-Erfolgsbilanz werden bei der Rekrutierung von Investitionen institutioneller Akteure und der Beschaffung neuer Finanzierungsarten, die in Kanada weiter wachsen, einen Vorteil haben, und zwar in einer Zeit, in der Finanzierungen sowohl weniger verfügbar als auch teurer sind.

Kanadische Immobilienkonzerne haben darauf reagiert, indem sie ihren Fokus verstärkt auf ESG-Strategien legen, und die Erwartungen in kritischen Bereichen, wie z. B. einem soliden Engagement zur Bekämpfung des Klimawandels, steigen weiter. Während Immobilienfirmen jedoch möglicherweise mit zunehmenden Bedenken der Anleger hinsichtlich ihrer Strategien zur Erreichung von Netto-Treibhausgasemissionen von Null rechnen müssen, haben unsere Interviews ergeben, dass einige Unternehmen diese neue Notwendigkeit noch nicht vollständig akzeptieren müssen. Darüber hinaus gaben laut unserer weltweiten CEO-Umfrage 2022 nur 19 % der Immobilienmanager an, dass sich ihr Unternehmen dazu verpflichtet hat, die Treibhausgasemissionen netto auf null zu reduzieren.

Die Wohnungsbauinvestitionen gingen im ersten Quartal 2023 um 3,9 % zurück, der vierte vierteljährliche Rückgang in Folge, da die Kreditkosten stiegen und die Hypothekenaufnahme nachließ. Die Investitionen gingen auf breiter Front zurück, wobei Neubauten (-6,0 %), Renovierungen (-2,1 %) und Eigentumsübertragungskosten (-1,5 %), was auf Wiederverkaufsaktivitäten schließen lässt, allesamt rückläufig waren. Mit Ausnahme von Yukon war in allen Provinzen und Territorien ein Rückgang bei Neubauten zu verzeichnen.

Überblick über die kanadische Immobiliendienstleistungsbranche

Der Markt ist fragmentiert und umfasst sowohl internationale als auch lokale Akteure. Zu den bekannten internationalen Unternehmen in der Region gehören Colliers International Group Inc. und Cushman Wakefield ULC. Der Immobiliensektor erholt sich allmählich von der Pandemie und wird im Prognosezeitraum voraussichtlich wachsen. Die Angebotsknappheit ist auf dem kanadischen Immobilienmarkt beispiellos, es wird jedoch erwartet, dass andere Faktoren die Kauf- und Verkaufsbedingungen im Jahr 2022 beeinflussen werden.

Marktführer im Bereich Immobiliendienstleistungen in Kanada

-

Colliers International Group Inc.

-

Cushman & Wakefield ULC

-

FirstService Corporation

-

Living Realty Inc.

-

Cadillac Fairview Corporation Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

/canada-real-estate-services-market---growth,-trends,-and-forecast-(2020---2025)_Picture34.webp)

Marktnachrichten für kanadische Immobiliendienstleistungen

- Juli 2023 Cadillac Fairview gab bekannt, dass das Unternehmen seine CF Concierge-Plattform erfolgreich in 27 Bürokomplexen in seinem kanadischen Portfolio implementiert hat. CF Concierge wurde in Zusammenarbeit mit HqO, der führenden Plattform für Arbeitsplatzerlebnisse, entwickelt und ist eine mobile App, die Gebäudenutzern ein verbessertes Arbeitsplatzerlebnis bieten soll und Zugang zu digitalen Annehmlichkeiten und Diensten in CF-Bürogebäuden bietet.

- März 2023 Cadillac Fairview mit Sitz in Toronto kauft die Wohnsparte der Lincoln Property Company. Cadillac Fairview besitzt seit 2019 49 Prozent der Wohnsparte von Lincoln. Diese Übernahme erfolgt, da Tim Byrne, CEO von Lincoln Residential, in den Ruhestand geht und Cadillac sein Portfolio erweitern möchte. Der Gründer von Byrne and Lincoln Property, Mack Pogue, behält einen Anteil von 5 Prozent an der Wohnimmobiliensparte. Für Cadillac verstärkt die Übernahme seinen Trend, eine wichtige Rolle im Immobiliensektor in Dallas zu spielen.

Segmentierung der kanadischen Immobiliendienstleistungsbranche

Unter Immobiliendienstleistungen versteht man die Erbringung einer Dienstleistung im Zusammenhang mit dem Kauf, Verkauf, der Vermietung, der Vermietung oder der Bewertung von Immobilien. Der Bericht bietet eine umfassende Hintergrundanalyse des kanadischen Immobiliendienstleistungsmarktes und deckt aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen sowie detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der kanadische Immobiliendienstleistungsmarkt ist nach Art (Wohn-, Gewerbe- und andere Arten) und Dienstleistung (Immobilienverwaltung, Bewertungsdienstleistungen und andere Dienstleistungen) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den kanadischen Immobiliendienstleistungsmarkt in Wert (USD) für alle oben genannten Segmente.

| Wohnen |

| Kommerziell |

| Andere Arten |

| Immobilienverwaltung |

| Bewertungsdienste |

| Andere Dienstleistungen |

| Nach Typ | Wohnen |

| Kommerziell | |

| Andere Arten | |

| Durch Service | Immobilienverwaltung |

| Bewertungsdienste | |

| Andere Dienstleistungen |

Häufig gestellte Fragen zur Marktforschung für Immobiliendienstleistungen in Kanada

Wie groß ist der kanadische Markt für Immobiliendienstleistungen?

Die Größe des kanadischen Marktes für Immobiliendienstleistungen wird im Jahr 2024 voraussichtlich 29,43 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5 % auf 37,56 Milliarden US-Dollar wachsen.

Wie groß ist der kanadische Immobiliendienstleistungsmarkt derzeit?

Im Jahr 2024 wird die Größe des kanadischen Marktes für Immobiliendienstleistungen voraussichtlich 29,43 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem kanadischen Markt für Immobiliendienstleistungen?

Colliers International Group Inc., Cushman & Wakefield ULC, FirstService Corporation, Living Realty Inc., Cadillac Fairview Corporation Ltd sind die wichtigsten Unternehmen, die auf dem kanadischen Markt für Immobiliendienstleistungen tätig sind.

Welche Jahre deckt dieser kanadische Immobiliendienstleistungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des kanadischen Immobiliendienstleistungsmarktes auf 28,03 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des kanadischen Immobiliendienstleistungsmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des kanadischen Immobiliendienstleistungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der kanadischen Immobiliendienstleistungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Immobiliendienstleistungen in Kanada im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Canada Real Estate Services umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)