Größe des kanadischen Proteinmarktes

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

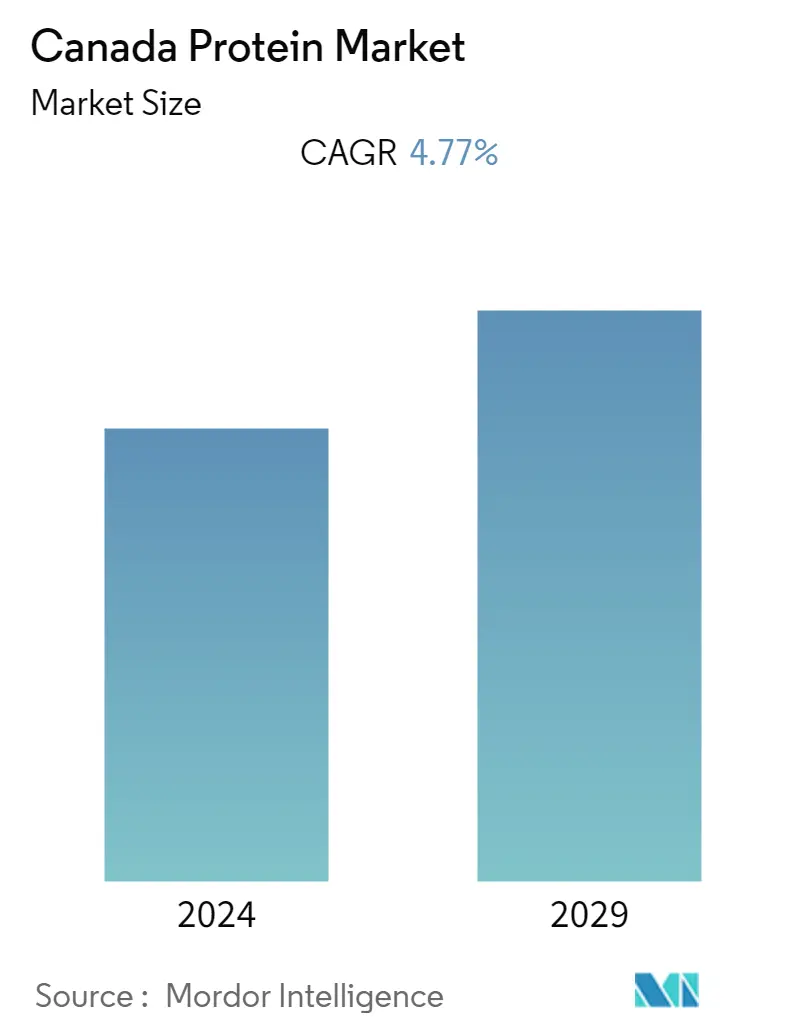

| CAGR | 4.77 % |

| Schnellstwachsender Markt | Essen und Getränke |

| Größter Markt | Tierfutter |

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des kanadischen Proteinmarktes

Der kanadische Proteinmarkt wurde im laufenden Jahr auf 625,7 Millionen US-Dollar geschätzt und wird in den nächsten fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 4,77 % verzeichnen.

- Die Nachfrage nach proteinreichen Lebensmitteln und Nahrungsergänzungsmitteln treibt das Wachstum des Proteinmarktes voran. Trends wie das Aufkommen funktioneller und angereicherter Proteinprodukte, die Beliebtheit von pflanzlichem Protein und der steigende Bedarf an hochwertigen, nachhaltigen Proteinquellen haben den Proteinmarkt vorangetrieben. Darüber hinaus sind sozioökonomische Trends wie die zunehmende Urbanisierung, steigende Einkommen und eine alternde Bevölkerung letztendlich die treibende Kraft für den erhöhten Proteinkonsum, der aus diesem Bevölkerungswachstum resultiert.

- Darüber hinaus erhöht der zunehmende Einfluss sozialer Medien auf eine umweltfreundliche und vegane Ernährung die Nachfrage nach pflanzlichen Proteinalternativen bei kanadischen Kunden. Die Kompatibilität mit vegetarischen, veganen und flexiblen Lebensstilen rückt nun pflanzliche Proteinquellen ins Rampenlicht und beflügelt den Markt für Proteinalternativen.

- Darüber hinaus suchen Verbraucher und Sportler nach natürlichen und weniger verarbeiteten Ernährungslösungen mit nachgewiesenen Vorteilen. Viele Proteinhersteller bringen neue Ernährungslösungen auf den Markt, um Hersteller von Sporternährung zu unterstützen. Beispielsweise kündigte Arla Foods Ingredients im April 2023 die Einführung seiner neuen Molkenproteinlinie unter der Marke Nutrilac ProteinBoost an, die auf einer patentierten Mikropartikeltechnologie basiert. Das Unternehmen behauptet, dass die Produkte des Sortiments breite Anwendungsmöglichkeiten in den Bereichen Milch- und Sporternährung haben, darunter Joghurt, Desserts und Milchgetränke.

Proteinmarkttrends in Kanada

Steigerung des Gesundheitsbewusstseins der Verbraucher

- Verbraucher achten heutzutage bewusster auf ihre Gesundheit. Beispielsweise ist die Mehrheit der kanadischen Bevölkerung Mitglied in Fitnessclubs. Die wachsende Bedeutung, gesund und in Form zu bleiben, und die zunehmende Teilnahme an Sportarten, Gesundheitsclubs, Sportvereinen und Fitnessstudios. Dies sind einige der wichtigsten Treiber, die zum Wachstum der Sporternährungsbranche beitragen. Dies treibt den Proteinmarkt im Land weiter voran, da Proteine für das Muskelwachstum und die Reparatur von Körpergewebe nach einem intensiven Training unerlässlich sind.

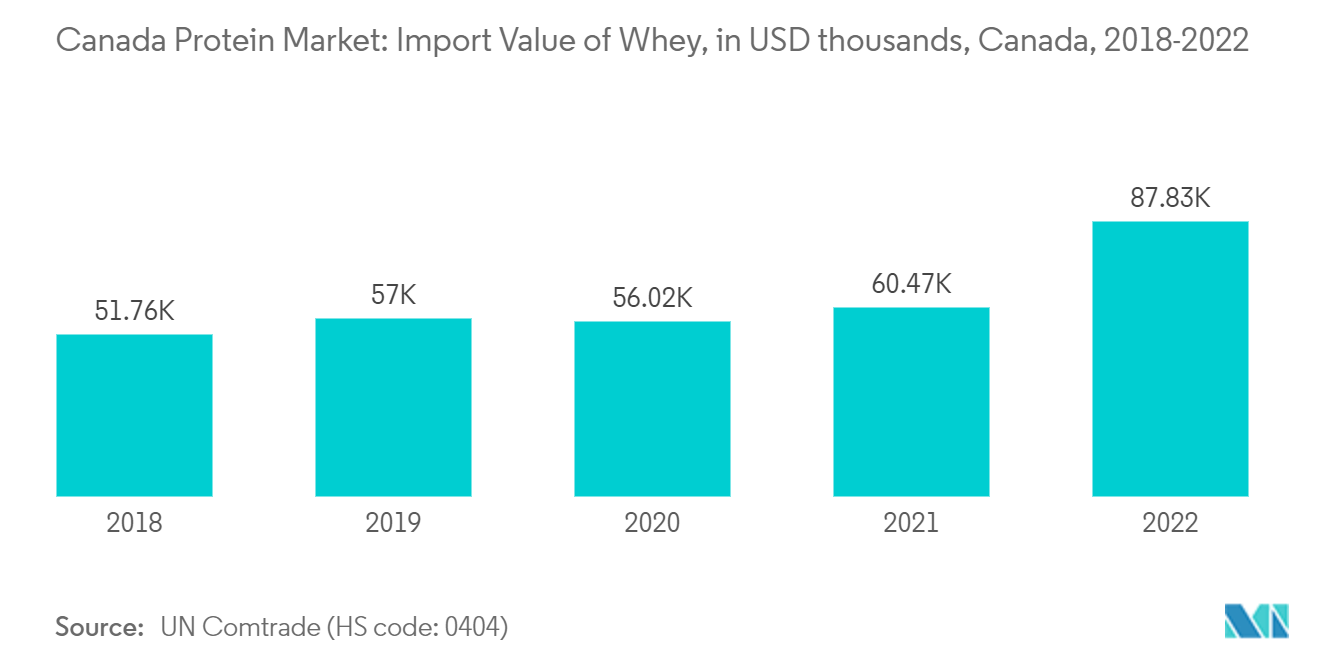

- Normalerweise bevorzugen Fitnessbegeisterte Molkenprotein, um ihre Proteinzufuhr aufrechtzuerhalten. Molkenprotein wird viel schneller absorbiert und ist außerdem eine reichhaltige Quelle für Cystein, eine Aminosäure, die angeblich Muskelermüdung nach dem Training vorbeugt. Molkenprotein hat außerdem einen viel höheren Gehalt an verzweigtkettigen Aminosäuren, die dazu beitragen, den Proteinabbau bei schwerem Training zu reduzieren und die Muskelsynthese anzukurbeln.

- Laut der UN COMTRADE-Statistik belief sich beispielsweise der Importwert von Molke in Kanada im Jahr 2022 auf 87,828 Millionen US-Dollar, während der Importwert im Jahr 2021 60,473 Millionen US-Dollar ausmachte. Zu den größten Exporteuren von Molke nach Kanada zählen im Jahr 2022 Länder wie die Vereinigten Staaten, Neuseeland, Australien, Argentinien und Dänemark. Daher deutet der Importwert darauf hin, dass der Proteinbedarf im Land im Prognosezeitraum voraussichtlich weiter steigen wird.

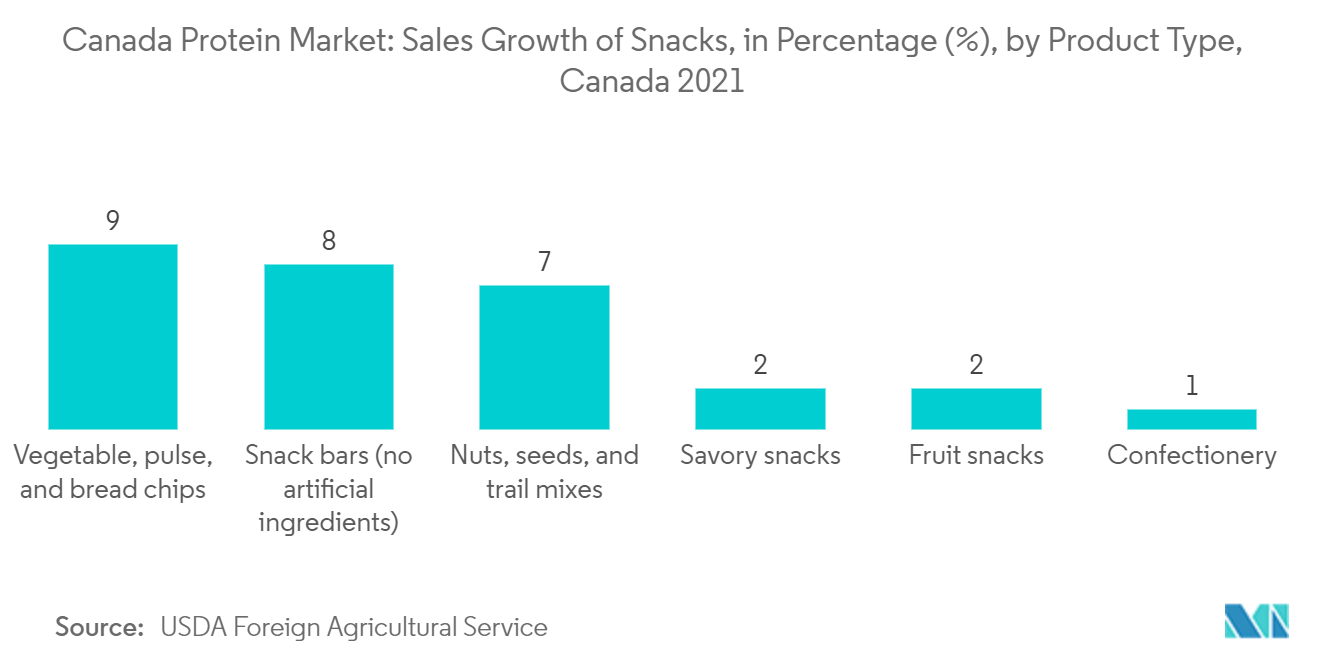

Proteinriegel sind das am schnellsten wachsende Marktsegment

- Verbraucher bevorzugen den Kauf von Proteinriegeln für verschiedene Zwecke, beispielsweise zur Gewichtskontrolle, zur Verbesserung der Muskelmasse und zur Steigerung der Energie. Darüber hinaus haben die Marketinginitiativen von Fitnessclubs, die Proteinriegel als Mahlzeitenersatzalternative bewerben, den Umsatz dieser Produkte dramatisch gesteigert. Aufgrund der steigenden Beliebtheit von Proteinriegeln und der steigenden Zahl von Fitnessclubs im Land wird im Prognosezeitraum mit einem Anstieg der Nachfrage auf dem Markt gerechnet. Aufgrund ihres hohen Nährwerts erfreuen sich Proteinriegel bei gesundheitsbewussten Verbrauchern zunehmender Beliebtheit.

- Daher bringen Hersteller in diesem Marktsegment innovative Produkte auf den Markt. Im Januar 2023 brachte Kellogg Canada beispielsweise sein umfangreiches Sortiment an neuen Produktangeboten auf den Markt, darunter den RXBAR Vanilla Almond Protein Bar. Das Unternehmen gibt an, dass das Produkt nur minimal verarbeitet ist, natürliche Inhaltsstoffe enthält und keinen zugesetzten Zucker enthält. Darüber hinaus soll es 12 g Protein liefern. Somit treiben alle oben genannten Faktoren den Markt hierzulande positiv an.

Überblick über die kanadische Proteinindustrie

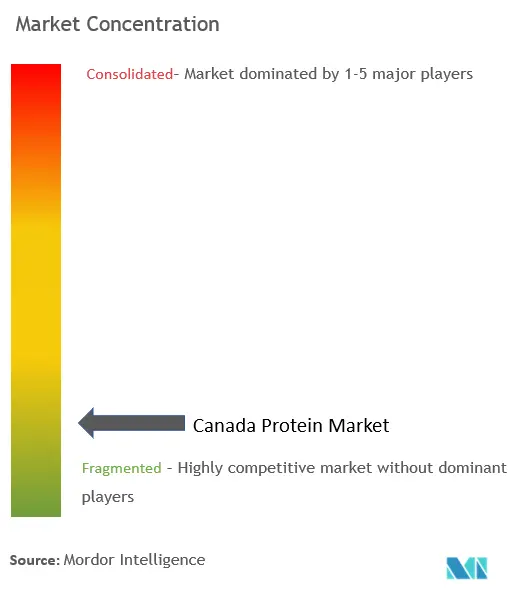

Der kanadische Markt für Proteinzusätze ist stark fragmentiert. Die wichtigsten ausländischen Akteure auf dem Markt sind Agropur Dairy Cooperative, Archer Daniels Midland Company, CHS Inc., DuPont de Nemours Inc. und Fonterra Cooperative Group Limited (alphabetisch sortiert). Zu den regionalen Unternehmen, die im Land Lebensmittelzusatzstoffe herstellen, gehören Associated British Foods, Cordis SA, CSB-System Latinoamerica, Eurochem SA, Assuan Investment Export Import Ltd und Danone.

Darüber hinaus haben die Unternehmen neue und innovative Produkte unter Verwendung natürlicher und pflanzlicher Proteine eingeführt, um ihr Produkt von den bestehenden Produkten einzigartig zu machen. Aufgrund der sich schnell entwickelnden Natur des Marktes ist die Innovation neuer Produkte zur am häufigsten verwendeten Strategie geworden, da sie dabei hilft, die sich ändernden Anforderungen der verschiedenen Anwendungsbranchen auf dem Markt zu verstehen.

Kanadas Proteinmarktführer

-

Agropur Dairy Cooperative

-

Archer Daniels Midland Company

-

CHS Inc.

-

DuPont de Nemours Inc.

-

Fonterra Co-operative Group Limited

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum kanadischen Proteinmarkt

- Juni 2023 Protein Industries Canada und Innovate UK geben ihre neue Zusammenarbeit bekannt, die darauf abzielt, Innovationen in der pflanzlichen Lebensmittelindustrie voranzutreiben.

- April 2023 Sunnydale Foods, ein kanadisches Unternehmen, gab erhebliche Fortschritte bei seinen Produktentwicklungsbemühungen bekannt, insbesondere bei der Entwicklung proteinreicher Zutaten auf Hülsenfrüchtebasis. Sie sind stolz darauf, ein Ackerbohnen-Proteinkonzentrat mit einem Proteingehalt von 65 % auf den Markt gebracht zu haben und arbeiten aktiv an weiteren Verbesserungen, um einen Proteingehalt von bis zu 80 % zu erreichen.

- April 2023 Wageningen University Research und Protein Industries Canada geben gemeinsam ihre Partnerschaft zur Unterstützung der Proteinwende bekannt. Sie betonten auch ihr Engagement für den Wissensaustausch, um diesen Übergang zu beschleunigen.

- März 2023 Burcon NutraScience gibt seine Absicht bekannt, das Geschäft von Merit Functional Foods, einem führenden kanadischen Pflanzenproteinverarbeiter, zu übernehmen.

Kanada-Proteinmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.1.1 Steigerung des Gesundheitsbewusstseins der Verbraucher

4.1.2 Wachsende Neigung der Verbraucher zu veganen/pflanzlichen Proteinen

4.2 Marktbeschränkungen

4.2.1 Strenge staatliche Regulierung von Lebensmitteletiketten/-aussagen

4.3 Porters Fünf-Kräfte-Analyse

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Bedrohung durch neue Marktteilnehmer

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Quelle

5.1.1 Tier

5.1.1.1 Kasein und Kaseinate

5.1.1.2 Kollagen

5.1.1.3 Eiprotein

5.1.1.4 Gelatine

5.1.1.5 Insektenprotein

5.1.1.6 Milch eiweiß

5.1.1.7 Molkenprotein

5.1.1.8 Anderes tierisches Protein

5.1.2 Mikrobiell

5.1.2.1 Algenprotein

5.1.2.2 Mykoprotein

5.1.3 Anlage

5.1.3.1 Hanfprotein

5.1.3.2 Haferprotein

5.1.3.3 Erbsenprotein

5.1.3.4 Kartoffelprotein

5.1.3.5 Reisprotein

5.1.3.6 Ich bin Protein

5.1.3.7 Weizenprotein

5.1.3.8 Anderes Pflanzenprotein

5.2 Endbenutzer

5.2.1 Tierfutter

5.2.2 Körperpflege und Kosmetik

5.2.3 Essen und Getränke

5.2.3.1 Bäckerei

5.2.3.2 Getränke

5.2.3.3 Frühstücksflocken

5.2.3.4 Gewürze/Soßen

5.2.3.5 Süßwaren

5.2.3.6 Milchprodukte und alternative Milchprodukte

5.2.3.7 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

5.2.3.8 RTE/RTC-Lebensmittelprodukte

5.2.3.9 Snacks

5.2.4 Ergänzungen

5.2.4.1 Babynahrung und Säuglingsnahrung

5.2.4.2 Ernährung älterer Menschen und medizinische Ernährung

5.2.4.3 Sport-/Leistungsernährung

6. Wettbewerbslandschaft

6.1 Wichtige strategische Schritte

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Agropur Dairy Cooperative

6.3.2 Ajinomoto Co. Inc.

6.3.3 Archer Daniels Midland Company

6.3.4 Arla Foods amba

6.3.5 CHS Inc.

6.3.6 Cooke Inc.

6.3.7 DuPont de Nemours Inc.

6.3.8 Enterra Corporation

6.3.9 Farbest-Tallman Foods Corporation

6.3.10 Fonterra Co-operative Group Limited

6.3.11 Glanbia PLC

6.3.12 Groupe Lactalis

6.3.13 Kerry Group PLC

6.3.14 Roquette Frères

6.3.15 Saputo Inc.

6.3.16 Tessenderlo Group

6.3.17 The Scoular Company

6.3.18 Protein Industries Canada

6.3.19 Sunnydale Foods

6.3.20 Burcon NutraScience

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der kanadischen Proteinindustrie

Protein ist ein essentieller Makronährstoff, der eine entscheidende Rolle im Körper spielt, unter anderem beim Aufbau und der Reparatur von Gewebe, der Produktion von Hormonen und Enzymen und der Unterstützung der Immunfunktion.

Der kanadische Proteinmarkt ist nach Quelle und Endverbraucher segmentiert. Basierend auf der Quelle ist der Markt in Tiere, Mikroben und Pflanzen unterteilt. Basierend auf tierischen Quellen wird der Markt weiter in Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein, Molkenprotein und anderes tierisches Protein unterteilt. Basierend auf mikrobiellen Quellen wird der Markt weiter in Algenprotein und Mykoprotein unterteilt. Basierend auf pflanzlichen Quellen wird der Markt weiter in Hanfprotein, Haferprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein, Weizenprotein und andere Pflanzenproteine unterteilt. Basierend auf den Endverbrauchern ist der Markt in Tierfutter, Körperpflege und Kosmetika, Lebensmittel und Getränke sowie Nahrungsergänzungsmittel unterteilt. Das Endverbraucher-Lebensmittel- und Getränkesegment ist weiter unterteilt in Backwaren, Getränke, Frühstückscerealien, Gewürze/Soßen, Süßwaren, Milchprodukte und alternative Milchprodukte, Fleisch/Geflügel/Meeresfrüchte und Fleischalternativenprodukte, RTE/RTC-Lebensmittelprodukte und Snacks. Das Segment der Nahrungsergänzungsmittel für Endverbraucher ist weiter unterteilt in Babynahrung und Säuglingsnahrung, Ernährung für ältere Menschen und medizinische Ernährung sowie Sport-/Leistungsernährung.

Für jedes Segment bietet der Bericht die wertmäßige Marktgröße in USD und das Volumen in Tonnen für alle oben genannten Segmente.

| Quelle | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Endbenutzer | ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

|

Häufig gestellte Fragen zur kanadischen Proteinmarktforschung

Wie groß ist der kanadische Proteinmarkt derzeit?

Der kanadische Proteinmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,77 % verzeichnen.

Wer sind die Hauptakteure auf dem kanadischen Proteinmarkt?

Agropur Dairy Cooperative, Archer Daniels Midland Company, CHS Inc., DuPont de Nemours Inc., Fonterra Co-operative Group Limited sind die größten Unternehmen auf dem kanadischen Proteinmarkt.

Welches ist die am schnellsten wachsende Region im kanadischen Proteinmarkt?

Es wird geschätzt, dass Lebensmittel und Getränke im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am kanadischen Proteinmarkt?

Im Jahr 2024 hat Tierfutter den größten Marktanteil im kanadischen Proteinmarkt.

Welche Jahre deckt dieser kanadische Proteinmarkt ab?

Der Bericht deckt die historische Marktgröße des kanadischen Proteinmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kanadischen Proteinmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der kanadischen Proteinindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kanada-Protein im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Canada Protein umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.