Größe des kanadischen Foodservice-Marktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 0.15 Billionen US-Dollar | |

| Marktgröße (2029) | 0.32 Billionen US-Dollar | |

| Größter Anteil nach Gastronomietyp | Schnellrestaurants | |

| CAGR (2024 - 2029) | 17.96 % | |

| Am schnellsten wachsend nach Gastronomietyp | Schnellrestaurants | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des kanadischen Foodservice-Marktes

Die Größe des kanadischen Foodservice-Marktes wird im Jahr 2024 auf 114,29 Milliarden US-Dollar geschätzt und soll bis 2029 261,09 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 17,96 % im Prognosezeitraum (2024–2029) entspricht.

Anstieg der Zahl von Schnellrestaurants und Streetfood-Verkäufern aufgrund der zunehmenden Beliebtheit von Mahlzeiten zum Mitnehmen

- Schnellrestaurants stellten im Jahr 2022 das größte Segment in Kanada dar. Der Markt verzeichnete im Untersuchungszeitraum eine durchschnittliche jährliche Wachstumsrate von 7,21 %. Die Marktexpansion lässt sich auf die kontinuierlich steigende Vorliebe für Fast Food und Essgewohnheiten nach der Pandemie zurückführen. Im Jahr 2021 aßen 16 % der Kanadier jeden Tag auswärts und bis zu 40 % frühstückten unterwegs. Auch die Zahl der Straßenverkäufer und unorganisierten Schnellrestaurants im Land hat zugenommen. Der Straßenverkäufermarkt in Kanada hatte im Jahr 2022 einen Wert von 254 Millionen US-Dollar, was weniger als 1 % des gesamten QSR-Marktes ausmacht.

- Der Markt für Schnellrestaurants dürfte in den kommenden Jahren das am schnellsten wachsende Segment sein und im Prognosezeitraum eine jährliche Wachstumsrate von 18,37 % nach Wert verzeichnen. Diese Entwicklung wird durch eine Welle von Unternehmertum und neuen KMU unterstützt, die voraussichtlich bald gegründet werden. Im Jahr 2022 waren 3,7 % der Kanadier daran interessiert, eigene Schnellrestaurants zu eröffnen. Rund 28,3 % der Kanadier haben irgendwann in der Lebensmittelindustrie gearbeitet. Von diesem Trend profitierte vor allem das Food-Truck-Segment, das über die Jahre weiterhin fragmentiert war. Im Jahr 2022 hatte kein Food-Truck-Unternehmen in Kanada einen Marktanteil von mehr als 5 %.

- Es wird erwartet, dass der Cloud-Küchenmarkt in Kanada im Prognosezeitraum eine jährliche Wachstumsrate von 17,42 % nach Wert verzeichnen wird, was auf die steigenden Online-Lebensmittellieferungen über Smartphone-Anwendungen zurückzuführen ist, die ein wesentlicher Akteur auf dem Markt für Cloud-Küchen sind. Die Online-Lebensmittellieferung wuchs im Jahr 2022 im Jahresvergleich wertmäßig um 7,7 %. Allerdings stellen die hohen Provisionsgebühren der Lieferplattformen ein erhebliches Hemmnis für das Marktwachstum dar. Es ist bekannt, dass diese Plattformen in Kanada bis zu 30 % des Bestellwerts verlangen.

Rasante Expansion globaler Foodservice-Marken

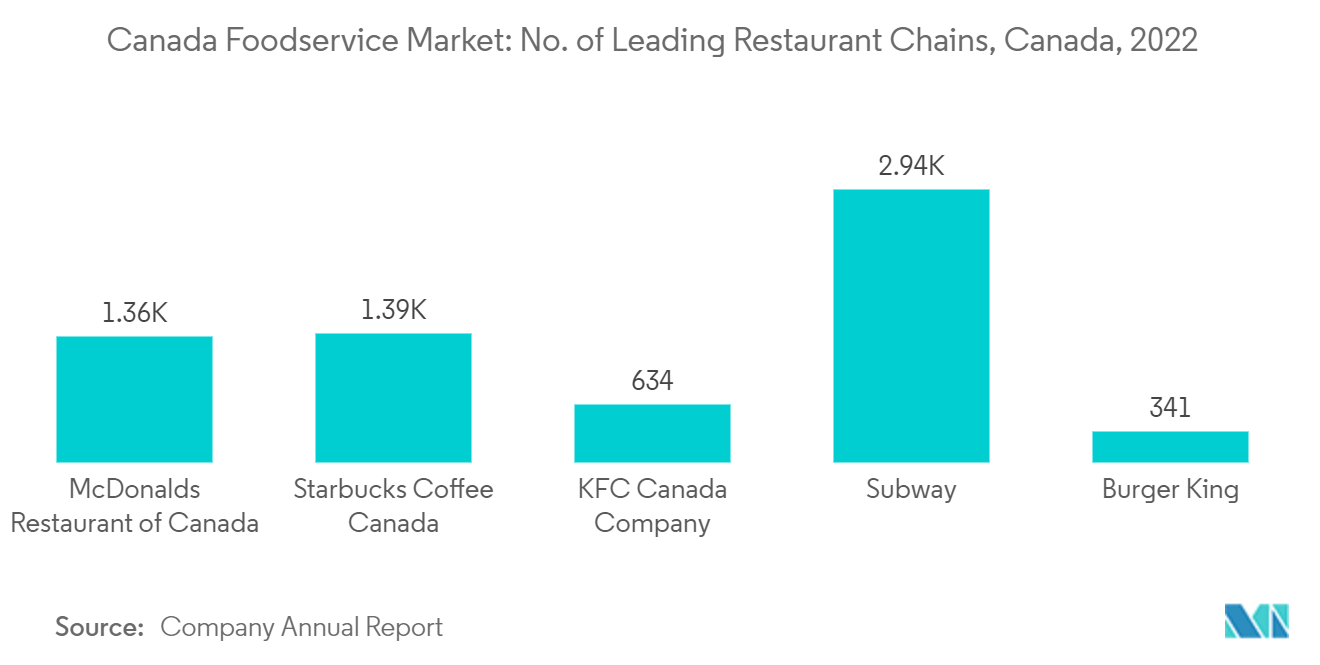

Globale Food-Service-Marken wie Starbucks, McDonald's und Domino's wachsen in Kanada aufgrund der großen Bevölkerung junger Menschen im Land schnell. Studenten, die an Universitäten und Hochschulen gehen, ziehen es immer vor, schnell zu frühstücken und zu Mittag zu essen, und benötigen Restaurants in der Nähe des College-Geländes. Aufgrund dieses Faktors eröffnen Food-Service-Marken neue Lebensmittelgeschäfte in der Nähe jedes Colleges und jeder Universität. Lecker! Brands, einer der größten Foodservice-Anbieter in Kanada, beginnt zusammen mit Marken wie KFC und Pizza Hut mit riesigen Expansionsplänen im ganzen Land, um seine Präsenz in Zielstädten wie Toronto, Vancouver, Calgary, Montreal, Halifax, Ottawa und Edmonton effektiv zu durchdringen. Auch Unternehmen wie McDonald's und Starbucks Corporation unternehmen Expansionspläne, führen innovative Menüs ein und erweitern ihr Portfolio, um sich in diesem lukrativen Markt zu behaupten. Nach Angaben der Starbucks Corporation stieg beispielsweise die Zahl der lizenzierten und unternehmenseigenen Geschäfte in Kanada und erreichte im Jahr 2021 1.518. In ähnlicher Weise erreichten die Restaurants von Tim Hortons in Kanada im Jahr 2021 rund 3.802.

Ethnische Vielfalt und Multikulturalismus treiben den Markt an

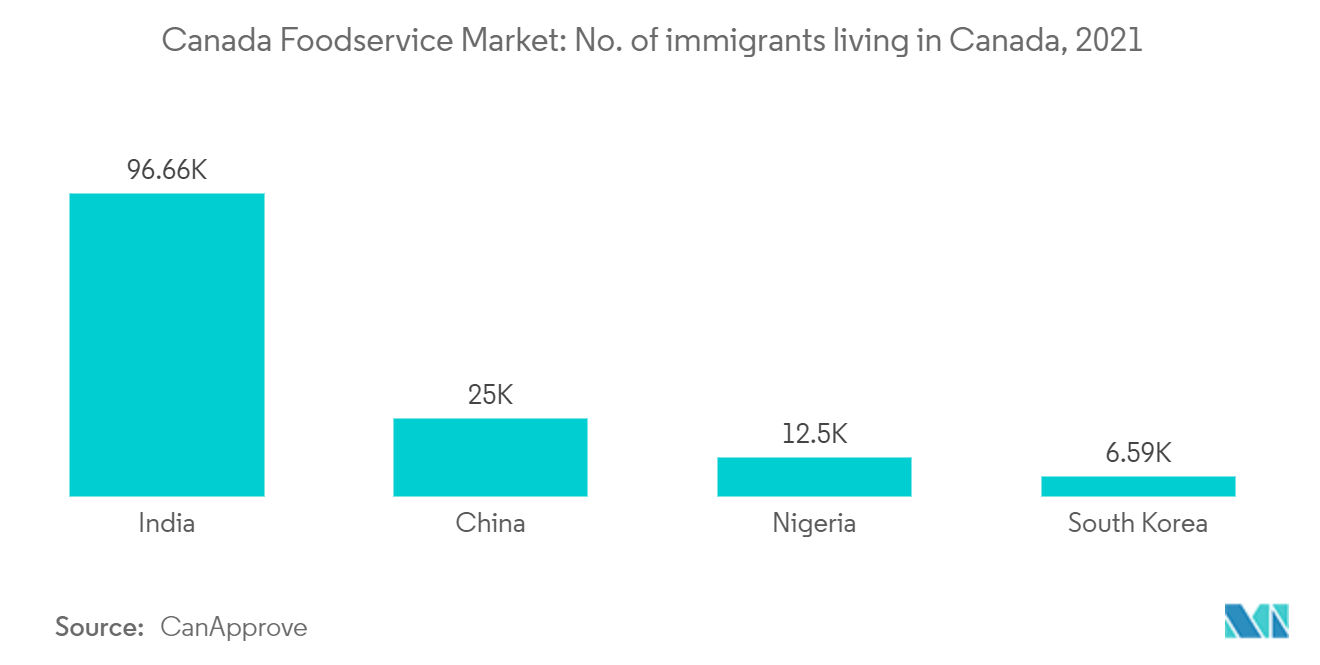

Kanada hat eine Bevölkerung mit unterschiedlicher ethnischer Herkunft. Abgesehen von Kanadiern beherbergt das Land eine bedeutende Bevölkerung, die aus anderen Ländern wie China, Indien, Nigeria, Iran und Südkorea eingewandert ist. Mit einer großen im Ausland geborenen Bevölkerung sind die Verbraucher sehr daran interessiert, Gerichte aus anderen Kulturen als ihrer eigenen zu erleben. Sie ziehen es vor, verschiedene Kulturen durch Essen zu erleben, was sie direkt dazu veranlasst, ethnische Restaurants zu suchen. Darüber hinaus hat der stetige Anstieg von Einwanderern, die sich in den letzten Jahrzehnten im ganzen Land niedergelassen haben, einen Raum für multinationale Küchen für die Einwohner Kanadas geschaffen. Viele Restaurants mit ethnischer Küche, wie das Afghan Cuisine Restaurant, Leng's Chinese Food und das Walia Ethiopian Restaurant, bieten ihre einheimische Küche in Kanada an. Aufgrund der oben genannten Faktoren hat ein erheblicher Teil der Migrantenbevölkerung erfolgreich Restauranteinheiten eingerichtet, um den kanadischen Verbrauchern ihre ethnische Küche anzubieten.

Überblick über die kanadische Foodservice-Branche

Der kanadische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 7,91 % einnehmen. Die Hauptakteure auf diesem Markt sind Doctor's Associates, Inc., Inspire Brands Inc., McDonald's Corporation, RECIPE Unlimited Corporation und Yum! Brands Inc. (alphabetisch sortiert).

Kanadas Foodservice-Marktführer

Doctor's Associates, Inc.

Inspire Brands Inc.

McDonald's Corporation

RECIPE Unlimited Corporation

Yum! Brands Inc.

Other important companies include A & W Food Services of Canada Inc., Boston Pizza International Inc., Domino's Pizza Inc., International Dairy Queen Inc., MTY Food Group Inc., Northland Properties Corporation, Papa John's International Inc., Restaurant Brands International Inc., Seven & I Holdings Co. Ltd, Starbucks Corporation, The Wendy's Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Kanada Foodservice-Marktnachrichten

- Dezember 2022 7-Eleven gab bekannt, dass es damit begonnen hat, seine Präsenz in Kanada zu vergrößern, indem es eine Reihe seiner Restaurants in autorisierte Outlets mit gehobenen Sitzgelegenheiten umwandelt.

- Dezember 2022 MTY Food Group Inc., eine ihrer hundertprozentigen Tochtergesellschaften, erwarb alle ausgegebenen und ausstehenden Aktien von COP WP Parent Inc. (Wetzel's Pretzels) von CenterOak Partners. Wetzel's Pretzels ist eine amerikanische Fast-Food-Restaurantkette, die sich auf Brezeln und Hot Dogs spezialisiert hat und in den Vereinigten Staaten, Kanada und Mittelamerika tätig ist.

- November 2022 7-Eleven kündigt die Eröffnung seiner drei neuen lizenzierten 7-Eleven-Filialen in Edmonton mit einigen neu hinzugefügten Lebensmitteln auf seiner Speisekarte an.

Kanada Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Kanada

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 A & W Food Services of Canada Inc.

- 6.4.2 Boston Pizza International Inc.

- 6.4.3 Doctor's Associates, Inc.

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Inspire Brands Inc.

- 6.4.6 International Dairy Queen Inc.

- 6.4.7 McDonald's Corporation

- 6.4.8 MTY Food Group Inc.

- 6.4.9 Northland Properties Corporation

- 6.4.10 Papa John's International Inc.

- 6.4.11 RECIPE Unlimited Corporation

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Seven & I Holdings Co. Ltd

- 6.4.14 Starbucks Corporation

- 6.4.15 The Wendy's Company

- 6.4.16 Yum! Brands Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der kanadischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Schnellrestaurants stellten im Jahr 2022 das größte Segment in Kanada dar. Der Markt verzeichnete im Untersuchungszeitraum eine durchschnittliche jährliche Wachstumsrate von 7,21 %. Die Marktexpansion lässt sich auf die kontinuierlich steigende Vorliebe für Fast Food und Essgewohnheiten nach der Pandemie zurückführen. Im Jahr 2021 aßen 16 % der Kanadier jeden Tag auswärts und bis zu 40 % frühstückten unterwegs. Auch die Zahl der Straßenverkäufer und unorganisierten Schnellrestaurants im Land hat zugenommen. Der Straßenverkäufermarkt in Kanada hatte im Jahr 2022 einen Wert von 254 Millionen US-Dollar, was weniger als 1 % des gesamten QSR-Marktes ausmacht.

- Der Markt für Schnellrestaurants dürfte in den kommenden Jahren das am schnellsten wachsende Segment sein und im Prognosezeitraum eine jährliche Wachstumsrate von 18,37 % nach Wert verzeichnen. Diese Entwicklung wird durch eine Welle von Unternehmertum und neuen KMU unterstützt, die voraussichtlich bald gegründet werden. Im Jahr 2022 waren 3,7 % der Kanadier daran interessiert, eigene Schnellrestaurants zu eröffnen. Rund 28,3 % der Kanadier haben irgendwann in der Lebensmittelindustrie gearbeitet. Von diesem Trend profitierte vor allem das Food-Truck-Segment, das über die Jahre weiterhin fragmentiert war. Im Jahr 2022 hatte kein Food-Truck-Unternehmen in Kanada einen Marktanteil von mehr als 5 %.

- Es wird erwartet, dass der Cloud-Küchenmarkt in Kanada im Prognosezeitraum eine jährliche Wachstumsrate von 17,42 % nach Wert verzeichnen wird, was auf die steigenden Online-Lebensmittellieferungen über Smartphone-Anwendungen zurückzuführen ist, die ein wesentlicher Akteur auf dem Markt für Cloud-Küchen sind. Die Online-Lebensmittellieferung wuchs im Jahr 2022 im Jahresvergleich wertmäßig um 7,7 %. Allerdings stellen die hohen Provisionsgebühren der Lieferplattformen ein erhebliches Hemmnis für das Marktwachstum dar. Es ist bekannt, dass diese Plattformen in Kanada bis zu 30 % des Bestellwerts verlangen.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen